Martingale como base de una estrategia comercial a largo plazo

Introducción

Ya conocemos el sistema comercial de martingale. Tiene muchas ventajas: Por ejemplo, la sencillez de uso. No requiere colocar stop loss cercanos, lo que reduce la presión psicológica. El comercio con ella no demanda demasiado tiempo.

Aunque, claro, también tiene sus desventajas. La más importante de ellas es que la probabilidad de perder todo el depósito no es nada disparatada. Y usted debe tener esta probabilidad en cuenta a la hora de comerciar, si es que finalmente decide usar dicho sistema de trading. Esto significa que debemos limitar el número máximo de veces que podemos promediar nuestra posición.

Nociones básicas del martingale clásico

Bien, el martingale en su forma clásica consiste en la duplicación del volumen de la siguiente transacción, si la anterior provocó pérdidas. En este caso, el beneficio de la transacción con volumen duplicado puede cubrir las pérdidas de la anterior transacción. Esta estrategia se basa en el hecho de que el tráder debe comenzar a tener suerte en algún momento. Incluso si el mercado no vira en la dirección necesaria, podemos beneficiarnos de una corrección. Desde este punto de vista, las probabilidades están de nuestra parte =)

En esta forma, el martingale se puede combinar con cualquier sistema comercial. Por ejemplo, en el comercio a partir de niveles, nada nos impide doblar el volumen de la transacción, si la transacción abierta anteriormente produce pérdidas. Y si tenemos en cuenta que en el comercio a partir de los niveles el take profit suele ser 3 o más veces superior al stop loss, ni siquera será obligatoriamente necesario aumentar el volumen de la transacción tras cada pérdida. Basta con hacer esto tras dos o tres pérdidas, o multiplicar el volumen de la transacción por 1.1 o alguna otra cifra en lugar de la duplicación. Lo importante es que el beneficio obtenido cubra las pérdidas de toda la cadena de pérdidas anteriores.

Asimismo, el martingale se puede usar para aumentar el volumen de la posición por partes. Es decir, primero abrir una posición con volumen reducido. Y si el precio no ha ido en nuestra dirección, abrir una o varias posiciones más con el volumen restante, formando con ello un precio medio más bajo.

Aplicado al mantenimiento de posiciones, el martingale supone la apertura adicional de una posición con un volumen igual o aumentado en la misma dirección, si el mercado va contra nuestra posición inicial. Precisamente sobre esta forma de martingale vamos a hablar en el artículo.

Es decir, si abrimos una posición en Long y el mercado ha comenzado a caer, en lugar de cerrar esta posición, podremos abrir otra más también en Long, y esta ya será a «mejor» precio. Si el mercado sigue cayendo, podemos abrir otra posición en Long a un precio aún «mejor». Y así sucesivamente, bien hasta que el precio vire hacia nuestra dirección, bien hasta que se terminen las aperturas de nuevas posiciones que ponemos en práctica.

Cada posición siguiente en el martingale clásico se abre con volumen duplicado. Pero, en principio, esto no es obligatorio. El volumen duplicado permite poner más rápido todas las posiciones en beneficio cuando el precio comienza a moverse en nuestra dirección. En este caso, no necesitamos esperar a que el precio llegue hasta nuestra primera posición abierta para obtener beneficio. Basta con captar, no el viraje del precio, sino la corrección normal, para que todas las posiciones queden en el beneficio.

Asimismo, podemos tanto mantener una posición abierta anteriormente, como cerrarla. Pero, en el segundo caso, la nueva posición deberá tener un volumen aumentado.

¿Funciona el martingale?

No podemos decir que seamos expertos en martingale. Pero vamos a pensar con lógica. ¿Puede funcionar este sistema comercial?

Cualquier movimiento en el mercado se realiza en forma de ondas. Después de un movimiento fuerte en una dirección, casi siempre sigue un retroceso de corrección en la dirección opuesta. Esto nos indica que los sistemas construidos sobre el martingale pueden funcionar. Si adivinamos el comienzo del retroceso y realizamos la siguiente compra o venta después de este, es totalmente plausible quedarse en el beneficio o incluso ganar dinero. Y si, en lugar de suceder simplemente un retroceso, el mercado vira en nuestra dirección, podemos ganar un buen dinero.

Pero a veces se dan movimientos fuertes de precio prácticamente sin retroceso. Y en este único caso, lo único que podemos hacer ser pacientes y tener la esperanza de que nuestro depósito no se termine antes de que el precio toque el fondo y comience a virar.

Eligiendo el mercado

El martingale funciona de forma distinta en diferentes mercados. Por eso, si tenemos la posibilidad, mejor elegir el mercado que se ajuste mejor a esta estrategia comercial.

Como sabemos, el mercado Fórex se considera un mercado de fluctuación, mientras que el mercado de valores, se considera de tendencia. Esto ya habla en favor de Fórex.

El uso de mantingale en el mercado de valores se relaciona con un número de peligros mucho mayor. El mayor de ellos es que una acción puede perfectamente costar cero. Por eso, comerciar en Long con el uso de martingale en el mercado de valores es muy peligroso. Comerciar en Short en el mercado de valores es aún más peligroso, ya que nada impide a las acciones despegar hasta el cielo.

El curso de las divisas en Fórex no puede costar cero. Y para que el curso despegue hasta las nuebes, debería suceder algo increíble. Por lo general, el curso siempre se mueve dentro de un intervalo. Y esto nos viene de maravilla.

Como ejemplo, vamos a ver los gráficos mensuales de las cotizaciones de algunas divisas. Comenzaremos por USDJPY:

NZDUSD:

NZDJPY:

En lo que respecta a otros mercados, estos también resultan convenientes para el martingale.

Por ejemplo, echemos un vistazo al mercado de granos de cacao:

Aquí tenemos el mercado de petróleo Brent:

El mercado de soja:

Como conclusión, es mejor usar el martingale con los instrumentos que están dentro de un determinado intervalo en alguno de los marcos temporales (para comerciar desde los límites de este intervalo). O bien con los instrumentos que se mueven una misma dirección durante muchos meses, sin retrocesos significativos (en la dirección de este movimiento).

Eligiendo la dirección

Si tenemos la intención de usar el matingale, deberemos tener todos los factores de nuestra parte. Ya hemos aclarado el tema del mercado. Igualmente importante es elegir la dirección del movimiento correcta.

Mercado de valores. En el mercado de valores, no siempre existe una dirección de movimiento correcta.

Si trabajamos en Long, el swap actuará en nuestra contra. Es decir, pagaremos por el traslado de la posición al día siguiente. Y la suma que nos cobran puede ser tan sustancial que tras unos meses de mantener la posición, el tamaño del swap sea comparable con el del take profit que esperamos recibir en esta posición.

En algunos brókeres, el swap en Long es significativamente menor que en Short. Esta suma del swap puede ser pequeña si la comparamos con el take profit. En este caso, la compra de acciones resulta preferible.

Si trabajamos en Short, o bien pagamos de nuevo el swap (depende del bróker), o bien jugarán en nuestra contra los dividendos pagados por la compañía. Y es que de las posiciones en Short se cobran los dividendos, no se pagan. Por eso, al comerciar en Short es mejor elegir las acciones que no pagan dividendos, o bien entrar en la posición después de que estos hayan sido pagados.

Otro motivo por el que la época anterior al pago de dividendos es desfavorable para comerciar en Short, es que muchos tráders comprarán acciones para ganar dinero con los dividendos. Y esto significa que el precio de las acciones puede crecer.

Otros mercados. En el resto de los mercados, resulta preferible elegir una dirección que nos sea favorable. Es decir, la que tenga un swap positivo. En este caso, recibiremos dinero por cada día que mantengamos la posición.

Resulta interesante que no exista una lista unificada de estas direcciones clasificadas por instrumentos. Algunos brókeres pagan un swap positivo por las posiciones en Short de algunos instrumentos. Otros brókeres tienen un swap negativo para los mismos instrumentos en Short.

De manera que, antes de utilizar martingale, deberemos asegurarnos de que con nuestro bróker se paga un swap positivo en la dirección que hemos elegido.

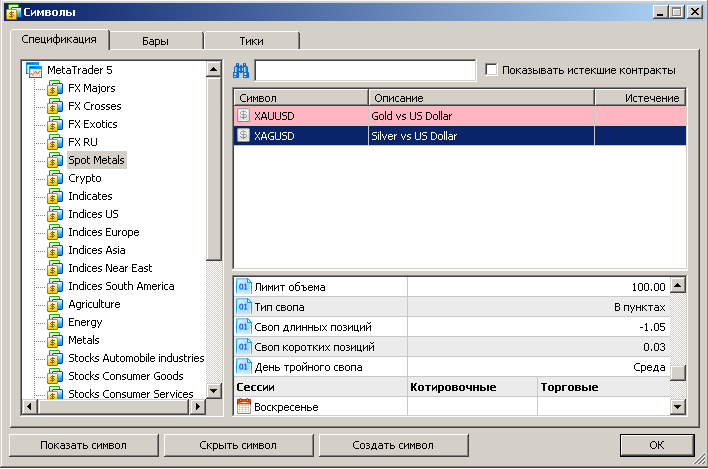

Esto se puede hacer manualmente, abriendo la ventana Símbolos de nuestro terminal (Ctrl+U). A continuación, introducimos el símbolo necesario. En la lista de parámetros del símbolo, encontraremos los parámetros Swap de posiciones largas y Swap de posiciones cortas:

Sin embargo, resulta muy incómodo comprobar cada símbolo de esta forma. Por eso, vamos a mejorar la utilidad de selección y navegación de símbolos que hemos analizado en estos artículos:

- Desarrollando una utilidad para la selección y navegación de instrumentos en los lenguajes MQL5 y MQL4

- Utilidad para la selección y navegación en MQL5 y MQL4: añadiendo las pestañas de "recordatorios" y guardando objetos gráficos

Añadimos a ella el parámetro de entrada Ocultar si el swap es negativo, del tipo enum, cuyos valores serán los parámetros No ocultar, En Long y En Short:

enum NegSwap { neg_any,//No ocultar neg_short,// En Short neg_long,// En Long }; input NegSwap hideNegSwap=neg_any; // Ocultar si el swap es negativo

Para que este parámetro funcione, añadiremos el siguiente código de filtrado de símbolos a la función skip_symbol:

if(hideNegSwap==neg_short && SymbolInfoDouble(name, SYMBOL_SWAP_SHORT)<0){ return true; }else if(hideNegSwap==neg_long && SymbolInfoDouble(name, SYMBOL_SWAP_LONG)<0){ return true; }

La versión de la utilidad mejorada de esta forma se adjunta al artículo.

Bien, ahora podemos ver con facilidad la lista de símbolos para los que nuestro bróker tiene un swap positivo en Long o en Short.

Como ejemplo, vamos a comparar las listas de instrumentos que tienen un swap positivo, con tres brókeres diferentes.

- Primer bróker, swap positivo o cero en Long: USDJPY, SurveyMonkey (swap cero en Long en las acciones, lo que resulta verdaderamente sorprendente), XMRBTC, ZECBTC.

- Segundo bróker, swap positivo en Long: AUDCAD, AUDCHF, AUDJPY, CADCHF, CADJPY, GBPCHF, NZDCAD, NZDCHF, NZDJPY, USDCHF, USDDKK, USDNOK, USDSEK.

- Tercer bróker, swap positivo en Long: AUDCAD, AUDCHF, AUDJPY, AUDUSD, CADJPY, NZDCAD, NZDCHF, NZDJPY, NZDUSD, USDJPY.

- Primer bróker, swap positivo en Short: EURMXN, USDMXN, XAGUSD, XAUUSD, BRN, CL, HO, WT, criptomonedas y acciones.

- Segundo bróker, swap positivo en Short: EURAUD, EURNZD, EURRUR, GBPAUD, GBPNZD, GOLD, SILVER, USDRUR, USDZAR, GBPUSD, EURUSD.

- Tercer bróker, swap positivo en Short: EURAUD, EURNZD, EURPLN, GBPAUD, GBPNZD, GBPUSD, USDPLN, USDRUB.

Como podemos ver, las listas no coinciden con frecuencia.

Eligiendo los instrumentos para comerciar a partir de los extremos

Bien, ya hemos determinado los dos factores que debemos tener en cuenta a la hora de elegir un instrumento para trabajar con la ayuda de martingale.

El primero es el mercado. El que más nos conviene es Fórex, por eso, solo vamos a trabajar con él.

El segundo factor es el swap positivo en la dirección en la que vamos a trabajar. Puesto que vamos a abrir una posición por un tiempo indefinido, es importante que el propio concepto de tiempo trabaje para nosotros y nos reporte beneficios.

Ya que en cada bróker se diferencia el conjunto de símbolos para los que se ofrece un swap positivo, más abajo vamos a elegir solo entre aquellos símbolos que tienen un swap positivo en uno de los tres brókeres enumerados anteriormente.

Existe un tercer factor que debemos considerar al elegir un instrumento para el trabajo. Se trata del mismo precio al que se comercia el instrumento en este momento. Si el instrumento ahora se comercia con mínimos históricos, seguramente sea una mala idea abrir una posición en Short a largo plazo en él.

Para abrir una posición en Short, el instrumento debe estar o bien a mitad del intervalo de precios en el que se comercia el 90% del tiempo, o bien por encima de la mitad de este intervalo.

Para comerciar en Long, al contrario, el instrumento debe estar por debajo de la mitad de este intervalo.

Vamos a analizar varios ejemplos.

Por ejemplo, el gráfico mensual de USDJPY mostrado anteriormente. Nos encontramos aproximadamente a mitad de intervalo. Uno de los brókeres tiene un swap positivo en Long. Eso significa que podemos intentar trabajar en Long según el sistema de martinagale con este instrumento. Aunque, claro está, si el precio estuviese aunque fuese un cuadrado más abajo, sería mejor:

EURAUD también se encuentra más o menos a la mitad, justo debajo de un fuerte nivel de resistencia. Podemos intentar trabajar en Short, ya que ciertos brókeres en esta dirección tienen un swap positivo. Podemos comenzar o bien ahora mismo, o bien esperar a que pase a la siguente cuadrícula superior.

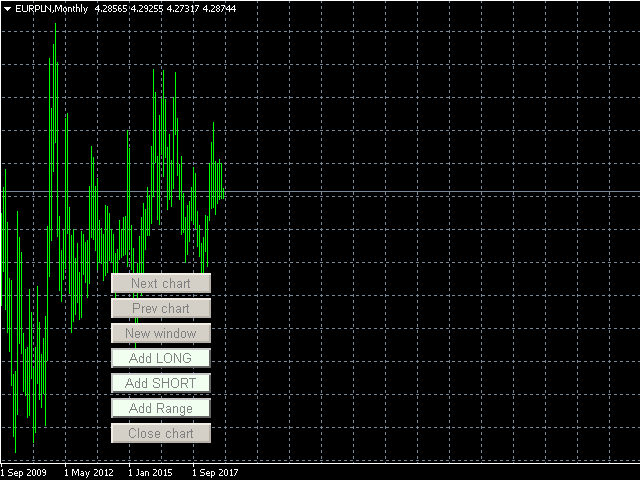

EURPLN se encuentra por encima de la mitad del intervalo y tiene un swap positivo en Short en algunos brókeres:

En USDPLN la situación es aún mejor que en EURPLN. También podemos trabajar en Short:

USDRUB, también en Short:

AUDCHF tiene en algunos brókeres un swap positivo en Long, y nos encontramos prácticamente los mínimos del intervalo:

A continuación, vamos a analizar otras variantes para el trabajo.

Construyendo un cuadrícula

El siguiente paso que debemos dar es determinar:

- cuánto dinero tenemos;

- qué cantidad vamos a dedicar a la primera transacción;

- cuando abramos las siguientes, si el precio no va en nuestra dirección;

- y cuántas transacciones vamos a abrir como máximo.

Trabajando con el sistema de martingale, siempre deberemos estar atentos a que el precio puede ir en la dirección desfavorable. En este caso, cada compra siguiente deberá tener como mínimo el mismo volumen que la anterior. Partiendo de este hecho, así como del número máximo de veces que estamos dispuestos a compensar la compra, debemos calcular el volumen de la transacción inicial. Tampoco podemos olvidarnos del margen de mantenimiento, que permanecerá congelado en nuestra cuenta. Y, por supuesto, en la última compra adicional, deberemos tener aún balance libre aunque sea para imprevistos. O mejor aún, que el balance sea suficiente para una nueva cadena de transacciones según el sistema martingale, si esta finaliza con stop loss.

Normalmente, el tamaño del take profit en el sistema martingale es igual al tamaño del stop loss. O se encuentra en el intervalo de 1 a 2 stop loss. El tamaño de take profit que elijamos también influye en cuánto deberemos aumentar el volumen de las siguientes transacciones para quedarnos en el beneficio al darse una corrección o un viraje del mercado. Cuanto mayor sea el volumen de las siguientes transacciones, más rápido saldremos al beneficio. En este caso, además, mayor será nuestro balance, y mayor será la suma que perderemos si el mercado no se mueve en nuestra dirección.

Por ciero, entendemos por stop loss la apertura de nueva posición, sin que la vieja se cierre. Es decir, como tal, el stop loss no tiene lugar hasta que no realicemos el máximo número de compras adicionales, después de lo cual el precio irá de nuevo en la dirección desfavorable.

Claro que nuestros razonamientos posteriores, sin simulaciones, conllevan un carácter puramente teórico. Vamos a tomar, por ejemplo, el máximo número permitido para nosotros, 7. Es decir, estamos dispuestos a abrir 7 veces una transacción con la esperanza de que el precio vaya finalmente en nuestra dirección.

Vamos a tomar un tamaño de take profit igual al del stop loss. Y al darse el stop loss, perderemos, por ejemplo, 1 dólar. Para mayor comodidad, tomaremos un volumen de transacción inicial igual a 1 lote.

| Paso | Lote | Pérdidas totales | Beneficio, 1 a 1 |

|---|---|---|---|

| 1 | 1 | -1 $ | 1 $ |

| 2 | 1 | -3 $ | 1 $ |

| 3 | 2 | -7 $ | 1 $ |

| 4 | 4 | -15 $ | 1 $ |

| 5 | 8 | -31 $ | 1 $ |

| 6 | 16 | -63 $ | 1 $ |

| 7 | 32 | - 127 $ | 1 $ |

Como puede ver, aquí tenemos una progresión geométrica en el tamaño mínimo del lote que debemos comprar adicionalmente con respecto al lote inicial. Y el paso 7, perdemos 127 veces más de lo que hemos ganado. Como podemos ver, el uso del martingale clásico realmente puede provocar la pérdida total del depósito.

Claro está, que si tomamos un tamaño de take profit igual a 2, 3 o más stops loss, los tamaños de las siguientes compras adicionales se podría hacer mucho menores, y las pérdidas en toda la cadena en caso de fracaso serían también mucho menores. Pero entonces deberíamos olvidarnos de obtener beneficio en las correcciones. En este caso, deberemos esperar a que el mercado vire, cosa que podría no suceder.

Como ejemplo, vamos a ver a los volúmenes mínimos necesarios para las transacciones, si tenemos un take profit igual al tamaño de dos stops loss.

| Paso | Lote | Pérdidas totales | Beneficio, 2 a 1 |

|---|---|---|---|

| 1 | 1 | -1 $ | 2 $ |

| 2 | 1 | -3 $ | 3 $ |

| 3 | 1 | -6 $ | 3 $ |

| 4 | 1 | -10 $ | 2 $ |

| 5 | 2 | -16 $ | 2 $ |

| 6 | 3 | -25 $ | 2 $ |

| 7 | 4 | -38 $ | 1 $ |

El lector estará de acuerdo con que la diferencia es significativa. En lugar de una proporción de 127 a 1, obtenemos una proporción de 38 a 2 (de media). Pero, además, las oportunidades de obtener un stop loss por todas las posiciones aumentan.

Si usamos un nivel de take profit igual a 3 stops loss, las pérdidas totales se reducirán aún más, de media 29 a 4.

| Paso | Lote | Pérdidas totales | Beneficio, 3 a 1 |

|---|---|---|---|

| 1 | 1 | -1 $ | 3 $ |

| 2 | 1 | -3 $ | 5 $ |

| 3 | 1 | -6 $ | 6 $ |

| 4 | 1 | -10 $ | 6 $ |

| 5 | 1 | -15 $ | 5 $ |

| 6 | 1 | -21 $ | 3 $ |

| 7 | 2 | -29 $ | 3 $ |

Como vemos por los resultados, si usamos un tamaño de take profit superior al del stop loss, podemos no preocuparnos de la pérdida total del depósito. Pero, en este caso, para la primera entrada en la transacción, deberemos tener todos los indicios para suponer que el precio irá en nuestra dirección ahora o próximamente. Y esto significa que, usando una proporción de take profit con respecto al stop loss de 2 a 1, será mejor trabajar en la dirección de la tendencia o a partir de los límites del intervalo.

Distancia entre posiciones. Solo queda por tratar una cuestión. ¿A qué distancia debemos abrir una nueva transacción cuando el precio no va en nuestra dirección? Claro que lo más correcto sería hacerlo según los niveles formados anteriormente en el gráfico. Pero entonces, no tendríamos siempre la misma distancia entre transacciones, y calcular el volumen de la transacción de la que debemos abrir una nueva posición sería mucho más complicado.

Por eso, será mejor usar segmentos idénticos entre compras adicionales, como se hizo al realizar los cálculos en los recuadros adjuntos. Y, para no complicarnos la vida con dimensiones, podemos hacerlo según los cuadrados en el gráfico. Si el lector mira con atención, notará que los límites de los intervalos se encuentran con frecuencia precisamente junto a los límites de los cuadrados.

Ejemplos de instrumentos para los que se pueden abrir posiciones a largo plazo

Vamos a tratar de encontrar los gráficos de los instrumentos con los que se puedan abrir ahora o próximamente posiciones con un riesgo mínimo. A continuación, dibujaremos de inmediato estos gráficos con los posibles puntos de compra.

AUDCHF en Long. En el gráfico solo hay espacio suficiente para 4 compras, pero si el precio desciende aún más, se podrán hacer compras adicionales. El gráfico, por supuesto, está apuntando hacia abajo, pero, con una proporción de beneficio con respecto a pérdidas de 1 a 1, el precio puede perfectamente superar la distancia necesaria hacia arriba, si no en la primera compra, en las siguientes.

CADCHF en Long. La situación es semejante, pero el precio se encuentra aún más abajo que con AUDCHF.

GBPCHF en Long. Aquí, el precio se encuentra muy próximo al mínimo.

CADJPY en Long. En este caso, claro, es mejor esperar a que caiga un cuadrado más, y ya después intentar la compra.

USDZAR en Short:

Usando el martingale en el comercio a corto y medio plazo

Está claro que las bases del martingale se pueden aplicar no solo al comercio a largo plazo. Podemos tomar cualquier intervalo en el que se comercie ahora el instrumento, y dividirlo con los mismos puntos de compra adicional. Y obtendremos beneficios hasta que el instrumento se salga del intervalo actual. En este caso, además, dentro de intervalos más cortos es completamente posible calcular una proporción de beneficio con respecto a pérdidas de 3 a 1.

El número de pasos también se ha tomado solo para el ejemplo. Podemos utilizar menos pasos, cuando el stop loss obtenido en toda la cadena no sea tan catastrófico.

por ejemplo, con una proporción de beneficio con respecto a pérdidas de 3 a 1 y 4 pasos, bastará con hacer 2 transacciones positivas para cubrir las pérdidas de una cadena desafortunada.

Y con 3 pasos en la cadena, bastará con una transacción rentable para recuperar las pérdidas. Claro que nos referimos a una transacción que primero no vaya en nuestra dirección, pero luego nos traiga take profit. Serán necesarias 2 transacciones que vayan instantáneamente en nuestra dirección para cubrir la pérdida.

Simulación de comercio automático usando el asesor RevertEA

Puesto que el asesor RevertEA, que creamos para la simulación del sistema comercial de reversión (Reversión: ¿es el Santo Grial o una peligrosa equivocación?, Reversión: disminuyendo la reducción máxima y simulando otros mercados, Reversión: creando un punto de entrada y escribiendo un algoritmo de comercio manual), también permite comerciar con la ayuda de martingale, vamos a tratar de simular esta este sistema comercial en el modo automático.

Además, no vamos a limitar el asesor con un precio por debajo o por encima del cual podrá entrar en la posición. Entrará cada vez que no haya posiciones del instrumento simulado.

Otra diferencia del funcionamiento del asesor con respecto a los ejemplos analizados más arriba, es que usará stops loss. Es decir, si el precio no va en nuestra dirección, el asesor cerrará la transacción anterior, y abrirá una nueva a un precio "mejor" con el doble de volumen.

Ajustes del asesor. Bien, vamos a establecer los siguientes ajustes para optimizar el asesor RevertEA:

- Acción al darse el stop loss: martingale (abrir en la misma dirección);

- Tamaño del lote: 0.01;

- Tipo de incremento del volumen de la transacción: tipo de incremento del volumen de la transacción;

- Tipo de stop loss: en puntos;

- Tipo de take profit: multiplicador de stop loss;

- Take profit: en el intervalo de 1 a 2, con un incremento de 0.1;

- Multiplicador máx. de lote durante reversión y martingale: 8.

La propia optimización la realizaremos en el modo OHLC en M1. Después de ello, simularemos adicionalmente el mejor resultado en el modo Cada tick basado en ticks reales. Veremos el gráfico de beneficio resultante más abajo.

Periodo de simulación: desde 2006.

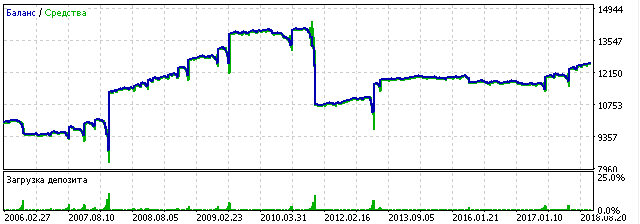

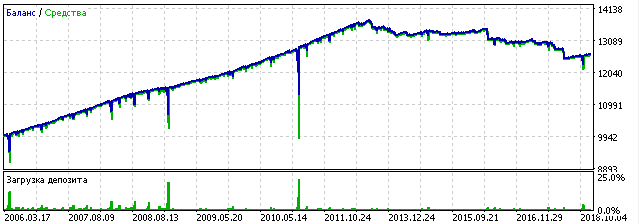

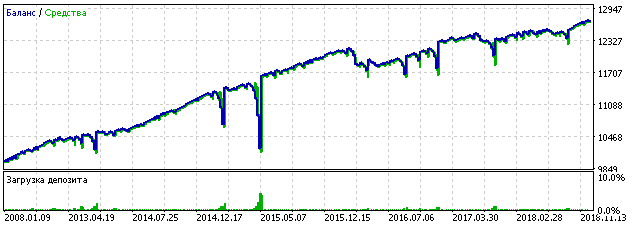

Resultados de la simulación. No podemos decir que los resultados de la simulación sean excelentes. Solo el gráfico de petróleo Brent parece interesante. En el resto de los símbolos, el uso de martingale sin ninguna limitación de apertura de la primera transacción no es la idea más interesante. No obstante, tampoco se observa una pérdida total de los depósitos.

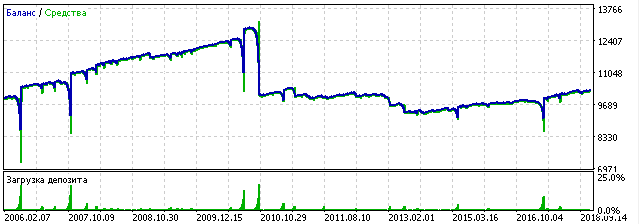

USDJPY en Long, el nivel de take profit es igual a 1.9 stops loss, el stop loss es igual a 100 puntos:

GBPAUD en Short, el nivel de take profit es igual a 1 stop loss, el stop loss es igual a 120 puntos:

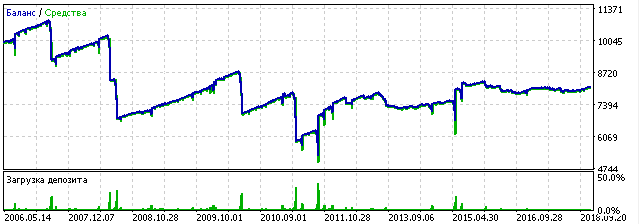

EURUSD en Short, el nivel de take profit es igual a 1.3 stops loss, el stop loss es igual a 110 puntos:

EURUSD en Short, el nivel de take profit es igual a 1.6 stops loss, el stop loss es igual a 80 puntos:

Y finalmente, vamos a realizar la simulación de petróleo Brent en Short, el take profit es igual a 1.1 stops loss, el stop loss es igual a 200 puntos:

Todos los informes del simulador, así como los archivos SET con los ajustes de simulación han sido adjuntados a este artículo.

Conclusión: ¿merece la pena usar el martingale?

Claro está que todas las consideraciones mostradas en este artículo son solo teóricas. Como podemos ver por las simulaciones, en el modo automático y sin usar las normas mostradas en el artículo, el martingale no siempre ayuda a obtener beneficios.

Pero queremos creer que si adoptamos un enfoque serio en la construcción de una estrategia comercial basada en martingale, y entramos solo a un precio actual que sea favorable para nosotros, tendremos todas las oportunidades de obtener beneficios, si bien poco significativos. En este caso, además, invertiremos poco tiempo a la hora de comerciar, en comparación con otros sistemas comerciales en los que debemos estar horas y horas ante la computadora.

Archivos adjuntos

Al artículo se adjuntan los siguientes archivos:

- _finder4.mq4, _finder4.ex4, _finder.mq5, _finder.ex5: versión 1.2 de la utilidad de selección y navegación de instrumentos, tanto para MetaTrader 5, como para MetaTrader 4;

- RevertEA.zip: versión 1.3 del asesor para MetaTrader 5;

- tests.zip: informes del simulador de estrategias;

- SETfiles.zip: archivos SET con los ajustes para RevertEA.

Traducción del ruso hecha por MetaQuotes Ltd.

Artículo original: https://www.mql5.com/ru/articles/5269

Uso práctico de las redes neuronales de Kohonen en el trading algorítmico (Parte II) Optimización y previsión

Uso práctico de las redes neuronales de Kohonen en el trading algorítmico (Parte II) Optimización y previsión

Aplicación práctica de las correlaciones en el trading

Aplicación práctica de las correlaciones en el trading

Analizando resultados comerciales con la ayuda de informes HTML

Analizando resultados comerciales con la ayuda de informes HTML

- Aplicaciones de trading gratuitas

- 8 000+ señales para copiar

- Noticias económicas para analizar los mercados financieros

Usted acepta la política del sitio web y las condiciones de uso