Создаем кроссплатформенный советник-сеточник (Часть III): сетка на коррекциях с мартингейлом

Введение

В предыдущих статьях данной серии (Создаем кроссплатформенный советник-сеточник (гридер) и Создаем кроссплатформенный советник-сеточник (Часть II): Сетка в рейндже в направлении тренда) мы уже создали 2 разных советника сеточника.

Первый советник был хорош всем, кроме того, что не мог принести прибыль на длительном промежутке времени. Второй советник мог работать на

интервалах более нескольких лет. Но принести более 50% прибыли в год при максимальной просадке менее 50% он был не способен. Да и саму

максимальную просадку вы не могли контролировать. В этом плане все зависело от рынка.Так что же, советники сеточники не способны

приносить прибыль безопасно? Давайте попробуем ответить на этот вопрос в данной статье.

Постановка целей

В этой статье мы создадим очередную, и, возможно, последнюю из возможных версий советников сеточников. Это будет советник-сеточник, торгующий по мартингейлу. То есть сетку он будет выставлять только в том случае, если цена пошла против него. Объем ордеров в сетке будет постоянно возрастать. Таким образом, как только цена развернется или наступит коррекция, все ордера в сетке будут закрыты с общей прибылью.

Отдельные ордера, выставляемые советником, не будут иметь ни стоп-лосса, но тейк-профита. Тейк-профит будет наступать, когда общая прибыль по всем открытым в данный момент позициям превысит заданную в настройках советника.

В итоге у нас получается не совсем сеточник. А скорее обычный мартингейл. Ведь никаких сеток формально мы не выставляем. Конечно можно

заметить, что мы же будем открывать позицию на одинаковом расстоянии от прошлой позиции, если цена пошла не в нашу сторону. А если позиции

выставляются на одинаковом расстоянии друг от друга, значит, получается сетка. Как правило, все так и считают. Но вообще, какая разница

как называть. Главное, чтобы советник приносил прибыль. И чтобы эта прибыль была больше, чем у других наших советников-сеточников. Вот

это мы и проверим.

О контроле рисков

Мартингейл, как и вообще сетки, имеет одну основную проблему — невозможно контролировать ваши риски. И в один прекрасный момент вы можете потерять сразу весь депозит. А мы собираемся использовать сразу и сетку и мартингейл. Кажется, у нас получится гремучая смесь. Думаю, большинство читателей сейчас подумали именно об этом. Так о каком контроле рисков можно вообще говорить? Как вообще из этого может получиться «безопасный» советник?

Может! И риски мы сможем контролировать как минимум 2 способами. Во-первых, мы можем закрывать всю сетку с убытком, когда equity по балансу уменьшается на определенную сумму. Во-вторых, мы можем закрывать всю сетку с убытком, если сетка достигла N-ного шага. В обоих случаях мы признаем, что что-то идет не так, и просто начинаем торговлю с начала, надеясь, что будущая прибыль перекроет текущий убыток. А вот сможет перекрыть или нет, мы узнаем из тестов.

Вариант с уменьшением equity имеет один недостаток — мы не сможем запустить на одном счете торговлю сразу по нескольким инструментам. Так как

equity по счету будет общее, и будет непонятно, какой убыток мы имеем по каждому инструменту отдельно. Поэтому для контроля рисков мы будем

использовать второй вариант.

Вход в первую сделку

Нам осталось решить еще один вопрос — "Как определить сторону, в которую нужно открывать первую позицию?" Почему только первую? Потому что остальные позиции будут открываться в ту же сторону, что и первая, и только если цена прошла против нас заданное в настройках советника количество пунктов.

Конечно, можно подбрасывать монетку. Но тогда результаты тестов каждый раз будут отличаться друг от друга. Или же можно всегда входить в одну сторону. Но это как то не очень интеллектуально. Поэтому давайте попробуем внести в наш советник хоть какую-то интеллектуальность, и протестируем сразу несколько способов определения направления первого входа:

- вход в направлении движения предыдущего бара;

- вход по скользящей средней;

- вход против направления движения N однонаправленных баров;

- вход по направлению движения N однонаправленных баров.

Входящие параметры советника

Мы с вами уже создали 2 советника сеточника. Поэтому в подробностях рассказывать о разработке еще одного, как мне кажется, уже нет никакого

смысла. Вместо этого давайте рассмотрим входящие параметры, которые будут у нашего нового советника. Если же вам интересен исходный код

советников, то вы всегда сможете его посмотреть самостоятельно. Он прикреплен к статье.

Размер лота. Размер лота на первом шаге сетки. Каков будет размер лота на следующих шагах сетки зависит от параметра "Увеличение лотности в цепочке".

Увеличение лотности в цепочке. Позволяет выбрать способ увеличения размера лота на последующих шагах сетки. Возможны следующие значения:

- Fixed: на всех шагах сетки размер лота фиксирован и равен объему, указанному в параметре "Размер лота";

- Arifmet: с каждым новым шагом объем лота увеличивается на значение параметра "Размер лота";

например: 1, 2, 3, 4, 5, 6, 7;

- Geomet: в каждым новым шагом, начиная с третьего, объем лота удваивается. Например: 1, 1, 2, 4, 8, 16.

Как показали тесты, использование фиксированного объема лота приводит к самым плохим результатам. На рынке Forex лучшие результаты показывает геометрическое увеличение лотности в цепочке. Для большинства инструментов фондового рынка геометрическое увеличение лотности также лучше, хотя есть исключения, когда лучше себя показывает арифметическое увеличение лотности.По этой причине все тесты ниже будут проводиться при значении данного параметра Geomet, если специально не было сказано другое.

Размер сетки, пунктов. Расстояние между открытыми позициями в сетке. Например, если значение данного параметра равно 30 пунктам, то при снижении текущей цены на 30 пунктов от первого ордера в Long, будет открыт второй ордер в сетке. Если цена снизится на 30 пунктов относительно второго ордера сетки, то будет открыт третий ордер. И так далее.

Не входить в Long и Не входить в Short. Позволяют запретить открытие позиций в Long или Short.

Поскольку на фондовом рынке большинство инструментов на длительной дистанции имеют растущий тренд, использование данных параметров может увеличить прибыльность торговли. Если вы видите, что акция всю свою жизнь росла, тогда стоит торговать ее только в направлении глобального тренда.

Группа Закрытие всех позиций. Параметры данной группы позволяют настроить уровень тейк-профита и стоп лосса для всех позиций в цепочке.

За закрытие позиции тейк-профитом отвечают такие параметры, как "При прибыли, $", "При прибыли на 1 шаге, $", " При прибыли на 2 шаге, $", ..., "Изменить уровень тейка после шага". Обязателен из них только параметр "При прибыли, $". Остальные параметры позволяют изменить значение параметра "При прибыли, $" на конкретном шаге цепочки. Например, чтобы повысить шансы закрыть всю цепочку в прибыль на старших шагах.

За наступление стоп лосса отвечают параметры "При уменьшении equity на, $" и "Закрывать все при трейде, номер". Они уже

были рассмотрены в данной статье ранее.

Группа Использовать вход по бару. Позволяет включить открытие первой позиции в направлении предыдущего бара. Для этого достаточно присвоить значение TRUE параметру " Использовать вход по бару".

Группа Серия баров. Настройки открытия первой позиции против или по движению серии однонаправленных баров. Чтобы включить данную проверку, необходимо указать количество баров, которые должны идти в одну сторону, в параметре " Входить при N баров в одну сторону".

Группа MA. Позволяет настроить вход в первую позицию по скользящей средней. Чтобы использовать данный вариант входа,

необходимо указать период скользящей средней, отличный от 0, в параметре "

Период".

Правила тестирования и список инструментов

Теоретически наш советник должен работать на любых рынках. Хоть рейнджевом, хоть трендовом. Поэтому тестировать его мы будем как на рынке Форекс, так и на американском фондовом рынке. Забегая вперед, скажу, что в принципе советник может торговать в плюс практически на всех инструментах. Особенно это относится к фондовому рынку, на котором буквально 1-2 инструмента ни при каких настройках не приносят прибыли. Поэтому ниже мы будем проводить тестирование только на тех инструментах, по которым советник показал себя лучше всего. Но это не значит, что по другим инструментам он себя показал плохо.

Тестируемые инструменты. Итак, тесты будут проводиться на следующих инструментах: USDCAD, NZDUSD, SBUX, XOM, INTC, CMCSA, PG.

Период. Во всех тестах советник будет работать на периоде M5. В который раз тестирования показали, что это самый подходящий

период для советников сеточников.

Правила тестирования. На инструментах USDCAD и NZDUSD тестирование будет проводиться на периоде с 2010 по 2019 год. При этом, поиск подходящих параметров будет происходить в режиме OHLC на M1. А найденный лучший результат дополнительно будет тестироваться в режиме Каждый тик на основе реальных тиков.

Что касается инструментов фондового рынка, то они будут тестироваться на периоде с 2013 по 2019 год. Просто у брокера, на котором проходят

тесты, больше данных нет. При этом как оптимизация так и финальное тестирование найденного лучшего результата будут проводиться в режиме

Каждый тик на основе реальных тиков.

Отбор лучшего результата будет проводиться по параметрам Баланс и Максимальный фактор восстановления.

Тестируем вход по предыдущему бару

Вообще, сам способ входа в направлении движения предыдущего бара мы нашли для себя в предыдущей статье из данного цикла. С его помощью получилось

увеличить прибыльность советника, если использовать дневной и, в некоторых случаях, месячный бары. В общем, мы протестируем как вход по

дневному бару, так и более старшие таймфреймы: недельный и месячный.

Использование входа по направлению предыдущего бара позволяет торговать в направлении текущего локального тренда. Поэтому давайте начнем с тестирования именно этого способа входа. То есть если на данный момент советник еще не открыл ни одной сделки, то он откроет первую сделку в Long, если предыдущий бар на выбранном таймфрейме был бычьим. Если же бар был медвежьим, то будет открыта сделка в Short.

Лучшие результаты тестирования представлены в таблице ниже.

| Символ |

Фактор восстановления |

% в год |

Макс. просадка |

Прибыльность | Трейдов, всего |

Трейдов, год |

Макс. шаг |

Стоп лоссы |

|---|---|---|---|---|---|---|---|---|

| USDCAD |

8.12 | 90 % |

948.76 | 1.68 | 3 577 | 397 | 8 | 2017.02 |

| NZDUSD |

8.03 | 89 % |

1 404 | 1.91 | 2 850 | 316 | 9 | - |

| SBUX * ** |

5.31 | 88 % | 93.17 | 2.36 | 386 | 64 | 9 | 2013.05, 2014.11, 2016.02, 2016.11, 2019.05 |

| XOM |

5.94 | 99 % | 180.78 | 2.52 | 506 | 84 | 8 | 2013.08 |

| INTC * |

6.7 | 111 % |

88.13 | 3.02 | 289 | 48 | 8 | - |

| CMCSA ** | 7.74 | 129 % |

34.02 | 3.7 | 281 | 46 | 8 | - |

| PG ** | 6.42 | 107 % |

102.85 | 2.2 | 767 | 127 | 9 | 2013.01, 2013.09, 2014.11, 2018.04 |

* таймфрейм 1 месяц.

** арифметическое увеличение лотности позиций в цепочке.

Содержимое всех колонок должно быть понятно из их названия. Разве что:

- в колонке "Стоп лоссы" перечислены даты, в которые происходил стоп-лосс по всем открытым позициям; то есть мы добирались до максимального шага, заданного в настройках советника;

- в колонке "% в год" указан процент прибыльности советника в год при максимально возможной просадке (т.е. (фактор

восстановление/период тестирования)*100 ).

Напоминаю, что для рынка Форекс период тестирования равен 9 годам, а для фондового рынка - 6 годам. То есть например, фактор восстановления 9 для

рынка Forex аналогичен 100% прибыли в год, а для инструментов фондового рынка это уже 150% прибыли в год.

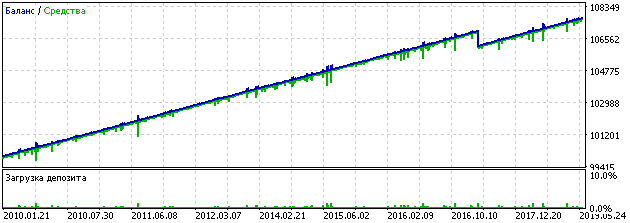

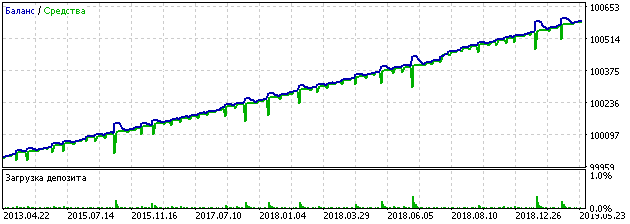

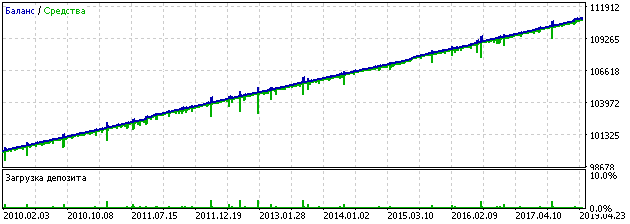

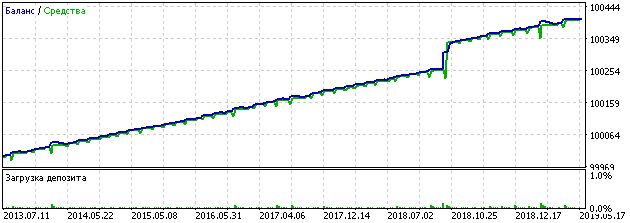

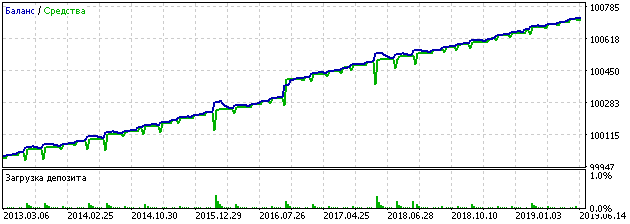

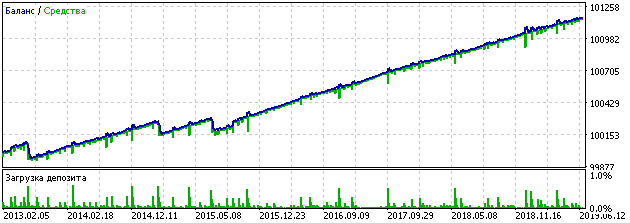

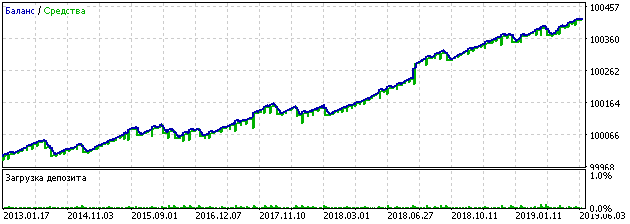

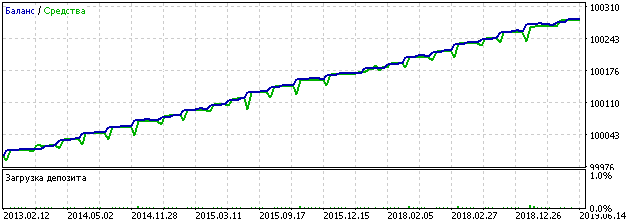

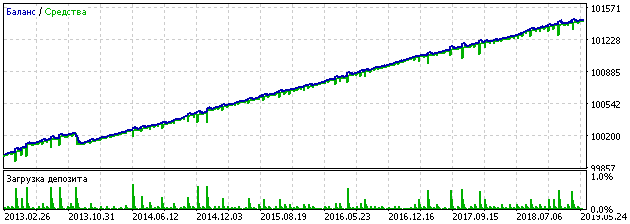

Если вам больше интересен график баланса, то графики баланса представлены ниже.

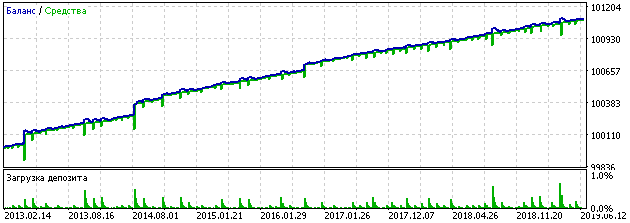

USDCAD:

NZDUSD:

SBUX:

XOM:

INTC:

CMCSA:

PG:

Ну а если для вас больший интерес представляют отчеты тестера стратегий, то они приаттачены к статье.

Тестируем вход на основе скользящей средней

Скользящая средняя, это, наверное, самый первый вид индикатора, придуманный трейдерами для облегчения понимая рынка. И за прошедшее время актуальность скользящей средней не сошла на нет.

Изначально скользящие средние использовали только на дневных барах. И как показали тесты, для нашего советника также лучше всего подходят именно

скользящие средние на дневных барах. Поэтому оптимизировать мы будем только период скользящей средней (в диапазоне от 30 до 54), а не

таймфрейм.

Использовать скользящие средние мы будем в самой простой интерпретации. Если советник еще не открыл ни одной сделки, то будет открыта сделка в Long, если текущая цена находится над скользящей средней. Если же текущая цена находится под скользящей средней, то будет открыта сделка в Short.

Итак, лучшие результаты:

| Символ |

Фактор восстановления |

% в год |

Макс. просадка |

Прибыльность | Трейдов, всего |

Трейдов, год |

Макс. шаг | Стоп лоссы |

|---|---|---|---|---|---|---|---|---|

| USDCAD |

7.18 | 79 % |

939.88 | 1.72 | 1 861 | 206 |

8 | - |

| NZDUSD |

6.51 | 72 % |

1 672.77 | 1.74 | 3 232 | 359 | 9 | - |

| SBUX |

6.95 | 115 % |

159.67 | 2.62 | 536 | 89 | 9 | - |

| XOM * |

5.64 | 94 % |

179.15 | 2.2 | 513 | 85 | 9 | - |

| INTC |

5.13 | 85 % |

149.67 | 2.34 | 525 | 88 | 9 | 2015.06 |

| CMCSA * | 12.26 | 204 % |

33.39 | 11.35 | 218 | 36 | 9 | - |

| PG ** | 7.37 | 122 % |

85.86 | 2.27 | 846 | 141 | 8 | 2014.09, 2014.11, 2015.08, 2016.12 |

* сделки только в Long.

** арифметическое увеличение лотности позиций в цепочке.

В целом результаты по фондовому рынку немного лучше, чем при входе в сторону предыдущего бара. Тогда как для рынка Forex первый вариант более предпочтителен.

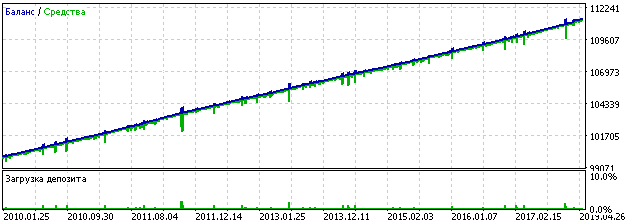

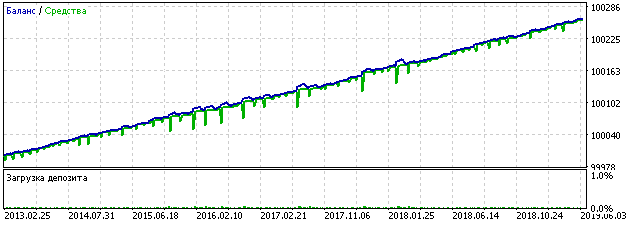

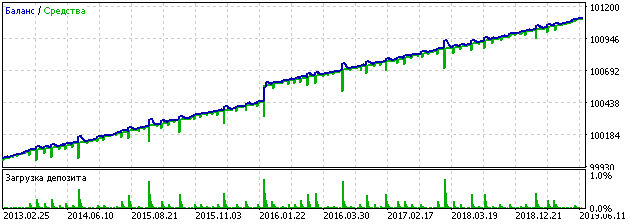

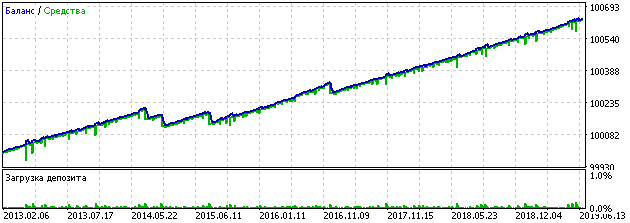

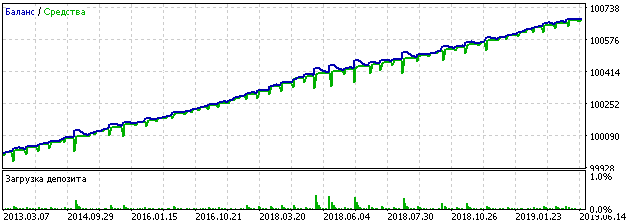

Теперь давайте посмотрим на графики баланса. Хотя, конечно, если по результатам тестов не было ни одного стоп лосса, то они представляют из себя

обычную наклонную линию вверх.

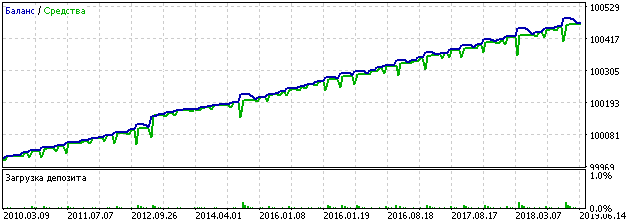

USDCAD:

NZDUSD:

SBUX:

XOM:

INTC:

CMCSA:

PG:

Тестируем вход против N баров в одну сторону

О данном варианте входа я услышал в одном из мастер-классов. Как уверял автор, данный способ позволяет увеличить шансы на получение прибыли, так как после затяжных однонаправленных движений повышается вероятность наступления коррекции. И теоретически это звучит здраво.

То есть, если цена прошла, например, 5 баров в одну сторону, значит пора входить против движения цены, в ожидании коррекции.

Давайте попробуем протестировать и данный способ входа. Оптимизировать будем как таймфрейм для баров (выбирать будем между M5, M15, H1, H4, D1), так и количество баров, идущих в одну сторону (от 3 до 7).

В итоге у нас получились следующие лучшие результаты:

| Символ |

Фактор восстановления |

% в год |

Макс. просадка |

Прибыльность | Трейдов, всего |

Трейдов, год |

Макс. шаг | Стоп лоссы | Таймфрейм |

|---|---|---|---|---|---|---|---|---|---|

| USDCAD |

7.75 | 86 % | 575.26 | 2.09 | 1 123 | 124 | 8 | - | H4 |

| NZDUSD |

6.13 | 68 % | 1 184.53 | 1.83 | 3 224 | 358 | 9 | - | H1 |

| SBUX |

5.67 | 94 % | 127.49 | 4.93 | 202 | 33 | 8 | - | M15 |

| XOM |

8.07 | 134 % | 143.81 | 2.06 | 963 | 160 | 8 | 2013.08, 2015.01, 2015.08 | M15 |

| INTC |

7.53 | 125 % | 56.08 | 2.03 | 521 | 86 | 6 | 13 стоп лоссов | M15 |

| CMCSA | 10.04 | 167 % | 28.4 | 16.1 | 97 | 16 | 6 | - | M15 |

| PG | 7.98 | 133 % | 137.02 | 3.34 | 446 | 74 | 8 | - | M15 |

В целом, где-то результаты лучше, чем по способам, рассмотренным ранее. Где-то хуже.

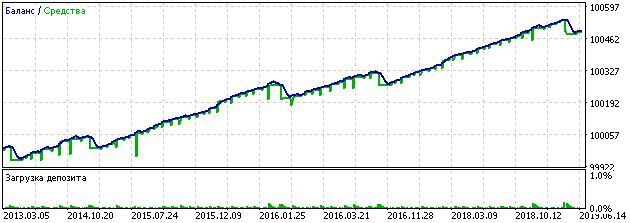

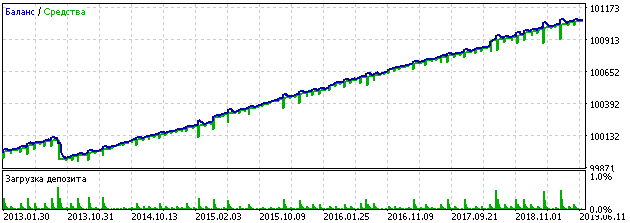

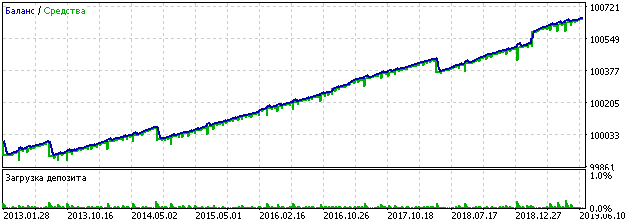

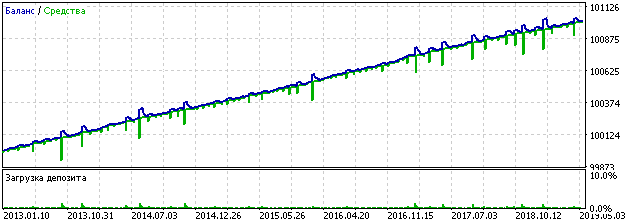

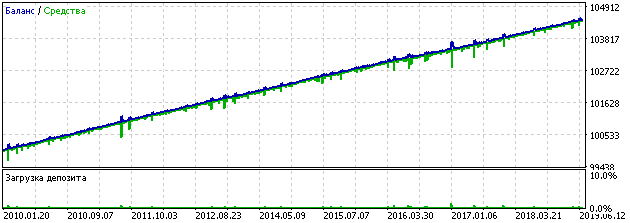

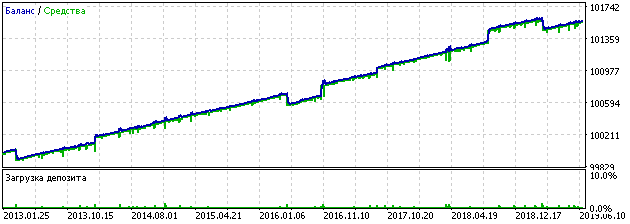

И по традиции давайте посмотрим на баланс прибыли.

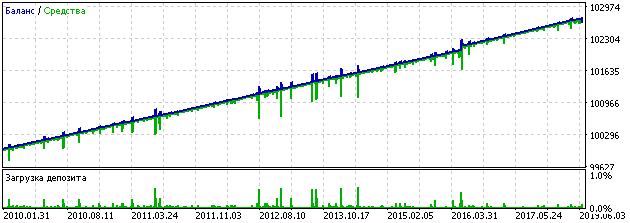

USDCAD:

NZDUSD:

SBUX:

XOM:

INTC:

CMCSA:

PG:

Тестируем вход по направлению N баров в одну сторону

Раз уж мы протестировали вход против N баров в одну сторону, то давайте попробуем протестировать и вход по направлению N баров в одну сторону. За данный способ входа также можно привести достойное обоснование. Например, если цена безостановочно движется в одну сторону, значит, началось трендовое движение. И почему бы не войти по направлению этого движения.

В принципе, данный способ входа похож на первый рассмотренный нами — вход по направлению предыдущего бара. Только в данном случае мы

проверяем, чтобы в одну сторону шли минимум 3 бара. При этом таймфрейм этих баров будет меньше дневного. Тестировать будем на таймфрейме

для баров M15, H1, H4, D1. Количество баров в одну сторону от 3 до 7. В итоге у нас получились следующие лучшие результаты:

| Символ |

Фактор восстановления |

% в год |

Макс. просадка |

Прибыльность | Трейдов, всего |

Трейдов, год |

Макс. шаг | Стоп лоссы | Таймфрейм |

|---|---|---|---|---|---|---|---|---|---|

| USDCAD |

7.39 | 82 % |

63.77 | 4.25 | 120 | 13 | 7 | - | D1 |

| NZDUSD |

4.86 | 54 % |

546.01 | 1.66 | 1 504 | 167 | 7 | - | D1 |

| SBUX ** |

7.39 | 123 % | 82.26 | 3.35 | 312 | 52 | 9 | 2014.01, 2014.10, 2017.03 | M15 |

| XOM |

12.52 | 208 % | 114.98 | 2.92 | 723 | 120 | 8 | 2013.10 | H4 |

| INTC |

9.34 | 155 % | 72.56 | 3.62 | 283 | 47 | 8 | - | M15 |

| CMCSA | 8.68 | 144 % | 32.41 | 4.35 | 289 | 48 | 8 | - | M15 |

| PG | 10.28 | 171 % | 152.61 | 2.21 | 1 444 | 240 | 9 | 2013.04, 2016.03, 2019.01 | M15 |

** арифметическое увеличение лотности позиций в цепочке.

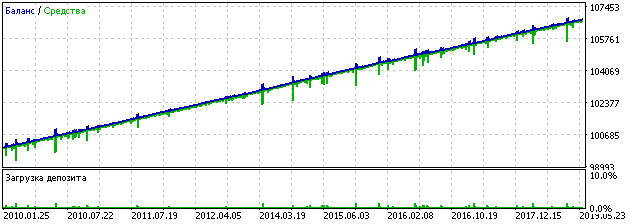

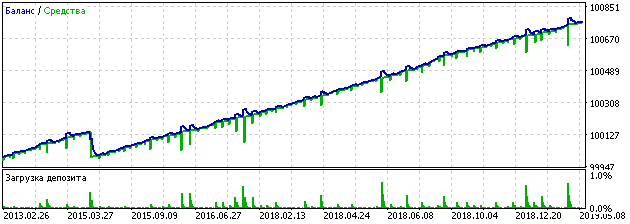

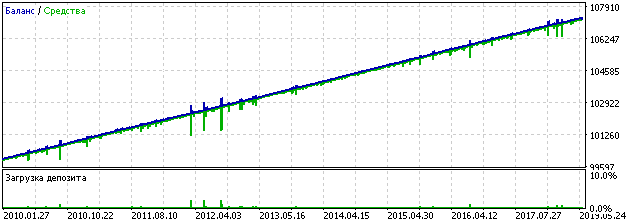

Результаты по фондовому рынку весьма интересны. Чего нельзя сказать о рынке Форекс.

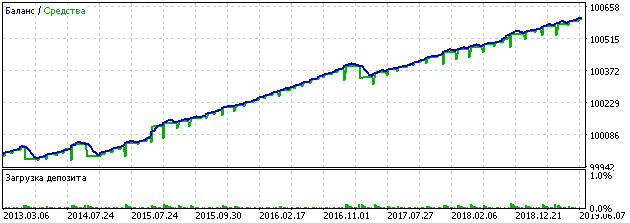

USDCAD:

NZDUSD:

SBUX:

XOM:

INTC:

CMCSA:

PG:

Тестируем вход без условий

Мы с вами уже протестировали 4 варианта открытия первой позиции. Но мы ведь можем и не активировать ни один из этих вариантов. Ради интереса давайте также протестируем вход в первую позицию без каких-либо условий. То есть, если на данный момент никаких позиций у советника нет, то он сразу же открывает позицию в выбранную в настройках сторону. Если не запрещать открытие позиций в Long, тогда советник всегда будет открывать позиции в Long. При запрете позиций в Long советник будет всегда открывать позиции в Short.

Давайте не будем тянуть, и сразу посмотрим на лучшие результаты тестов:

| Символ |

Фактор восстановления |

% в год |

Макс. просадка |

Прибыльность | Трейдов, всего |

Трейдов, год |

Макс. шаг | Стоп лоссы |

|---|---|---|---|---|---|---|---|---|

| USDCAD |

7.92 | 88 % |

1 236 | 1.98 | 2 484 | 276 | 9 | - |

| NZDUSD |

7.54 | 83 % |

1 101 | 1.63 | 2 843 | 315 | 8 | 2011.10, 2013.04, 2013.10 |

| SBUX * |

8.49 | 141 % |

122.29 | 3.15 | 413 | 68 | 8 | 2016.01, 2018.06 |

| XOM |

7.09 | 118 % |

232.14 | 2.61 | 789 | 131 | 9 | - |

| INTC * |

5.08 | 84 % |

81.65 | 2.07 | 481 | 80 | 7 | 2019.05 |

| CMCSA ** * | 8.85 | 147 % | 48.59 | 2.9 | 611 | 101 | 9 | 2015.08, 2018.03 |

| PG | 5.9 | 98 % | 118.29 | 1.87 | 514 | 85 | 7 | 2013.01, 2013.11, 2014.12, 2015.10, 2016.01, 2019.03 |

** арифметическое увеличение лотности позиций в цепочке.

Даже без каких-либо условий на вход один только мартингейл может вытянуть баланс в прибыль. Главное, работать в направлении глобального

тренда. Практически для всех инструментов фондового рынка это, конечно, Long. Однако если использовать какой-либо из способов

определения первой позиции, то результаты могут быть лучше.

Подводим итоги тестов

Как показали тесты, лучше всего для рынка Forex подходит вход в направлении предыдущего дневного бара. А вот на фондовом рынке вход в

направлении предыдущего бара работает хуже всего. И тут стоит обратить внимание на остальные варианты. Для каких-то инструментов лучше

подходит один из них, для других другой или третий. Так что только тестирование поможет вам найти лучшую стратегию по конкретному

инструменту.

Что еще показали тесты, ограничивая максимальное количество шагов в сетке, мы действительно можем получить преимущество на рынке, при этом в целом контролируя свои риски и не допуская потери всего депозита. Конечно, только если вы не будете использовать объем первой сделки, при котором по тестам получается максимальная просадка больше вашего депозита. При этом сетка должна быть достаточно большой, чтобы выдерживать среднесрочные коррекции. Как видно по таблицам, на фондовом рынке количество сделок редко превышает 100 в год.

Что касается варианта увеличения лотности, то на рынке Forex работает только геометрическое увеличение. Тогда как на фондовом рынке может

работать как геометрическое, так и арифметическое.

Еще один вывод, который можно сделать из тестов, заключается в том, что при долгосрочной торговле ожидать более 100% для рынка Forex и 150%

прибыли в год для фондового рынка не стоит. Тем более если вы не хотите рисковать для этого более 90% своего депозита. Если же вам нужна

максимальная просадка не более 20% от депозита, то ожидаемая прибыль вряд ли превысит 20-25% в год.

Тестирование в реальном времени

Для тестирования работы советников было создано два торговых сигнала.

Первым был создан сигнал на демо-счете. Торговля на нем ведется по следующим инструментам: USDCAD, SBUX, CMCSA, GM, KO, MCD, MSFT, ORCL, HPE. Объемы используются минимальные, так что данный сигнал можно использовать только для определения общего характера движений по балансу и прибыльности советника. Он не покажет, какой процент прибыли можно получить на средства, размещенные на депозите.

Второй сигнал открыт совсем недавно на реальном аккаунте. На момент

написания статьи торговля на нем ведется только по инструментам фондового рынка: SBUX, MCD, KO, MSFT, NKE, ORCL, ADBE, CMCSA, LLY, HPE.

Советник, торгующий на обоих аккаунтах, является модифицированной версией рассмотренного в статье. Он использует способ входа, который отличается от рассмотренных нами. Этот способ входа будет рассмотрен далее в данном цикле статей.

Есть и третий сигнал. Это старый сигнал, который раньше использовался для

торговли с помощью реверсирования (

последняя статья из цикла). Потом на нем торговал советник сеточник из предыдущей

статьи данной серии. А сейчас на нем идет торговля данным советником на основе входа по предыдущему бару по инструментам USDCAD и

NZDUSD. Однако от предыдущего советника на данном сигнале остались сделки по USDCHF. Со временем они будут закрыты, и останутся только

сделки по текущему советнику.

Заключение

Советник, который мы создали, имеет два существенных недостатка:

- Во-первых, поскольку по тестам лучше всего себя показывают длинные тейк-профиты, если мы сразу угадали с направлением сделки, то нам придется очень долго ждать, пока цена дойдет до нашего тейка. В некоторых случаях на достижение тейк-профита может уйти не один месяц. Все дело в том, что на первом шаге цепочки используется позиция с минимальным объемом. И если цена сразу идет в нашу сторону, то мы больше не открываем дополнительных позиций.

- Второй недостаток мы уже упомянули. Это небольшая прибыльность при соблюдении правила максимальной просадки не более 20% от депозита.

В следующих частях данной статьи мы попробуем побороть эти недостатки советника.

Исследования технических фигур Меррилла

Исследования технических фигур Меррилла

- Бесплатные приложения для трейдинга

- 8 000+ сигналов для копирования

- Экономические новости для анализа финансовых рынков

Вы принимаете политику сайта и условия использования

Я всегда был против таких систем. Особенно если лот увеличивается больше чем в 1,5 раза.

Почему то никто не обращает внимания на графики где прибыль до 7% за несколько лет. Что вы тут обсуждаете?

При этом все забывают что тестер находит перметры входа и доливок, чтоб не сливаться , т.е. происходит полная подгонка под историю.

Объясню на пальцах. Есть к примеру шпилька новостная на которой такие роботы сливают . Так тестер выберет такие параметры, чтоб проскочить эту шпильку как правило старт отработки этой шпильки будет с начального лота. А если в следущий раз эта шпилька будет скажем на 3-м колене или на 5-м. И все ! Привет Колян !

Вторая причина - это на серии сделок зарабатываем мало, сливаем много.

вы не находите, что много бОльший размер тейка - это путь к сливу?

Что мешает торговать в профит в канале, например, 20 пп стоп и доливки и 20 пп тейк?

Счет на реале слит - не исключаю из-за этого в том числе по крайней мере...

" Второй сигнал открыт совсем недавно на реальном аккаунте. На момент написания статьи торговля на нем ведется только по инструментам фондового рынка: SBUX, MCD, KO, MSFT, NKE, ORCL, ADBE, CMCSA, LLY, HPE. "

Дальний тейк - говорит о жадности, считаю прежде всего, и тем более как вы описали в статье вроде, что на стартовом объеме цена до ТАКОГО тейка ползет очень долго...

Представим, что каждая доливка имеет свой мэджик. Вход - 0. Первая доливка - 1. Вторая - 2. И т.д. Тогда для каждого мэджика можно построить график доходности. Очевидно, окажется, что 0-доходность будет отрицательной. 1-доходность будет получше. И с ростом номера доходность будет увеличиваться. Тогда встает резонный вопрос, нахрена в ТС присутствуют убыточные доходности? Их можно просто выбросить. Очевидно, что чем выше мэджик, тем лучше показатели доходности, но падает количество сделок.

Вытащить эти доходности прямо в Тестере, сделав обычную ТС, так же можно в одну строку.

Итог.

По итогу не могу понять, где ошибаюсь в своем выводе. Все доливочные ТС являются своего рода самообманом - уменьшение профита. Речь на про слив в виде кочерги, а именно про уменьшение профита. Ведь можно из любой доливочной ТС вытащить более профитную ТС. Вроде, логически все правильно в таком выводе. Но не могу понять, почему не уверен, т.к. был такой эксперимент.

Не вижу этого же вывода. Вход номер два не обладает памятью, так же как и последующие, а значит его МО такое же как и у любого другого входа у этой ТС, т.е. равное нулю. Это все равно что после четвертого красного ждать пятое черное, только потому что вероятность 5 красных подряд ничтожна мала. В реальности имеем теже 50/50, что означает что для торговли мартином или такой сеткой необходим бесконечный капитал для получения гарантированной фиксированной доходности.

Не вижу этого же вывода. Вход номер два не обладает памятью, так же как и последующие, а значит его МО такое же как и у любого другого входа у этой ТС, т.е. равное нулю. Это все равно что после четвертого красного ждать пятое черное, только потому что вероятность 5 красных подряд ничтожна мала. В реальности имеем теже 50/50, что означает что для торговли мартином или такой сеткой необходим бесконечный капитал для получения гарантированной фиксированной доходности.

Видимо, неправильно интерпретировали мои слова.