Entwicklung eines plattformübergreifenden Grider-EAs (Teil III): Korrekturbasiertes Raster mit Martingal

Einführung

Wir haben bereits in den vorherigen Artikeln der Serie zwei verschiedene Raster-EAs entwickelt (ntwicklung eines plattformübergreifenden Grid-EAs und Entwicklung eines plattformübergreifenden Grider-EAs (Teil II): Kursspannenbasiertes Raster in Trendrichtung).

Der erste EA war gut genug, außer dass er über einen langen Zeitraum keinen Gewinn erzielen konnte. Der zweite EA konnte in Zeiträumen von mehr als einigen Jahren arbeiten. Leider konnte er nicht mehr als 50% Gewinn pro Jahr bei einem maximalen Drawdown von weniger als 50% erzielen. Außerdem waren wir nicht in der Lage, den maximalen Drawdown selbst zu kontrollieren. In dieser Hinsicht hing alles vom Markt ab. Also, bedeutet das, dass Raster-EAs nicht in der Lage sind, sicher Gewinne zu erzielen? Lassen Sie uns versuchen, diese Frage in diesem Artikel zu beantworten.

Erklärung des Problems

In diesem Artikel werden wir die nächste (und möglicherweise die letzte) Version eines Raster-EA entwickeln. Er folgt der Martingalstrategie, die ein Raster setzt, nur wenn sich der Preis in eine ungünstige Richtung bewegt. Das Auftragsvolumen im Raster wird stetig ansteigen. Sobald der Preis sich umkehrt oder eine Korrektur eintritt, werden somit alle Aufträge in einem Netz mit einem Gesamtgewinn geschlossen.

Separate Aufträge, die vom EA erteilt werden, haben keine Stopp-Level. Ein Take-Profit wird aktiviert, wenn der Gesamtgewinn für alle aktuell offenen Positionen den in den EA-Parametern eingestellten Wert überschreitet.

Tatsächlich ist dies kein Raster im eigentlichen Sinne des Wortes, da keine Raster formell festgelegt werden. Stattdessen kann es als gewöhnlicher Martingal bezeichnet werden. Andererseits eröffnen wir jede Position im gleichen Abstand zur vorherigen, wenn der Preis gegen uns gerichtet ist, was natürlich bedeutet, dass wir ein Raster bilden. Eigentlich hat es keinen Sinn, an den Begriffen herumzubasteln. Unser Hauptziel ist es, den EA profitabler zu machen als die anderen Raster-EAs, die wir zuvor entwickelt haben. Das ist es, was wir überprüfen werden.

Risikomanagement

Wie alle Raster haben auch Martingale ein Hauptproblem - es ist unmöglich, Risiken zu managen, wenn man sie benutzt. Dies kann dazu führen, dass die gesamte Einzahlung in kürzester Zeit verloren geht. Die Verwendung von Raster und Martingal scheint eine perfekte explosive Mischung zu ergeben. Über welches Risikomanagement können wir in diesem Fall also sprechen? Können wir überhaupt einen "sicheren" EA entwickeln?

Es wird sich herausstellen, wir schaffen das! Wir können unsere Risiken auf mindestens zwei Arten steuern. Erstens können wir das gesamte Raster mit einem Verlust beenden, wenn der Saldo um einen bestimmten Betrag reduziert wird. Zweitens können wir das gesamte Raster mit einem Verlust beenden, wenn es den n-ten Schritt erreicht. In beiden Fällen erkennen wir an, dass etwas schief läuft und beginnen einfach neu zu handeln, in der Hoffnung, dass zukünftige Gewinne den aktuellen Verlust decken werden. Nur Tests können uns zeigen, ob unsere Hoffnungen berechtigt sind.

Die Option mit abnehmendem Kapital hat einen Nachteil — wir können nicht mehrere Symbole gleichzeitig auf einem einzigen Konto handeln. Da der Kontostand das Gesamtbild darstellt, bleibt unklar, welchen Verlust wir bei jedem einzelnen Symbol haben. Daher werden wir die zweite Option zur Risikosteuerung nutzen.

Abschluss des ersten Deals

Eine Frage bleibt noch offen. Wie kann man die Richtung der ersten Position definieren? Man könnte fragen, warum hier nur die erste Position zählt. Der Grund dafür ist, dass die verbleibenden Positionen in die gleiche Richtung wie die erste eröffnet werden sollen und nur dann, wenn sich der Preis für eine Reihe von Punkten, die in den EA-Einstellungen angegeben sind, gegen uns bewegt.

Natürlich könnten wir einfach eine Münze werfen. Aber in diesem Fall werden die Testergebnisse jedes Mal anders sein. Außerdem könnten wir immer nur in eine Richtung eröffnen. Aber das sieht nicht nach einer intelligenten Lösung aus. Versuchen wir, zumindest etwas Intelligenz in unseren EA einzubringen und verschiedene Möglichkeiten zu testen, um die erste Eintrittsrichtung zu bestimmen:

- Eröffnen in Richtung des vorherigen Balkens.

- Eröffnen nach einem gleitenden Durchschnitt.

- Eröffnen in die entgegen der Richtung von N unidirektionalen Balken.

- Eröffnen in Richtung von N unidirektionalen Balken.

EA Eingabeparameter

Wir haben bereits zwei Raster-EAs entwickelt. Es macht daher keinen Sinn, die Entwicklung eines weiteren im Detail zu beschreiben. Stattdessen werfen wir einen Blick auf die Eingabeparameter, die unser neuer EA haben wird. Der Quellcode des EAs ist dem Artikel beigefügt.

Lot size. Die Losgröße des ersten Schritts des Rasters. Die Losgröße in den folgenden Schritten hängt vom Parameter "Increasing a lot in a chain" ab.

"Increasing a lot in a chain". Dieser Parameter ermöglicht die Auswahl der Losgröße bei den folgenden Rasterschritten. Die folgenden Werte sind verfügbar:

- Fixed: Die Losgröße ist bei allen Rasterstufen konstant und entspricht dem im Parameter "Lot size" angegebenen Volumen;

- Arifmet: Bei jedem neuen Schritt wird das Losvolumen um den Parameter "Lot size" erhöht, z.B.: 1, 2, 3, 4, 5, 6, 7;

- Geomet: Mit jedem neuen Schritt (ab dem dritten) wird das Losvolumen verdoppelt, z.B.: 1, 1, 2, 4, 8, 16.

Den Tests zufolge ist die Verwendung eines konstanten Volumens die schlechteste Option. Der exponentielle Anstieg einer Charge in einer Kette (Geomet) zeigt die besten Ergebnisse auf dem Forexmarkt. Für die meisten Börseninstrumente ist auch der exponentielle Anstieg der Losgröße eine bessere Option, obwohl es Ausnahmen gibt, wenn die arithmetische Progression vorzuziehen ist. Daher sind alle folgenden Tests mit dem Parameter Geomet durchzuführen, sofern nicht ausdrücklich anders angegeben.

Grid size in points. Der Abstand zwischen offenen Positionen in einem Raster. Wenn beispielsweise der Parameter auf 30 gesetzt ist und der aktuelle Preis gegenüber dem ersten Kaufauftrag um 30 Punkte sinkt, wird der zweite Auftrag des Rasters geöffnet. Wenn der Preis gegenüber dem zweiten Rasterauftrag um 30 Punkte absinkt, wird die dritte Position eröffnet, etc.

Do not open Long und Do not open Short. Die Parameter deaktivieren das Öffnen von Kauf-/Verkaufspositionen.

Da die Mehrheit der Aktien langfristig steigen, kann die Verwendung dieser Parameter die Rentabilität erhöhen. Wenn wir sehen, dass eine Aktie die meiste Zeit über gestiegen ist, dann ist es sinnvoll, sie nur in Richtung des globalen Trends zu handeln.

'Closing all positions' group. Die Parameter der Gruppe ermöglichen es, die Gewinn- und Stop-Loss-Level für alle Positionen in einer Kette zu konfigurieren.

Das Schließen einer Position durch Take-Profit wird durch die Parameter "Profit, $", "Profit at step 1, $", " Profit at step 2, $", ..., "Change take profit level after a step". gesteuert. Nur der Parameter "Profit, $" ist obligatorisch. Andere Parameter erlauben es, den Parameter " Profit, $" an einem bestimmten Kettenschritt zu ändern, z.B. um die Chancen zu erhöhen, die gesamte Kette in Profit an weiteren Schritten zu schließen.

Ein Stop-Loss wird durch die Parameter"If equity decreased, $" and "Close all at trade number" gesteuert. Ich habe sie bereits oben beschrieben.

'Use entry by bar only' group. Der Parameter ermöglicht das Öffnen der ersten Position in Richtung des vorherigen Balkens. Weisen Sie dazu dem Parameter "Use entry by bar only" einfach TRUE zu.

'Bar series' group. Dies sind die Einstellungen zum Öffnen der ersten Position, entweder in Richtung der unidirektionalen Stangenserie oder gegen diese. Um zu prüfen, stellen wir im Parameter "Enter if N bars in one direction" die Anzahl der Balken ein, die sich in eine Richtung bewegen sollen.

MA group. Der Parameter ermöglicht es Ihnen, die Eingabe der ersten Position durch gleitenden Durchschnitt zu konfigurieren. Um diese Eingabemöglichkeit zu nutzen, stellen wir im Parameter "Period" die von 0 verschiedene gleitende Durchschnittsperiode ein.

Testregeln und Instrumentenliste

Theoretisch sollte unser EA sowohl in Seitwärts- als auch in Trendmärkten funktionieren. Deshalb werden wir es sowohl in Forex als auch in der US-Börse testen. Im Allgemeinen kann der EA mit fast allen Instrumenten effizient handeln. Dies gilt insbesondere für den Aktienmarkt, in dem nur 1-2 Instrumente unter keinen Gewinn erzielen. Daher werden wir nur Tests mit Instrumenten durchführen, bei denen der EA sein Bestes gegeben hat. Das bedeutet jedoch nicht, dass es sich bei anderen Instrumenten nicht bewährt hat.

Getestete Instrumente. Die Tests werden mit den folgenden Instrumenten durchgeführt: USDCAD, NZDUSD, SBUX, XOM, INTC, CMCSA und PG.

Period. In allen Tests wird der EA mit M5 arbeiten. Wieder einmal hat der Test gezeigt, dass dies die am besten geeignete Periodenlänge für Raster-EAs ist.

Testregeln. Auf USDCAD und NZDUSD soll der Test von 2010 bis 2019 durchgeführt werden. Die Suche nach geeigneten Parametern erfolgt im Modus "1 Minute OHLC". Das beste gefundene Ergebnis wird zusätzlich im Modus "Every tick based on real ticks" getestet.

Die Börseninstrumente werden im Zeitraum 2013-2019 getestet. Der Broker, der für die Tests verwendet wird, hat einfach keine Daten mehr, während sowohl die Optimierung als auch der Endtest des besten gefundenen Ergebnisses im Modus "Every tick based on real ticks" durchgeführt werden sollen.

Die Auswahl des besten Ergebnisses erfolgt durch die Parameter "Balance" und "Max recovery factor".

Test der Eröffnung mit dem vorherigen Balken

Wir haben uns im vorherigen Artikel der Serie mit der vorherigen Richtung des Balkens beschäftigt. Es erhöhte die EA-Profitabilität bei der Verwendung von D1- und manchmal MN-Balken. Wir werden sowohl die folgenden D1-Balken als auch die Zeitfenster W1 und MN testen.

Die Eröffnung in Richtung des vorherigen Balkens ermöglicht den Handel in Richtung des aktuellen lokalen Trends. Beginnen wir daher mit dem Testen dieser speziellen Eröffnungsmethode. Wenn der EA im Moment keine offenen Positionen hat, soll der erste ein Kauf sein, wenn der vorherige Balken im ausgewählten Zeitrahmen aufwärts ist. Wenn der Balken abwärts zeigt, soll die erste Position ein Verkauf sein.

Die besten Testergebnisse sind in der folgenden Tabelle aufgeführt.

| Symbol |

Erholungsfaktor |

% pro Jahr |

Maximaler Drawdown |

Profit Faktor | Trades gesamt |

Positionen pro Jahr |

Maximale Schrittweite |

Stop-Loss |

|---|---|---|---|---|---|---|---|---|

| USDCAD |

8.12 | 90% |

948.76 | 1.68 | 3 577 | 397 | 8 | 2017.02 |

| NZDUSD |

8.03 | 89% |

1 404 | 1.91 | 2 850 | 316 | 9 | - |

| SBUX * ** |

5.31 | 88% | 93.17 | 2.36 | 386 | 64 | 9 | 2013.05, 2014.11, 2016.02, 2016.11, 2019.05 |

| XOM |

5.94 | 99% | 180.78 | 2.52 | 506 | 84 | 8 | 2013.08 |

| INTC * |

6.7 | 111% |

88.13 | 3.02 | 289 | 48 | 8 | - |

| CMCSA ** | 7.74 | 129% |

34.02 | 3.7 | 281 | 46 | 8 | - |

| PG ** | 6.42 | 107% |

102.85 | 2.2 | 767 | 127 | 9 | 2013.01, 2013.09, 2014.11, 2018.04 |

* Zeitrahmen von 1 Monat.

** arithmetische Erhöhung der Losgröße in einer Kette.

Der Inhalt aller Spalten ist selbsterklärend. Es ist jedoch zu beachten, dass:

- Die Spalte "Stop-Loss" gibt das Datum an, an dem für alle offenen Positionen ein Stop-Loss aktiviert wurde, d.h. wir haben den in den EA-Parametern eingestellten maximalen Schritt erreicht;

- die Spalte "% pro Jahr" setzt den EA-Profitabilitätsprozentsatz pro Jahr auf den maximal möglichen Schlupf (d.h. (Erholungsfaktor/Testzeitraum)*100).

Die Spalte "Erholungsfaktor" ist für uns von größtem Interesse. Der Spaltenwert zeigt das Verhältnis eines vom EA erzielten Gewinns zum maximalen Drawdown, d.h. Erholungsfaktor = Gewinn/Maximal Drawdown. Je größer also der Wert, desto profitabler wird der EA mit dem getesteten Instrument. Der Testzeitraum sollte auch für den korrekten Vergleich berücksichtigt werden.

Der Testzeitraum für Forex beträgt 9 Jahre, während er für die Börse 6 Jahre beträgt. So entspricht beispielsweise der Erholungsfaktor von 9 für den Devisenhandel 100% des Gewinns pro Jahr, während er für Börseninstrumente 150% des Gewinns pro Jahr beträgt.

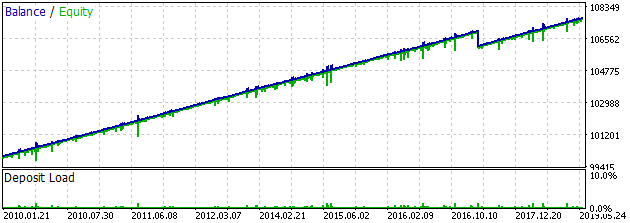

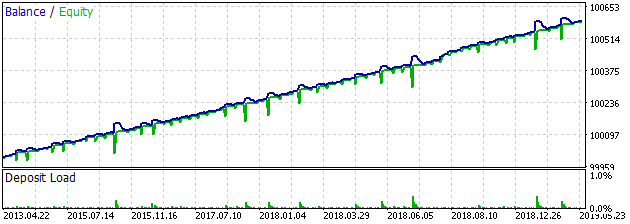

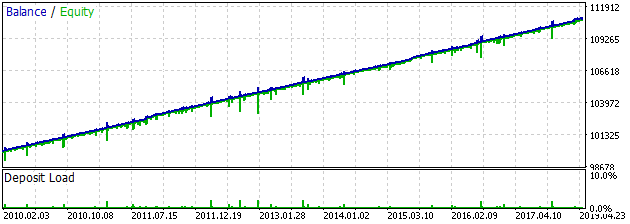

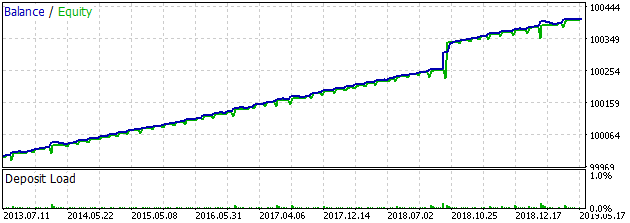

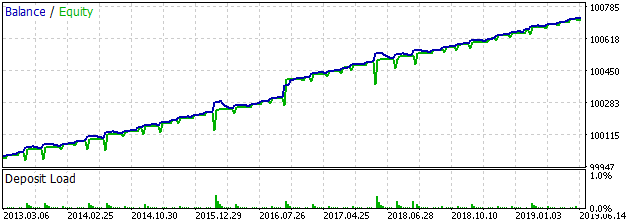

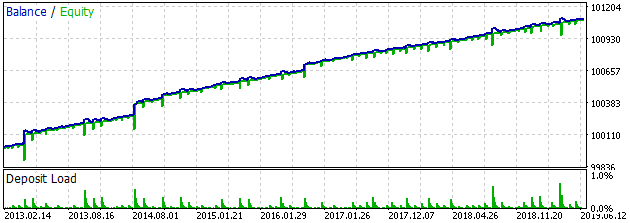

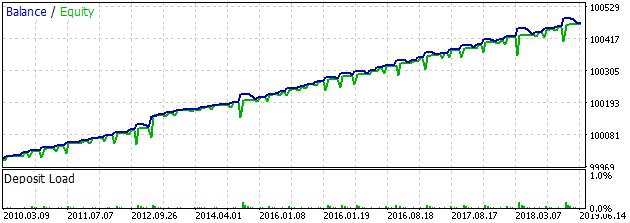

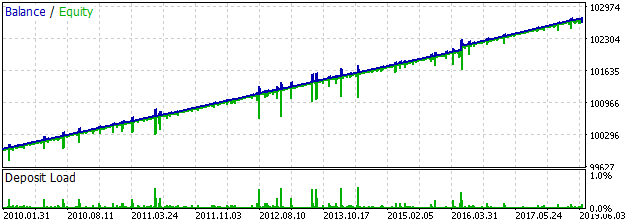

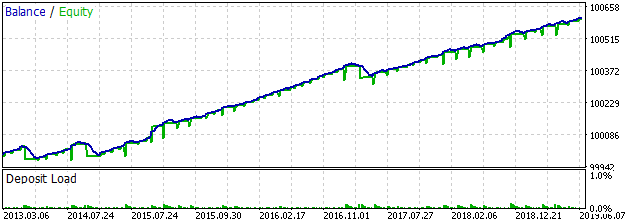

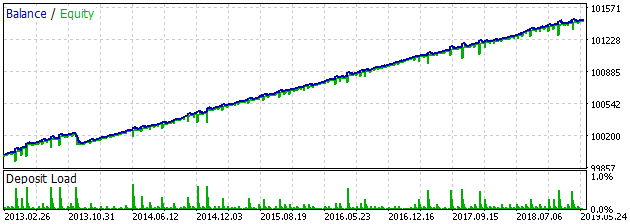

Die Saldenkurven sind unten aufgeführt.

USDCAD:

NZDUSD:

SBUX:

XOM:

INTC:

CMCSA:

PG:

Die Berichte des Strategietesters sind dem Artikel beigefügt.

Test der Eröffnung auf Basis des gleitenden Durchschnitts (MA)

Der gleitende Durchschnitt ist wahrscheinlich der allererste Indikator, der von Händlern erfunden wurden, um das Verständnis des Marktes zu erleichtern. Im Laufe der Jahre bleibt seine Relevanz unzweifelhaft.

Ursprünglich wurden gleitende Durchschnitte nur für D1-Balken verwendet. Den Tests zufolge sind gleitende Durchschnitte auf D1-Balken für unseren EA am besten geeignet. Daher werden wir nur die Periodenlänge des MAs (im Bereich von 30 bis 54) und nicht den Zeitrahmen optimieren.

Die MAs werden in der einfachsten Interpretation verwendet. Wenn der EA noch keine Position eröffnet hat, wird ein Kaufposition eröffnet, falls sich der aktuelle Preis über dem MA befindet. Liegt der aktuelle Preis unter dem MA, wird eine Verkaufsposition eröffnet.

Die besten Ergebnisse sind wie folgt:

| Symbol |

Erholungsfaktor |

% pro Jahr |

Maximaler Drawdown |

Profit Faktor | Trades gesamt |

Positionen pro Jahr |

Maximale Schrittweite | Stop-Loss |

|---|---|---|---|---|---|---|---|---|

| USDCAD |

7.18 | 79% |

939.88 | 1.72 | 1 861 | 206 |

8 | - |

| NZDUSD |

6.51 | 72% |

1 672.77 | 1.74 | 3 232 | 359 | 9 | - |

| SBUX |

6.95 | 115% |

159.67 | 2.62 | 536 | 89 | 9 | - |

| XOM * |

5.64 | 94% |

179.15 | 2.2 | 513 | 85 | 9 | - |

| INTC |

5.13 | 85% |

149.67 | 2.34 | 525 | 88 | 9 | 2015.06 |

| CMCSA * | 12.26 | 204% |

33.39 | 11.35 | 218 | 36 | 9 | - |

| PG ** | 7.37 | 122% |

85.86 | 2.27 | 846 | 141 | 8 | 2014.09, 2014.11, 2015.08, 2016.12 |

* nur Kaufpositionen.

** arithmetische Erhöhung der Losgröße in einer Kette.

Im Allgemeinen sind die Börsenergebnisse etwas besser als bei der Verfolgung des vorherigen Balkens. Im Falle von Forex ist die erste Option besser geeignet.

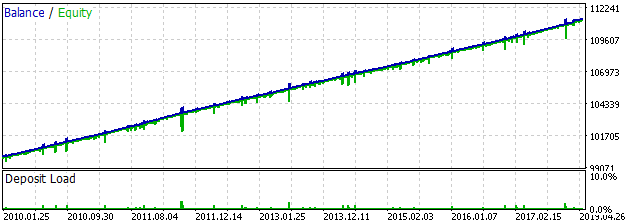

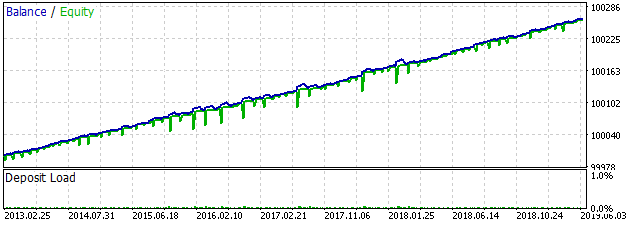

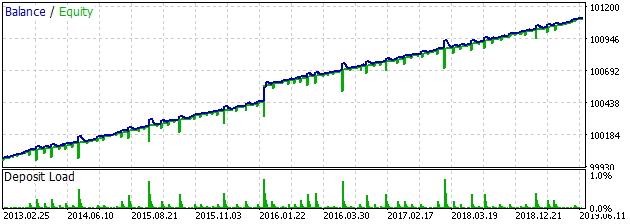

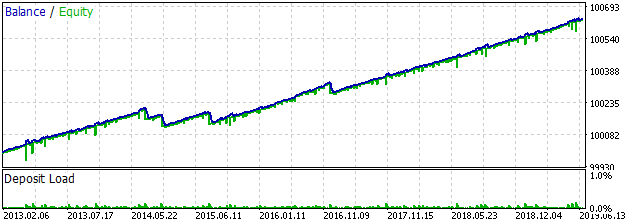

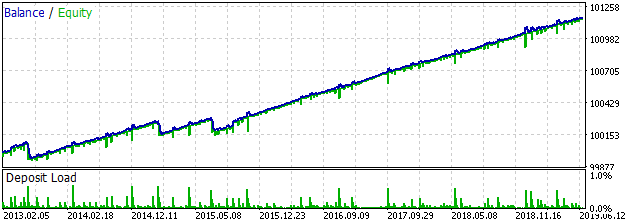

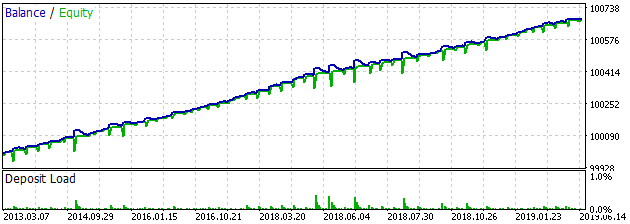

Werfen wir nun einen Blick auf die Saldenkurven. Wenn es nach den Tests keinen einzigen Stop-Loss gab, sehen die Diagramme wie gewöhnliche, nach oben geneigte Linien aus.

USDCAD:

NZDUSD:

SBUX:

XOM:

INTC:

CMCSA:

PG:

Test der Eröffnung gegen N Balken in einer Richtung

Ich habe diese Eröffnungsmethode in einer der Workshops kennengelernt. Laut dem Sprecher erhöht diese Methode Ihre Gewinnchancen, da die Wahrscheinlichkeit einer Korrektur nach längeren unidirektionalen Bewegungen steigt. Theoretisch klingt das vernünftig.

Wenn sich der Kurs also um fünf Balken in eine Richtung bewegt hat, ist es an der Zeit, gegen den Kurs zu wetten, vorausgesetzt, dass eine Korrektur bevorsteht.

Lassen Sie uns auch diese Eröffnungsmethode testen. Wir werden sowohl den Zeitrahmen für Balken (Auswahl aus M5, M15, H1, H4 und D1) als auch die Anzahl der unidirektionalen Balken (3-7) optimieren.

Die besten Ergebnisse sind wie folgt:

| Symbol |

Erholungsfaktor |

% pro Jahr |

Maximaler Drawdown |

Profit Faktor | Trades gesamt |

Positionen pro Jahr |

Maximale Schrittweite | Stop-Loss | Zeitrahmen |

|---|---|---|---|---|---|---|---|---|---|

| USDCAD |

7.75 | 86% | 575.26 | 2.09 | 1 123 | 124 | 8 | - | H4 |

| NZDUSD |

6.13 | 68% | 1 184.53 | 1.83 | 3 224 | 358 | 9 | - | H1 |

| SBUX |

5.67 | 94% | 127.49 | 4.93 | 202 | 33 | 8 | - | M15 |

| XOM |

8.07 | 134% | 143.81 | 2.06 | 963 | 160 | 8 | 2013.08, 2015.01, 2015.08 | M15 |

| INTC |

7.53 | 125% | 56.08 | 2.03 | 521 | 86 | 6 | 13 Stop-Loss | M15 |

| CMCSA | 10.04 | 167% | 28.4 | 16.1 | 97 | 16 | 6 | - | M15 |

| PG | 7.98 | 133% | 137.02 | 3.34 | 446 | 74 | 8 | - | M15 |

Im Allgemeinen sind die Ergebnisse an einigen Stellen besser als die zuvor beschriebenen Methoden. An manchen Stellen sind sie noch schlimmer.

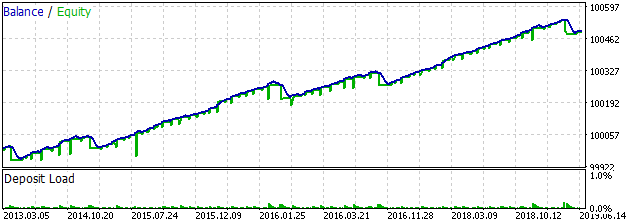

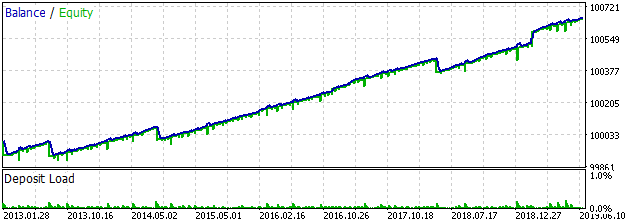

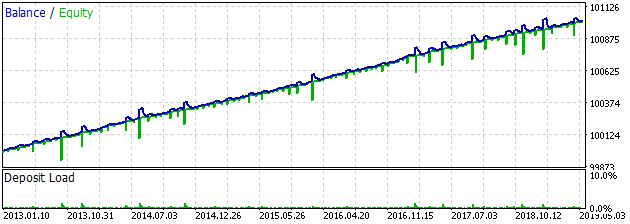

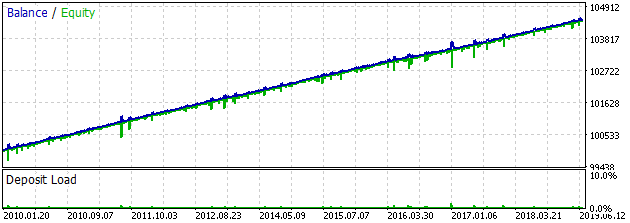

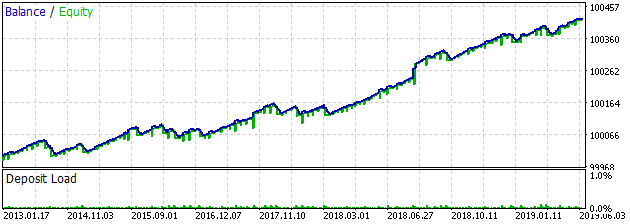

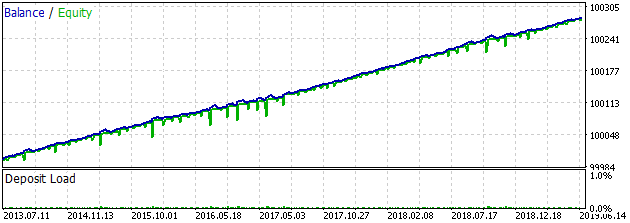

Werfen wir einen Blick auf die Saldenkurven.

USDCAD:

NZDUSD:

SBUX:

XOM:

INTC:

CMCSA:

PG:

Test der Eröffnung nach N Balken in eine Richtung

Da wir die Eröffnung gegen N Balken in eine Richtung getestet haben, lassen Sie uns eine Eröffnung testen, die der Richtung von N Balken folgt. Die Eröffnungsmethode könnte ebenfalls sinnvoll sein. Wenn sich der Preis beispielsweise ununterbrochen in eine Richtung bewegt, bedeutet dies den Beginn eines Trends. Warum also nicht in die Richtung dieser Bewegung gehen?

Diese Eingabemethode ist ähnlich wie die allererste, die wir untersucht haben — gemäß dem vorherigen Balken. In diesem Fall stellen wir jedoch sicher, dass es mindestens drei Balken in die gleiche Richtung gibt, während der Zeitrahmen dieser Balken kleiner als D1 ist. Die Prüfung ist für die Balken M15, H1, H4 und D1 durchzuführen. Die Anzahl der Balken in einer Richtung variiert von 3 bis 7. Die besten Ergebnisse sind wie folgt:

| Symbol |

Erholungsfaktor |

% pro Jahr |

Maximaler Drawdown |

Profit Faktor | Trades gesamt |

Positionen pro Jahr |

Maximale Schrittweite | Stop-Loss | Zeitrahmen |

|---|---|---|---|---|---|---|---|---|---|

| USDCAD |

7.39 | 82% |

63.77 | 4.25 | 120 | 13 | 7 | - | D1 |

| NZDUSD |

4.86 | 54% |

546.01 | 1.66 | 1 504 | 167 | 7 | - | D1 |

| SBUX ** |

7.39 | 123% | 82.26 | 3.35 | 312 | 52 | 9 | 2014.01, 2014.10, 2017.03 | M15 |

| XOM |

12.52 | 208% | 114.98 | 2.92 | 723 | 120 | 8 | 2013.10 | H4 |

| INTC |

9.34 | 155% | 72.56 | 3.62 | 283 | 47 | 8 | - | M15 |

| CMCSA | 8.68 | 144% | 32.41 | 4.35 | 289 | 48 | 8 | - | M15 |

| PG | 10.28 | 171% | 152.61 | 2.21 | 1 444 | 240 | 9 | 2013.04, 2016.03, 2019.01 | M15 |

** arithmetische Erhöhung der Losgröße in einer Kette.

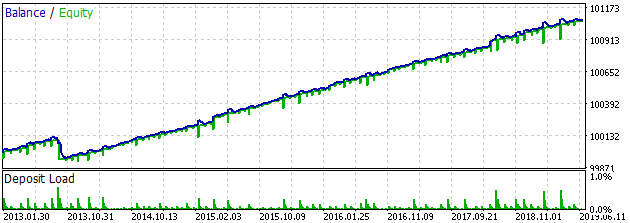

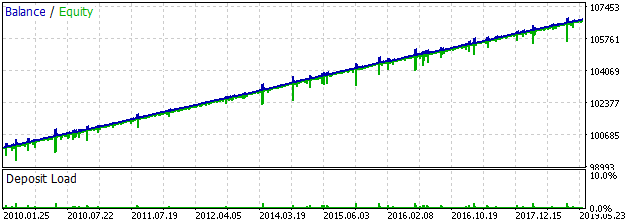

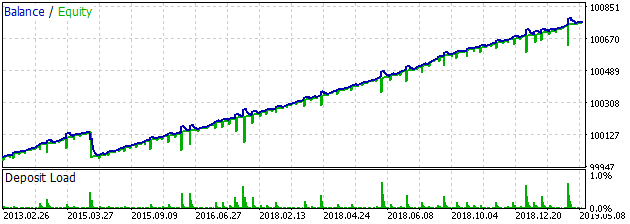

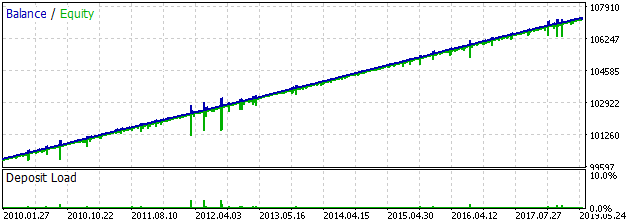

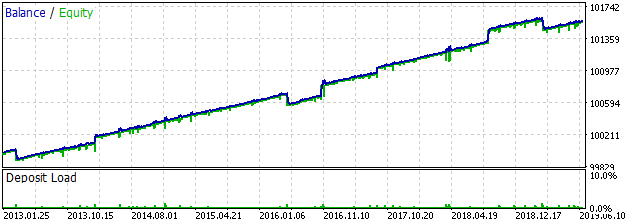

Die Ergebnisse in den Aktienmärkten sind sehr interessant. Dies ist jedoch bei Forex nicht der Fall.

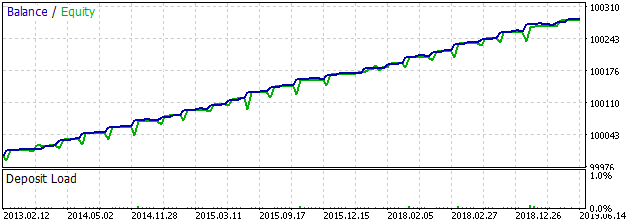

USDCAD:

NZDUSD:

SBUX:

XOM:

INTC:

CMCSA:

PG:

Test der Eröffnung ohne Bedingung

Wir haben bereits die vier Methoden zum Öffnen der ersten Position getestet. Es steht uns jedoch frei, keine davon zu verwenden. Testen wir die Eröffnung der ersten Position ohne Bedingungen. Mit anderen Worten, wenn der EA derzeit keine offenen Positionen hat, öffnet er sofort eine Position in der in den Einstellungen gewählten Richtung. Wenn das Öffnen von Kaufpositionen nicht deaktiviert ist, wird das EA immer mit einer Kaufposition beginnen. Wenn das Öffnen von Verkaufspositionen deaktiviert ist, wird das EA immer mit einer Verkaufsposition eröffnen.

Werfen wir einen Blick auf die Testergebnisse:

| Symbol |

Erholungsfaktor |

% pro Jahr |

Maximaler Drawdown |

Profit Faktor | Trades gesamt |

Positionen pro Jahr |

Maximale Schrittweite | Stop-Loss |

|---|---|---|---|---|---|---|---|---|

| USDCAD |

7.92 | 88% |

1 236 | 1.98 | 2 484 | 276 | 9 | - |

| NZDUSD |

7.54 | 83% |

1 101 | 1.63 | 2 843 | 315 | 8 | 2011.10, 2013.04, 2013.10 |

| SBUX * |

8.49 | 141% |

122.29 | 3.15 | 413 | 68 | 8 | 2016.01, 2018.06 |

| XOM |

7.09 | 118% |

232.14 | 2.61 | 789 | 131 | 9 | - |

| INTC * |

5.08 | 84% |

81.65 | 2.07 | 481 | 80 | 7 | 2019.05 |

| CMCSA ** * | 8.85 | 147% | 48.59 | 2.9 | 611 | 101 | 9 | 2015.08, 2018.03 |

| PG | 5.9 | 98% | 118.29 | 1.87 | 514 | 85 | 7 | 2013.01, 2013.11, 2014.12, 2015.10, 2016.01, 2019.03 |

** arithmetische Erhöhung der Losgröße in einer Kette.

Auch ohne Zugangsbedingungen kann der Martingal Gewinn abwerfen, wenn der EA dem globalen Trend folgt. Für fast alle Börseninstrumente bedeutet dies natürlich kaufen. Wenn Sie jedoch eine der Methoden zur Definition der ersten Position verwenden, können die Ergebnisse besser sein.

Zusammenfassung der Testergebnisse

Laut den Tests ist die Befolgung des vorherigen D1-Barren die beste Option für den Devisenhandel, während an einer Börse diese Option die schlechteste ist. In diesem Fall lohnt es sich, auf andere Optionen zu achten. Eine bestimmte Eingabemethode kann für bestimmte Instrumente am besten geeignet sein, während sie für einige andere viel schlechter funktioniert. Nur die Tests helfen Ihnen, die beste Strategie für ein bestimmtes Instrument zu finden.

Außerdem haben die Tests gezeigt, dass die Begrenzung der maximalen Anzahl von Schritten im Netz es uns ermöglicht, tatsächlich einen Vorteil auf dem Markt zu erlangen, während wir die Risiken unter Kontrolle halten und den Verlust einer ganzen Einlage vermeiden, es sei denn, Sie verwenden das erste Geschäftsvolumen, in diesem Fall übersteigt die maximale Inanspruchnahme Ihre Einlage gemäß den Tests. Das Raster sollte groß genug sein, um mittelfristigen Korrekturen kompensieren zu können. Wie aus den Tabellen ersichtlich ist, übersteigt die Anzahl der Transaktionen an der Börse selten 100 pro Jahr.

Was die Möglichkeit betrifft, viel zu erhöhen, so funktioniert auf dem Devisenmarkt nur die geometrische Progression, während sowohl die geometrischen als auch die arithmetischen Progressionen auf dem Aktienmarkt funktionieren können.

Eine weitere Schlussfolgerung aus den Tests ist, dass es keinen Sinn macht, bei einem langfristigen Handel mehr als 100% des Jahresgewinns für Forex und mehr als 150% des Jahresgewinns für die Börse zu erwarten, besonders wenn Sie nicht mehr als 90% Ihrer Einlage riskieren wollen, um das zu tun. Wenn Sie eine maximale Inanspruchnahme von nicht mehr als 20% der Einlage benötigen, dann ist es unwahrscheinlich, dass der erwartete Gewinn 20-25% pro Jahr übersteigt.

Echtzeit-Test

Es wurden zwei Handelssignale erstellt, um den EA-Betrieb zu testen.

Der erste war ein Signal auf einem Demokonto. Es handelt mit den folgenden Instrumenten: USDCAD, SBUX, CMCSA, GM, KO, MCD, MSFT, ORCL und HPE. Die angewandten Volumina sind minimal, was bedeutet, dass das Signal nur verwendet werden kann, um die allgemeine Natur der Bewegungen durch die Balance und Rentabilität der EA zu definieren. Es kann nicht anzeigen, welcher Prozentsatz des Gewinns unter Berücksichtigung der auf eine Einlage gesetzten Mittel erzielt werden kann.

Das zweite Signal wurde kürzlich auf einem realen Konto gestartet. Zum jetzigen Zeitpunkt werden nur diese Börseninstrumente gehandelt: SBUX, MCD, KO, MSFT, NKE, ORCL, ADBE, CMCSA, LLY und HPE.

Der EA auf beiden Konten ist eine modifizierte Version des im Artikel beschriebenen EAs. Es verwendet eine Eröffnungsmethode, die sich von der hier beschriebenen unterscheidet. Es wird in der Artikelserie später berücksichtigt.

Es gibt auch ein drittes Signal. Dies ist ein altes Signal, das zuvor für den Handel mit Positionsumkehr verwendet wurde (der letzte Artikel der Serie). Dann wurde es vom Grider-EA aus dem vorherigen Teil der Serie verwendet. Derzeit wird es von diesem EA unter Verwendung der vorherigen bar-folgenden Eingabemethode auf USDCAD und NZDUSD verwendet. Allerdings bleiben USDCHF-Positionen vom vorherigen EA Teil des Signals. Sie werden schließlich im Laufe der Zeit geschlossen werden und es werden noch die Positionen des aktuellen EA bleiben.

Schlussfolgerung

Das von uns entwickelte EA hat zwei wesentliche Nachteile:

- Erstens sind Take-Profits von Kaufpositionen die Besten im Test. Wenn wir es also schaffen, die Positionsrichtung gleich zu Beginn zu erahnen, müssen wir sehr lange warten, bis der Preis unseren Take-Profit erreicht. In einigen Fällen kann es mehr als einen Monat dauern, bis dieser Gewinn erreicht ist. Die Sache ist die, dass eine Position mit einem minimalen Volumen im ersten Schritt der Kette verwendet wird. Es werden keine zusätzlichen Positionen eröffnet, wenn sich der Preis sofort positiv entwickelt.

- Den zweiten Nachteil haben wir bereits erwähnt: eine geringe Rentabilität bei Einhaltung der Regel des maximalen Drawdowns von nicht mehr als 20% des Kapitals.

Wir werden versuchen, diese Mängel in den folgenden Teilen der Serie zu beheben.

Übersetzt aus dem Russischen von MetaQuotes Ltd.

Originalartikel: https://www.mql5.com/ru/articles/7013

- Freie Handelsapplikationen

- Über 8.000 Signale zum Kopieren

- Wirtschaftsnachrichten für die Lage an den Finanzmärkte

Sie stimmen der Website-Richtlinie und den Nutzungsbedingungen zu.