....

Svantaggi:

1. Poco mercato liquido per i futures "a lunga distanza".

2. a causa del fatto che non ci sono date precise di pagamento dei dividendi,

La difficoltà di determinare la gamma di prezzi scambiati.

Qualche idea su come eliminare gli svantaggi?

1. Diventare un market maker per i futures a lungo termine?

2. Prendere il controllo di tutte le aziende e dei consigli di amministrazione allo stesso tempo. E impostare le date esatte di pagamento + un giorno in più (per comodità).

Non vedo altro modo. )))

Gamma, facilmente da 0 a + infinito. Tutti i prezzi si adattano.

3. Con la banca centrale è più complicato. Anche un'acquisizione non aiuterà, perché il cambiamento del tasso d'interesse detta l'economia...

Per suggerimenti più specifici, è necessaria una descrizione più precisa dell'algoritmo (idea di trading). Molti trader di forex non hanno idea di cosa sia uno spread di calendario e di come si mangia.

Grazie in anticipo per l'alfabetizzazione.

1. Diventare un market maker per i futures a lunga distanza?

2. Sottomettere tutte le aziende e i consigli di amministrazione allo stesso tempo. E impostare le date esatte di pagamento + un giorno in più (per comodità).

Non vedo altro modo. )))

E sul terzo svantaggio, la gamma, facilmente da 0 a + infinito. Tutti i prezzi si adattano.

Per suggerimenti più specifici, è necessaria una descrizione più precisa dell'algoritmo (idea di trading). Molti trader di forex non hanno idea di cosa sia uno spread di calendario e di come si mangia.

Grazie in anticipo per l'alfabetizzazione.

Diffusione del calendario. (Non ho scritto l'articolo)

Faccio trading di futures sullo stesso bene con diverse date di esecuzione e di scadenza.

È importante ricordare che al momento della scadenza, il prezzo dei futures deve essere uguale al prezzo dell'attività sottostante.

Quindi, se hai due futures per lo stesso bene con date di inizio diverse ma la stessa data di scadenza, e non valgono lo stesso,

Poi si può fare un'operazione di arbitraggio, vendere un contratto più costoso e comprarne uno più economico. E prima della scadenza, quando il valore dei contratti sarà uguale,

si chiude l'operazione e si ottiene un profitto pari alla differenza tra il prezzo iniziale dei futures e i prezzi attuali. Poiché le regole della matematica sono innegabili, questa transazione è una delle più rischiose.

Sfortunatamente, nel nostro mercato è difficile trovare contratti con la stessa data di scadenza, quindi scambiamo il cambio da un futures all'altro, per esempio ci sono due contratti, quello vicino 3.13 e quello lontano 6.13.

Dal momento che il contratto lungo ha una liquidità sostanzialmente inferiore e il suo prezzo differisce significativamente dall'attività sottostante, in contrasto con il contratto a breve termine, quindi questa differenza può essere scambiata.

Naturalmente, in questo caso nessuno promette la piena convergenza alla data di scadenza, ma con un po' di abilità questo rischio può essere facilmente controllato.

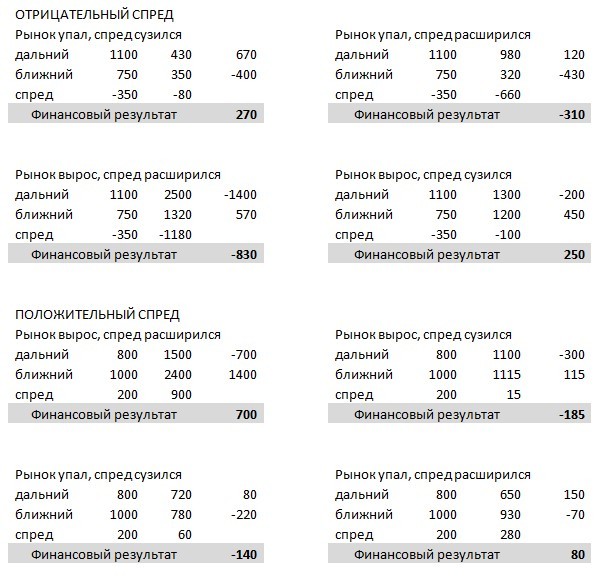

Ora diamo un'occhiata più da vicino a come viene gestita la posizione a seconda dei punti di entrata e di uscita.

Per prima cosa, definiamo le condizioni iniziali, lo spread è considerato come long meno short, long è short futures, short è long. Poiché il long può essere più alto o più basso dello short,

allora lo spread sarebbe un numero negativo o positivo, rispettivamente. Dopo essere entrato in posizione, lo spread, seguendo il movimento generale del mercato, può allargarsi o restringersi.

Procedendo da questo si ottengono dati come questo:

Un attento esame di questa tabella ci permette di stabilire alcune semplici regole per prendere profitti e controllare le perdite in qualsiasi posizione:

1. si dovrebbe entrare in una posizione con uno spread negativo quando un ulteriore allargamento dello spread è statisticamente improbabile, ma se lo spread si allarga, può essere ricomprato facendo la media della posizione.

2. entrare in una posizione con uno spread positivo ha più probabilità di risultare in una perdita che in un guadagno, quindi invertire la posizione per vendere uno strumento costoso e comprarne uno economico.

3. tenendo conto del grande spread e quindi della dimensione del profitto, una buona tattica sarebbe quella di comporre gradualmente la posizione e chiudere il trade nel momento in cui lo spread si riduce bruscamente prima della scadenza. Il 200% all'anno non è il limite.

Come esempio di lavoro sullo spread del calendario possiamo offrirvi di considerare il trading dello spread tra i futures rublo-dollaro, Si.

Così, per esempio, lo spread nella coppia di futures con una data di scadenza di 9.11 e 9.15 è di 5000 rubli per coppia, che dà un profitto del 200%. Naturalmente, questo non è denaro veloce e bisogna aspettare 4 anni, il rendimento sarà del 50% all'anno,

che non è fornito da nessun deposito bancario, mentre si può parlare di un'operazione relativamente priva di rischi. Esempio di una transazione specifica, nel settembre 2011 lo spread nella coppia è salito a 10000 pip,

siamo entrati nel commercio in quanto si trattava di una divergenza anomala dovuta al forte calo del nostro mercato. Alla fine di dicembre 2011 abbiamo chiuso l'affare a 5300 pip di spread, ottenendo così quasi il 100% di ritorno in quattro mesi.

Con lo spread del calendario tutto sembra chiaro, allora consideriamo lo spread di trading nell'order book dello strumento a bassa liquidità.

La strategia è una variante dello spread, solo che è legata allo spread del calendario.

Se prendiamo un qualsiasi futures a lungo termine, possiamo vedere da 20 a 100 pip di differenza tra l'offerta e la domanda, quindi comprando e vendendo il contratto al miglior prezzo, intascheremo la differenza.

E per evitare perdite dovute a movimenti di prezzo contro di noi al momento dell'esecuzione di un trade, copriamo la nostra posizione con un trade contro-direzionale con un contratto future più liquido.

Per esempio, se il nostro ordine limite per comprare un futures RTS distante viene eseguito, ne vendiamo immediatamente uno vicino sul mercato, poi impostiamo un ordine limite per vendere un futures RTS distante, e dopo che l'ordine viene eseguito, compriamo un contratto vicino, fissando così il profitto dell'operazione di arbitraggio.

Per prendere la decisione di entrare in un commercio, abbiamo bisogno di calcolare le spese generali per l'operazione, questa sarà la commissione per l'acquisto della vendita di due contratti e le perdite dalla transazione mark-to-market con il contratto di chiusura, di solito è 1-2 incrementi di prezzo.

Nel nostro esempio con i futures RTS, si tratta di 8 rubli di commissione standard per le transazioni intraday (scambio + broker) e 6 rubli di perdite sul mercato per un totale di 14 rubli. Al valore del punto di 0,629 punto lo spread minimo "interessante" del contratto lungo è di 30-40 punti.

Un bonus importante di queste transazioni è che la borsa, quando compra e vende simultaneamente contratti vicini e lontani, prende solo un CS, più grande, per due contratti, grazie a noi, creando così liquidità.

Если мы возьмём любой дальний фьючерс, то можем заметить от 20 до 100 пунктов разницы между бидом и аском, поэтому купив и продав контракт по лучшей цене, мы это разницу положим к себе в карман.

А что бы в момент совершения сделки не получить убыток из-за движения цены против нас, мы хеджируем свою позицию противоположной по направлению сделкой более ликвидного ближнего фьючерса.

Например, исполняется наша лимитная заявка на покупку дальнего фьючерса РТС, мы тут же продаём ближний по маркету, далее выставляем на продажу лимитом дальний РТС и после исполнения заявки покупаем ближний контракт, зафиксировав, таким образом, прибыль от арбитражной операции.

Ho pensato di implementare una cosa del genere. Ma non conosco le insidie. Ho bisogno di indagare. Sovrapponete le zecche l'una sull'altra, per cominciare.

E se i futures lunghi, in vista di una liquidità debole, sono in un momento messo sul bar contro la mia posizione - allora il conto è morto, se troppo grande un contratto).

Ho pensato di implementare una cosa del genere. Ma non conosco le insidie. Ho bisogno di indagare. Sovrapponete le zecche l'una sull'altra, per cominciare.

E se in vista di una liquidità debole i futures lunghi possono essere momentaneamente messi sul bar contro la mia posizione - allora il conto è morto, se un contratto troppo grande).

"Non è una baraonda, perché i futures lunghi saranno in vigore per altri 3 mesi, dopo la scadenza dei futures corti.

Intendo margin call con chiusura forzata.

Questa situazione è praticamente impossibile, si compra uno e si vende l'altro - una posizione in termini di fondi = neutrale

Il vostro reddito (perdita) è la differenza di prezzo tra i futures al momento dell'entrata/uscita!

Il resto del tempo non si perde nulla, ma non si guadagna nulla = posizione neutrale.

(Vai su INTERNET e cerca "The Calendar Spread" - ci sono innumerevoli descrizioni dettagliate di questa strategia).

Questa situazione è praticamente impossibile, si compra uno e si vende l'altro - posizione per mezzo = neutrale

Voglio dire che su illiquidità nel momento contro la posizione può sparare fuori così è meglio avere un margine di sicurezza abbastanza forte per non entrare in una chiamata di margine... .

Per esempio - ha preso lungo di corto e corto di lungo. Shorted long è salito - qualcuno scioccamente o intenzionalmente ha comprato sul mercato, o i venditori con limite sono andati tutti - solo uno è rimasto sotto la barra. Su quello vicino la posizione è circa zero, e su quello lontano - meno conto. Beh, è così - ipoteticamente). Potrei sbagliarmi. Devo indagare, è un argomento molto interessante.

Voglio dire che su illiquidità nel momento contro la posizione può sparare fuori così è meglio avere un margine di sicurezza abbastanza forte per non entrare in una chiamata di margine... .

Per esempio - ha preso lungo di corto e corto di lungo. Shorted long è salito - qualcuno scioccamente o intenzionalmente ha comprato sul mercato, o i venditori con limite sono andati tutti - solo uno è rimasto sotto la barra. Su quello vicino la posizione è circa zero, e su quello lontano - meno conto. Beh, è così - ipoteticamente). Devo indagare, è un argomento molto interessante.

Ancora una volta, ripeto che questa situazione non può esistere!

( Leggete e pensate! Futures su UN'attività sottostante - quindi il prezzo di (entrambi) i futures cambia in UNA direzione!)

Ci possono essere ritardi nei futures illiquidi, ma sono temporanei.

Ancora una volta, non può esistere una situazione del genere!

( Leggere e pensare!)

"Non è un baccano, perché i far futures saranno validi per altri 3 mesi, dopo la scadenza dei near futures.

- App di trading gratuite

- Oltre 8.000 segnali per il copy trading

- Notizie economiche per esplorare i mercati finanziari

Accetti la politica del sito e le condizioni d’uso

Buon pomeriggio!

Vi invito a discutere in questo thread strategie e modi per implementarle

sul mercato dei derivati FORTS.

Inizierò con il primo.

Strategia - Futures Calendar Spread.

Vantaggi:

1. Piccolo (relativamente) investimento di fondi.

2. Sconti CS su molti futures.

3. Teoricamente 100% di pareggio.

4. Non influenzato dalla componente valutaria.

5. Non è molto difficile da implementare.

6. Non è molto critico per la velocità di esecuzione degli ordini.

Svantaggi:

1. Mercato a bassa liquidità per i futures a "lungo raggio".

2. nessuna data esatta di pagamento dei dividendi,

difficile determinare la gamma dei prezzi scambiati.

3. Cambiamenti troppo frequenti dei tassi d'interesse

4. Debole volatilità tra coppie (ad esempio Si-6.15 e Si-9.15).

Qualche idea su come "invertire" le debolezze?