Методы Уильяма Ганна (Часть I): Создаем индикатор углов Ганна

Введение

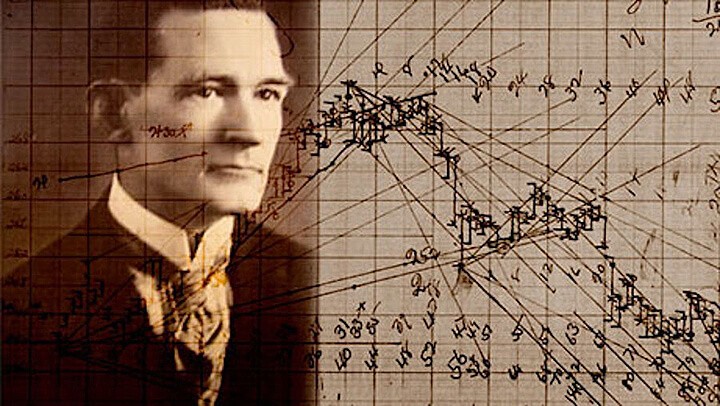

Уильям Делберт Ганн — легендарный трейдер и технический аналитик, чьи инновационные методы анализа рынка до сих пор вызывают интерес у современных трейдеров. Одним из ключевых инструментов в арсенале Ганна были его знаменитые углы, используемые для прогнозирования движения цены и определения потенциальных уровней поддержки и сопротивления.

В этой статье мы погрузимся в мир торговых методов Уильяма Ганна, начав с создания индикатора углов Ганна на языке MQL5. Мы рассмотрим теорию, лежащую в основе этого инструмента, и шаг за шагом реализуем его в виде пользовательского индикатора для платформы MetaTrader 5.

Независимо от того, являетесь ли вы опытным трейдером, ищущим новые инструменты для анализа, или новичком, желающим расширить свой арсенал технических индикаторов, эта статья поможет вам лучше понять и применить один из самых интригующих методов Уильяма Ганна в вашей торговой практике.

История создания углов Ганна

Уильям Делберт Ганн (1878-1955) разработал свою систему углов в начале 20-го века, опираясь на многолетние исследования рыночных движений и свое уникальное понимание взаимосвязи между временем и ценой.

Ганн верил, что рынки движутся в предсказуемых геометрических паттернах и что эти движения можно предвидеть, используя комбинацию математики, геометрии и астрологии. Он разработал концепцию углов, которые представляют собой диагональные линии на графике, отражающие идеальный баланс между временем и ценовым движением.

Ключевым в теории Ганна было представление о том, что угол в 45 градусов (известный как угол 1x1) представляет собой идеальное равновесие между временем и ценой. Он считал, что когда цена движется вверх или вниз под этим углом, это указывает на сбалансированный и устойчивый тренд.

Ганн также разработал другие углы, такие как 2x1, 3x1, 4x1 и их обратные значения, которые представляют различные соотношения между временем и ценой. Эти углы стали основой для его системы торговли и анализа рынка.

Хотя некоторые аспекты работы Ганна остаются спорными, его методы, включая углы Ганна, продолжают привлекать внимание трейдеров и аналитиков по всему миру, оставаясь актуальными и в современной торговле.

Теория углов Ганна и их значение в техническом анализе

Теория углов Ганна базируется на концепции, что рыночные движения следуют предсказуемым геометрическим паттернам, которые можно выявить с помощью специальных угловых построений на графике. В основе этой теории лежит идея баланса между временем и ценой, где угол 1x1 (45 градусов) представляет идеальное равновесие, предполагая изменение цены на одну единицу за один временной период.

Ганн разработал систему различных углов, таких как 2x1, 3x1, 4x1 и их обратные значения, каждый из которых отражает определенное соотношение между временем и ценовым движением. Эти углы служат динамическими уровнями поддержки и сопротивления, помогая трейдерам определять силу и направление тренда. Более крутые углы указывают на сильный тренд, тогда как пологие свидетельствуют о более слабом движении.

Основные принципы построения углов Ганна

Построение углов Ганна основывается на нескольких ключевых принципах, которые позволяют трейдерам эффективно применять этот инструмент в техническом анализе. Первостепенное значение имеет выбор начальной точки, обычно это значительный минимум или максимум на графике. От этой точки и начинается построение углов.

Базовым углом считается угол 1x1, который образует линию в 45 градусов на графике. Этот угол отражает идеальный баланс между временем и ценой, где за один период времени цена изменяется на одну единицу. Другие углы, такие как 2x1, 3x1, 4x1 и их обратные значения, строятся относительно этого базового угла.

При построении важно учитывать масштаб графика. Трейдеры часто используют специальные шаблоны или инструменты для обеспечения точности углов. Линии углов продолжаются в будущее, позволяя прогнозировать потенциальные уровни поддержки и сопротивления.

Виды углов Ганна и их интерпретация

Уильям Ганн разработал систему углов, каждый из которых имеет свое уникальное значение и интерпретацию в техническом анализе. Основным считается угол 1x1, или 45 градусов, который отражает равновесие между временем и ценой. Этот угол служит базовым ориентиром для оценки силы тренда.

Угол 2x1 (63.75 градусов) указывает на более сильное движение цены, где она растет вдвое быстрее, чем время. Это часто интерпретируется как признак сильного бычьего тренда. Напротив, угол 1x2 (26.25 градусов) свидетельствует о более медленном росте цены относительно времени, что может указывать на ослабление тренда.

Углы 3x1 (71.25 градусов) и 4x1 (75 градусов) представляют еще более агрессивное движение цены и обычно ассоциируются с очень сильными трендами или потенциальным перегревом рынка. Их обратные значения — 1x3 (18.75 градусов) и 1x4 (15 градусов) — могут указывать на сильное сопротивление или поддержку.

Интерпретация углов Ганна не ограничивается только их наклоном. Важно также учитывать, как цена взаимодействует с этими линиями. Пересечение ценой линии угла может сигнализировать о потенциальном изменении тренда. Если цена движется вдоль линии угла, это часто интерпретируется как подтверждение силы текущего тренда.

Практическое применение углов Ганна в торговле

Трейдеры используют эти инструменты для различных целей, начиная от определения тренда и заканчивая выбором точек входа и выхода из позиций.

Для определения тренда обычно начинают с построения угла 1x1 от значимого минимума или максимума. Если цена движется выше этой линии, это интерпретируется как восходящий тренд, а если ниже - как нисходящий. Более крутые углы, такие как 2x1 или 3x1, используются для подтверждения силы тренда.

При выборе точек входа, многие трейдеры ищут моменты, когда цена отскакивает от линии угла Ганна или пробивает ее. Например, отскок от линии 1x1 в направлении тренда может рассматриваться как потенциальная возможность для входа в позицию.

Для управления рисками углы Ганна часто используются для установки стоп-лоссов. Трейдер может разместить стоп-лосс чуть ниже ближайшей линии угла при длинной позиции или чуть выше — при короткой.

В долгосрочной торговле углы Ганна помогают определить общее направление рынка. Можно использовать более пологие углы, такие как 1x2 или 1x4, для оценки долгосрочных трендов и принятия стратегических решений.

Примеры торговых стратегий с использованием углов Ганна

Углы Ганна предоставляют трейдерам широкие возможности для создания разнообразных торговых стратегий. Вот несколько примеров, как их можно эффективно использовать в реальной торговле.

Стратегия "Отскок от угла" основана на предположении, что линии углов Ганна часто выступают в роли уровней поддержки или сопротивления. Трейдер ищет ситуации, когда цена приближается к линии угла Ганна (особенно 1x1 или 2x1) и отскакивает от нее. Вход в позицию осуществляется после подтверждения отскока, например, формирования свечного паттерна разворота.

"Пробой угла" — другая популярная стратегия. Здесь трейдер ждет, когда цена пробивает важную линию угла Ганна, особенно если это сопровождается увеличением объема торгов. Пробой вверх может сигнализировать о потенциальной длинной позиции, а пробой вниз — о короткой.

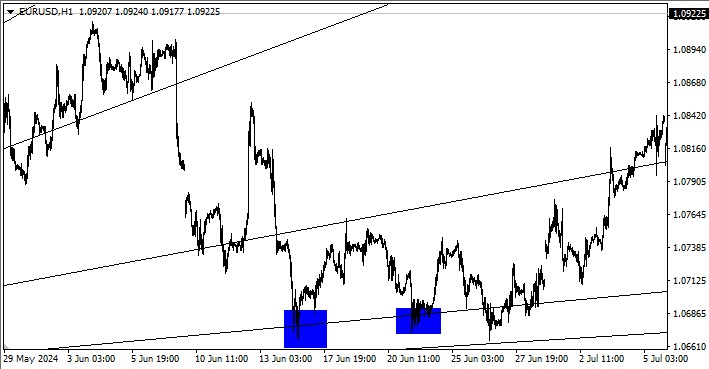

Стратегия "Веер Ганна" использует несколько углов, расходящихся от одной точки, образуя веерообразную структуру. Трейдер анализирует, как цена взаимодействует с различными линиями веера, используя это для определения уровней поддержки, сопротивления и потенциальных точек разворота.

"Сочетание углов и временных циклов" — более сложная стратегия, где трейдер комбинирует углы Ганна с концепцией временных циклов, также разработанной Ганном. Здесь анализируются точки пересечения важных временных линий с углами Ганна для определения критических моментов для входа или выхода из рынка.

Стратегия мульти-ТФ предполагает анализ углов Ганна на различных таймфреймах. Например, трейдер может использовать угол 1x1 на дневном графике для определения общего тренда, а затем переключиться на часовой график для поиска точек входа, используя более крутые углы.

Создание индикатора углов Ганна в MQL5: основные этапы

Создание индикатора углов Ганна в MQL5 включает несколько ключевых этапов. Этот процесс требует понимания как принципов построения углов Ганна, так и особенностей программирования в среде MetaTrader 5.

Первый этап — это определение структуры индикатора. Здесь мы задаем основные параметры, такие как имя индикатора, входные параметры для настройки углов, и необходимые библиотеки.

Основная логика построения углов Ганна размещается в функции OnCalculate(). Здесь мы определяем начальную точку для построения углов, рассчитываем координаты для каждого угла и отрисовываем линии на графике.

Важным аспектом является правильный расчет координат углов с учетом масштаба графика и выбранного временного интервала. Это требует точного математического подхода и понимания геометрии углов Ганна.

Заключительный этап — тестирование и отладка индикатора. Необходимо проверить корректность построения углов на различных таймфреймах и инструментах.

Структура кода индикатора

Вот базовый код индикатора углов Ганна, который может быть использован для MT5:

#property copyright "Copyright 2024, Evgeniy Shtenco" #property link "https://www.mql5.com/ru/users/koshtenko" #property version "1.00" #property indicator_chart_window // Input parameters input datetime StartDate = D'2023.01.01 00:00'; // Start date for analysis input datetime EndDate = D'2023.12.31 23:59'; // End date for analysis input color GannFanColor = clrBlue; // Color for Gann Fan lines // Global variables double extremumPrice; datetime extremumTime; double oppositeExtremumPrice; datetime oppositeExtremumTime; bool isTrendUp; //+------------------------------------------------------------------+ //| Custom indicator initialization function | //+------------------------------------------------------------------+ int OnInit() { return(INIT_SUCCEEDED); } //+------------------------------------------------------------------+ //| Custom indicator deinitialization function | //+------------------------------------------------------------------+ void OnDeinit(const int reason) { ObjectsDeleteAll(0, "GannFan_"); ObjectsDeleteAll(0, "OppositeGannFan_"); } //+------------------------------------------------------------------+ //| Custom indicator iteration function | //+------------------------------------------------------------------+ int OnCalculate(const int rates_total, const int prev_calculated, const datetime &time[], const double &open[], const double &high[], const double &low[], const double &close[], const long &tick_volume[], const long &volume[], const int &spread[]) { if(rates_total < 1) return(0); // Clear previous objects if (prev_calculated == 0) { ObjectsDeleteAll(0, "GannFan_"); ObjectsDeleteAll(0, "OppositeGannFan_"); } // Find extremums within the specified date range FindExtremums(rates_total, high, low, time); // Draw Gann Fans DrawGannFan(extremumPrice, extremumTime); DrawOppositeGannFan(oppositeExtremumPrice, oppositeExtremumTime); return(rates_total); } //+------------------------------------------------------------------+ //| Find both extremums within the specified date range | //+------------------------------------------------------------------+ void FindExtremums(const int rates_total, const double &high[], const double &low[], const datetime &time[]) { int startIndex = -1; int endIndex = -1; for (int i = 0; i < rates_total; i++) { if (time[i] >= StartDate && startIndex == -1) { startIndex = i; } if (time[i] <= EndDate) { endIndex = i; } } if (startIndex == -1 || endIndex == -1 || startIndex > endIndex) { Print("Error: Invalid date range or no data available in the specified range"); return; } int highestIndex = ArrayMaximum(high, startIndex, endIndex - startIndex + 1); int lowestIndex = ArrayMinimum(low, startIndex, endIndex - startIndex + 1); // Determine the most recent extremum if (time[highestIndex] > time[lowestIndex]) { extremumPrice = high[highestIndex]; extremumTime = time[highestIndex]; oppositeExtremumPrice = low[lowestIndex]; oppositeExtremumTime = time[lowestIndex]; isTrendUp = false; } else { extremumPrice = low[lowestIndex]; extremumTime = time[lowestIndex]; oppositeExtremumPrice = high[highestIndex]; oppositeExtremumTime = time[highestIndex]; isTrendUp = true; } } //+------------------------------------------------------------------+ //| Draw Gann Fan | //+------------------------------------------------------------------+ void DrawGannFan(double extremum, datetime extremumTime) { double angles[] = {82.5, 75, 71.25, 63.75, 45, 26.25, 18.75, 15, 7.5}; string angleNames[] = {"1x8", "1x4", "1x3", "1x2", "1x1", "2x1", "3x1", "4x1", "8x1"}; datetime endTime = extremumTime + PeriodSeconds() * 300; for(int i = 0; i < ArraySize(angles); i++) { string label = "GannFan_" + angleNames[i]; double angle = angles[i]; double priceShift = MathTan(angle * M_PI / 180.0) * 300 * _Point; double endPrice; if(isTrendUp) { endPrice = extremum + priceShift; } else { endPrice = extremum - priceShift; angle = -angle; // Инвертируем угол для нисходящего тренда } if(ObjectCreate(0, label, OBJ_TREND, 0, extremumTime, extremum, endTime, endPrice)) { ObjectSetInteger(0, label, OBJPROP_COLOR, GannFanColor); ObjectSetInteger(0, label, OBJPROP_STYLE, STYLE_SOLID); ObjectSetInteger(0, label, OBJPROP_WIDTH, 1); ObjectSetInteger(0, label, OBJPROP_RAY_RIGHT, true); ObjectSetString(0, label, OBJPROP_TOOLTIP, "Gann Fan " + angleNames[i]); } else { Print("Failed to create Gann Fan line: ", GetLastError()); } } } //+------------------------------------------------------------------+ //| Draw Opposite Gann Fan | //+------------------------------------------------------------------+ void DrawOppositeGannFan(double extremum, datetime extremumTime) { double angles[] = {82.5, 75, 71.25, 63.75, 45, 26.25, 18.75, 15, 7.5}; string angleNames[] = {"1x8", "1x4", "1x3", "1x2", "1x1", "2x1", "3x1", "4x1", "8x1"}; datetime endTime = extremumTime + PeriodSeconds() * 300; for(int i = 0; i < ArraySize(angles); i++) { string label = "OppositeGannFan_" + angleNames[i]; double angle = angles[i]; double priceShift = MathTan(angle * M_PI / 180.0) * 300 * _Point; double endPrice; if(!isTrendUp) // Противоположный тренд { endPrice = extremum + priceShift; } else { endPrice = extremum - priceShift; angle = -angle; // Инвертируем угол для нисходящего тренда } if(ObjectCreate(0, label, OBJ_TREND, 0, extremumTime, extremum, endTime, endPrice)) { ObjectSetInteger(0, label, OBJPROP_COLOR, GannFanColor); ObjectSetInteger(0, label, OBJPROP_STYLE, STYLE_SOLID); ObjectSetInteger(0, label, OBJPROP_WIDTH, 1); ObjectSetInteger(0, label, OBJPROP_RAY_RIGHT, true); ObjectSetString(0, label, OBJPROP_TOOLTIP, "Opposite Gann Fan " + angleNames[i]); } else { Print("Failed to create Opposite Gann Fan line: ", GetLastError()); } } } //+------------------------------------------------------------------+ //| ChartEvent function | //+------------------------------------------------------------------+ void OnChartEvent(const int id, const long &lparam, const double &dparam, const string &sparam) { // Redraw objects when chart changes if(id == CHARTEVENT_CHART_CHANGE) { // Find extremums and redraw Gann Fans int rates_total = Bars(_Symbol, PERIOD_CURRENT); double high[], low[]; datetime time[]; ArraySetAsSeries(high, true); ArraySetAsSeries(low, true); ArraySetAsSeries(time, true); CopyHigh(_Symbol, PERIOD_CURRENT, 0, rates_total, high); CopyLow(_Symbol, PERIOD_CURRENT, 0, rates_total, low); CopyTime(_Symbol, PERIOD_CURRENT, 0, rates_total, time); FindExtremums(rates_total, high, low, time); DrawGannFan(extremumPrice, extremumTime); DrawOppositeGannFan(oppositeExtremumPrice, oppositeExtremumTime); } }

Основные функции и их назначение

Код представляет собой индикатор для MetaTrader 5, который рисует углы Ганна (Gann Fan) на графике. Вот описание основных функций и их назначения:

- OnInit() — функция инициализации индикатора. В данном случае она просто возвращает успешный результат инициализации.

- OnDeinit() — функция деинициализации, которая удаляет все объекты, созданные индикатором, при его удалении с графика.

- OnCalculate() — главная функция индикатора, вызываемая при каждом тике. Она очищает предыдущие объекты, находит экстремумы в заданном диапазоне дат и рисует углы Ганна.

- FindExtremums() — функция для поиска экстремумов (максимума и минимума) цены в заданном диапазоне дат. Она определяет, какой из экстремумов является более поздним, и устанавливает направление тренда.

- DrawGannFan() — функция для рисования основного веера Ганна от найденного экстремума. Она создает линии для девяти различных углов.

- DrawOppositeGannFan() — функция для рисования противоположного веера Ганна от другого экстремума. Она также создает линии для девяти углов, но в противоположном направлении.

- OnChartEvent() — функция, реагирующая на события графика. В данном случае она перерисовывает веера Ганна при изменении графика.

Индикатор использует входные параметры для задания диапазона дат анализа (StartDate и EndDate) и цвета линий (GannFanColor). Он находит экстремумы цены в этом диапазоне, определяет направление тренда и рисует два веера Ганна — один от последнего экстремума, другой от противоположного. Каждый веер состоит из девяти линий, соответствующих различным углам Ганна (82.5°, 75°, 71.25°, 63.75°, 45°, 26.25°, 18.75°, 15°, 7.5°).

Код также включает обработку ошибок и динамическое обновление при изменении графика, что делает его достаточно надежным и адаптивным к различным рыночным условиям. Использование функций MQL5, таких как ArrayMaximum() и ArrayMinimum(), обеспечивает эффективную работу с данными.

Алгоритм расчета углов Ганна

Алгоритм расчета углов Ганна в данном индикаторе основан на геометрическом построении линий от точки экстремума. Вот ключевые аспекты этого алгоритма:

- Определение экстремумов: Индикатор находит максимум и минимум цены в заданном временном диапазоне. Более поздний из этих экстремумов используется как начальная точка для основного веера Ганна, а ранний — для противоположного веера.

- Набор углов: Используется фиксированный набор углов: 82.5°, 75°, 71.25°, 63.75°, 45°, 26.25°, 18.75°, 15°, 7.5°. Эти углы соответствуют традиционным соотношениям Ганна: 1x8, 1x4, 1x3, 1x2, 1x1, 2x1, 3x1, 4x1, 8x1.

- Расчет конечной точки: Для каждого угла вычисляется конечная точка линии. Расчет производится по формуле:

endPrice = extremum + MathTan(angle * M_PI / 180.0) * 300 * Point

- Здесь 300 — это условное количество баров вперед, используемое для построения линии.

- Инверсия для нисходящего тренда: если тренд нисходящий, угол инвертируется (меняется знак), чтобы линии были направлены вниз от точки экстремума.

- Построение линий: для каждого угла создается объект-линия (OBJ_TREND) от точки экстремума до рассчитанной конечной точки. Линии продлеваются вправо для покрытия будущих данных.

- Двойной веер: алгоритм применяется дважды — один раз для основного веера от последнего экстремума, второй раз для противоположного веера от раннего экстремума. Это позволяет визуализировать потенциальные уровни поддержки и сопротивления с обеих сторон.

- Динамическое обновление: при изменении графика (например, при поступлении новых данных) алгоритм пересчитывает экстремумы и перестраивает веера, обеспечивая актуальность анализа.

Этот алгоритм позволяет визуализировать классические углы Ганна на графике, предоставляя трейдеру инструмент для анализа потенциальных уровней поддержки, сопротивления и направления тренда.

Можно ли торговать в прибыль?

Можно ли торговать в прибыль с использованием углов Ганна? Этот вопрос не имеет однозначного ответа, но при правильном подходе прибыльная торговля вполне возможна. Ключ к успеху лежит в комплексном применении этого инструмента.

Однако, даже при самом тщательном и щепетильном анализе, нельзя забывать об управлении рисками. Это краеугольный камень прибыльной торговли. Ни один метод не гарантирует стопроцентного успеха, поэтому грамотное управление капиталом и рисками играет основную роль в долгосрочной прибыльности.

Перспективы создания советника по углам Ганна

Создание торгового советника на основе углов Ганна представляет собой интересную и многообещающую задачу для разработчиков алготрейдинговых систем. Такой советник мог бы автоматизировать процесс анализа и торговли, используя принципы, заложенные в теории Ганна.

Основой для такого советника может послужить уже реализованный индикатор углов Ганна. Алгоритм советника мог бы включать в себя анализ взаимодействия цены с линиями Ганна, определение точек входа и выхода на основе пересечения этих линий, а также учет дополнительных факторов, таких как объем торгов и волатильность рынка.

Одним из ключевых преимуществ автоматизированной системы на основе углов Ганна было бы исключение эмоционального фактора из процесса принятия торговых решений. Советник мог бы строго следовать заданной стратегии, не поддаваясь страху или жадности, что часто влияет на решения человека-трейдера.

Однако разработка такого советника сталкивается с рядом вызовов. Прежде всего, это необходимость точной интерпретации сигналов, генерируемых углами Ганна. Теория Ганна во многом субъективна и требует глубокого понимания рынка, что сложно полностью алгоритмизировать.

Безусловно, успех такого советника во многом будет зависеть от глубины понимания теории Ганна разработчиком, а также от его способности эффективно сочетать эту теорию с современными методами анализа рынка и управления рисками.

Самая большая проблема: сложности с масштабированием углов

Одной из наиболее серьезных проблем при создании и использовании индикаторов и советников на основе углов Ганна является сложность с их масштабированием. Эта проблема существенно влияет на точность и эффективность торговых систем, основанных на методе Ганна.

Суть проблемы заключается в том, что углы Ганна, будучи геометрическими построениями, сильно зависят от масштаба графика. При изменении масштаба временной оси или ценовой шкалы, визуальное представление углов может значительно искажаться. То, что выглядит как идеальный угол 1x1 (45 градусов) на одном масштабе, может превратиться в совершенно другой угол при изменении масштаба.

Это создает серьезные трудности для программной реализации. Индикатор или советник должен постоянно учитывать текущий масштаб графика и корректировать расчеты углов соответственно. Более того, сама концепция "единицы времени, равной единице цены", на которой основаны углы Ганна, становится неоднозначной при работе с различными финансовыми инструментами и временными рамками.

Попытки решить эту проблему часто приводят к компромиссам. Некоторые разработчики фиксируют масштаб, что ограничивает применимость инструмента. Другие вводят сложные алгоритмы пересчета углов, что может снизить скорость работы индикатора или советника.

Кроме того, проблема масштабирования затрудняет сравнение результатов анализа между различными инструментами или временными рамками. Угол, который работает эффективно на дневном графике одной валютной пары, может давать совершенно иные результаты на часовом графике, или для другого торгового инструмента.

Эта проблема ставит под вопрос универсальность применения углов Ганна в автоматизированной торговле. Она требует от разработчиков глубокого понимания не только теории Ганна, но и особенностей работы с графиками в торговых платформах.

Заключение

Углы Ганна представляют собой уникальный инструмент технического анализа, который продолжает привлекать внимание трейдеров и разработчиков торговых систем. Наш обзор показал, что создание индикатора углов Ганна в MQL5 вполне реализуемо, а предоставленный код служит хорошей отправной точкой для дальнейших разработок.

Однако, как мы увидели, применение углов Ганна в автоматизированной торговле сопряжено с рядом существенных вызовов. Главным из них является проблема масштабирования, которая значительно усложняет создание универсального и надежного торгового советника на основе этого метода.

Несмотря на эти сложности, потенциал углов Ганна как инструмента анализа рынка остается высоким. При правильном применении, в сочетании с другими методами технического анализа и грамотным управлением рисками, они могут стать эффективным дополнением к арсеналу трейдера.

Упрощаем торговлю на новостях (Часть 1): Создаем базу данных

Упрощаем торговлю на новостях (Часть 1): Создаем базу данных

Алгоритм миграции животных — Animal Migration Optimization (AMO)

Алгоритм миграции животных — Animal Migration Optimization (AMO)

Создание самооптимизирующихся советников на MQL5

Создание самооптимизирующихся советников на MQL5

Разработка системы репликации (Часть 44): Проект Chart Trade (III)

Разработка системы репликации (Часть 44): Проект Chart Trade (III)

- Бесплатные приложения для трейдинга

- 8 000+ сигналов для копирования

- Экономические новости для анализа финансовых рынков

Вы принимаете политику сайта и условия использования

Ганн был гениальный трейдер, и астролог, и нумеролог, математик, который верил в магические числа. Великий предсказатель, который предсказал начало и окончание первой и второй мировых войн. Имел огромное количество учеников, но как утверждают его последователи, полностью свою стратегию никому не передал. Имел огромные обороты денежных средств, а к концу жизни пришел со скромной суммой в 100000$. С нетерпением буду ждать следующие статьи про гениальную личность Ганна, очень интересно.

Забыли упомянуть, он имел частный самолет, что в те времена была большая редкость. Плюс 100.000$ тогда, это как минимум мульт зелени сейчас, если не 10 мультов.

P.S. - стратегию он передал. В своих трудах. Кто захотел, собрал из разных глав полную ТС. Ганн спецом всё разбросал, чтобы на шару никому не досталось.

Нашёл в гугле способ торговли

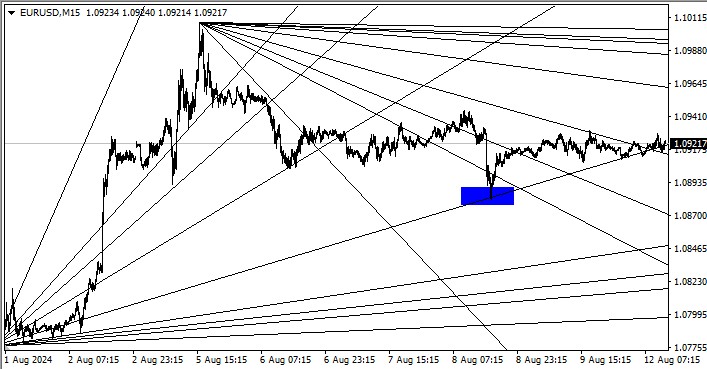

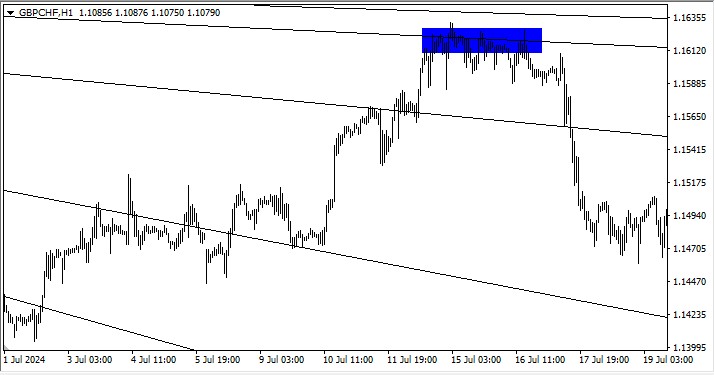

во второй картинке - не уловил принцип :-(

Кину картинку. Кто понял Ганна, сразу поймет принцип работы с углами, где ищем вход в лонг и где переворачиваемся.