....

Benachteiligungen:

1. Wenig liquider Markt für "Langstrecken"-Futures.

2. aufgrund der Tatsache, dass es keine genauen Dividendenzahlungstermine gibt,

Die Schwierigkeit, die Bandbreite der gehandelten Preise zu bestimmen.

Gibt es eine Idee, wie man die Nachteile "ausgleichen" kann?

1. Market Maker für langfristige Termingeschäfte werden?

2. Übernahme aller Firmen und Vorstände zur gleichen Zeit. Und legen Sie genaue Zahlungstermine + einen weiteren Tag fest (der Einfachheit halber).

Ich sehe keinen anderen Weg. )))

Bereich, leicht von 0 bis + unendlich. Alle Preise werden passen.

3. Bei der Zentralbank ist die Sache komplizierter. Auch eine Übernahme wird nicht helfen, denn die Zinsänderung diktiert die Wirtschaft...

Für spezifischere Vorschläge benötigen Sie eine genauere Beschreibung des Algorithmus (Handelsidee). Viele Devisenhändler haben keine Ahnung, was ein Kalenderspread ist und wie er gegessen wird.

Vielen Dank im Voraus für die Alphabetisierung.

1. Werden Sie Market Maker für Long Distance Futures ?

2. Alle Unternehmen und Verwaltungsräte gleichzeitig zu unterwerfen. Und legen Sie genaue Auszahlungstermine + einen weiteren Tag fest (der Einfachheit halber).

Ich sehe keinen anderen Weg. )))

Und auf den dritten Nachteil, die Reichweite, leicht von 0 bis + unendlich. Alle Preise werden passen.

Für spezifischere Vorschläge benötigen Sie eine genauere Beschreibung des Algorithmus (Handelsidee). Viele Forex-Händler haben keine Ahnung, was ein Kalenderspread ist und wie er gegessen wird.

Vielen Dank im Voraus für die Alphabetisierung.

Kalenderausbreitung. (Ich habe den Artikel nicht geschrieben)

Ich handle Futures auf denselben Vermögenswert mit unterschiedlichen Ausführungs- und Verfallsdaten.

Es ist wichtig, daran zu denken, dass der Futures-Preis zum Zeitpunkt des Verfalls dem Preis des Basiswerts entsprechen sollte.

Wenn Sie also zwei Futures für denselben Vermögenswert mit unterschiedlichen Startterminen, aber demselben Verfallsdatum haben, und sie nicht denselben Wert haben,

Dann können Sie eine Arbitrageoperation durchführen, einen teureren Kontrakt verkaufen und einen billigeren kaufen. Und vor dem Verfall, wenn sich der Wert der Kontrakte angleichen wird,

Sie schließen den Handel und machen einen Gewinn in Höhe der Differenz zwischen dem Anfangspreis der Futures und den aktuellen Preisen. Da die Regeln der Mathematik unbestreitbar sind, ist diese Transaktion eine der riskantesten.

Leider ist es auf unserem Markt schwierig, Kontrakte mit demselben Verfallsdatum zu finden, also handeln wir den Wechsel von einem Futures zum anderen, zum Beispiel gibt es zwei Kontrakte, den nahen 3.13 und den fernen 6.13.

Da der lange Kontrakt eine wesentlich geringere Liquidität aufweist und sein Preis im Gegensatz zum kurzfristigen Kontrakt deutlich vom Basiswert abweicht, kann diese Differenz gehandelt werden.

Natürlich verspricht in diesem Fall niemand die vollständige Konvergenz am Verfallstag, aber mit etwas Geschick kann dieses Risiko leicht kontrolliert werden.

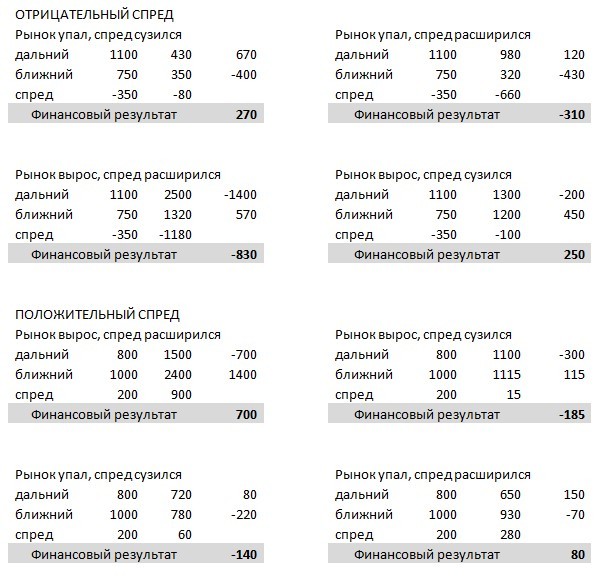

Schauen wir uns nun genauer an, wie die Position in Abhängigkeit von den Ein- und Ausstiegspunkten verwaltet wird.

Definieren wir zunächst die Ausgangsbedingungen: Der Spread wird als Long minus Short betrachtet, Long ist Short Futures, Short ist Long. Denn die Long-Position kann höher oder niedriger sein als die Short-Position,

dann wäre die Spanne eine negative bzw. positive Zahl. Nach dem Eingehen der Position kann sich der Spread entsprechend der allgemeinen Marktbewegung ausweiten oder verringern.

Daraus ergeben sich Daten wie diese:

Eine sorgfältige Prüfung dieser Tabelle ermöglicht es uns, einige einfache Regeln für Gewinnmitnahmen und die Kontrolle von Verlusten in jeder Position aufzustellen:

1. Sie sollten eine Position mit einem negativen Spread eingehen, wenn eine weitere Spread-Ausweitung statistisch gesehen unwahrscheinlich ist, aber wenn sich der Spread ausweitet, kann er durch Durchschnittsbildung der Position zurückgekauft werden.

2. Wenn Sie eine Position mit einem positiven Spread eingehen, ist es wahrscheinlicher, dass Sie einen Verlust erleiden, als dass Sie einen Gewinn erzielen, also kehren Sie die Position um, um ein teures Instrument zu verkaufen und ein billiges zu kaufen.

3. In Anbetracht des großen Spreads und damit der Höhe des Gewinns wäre es eine gute Taktik, die Position allmählich einzuziehen und den Handel zu dem Zeitpunkt zu schließen, an dem sich der Spread vor dem Verfall stark verringert. 200 % pro Jahr ist nicht die Grenze.

Als Beispiel für die Arbeit mit dem Kalenderspread können wir Ihnen den Handel mit dem Spread zwischen den Rubel-Dollar-Futures, Si, anbieten.

So beträgt z.B. der Spread im Futures-Paar mit dem Verfallsdatum 9.11. und 9.15. 5000 Rubel pro Paar, was 200% Gewinn ergibt. Natürlich ist es kein schnelles Geld und man muss 4 Jahre warten, aber die Rendite beträgt 50 % pro Jahr,

die keine Bankeinlagen vorsieht, während man von einem relativ risikolosen Betrieb sprechen kann. Beispiel für eine bestimmte Transaktion: Im September 2011 stieg der Spread für dieses Paar auf 10000 Pips,

Wir sind in den Handel eingestiegen, da es sich um eine abnormale Divergenz aufgrund des starken Rückgangs an unserem Markt handelte. Ende Dezember 2011 schlossen wir das Geschäft mit einem Spread von 5300 Pips ab und erzielten so in vier Monaten eine Rendite von fast 100 %.

Mit dem Kalenderspread scheint alles klar zu sein. Betrachten wir nun den Handelsspread im Orderbuch des niedrig liquiden Instruments.

Die Strategie ist eine Variante des Spreads, nur ist sie mit dem Kalenderspread verwandt.

Bei langfristigen Termingeschäften kann die Differenz zwischen Kauf- und Verkaufspreis zwischen 20 und 100 Pips betragen, so dass wir den Kontrakt zum besten Preis kaufen und verkaufen und die Differenz einstecken können.

Und um Verluste aufgrund von Kursbewegungen gegen uns zum Zeitpunkt der Ausführung eines Geschäfts zu vermeiden, sichern wir unsere Position durch ein gegenläufiges Geschäft mit einem liquideren Terminkontrakt ab.

Wenn zum Beispiel unser Limit-Auftrag zum Kauf eines entfernten RTS-Futures ausgeführt wird, verkaufen wir sofort einen nahen auf dem Markt, dann setzen wir einen Limit-Auftrag zum Verkauf eines entfernten RTS-Futures, und nachdem der Auftrag ausgeführt wurde, kaufen wir einen nahen Kontrakt, wodurch der Gewinn aus der Arbitrage-Operation festgelegt wird.

Um eine Entscheidung zu treffen, einen Handel einzugehen, müssen wir die Gemeinkosten für die Operation berechnen, das sind die Provision für den Kauf des Verkaufs von zwei Verträgen und die Verluste aus der Mark-to-Market-Transaktion mit dem geschlossenen Vertrag, in der Regel sind es 1-2 Preisschritte.

In unserem Beispiel mit den RTS-Futures sind es 8 Rubel Standardprovision für Intraday-Transaktionen (Börse + Broker) und 6 Rubel Verluste auf dem Markt, insgesamt 14 Rubel. Bei einem Punktwert von 0,629 Punkten beträgt die "interessante" Mindestspanne für den Long-Kontrakt 30-40 Punkte.

Ein wichtiger Bonus dieser Transaktionen ist, dass die Börse beim gleichzeitigen Kauf und Verkauf von Nah- und Fernkontrakten dank uns nur einen größeren CS für zwei Kontrakte nimmt und so Liquidität schafft.

Если мы возьмём любой дальний фьючерс, то можем заметить от 20 до 100 пунктов разницы между бидом и аском, поэтому купив и продав контракт по лучшей цене, мы это разницу положим к себе в карман.

А что бы в момент совершения сделки не получить убыток из-за движения цены против нас, мы хеджируем свою позицию противоположной по направлению сделкой более ликвидного ближнего фьючерса.

Например, исполняется наша лимитная заявка на покупку дальнего фьючерса РТС, мы тут же продаём ближний по маркету, далее выставляем на продажу лимитом дальний РТС и после исполнения заявки покупаем ближний контракт, зафиксировав, таким образом, прибыль от арбитражной операции.

Ich denke darüber nach, so etwas einzuführen. Aber ich weiß nicht, wo die Fallstricke liegen. Ich muss das untersuchen. Überlagern Sie zunächst die Zecken übereinander.

Und wenn die Long-Futures angesichts der schwachen Liquidität in einem Moment auf die Bar gegen meine Position gestellt werden - dann ist das Konto tot, wenn ein zu großer Kontrakt).

Ich denke darüber nach, so etwas einzuführen. Aber ich weiß nicht, wo die Fallstricke liegen. Ich muss das untersuchen. Überlagern Sie zunächst die Zecken übereinander.

Und wenn angesichts schwacher Liquidität die Long-Futures kurzzeitig gegen meine Position auf den Tresen gelegt werden dürfen - dann ist das Konto tot, wenn ein zu großer Kontrakt).

"Nicht schlecht", denn die Long-Futures werden nach dem Auslaufen der Short-Futures noch 3 Monate lang gültig sein.

Ich meine den Margenausgleich mit Zwangsschließung.

Diese Situation ist praktisch unmöglich, Sie kaufen das eine und verkaufen das andere - eine Position in Bezug auf Fonds = neutral

Ihr Gewinn (Verlust) ist die Preisdifferenz zwischen den Futures zum Zeitpunkt des Einstiegs/Ausstiegs!

In der übrigen Zeit verlieren Sie NICHTS, aber Sie gewinnen auch nichts = neutrale Position.

(Suchen Sie im Internet nach "The Calendar Spread" - es gibt unzählige detaillierte Beschreibungen dieser Strategie).

Diese Situation ist praktisch unmöglich, Sie kaufen das eine und verkaufen das andere - Position durch Mittel = neutral

Ich meine, dass bei Illiquidität im Moment gegen die Position geschossen werden kann, so dass es besser ist, eine ausreichend starke Sicherheitsmarge zu haben, um nicht in einen Margin Call zu geraten... .

Zum Beispiel - nahm lang von kurz und kurz von lang. Die Leerverkäufe sind gestiegen - jemand hat dummerweise oder absichtlich auf dem Markt gekauft, oder die Leerverkäufer sind alle weg - nur einer ist noch unter der Bar. Auf der nahen Seite ist die Position ungefähr Null, und auf der fernen Seite - minus Konto. Nun, das ist so - rein hypothetisch.) Ich kann mich irren. Ich muss mich damit befassen, das ist ein sehr interessantes Thema.

Ich meine, dass bei Illiquidität im Moment gegen die Position geschossen werden kann, so dass es besser ist, eine ausreichend starke Sicherheitsmarge zu haben, um nicht in einen Margin Call zu geraten... .

Zum Beispiel - nahm lang von kurz und kurz von lang. Die Leerverkäufe sind gestiegen - jemand hat dummerweise oder absichtlich auf dem Markt gekauft, oder die Leerverkäufer sind alle weg - nur einer ist noch unter der Bar. Auf der nahen Seite ist die Position ungefähr Null, und auf der fernen Seite - minus Konto. Nun, das ist so - rein hypothetisch.) Ich muss mich damit befassen, das ist ein sehr interessantes Thema.

Ich wiederhole noch einmal, dass es diese Situation nicht geben kann!

( Lesen und denken! Futures auf EINEN Basiswert - daher ändert sich der Preis von (beiden) Futures in EINE Richtung).

Bei illiquiden Termingeschäften kann es zu Verzögerungen kommen, die aber nur vorübergehend sind.

Noch einmal: Eine solche Situation kann es nicht geben!

( Lesen und denken!)

"Das ist kein Grund zur Aufregung, denn die Terminkontrakte werden nach dem Auslaufen der Terminkontrakte noch drei Monate lang gültig sein.

- Freie Handelsapplikationen

- Über 8.000 Signale zum Kopieren

- Wirtschaftsnachrichten für die Lage an den Finanzmärkte

Sie stimmen der Website-Richtlinie und den Nutzungsbedingungen zu.

Guten Tag!

Ich lade Sie ein, in diesem Thread Strategien und Wege zu ihrer Umsetzung zu diskutieren

auf dem Terminmarkt FORTS.

Ich werde mit der ersten beginnen.

Strategie - Futures Calendar Spread.

Vorteile:

1. Geringer (relativer) Mitteleinsatz.

2. CS-Rabatte auf viele Termingeschäfte.

3) Theoretisch 100 % Deckungsbeitrag.

4. Von der Währungskomponente nicht betroffen.

5. Die Umsetzung ist nicht sehr schwierig.

6. Für die Geschwindigkeit der Auftragsausführung ist dies nicht sehr wichtig.

Benachteiligungen:

1. Markt mit geringer Liquidität für "langfristige" Termingeschäfte.

2. keine genauen Termine für die Dividendenzahlung,

schwierig, die Bandbreite der gehandelten Preise zu bestimmen.

3. Zu häufige Änderungen der Zinssätze

4. Schwache Volatilität zwischen Paaren (z. B. Si-6.15 und Si-9.15).

Gibt es eine Idee, wie man die Schwächen "umkehren" kann?