....

Недостатки:

1. Малоликвидный рынок по "дальним" фьючерсам.

2. Из-за того, что нет точных дат выплаты дивидентов,

большая сложность определения диапозонов торгуемых цен.

Есть идеи сведения "на нет" недостатков?

1. Стать маркет мейкером дальних фьючей ?

2. Подмять все фирмы под себя и заодно советы директоров. И назначить точные даты выплат + еще в один день (для удобства).

Других путей не вижу. )))

диапазон, легко от 0 до +бесконечности. Уложатся все цены.

3. С центральным банком, как то сложнее. Даже захват не поможет ибо изменение % ставки диктует экономика..

Для более конкретных предложений, нужно более точное описание алгоритма (торговой идеи). Многие форексники даже не представляют что это такое календарный спред и как его едят.

Заранее спасибо за ликбез.

1. Стать маркет мейкером дальних фьючей ?

2. Подмять все фирмы под себя и заодно советы директоров. И назначить точные даты выплат + еще в один день (для удобства).

Других путей не вижу. )))

А вот по третьему недостатку, диапазон, легко от 0 до +бесконечности. Уложатся все цены.

Для более конкретных предложений, нужно более точное описание алгоритма (торговой идеи). Многие форексники даже не представляют что это такое календарный спред и как его едят.

Заранее спасибо за ликбез.

Календарный спред. (статью писал не я)

Торговля фьючерсами на один актив с разной датой исполнения, экспирации.

Глубоко не залезая в теорию, запомним, что в момент экспирации стоимость фьючерса должна сравняться с ценой базового актива.

Значит, если у вас есть два фьючерса на один актив с разной датой начала обращения, но с одной датой экспирации, и они стоят не одинаково,

то вы можете совершить арбитражную операцию, продать более дорогой контракт и купить дешёвый. А перед экспирацией, когда стоимость контрактов сравняется,

вы закрываете сделку и получаете прибыль равную разнице между первоначальной ценой фьючерсов и текущими ценами. Т.к. правила математики не оспоримы, то эта операция одна из самых без рисковых.

К сожалению, на нашем рынке сложно найти контракты с одной датой экспирации, поэтому торгуем переход с одного фьючерса на другой, например сейчас обращается два контракта, ближний 3.13 и дальний 6.13.

Так как у дальнего контракта существенно более низкая ликвидность то и цена его значительно отличается от базового актива в отличие от ближнего контракта, а значит этой разницей можно торговать.

Конечно, в этом случае никто не обещает полной сходимости на дату экспирации, но при должном умении этот риск не сложно контролировать.

Теперь давайте рассмотрим подробнее, как ведётся позиция в зависимости от точки входа и выхода из позиции.

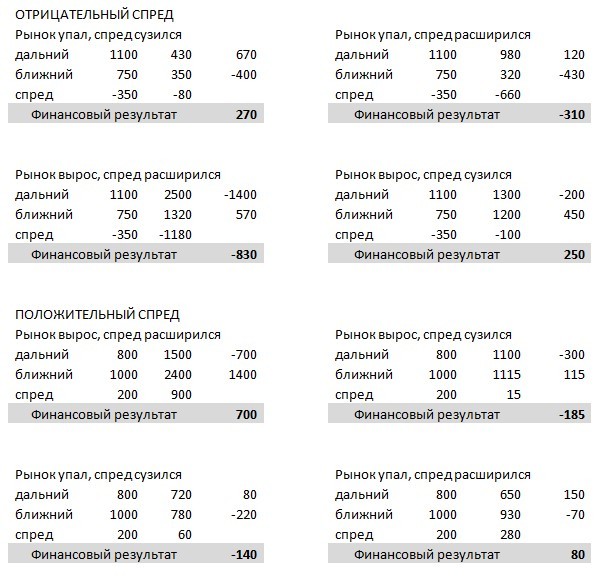

Для начала определим начальный условия, спред считается как лонг минус шорт, Лонг это ближний фьючерс, Шорт дальний. Так как цена дальнего может быть как больше, так и меньше ближнего инструмента,

то спред соответственно будет отрицательным или положительным числом. После входа в позицию спред, вслед за общим движением рынка, может расшириться или уменьшиться.

Из-ходя из этого мы получим вот такие данные:

Внимательно изучив эту таблицу можно составить несложные правила получения прибыли и контроля убытков в любой позиции:

1. Заходить в позицию с отрицательным спредом следует в момент, когда статистически дальнейшее расширение спреда мало вероятно, если же спред расширился, то его можно выкупать, усредняя позицию.

2. Вход в позицию с положительным спредом скорее принесёт убытки, чем прибыль, поэтому разверните пару, что бы дорогой инструмент продать, а дешёвый купить.

3. Учитывая большой размер спреда и значит размер прибыли, хорошей тактикой можно считать постепенный набор позиции и закрытие сделки к моменту резкого сужение спреда перед экспирацией. 200% годовых не предел.

В качестве примера работы на календарном спреде можем предложить вам рассмотреть вариант торговли спредом между фьючерсами на рубль доллар, Si.

Так например спред в паре фьючерсов с датой экспирации 9.11 и 9.15 составляет 5000 руб. на пару, что даёт 200% прибыли. Конечно, это не быстрые деньги и придётся ждать 4 года, доходность составить 50% годовых,

что не обеспечивает не один банковских вклад, при этом можно говорить об относительно без рисковой операции. Пример конкретной сделки, в сентябре 2011 года спред в паре вырос до 10000 пунктов,

мы зашли в сделку т.к. это было аномальное расхождение, связанное с резким падением нашего рынка. В конце декабря 2011 года мы закрыли сделку на спреде 5300 пунктов, получив, таким образом, почти 100% доходность за четыре месяца.

С календарным спредом вроде всё понятно, далее рассмотрим торговлю спредом в стакане заявок мало ликвидного инструмента.

Стратегия является вариантом спредера, только увязана именно с календарным спредом.

Если мы возьмём любой дальний фьючерс, то можем заметить от 20 до 100 пунктов разницы между бидом и аском, поэтому купив и продав контракт по лучшей цене, мы это разницу положим к себе в карман.

А что бы в момент совершения сделки не получить убыток из-за движения цены против нас, мы хеджируем свою позицию противоположной по направлению сделкой более ликвидного ближнего фьючерса.

Например, исполняется наша лимитная заявка на покупку дальнего фьючерса РТС, мы тут же продаём ближний по маркету, далее выставляем на продажу лимитом дальний РТС и после исполнения заявки покупаем ближний контракт, зафиксировав, таким образом, прибыль от арбитражной операции.

Для принятия решения о входе в сделку, нужно рассчитать накладные расходы на операцию, это будет комиссия за покупку продажу двух контрактов и потери от сделки маркетом ближним контрактом, обычно это 1-2 шага цены.

В нашем примере с фьючерсом РТС, это 8 рублей стандартная комиссия за сделки внутри дня (биржа + брокер) и 6 рублей потери на маркете итого 14 рублей. При стоимости пункта 0.629 минимально «интересный» спред стакане заявок дальнего контракта 30-40 пунктов.

Не мало важным бонусом при совершении этих операций является то, что биржа, при одновременной покупки и продаже ближнего и дальнего контрактов, берёт только одно, большее, ГО за два контракта, благодаря нас, таким образом, за создание ликвидности.

Если мы возьмём любой дальний фьючерс, то можем заметить от 20 до 100 пунктов разницы между бидом и аском, поэтому купив и продав контракт по лучшей цене, мы это разницу положим к себе в карман.

А что бы в момент совершения сделки не получить убыток из-за движения цены против нас, мы хеджируем свою позицию противоположной по направлению сделкой более ликвидного ближнего фьючерса.

Например, исполняется наша лимитная заявка на покупку дальнего фьючерса РТС, мы тут же продаём ближний по маркету, далее выставляем на продажу лимитом дальний РТС и после исполнения заявки покупаем ближний контракт, зафиксировав, таким образом, прибыль от арбитражной операции.

У меня есть мысли такое реализовать. Но вот о подводных камнях я не знаю.. Нужно исследовать . Наложить тиковики друг на друга для начала.

А если дальний фьючерс в виду слабой ликвидности положат в моменте на планку против позы моей - то хана счету , если перебрать с размером контракта )

У меня есть мысли такое реализовать. Но вот о подводных камнях я не знаю.. Нужно исследовать . Наложить тиковики друг на друга для начала.

А если дальний фьючерс в виду слабой ликвидности положат в моменте на планку против позы моей - то хана счету , если перебрать с размером контракта )

"Не хана", ведь дальний фьючерс будет действовать ещё 3 месяца, после экспирации ближнего.

Я имею в виду маржинколл с принудительным закрытием .

Такая ситуация практически не возможна, Вы ведь один покупаете, а ДРУГОЙ - продаёте - позиция по средствам = нейтральная

Ваш доход (убыток) складывается от разницы в цене между фьючерсами в момент входа/выхода из сделок!

Всё остальное время Вы НИЧЕГО не теряете, но и не приобретаете = нейтральная позиция.

(Поищите в ИНЕТЕ "Календарный спред" - есть огромное кол-во подробных описаний этой стратегии)

Такая ситуация практически не возможна, Вы ведь один покупаете, а ДРУГОЙ - продаёте - позиция по средствам = нейтральная

Имею в виду что на неликвиде в моменте против позы может выстрелить так что лучше иметь достаточно мощный запас прочности чтобы не влететь в маржинколл.. .

Например - взял лонг ближнего и шорт дальнего. Дальний выстрелил вверх - кто-то сдуру или специально по маркету купил, или лимитные продавцы все ушли - остались только под планкой. По ближнему поза около нуля, а по дальнему - минус счет . Ну , это так -гипотетически.) Может я и ошибаюсь. Нужно поисследовать , тема очень интересная.

Имею в виду что на неликвиде в моменте против позы может выстрелить так что лучше иметь достаточно мощный запас прочности чтобы не влететь в маржинколл.. .

Например - взял лонг ближнего и шорт дальнего. Дальний выстрелил вверх - кто-то сдуру или специально по маркету купил, или лимитные продавцы все ушли - остались только под планкой. По ближнему поза около нуля, а по дальнему - минус счет . Ну , это так -гипотетически.) Нужно поисследовать , тема очень интересная.

Ещё раз повторяю - такой ситуации быть не может!

( Читайте и думайте! Фьючерсы на ОДИН базовый актив - следовательно цена (обоих) фьючерсов изменяется в ОДНУ сторону!)

Могут быть задержки на малоликвидных фьючерсах, но они временные.

Ещё раз повторяю - такой ситуации быть не может!

( Читайте и думайте!)

"Не хана", ведь дальний фьючерс будет действовать ещё 3 месяца, после экспирации ближнего.

- Бесплатные приложения для трейдинга

- 8 000+ сигналов для копирования

- Экономические новости для анализа финансовых рынков

Вы принимаете политику сайта и условия использования

Добрый день!

Приглашаю обсуждать в этой теме стратегии и способы их реализации

на срочном рынке ФОРТС.

Начну первым.

Стратегия - Календарный спред фьючерсов.

Достоинства:

1. Небольшие (относительно) вложения средств.

2. Скидки по ГО на многие фьючерсы.

3. Теоретически - 100% безубыточная.

4. Не влияет валютная составляющая.

5. Не очень сложная в реализации.

6. Не очень критична к скорости исполнения приказов.

Недостатки:

1. Малоликвидный рынок по "дальним" фьючерсам.

2. Из-за того, что нет точных дат выплаты дивидентов,

большая сложность определения диапозонов торгуемых цен.

3. Слишком частое изменение % ставки ЦБ

4. Слабая волатильность между парой (Н-р Si-6.15 и Si-9.15).

Есть идеи сведения "на нет" недостатков?