트레이딩에서 도덕적 기대

이 글에서는 역사적 연속성을 유지하기 위해 통화 단위로 듀캣을 사용하겠습니다. 여러분은 언제든지 듀캣 대신 익숙한 다른 통화로 대체할 수 있습니다.

수학적 기대치

트레이딩에서 수학적 기대 수익률은 트레이딩 전략의 효율성을 평가하는 데 사용되는 지표 중 하나입니다. 이러한 수학적 기대 (및 훨씬 더 많은 것)가 많은 사용자는 "트레이딩에서 수학이란 기사에서 자세히 다루어집니다. 트레이딩 결과를 추정하는 방법.

우리는 수학적 기대의 확률적 정의에 관심이 있습니다. 예를 들어 저게 100듀캣을 획득할 확률은 10%, 10듀캣을 잃을 확률은 90%인 게임을 제공합니다. 그러면 이러한 게임에 대한 수학적 기대치는 다음과 같습니다: E = 0.1 * 100 + 0.9 * (-10) = 1 듀캣. 따라서 우리는 수학적 기대치를 사용하여 기대 수익을 판단할 수 있습니다. 예를 들어 이 게임을 100번 플레이하면 우리는 초기 예치금이 100 듀캣씩 증가할 수 있다고 가정할 수 있습니다.

직관에 따르면 수학적 기대치가 클수록 그러한 게임에 참여하는 것이 더 재미있습니다. 예를 들어 게임 상금을 200듀캣으로 늘리면 수학적 기대치도 11로 증가하고 100게임에서 기대되는 수익성은 1100듀캣으로 증가합니다. 수학적 기대치가 +100,500이라면 어떨까요? 꿈만 같네요! 여러분은 이 진술에 동의하시나요?

그렇다면 오늘은 인생에서 가장 행복한 날 중 하나입니다. 무한 기대 게임을 해보시기 바랍니다. 한 시간 안에(또는 그보다 더 빨리) 초거대 억만장자가 될 수 있다고 상상해 보세요.

하지만 이 게임에는 한 가지 작은 불편함이 있습니다. 참가하려면 100 듀캣 정도의 소정의 참가비를 지불해야 합니다. 조금 심하게 들릴 수도 있습니다. 50 듀캣이 되게 해보죠 제가 25 듀캣만 지불하면 즉시 이 멋진 게임을 시작할 수 있도록 특별 할인을 제공해 드리겠습니다.

참가비를 송금하는 동안 이 게임의 규칙을 알려드리겠습니다. 먼저 동전 던지기 결과인 앞면 또는 뒷면을 추측합니다. 그런 다음 동전을 던져 맞히면 1 듀캣을 지급합니다. 두 번째 정답을 맞히면 듀캣 2개를 획득할 수 있습니다. 세 번째 맞히면 듀캣 4개를 받게 됩니다. - 다음 번에 맞힐 때마다 이전 상금의 두 배를 받게 됩니다. 50번을 맞힌 후 얼마나 많은 듀캣을 지불해야 할지 상상해 보세요. 100일 후에는요? 그러한 숫자는 아직 전혀 발명되지 않았으며 전 세계의 모든 부는 귀하의 상금에 비해 사소한 것입니다.

실수하면 게임이 종료됩니다. 입장료를 다시 내시면 게임을 처음부터 다시 시작할 수 있습니다.

아무도 저와 함께 그런 게임을 하고 싶어하지 않을 것 같습니다. 왜 그럴까요? 한편으로 우리는 무한한 수학적 기대치를 가지고 있습니다:

반면에 25 듀캣도 무한대 치고는 너무 높은 가격이라는 목소리도 있습니다. 이 모순을 “페테르부르크 역설"이라고 합니다.

도덕적 기대치

1738년 다니엘 베르누이는그의 첫번째 저서 "Specimen theoriae novae de mensura sortis" (위험 측정에 관한 새로운 이론의 설명)을 출간했습니다. 이 책에서 그는 어느 게임에서든지 기대되는 보상이 아니라 플레이어에게 주는 효용을 극대화해야 한다고 제안했습니다.

이 가정은 다음의 예시를 통해 설명될 수 있습니다. 서로 다른 두 명의 플레이어가 있다고 가정해 보겠습니다. 하나는 자본금이 100 듀캣이고 다른 하나는 1000듀캣입니다. 두 사람 모두 예상 보상이 10 듀캣인 게임을 제안받습니다. 분명히 첫 번째 플레이어의 경우 그러한 게임이 더 큰 관심을 끌 것입니다. 왜냐하면 첫 번째 플레이어의 경우 승리하면 자본이 10 % 증가하고 두 번째 플레이어는 자본이 1 % 만 증가하기 때문입니다. 즉 같은 승리라도 첫 번째 플레이어가 두 번째 플레이어보다 더 유용합니다.

이 가정을 바탕으로 다니엘 베르누이는 도덕적 기대 방정식을 도출했습니다. 다음과 같은 경우를 가정해 보겠습니다. 예치금이 플레이어의 가용 자본이라고 가정해 보겠습니다, 수익 은 예상 수익이라고 가정해 보겠습니다, 손실은 가능한 손실이며 p 는 승리할 확률입니다. 이 경우 도덕적 기대 방정식은 다음과 같습니다:

도덕적 기대와 수학적 기대의 주요 차이점은 도덕적 기대는 플레이어의 자본에 따라 달라지며 게임의 위험을 암묵적으로 고려한다는 점입니다.

제가 앞에서 제안한 게임 중 하나를 예로 들면 10%의 확률로 200 듀캣을 획득할 수 있고 90%의 확률로 10듀캣을 잃을 수 있습니다. 이 게임의 수학적 기대치는 모든 플레이어에게 동일합니다: 0.1*200 + 0.9*(-10) = 11 듀캣. 그러나 도덕적 기대치는 달라질 것이며 조금 더 많은 정보를 제공할 것입니다.

먼저 듀캣을 테이블 위에 놓고 숫자를 세어보세요. 이제 장단점을 따져보고 이 게임을 플레이할지 여부를 결정 하시겠습니까?

- 만약 여러분이 플레이에 동의했고 73.74 듀캣 이상을 보유하고 있으시다면 모든 것이 정상입니다. 여러분은 위험과 기회를 올바르게 계산한 것입니다.

- 정확히 73.74 듀캣을 가지고 있으시다면 얇은 얼음 위를 걷고 있는 것과 마찬가지입니다. 매우 얇은 얼음 위에서.

- 73.74 듀캣 미만이라면... 아드레날린 중독에 대처하는 다른 방법을 찾아야 할지도 모릅니다. 예를 들어 공해상에서 배고픈 사람을 잡아먹는 상어에게 먹이를 주는 체험을 할 수 있습니다.

- 만약 여러분이 이 게임을 포기하고 73.74 듀캣 이상을 가지고 있으시다면 여러분은 인생에서 가장 흥미로운 순간을 놓치고있을 가능성이 큽니다.

여러분은 73.74 듀캣이라는 이 신비한 금액의 출처가 어디인지 궁금할지 모릅니다. 이는 이 게임의 도덕적 기대치에서 비롯된 것입니다:

이성적인 플레이어의 경우 도덕적 기대치는 엄격하게 긍정적이어야 합니다:

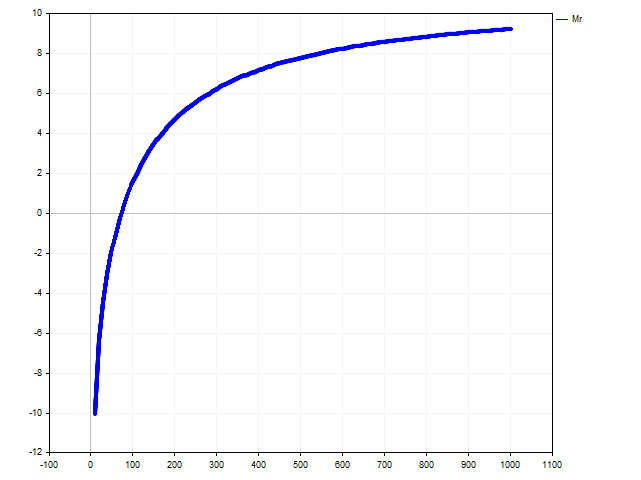

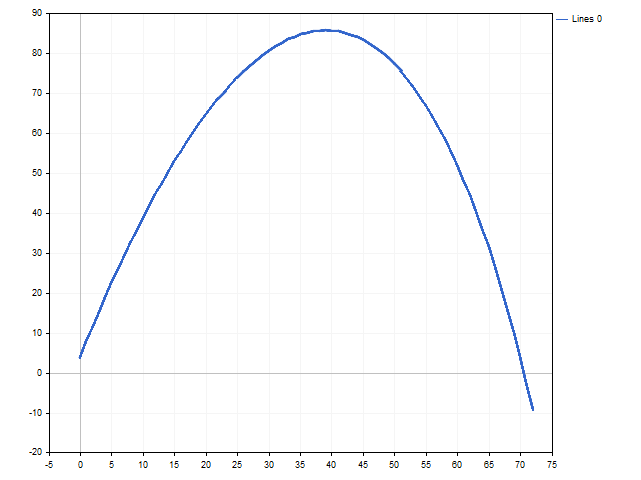

해결책은 불균등에서 쉽게 찾을 수 있습니다. 예치금 > 73.74. 아래 이미지는 플레이어의 자본에 따라 도덕적 기대치가 어떻게 달라지는지를 보여줍니다.

트레이딩에서 도덕적 기대

일부 트레이딩 전략에는 손절매와 이익 실현을 설정하는 것이 포함됩니다. 이러한 트레이딩 전략에서는 도덕적 기대치를 사용할 수 있습니다. 이 경우 도덕적 기대치를 적용하는 몇 가지 옵션이 가능합니다.

포지션을 개설할 때 트레이더는 트레이딩 계좌의 정확한 잔고를 알고 있습니다. 또한 이길 확률을 추정할 수도 있습니다(이에 대해서는 아래에서 설명하겠습니다). 다른 모든 포지션 매개변수는 변수로 표시됩니다:

- SL - 포지션 진입 가격과 손절가 사이의 포인트 차이(양의 정수)입니다;

- TP - 포지션 진입 가격과 익절의 포인트 차이입니다;

- PV - 예금 통화로 1포인트의 비용입니다.

- Lot - 포지션 볼륨.

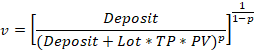

그렇다면 이 포지션에 대한 도덕적 기대치는 다음과 같을 것입니다:

도덕적 기대치를 적용하는 첫 번째 방법은 세 가지 변수 중 두 가지 변수의 값이 미리 설정된 경우에만 가능합니다. SL, TP 와 Lot.

예를 들어 포지션에 진입할 때 포지션 수량과 익절을 설정합니다. 그러면 이 거래의 손절매 수준을 추정할 수 있습니다. 그 가치는 도덕적 기대가 긍정적으로 변할 수 있는 수준이어야 합니다. 즉, 가능한 최대 손절매 값을 찾습니다.

이를 상징적으로 어떻게 구현할 수 있는지 살펴보겠습니다. 우리는 먼저 보조 변수의 값을 찾아야 합니다:

그러면 손절매는 불균등에 의해 제한됩니다:

랏과 스톱로스가 지정되어 있으면 익절 수준을 추정할 수 있습니다.

그러면 이 거래의 익절은 다음과 같습니다:

이것은 이론에 불과했습니다. 이제 실제로 무엇을 할 수 있는지 살펴봅시다. 이를 위해 거래 실행을 시뮬레이션 하는 스크립트를 작성하세요. 우리는 고정 손절매와 익절, 변동 손절매와 변동 익절의 세 가지 옵션을 동시에 확인할 것입니다.

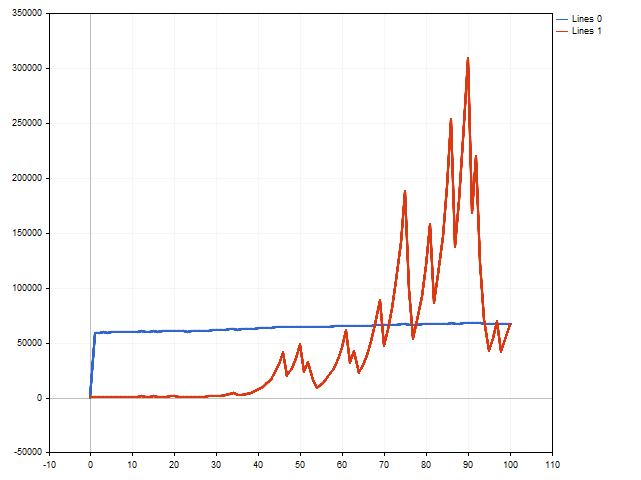

언뜻 보면 고정된 손절매와 익절의 옵션(파란색 선)이 이깁니다.

그러나 우리가 최대 손절매와 가능한 최소 익절을 사용했다는 점을 기억해야 합니다. 손절매를 약간 줄이고 익절을 늘려 이 경계에서 벗어나면 어떻게 될까요? 그러면 상황이 바뀔 수 있습니다.

빨간색 선은 변동 손절매가 적용된 거래 결과를, 주황색 선은 변동 익절이 적용된 거래 결과를 나타냅니다. 보시다시피 변동 익절은 트레이딩 결과에 긍정적인 영향을 미칠 수 있습니다.

도덕적 기대와 자금 관리

도덕적 기대 방정식을 두 부분으로 나누어 보겠습니다. 첫 번째 부분을 조건부로 수익성이 있다고 해보겠습니다:

두 번째 부분은 수익성이 없는 부분입니다:

수익성 있는 부분을 자세히 살펴보면 랏의 증가가 성장으로 이어진다는 것을 알 수 있습니다. 그러나 랏의 동일한 증가는 수익성이 없는 부분의 감소로 이어집니다. 결과적으로 수익성이 없는 부분은 0 값(또는 마이너스 값)이 될 수 있습니다. 이 경우 그러한 거래에 대한 도덕적 기대는 부정적이 됩니다. 우리가 기억하는 것처럼 이것은 최선의 선택이 아니며 합리적인 트레이더는 이를 인정하지 않습니다.

다음 아이디어는 특정 lot 값을 찾아서 방정식에서 수익성 있는 부분과 수익성 없는 부분이 동시에 가능한 최대 값을 갖도록 하는 것입니다. 그러면 주어진 SL 과 TP에서 도덕적 기대치가 최대가 될 것입니다. 여러분은 이미지에서 랏의 크기가 증가함에 따라 도덕적 기대치가 어떻게 변화하는지 확인할 수 있습니다.

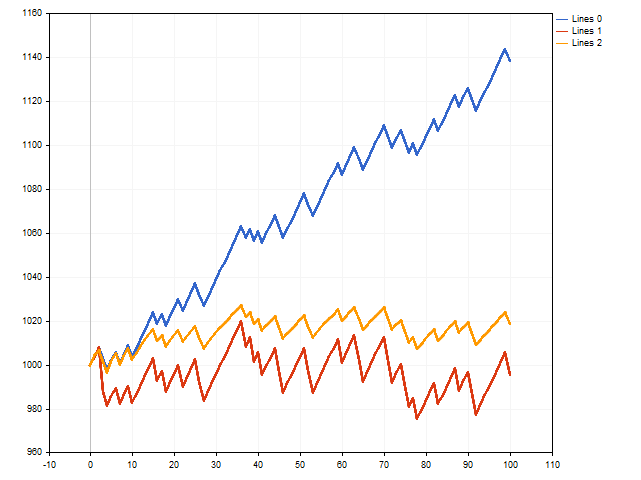

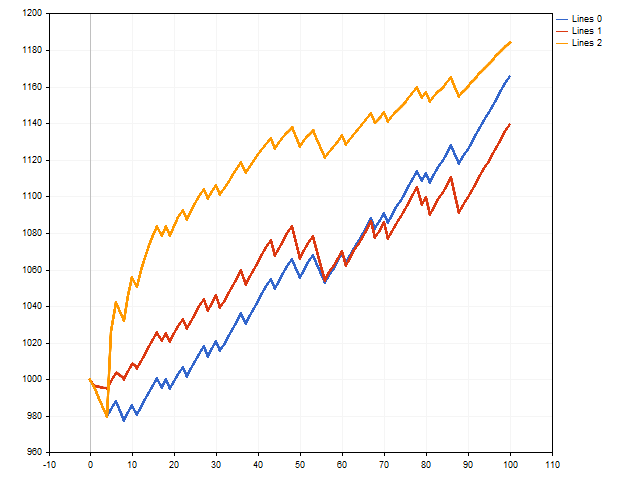

수치 실험 결과 긍정적인 결과가 나왔습니다. 이제 최적의 포지션 크기에 대한 방정식을 도출해 보겠습니다. 이를 위해서는 제비뽑기 변수에 대한 도덕적 기대의 미분을 구하고 이를 0과 동일시한 다음 결과 방정식을 풀어야 합니다. 결과적으로 우리는 다음과 같은 표현식을 얻게 됩니다:

표현식에서 대괄호로 묶인 부분에 주목해 보겠습니다. 여기서 수학적 기대치를 손절매와 익절으로 나눈 값을 볼 수 있습니다. 랏의 정확한 계산을 위해서는 거래에 대한 수학적 기대치가 엄격하게 양수여야 한다는 점에 유의하시기 바랍니다. 즉 다음 조건이 항상 충족되어야 합니다:

그런데 대괄호 안의 분수를 확장하면 Kelly 기준이 됩니다:

이제 도덕적 기대의 도움으로 랏이 관리되는 일련의 트레이딩을 시뮬레이션해 보겠습니다. 여기에서 우리는 다양한 결과를 확인할 수 있습니다. 예를 들어 초기 예치금은 160배 이상 증가할 수 있습니다.

그러나 연속으로 여러 번의 손실 거래가 발생하면 결과에 좋지 않은 영향을 미칠 수 있습니다. 다음 그림에서 초기 입금액이 약 50배 증가한 것을 확인할 수 있습니다. 꽤 괜찮습니다. 90 번째 단계 근처를 고려하지 않으면 초기 입금액이 약 300 배 증가했습니다.

위험 관리

이처럼 도덕적 기대치를 통해 돈을 관리하면 큰 이익을 얻을 수도 있고 큰 손실을 볼 수도 있습니다. 이는 위험 관리에 대한 의문을 불러 일으킵니다.

여기에는 두 가지 방법이 있습니다. 첫 번째(가장 확실한 방법)는 계산에 사용 가능한 전체 입금액이 아닌 일부만 사용하는 것입니다. 예를 들어 고정 금액을 설정할 수 있습니다. 또한 현재 잔액의 백분율을 설정할 수도 있습니다. 어쨌든 이는 거래할 때 위험을 줄이는 데 도움이 될 것입니다.

두 번째 위험 관리 옵션은 수익성 있는 거래의 확률 계산을 변경하는 것입니다. 이 옵션에 대해 자세히 살펴보겠습니다.

다음과 같은 경우를 가정해 보겠습니다. n은 총 거래 횟수이고 m은 승리한 거래의 수입니다. 그런 다음 당첨 확률을 다음과 같이 평가할 수 있습니다:

하지만 이 접근 방식이 전적으로 옳은 것은 아닙니다. 이렇게 하면 우리는 이미 발생한 이벤트의 빈도를 추정할 수 있기 때문입니다. 대신 우리는 향후 거래에서 승리할 확률을 얻어야 합니다.

이미 15건의 트레이딩을 했고 그 중 10건이 수익이 났다고 가정해 보겠습니다. 여러분이 다음 포지션에 진입하려고 한다면 총 거래 횟수는 1 증가하지만 당첨된 거래 횟수는 증가하거나 동일하게 유지될 수 있습니다.

이러한 옵션의 평균을 구하면 진입한 포지션의 당첨 확률은 다음과 같습니다:

이렇게 하면 Krichevsky–Trofimov estimator가 표시되며 기호 형식은 다음과 같습니다:

shift를 추가하면 당첨 확률을 약간 낮출 수 있어 위험 부담이 줄어듭니다.

확률 추정을 다음과 같이 일반화해 보겠습니다. 임의의 시프트를 도입합니다. s >= 1. 그러면 당첨 확률이 높아집니다:

s를 설정하면 상당히 넓은 범위에서 위험을 조절할 수 있습니다. - s 값이 클수록 위험도가 낮아집니다.

안타깝게도 위험 감소는 수익 금액에도 영향을 미칩니다. 따라서 모든 트레이더는 선택에 직면하게 됩니다. 높은 위험은 큰 수익을 얻을 수 있지만 손실도 매우 클 수 있습니다. 리스크가 낮으면 손실을 줄일 수 있지만 수익은 적어질 것입니다.

리스크가 트레이딩에 어떤 영향을 미치는지 살펴보겠습니다. 두 이동 평균의 교차점에서 가장 간단한 EA를 사용하겠습니다. EA는 다음 매개 변수를 사용하여 테스트되었습니다:

통화 쌍: EURUSD,

차트주기: H1,

테스트 기간: 2021.01.01 - 2022.12.31

다른 모든 매개변수는 기본값입니다.

테스트 기간 동안 419건의 거래가 있었습니다. 잔고 그래프는 다음과 같습니다:

다른 위험 값에 대해서는 다음과 같은 결과를 얻었습니다.

| 위험 | 총 순이익 | 잔고 인출 앱솔루트 | 수익 계수 | 예상 수익 | 복구 계수 | 마진 수준 |

|---|---|---|---|---|---|---|

| 0 | 42 961.51 | 2 699.05 | 1.18 | 102.53 | 1.72 | 89.20% |

| 25 | 28 932.51 | 570.27 | 1.21 | 69.05 | 1.89 | 260.70% |

| 50 | 16 836.83 | 230.64 | 1.21 | 40.18 | 1.92 | 309.53% |

보시다시피 위험 감소는 수익을 감소시키지만 트레이딩 전략의 다른 매개변수를 개선할 수 있게 합니다.

결론

이 글을 작성할 때 사용된 프로그램은 다음과 같습니다:

| Name | Type | Description |

|---|---|---|

| ME SL-TP | Script | 이 스크립트는 거래 도덕적 기대치에 따라 손절매와 익절 값을 선택하면 거래 수익성이 어떻게 변할 수 있는지 보여줍니다. 스크립트 매개변수:

|

| ME Lot | Script | 이 스크립트는 포지션 크기가 거래의 도덕적 기대치에 어떤 영향을 미치는지 보여줍니다. |

| ME MM | Script | 이 스크립트는 도덕적 기대치 자금 관리와 고정 랏 거래를 비교합니다. 작업이 끝나면 두 옵션의 거래 결과와 합리적인 고정 랏의 크기가 포함된 메시지가 표시됩니다. |

| Two_Moving_Averages_System | Expert Advisor | EA를 통해 트레이딩에서 위험의 영향을 평가할 수 있습니다. 매개변수:

|

MetaQuotes 소프트웨어 사를 통해 러시아어가 번역됨.

원본 기고글: https://www.mql5.com/ru/articles/12134

Mac OS용 MetaTrader 4

Mac OS용 MetaTrader 4