Sie verpassen Handelsmöglichkeiten:

- Freie Handelsapplikationen

- Über 8.000 Signale zum Kopieren

- Wirtschaftsnachrichten für die Lage an den Finanzmärkte

Registrierung

Einloggen

Sie stimmen der Website-Richtlinie und den Nutzungsbedingungen zu.

Wenn Sie kein Benutzerkonto haben, registrieren Sie sich

Gut.

und dass sich die Mustermit zunehmender Größe der TF deutlicher abzeichnen.Wenn die Größe der TF zunimmt, bleibt alles beim Alten... wie vor der Vergrößerung.

GUT.

Überprüfen wir die Gültigkeit von Uladzimirs Aussage, dass sich mit zunehmender Größe des Schiebefensters bestimmte Muster herausbilden und dass diese Fenster bestimmten Zeiträumen des Marktes entsprechen müssen.

1. Angenommen, Gunn hat Recht, und die Zeitzyklen des Marktes stellen eine bestimmte Reihe dar: 1 Tag, 3 Tage, eine Woche, ...

2. Früher entsprachen 3 Tage der Hälfte einer Wochenkerze, während eine Woche 6 Handelstage hatte. Jetzt sind es 5. Wählen Sie daher ein gleitendes Fenster = 2,5 Tage.

3. Arbeiten mit OPEN M1 Preisen.

4. Umfang der Abtastung des gleitenden Fensters = 3600 Werte ÖFFNEN M1.

5. Zeichnen Sie einen einfachen gleitenden Durchschnitt SMA(3600)

6. Wir berechnen die Prozessvarianz nach der Formel S=2*sqrt(2*D*t), wobei D=b^2, b- der Durchschnittswert der Inkremente im gleitenden Fenster, t- Zeit = 3600

7. Die Kanalgrenzen sind jeweils: oben =SMA+S, unten =SMA-S.

8. KAUFEN, wenn der Preis die untere Grenze überschreitet, VERKAUFEN - wenn der Preis die obere Grenze überschreitet.

9. Ausstieg aus dem Handel - wenn der Kurs den gleitenden Durchschnitt durchschneidet.

Übliche Strategie des Handels im Kanal im Verhältnis zum SMA, basierend auf der Hypothese, dass der Preis zum Durchschnitt zurückkehrt.

Nur Periode = 2,5 Tage (3600 Werte OPEN M1) ist ungewöhnlich.

Überprüfen wir dann das wöchentliche Bewegungsfenster usw. und beantworten wir die Frage, ob Gann und Uladzimir Recht haben, wenn sie sagen, dass es Zeitzyklen auf dem Markt gibt und die Muster mit zunehmender TF-Größe deutlicher werden.

Ist jemand bereit, dies zu testen?

Wir haben es 100 Mal überprüft, es ist nichts zu finden.

Wäre der Markt ein Flat, würde eine gewöhnliche Flat-Strategie funktionieren (die, die Sie haben). Wäre der Markt ein Trendmarkt, hätte eine Inverted-Flat-Strategie in diesem Markt funktioniert.

Dann ist der Markt weder im Trend noch stagniert er.

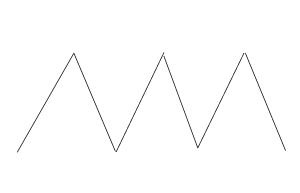

Wäre dies der Fall, würde die Aktienkurve wie folgt aussehen: lang anhaltende Aufwärtstrends und lang anhaltende Abwärtstrends.

GUT.

Überprüfen wir die Gültigkeit von Uladzimirs Aussage, dass sich mit zunehmender Größe des Schiebefensters bestimmte Muster herausbilden und dass diese Fenster bestimmten Zeiträumen des Marktes entsprechen müssen.

1. Angenommen, Gunn hat Recht, und die Zeitzyklen des Marktes stellen eine bestimmte Reihe dar: 1 Tag, 3 Tage, eine Woche, ...

2. Früher entsprachen 3 Tage der Hälfte einer Wochenkerze, während eine Woche 6 Handelstage hatte. Jetzt sind es 5. Wählen Sie daher ein gleitendes Fenster = 2,5 Tage.

3. Arbeiten mit OPEN M1 Preisen.

4. Umfang der Abtastung des gleitenden Fensters = 3600 Werte ÖFFNEN M1.

5. Zeichnen Sie einen einfachen gleitenden Durchschnitt SMA(3600)

6. Wir berechnen die Prozessvarianz nach der FormelS=2*sqrt(2*D*t), wobei D=b^2, b- der Durchschnittswert der Inkremente im gleitenden Fenster, t- Zeit = 3600

7. Die Kanalgrenzen sind jeweils: oben =SMA+S, unten =SMA-S.

8. KAUFEN, wenn der Preis die untere Grenze überschreitet, VERKAUFEN - wenn der Preis die obere Grenze überschreitet.

9. Ausstieg aus dem Handel - wenn der Kurs den gleitenden Durchschnitt durchschneidet.

Übliche Strategie des Handels im Kanal im Verhältnis zum SMA, basierend auf der Hypothese, dass der Preis zum Durchschnitt zurückkehrt.

Nur Periode = 2,5 Tage (3600 Werte OPEN M1) ist ungewöhnlich.

Überprüfen wir dann das wöchentliche gleitende Fenster usw. und beantworten wir die Frage, ob Gann und Uladzimir Recht haben, wenn sie sagen, dass es Zeitzyklen auf dem Markt gibt und die Muster mit zunehmender TF-Größe deutlicher werden.

Hat jemand Lust, es zu testen?

Gut.

Wäre jemand bereit, sie zu testen?Testen Sie, wen Sie wollen.

Testen Sie, wen Sie wollen.

Hmmm...

D genau = b^2, wobei b = (SUM(Abs(OPEN(i)-OPEN(i-1)),3600)/3600) ?

Können Sie mir eine Grafik des Kanals zeigen?

Hmmm...

D genau = b^2

Falsch, ich habe es nicht ausgeglichen )) Ich habe es repariert...

Können Sie mir eine Grafik des Kanals zeigen?

Ich habe kein Diagramm erstellt.

Drei Abschlüsse im gleichen Zeitraum, zwei davon mit schwarzen Zahlen.

Ist das plus eins überhaupt schick? Über welchen Zeitraum? Und wenn Sie mit mehreren Paaren gleichzeitig unterwegs sind?

Ich habe mich angestrengt und meine Knie gezittert... Der Gral wird gebraucht wie Luft!

Ist das plus eins überhaupt schick? Über welchen Zeitraum? Und wenn wir viele Paare zur gleichen Zeit haben?

Im Allgemeinen eurusd, gbpusd, audusd = schön, aber nzdusd, usdjpy sind im roten Bereich. Dort gibt es keinen Gral.

Alles schön und richtig, fast! Warum fast? Ich werde es erklären.

)))