Analysieren von Charts mit den Level von DeMark Sequential und Murray-Gann

Einführung

Thomas DeMark ist einer der bekannten Autoren, die über den Handel schreiben. In seinem Buch "The New Science of Technical Analysis" beschreibt DeMark mehrere Techniken der Arbeit mit Charts. Eine davon heißt "Sequential". Sie konzentriert sich auf einen Trend in der Entwicklung — von seinem Beginn bis zur erwarteten Umkehrung. Vor einiger Zeit habe ich einen Indikator entwickelt und ihn auf dem Markt veröffentlicht — für MQL4 und MQL5.

Die Rückmeldungen der Anwender liefen auf Folgendes hinaus: "Hey! Sie haben sich sehr viel Mühe damit gegeben. Aber wie kann ich es für den Handel verwenden? Ihr Indikator hat zu viele Icons und Pfeile, und ich habe nichts von den Levels im neunten Bild verstanden... Bitte schreiben Sie die Anleitung!"

Also, hier ist sie. ;-)

Wissen Sie, wie typische Buchtitel im 17. Jahrhundert aussahen? So etwas wie "Eine vollständige Anleitung zum Handel mit DeMark Sequential, geschrieben von Oleh Fedorov mit seiner eigenen Hand, basierend auf dem Material seiner eigenen Forschung, um das Leben seiner Händler-Kollegen zu erleichtern". ("Vollständig" ist hier eindeutig eine Übertreibung. In der Tat sind dies die Techniken und Schlussfolgerungen, die sich für mich als nützlich erwiesen haben. Ich hoffe, dass sie auch für jemand anderen nützlich sein könnten).

Der Artikel enthält mehrere Beispiele für einen möglichen Handel, die hätten eintreten können, wenn ich die in den Bildern gezeigten notwendigen Bedingungen vorgefunden hätte. ;-) Die Terminalzeit ist GMT+3, die Kurse die von MetaTrader 5, MetaQuotes-Demo.

Erforderliche Indikatoren

Der Artikel verwendet zwei Indikatoren: den oben erwähnten Sequential (für MQL4 und für MQL5) und den freien Indikator der kontrollierten Murray-Gann-Levels. Der Indikator Level ist kompatibel mit MQL5, legen Sie ihn einfach in den Indikator-Ordner und ändern Sie die Erweiterung in *.mq5.

Wenn Sie möchten, können Sie auch ohne Levels auskommen. Konfigurieren Sie einfach das eingebaute Werkzeug der Fibo-Levels. Das Intervall zwischen den Endpunkten wird in 8 Teile geteilt (1/8 = 0,125), und 2 Linien werden zu seiner Ober- und Unterseite hinzugefügt: ±1/8 und ±2/8.

Sie können auch beliebige andere Level-Indikatoren verwenden — die im Artikel beschriebenen Prinzipien funktionieren auch für sie. Die Hauptsache ist, dass diese Niveaus Ihnen helfen, die Preisposition genauer zu identifizieren als nur "oben" oder "unten". Mit anderen Worten, sie beantworten die Fragen "wo genau oben" oder "wo genau unten".

Zusätzlich habe ich die Bibliothek vorbereitet, die es erlaubt, Zeitrahmen zu ändern und verschiedene Sätze von geraden Linien durch Drücken der Tasten zu zeichnen. Unter dem obigen Link finden Sie die Beschreibung und die fertige Lösung. Wenn Sie sich nicht für die Programmierung von Grafiken interessieren, können Sie den Artikel überspringen, die Archivdatei herunterladen und in den notwendigen Ordner entpacken. Wenn es sich bei dem Chart um einen EA handelt, dessen Quellcode Ihnen zur Verfügung steht, können Sie die Bibliothek darin einbinden, wie im ersten Teil des Artikels beschrieben. Wenn nicht, verwenden Sie die Datei Shortcuts.mq5 (oder Shortcuts.mql4, je nach Terminalversion).

Sequentiell

Dieser Ansatz zur Marktanalyse besteht aus mehreren Schritten.

- In der ersten Stufe wird ein Ungleichgewicht identifiziert — der Preis beginnt sich in eine bestimmte Richtung schneller zu bewegen als zuvor und der Schlusskurs des zuletzt gebildeten Balkens fällt höher oder niedriger aus als der Schlusskurs vier Balken davor (die Setup_Distance Variable im Indikator). So beginnt die Vorbereitung der Einstellungen. Solche Kerzen sind hellgrün und gold und werden mit einem Daumen nach oben bzw. unten markiert. Im weiteren Verlauf werde ich sie als "Breakout"- oder "Start"-Kerzen bezeichnen.

- Die zweite Stufe ist die Trenderkennung. Damit sie vollständig durchgeführt werden kann, sollte die gleiche Regel der "Formation" neun Kerzen in einer Reihe (Parameter Setup_Limit) oder mehr erfüllt sein: der Schlusskurs der letzten gebildeten Kerze sollte extremer sein als derjenige, der vier Kerzen zuvor geschlossen wurde. Eine solche Kerze wird mit einem mehrstrahligen Stern an ihrer Spitze gekennzeichnet.

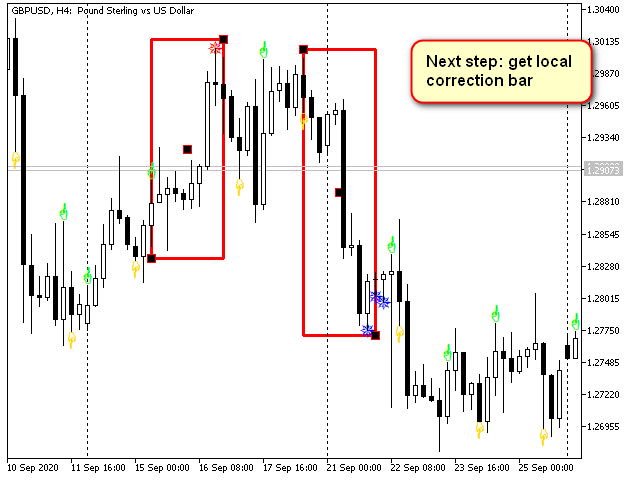

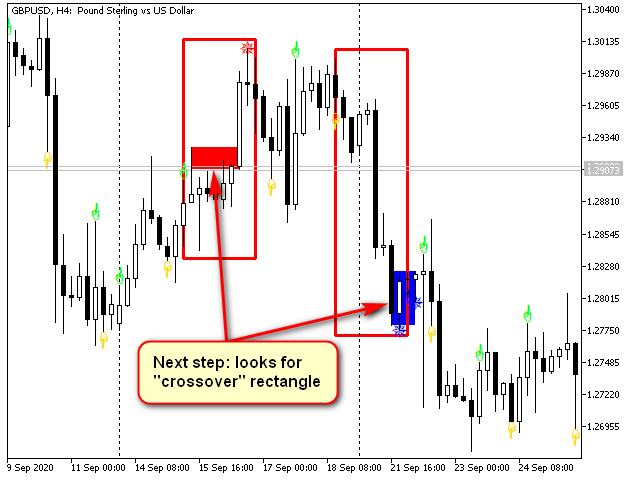

- Im dritten Schritt brauchen wir die Bestätigung, dass das schnelle Bewegungssegment ausgebildet ist. In der Tat sollte es eine leichte Korrektur geben. DeMark empfiehlt, den Schnittpunkt abzuwarten, bei dem das Kursminimum (während des Aufwärtstrends) des aktuellen oder vorherigen Balkens kleiner ist als das Maximum eines der vorherigen Balken ab dem dritten (Intersection_Min_Distance). Dieser Fall wird als gefülltes Rechteck zwischen den entsprechenden Kursen markiert. In den Sprachnachrichten des Indikators und in der erklärenden Abbildung wird diese Phase als "Crossover" bezeichnet.

- Die vierte Stufe startet den Countdown (Countdown). Dabei wird der Schlusskurs des zuletzt gebildeten Balkens mit dem Minimum (bei einem Abwärtstrend) bzw. Maximum (bei einem Aufwärtstrend) eines Balkens verglichen, der im Abstand von zwei Balken zum aktuellen liegt (Countdown_Distance). Wenn der dreizehnte Balken (Countdown_Limit), der diese Bedingungen erfüllt, gebildet wird (Abschluss ist extremer als die zweite Kerze links), wird der Signalpfeil gezeichnet.

Abb. 1. Regel für die Start-Balken

Wie wir sehen können, gibt es eine Menge solcher Balken. Technisch ist es möglich, nur die zu belassen, die die nächste Stufe definieren, aber ich habe mich entschieden, das nicht zu tun, weil es in einigen Strategien besser ist, sie in dieser Form zu verwenden. Wenn sie nicht benötigt werden, können sie einfach mit dem Parameter Show_Setup_Start ausgeschaltet werden.

Abbb. 2. Regeln zu den Einstellungen

Auf eine solche Kerze folgt oft eine lokale Korrektur oder sogar ein globales Reversal.

Abb. 3. Schnittpunkt. In Abbildungen und Indikator-Sprachmeldungen wird es manchmal als "Crossover" bezeichnet

Abb. 4. Countdown und der Signalpfeil markieren das Ende der Countdown-Phase

Neben 13 eignen sich auch die Werte 9, 17, 20... für Countdown_Limit. Es macht keinen Sinn, Werte kleiner als 1 zu verwenden.

Thomas DeMarks Sicht auf den Handel

DeMark bietet die folgenden Regeln für die Anwendung dieser Methode an:

- Stop-Loss-Order — bei einem höheren Level für einen Verkauf, oder niedriger — für einen Kauf — bei dem extremen Niveau der extremsten Kerze für den gesamten Zeitraum der Musterbildung. Der Stop-Abstand entspricht der wahren Kerzenspanne oder der Differenz zwischen dem Schlusskurs und dem Extremwert der gleichen Kerze.

- Der Einstieg wird auf eine von drei Arten durchgeführt:

- durch den Eröffnungskurs des Balkens, der auf das erste Signal folgt;

- oder durch den Balkeneröffnungspreis nach dem "Abprall" (der Balkenschlusspreis ist extremer als der Schlusspreis vor 4 Balken, wie in der ersten Stufe);

- der letzte Balken des Schlusskurses ist extremer als das Extremum des Balkens, der sich im Abstand von 2 befindet.

- Der Ausstieg hat ebenfalls zwei Möglichkeiten:

- wenn eine neue Formation (bestehend aus 9 Balken) in der Gegenrichtung abgeschlossen ist, aber das Extremum des Signalsatzes nicht gebrochen wird (Exit 1 in der Abbildung);

- wenn das Extremum des Signalsatzes gebrochen ist und ein neuer Pfeil gebildet wird (Trendumkehrsignal). Es ist in der Abbildung als Exit 2 gekennzeichnet.

Abb. 5. Beispielgeschäft auf Basis des Sequenzsignals

Exit - gemäß Regel 1 (Formation endet ohne Überschreiten des Extremums)

Abb. 6. Beispiel des Musters auf Basis des Sequential Signals

Ausstieg - gemäß der Regel 2 (ein neues entgegengesetztes Signal erscheint, nachdem das Extremum der Formation überschritten wurde)

Das Gewinn/Verlust-Verhältnis bei einem solchen Handel ist ungefähr 2/1. Meistens kommt das Signal zusammen mit einem lokalen Extremum an. Ein- und Ausstiege sind klar... Alles scheint gut zu sein. Allerdings gibt es einige Feinheiten, mit denen ich nicht zufrieden bin.

Nachteile der ursprünglichen Art der Verwendung von Sequential

Lassen Sie uns mit der Analyse des Segments aus dem letzten Screenshot fortfahren. Nehmen wir an, dass wir die Einstiegsmethode 2 gewählt haben — der Ausbruch zweier Kerzen. Der Kaufvorgang wurde am 10.12.2019 um 12:00 Uhr abgeschlossen. Gemäß den Verkaufsregeln erfolgt der nächste Deal nach der großen Engulfing Kerze am 11.12.2019 um 0:00 zum Eröffnungskurs. Er endet jedoch mit einem getriggerten Stop-Level bei 20:00 Uhr am selben Tag oder 00:00 Uhr am nächsten Tag. Daran ist nichts Besonderes. Schließlich werden deshalb überhaupt Stopp-Levels gesetzt...

Der Kurs bewegt sich vom Einstiegspunkt aus ohne uns um 355 Punkte nach oben.

Das ist gut, denn wir haben die Verluste bereits begrenzt.

Dann kehrt sich der Kurs um und geht in die Richtung, die das Signal ursprünglich anzeigte...

Natürlich führen wir keine Aktionen durch, da es kein Signal gibt. Die Disziplin geht vor. Die Bewegung geht über ca. 570 Punkte, aber, wie wir wissen, ist die Gier schlecht für Ihr Depot...

Abb. 7. Ein Beispiel basierend auf einem sequenziellen Signal.

Die Stop-Loss-Order wurde ausgelöst

Jetzt warten wir also einfach auf ein Signal. Wie lange? Nun, bis es kommt...

Abb. 8. Das nächste Signal ist sehr weit weg.

Obwohl das vorherige Signal korrekt war, haben wir es nicht geschafft, die Bewegung zu erfassen

aufgrund des ausgelösten Stop Loss

Betrachtet man die Skala, so kommt sie in 15 Wochen. Das sind ca. 415 Balken. 2000 Punkte.

Ok, lasst uns erst einmal andere Paare handeln — keine große Sache... Oder wechseln Sie zu niedrigeren Zeitrahmen, die sollten mehr Signale haben...

Wir sind endlich zum erwarteten Punkt 18:03:2020 16:00 angekommen. Der blaue Pfeil erscheint und wir schaffen es, die Aufwärtsbewegung bis zum 25.03.2020 20:00 zu handeln, wenn wir nach dem Abschluss der "Formation" aussteigen, da das Extremum der Formation noch lange nicht gebrochen ist.

Abb. 9. Ein Beispiel basierend auf einem sequenziellen Signal.

Der Handel ist erfolgreich, aber der Gewinn ist gering.

Zeit um auf das nächste Signal zu warten.

Abb. 10. Das Signal war korrekt, aber wir haben viel weniger Gewinn gemacht, als wir könnten.

Die nächsten drei Signale brachten dreimal Verlust (die Einstiegspunkte werden durch die Enden der roten Trendlinien angezeigt)

Als Nächstes bekommen wir drei Stopps in Folge, als der Aufwärtstrend beginnt, aber es sind keine Aufwärtssignale in Sicht. Der Aufwärtstrend setzt sich fort, aber die Signale zeigen beharrlich die Abwärtsbewegung an (Sie können dies selbst im Terminal überprüfen).

An diesem Punkt werden ungeduldige Händler, die sich ausschließlich auf Indikatoren verlassen, höchstwahrscheinlich den Sequential aufgeben und einen Groll gegen diejenigen hegen, die ihn verkaufen oder auch nur erwähnen.

Einige Händler werden jedoch feststellen, dass Sequential in der Tat während einer flachen Bewegung gut funktioniert, so dass es in einigen Fällen immer noch brauchbar ist.

Schließlich werden die erfahrensten Händler denken: "Dieses Verhalten kann auch während Trends genutzt werden. Wenn ich es richtig messe..."

Meine Sicht auf Märkte und Charts

Mein Weg als Händler hat mich zu einigen ziemlich starken Überzeugungen geführt (und ich weiß, dass ich mit diesen Überzeugungen nicht allein bin).

Die erste Überzeugung: Der Preis neigt immer dazu, die gleiche Strecke (sowohl in der Zeit als auch im Preis) zurückzulegen, die er bereits in diese Richtung zurückgelegt hat. Allerdings erreicht er dieses Ziel nicht immer. Aus demselben Grund sind auch die Level, die eine beliebige Spanne in zwei Hälften teilen, von Bedeutung und können Trendumkehrpunkte sein.

Die zweite Überzeugung: Für diejenigen, die mit großem Geld handeln, ist es sehr wichtig, klare Richtlinien und Anlagehorizonte zu haben. Im einfachsten Fall können dies Tops und Bottoms von mehr oder weniger globalen Extremen sein. Im Allgemeinen priorisieren die Big-Player die Zuverlässigkeit eines Signals vor dem Gewinn, da sie in einem längeren Intervall handeln. Dementsprechend kommt es oft vor, dass bei langen Zeitintervallen das Geld etwas früher abgezogen wird, als die Trendumkehr tatsächlich eintritt, obwohl diese Umkehr meist sehr genau berechnet werden kann.

Die dritte Überzeugung: Der profitabelste Handel beginnt am Punkt der Gleichgewichtsumkehr und endet am nächsten ähnlichen Punkt, um in die entgegengesetzte Richtung weiterzugehen. Alle Indikatoren (einschließlich Sequential) sind darauf ausgelegt, nach solchen Punkten zu suchen.

Die vierte Überzeugung: jede Seitwärtsbewegung ist ein Teil eines großen Trends und jeder Trend ist ein Teil eines großen Seitwärtsbewegung. Sie können beides handeln, die Hauptsache ist, dass Sie die richtige Skala wählen.

Dies sind die Überzeugungen, die ich bei der Betrachtung von Bewegungen, die durch Sequential gekennzeichnet sind, verwenden werde. Der konventionelle Ansatz bringt nur einen Teil des potentiellen Gewinns. Ich glaube, dass der Indikator viel mehr Möglichkeiten bietet...

"Gleichgewichts"-basierter Sequential

Zunächst einmal hat Thomas Demark niemals empfohlen, nur einen Indikator zu verwenden. Darüber hinaus entwickelte er Dutzende von Indikatoren, einschließlich REI, DeMarker, etc. Für mich bedeutet das, dass jeder seiner Indikatoren normalerweise zusätzliche Unterstützung benötigt.

Sequential ist ein ziemlich langes Muster. Die Mindestzeit für die Bildung eines kompletten Musters beträgt 22 Balken (9 der "Formation" und 13 vom Countdown-Set). Dementsprechend ist die Bewegung, die es zu beschreiben versucht, für die gleiche Anzahl von Balken gedacht — oder eine sehr schnelle Preisbewegung. Das bedeutet, dass wir eine Art von Benchmarks benötigen, um sowohl die Dauer als auch den Preis zu messen.

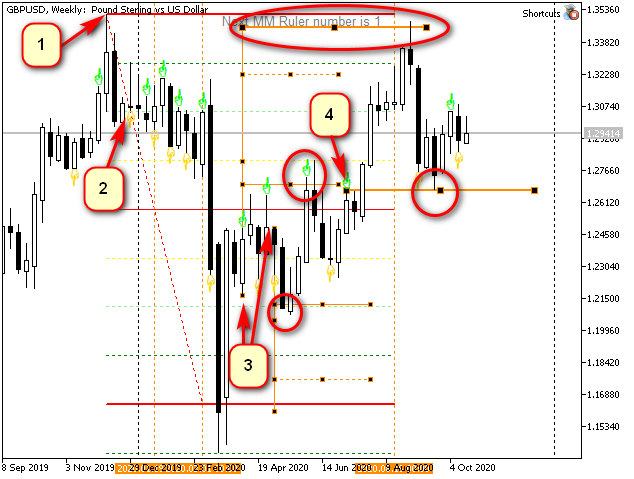

Ich habe Murray-Gann-Levels als Bezugspunkte gewählt. Der Indikator, den ich entwickelt habe (Sie finden ihn in der CodeBase), ist sehr flexibel: Setzen Sie die notwendigen Startpunkte, messen Sie die Zeit in die Zukunft, usw. Anhand dieser Levels können Sie sofort sehen, in welchem Intervall sich der Preis befindet. Die Regeln für die Arbeit mit Levels sind recht einfach und erfordern keine große Rechenleistung. Alles wird sofort sichtbar. ;-)

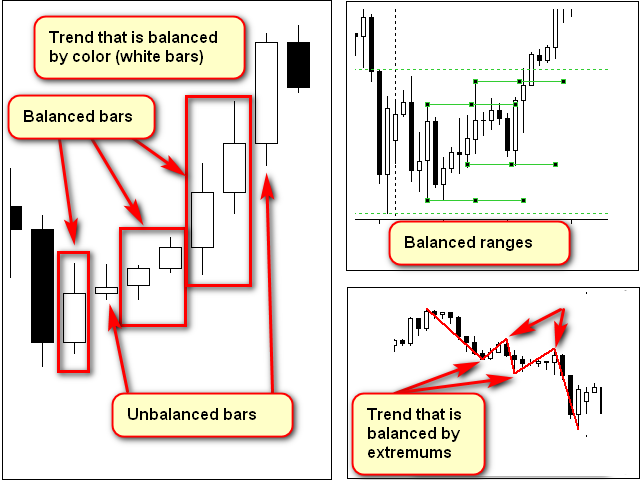

Für mich ist Gleichgewicht (oder Balance) ein Konzept, das sehr stark vom Kontext abhängt. Es tritt auf, wenn sich einige Prozesse auf die gleiche Weise entwickeln.

Zum Beispiel ist fast jede Kerze unausgeglichen, da sie normalerweise Hoch-/Tiefpunkte sowie Eröffnungs- und Schlusskursgrenzen hat.

Wenn andererseits drei aufeinanderfolgende Kerzen weiß sind, dann war der Markt zu diesem Zeitpunkt im Gleichgewicht (dies ist ein einfacher Aufwärtstrend). Wenn die nächste Kerze schwarz ist, ist das Gleichgewicht gestört.

Wenn sich der Markt in einer bestimmten Spanne bewegt, dann ist er ebenfalls im Gleichgewicht. Eine Kerze, die außerhalb der Spanne schließt, verletzt diese.

Das Gleiche gilt für abwechselnde Hochs und Tiefs... Während eines Aufwärtstrends ist jedes nachfolgende Hoch höher als das vorherige und jedes nachfolgende Minimum höher als das vorherige Minimum. Wenn beide Bedingungen erfüllt sind, befindet sich der Markt im Gleichgewicht, wenn mindestens eine verletzt wird, ist das Gleichgewicht ebenfalls verletzt.

In einigen Fällen kann eine Kerze mit einem langen Körper, kurzen Schatten und einer Größe, die mit der ATR vergleichbar ist, als ausgeglichen bezeichnet werden. Wenn die Kerzengröße deutlich verändert ist (mehr oder weniger als ATR) oder ein Docht viel länger ist als der Kerzenkörper oder ein anderer Docht, ist die Kerze unausgeglichen.

Abb. 11. Beispiel für balancierte und unbalancierte Strukturen in Charts

Ich hoffe, die Idee ist klar.

Im Allgemeinen deuten unausgewogene Punkte (oder Bereiche):

(а) auf einen möglichen Trendwechsel hin und

(b) auf starke Unterstützungs-/Widerstandszonen der weiteren Bewegungen.

Sequential bietet vier solcher Bereiche. Diese Bereiche entsprechen den vier Stufen der Musterbildung:

- Die Ausbruchskerze stellt einen Trigger dar, das erste Anzeichen einer Veränderung.

- Das Ende der "Formation" ist oft ein Umkehrpunkt oder zumindest ein Korrekturpunkt.

- Rechteck, das bei der Suche nach dem endgültigen Schnittpunkt entsteht. Es zeigt in der Regel ein starkes Niveau an, von dem der Preis zurückkehrt, auch wenn der Satz bereits inaktiv ist.

- Signalkerze. Wie oben gezeigt, garantiert sie keine Umkehrung, aber sie dient als Niveau und guter Bezugspunkt für die Berechnung der weiteren Preisbewegung.

Jeder dieser Bereiche kann gewinnbringend genutzt werden.

Ausbruchskerzen

Erstens sind Kerzen starke Unterstützungs-/Widerstandszonen. Zweitens ermöglicht die Messung des Abstandes vom nächsten Extremum zum Kerzenextremum eine zuverlässige Vorhersage von lokalen Umkehrniveaus. Schließlich sind wir in der Lage, die Kerze selbst zu messen, die ebenfalls signifikante Niveaus oder den Abstand zwischen den Kerzen liefert... Im Allgemeinen ist dies der kreativste Teil der Arbeit, der uns erlaubt, die zukünftige Preisbewegung für viele Balken im Voraus zu beschreiben...

Die Abbildung demonstriert alle drei Möglichkeiten.

Abb. 12. Die verschiedenen Arten der Messung von "Breakout"-Kerzen.

1, 2 - Basispunkte für Murray-Levels,

3 - Basispunkte für Vertikalen mit den Ebenen 7/8 und 14/8,

4 - die Spitze der Ausbruchskerze ist ein Unterstützungsniveau

Die rot gestrichelte Linie stellt die Murray-Levels dar. Ich habe diese Niveaus vom globalen Extremum in diesem Fenster (1) bis zur nächstgelegenen gelben Ausbruchskerze (2) gesetzt. Der Bereich ist 4-fach erhöht (das Niveau von 2/8 wird als Basis genommen). Die vertikalen gepunkteten Linien zeigen die Mitte und das Ende der Trendlinie, sowie den Endpunkt des Levels an.

Vertikale durchgezogene Linien (3) — Beispiel für die Messung der Kerzenlänge. Die Länge dieser Vertikalen ist gleich der Länge der Kerze, vervierfacht. Die horizontalen Linien stellen 7/8 (durchgezogene — von 100%, während gepunktete — von der gesamten Länge) des Intervalls dar. Die Startpunkte sind mit Pfeilen markiert. Beachten Sie, wie der Preis mit den Niveaus interagiert, die durch gerade Linien (rote Ellipsen) angezeigt werden.

Schließlich zeigt die fette orange horizontale Linie auf der rechten Seite (4), wie das maximale Niveau der Ausbruchskerze zum Unterstützungsniveau für die nachfolgende Bewegung wird.

Alle diese Muster sind absolut typisch. Ich habe den Chart nicht absichtlich gewählt. Ich habe einfach den aktuellen GBP Chart verwendet.

Weitere Zahlen finden Sie unten...

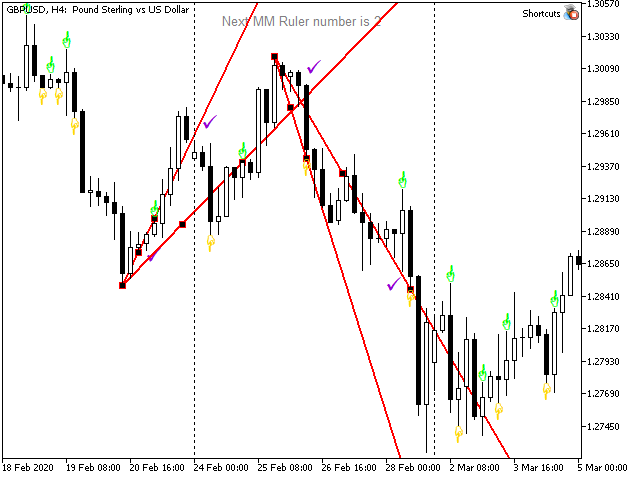

Abb. 13. Eine weitere Möglichkeit, Levels durch Ausbruchskerzen zu zeichnen

Abb. 14. Versuch, die Bewegungsgeschwindigkeit zu messen

Es ist klar, dass es in all diesen Fällen möglich ist, zu handeln, indem man alle anderen Ungleichgewichtssignale ausschaltet — durch einen Rebound, durch einen Level-Ausbruch oder allein durch die Zeit (obwohl dies in den meisten Fällen weniger bequem ist)...

Schnittpunkt Rechteck

Extreme Kerzen von Rechtecken (Intersection) können auf genau die gleiche Weise verwendet werden. Allerdings verwende ich bei Rechtecken in der Regel nur ein Stufenraster vom nächstgelegenen Extremum (nicht vom Anfang der Sequenz).

Abb. 15. Messung der Bewegung bis zum Schnittpunkt-Extremum (blaue Trendlinie)

Das höchste Maximum aller vom linken Rechteck eingeschlossenen Kerzen wird als zweiter Basispunkt für die blaue Trendlinie verwendet. Sie können sehen, wie die vorherige und die neue Konstruktion aufeinander abgestimmt sind. Dies erlaubt uns zu definieren, von wo aus der Preis umkehren soll (höchstwahrscheinlich wird dies von den gekoppelten Niveaus aus geschehen). Der Bereich der blauen Level ist verdoppelt, da das Niveau +2/8 im ursprünglichen Bereich gebrochen ist (Kerze 08.12.2019). Der gebrochene Level ist nach der Erweiterung des Bereichs gelb geworden.

Beachten Sie, dass beide Rechtecke von oben nach unten mit einer einzigen langen Kerze gebrochen werden, aber die Preise kehren immer noch zu ihren Grenzen zurück und prallen zurück und markieren Widerstandszonen.

Signalkerze. Die Suche nach den Mustern

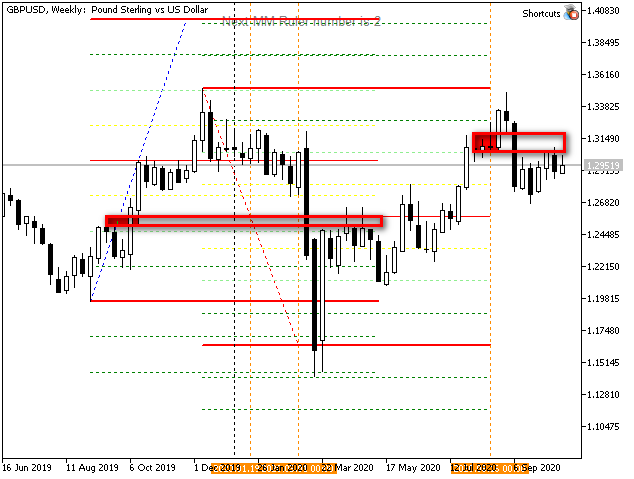

Abb. 10 zeigt das Trendsegment an, innerhalb dessen die Signale konsequent dem Trend folgen, aber ein Stoplevel wird nach dem Einstieg immer wieder ausgelöst wird. Wie oft kommt dies vor?

Sie brauchen kein Excel, um dies zu überprüfen. Schauen Sie sich einfach den auf die minimale Skala komprimierten Chart in einer beliebigen Periode an.

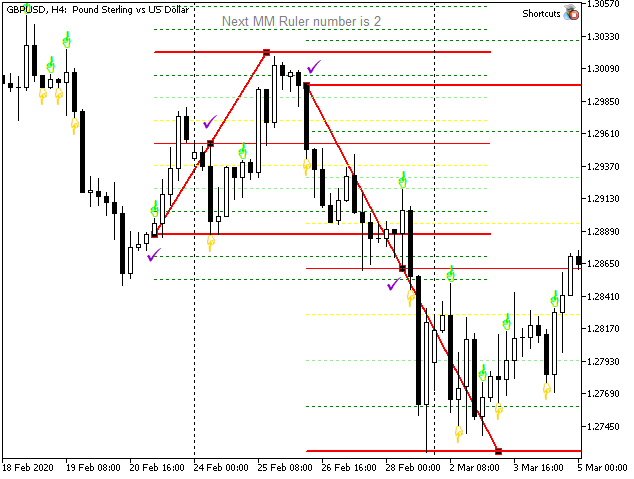

Nehmen wir zum Beispiel etwas anderes von GBPUSD H4.

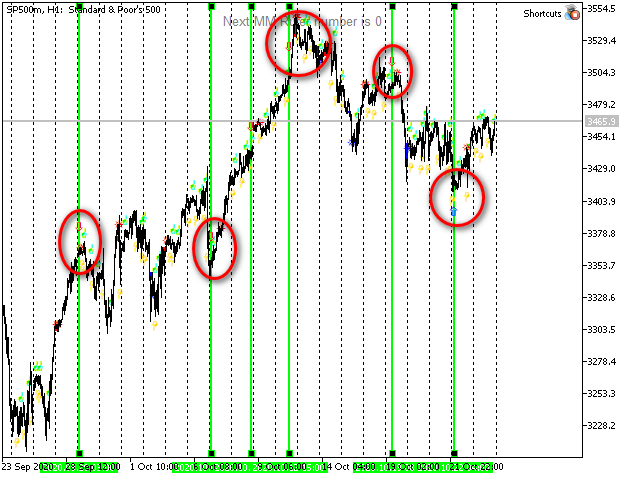

Abb. 16. SP500 H1

Wir sehen immer noch, dass die Pfeile manchmal genau die Spitzen von Bewegungen markieren, die für die aktuelle Skala groß sind. Es wäre aber nicht sinnvoll, diesen Signalen blind zu folgen, da es sich um einen sehr vorlaufenden Indikator handelt. :-) Manchmal möchten Sie vielleicht sogar umgekehrt einsteigen... Lassen Sie diejenigen, die unten sind, die Aufwärtsbewegung zeigen und umgekehrt! Technisch gesehen kann man das leicht machen... Aber das mache ich lieber nicht... Stattdessen gehe ich einfach davon aus, dass der Trend nach dem Pfeilsignal für mindestens eine Kerze rechts weitergeht.

Mit Pfeil-Signalen ist es viel besser. Aber auch sie bieten keine Garantien.

Können wir sie komplett außer Acht lassen?

Ja, das können wir. Aber ich persönlich denke, dass es besser ist, sie zu messen... Wenn wir annehmen, dass der Pfeil ein Trendfortsetzungssignal ist, wie weit wird er dann gehen?

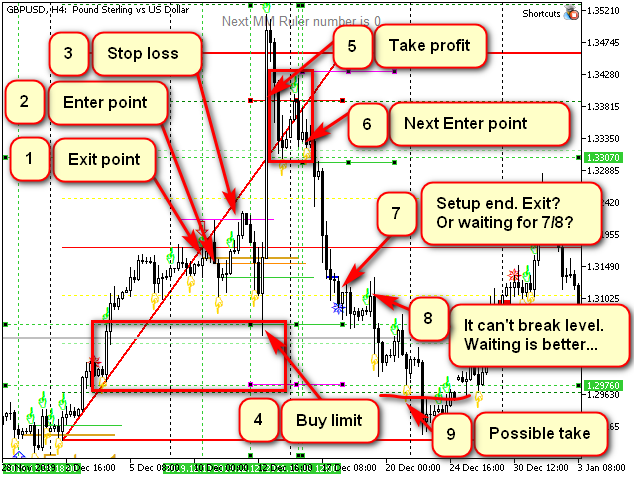

Signalkerze. Beispiel einer sequenziellen Analyse

Schauen wir uns das gleiche Chart-Segment anhand der Levels an, das von Abb. 7 (das ich so kritisiert habe).

Nehmen wir an, dass sich eine Bewegung vom 02.12.2019 12:00 Uhr bis zum 10.12.2019 8:00 Uhr gebildet hat. Wir haben die Position nach den Sequential-Regeln geschlossen. Also müssen wir herausfinden, was wir als Nächstes tun sollen.

Teilen wir den gesamten Bereich des gesamten Modells mit Hilfe von Murray-Gann-Levels auf.

Abb. 17. Analysieren der Bewegung mit Hilfe der Level von Sequential- und Murray. Erste Version der Level

Jetzt haben wir viel mehr Daten.

Es ist sofort ersichtlich, dass das Niveau 7/8 dem Preis starke Unterstützung bot, während sich 6/8 als "harte Nuss" herausstellte, die zu knacken war. Es war schwierig für den Preis, sie nach oben zu durchbrechen. So kehrte er am 06.12.2019 um 16:00 Uhr auf das Niveau zurück und bildete einen "Pin-Balken"... Wie Sie sich vielleicht erinnern, gilt 6/8 als ein stärkeres Niveau als 5/8 oder 7/8, da dies nur die zweite Teilung ist (ein Viertel, nicht ein Achtel). Behalten wir dies im Hinterkopf.

Bisher gibt es jedoch keine Gründe, dem Signal nicht zu vertrauen.

Lassen Sie uns in den Markt nach den Sequential-Regeln einsteigen, z.B. "die Kerze schließt unter den beiden vorherigen Lows" (orange Linie). Das Stop-Level wird ausgelöst (in der Abbildung dargestellt).

Wir können sehen, dass das Niveau 6/8 wieder als Unterstützungsniveau fungiert. Außerdem wird die +1/8 zweimal getestet. Beim zweiten Mal (wenn das Stop-Level ausgelöst wird), wird dieses Level durch eine einzelne Kerze durchbrochen.

Für mich deuten alle diese Zeichen zusammen darauf hin, dass der Bereich zur Ausweitung tendiert. Wir können entweder die Trendlinie dehnen oder sie nach oben verschieben. Ich bevorzuge in der Regel Ersteres.

Abb. 18. Analysieren der Bewegung mit Hilfe der Level von Sequential- und Murray. Erweiterte Spanne

In dieser Darstellung zeigt sich, dass der Kurs um die Mitte schwankt und sich zwischen 5/8 und 3/8, oberhalb der Mittellinie (rote dünne Linie, 4/8) befindet, in dem Moment, in dem das Stop-Level ausgelöst wird. Gleichzeitig bewegt sich der Kurs recht zügig in Richtung 4/8, ohne bei 1/8 und 2/8 zu stoppen und sie stattdessen mit einer einzigen Kerze zu durchbrechen. Das Niveau 3/8 war das einzige, das einige Schwierigkeiten verursachte, wenn auch keine globalen, da es keine Umkehrung von ihm gab... All dies deutet darauf hin, dass wir die Bewegung mindestens bis zu 7/8 der neuen Spanne erwarten können. Wenn der Preis vom Niveau 3/8 (die untere gelbe Linie) abprallt, dann wird er höchstwahrscheinlich bis zu 100% (8/8, fette rote Linie oben) gehen.

Abb. 19. Beispiel einer Bewegungsanalyse (Fortsetzung). Mögliche Handelsoptionen

Analyse der Aufwärtsbewegung

Die Kerze 04.12.2019 8:00 ist unausgewogen. Erstens ist sie im Durchschnitt größer als andere Kerzen. Zweitens hat sie das Extremum der "Formation" durchbrochen und drittens ist sie selbst ein bedeutender Sequenzpunkt (Kerze der ersten Stufe). Außerdem hat sie das starke Niveau 2/8 durchbrochen. Gleichzeitig wurde ihr maximales Niveau noch nicht getestet.

Da der Preis ziemlich oft zu den Ausbruchsniveaus zurückkehrt, können wir eine Limit-Order auf das Maximum dieser (Ausbruchs-) Kerze + ein paar Spreads setzen, um zu versuchen, von diesem Niveau abzuprallen. Das Ziel ist 7/8 der erweiterten Spanne. Zum Beispiel, ein Stop-Level befindet sich ein paar Spreads unter dem Minimum derselben Kerze...

Wie Sie sich vielleicht erinnern, werden diese Annahmen an dem Punkt getroffen, der sehr nahe am Stop-Trigger-Punkt liegt, sagen wir, um 8:00 am 12.12.2019.

Also, um 8:00 am 12.12. (die grüne Vertikale nach dem Auslösen des Stop-Levels) setze ich eine Limit-Order bei 1,307, eine Stop-Order bei 1,297 und einen Take Profit bei 1,338 (ich bin oft konservativ). ;-) Nachdem die Orders ausgelöst wurden, beträgt der Gewinn ca. 310 Punkte.

Das zweite Szenario: Ich setze einen Alarm bei 3/8 (und leite ihn auf mein Telefon um). Wenn (oder wenn) er ausgelöst wird und die Kerze vollständig ist, analysiere ich die Levels. Wenn wieder der gelbe Level Widerstand geleistet hat, während die rote Hälfte wieder angegriffen wurde, steige ich in den Markt ein, mit dem Stopp-Level etwas unterhalb des gelben Levels. Der Take Profit ist derselbe — 1.338 (oder wird nicht gesetzt, während bei Erreichen von 7/8 das Trailing gestartet wird, da klar ist, dass die Kerze zu schnell ist). Ohne Trailing beträgt der Gewinn ca. 220 Punkte, während er mit Trailing 300 beträgt.

Analysieren Sie die folgende Abwärtsbewegung

Am 16. Dezember um 8 Uhr sehe ich, dass der Preis von +1/8 umgedreht hat, ohne es zu erreichen, von 6/8 abgeprallt ist und im Bereich 7/8 handelt. Die Situation ist nicht handelbar, es gibt keine Signale, also beschließe ich, bis zur nächsten Kerze zu warten.

Um 12 Uhr ist der Grundstein für die Abwärtsbewegung eindeutig gebildet worden.

Es ist möglich, den Verkaufsstopp unterhalb des Mindestpunktes zu setzen und die Preisbewegung in Richtung der roten Linie (4/8) abzuwarten. Das Stopp-Level ist über dem Hoch der H8-Kerze zu setzen.

Alternativ können wir auf die Bildung der Sequential "breakout candle" (die Kerze der ersten Stufe nach unten) warten. Der Indikator informiert darüber, z.B. durch eine Sprachnachricht oder durch das Senden einer Benachrichtigung auf das Telefon.

In diesem Fall wäre der Preis besser als der einer gesetzten Order und die Benachrichtigung würde um 20 Uhr am Montag eintreffen, daher wäre es durchaus möglich, in den Markt einzusteigen, indem man die schwebende Order storniert.

Setzen Sie den Alarm auf die rote Linie. Nach solch starken Bewegungen neigt der Preis dazu, viel niedriger als die Mitte zu sein (im Allgemeinen kann 1/8 als Referenz verwendet werden). Nachdem der Alert ausgelöst wurde, kann das Stop-Level auf den Breakeven verschoben werden, wenn die Strategie und die Levels das zulassen...

Außerdem habe ich nach der Erweiterung des Bereichs einen zusätzlichen Zeitpunkt gewonnen: das zweite Ende der roten Trendlinie. Dies ist der Punkt 18.12.2019 4:00. In kritischen Fällen kann man sich für diesen Zeitpunkt sogar einen Wecker stellen, aber in der Regel reicht eine übliche morgendliche Analyse aus, um zu definieren, was er zeigt.

Um 8 Uhr können wir sehen, dass der Kurs leicht über 3/8 liegt, während die sequenzielle "Formation" vollständig ist. Auf diesem Niveau gibt ein solches Top meist eine kleine Korrektur, ist also eher ein Fortsetzungssignal. Höchstwahrscheinlich würde ich eine weitere Abwärtsbewegung bis 1/8 und zu den Oberseiten der grünen Kerzen im Set ganz links erwarten, zumal das blaue Schnittrechteck sehr eng ist und nahe an der Oberseite des "Formation-Endes" liegt. Da die "Formation" vollständig war, wurde es nie entscheidend durchbrochen, genau wie das Niveau 3/8, das jetzt ein Widerstandsniveau ist.

Dennoch möchte ich noch einmal betonen: Generell sollte dem mit einem Stern markierten Bereich große Aufmerksamkeit geschenkt werden, da er bei starken Niveaus in der Lage ist, eine globale Umkehr oder zumindest eine deutliche Korrektur anzuzeigen. In dem in Abbildung 10 dargestellten Fall wäre es zum Beispiel möglich, mindestens vier profitable Positionen auf Basis einer mit dem Stern markierten Kerze zu machen, da sie das Ende der "Formation" anzeigt.

Schlussfolgerung

DeMark Sequential ist ein optionales Werkzeug bei der Analyse von Charts mit Murray-Levels. Es ermöglicht jedoch eine genauere Auswahl der Level-Bereiche, fügt mehr Analyseoptionen hinzu, macht die Analyse übersichtlicher und ermöglicht eine genaue Suche nach Ein- und Ausstiegspunkten sowohl nach Zeit als auch nach Zielen.

Der Artikel zeigt die Analyse von nur einem Zeitrahmen. Dennoch ist die Analyse möglich und liefert gute Ergebnisse. Wenn Sie eine ähnliche Analyse durchführen, indem Sie mit höheren Zeitintervallen beginnen und sie mit den niedrigeren verdeutlichen, können Sie vielleicht die Spitzen der scharfen Bewegungen, die im letzten Beispiel betrachtet wurden, erfassen und in einigen Fällen sogar die Strategie "immer im Markt" anwenden.

Ich hoffe, der Artikel war nützlich. Möge der Gewinn mit Ihnen sein...

Übersetzt aus dem Russischen von MetaQuotes Ltd.

Originalartikel: https://www.mql5.com/ru/articles/8589

Neuronale Netze leicht gemacht (Teil 7): Adaptive Optimierungsverfahren

Neuronale Netze leicht gemacht (Teil 7): Adaptive Optimierungsverfahren

Gradient Boosting beim transduktiven und aktiven maschinellen Lernen

Gradient Boosting beim transduktiven und aktiven maschinellen Lernen

Wie kann man $1.000.000 durch algorithmischen Handel verdienen? Nutzen Sie die Dienste von MQL5.com!

Wie kann man $1.000.000 durch algorithmischen Handel verdienen? Nutzen Sie die Dienste von MQL5.com!

- Freie Handelsapplikationen

- Über 8.000 Signale zum Kopieren

- Wirtschaftsnachrichten für die Lage an den Finanzmärkte

Sie stimmen der Website-Richtlinie und den Nutzungsbedingungen zu.