Vous manquez des opportunités de trading :

- Applications de trading gratuites

- Plus de 8 000 signaux à copier

- Actualités économiques pour explorer les marchés financiers

Inscription

Se connecter

Vous acceptez la politique du site Web et les conditions d'utilisation

Si vous n'avez pas de compte, veuillez vous inscrire

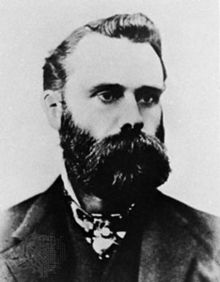

La théorie de Dow

Charles Dow n'a jamais écrit de livre contenant sa théorie. Celle-ci a plutôt été exposée dans un certain nombre d'éditoriaux publiés dans le Wall Street Journal. En 1903, S.A. Nelson a compilé les essais dans un livre intitulé The ABC of Stock Speculation. La théorie de Dow a constitué le fondement et la pierre angulaire du domaine de l'analyse technique.La théorie de Dow repose sur 6 principes de base :

1. Les marchés ont 3 tendances. (1) Les tendances haussières sont caractérisées par des sommets et des creux plus élevés. (2) Les tendances à la baisse sont définies par des creux et des sommets plus bas. (3) Les prix se déplacent brusquement dans une direction, font un retour en arrière, puis continuent dans leur direction initiale.

2. Les tendances ont trois phases : une phase d'accumulation, une phase de participation du public et une phase de distribution. La phase d'accumulation est celle où l'argent intelligent achète (vend) des actions contre l'opinion générale du marché. Pendant cette phase, le cours de l'action ne change pas beaucoup car ces investisseurs sont minoritaires et absorbent (libèrent) des actions que le marché dans son ensemble fournit (demande). Finalement, la foule suit (phase 2). C'est à ce moment que les suiveurs de tendance et d'autres investisseurs orientés techniquement participent. Cette phase se poursuit jusqu'à ce qu'une spéculation effrénée se produise. À ce moment-là, les investisseurs avisés commencent à distribuer leurs avoirs sur le marché (phase 3).

3. Le marché fait fi de tout. Le marché prend en compte tous les éléments fondamentaux et cela se reflète dans le prix en temps réel. La théorie de Dow est cohérente avec l'hypothèse de marché efficient.

4. Les moyennes des marchés boursiers doivent se confirmer mutuellement. Pour Dow, un marché haussier dans le secteur industriel ne pouvait se produire que si la moyenne des chemins de fer se redressait également, généralement en premier. Les deux moyennes doivent évoluer dans la même direction. Lorsque les performances des moyennes divergent, c'est un avertissement que le changement est imminent.

5. Les tendances sont confirmées par le volume. Bien que Dow considère le volume comme un indicateur secondaire, il pense que le volume confirme les tendances des prix. Le volume devrait augmenter dans le sens d'une tendance majeure. Lorsque les prix évoluent sur un faible volume, il peut y avoir de nombreuses explications différentes. Un vendeur trop agressif pourrait être présent par exemple. Mais lorsque les mouvements de prix s'accompagnent d'un volume élevé, Dow estime que cela représente la "véritable" vision du marché. Si de nombreux participants sont actifs sur un titre particulier et que le prix évolue de manière significative dans une direction, Dow soutenait que c'était la direction dans laquelle le marché prévoyait un mouvement continu. Pour lui, c'est un signal qu'une tendance se développe.

6. Les tendances existent jusqu'à ce que des signaux définitifs prouvent qu'elles ont pris fin. Dow croyait que les tendances existaient malgré le "bruit du marché". Les marchés peuvent temporairement évoluer dans la direction opposée à la tendance, mais ils reprendront bientôt le mouvement précédent. Il faut accorder le bénéfice du doute à la tendance pendant ces renversements. Comme pour la loi physique du mouvement, qui stipule qu'un objet en mouvement continue dans la même direction jusqu'à ce qu'une force extérieure l'oblige à changer de direction.

Un guide rapide pour les traders sur le dimensionnement des positions :

Une position de 20% du total de votre capital de négociation vous donne un potentiel de 5% de stop loss sur votre position, ce qui équivaut à 1% du total de votre capital de négociation.

Une position de 10% du total de votre capital de négociation vous donne un potentiel de 10% de stop loss sur votre position, ce qui équivaut à 1% du total de votre capital de négociation.

Une position de 5% du total de votre capital de négociation vous donne un potentiel de 20% de stop loss sur votre position, soit 1% du total de votre capital de négociation.

La moyenne de la fourchette réelle (ATR) peut vous donner la fourchette quotidienne des mouvements de prix et vous aider à dimensionner votre position en fonction de votre horizon temporel et de la volatilité de vos actions. Si votre entrée est de 105 $, votre arrêt de 100 $ et que l'ATR est de 1 $, vous disposez d'une valeur de cinq jours de mouvement contre vous comme arrêt.

Commencez par le niveau de votre stop et la volatilité pour vous donner la taille de votre position. La marge de manœuvre que vous souhaitez avoir sur votre stop détermine la taille de la position que vous pouvez prendre.

Si vous ne risquez de perdre que 1 % de votre capital de négociation lorsque vous vous trompez, alors chaque transaction peut devenir une transaction parmi les 100 suivantes, avec un faible impact émotionnel. En fin de compte, vous pouvez survivre aux séries de pertes et augmenter vos chances de prospérité.