Entre los indicadores de AT hay 5 indicadores asociados a con volúmenes : A/D (Accumulation Distribution), MFI (Money Flow Index), OBV (On Balance Volume), PVT (Price and Volume Trend ), VROC (Volume Rate of Change). Se supone que cada uno de ellos permite al operador sacar algunas conclusiones sobre el movimiento de los precios. Sin embargo, a excepción de las IFM, todos estos indicadores no tienen un significado claro. Es decir, de hecho, sólo pueden utilizarse para el análisis de los patrones de estos indicadores. Y estos patrones, debido a los algoritmos de cálculo, en general repiten los movimientos de los precios. Pero el argumento más importante "en contra" es el hecho de que el precio no puede ser cambiado arbitrariamente por un corredor, y el volumen puede ser cambiado elementalmente. Basta con cambiar los parámetros de filtrado del flujo de ticks, que cada corredor establece de forma independiente.

Otro aspecto relacionado con los volúmenes es que dependen significativamente de la hora del día y de la sesión. Todo el mundo lo sabe, pero también hace que el uso de los volúmenes a través de los indicadores estándar sea bastante cuestionable. Para compensar esta periodicidad, al menos deberíamos comparar los volúmenes no con los valores anteriores, sino con un estándar típico para la hora del día, el día de la semana y la sesión.

La formulación más sencilla del problema es la siguiente.

En forex sólo hay 5 días laborables, digamos de lunes a viernes. Por supuesto, para cada corredor, dependiendo de su zona horaria, este intervalo puede adelantarse o retrasarse. Sin embargo, como el mercado de divisas es un mercado mundial, el proceso es el mismo para todos y su duración es la misma en todas partes.

Supongamos que la negociación comienza a las 00:00 del lunes y termina a las 23:59 del viernes, tras el último minuto de negociación. Esto significa que tenemos un total de 5x24 = 120 horas por semana.

Ahora sumemos el volumen de las operaciones de primera hora de todos los lunes y dividamos el resultado por su número. Obtenemos el volumen medio de la primera hora del lunes. Del mismo modo, obtenemos el volumen medio de la segunda hora de los lunes, y así sucesivamente, el volumen medio de cada una de las 120 horas de la semana laboral. La presentación de estos datos en forma de gráfico mostrará los cambios cíclicos de los volúmenes medios a lo largo de la semana. La comparación de este gráfico con otros similares construidos para años anteriores le permitirá ver cómo cambia este aspecto del mercado a lo largo de los años.

Esta era la versión más sencilla. Si tomamos 10 minutos en lugar de 1 hora como intervalo mínimo, podremos utilizar un gráfico algo más intenso, pero igualmente sencillo. Esto daría 6 veces más puntos en la parcela, es decir, 720 puntos. Y el más amplio si se toma un intervalo de 1 minuto. En este caso habrá 7200 puntos. Esta última opción sólo tiene sentido si hay suficientes ticks por minuto.

¿Para qué? Se sabe que el mercado tiene una estructura fractal. En cada nivel de esta estructura puede haber sus propios efectos. Para encontrarlos hay que examinar cada nivel por separado. Eso es lo que se ha hecho en realidad.

A continuación se muestran 3 gráficos para el EURUSD, 2009. Datos de GainCapital.

Muestran el comportamiento de los volúmenes semanales medios para los intervalos H1, M10 y M1, así como los valores ATR medios calculados de forma similar para estos plazos.

AvrVOL - volúmenes medios, línea azul.

AvrATR - valores medios de ATR, línea roja.

En el eje de ordenadas - Volumen en ticks (para AvrVOL) y High-Low en puntos (para AvrATR).

El eje de abscisas muestra los números de las horas del día, de 0 a 23. La marca está al principio de la hora.

Para mantener la visualización, los valores de AvrATR se multiplican por la relación k=8(para H1), k=3(para M10), k=1(para M1). Es decir, para estimar el valor real de AvrATR hay que dividir el valor del gráfico por este coeficiente.

También debo mencionar que para H1 y M10 los valores de AvrVOL se utilizan directamente para el trazado. Y para M1 he promediado los resultados del cálculo en 5 puntos. Debo advertir de entrada que esto no es lo mismo que calcular los volúmenes para M5. Permite disminuir un poco la dispersión de los valores, pero conserva todos los detalles finos del gráfico. La fórmula de promediación es ligeramente diferente a la de una SMA simple. Aquí es : AvrVOL[i] = ( AV[i-2] + AV[i-1] + AV[i] + AV[i+1] + AV[i+2] )/5.

Aquí AV[i] son los resultados de los cálculos del volumen medio para el minuto i de la semana.

¿Qué es lo interesante, personalmente, que veo en estos gráficos?

1) El comportamiento de los volúmenes es totalmente coherente con el comportamiento del RTA. Esta correspondencia se refiere tanto al comportamiento de las curvas locales como a los cambios en los plazos. Sin embargo, el comportamiento de los volúmenes es más marcado y sus valores a mayor TF aumentan proporcionalmente, lo que no se puede decir de los valores de ATR, para los que esta dependencia del TF es más compleja.

2. El ATR, junto con el RMS, se utiliza como medida de la volatilidad del mercado. Los gráficos anteriores, en mi opinión, parecen lo suficientemente convincentes como para concluir que los volúmenes también pueden servir como medida de la volatilidad, y no son una medida peor que las tradicionales.

Sin embargo, la misma conclusión hace que los volúmenes sean inadecuados para cualquier evaluación de la dirección de los precios. La volatilidad da una indicación de la naturaleza del movimiento de los precios, pero no de su dirección.

3. la baja volatilidad se interpreta como un carácter más de retorno del mercado, mientras que la alta volatilidad se interpreta como un carácter más de tendencia. Una medida similar es el índice Hearst. En este sentido, será interesante comparar los gráficos anteriores con el correspondiente gráfico del índice Hearst. Pero eso vendrá después.

4. Los gráficos muestran claramente la división de cada día de negociación de divisas en tres ondas, tres sesiones: asiática, europea y americana. Para cada uno de ellos, el inicio de la sesión se asocia con el aumento de la volatilidad, que disminuye gradualmente al final. Cada sesión se caracteriza por su propio rango de volatilidad. La sesión asiática se caracteriza por el mínimo, mientras que la americana - por el máximo. El estallido de la volatilidad antes de la sesión americana por la publicación de noticias, y luego un estallido aún mayor al inicio de la sesión se ve claramente. Hay un patrón similar para las dos sesiones anteriores, pero no tan notable.

5. Un fenómeno interesante se observa en la sesión americana del miércoles. En algún momento de las 21-22 horas se produce de nuevo un pico de volatilidad decente. No existe en otros días o en otras sesiones. Que yo sepa, aparte de la declaración de la FED, que se produce 8 veces al año (y la media es en realidad de 52 cosas), no hay ningún otro evento en ese momento. Es difícil de creer que esas 8 veces tengan tanto impacto en el promedio total. Sin embargo, para la volatilidad la declaración de la FED es probablemente el evento más influyente. Así que todo es posible.

6. Como puede ver, los 3 gráficos anteriores están muy alineados. Es decir, no hay efectos en ninguno de ellos que falten en los otros. Por un lado, quizá no sea muy bonito (no se han encontrado vetas de oro :-), pero por otro lado es muy optimista. Esto confirma la fractalidad del mercado -cada nivel es similar a los demás- y permite utilizar con confianza los volúmenes como medida adecuada de la volatilidad incluso en los TF más pequeños.

Que yo sepa, los comerciantes no suelen utilizar los volúmenes en su ST.

Los indicadores son una estratagema de marketing, una bonita tapadera. Para los que se interesan por las imágenes más que por los indicadores estadísticos y los modelos matemáticos.

Para ver la dinámica de los volúmenes y el ATR por año, he realizado los 2 gráficos siguientes.

En general, muestran que la naturaleza del mercado ha cambiado en el sentido de que se ha vuelto mucho más rápido. A juzgar por los picos de la sesión diaria, los volúmenes se han duplicado aproximadamente. Lo mismo puede decirse de las RTA. Las curvas de los gráficos se dividen en dos grupos: 2006-2007 y 2008-2009-2010. Es decir, la crisis desde mediados de 2008 ha hecho girar la máquina a toda máquina. Creo que los corredores sólo tenían que actualizar el hardware y el software para estar al día. Y ahora ya no hay vuelta atrás.

Sin embargo, todo el mundo conoce el aumento de los volúmenes sin estos gráficos. Pero creo que no todo el mundo se ha dado cuenta de que las RTA han aumentado aproximadamente en la misma proporción. Y es un hecho interesante.

Otro hecho significativo, en mi opinión, es que la naturaleza de la ciclicidad diaria de los mercados no ha cambiado. La crisis, y todo lo que le siguió, no ha cambiado el comportamiento de la volatilidad del mercado de divisas ni dentro de las sesiones, ni de las sesiones entre sí, ni su cambio por los días de la semana. Incluso el pico de volatilidad después de las 20:00 horas del miércoles se mantuvo sin cambios. Y los pequeños detalles de su comportamiento no importan. De todos modos, no estaban en mi lista de objetivos. Así, este proceso casual tiene muchos aspectos estables y significa que la búsqueda de regularidades en él no es una causa tan perdida.

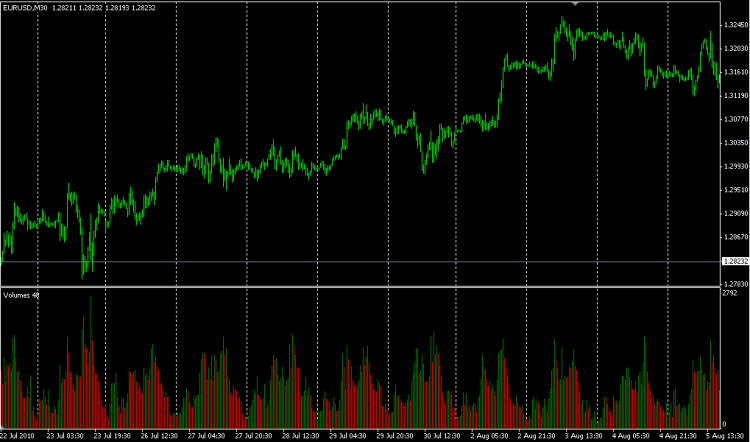

La cuestión es cómo utilizarlo. Esta es una imagen sencilla:

Es fácil ver que la actividad comercial del mediodía sube y el precio sube, por la noche baja, y así cada día, el panorama es más o menos el mismo. Lo que quiero decir es que si se mira el tema de frente, no tiene sentido. Hay que buscar en los volúmenes reales proporcionados por muchos corredores como valores reales ECN y ver qué pasa. En cuanto a los ataers y cosas así, en mi opinión es una mierda y no sirve para nada.

Ahora volvemos a los volúmenes y al ATR como medidas de volatilidad. Gráficamente, reflejan bastante bien su comportamiento. Sin embargo, hay una desventaja. Ambos valores tienen dimensiones, sus valores medios van cambiando a medida que las tecnologías del mercado van mejorando. Esto complica sustancialmente su uso como medida de la volatilidad, ya que la escala de estas magnitudes cambia constantemente. Y utilizarlas sólo como características cualitativas no es interesante. No es mucho mejor que utilizar los indicadores estándar de AT en los volúmenes, que ya hemos abandonado.

La naturaleza similar de los cambios en los volúmenes y el ATR a lo largo de los años (ambos picos han duplicado aproximadamente su valor) sugiere que una medida cuantitativa de la volatilidad podría ser la relación de estos dos valores. En este punto, algunos recordarán sin duda el índice Hearst. Y con razón. :-)

Unas palabras sobre la relación de Hearst.

Obviando la historia, sólo mencionaremos que la dispersión de una serie aleatoria, según la hipótesis de Hearst, viene determinada por la relación R/S = c * (T)^h. Aquí R es la dispersión de una serie aleatoria, S es su RMS, T es el tiempo transcurrido desde el punto de partida, c es la constante definida por el proceso dado y h es el exponente de Hurst. Si la RMS de un proceso no cambia, entonces también se puede meter en la constante c.

Para el movimiento browniano, cuyos incrementos están descritos por una distribución normal, Einstein obtuvo esta fórmula explícitamente. Para este caso particular h = 1/2. Para otras distribuciones, obviamente, h diferirá de 1/2 más o menos. Mi opinión personal es que la fórmula de Hurst no es correcta en absoluto. Me refiero al caso de una distribución arbitraria. Sí, por suerte para la distribución normal, se enrosca en una forma tan simple. Pero para el caso arbitrario puede ser inconmensurablemente más complicado. Sin embargo, esta fórmula es bastante adecuada como primera aproximación (cualquier función T puede expandirse en una serie de potencias por su argumento).

Para aplicar esta fórmula a nuestro caso, tenemos que determinar algunas cosas. En primer lugar, ¿qué es T? En mi opinión, el óptimo es el intrínseco o, como se dice, el tiempo de mercado operativo medido en ticks. Es un contador, muy importante - sin dimensiones, de eventos de procesos reales - cambios de precios. Por lo tanto, es un contador de una serie de SV. En segundo lugar, ¿cuál es la medida del valor R? Su medida natural es el punto. Sin embargo, esta unidad de medida no es adecuada para todas las series. Por suerte, cerca del 99% de los cambios de precios en el flujo de cotizaciones se producen en un punto (¡¡¡4 dígitos!!!). Esto da alguna razón para considerar 1 tick => 1 punto ( no es un signo "mayor o igual que" ). En estas condiciones, el coeficiente de proporcionalidad de la fórmula de Hurst puede ser igual a uno. Así que tenemos R = (T)^h. De aquí es fácil obtener h = Log(R)/Log(T). La base del logaritmo no importa.

Así, la forma final del exponente de Hurst es: h = Log(Alto-Bajo)/Log(N). Aquí N es el número de ticks individuales en el intervalo de tiempo, High y Low son los valores de precio máximo y mínimo, alcanzados en este intervalo. Su diferencia se expresa en puntos de 4 dígitos.

Como podemos ver, el intervalo de tiempo, para el que se determina el índice de Hurst, sigue presente. Para los gráficos presentados en este tema, fueron H1, M10 y M1. Y no es una desventaja, sino un parámetro absolutamente necesario. Es ella la que determina a qué nivel fractal se referirá el índice Hearst calculado.

A continuación se muestran los gráficos del comportamiento semanal del indicador Hearst calculado para M10 para 2006-2010.

Como se puede ver, su comportamiento en 2006 y 2007 muestra que durante la mayor parte de la semana de negociación el mercado del euro se invertía. En 2008 y, en menor medida, en 2009, el mercado del euro estuvo relativamente de moda. Este año ha rondado el nivel de 0,5, lo que es típico de un paseo aleatorio de Wiener.

Sin embargo, esto es sólo una ilustración de lo que se obtiene cuando se utiliza la fórmula anterior.

En su momento, me interesó mucho el algoritmo para calcular el índice de Hurst. Francamente, no me gustaron varias formas de calcularlo que se encuentran en la literatura. Esto también se aplica al método descrito por Peters en su Análisis Fractal de los Mercados Financieros considerado como básico. Allí Hearst se define como la tangente límite del ángulo de la pendiente de la gráfica R a T en coordenadas logarítmicas. Como resultado, Hurst se obtiene como un número que caracteriza toda la serie. Esto es, por supuesto, correcto, pero de poca utilidad. Estaba buscando un algoritmo que permitiera calcular Hurst localmente, en tiempo real. Y ahora, observando las estadísticas de mercado de un año, he dado con ese algoritmo.

No reclamo ni la originalidad ni la autoría. El hecho de que no lo haya visto antes sólo demuestra que no he visto lo suficiente.

No sé si este algoritmo de cálculo del índice de Hurst será útil. De todos modos, permite sacar conclusiones sobre la estabilidad del mercado (que es importante para la aplicación de la estrategia específica) y su carácter (que es importante para la elección de la estrategia), habiendo seguido su dinámica durante un largo intervalo. Cuando determinamos el índice Hearst para toda la serie de una vez (en realidad, obteniendo sólo su media), no tuvimos esa oportunidad.

- Aplicaciones de trading gratuitas

- 8 000+ señales para copiar

- Noticias económicas para analizar los mercados financieros

Usted acepta la política del sitio web y las condiciones de uso

Los volúmenes, por lo que sé, no suelen ser utilizados por los operadores en su TS. Sin embargo, se producen. Por eso se ha planteado la cuestión de su conveniencia y, en su caso, en qué capacidad pueden utilizarse. Sobre todo porque en los últimos años han cambiado muchas cosas en el mercado de divisas: aparecieron los signos de 5 dígitos, los volúmenes aumentaron considerablemente y comenzó la crisis, que también afectó a la naturaleza del mercado.

Esto es un prefacio a la investigación que he realizado y cuyos resultados estoy publicando aquí. Se lo advierto desde el principio: no habrá griales, ni TS, ni recetas preparadas. Sólo los resultados de los estudios de mercado de los últimos años, que me permiten comprender mejor lo que ocurre y cómo se pueden utilizar algunos de los parámetros. Tampoco habrá matemáticas, todo es muy sencillo e ilustrativo.