尽管眼下大宗商品已经深陷二三十年来最严重的跌势之中,但是高盛(Goldman Sachs)、摩根士丹利(Morgan Stanley)和花旗(Citi)等投行都警告看多投资者,大宗商品价格走低的趋势可能还会持续几年。

高盛预计,由于供应过剩,原油和铜价不太可能反弹。摩根士丹利则预期,大宗商品生产国货币的走软可能促使生产商不顾当下的熊市状况而提高以美元计价的原材料的产量。此外,花旗集团近期表示,世界经济增长乏力,难以找到多数大宗商品价格已经触底的证据。

今年第三季度大宗商品指数曾创下2008年经济衰退最严重时期以来的最大季度跌幅。作为谷物、能源和金属最大消费国的中国的增速创下20年来的最低水平,同时生产商正努力缓解供应过剩的局面。

曾经是美国工业象征的美国铝业计划一分为二,Chesapeake Energy Corp.把员工数量缩减15%。随着对采矿和能源设备的需求减少,卡特彼勒可能裁员1万人。

帮助Cambiar Investors LLC.管理约125亿美元资产的Brian Barish称,“全面投身大宗商品需要很大的勇气,产能远大于需求。唯一的解决方案就是降低产能,断掉大宗商品生产商的资本食粮可以达到这个目的。”

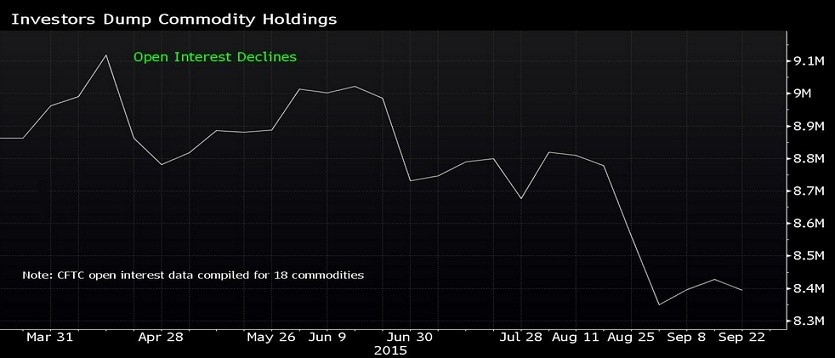

然而,更令人担忧的情况是投资者已经开始远离大宗商品市场。据美国商品期货交易委员会(CFTC)据显示,原材料的未平仓合约9月份连续第四个月下滑,为2008年以来的最长连降时间。

外媒数据亦显示,跟踪金属、能源和农产品的美国交易所交易产品(ETP)9月遭遇净撤资4.678亿美元。