Dalla teoria alla pratica - pagina 1164

Ti stai perdendo delle opportunità di trading:

- App di trading gratuite

- Oltre 8.000 segnali per il copy trading

- Notizie economiche per esplorare i mercati finanziari

Registrazione

Accedi

Accetti la politica del sito e le condizioni d’uso

Se non hai un account, registrati

... Kotelnikov non va bene?

Il teorema di Kotelnikov non si adatta a causa di: 1) la non stazionarietà del prezzo, 2) le sue discontinuità, 3) l'apparente illimitatezza del suo spettro (se ignoriamo i punti precedenti). Naturalmente, questo non ha senso (matematicamente) per gli enunciati del nostro grafema. Il senso di Trader nei suoi estratti è ovviamente possibile, ma solo se si è fortunati con il comportamento del mercato.

Su ingressi diversi, sì. Il mio obiettivo è che il TS di qualsiasi broker funzioni allo stesso modo. Questo richiede la sincronizzazione dei thread tra i diversi DC.

Prendo le zecche come segue:

1. Ogni N secondi ricevo una citazione.

2. Guardo se Bid, Ask o il tempo del server di questa quotazione è cambiato.

Se uno di questi parametri è cambiato - la citazione è reale (cioè abbiamo un evento) e viene usata nei calcoli, altrimenti - non lo è.

Alla fine della settimana confronto il mio insieme di eventi con le citazioni di Dukas.

Ora ho una desincronizzazione dovuta a strani cali a certe frequenze.

Se c'è un'imprecisione nella ricezione/elaborazione dei dati in corso, allora l'errore nel calcolo della varianza di processo è evidente.

Stai scegliendo i numeri di tick dalla diffusione lognormale, giusto? cioè in modo pseudo-casuale, o mi sono perso qualcosa, imparando l'arte della guerra con algoritmi MO

se sì, allora i ts si comportano in modo diverso a seconda del momento dell'attivazione, o c'è qualche prova che convergono

Se ho capito bene, si tratta della distribuzione degli eventi (dimensione della candela o tick) sull'asse x (tempo).

no...

prima è necessario trovare il modello nel mercato, come ho detto basato sul 98% di casualità e il 2% di non casualità in media

più avanti per vedere che questa regolarità e il grado della sua elaborazione dipendono direttamente dal tempo, il tempo che in qualche modo caratterizza il processo ondulatorio attuale (se possiamo chiamarlo così). Per esempio, su EURUSD questo tempo è di almeno 15 minuti e può durare per 2-3 giorni...o anche una settimana.

Non ho ancora capito bene come fare, ma sono abbastanza sicuro che funziona.

C'è un modo potenzialmente efficace e semplice che proverò.Che bambino imbecille :))) I tuoi post dovrebbero essere tappezzati sui gabinetti.

Penso che dovresti prendere un Novopassit - ti ecciti troppo dopo qualche scambio in più)).

Non puoi farlo con i soldi veri...

Selezionate i numeri di tick dalla distribuzione lognormale, giusto? cioè pseudo-casualmente, o mi sono perso qualcosa, imparando l'arte della guerra con algoritmi MO

Se sì, allora i ts si comportano in modo diverso a seconda del momento dell'attivazione, o c'è qualche prova che convergono

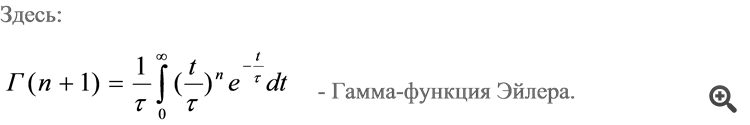

No. Gli stessi eventi (flussi di quotazioni sincronizzati tra diversi DC) formano una distribuzione gamma nel tempo.

Uso questa funzione quando calcolo la varianza di processo.

Nelle formule per calcolare la diffusione (dispersione) dei processi stocastici c'è sempre o T - tempo (tramite discretizzazione uniforme ) o N - numero di passi di una particella vagante (nessun tempo).

Ho introdotto in questi calcoli la funzione T(N) e ora basta guardare i risultati nella pratica.

Se hai bisogno del Graal prima senza tener conto dei tempi mutevoli dei movimenti determinanti del mercato, non puoi farne a meno. Il tempo influisce direttamente sulla precisione delle transazioni.

Se ti aiuta, puoi usare questa rappresentazione di M - "Tempo presente", che è non lineare:

Tuttavia, questo concetto è difficilmente applicabile ai tick, perché il tempo o la durata di t è un istante, prima è il passato e dopo è il futuro. Un secondo o un minuto hanno una durata di t, ma i tick no.No. Gli stessi eventi (flussi di quotazioni sincronizzati tra diversi DC) formano una distribuzione gamma nel tempo.

Uso questa funzione quando calcolo la varianza di processo.

Nelle formule per calcolare la diffusione (dispersione) dei processi stocastici c'è sempre o T - tempo (tramite discretizzazione uniforme) o N - numero di passi di una particella vagante (nessun tempo).

Ho introdotto in questi calcoli la funzione T(N) e ora basta guardare i risultati nella pratica.

VimSim funziona con i database SQL?

No.

a cosa ti serve il tempo?

Hai solo bisogno di tempo per sincronizzare le coppie di valute, niente di più

Se la strategia non implica un'analisi di portafoglio, cioè ogni coppia di valute è scambiata secondo un algoritmo autosufficiente, allora non c'è bisogno di prendere in considerazione il tempo.a cosa ti serve il tempo?

Haisolo bisogno di tempo per sincronizzare le coppie di valute, non di più.

Se la strategia non prevede un'analisi di portafoglio, cioè ogni coppia di valute viene scambiata secondo un algoritmo autosufficiente, allora non c'è bisogno di prendere in considerazione il tempo.E non solo. Anche per la sincronizzazione del flusso di quotazioni tra diverse società di intermediazione.

E questo tempo non è uniformemente discretizzato, poiché è valido solo per funzioni continue (segnali).

Il tempo sul mercato ha un senso e un'azione misteriosa e psichedelica. In esso si trova il Graal.