AIS Trade Channel Index MT5

- Indicadores

- Aleksej Poljakov

- Versión: 4.0

- Actualizado: 5 marzo 2021

- Activaciones: 5

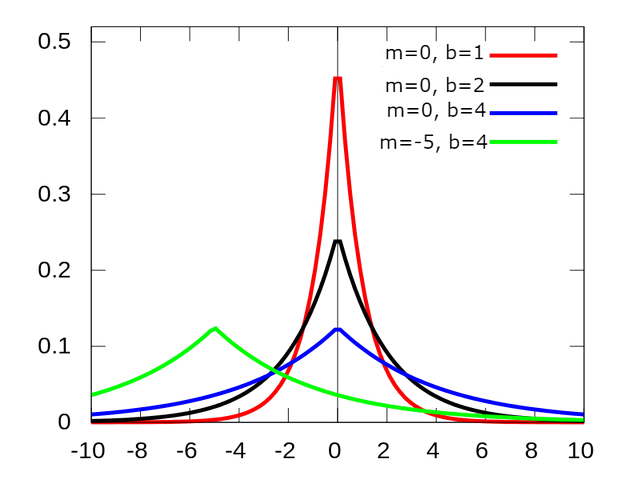

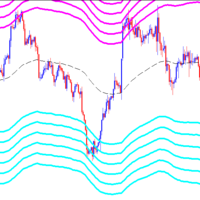

Al analizar series de tiempo financieras, los investigadores suelen hacer la suposición preliminar de que los precios se distribuyen de acuerdo con la ley normal (gaussiana). Este enfoque se debe al hecho de que se puede simular una gran cantidad de procesos reales utilizando la distribución normal. Además, el cálculo de los parámetros de esta distribución no presenta grandes dificultades. Sin embargo, cuando se aplica a los mercados financieros, la distribución normal no siempre funciona. Los rendimientos de los instrumentos financieros a menudo tienen una forma diferente a la normal. Las emisiones demasiado frecuentes y / o grandes dan lugar al uso de distribuciones denominadas "colas pesadas". Al construir este indicador, asumiremos que los niveles de precios están sujetos a la distribución de Laplace. La principal diferencia entre esta distribución es que permite una gama de valores mucho más amplia. Gracias a esto, la distribución de Laplace permite simular movimientos de precios. Además, la distribución de Laplace es compuesta y, por lo tanto, se puede utilizar en situaciones en las que se producen valores altos y bajos en diferentes condiciones. Distribución en sí En apariencia, difiere significativamente de lo normal. Y la forma y la ubicación del gráfico dependen de dos parámetros: by m.

Ajuste de nivel

La principal ventaja de la distribución de Laplace es la amplia gama de valores de los argumentos. Entonces, cuando se usa la distribución normal, la mayoría de los valores se encuentran en el rango de –3 a +3. Y cuando se usa la distribución de Laplace, el rango se expande a –5 ... + 5. Por lo tanto, es posible clasificar con mayor precisión los cambios de precios y tomar decisiones comerciales más equilibradas. La probabilidad aproximada de que el precio esté dentro de los límites especificados se muestra en la tabla.

| Range | Probability,% | Subrange | Probability,% |

|---|---|---|---|

| –1…+1 | 63,2 | 0…1 | 31,6 |

| –2…+2 | 86,5 | 1…2 | 11,6 |

| –3…+3 | 95,0 | 2…3 | 4,3 |

| –4…+4 | 98,2 | 3…4 | 1,6 |

| –5…+5 | 99,3 | 4…5 | 0,6 |

En general, la probabilidad de que el valor del indicador alcance el valor z se puede calcular mediante la fórmula: Probabilidad = (1-exp (- | z |)) * 100% / 2 Y los límites del rango que corresponden a una probabilidad dada se pueden calcular de la siguiente manera: Nivel = ± ln (1-Probabilidad / 100), 0≤Probabilidad <100 Hay dos tipos de niveles que se pueden utilizar para negociar.

| Type I | Type II | ||

| Probability | Range | Probability | Range |

| 1/2 | ±0.693 | 2/3 | ±1.099 |

| 3/4 | ±1.386 | 8/9 | ±2.198 |

| 7/8 | ±2.079 | 26/27 | ±3.297 |

| 15/16 | ±2.772 | 80/81 | ±4.396 |

| 31/32 | ±3.466 | 242/243 | ±5.495 |

El primer tipo de niveles se puede utilizar como filtro adicional como parte de una estrategia comercial existente. El segundo tipo de niveles se puede utilizar para tomar decisiones comerciales independientes.

Interpretación de resultados

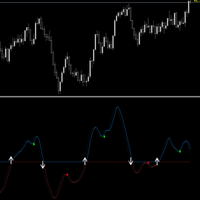

Al utilizar el indicador en el comercio, se aplican dos reglas básicas:

- abrir una posición de Compra con un valor negativo;

- abrir una posición de venta con un valor positivo.

Debe recordarse que cuanto más se desvía el indicador de la línea cero, mayor es la probabilidad de éxito.

Ajuste del indicador

Para configurar el indicador, debe establecer los valores de los niveles (puede usar los recomendados y calcularlos usted mismo). Teniendo en cuenta los detalles de los cálculos, iPeriod debe ser superior a 5. La elección de la constante de precio depende de la estrategia comercial.