¿Es tan malo Martin? ¿O hay que saber cocinarla? - página 42

Está perdiendo oportunidades comerciales:

- Aplicaciones de trading gratuitas

- 8 000+ señales para copiar

- Noticias económicas para analizar los mercados financieros

Registro

Entrada

Usted acepta la política del sitio web y las condiciones de uso

Si no tiene cuenta de usuario, regístrese

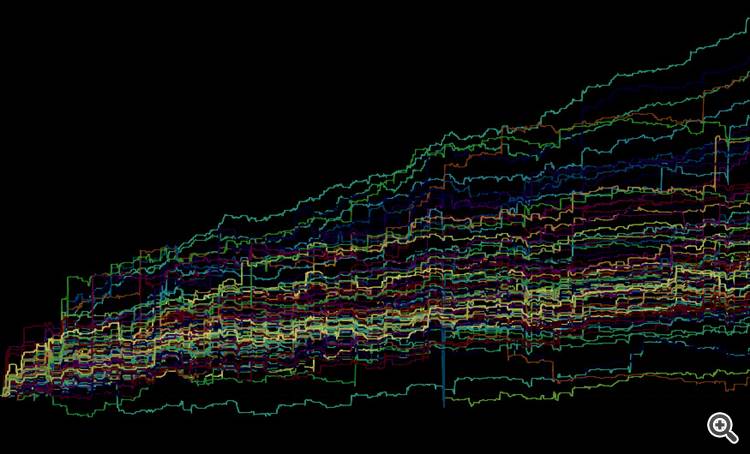

Algo así:

El azul es un sistema de tendencia anual con lote estándar, el período va de 1 a 1000, y el carmesí es el mismo sistema pero con martin, como se puede ver la superficie es extremadamente impredecible en todos los grados de libertad. Es decir, una persona razonable no confiará en una suerte tan extrema, aunque no se sumerja por debajo de cero, pero sigue siendo un gran atractivo...

Lo siento, esto es todavía una versión de demostración de lo que quería ver, hay un montón de comentarios, pero en general es fácil de entender lo que se trata.

El sistema debe tener ciertas condiciones para un Martin, una simple tendencia no servirá, por lo que el análisis es bonito pero predecible.

Si tengo tiempo, publicaré interpretaciones similares con canalizadores, sólo puedo decir que es poco probable que el panorama sea muy diferente. Porque he visto una imagen similar en docenas de pruebas, no he hecho cien todavía. Es sencillo, si el canal está configurado de tal manera que tiene un beneficio en las pruebas y es robusto en algunos grados de libertad, con un lote estándar, entonces el martin será ruidoso cuando se ejecuta en un rango de algún parámetro del que depende la densidad de órdenes de una estrategia.

La conclusión es la siguiente: se puede trabajar con el martin sólo a posteriori y ajustar su configuración para que le dé ventajas en comparación con otros MM en alguna combinación de parámetros, pero no es razonable esperar que se repita la exactitud del historial y la estabilidad del sistema al cambiar ligeramente los valores de los parámetros. La renta variable fluctúa mucho.

Si tengo tiempo, publicaré interpretaciones similares con canalizadores, sólo puedo decir que es poco probable que el panorama sea muy diferente. Porque he visto una imagen similar en docenas de pruebas, no he hecho cien todavía. Es sencillo, si el canal está configurado de tal manera que tiene un beneficio en las pruebas y es robusto en algunos grados de libertad, con un lote estándar, entonces el martin será ruidoso cuando se ejecuta en un rango de algún parámetro del que depende la densidad de órdenes de una estrategia.

La conclusión es la siguiente: se puede trabajar con el martin sólo a posteriori y ajustar su configuración para que le dé ventajas en comparación con otros MM en alguna combinación de parámetros, pero no es razonable esperar que se repita la exactitud del historial y la estabilidad del sistema al cambiar ligeramente los valores de los parámetros. Es muy difícil esperar que la equidad fluctúe.

Algo así:

El azul es el sistema de tendencia anual con un lote estándar, el periodo va de 1 a 1000, y el carmesí es el mismo sistema pero con un martin, como se puede ver la superficie es muy impredecible en todos los grados de libertad. Es decir, una persona razonable no confiará en una suerte tan extrema, aunque no se sumerja por debajo de cero, pero sigue siendo un gran atractivo...

Siento que sea una versión demo de lo que quería ver, hay muchos comentarios pero en general es fácil ver de qué se trata.

Visualización decente.

La clásica martingala podría haberse dejado sin tocar. El hecho de que no funciona es evidente para todos.

Y aquí si para simular el TC con cerebros más serios usando el promedio en variantes más suaves, con posibilidades de volcar en el canal, entonces pueden resultar imágenes más suaves.

La clásica martingala podría haberse dejado sin tocar. Que no funciona es evidente para todos.

Genial. Eso es exactamente lo que estaba sugiriendo hacer como una característica estándar en MT5. Sería muy claro ver todos los resultados después de la optimización en esta forma. Ya tenemos un gráfico 3D en MT5. Ahora sólo tenemos que hacer una pequeña cosa. ))

Estoy de acuerdo, es práctico tener todo lo que necesitas en un solo software.

Estoy de acuerdo en que el panorama no cambiará mientras se mire de forma unilateral.

Yo he dado mi visión de la situación, tú puedes dar la tuya. Propongo probar mi estrategia en un intervalo anual, con un parámetro linealmente creciente que determina la densidad de pedidos por unidad de tiempo. Un determinado multiplicador para el parámetro o parámetros.

Puedes tabular 100 resultados para tu estrategia con lote estándar y el mismo número de resultados con martin, los añadiré a mi supersoft y los pegaré aquí como imagen de superficie. Así comprobaremos si sólo soy yo el que "no lo puede cocinar" o es una tendencia general.

Como probablemente ya se haya dado cuenta, este argumento no se puede resolver con palabras, habrá que utilizar argumentos más fuertes. Propongo como tales argumentos, los resultados de las pruebas múltiples de diferentes TS en combinación con diferentes MM. Si hay objeciones, justifique cuál es el defecto de este tipo de argumentación.

Pero

Pero lo más interesante es lo otro. Si tomamos estos resultados de las pruebas del sistema y promediamos 100 curvas de renta variable obtenidas con un lote constante y luego hacemos lo mismo con las 100 curvas en las que se utilizó la martingala, serán casi idénticas, ¡la única diferencia es el factor de escala! Así sería si diversificáramos la negociación por parámetro de estrategia. Así que resulta que la martingala no hace más que desestabilizar.

Una visualización decente.

La clásica martingala podría haberse dejado sin tocar. El hecho de que no funciona es evidente para todos.

Pero si se simula el TS con cerebros más serios usando el promedio en variantes más suaves, con oportunidades de voltear en el canal, se pueden obtener imágenes más suaves.

¿Qué clase de "cerebros serios", querida? Mi sistema tiene un promedio de 80 pips al día. Y como puedes ver en la foto, es casi perfecto. Es un exponente puro con reinversión.

Especialmente le daré un canal empinado y demostraré que es mucho más estable sin martin.

Yo he aportado mi visión de la situación, tú puedes aportar la tuya. Propongo probar mi estrategia en un intervalo anual, con un parámetro linealmente creciente del que depende la densidad de pedidos por unidad de tiempo. Un determinado multiplicador para el parámetro o parámetros.

Puedes tabular 100 resultados para tu estrategia con lote estándar y el mismo número de resultados con martin, los añadiré a mi supersoft y los pegaré aquí como imagen de superficie. Así comprobaremos si sólo soy yo el que "no lo puede cocinar" o es una tendencia general.

Como probablemente ya se haya dado cuenta, este argumento no se puede resolver con palabras, habrá que utilizar argumentos más fuertes. Propongo como tales argumentos, los resultados de las pruebas múltiples de diferentes TS en combinación con diferentes MM. Si hay objeciones, justifique cuál es el defecto de este tipo de argumentación.

Pero

Pero lo más interesante es lo otro. Si tomamos estos resultados de las pruebas del sistema y promediamos 100 curvas de renta variable obtenidas con un lote constante y luego hacemos lo mismo con las 100 curvas en las que se utilizó la martingala, serán casi idénticas, ¡la única diferencia es el factor de escala! Así sería si diversificáramos la negociación por parámetro de estrategia. Resulta que la martingala no hace más que desestabilizar.

Página 25. Pero no podría decir que este caso cumple con todos los requisitos de la tarea, lamentablemente no lo hace. En general, su estudio sería correcto si también cumpliera todas las normas. Esto se puede ver en su propio gráfico.

No sé qué buscar en la página 25. Por favor, repite los requisitos, no los encontré allí. Necesito al menos 10, preferiblemente 100 para lote constante y 100 para martin. La tarea consiste en comprobar la utilidad de Martin. Lo que suma o resta a una muestra estadística representativa. 1 curva no es una estadística.

Adjunto un ejemplo con 10 acciones, dos variantes(txt csv) como ejemplo. Puedo descargar todos los 100, pero el archivo es más de 800 metros (sin comprimir), después de todo, es más de 50 millones de dígitos en la tabla 525600x100 Incluso abierto no es rápido.

El objetivo es estimar la "robustez" del TP con la variación de los parámetros, con un lote y un martín constantes. Para saber qué podemos obtener y qué podemos perder, y en qué condiciones. Soy neutral y puedo cambiar de opinión, me gusta mucho cambiar de opinión). Pero necesito un argumento y una prueba decente.

No sé qué buscar en la página 25. Por favor, repite los requisitos, no los encontré allí. Necesito al menos 10, preferiblemente 100 para lote constante y 100 para martin. La tarea consiste en comprobar la utilidad de Martin. Lo que suma o resta a una muestra estadística representativa. 1 curva no es una estadística.

Se adjunta un ejemplo con 10 acciones, dos variantes.

El propósito es estimar la "robustez" del TS para la variación de los parámetros, con un lote y un martín constantes. Quiero saber lo que estoy recibiendo y lo que estoy perdiendo, y en qué condiciones. Soy neutral y me alegro de que me conviertan, de hecho me gusta que me conviertan)))). Pero necesito un argumento y una prueba decente.