Вы упускаете торговые возможности:

- Бесплатные приложения для трейдинга

- 8 000+ сигналов для копирования

- Экономические новости для анализа финансовых рынков

Регистрация

Вход

Вы принимаете политику сайта и условия использования

Если у вас нет учетной записи, зарегистрируйтесь

Форум о трейдинге, автоматических торговых системах и тестировании торговых стратегий

Как начать работу с Metatrader 5

Сергей Голубев, 2016.07.28 17:01

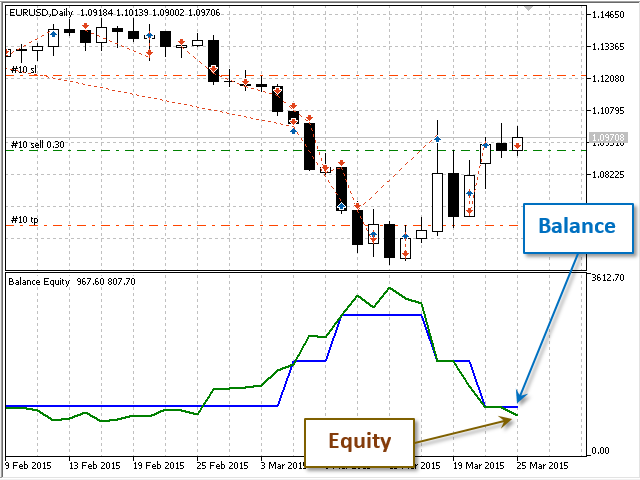

Интересная статья для MT5 (с индикаторами для скачивания):Лайфхак для трейдеров: Индикаторы баланса, просадки, нагрузки и тиков при тестировании

ОглавлениеФорум о трейдинге, автоматизированных торговых системах и тестировании торговых стратегий

Идеи мультивалютных советников

Сергей Голубев, 2014.02.26 13:23

Многовалютный советник может быть основан на некоторых других системах. Единственное, что необходимо сделать (кроме самой системы) - это "функция защиты счета". Потому что такие советники могут быть рискованными, и этот риск касается всего счета (просто мое мнение, извините). Но это также зависит от того, как он будет закодирован, например.

============

Что касается корреляции, то я нашел следующее

Видео

MT5 CodeBase

Интересная тема : Мудрые слова в книгах по трейдингу

Форум о трейдинге, автоматических торговых системах и тестировании торговых стратегий

Слова мудрости в книгах по трейдингу

Мухаммад Эльбермави, 2015.08.18 10:47

Жизнь успешного трейдера, что это...

И я предлагаю взглянуть на следующий индикатор:

Non Repainting Supertrend Indicator - индикатор для MetaTrader 4

Non Repainting SuperTrend особенно стабилен и имеет несколько преимуществ по сравнению со старыми версиями индикаторов SuperTrend:

Я скачал EA, но после установки не смог подключиться к чату, не реагирует, когда я нажимаю на него. Пожалуйста, может ли кто-нибудь помочь, это срочно?

Форум о трейдинге, автоматических торговых системах и тестировании торговых стратегий

Что-то интересное

ЛЮБЯЩИЙ, 2016.07.31 11:38

Скачала советник, но после установки не смогла прикрепить в чате, не реагирует на нажатие. Пожалуйста, может ли кто-нибудь помочь срочно?

Этот? Индикатор Супертренда без перерисовки - индикатор для MetaTrader 4

Это индикатор (не советник) ...

Форум о трейдинге, автоматических торговых системах и тестировании торговых стратегий

Что-то интересное

Сергей Голубев, 2016.01.25 19:26

Нашел еще один очень интересный индикатор:

PricePercentRange - индикатор для MetaTrader 4

Почему это интересно? Просто прочитайте следующее:

С помощью этого индикатора очень легко понять/оценить направление тренда (например, для вашей ручной торговой системы для открытия сделки на покупку или продажу). Вы можете попробовать этот индикатор, чтобы убедиться в этом самостоятельно.

Форум о трейдинге, автоматизированных торговых системах и тестировании торговых стратегий

Индикаторы: Фибоначчи ретрейсмент

Сергей Голубев, 2013.11.21 12:06

Ретракции Фибоначчи (по материалам статьи на stockcharts)

Введение

Ретракции Фибоначчи - это коэффициенты, используемые для определения потенциальных уровней разворота. Эти соотношения находятся в последовательности Фибоначчи. Наиболее популярными коэффициентами Фибоначчи являются 61,8% и 38,2%. Обратите внимание, что 38,2% часто округляется до 38%, а 61,8 округляется до 62%. После роста графики применяют коэффициенты Фибоначчи для определения уровней коррекции и прогнозирования масштабов коррекции или отката. Коэффициенты Фибоначчи также могут применяться после падения для прогнозирования продолжительности контртрендового отскока. Эти коррекции можно комбинировать с другими индикаторами и ценовыми паттернами для создания общей стратегии.

Последовательность и соотношенияЭта статья не предназначена для углубления в математические свойства последовательности Фибоначчи и золотого сечения. Для этого есть множество других источников. Тем не менее, несколько основных положений обеспечат необходимый фон для самых популярных чисел. Леонардо Пизано Боголло (1170-1250), итальянскому математику из Пизы, приписывают введение последовательности Фибоначчи на Западе. Она выглядит следующим образом:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610......

Последовательность простирается до бесконечности и содержит множество уникальных математических свойств.

1,618 относится к золотому сечению или золотой середине, также называемой Phi. Обратная величина 1,618 равна .618. Эти соотношения можно найти во всей природе, архитектуре, искусстве и биологии. В своей книге "Волновой принцип Эллиотта" Роберт Прехтер цитирует Уильяма Хоффера из декабрьского номера журнала Smithsonian за 1975 год:

.... пропорция .618034 к 1 является математической основой для формы игральных карт и Парфенона, подсолнухов и раковин улиток, греческих ваз и спиральных галактик космоса. Греки основывали большую часть своего искусства и архитектуры на этой пропорции. Они называли ее золотой серединой.

Зоны оповещенияУровни коррекции предупреждают трейдеров или инвесторов о потенциальном развороте тренда, зоне сопротивления или поддержке. Ретракции основаны на предыдущем движении. Ожидается, что отскок отменит часть предыдущего падения, а коррекция отменит часть предыдущего роста. После начала отката чартисты могут определить конкретные уровни коррекции Фибоначчи для мониторинга. По мере приближения коррекции к этим уровням коррекции чартисты должны быть более бдительными в отношении потенциального бычьего разворота. На графике 1 показано, что Home Depot отступает примерно на 50% от своего предыдущего роста.

Обратная ситуация наблюдается при отскоке или коррекционном движении после падения. Как только начинается отскок, графики могут определить конкретные уровни коррекции Фибоначчи для мониторинга. Когда коррекция приближается к этим уровням коррекции, графики должны быть более бдительными в отношении потенциального медвежьего разворота. На графике 2 показано, что 3M (MMM) отступает примерно на 50% от своего предыдущего падения.

Следует помнить, что эти уровни коррекции не являются жесткими точками разворота. Вместо этого они служат зонами предупреждения о потенциальном развороте. Именно в этот момент трейдеры должны использовать другие аспекты технического анализа для идентификации или подтверждения разворота. Это могут быть свечи, ценовые модели, осцилляторы импульса или скользящие средние.

Обычные ретрейсментыИнструмент Fibonacci Retracements Tool на StockCharts показывает четыре распространенных коррекции: 23,6%, 38,2%, 50% и 61,8%. Из приведенного выше раздела о Фибоначчи ясно, что 23,6%, 38,2% и 61,8% основаны на соотношениях, найденных в последовательности Фибоначчи. 50-процентная коррекция не основана на числе Фибоначчи. Вместо этого, это число вытекает из утверждения теории Доу о том, что средние часто откатывают половину своего предыдущего движения.

Исходя из глубины, мы можем считать 23,6%-ный откат относительно неглубоким. Такой откат подходит для флагов или коротких откатов. Откаты в диапазоне 38,2%-50% считаются умеренными. Несмотря на большую глубину, 61,8%-ную коррекцию можно назвать золотой коррекцией. В конце концов, он основан на золотом сечении.

Мелкие откаты случаются, но для их улавливания требуется более пристальное наблюдение и быстрое нажатие на спусковой крючок. В приведенных ниже примерах используются дневные графики с периодом 3-9 месяцев. Основное внимание будет уделено умеренным коррекциям (38,2-50%) и золотым коррекциям (61,8%). Кроме того, в этих примерах показано, как сочетать коррекции с другими индикаторами для подтверждения разворота.

Умеренные ретрейсментыГрафик 3 показывает Target (TGT) с коррекцией, которая отступила на 38% от предыдущего роста. Это снижение также сформировало падающий клин, что типично для коррекционных движений. Эта комбинация вызвала тревогу разворота. Денежный поток Чайкина стал положительным, когда акции выросли в конце июня, но первая попытка разворота не удалась. Да, бывают и неудачи. Второй разворот в середине июля был успешным. Обратите внимание, что TGT рванула вверх, пробила линию клинового тренда, а денежный поток Чайкина стал положительным (зеленая линия).

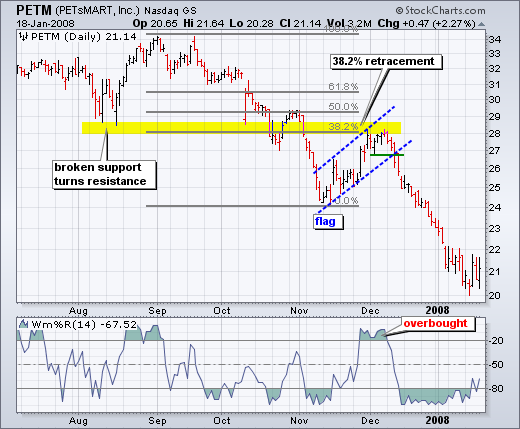

График 4 показывает Petsmart (PETM) с умеренной 38%-ной коррекцией и другими сигналами. После снижения в сентябре-октябре акции отскочили назад до уровня около 28 в ноябре. В дополнение к 38%-ной коррекции, обратите внимание, что пробитая поддержка превратилась в сопротивление в этой области. Эта комбинация послужила сигналом к потенциальному развороту. William %R торговался выше -20% и также был перекуплен. Последующие сигналы подтвердили разворот. Во-первых, %R Уильямса вернулся ниже -20%. Во-вторых, PETM сформировал восходящий флаг и пробил поддержку флага резким снижением на второй неделе декабря.

Золотые ретрейсментыНа графике 4 показано дно Pfizer (PFE) вблизи уровня 62% коррекции. Перед этим успешным отскоком произошел неудачный отскок вблизи уровня 50% коррекции. Успешный разворот произошел с помощью молота на высоком объеме, а через несколько дней последовал прорыв.

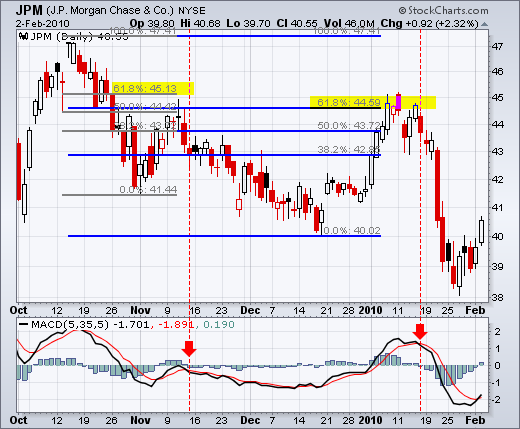

На графике 5 показана вершина JP Morgan (JPM) вблизи уровня 62% коррекции. Рост до уровня 62% коррекции был довольно сильным, но неожиданно появилось сопротивление, и MACD (5,35,5) подтвердил разворот. Красная свеча и гэп вниз подтвердили сопротивление вблизи уровня 62% коррекции. Был двухдневный отскок выше 44,5, но этот отскок быстро провалился, так как MACD ушел ниже своей сигнальной линии (красная пунктирная линия).

ВыводыРетракции Фибоначчи часто используются для определения окончания коррекции или контртрендового отскока. Коррекции и контртрендовые отскоки часто повторяют часть предыдущего движения. Хотя короткие 23,6%-ные коррекции действительно встречаются, 38,2-61,8% охватывают больше возможностей (с 50% посередине). Эта зона может показаться большой, но это всего лишь зона предупреждения о развороте. Для подтверждения разворота необходимы другие технические сигналы. Развороты могут быть подтверждены свечами, индикаторами импульса, объема или графическими паттернами. Фактически, чем больше подтверждающих факторов, тем надежнее сигнал.

Форум о трейдинге, автоматических торговых системах и тестировании торговых стратегий

XAU/USD

Сергей Голубев, 2013.12.09 15:16

Торговая система 3 Stoch MaFibo для таймфрейма M5 и M1

- торговые примеры

- шаблон для скачивания

- объяснение как торговать и больше объяснений здесь

- как установить

- Советник 2stochm_v4 находится в этом посте.

================================Форум о трейдинге, автоматизированных торговых системах и тестировании торговых стратегий

Индикаторы: Ренко

Сергей Голубев, 2013.09.03 11:03

Ренко(извлечение из Achelis - Технический анализ от А до Я)

============

Обзор

Считается, что метод построения графиков Renko получил свое название от японского слова "renga", означающего "кирпич". Графики Ренко похожи на графики с разрывом трех линий, за исключением того, что на графике Ренко линия (или "кирпич", как их называют) рисуется в направлении предыдущего движения только в том случае, если цены двигаются на минимальную величину (т.е. размер коробки). Кирпичи всегда равны по размеру. Например, на 5-единичном графике Ренко ралли на 20 пунктов отображается в виде четырех кирпичиков Ренко высотой 5 единиц.

Графики Каги были впервые представлены в США Стивеном Нисоном, когда он опубликовал книгу "За пределами свечей.

Интерпретация

О развороте основных трендов сигнализирует появление нового белого или черного кирпича. Новый белый кирпич указывает на начало нового восходящего тренда. Новый черный кирпич указывает на начало нового нисходящего тренда. Поскольку график Ренко - это метод следования за трендом, бывают случаи, когда графики Ренко производят колебания, подавая сигналы вблизи конца краткосрочных трендов. Однако ожидание от техники следования за трендом заключается в том, что она позволяет вам оседлать большую часть значительных трендов.

Поскольку график Ренко выделяет основную ценовую тенденцию, отфильтровывая незначительные ценовые изменения, графики Ренко также могут быть очень полезны при определении уровней поддержки и сопротивления.

Расчет

Графики Ренко всегда строятся на основе цен закрытия. Вы указываете "размер ящика", который определяет минимальное изменение цены для отображения.

Для построения кирпичиков Ренко сегодняшнее закрытие сравнивается с максимумом и минимумом предыдущего кирпичика (белого или черного):

Если цена закрытия поднимается выше вершины предыдущего кирпича как минимум на размер коробки, то в новых колонках рисуется один или несколько белых кирпичей. Высота кирпичей всегда равна размеру коробки.

Если цена закрытия опускается ниже нижней границы предыдущего кирпича хотя бы на размер коробки, в новых колонках рисуется один или несколько черных кирпичей. Опять же, высота кирпичей всегда равна размеру коробки.

Если цены сдвигаются больше, чем на размер ячейки, но недостаточно для создания двух кирпичей, рисуется только один кирпич. Например, на двухблочном графике Renko, если цены двигаются от 100 до 103, то рисуется только один белый кирпич от 100 до 102. Остальная часть движения, от 102 до 103, на графике Ренко не отображается.

Скачать бесплатно: Индикатор Ренко

Форум о трейдинге, автоматических торговых системах и тестировании торговых стратегий

Что-то интересное

Сергей Голубев, 2016.05.21 07:53

Renko_v1 - индикатор для MetaTrader 5

====

Как использовать бары Ренко и скользящие средние для поиска сделок

Разговорные моменты

- Бары Ренко помогают отфильтровать шум

- Бары Ренко показывают более четкие входы и выходы из рынка

- Скользящие средние можно использовать вместе с барами Ренко с небольшими изменениями в настройках для точного определения входов.

Видеть тренд без шума рынка Форекс - цель каждого трейдера. Слишком часто трейдерам морочат голову повороты и развороты ценового действия.Кроме того, скользящие средние можно использовать для сигнализации входов и выходов. Для того чтобы скользящие средние, которые обычно привязаны ко времени, работали с системой графиков, основанной на цене, необходимо изменить несколько параметров.

Чтобы добавить 13-периодную экспоненциальную скользящую среднюю на график Ренко, выберите EMA в меню "Добавить индикатор" и измените "Количество периодов" на 13.

Обратите внимание на график выше, где показаны как бары Ренко, так и 13-периодная экспоненциальная скользящая средняя. На основе баров Ренко и скользящей средней можно построить простую систему. Когда ценовые бары Ренко пересекаются ниже скользящей средней и становятся красными, трейдеры могут войти в короткую позицию и оставаться в тренде, пока бары Ренко снова не пересекутся выше скользящей средней.

Начальный стоп можно разместить чуть выше последнего синего кирпича Ренко. Помните, что в приведенном выше примере каждый кирпичик равен пяти пунктам. В приведенном выше примере красными кругами отмечены места пересечения баров Ренко ниже скользящей средней. Трейдер может видеть, что можно было бы собрать несколько пунктов, поскольку бары оставались ниже скользящей средней.

С другой стороны, когда бары Ренко меняют цвет и пересекаются выше скользящей средней, трейдер может войти в длинную позицию, разместив стоп чуть ниже последнего красного кирпичика Ренко. На приведенном выше графике зелеными кружками показаны точки, в которых ценовые бары Ренко двигались выше скользящей средней, генерируя четкий сигнал на покупку.

Графики Ренко без измерения времени могут потребовать некоторого привыкания. Но как только вы освоите их, вам будет трудно вернуться к свечам. Добавление скользящей средней дает отличные сигналы для входа и выхода. Совместное использование с другими индикаторами может увеличить преимущества торговли без шума и пугающих фитилей!