香港维持了32年的联系汇率制度似乎正在面临陷入两难处境:一方面是美国即将上调利率,另一方面则是中国经济陷入颓势。

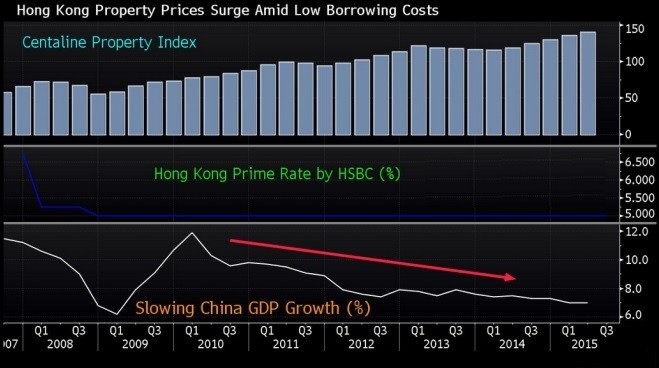

香港的联系汇率机制意味着,若美联储(FED)料在今年底之前加息,香港别无选择只能跟进。法国巴黎银行(BNP Paribas SA)认为,与此同时,中国自1990年来最缓慢的经济增速将对香港的房价和薪资带来下降压力,从而加剧公众对联系汇率机制的不满。

法巴香港经济学家Mole Hau表示:“这可谓双重打击,香港经济目前更为融入中国内地,因此会受到中国放缓的拖累。但香港的货币政策必须追随美国,这对于香港来说相当不协调。”

8月份人民币突然贬值之后,港元挂钩美元的联系汇率制度成为关注焦点。支持港元贬值者指出港元的贸易加权汇率和香港利率跟随美元上涨的风险,这两项都不利于香港经济,因香港经济本就面临一系列挑战,比如信贷周期和房地产市场即将见顶、来自中国内地的游客减少、贸易疲弱、中国经济放缓等。

中国经济增速放缓以及反腐举措早已令香港的旅游业和零售业遭受打击,影响最大的当属奢侈品消费。

由于人民币的意外贬值刺激亚洲地区货币普遍走低,同时还引发哈萨克斯坦和斯里兰卡的汇率机制出现变动,期权市场所显示的香港汇率制度结束的概率上月飙升至10年最高。

市场波动引发港元获得追捧,香港金管局(HKMA)本月被迫买入47亿美元来避免港元走强。

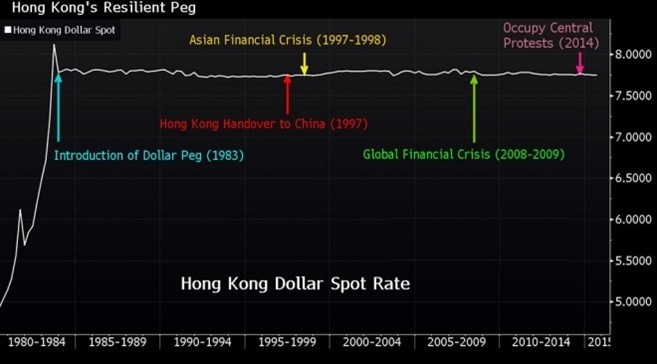

分析师指出,上述资金流动反映出外界对港元汇率机制韧性的信心。这一汇率机制经受住1997年香港回归、1998年亚洲金融危机期间投机客冲击、2008-2009年全球金融危机等事件的考验。

香港金管局本月重申将维持港元的稳定。港元兑美元只被允许在7.75-7.85港元之间波动。

港元一年期隐含波动率在8月份飙升一倍,8月26日一度触及3.2%,达到2004年12月份来最高水准。

因除日本外的亚洲国家货币普遍走软,港元联系汇率机制正在损害香港的竞争力。过去两个月港元兑美元上涨0.1%,而人民币贬值1.6%,亚洲货币平均贬值幅度则高达7.2%。

Capital Economics Ltd分析师Gareth Leather表示:“考虑到亚洲其他所有国家的货币出现贬值,香港的竞争力可能会急剧恶化。”

交易商预计美联储下周加息的概率为28%,而在12月加息的几率则达到57%,一旦美国加息,则可能令香港的抵押贷款成本更高。

自2011年以来香港房价出现飙升,这促使一些“立法人士”呼吁重新评估联系汇率制度。汇丰银行(HSBC Holdings Plc)则表示,假如进行调整的话,则可以让港元盯住一揽子货币。

香港金管局(HKMA)前总裁、有“香港金融沙皇”之称的任志刚(Joseph Yam)在2012年年中时曾表示,香港应当重新评估盯住美元的汇率制度,转而考虑将港元汇率与人民币挂钩。

香港政界和金融圈人士仍不愿改变盯住美元的汇率制,他们认为,该制度在近30年期间为香港的经济发展立下“汗马功劳”。但是,该制度也迫使香港采取与美国相同的货币政策,从而加剧香港通胀和房地产价格飙升。

数据表明,反映香港房价的中原城市领先指数(Centa-Cityleadingindex)自2010年末以来已经飙涨60%。

不过也有人士对改变联系汇率制度持反对意见。澳新银行(ANZ)经济学家Raymond Yeung表示,一旦调整香港与美元挂钩的制度,则可能引发投机活动,并损害香港金融市场的公信度。

瑞银(UBS)财富管理的报告称,即使港元进一步走强及香港利率攀升将给本地经济带来压力,相信香港金融管理局仍会坚守港元挂钩美元的联系汇率制度,以免损害投资者信心,进而引发大量资金外逃,对香港经济和货币稳定造成更大危害。

报告指出,“鉴于金管局的信誉以及维持联系汇率制度的承诺,我们认为港元兑美元贬值的风险很低”,香港的真正压力在于本地利率跟随美国利率上升,发生在当信货、房地产市场以及经济周期即将见顶之时。