Целью данной статьи и исследования является определение эффективности использования в трейдинге паттернов Price Action Rails. Мы рассмотрим эти ценовые модели на различных финансовых инструментах и таймфреймах.

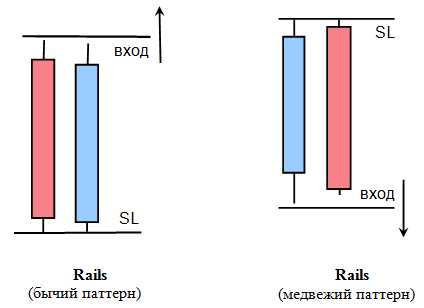

Паттерн Rails — рельсы (в интернете встречается название Skiing — лыжи), относиться к разворотным и довольно часто оправдывается. В состав данной свечной модели входит два бара примерно одного размера, но с разной направленностью. При этом, чем больше длина баров, тем сильнее считается сигнал.

Для бычьей и медвежьей модели бары должны быть противоположными. При этом в бычьем паттерне второй бар – нисходящий, а первый бар – восходящий. В медвежьем паттерне бары зеркальны: второй бар – восходящий, а первый – нисходящий.

Рекомендуется заключать сделку после закрытия второй свечи.

Содержание

- Принципы сбора информации

- Статистические показатели паттернов

- Сравнение показателя прибыль/риск по таймфреймам

- Сравнение показателя прибыль/риск по активам

- Резюме

Принципы сбора информации

По ранее выработанному нами подходу для проведения данного исследования был написан скрипт, который «отлавливал» и сохранял данные параметров по паттернам Price Action Rails. Исследование проводилось на выбранных основных таймфреймах для каждого финансового инструмента. При этом из обработки исключен минутный таймфрейм (М1) как рискованный и малоперспективный — слишком много шума. Также исключены из рассмотрения недельный (W1) и месячный (МN) таймфреймы, так как они дают непредставительные выборки статистических данных. То есть количество сформировавшихся паттернов Rails на этих таймфреймах незначительно и не может использоваться для статистических выводов.

Для исследований выбраны следующие инструменты: XAUUSD, GBPUSD, USDCAD, USDJPY, EURUSD и AUDUSD. Временной диапазон исследования для каждого актива задавался на основании тех котировок, которые были доступны в терминале на 28 июня 2018. Следует заметить, что точки начала тестирования для всех таймфреймов и инструментов разные в силу доступности различного количества котировок для конкретной валютной пары и таймфрейма. Также особо хочется подчеркнуть, что проводилось исследование эффективности «чистых» паттернов без использования дополнительных инструментов анализа рынка.

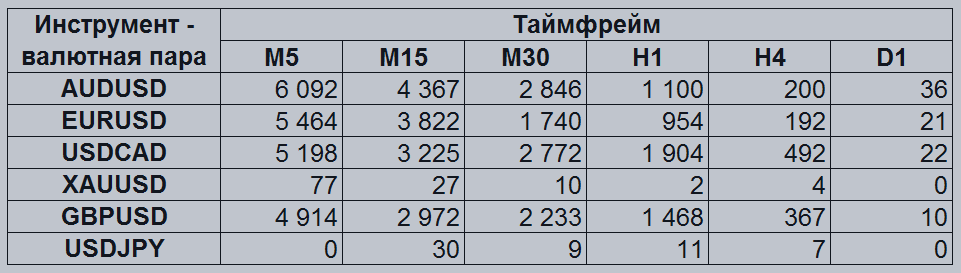

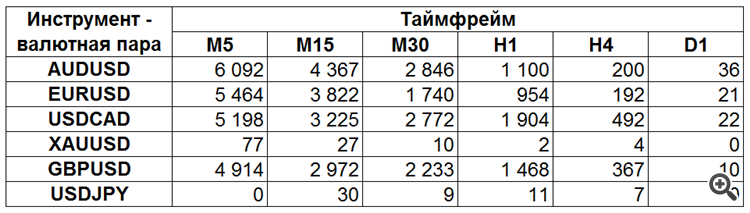

В таблице ниже отображено число паттернов Rails, которое встречается на определенных таймфреймах по каждой валютной паре:

Число паттернов Rails в разрезе конкретного таймфрейма, как видно из приведенной таблицы, различается в зависимости от характера движения цены инструмента. Больше всего паттернов формируется и собирается для всех инструментов на таймфреймах М5 и М15. При этом, чем выше таймфрейм, тем меньше количество сформировавшихся паттернов.

Следует отметить, что количество сформированных паттернов существенно зависит и от инструмента — валютной пары, то есть от характера движения цены для него. Как иллюстрация этого аспекта могут выступать XAUUSD и USDJPY, на которых сформированные и обнаруженные паттерны рассматриваемого типа представляют собой совсем непредставительные выборки с точки зрения математической статистики и соответственно для практической торговли трейдера. В силу изложенного можем XAUUSD и USDJPY исключить из дальнейшего рассмотрения. При желании можете получить их по индивидуальному запросу.

Также, беглый взгляд на данные в таблице по дневному таймфрейму позволяет согласно положений математической статистики (непредставительность ряда) исключить из дальнейшего рассмотрения этот таймфрейм.

Статистические показатели паттернов

В качестве основных оставим те же параметры, которые будем получать аналогично предыдущим исследованиям паттернов Внутренний бар, Поглощение и DBLHC и DBHLC , но все же приведем их полный перечень:

- time — дата и время формирования паттерна (в формате DD.MM.YYYY HH:MM);

- risk — риск в пунктах при входе в рынок после формирования паттерна и установке стоп-лосс ниже минимумов данного паттерна (для позиций на продажу — выше максимумов);

- riskINATRS — риск в ATR;

- priceMove — максимальное движение рынка после формирования паттерна в благоприятном направлении. Близкое к нулю значение указывает на ситуацию, когда рынок сразу после формирования паттерна двигался в противоположном направлении;

- PL — максимальное отношение прибыли к риску, рассчитывается как priceMove / risk;

- patternSize — размер паттерна в пунктах;

- patternSizeINATRS — размер паттерна в ATR;

- ATR — размер ATR на дату формирования паттерна.

Максимальный потенциал прибыли и отношение прибыль/риск в каждой сделке рассчитывались следующим образом: после формирования паттерна определялся уровень стоп-лосс, для сделок на покупку — нижняя граница паттерна миинус 0.3 ATR (период 100) на текущем таймфрейме, для сделок на продажу — выше верхней границы паттерна.

Далее определялось максимальное расстояние, которое цена проходила в нужном направлении за следующие 25 свечей. Например, если формировался бычий паттерн и цена проходила расстояние, равное 20 пунктам, а затем разворачивалась и стоп-лосс был равен 30 пунктов, то PL рассчитывался так: 20/30 = 0,67.

Если цена сразу после формирования паттерна достигала линии стоп-лосс, проходя, например, всего 1 пункт в желаемом направлении и стоп-лосс был равен 30 пунктов, то PL равен 1/30 = 0,03.

Статистика перечисленных параметров была собрана по всем указанным выше финансовым инструментам и таймфреймам. Конечно, очевидно, что для нас наиболее интересный параметр из описанных выше — PL, чем выше потенциальное отношение прибыли к рискам, тем лучше, ибо он в определенном смысле отражает статистический потенциал ожидаемой прибыли. В определении наиболее перспективного значения этого параметра и заключается смысл данного исследования. Я имею ввиду, что для успешного трейдинга целесообразноработать там, где соотношение Take Profit к Stop Loss не ниже 2.

Теперь можно перейти к более детальному разбору статистики по параметру PL для каждого инструмента и таймфрейма.

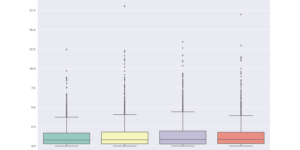

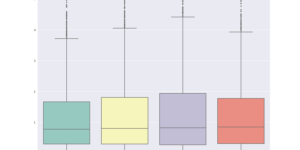

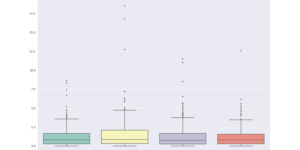

Для наглядного отображения информации по показателю PL для каждого паттерна, как и в предыдущих статьях, мы будем использовать график, который называется ящик с усами, (англ. box-and-whiskers plot, box plot). Он компактен, нагляден и активно используется в описательной статистике, поэтому мы также воспользуемся этим инструментом. Особенности применения такого подхода я уже освещал в предыдущих статьях по паттернам Внутренний бар, Поглощение и DBLHC и DBHLC, поэтому сейчас детально на этом останавливаться не буду.

На всех закладках и рисунках, размещенных на них для каждого таймфрейма и финансового инструмента, публикуются два графика. Первый график (слева) отражает всю ситуацию, по рассматриваемому аспекту целиком. А на втором графике (справа) отсечены «выбросы» со значением PL > 5, то есть информация о «выбросах», которая имеется после четвертого квантиля – после верхнего уса. При этом, оба графика позволяют увидеть представляемые данные в более удобном для восприятия масштабе (если «кликнуть» мышкой на каком-то из них).

Сравнение показателя прибыль/риск по таймфреймам

На каждом рисунке слева отражена вся статистика вместе с выбросами — чрезвычайно высокими, но относительно редкими значениями PL. Сразу бросается в глаза число выбросов на небольших таймфреймах — сделки с чрезвычайно высокими отношениями прибыль/риск тут встречаются на порядок чаще в сравнении с крупными таймфреймами. Это свойство мелких таймфреймов вполне ожидаемо. Остановимся подробнее на правых рисунках всех закладок, где график ограничен значениями прибыль/риск, равными 5:1, что более удобно для рассмотрения и анализа.

Нас интересует верхняя граница бокса и значения, которые находятся выше. Это примерно 25% паттернов, которые отражают сделки с наибольшим соотношением прибыль/риск. Чем выше находится верхняя граница бокса и верхняя граница «тени», то есть верхнего уса для рассматриваемого инструмента и таймфрейма, тем лучше, поскольку в этом случае сделки с высоким отношением профит/лосс встречаются чаще, а это более перспективно для трейдинга.

М5

Верхние 25% сделок генерируют соотношение прибыль риск в диапазоне 1.75 – 4.45:

- максимального значения прибыль/риск верхние 25% сделок достигают на инструментах: USDCAD и GBPUSD, а минимального — на AUDUSD и EURUSD;

- минимальное значение имеет верхняя граница бокса инструментов AUDUSD, максимальное — на USDCAD;

- медианы всех инструментов имеют имеют значение 1.80;

- «выбросы» на этом таймфрейме для GBPUSD достигают значения 18.

При поиске точек входа с отношением потенциальной прибыли к рискам на таймфрейме М5 наиболее интересны инструменты: USDCAD и GBPUSD.

Продолжение - исследование по всем таймфреймам

Сравнение показателя прибыль/риск по активам

Теперь можно приступить к проведению исследований и сравнению показателей паттерна по всем инструментам для конкретного ТФ. Для этого применим подходы, котрые применяли и в предыдущих исследованиях – то есть будем рассматривать все выбранные инструменты на конкретном таймфрейме.

Верхние 25% сделок генерируют соотношение прибыль риск в диапазоне 1.70 – 4.80:

- максимального значения прибыль/риск верхние 25% сделок достигают на таймфрейме М15, а минимального — на Н1;

- минимальное значение имеет верхняя граница бокса инструмента EURUSD на таймфрейме М5, а максимальное — на М15;

- самые высокие медианы на таймфреймах М15 и М5;

- «выбросы» для EURUSD на таймфрейме М15 достигают значения порядка 18.5.

При поиске точек входа с максимальным отношением потенциальной прибыли к рискам для рассматриваемого инструмента EURUSD наиболее интересным будет таймфрейм М15.

Исследование по всем валютным парам - продолжение.

Резюме

Обобщая основные результаты и формулируя главные выводы по анализу проведенного исследования статистических показателей паттернов Price Action Rails для выбранных инструментов на рассмотренных периодах, можно утверждать следующее:

- Характер движения цены рассмотренных инструментов на различных таймфреймах обуславливает статистические особенности параметра PL. Также следует заметить, что однозначно отдать предпочтение какому-то одному инструменту или таймфреймах достаточно непросто. При реальной торговле необходимо комплексно рассматривать все особенности инструмента, сочетая при этом различные подходы анализа и оценки ситуации.

- Наиболее подвержены разбросу среди статистических параметров рассматриваемых паттернов Rails на рассмотренных инструментах и таймфреймах следующие: значение PL, верхние границы третьего и четвертого квантилей.

- Также считаю, что в наиболее целесообразно использовать сигналы паттернов Rails в составе вашей торговой системы для:

- периодов: М5 и М30;

- инструментов: EURUSD и AUDUSD.

Как и в предыдущих исследовательских статьях, подчеркиваю, что результаты и выводы, полученные в настоящем исследовании, можно применять только как одну из компонент вашей торговой системы.