Опцион или стоп-лосс? Расчёт объема позиции при торговле опционами

Ранее мы разобрали принцип расчета оптимального объема позиции в классической направленной торговле.

Сегодня мы обсудим применение формулы расчета объема позиции при торговле на опционном рынке, а также разберем пример, в котором правила риск-менеджмента не позволяют открыть позицию со стоп-лосс приказом, но возможен вход в рынок при помощи опционов.

Ключевые темы

- Формула расчета объема позиции

- Когда риск-менеджмент купить не позволяет…

- Купить, нельзя не покупать

- Расчёт оптимального объема позиции на опционном рынке

- Резюме

- Дополнительные материалы

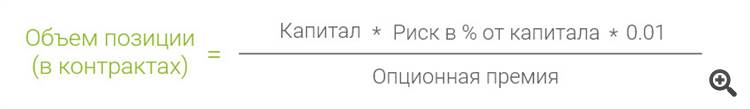

Формула расчета объема позиции

Покупка опциона является достойной альтернативой торговле со стоп-лосс приказом. В этом случае риск жестко ограничен опционной премией, а проскальзываний в их классической форме не существует.

В сравнении с направленной торговлей со стоп-лосс приказом, расчёт оптимального объёма позиции становится ещё проще. При этом формула работает также эффективно и позволяет увеличить потенциал прибыли и снизить торговые риски.

В знаменателе формулы вместо риска в пунктах и стоимости пункта для целого лота появляется цена опциона — опционная премия (рис. 1).

Далее наш пример прольет свет на специфику ситуаций, в которых покупка опциона является более привлекательным решением в сравнении с установкой стоп-лосс приказа.

Когда риск-менеджмент купить не позволяет…

Рынок японской йены находится в восходящем тренде и, после очередного бычьего рывка, на дневном таймфрейме формируется полноценная коррекция. В момент наиболее вероятного продолжения роста цен появляется сигнал для среднесрочного входа на покупку, сигнал на отбой от последнего пробитого уровня (рис. 2).

При установке стоп-лосс приказа в районе ближайшего уровня поддержки текущего таймфрейма риск на сделку равняется примерно 250 пунктов. Потенциал прибыли составляет 350 пунктов.

Отношение потенциальной прибыли к рискам можно рассчитать так: 350/250 = 1.4 (рис. 2). В текущем примере речь идет о торговле на отбой — входе в рынок в момент завершения коррекции рынка. При использовании этой торговой тактики вполне реально получить отношение прибыль/риск равное 2:1 и более даже на дневном таймфрейме.

Минимально допустимое отношение прибыль/риск равно два к одному. Нарушать торговый план, размениваясь по мелочам, не имеет смысла. Входить в рынок нельзя, поскольку не выполняется один из ключевых пунктов торгового плана — риск-менеджмент.

Если нарушения правил риск-менеджмента станут частыми, то трейдер потеряет одно из важных конкурентных преимуществ — возможность увеличивать свой капитал, ошибаясь более чем в 50% случаев.

Купить, нельзя не покупать

В подобных ситуациях имеет смысл обратить внимание на опционный рынок. Это альтернативный вариант входа с заранее известным и ограниченным риском.

Рис. 3. Цены ближайших опционов (торговая платформа thinkorswim)

Стоимость подходящего нам опциона составляет 1.15 (рис. 3). Это опцион call, и его покупка позволит извлечь прибыль в случае роста рынка. Время его существования составляет 35 дней, что в текущем примере более чем достаточно для достижения ценовых целей или разворота рынка.

Стоимость опциона меняется нелинейно, и на нее влияет целый ряд факторов, описание которых достойно отдельных статей.

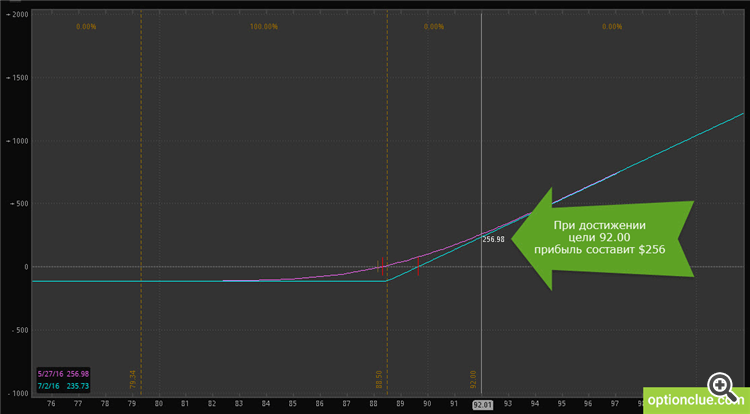

В некоторых торговых платформах можно смоделировать покупку опциона (thinkorswim в этом плане не имеет конкурентов). Это позволит максимально просто и объективно оценить потенциал прибыли и риска.

Рис. 4. Определение потенциала прибыли при покупке опциона в случае достижения цели в $92 (торговая платформа thinkorswim)

На рисунке 4 видно, что при достижении определенной ранее цели (92.00) прибыль может составить $256 при риске в $115 на каждый купленный опцион. Отношение потенциальной прибыли к рискам составляет 2.2 (256/115 = 2.2), тогда как при входе со стоп-лосс приказом это значение было равно 1.4.

Как упоминалось ранее, войти в рынок с надежным стоп-лосс приказом не представляется возможным, поэтому, при прочих равных, покупка опциона в данном примере выглядит гораздо привлекательнее.

Расчёт оптимального объема позиции на опционном рынке

Рассчитаем оптимальный объем для входа в рынок. Предположим, что капитал равен $9000, а допустимый риск для данного счета составляет 3% на сделку.

Входные данные для формулы (рис. 1):

- Капитал: $9000

- Риск в процентах от капитала: 3

- Опционная премия: $115 (цена Ask)

Объем позиции = ($9000 * 3 * 0.01) / 115 = 270 / 115 = 2.34 контракта

На опционном рынке можно купить только целый контракт, поэтому округлим полученное значение в меньшую сторону, до двух контрактов. Если открыть позицию такого объема, риск будет равен $230, что максимально близко к целевым 3% риска от капитала на сделку.

Если стоимость опциона слишком велика, и уложиться в требуемый уровень риска на сделку не удается, можно поискать схожий актив с меньшей опционной премией на другом рынке.

Найти более дешевый опцион на ценную бумагу сложно, тогда как на рынках металлов, валют или энергоносителей такая возможность может быть. Опционы на эти финансовые инструменты торгуются повсеместно, при этом их рыночная цена и размер контракта варьируются от рынка к рынку.

Например, на момент создания статьи опцион на серебро на российском рынке можно купить за $136, на рынке США схожий контракт меньшего объема торгуется по $93. Чем меньше цена опциона (премия), тем более точно можно рассчитать объем позиции.

Если оптимальный объем позиции меньше одного контракта и альтернативных вариантов входа нет, то согласно торгового плана открывать позицию нельзя, поскольку не выполняются правила управления капиталом.

Резюме

Опционы являются отличным дополнением к классической направленной среднесрочной торговле со стоп-лосс приказом. Они дают трейдеру гибкость, которую невозможно получить иным способом, а также позволяют жестко ограничить торговые риски.

Формула расчета оптимального объема позиции может применяться при направленной торговле на любом рынке. Опционы сегодня — самый эффективный инструмент ограничения торговых рисков, а в совокупности с динамическим расчетом риска на сделку они позволяют использовать капитал максимально эффективно.

Мы рассмотрели лишь один из многочисленных вариантов применения опционов в торговле. Существует множество вариантов улучшения торговых и инвестиционных решений при помощи опционов, и мы обязательно разберем их в следующих статьях.

P.S. В статье обсуждаются классические (ванильные) опционы. С бинарными опционами их объединяет лишь название. Классические опционы торгуются на биржах и используются как частными, так и крупными трейдерами. Они позволяют ограничить торговые риски, не ограничивая прибыль трейдера.

Бинарные опционы являются аналогом казино, не торгуются на биржах, не используются крупными трейдерами и настраиваются так, чтобы математическое ожидание всегда смещалось против трейдера (в казино математическое ожидание должно быть ниже нуля, иначе организация обанкротится).