Многие опытные трейдеры говорят, что зарабатывать деньги, торгуя на рынке, легко. Сложно их потом удержать. Все рынки характеризуются тем, что в течение большей части времени цены на них сильно не меняются, и лишь в течение небольшого времени (15 - 30 процентов) наблюдаются трендовые изменения цен. Для трейдеров, которые не находятся в биржевом зале и/или не являются специалистами, наступают сложные времена, когда рынок никуда не движется. Большинство трейдеров имеют тенденцию ставить защитные остановки (стопы) слишком близко к рынку и в результате терпят убытки. Наиболее благоприятны для извлечения прибыли периоды, когда цены на рынках изменяются в соответствии с определенным трендом. Поэтому наша первая задача в том, чтобы не упустить ни одного значительного тренда. Помните - это первая из наших пяти систем входа в рынок, и это первый сигнал, который мы должны учитывать после того, как Аллигатор начинает пробуждаться.

ФРАКТАЛ ПРОРЫВА

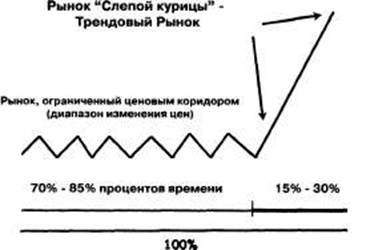

Мы не хотим участвовать в рынке и "держим порох сухим" до тех пор, пока Аллигатор не станет голодным и не начнет свой поиск пищи (либо более высоких, либо более низких цен). Мы не заключаем никаких сделок до тех пор, пока не появится первый фрактал, отвечающий нашим условиям. Давайте еще раз взглянем на типичный фондовый и/или фьючерсный рынок (Рис. 4-1).

Типичная Торговая Ситуация на Рынке

Рис. 4-1 показывает типичное, "характерное" поведение рынка. Рынок от 70 до 85 процентов времени топчется на месте. В этот период активности рынка большинство трейдеров несут убытки;

прибыли в этом время получают лишь трейдеры, работающие в биржевом зале, которые задавливают рынок за очень короткий период времени. Наиболее критической является точка, в которой наблюдался последний минимум. Мои методы торговли, включая пять магических пуль, - это самый лучший способ обнаруживать дно или вершину.

Аллигатор поможет нам включиться в реальный тренд и не заключать сделки во время колебания цен в ограниченном диапазоне, который съедает наши доходы.

МОДЕЛЬ ФРАКТАЛА

Модель фрактала проста. Рынок движется в том или ином направлении. Через некоторое время покупатели, которые хотели

Рис. 4—1 Типичный рынок

произвести покупку, ее произвели (время повышательной тенденции), и рынок испытал откат из-за недостатка покупателей. Затем на трейдеров начинает влиять некоторая новая информация (Хаос). Возникает новый поток покупок, и рынок, ища место несоответствия ценности и согласия в цене, движется наверх. Если движущая сила рынка (моментум) и сила покупателей достаточно велики, чтобы преодолеть предшествующий фрактал наверх, то мы сможем поставить ордер на покупку так, чтобы заключить одну сделку по цене, превышающей на одно минимальное изменение цены (тик) максимум фрактала. Давайте исследуем некоторые типичные модели фрактала.

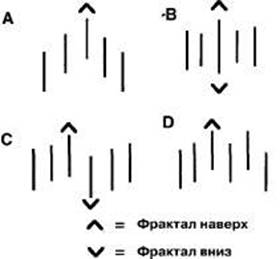

На Рис. 4-2 вы видите идеализированную схему фрактала в Модели "А'. Техническое определение фрактала - это серия из минимум пяти последовательных баров, в которой перед самым высоким максимумом и за ним находятся по два бара с более низкими максимумами. (Противоположная конфигурация соответствует фракталу для продажи). Один из способов визуализации этого

Рис. 4-2 Модель фрактала.

вытянуть руку перед собой, растопырив при этом пять пальцев, при этом ваш средний палец указывает вверх. Ваши пальцы - это пять последовательных баров, а ваш средний палец представляет собой самый высокий максимум, образуя фрактал. Во фрактале наверх мы интересуемся только наивысшими значениями баров, а во фрактале вниз интерес представляют только минимальные значения баров. Важно обратить внимание на следующие ограничения:

- Если текущий бар имеет такое же значение на вершине, что и средний, наивысший бар, то он не считается

одним из пяти баров, необходимых для формирования фрактала. Для фрактала на покупку вы должны иметь

максимум, которому предшествовали два более низких максимума, и за которым следовали бы два более

низких максимума. Для фрактала на продажу вы должны иметь один минимум, которому предшествовали бы

два более высоких минимума, иза которым следуют два более высоких минимума. - Фракталы наверх и вниз, могут включать в себя одни и те же бары. Один и тот же бар может быть частью как

фрактала наверх, так и фрактала вниз.

Обратите внимание на то, как Модель "В" удовлетворяет всем требованиям для фрактала. Два предшествующих и два последующих фрактала могут иметь любой максимум, чьи вершины не будут выше, чем средний бар (палец). Кроме этого, модель "В" является фракталом как наверх, так и вниз, так как оба предшествующих бара, а также и оба последующих бара являются внутренними барами, если их сравнить со средним баром фрактала.

Модель "С" показывает другое образование, которое создает как фрактал наверх, так и фрактал вниз. Как здесь показано, эти фракталы могут "включать" в себя одни и те же бары. Модель "D" требует шесть баров, чтобы сформировать фрактал наверх, потому что пятый бар имеет высоту, равную высоте предыдущего самого высокого максимума. Чтобы подчеркнуть изложенное, еще раз здесь повторим рабочее определение:

Фрактал должен иметь два предыдущих и два последующих бара с более низкими максимумами (более высокимиминимумами при нисходящей тенденции). Для фрактала на покупку нас интересует только максимальные значения баров. Для фрактала на продажу нас интересует только минимальные значения баров.

Фракталы говорят нам много о "фазовом пространстве" поведения рынка, но мы можем усовершенствовать нашу торговлю, зная, как изменятся поведенческие функции фрактала, когда рынок сдвинется от максимума к минимуму и обратно. После того, как фрактал сформирован, он всегда будет фракталом, но роль, которую он играет, зависит от его места по отношению к Пасти Аллигатора. Рис. 4-3 показывает фрактал на покупку и фрактал на продажу. Если сигнал покупки находится выше Красной Линии Баланса (Зубы Аллигатора), то мы поместили бы стоп-ордер на покупку на одно минимальное изменение цены выше максимума фрактала наверх. Если сигнал на продажу находится ниже Красной Линии Баланса, мы поместили бы стоп-ордер на продажу на одно минимальное изменение цены ниже минимума сигнала фрактала вниз.

Важно понять, что мы не будем обращать внимания на сигнал фрактала на покупку, если, в момент, когда он преодолевается, цена находится ниже Красной Линии Баланса. Это лучший метод отфильтровывать неприбыльные фрактальные сделки, который нам известен.

Рис. 4-3 Фрактальные сигналы

После того, как сигнал фрактала сформирован и имеет силу, что определяется его позицией вне Пасти Аллигатора, он остается сигналом до тех пор, пока не поражается, либо до той поры, пока не возникает более свежий сигнал фрактала.

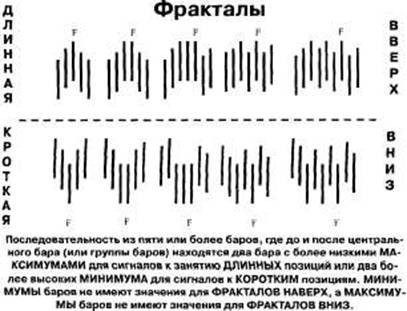

Рис. 4-4 показывает несколько фрактальных моделей. Фрактал на покупку находится в верхней части, а фрактал на продажу -в нижней части. Помните, что хотя образование фрактала может быть запущено, его необходимо отфильтровать с помощью Аллигатора. Другими словами, вы не должны заключать сделку на покупку, если фрактал находится ниже Зубов Аллигатора, и вы не должны заключать сделку на продажу, если фрактал находится выше Зубов Аллигатора.

Рис. 4-5 представляет собой краткий обзор характеристик фрактала. Основная структура рынка - это Волна Эллиота, а основная структура Волны Эллиота - это фрактал. Если трейдер умеет правильно идентифицировать место фракталов, это позволяет ему получать прибыль, торгуя при помощи Волн Эллиота, не заботясь

Рис. 4-4 Различные возможные формы фракталов

- То, что происходит между Фракталом наверх Фракталом вниз, всегда является

"волной Эллиота того или иного уровня; - Фрактал всегда означает изменение в поведении; он отражается как

последовательность из пяти баров, где центральный бар (или группа) имеет более

высокий МАКСИМУМ для ФРАКТАЛОВ НА ВЕРх и более низкий МИНИМУМ ФРАКТАЛОВ

ВНИЗ.

Один из способов торговли с помощью ФРАКТАЛА состоит в следующем: если рынок

преодолевает внешний экстремальный МАКСИМУМ для ФРАКТАЛА НАВЕРХ или МИНИМУМ

для ФРАКТАЛА ВНИЗ, двигайтесь в сторону внешней направленности/Фрактальной точки.