Você está perdendo oportunidades de negociação:

- Aplicativos de negociação gratuitos

- 8 000+ sinais para cópia

- Notícias econômicas para análise dos mercados financeiros

Registro

Login

Você concorda com a política do site e com os termos de uso

Se você não tem uma conta, por favor registre-se

Eu não acho que seja muito preciso falar sobre independência de sinal. Somente em teoria. Os sinais dos Expert Advisors podem ser independentes se os dados sobre os quais eles trabalham forem independentes. Por exemplo, um Expert Advisor é clássico, outro é baseado nas estrelas, o terceiro é baseado em presságios populares). Mas a utilização de diferentes estratégias de AT sobre os mesmos dados não será independente. E como contar o que é uma grande questão. Mas em qualquer caso, não há grande utilidade em não ser razoável empilhar várias estratégias em uma só pilha.

Posso lhe dizer o que quero dizer com convergência. Estou falando da chamada convergência de estratégias diferentes, a propósito, um pouco testadas manualmente por mim. Refiro-me aos métodos que regem aqui.

Três sinais independentes no mesmo intervalo de tempo e muitas vezes é um graal. :о)

Agora eu ficaria muito grato se alguém pudesse me dizer como fazer melhor através de um mágico e quantos deles podem ser anexados ao quadro ou combinados em um ou outra coisa - a melhor opção, e eu vou lidar com tudo isso diretamente, apenas sem insultos e descontentamento, apenas precisando de um pouco de ajuda

Com base no posto inicial, "seqüencial".

Estou pessoalmente mais interessado em como Arthur distingue entre entradas certas e entradas erradas ( redação específica )

Estou meio preso em alguma coisa. Sim, à primeira vista, parece uma conexão em série.

Mas então o problema correspondente também soaria assim: "Existem três resistores conectados em série. As resistências têm uma confiabilidade de 0,55, 0,65, 0,75. Qual é a probabilidade de que o circuito não apresente falhas (as resistências passam uma corrente não nula através delas)?". E sua solução é a mesma que a do Arthur. Então eu não entendo algo...

P.S. Mas com a conexão paralela a resposta é como a minha: a probabilidade de falha do circuito é igual à probabilidade de falha simultânea das três resistências, ou seja, 4% (este é o princípio da redundância de elementos não confiáveis).

Acontece que as resistências têm que ser ligadas de forma diferente do que aparentam.

Acontece que as resistências têm que ser conectadas de forma diferente do que parecem.

Oi, Alexey.

É mais fácil tocar o problema de Monte Carlo.

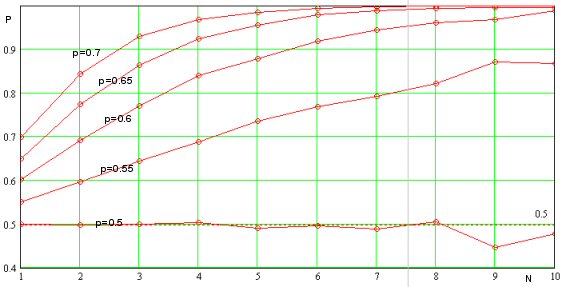

Portanto, estávamos interessados na resposta à questão de como a confiabilidade prevista P muda com o crescimento do número N de indicadores utilizados. O cálculo foi realizado para qualquer número de indicadores que não se correlacionam entre si e têm a mesma probabilidade p de cada previsão correta na série. O gráfico mostra os resultados da modelagem numérica da confiabilidade prevista na operação simultânea de todos os indicadores para p=0,5 ... 0,7 Eu acho que na prática é impossível a longo prazo obter p=0,55 e mais do indicador de confiabilidade previsto, por isso o caso com p>0,6 é de interesse apenas acadêmico.

Podemos observar que a confiabilidade das previsões aumenta com o aumento do número de indicadores não relacionados (ver fig.). Neste sentido, é útil pré-avaliar a independência dos sinais dos indicadores aplicados e tentar usá-los. Por outro lado, qualquer indicador que utilize dados históricos de preços para a geração de sinais é dependente a priori. Portanto, devemos tentar usar os indicadores em diferentes prazos, isso reduzirá a correlação de sinais, pelo menos até certo ponto.

Na primeira aproximação, podemos considerar que p aumenta quase linearmente com o número de indicadores utilizados (ver fig. acima). Por sua vez, a probabilidade de operação simultânea de n indicadores diminui exponencialmente com o crescimento do número de indicadores, e isso significa que a freqüência das negociações também diminuirá rapidamente. Assim, temos dois processos concorrentes: a rentabilidade e a freqüência dos negócios. O primeiro cresce linearmente, enquanto o segundo diminui exponencialmente com o crescimento do número de indicadores. Este fato deve ser levado em conta, pois no número de indicadores maior que um certo número, a eficácia do TS começará a diminuir drasticamente. É interessante encontrar o número ideal de indicadores, por exemplo, para a probabilidade preditiva de cada p=0,55, ver fig.

A conclusão é a seguinte: o uso de dois indicadores independentes dará resultados geralmente piores na seção com o número de negócios >10 (para a significância estatística), do que quando se usa um! Ela está associada a uma forte diminuição na freqüência de entrada no mercado. Com indicadores dependentes, a situação é ainda pior. Portanto, é melhor usar um único indicador, e se houver escolha, ele deve ser o indicador mais confiável de todos, mesmo às custas da freqüência das transações.

Oi, Alexey.

É mais fácil tocar o problema de Monte Carlo.

Portanto, estamos interessados na resposta à questão de como a confiabilidade prevista P muda com o crescimento do número N de indicadores utilizados. O cálculo foi realizado para qualquer número de indicadores que não estão correlacionados entre si e têm a mesma probabilidade p de cada previsão correta na série. O gráfico mostra os resultados da modelagem numérica da confiabilidade prevista na operação simultânea de todos os indicadores para p=0,5 ... 0,7 Eu acho que na prática é impossível a longo prazo obter p=0,55 e mais do indicador de confiabilidade previsto, por isso o caso com p>0,6 é de interesse apenas acadêmico.

Podemos observar que a confiabilidade das previsões aumenta com o aumento do número de indicadores não relacionados (ver fig.). Neste sentido, é útil pré-avaliar a independência dos sinais dos indicadores aplicados e tentar usá-los. Por outro lado, qualquer indicador que utilize dados históricos de preços para a geração de sinais é dependente a priori. Portanto, devemos tentar utilizar os indicadores em diferentes prazos, isso reduzirá a correlação de sinais, pelo menos até certo ponto.

Na primeira aproximação, podemos considerar que p aumenta quase linearmente com o número de indicadores utilizados (ver fig. acima). Por sua vez, a probabilidade de operação simultânea de n indicadores diminui exponencialmente à medida que o número de indicadores aumenta e isso significa que a freqüência das negociações também diminuirá rapidamente. Assim, temos dois processos concorrentes: a rentabilidade e a freqüência dos negócios. O primeiro cresce linearmente, enquanto o segundo diminui exponencialmente com o crescimento do número de indicadores. Este fato deve ser levado em conta, pois no número de indicadores maior que um certo número, a eficácia do TS começará a diminuir drasticamente. É interessante encontrar o número ideal de indicadores, por exemplo, para a probabilidade preditiva de cada p=0,55, ver fig.

A conclusão é a seguinte: o uso de dois indicadores independentes dará em geral um resultado pior na seção com o número de negócios >10 (para a significância estatística), do que quando se usa um! Ela está associada a uma forte diminuição na freqüência de entrada no mercado. Com indicadores dependentes, a situação é ainda pior. Portanto, é melhor usar um único indicador, e se houver escolha, ele deve ser o indicador mais confiável de todos, mesmo às custas da freqüência dos negócios.

Você estimaria a confiabilidade da previsão se considerasse não a operação simultânea dos indicadores, mas seu funcionamento em um determinado intervalo de tempo? Por exemplo, se 1 indicador disparou na barra 4, 2 indicadores - na barra 2 e 3 - na barra 1, então devemos entrar no mercado.

Desculpe por ter estado fora por um tempo bebendo cerveja e perdi muito quando disse que a saída é fácil Eu queria tirar o máximo lucro possível ou perto dela, mas não ajuda se você entrar no mercado não entender como (de acordo com você FOREXMASTER não é importante) e imediatamente pegar um prejuízo) na minha mente você simplesmente não sabe do que está falando

Se você não entende do que está falando, você simplesmente não entende do que está falando :), um negócio de compra/venda pode ser aberto a cada tick, sabendo onde o preço mudará e fechando com lucro (o spread o permitiria).

fate писал(а) >>

-----------------------------------------------

nkeshka escreveu:>>

Três sinais independentes no mesmo período de tempo e muitas vezes é um graal. :о)

-------------------------------------

Agora eu ficaria muito grato se alguém pudesse sugerir como fazer melhor através de um mágico e quantos deles podem ser afixados a um quadro ou combinados em um ou outra coisa - a melhor opção, e eu vou lidar com isso profundamente.

você sabe ao menos o que significa a palavra graal? =)

Você pode estimar a confiabilidade da previsão se você considerar não o acionamento simultâneo dos indicadores, mas seu acionamento em um determinado intervalo de tempo? Por exemplo, se 1 indicador tiver acionado na barra 4, 2 na barra 2 e 3 na barra 1, então devemos entrar no mercado.

É assim que funciona. Você de alguma forma estima o intervalo de tempo (em barras, por exemplo) durante o qual as leituras do indicador são aceitas pela MTS. Então o sinal para a abertura será um acerto em um intervalo de sinais de todos os indicadores. Suponha a rentabilidade de seu TS em um único sinal de todos os indicadores - n pontos/transação, então, ao ampliar o intervalo de registro até N-bars, o preço "deixará" o ponto de entrada ideal em dV=Volatilidade*SQRT(N) pontos, onde Volatilidade - volatilidade (pontos/bar) do instrumento no TF selecionado. A rentabilidade real do comércio diminuirá pelo valor do dV e será nr=n-Volatilidade*SQRT(N) pontos/transação.

Não sei como obter a "confiabilidade prevista" a partir disto, mas acho que essa estimativa através da rentabilidade é representativa.

P.S. Este fato, a propósito, mostra porque "escorregamento" é sempre vantajoso para a DC, embora, ao que parece, o escorregamento também pode estar a favor do jogador... Entretanto, um jogador está orientado para o ponto de entrada ideal e qualquer desvio para cima ou para baixo trará perdas para um comerciante e lucros para uma empresa de corretagem.

Portanto, isto não é uma aritmética complicada!

É assim que funciona. Você estima o intervalo de tempo (em barras, por exemplo) durante o qual as leituras do indicador são aceitas pela MTS. Então, o sinal a ser aberto será um sucesso em um intervalo de sinais de todos os indicadores. Suponha a rentabilidade de seu TS ao sinal único de todos os indicadores - n pontos/transação, depois ao ampliar o intervalo de registro até N-bars, o preço "sairá" do ponto de entrada ideal por dV=Volatilidade*SQRT(N), onde Volatilidade - volatilidade do instrumento do TF selecionado. A rentabilidade real do TS irá diminuir pelo valor dV e será nr=n-Volatilidade*SQRT(N).

Não sei como obter a "confiabilidade da previsão", mas acho que a avaliação através da rentabilidade é representativa.

Quando você concluiu que "a aplicação de dois indicadores independentes dará o pior resultado", era suposto que o intervalo de tempo, no qual esses indicadores foram ativados, é igual a zero? Se assim for, fica claro que a probabilidade de um evento desse tipo é muito pequena e de interesse apenas teórico. Na prática, precisamos avaliar a confiabilidade do prognóstico exatamente em algum intervalo de tempo!

intervalo de tempo !

Não, não é.

Um intervalo de tempo finito não igual a zero é assumido. Neste caso, a probabilidade de que todos os indicadores funcionem é igual ao produto das probabilidades de cada um deles funcionar no tempo tau( diminuiexponencialmente rápido com o aumento do número de indicadores).

Não, não é.

Um intervalo de tempo finito não igual a zero é assumido. Neste caso, a probabilidade de que todos os indicadores funcionem é igual ao produto das probabilidades de cada um deles funcionar por tempo tau (diminui exponencialmente rápido com o crescimento do número de indicadores).

Dependendo do grau de proximidade dos pontos, você pode emitir um coeficiente, por exemplo, que ajudaria mais. Quando eu estava testando à mão, em uma forte tendência (H4) 6 EAs com -6+6 (barras) diferença mostrou pontos de entrada e vice-versa, não na tendência do período mesmo 2 não coincidiu com o intervalo (-6+6) e não há nada para raciocinar sobre isso, eu verifiquei e me certifiquei de que o graal potencial