Ichimoku - 고급 Ichimoku 전략 추가 기준

Key Reversal - 약세 거부, 강세 거부, 개장 마감 반전, 종가 반전, 후크 반전, 키 반전, 아일랜드 반전 및 피벗과 같은 단기 가격 막대 반전에 대해 논의하는 비디오 시리즈의 파트 7 포인트 반전.

31. Forex에서 지지/저항 바운스를 거래하는 방법

거래, 자동 거래 시스템 및 거래 전략 테스트에 관한 포럼

뉴디지털 , 2013.09.23 10:15

지원 및 저항은 Forex 거래에서 널리 사용되는 개념 중 하나입니다. 대부분의 거래자는 지원 수준과 저항 수준을 표시하기 위해 수평선을 그립니다.

지원 수준을 자동으로 표시하고 저항 및 지원 수준을 나타내는 데 사용되는 표시기도 있습니다.

이 수준에 올 때 가격은 이 수준에서 튀어 오르거나 이 수준을 깨뜨릴 수 있습니다.

저항 수준이 깨지면 가격이 더 높게 이동하고 저항 수준이 지지선으로 바뀝니다.

지원 수준이 깨지면 가격은 더 낮아지고 지원 수준은 저항으로 바뀝니다.

대부분의 투자자가 가격이 더 올라갈 것이라고 믿는 가격이고, 저항 수준은 대다수의 투자자가 가격이 더 낮아질 것이라고 느끼는 가격을 나타냅니다.

가격이 지지선이나 저항선을 돌파하면 다음 지지선이나 저항선에 도달할 때까지 가격이 특정 방향으로 계속 움직일 것입니다.

지지 또는 저항 수준이 테스트되거나 가격과 바운스에 더 자주 닿을수록 특정 지지 수준 또는 저항 수준이 더 중요해집니다.

저항 및 지원 기술 지표의 기술적 분석이러한 수준은 추세선 방법으로 계산됩니다.

상승 추세

상승 추세에서 저항과 지지는 일반적으로 상승합니다.

하락 추세에서 저항과 지지는 일반적으로 아래로 향합니다.

비디오에서 만든 요점:

1. Gary가 지속적으로 수익을 내기까지 약 6년 동안 부지런히 연구했습니다.

2. 멘토를 통해 시장의 수요와 공급을 해석하는 와이코프 방식을 이해하는 것이 그에게 관건이었습니다.

3. Gary는 E-mini S&P의 활발한 데이 트레이더입니다.

4. 승률 75~80% 정도

5. 훈련된 임상 심리학자로서 Gary는 거래 시 올바른 사고 방식을 유지하는 것이 얼마나 중요한지 잘 알고 있습니다. 그는 명상과 요가와 같은 동양의 수행과 마음챙김의 단순한 개념, 즉 현재에 있는 것을 옹호합니다.

======

MT5 CodeBase - NonLagDot - Nonlagdot은 시장의 지배력을 고려하여 가능한 추세를 계산하는 수요 및 공급 지표입니다.

======

1단원 - 피보나치 수열

피보나치 수열은 아마도 세계에서 가장 영향력 있는 수열일 것입니다. 또한 매일 숫자 패턴을 접할 가능성이 높습니다. 이 수학적 급수는 13세기 초 피사의 레오나르도 피보나치(Leonardo Fibonacci)에 의해 발견되었으며 그의 책, 계산의 책(Book of Calculations)에 요약되어 있습니다. 1, 1, 2, 5, 8, 13, 21, 34, 55 등은 기하학, 예술, 해부학, 음악, 생물학, 식물학, conchology, 심지어 무역에서 발견되는 "황금" 숫자입니다. 두 개의 시작 값 뒤에 오는 각 숫자는 두 개의 연속 숫자의 합입니다. Fn=Fn-1 + Fn-2

이것이 거래와 어떤 관련이 있습니까? 시퀀스의 다음으로 큰 수에 대한 임의의 수의 비율은 "황금" 비율인 62%(또는 구체적으로 61.8%)입니다. 그 피보나치 비율의 역수는 38%(또는 구체적으로 38.2%)입니다. 수학적 심리학자 Vladimir Lefebvre는 거래자들이 시장에 대해 가지고 있는 의견에 대해 긍정적인 평가와 부정적인 평가를 한다고 제안했습니다. 이러한 부정적인 평가와 긍정적인 평가는 시장 분석에서 볼 수 있는 되돌림 비율과 직접적인 상관 관계가 있습니다.

피보나치 수열에 관심이 있는 경우 Elliot Wave 및 WD Gann에 대한 추가 정보를 얻을 수도 있습니다.

거래, 자동 거래 시스템 및 거래 전략 테스트에 관한 포럼

새로운디지털 , 2013.11.21 12:06

피보나치 되돌림 ( 주식 차트 기사 기반)

소개

피보나치 되돌림은 잠재적인 반전 수준을 식별하는 데 사용되는 비율입니다. 이 비율은 피보나치 수열에서 찾을 수 있습니다. 가장 인기 있는 피보나치 되돌림은 61.8%와 38.2%입니다. 38.2%는 종종 38%로 반올림되고 61.8은 62%로 반올림됩니다. 상승 후 차티스트는 피보나치 비율을 적용하여 되돌림 수준을 정의하고 수정 또는 후퇴의 범위를 예측합니다. 피보나치 되돌림은 하락 후 역추세 바운스의 길이를 예측하기 위해 적용될 수도 있습니다. 이러한 되돌림은 다른 지표 및 가격 패턴과 결합하여 전체 전략을 만들 수 있습니다.

시퀀스 및 비율

이 기사는 피보나치 수열과 황금비 뒤에 숨은 수학적 속성을 너무 깊이 파고들도록 설계되지 않았습니다. 이 세부 사항에 대한 다른 소스가 많이 있습니다. 그러나 몇 가지 기본 사항은 가장 인기 있는 번호에 필요한 배경을 제공합니다. 피사 출신의 이탈리아 수학자 Leonardo Pisano Bogollo(1170-1250)는 피보나치 수열을 서양에 도입한 것으로 알려져 있습니다. 다음과 같습니다.

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610…

시퀀스는 무한대로 확장되며 많은 고유한 수학적 속성을 포함합니다.

- 0과 1 이후의 각 숫자는 이전 두 숫자의 합입니다(1+2=3, 2+3=5, 5+8=13 8+13=21 등...).

- 숫자를 이전 숫자로 나누면 약 1.618(21/13=1.6153, 34/21=1.6190, 55/34=1.6176, 89/55=1.6181)입니다. 숫자가 증가함에 따라 근사값은 1.6180에 가까워집니다.

- 숫자를 다음으로 높은 숫자로 나누면 대략 .6180(13/21=.6190, 21/34=.6176, 34/55=.6181, 55/89=.6179 등...)입니다. 숫자가 증가함에 따라 근사값은 .6180에 가까워집니다. 이것은 61.8% 되돌림의 기초입니다.

- 숫자를 다른 두 자리로 나누면 .3820(13/34=.382, 21/55=.3818, 34/89=.3820, 55/=144=3819 등)이 됩니다. 숫자가 증가함에 따라 근사값은 .3820에 가까워집니다. 이것은 38.2% 되돌림의 기초입니다. 또한 1 - .618 = .382입니다.

- 숫자를 세 자리 더 높게 나누면 .2360에 가깝습니다(13/55=.2363, 21/89=.2359, 34/144=.2361, 55/233=.2361 등...). 숫자가 증가함에 따라 근사값은 .2360에 가까워집니다. 이것은 23.6% 되돌림의 기초입니다.

1.618은 Phi라고도 하는 황금 비율 또는 황금 평균을 나타냅니다. 1.618의 역수는 .618입니다. 이러한 비율은 자연, 건축, 예술 및 생물학 전반에서 찾을 수 있습니다. Robert Prechter는 그의 책 Elliott Wave Principle에서 Smithsonian Magazine의 1975년 12월호에서 William Hoffer를 인용합니다.

… 그리스인들은 대부분의 예술과 건축을 이 비율에 기반했습니다. 그들은 그것을 황금 평균이라고 불렀습니다.

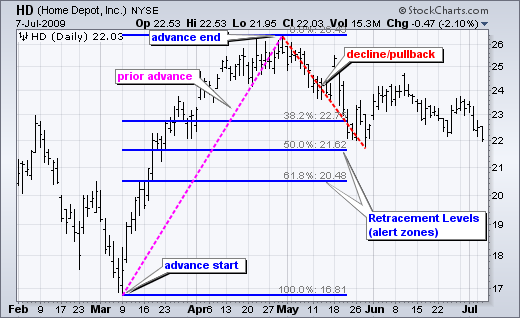

경고 구역 되돌림 수준은 잠재적인 추세 반전, 저항 영역 또는 지원 영역에 대해 거래자 또는 투자자에게 경고합니다. 되돌림은 이전 움직임을 기반으로 합니다. 반등은 이전 하락의 일부를 되돌릴 것으로 예상되는 반면 조정은 이전 상승의 일부를 되돌릴 것으로 예상됩니다. 풀백이 시작되면 차트리스트는 모니터링을 위해 특정 피보나치 되돌림 수준을 식별할 수 있습니다. 조정이 이러한 되돌림에 접근함에 따라 차티스트는 잠재적인 강세 반전에 대해 더욱 경계해야 합니다. 차트 1은 Home Depot가 이전 상승의 약 50%를 되돌리는 것을 보여줍니다.

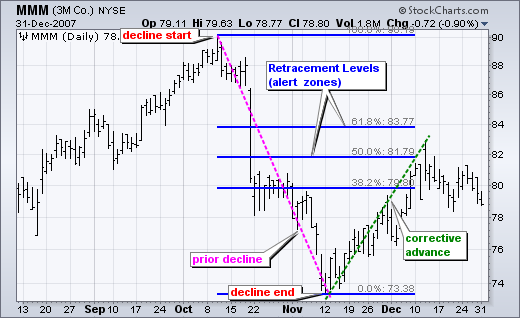

역은 하락 후 반등 또는 조정 상승에 적용됩니다. 반등이 시작되면 차티스트는 모니터링을 위해 특정 피보나치 되돌림 수준을 식별할 수 있습니다. 조정이 이러한 되돌림에 접근함에 따라 차티스트는 잠재적 약세 반전에 대해 더욱 경계해야 합니다. 차트 2는 3M(MMM)이 이전 하락의 약 50%를 되돌리는 것을 보여줍니다.

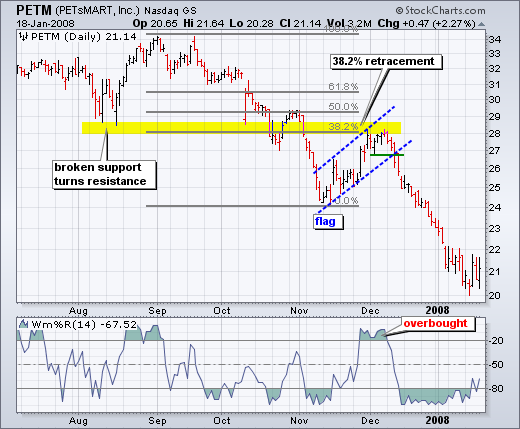

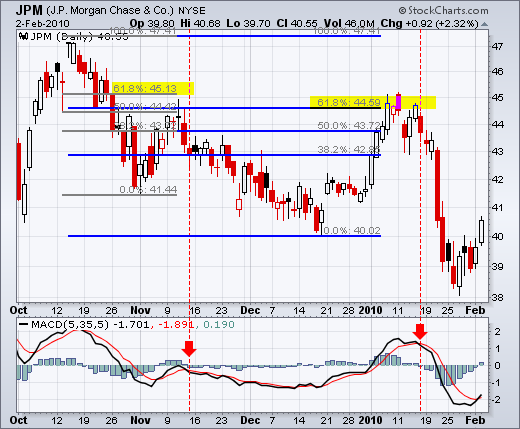

이러한 되돌림 수준은 하드 반전 포인트가 아님을 명심하십시오. 대신 잠재적 반전에 대한 경고 영역 역할을 합니다. 이 시점에서 거래자는 반전을 식별하거나 확인하기 위해 기술적 분석의 다른 측면을 사용해야 합니다. 여기에는 촛대, 가격 패턴, 모멘텀 오실레이터 또는 이동 평균이 포함될 수 있습니다.

일반적인 되돌림StockCharts의 피보나치 되돌림 도구는 23.6%, 38.2%, 50% 및 61.8%의 4가지 일반적인 되돌림을 보여줍니다. 위의 피보나치 섹션에서 23.6%, 38.2% 및 61.8%가 피보나치 수열 내에서 발견된 비율에서 유래한다는 것이 분명합니다. 50% 되돌림은 피보나치 수를 기반으로 하지 않습니다. 대신, 이 수치는 평균이 종종 이전 움직임의 절반을 되돌린다는 다우 이론의 주장에서 비롯됩니다.

깊이에 따라 23.6% 되돌림은 상대적으로 얕은 것으로 간주할 수 있습니다. 이러한 되돌림은 플래그 또는 짧은 풀백에 적합합니다. 38.2%-50% 범위의 되돌림은 보통으로 간주됩니다. 더 깊어도 61.8% 되돌림은 황금 되돌림이라고 할 수 있습니다. 결국 그것은 황금 비율을 기반으로 합니다.

얕은 되돌림이 발생하지만 이를 잡기 위해서는 더 면밀한 관찰과 더 빠른 트리거 핑거가 필요합니다. 아래 예에서는 3-9개월 동안의 일일 차트를 사용합니다. 중간 되돌림(38.2-50%)과 황금 되돌림(61.8%)에 초점을 맞춥니다. 또한 이러한 예는 되돌림을 확인하기 위해 다른 지표와 되돌림을 결합하는 방법을 보여줍니다.

적당한 되돌림 차트 3은 이전 상승의 38%를 되돌린 수정이 있는 목표(TGT)를 보여줍니다. 이 하락은 또한 수정 움직임에 전형적인 하강 쐐기를 형성했습니다. 조합은 반전 경보를 발생시켰습니다. Chaikin Money Flow는 6월 말 주가가 급등하면서 플러스로 돌아섰지만 이 첫 번째 반전 시도는 실패했습니다. 예, 실패가 있을 것입니다. 7월 중순 두 번째 반전은 성공적이었다. TGT가 격차를 벌리고 쐐기형 추세선을 깨고 Chaikin Money Flow가 양수(녹색 선)로 바뀌었습니다.

차트 4는 38%의 완만한 되돌림과 함께 다른 신호가 있는 Petsmart(PETM)를 보여줍니다. 9-10월에 하락한 이후 주가는 11월에 약 28로 반등했습니다. 38% 되돌림 외에도 이 영역에서 지지선이 무너지면 저항선으로 바뀌었습니다. 이 조합은 잠재적 반전에 대한 경고 역할을 했습니다. William %R은 -20% 이상에서 거래되었고 과매수되었습니다. 후속 신호는 반전을 확인했습니다. 첫째, Williams %R은 -20% 아래로 다시 이동했습니다. 둘째, PETM은 상승 기조를 형성하고 12월 둘째 주 급격한 하락으로 기 지지를 깨뜨렸습니다.

차트 4는 화이자(PFE)가 62% 되돌림 근처에서 바닥을 치고 있음을 보여줍니다. 이 성공적인 바운스 이전에 50% 되돌림 근처에서 실패한 바운스가 있었습니다. 성공적인 반전은 높은 볼륨의 망치로 발생했으며 며칠 후에 돌파구가 생겼습니다.

차트 5는 62% 되돌림 근처에 있는 JP Morgan(JPM)을 보여줍니다. 62% 되돌림까지 급등했지만 MACD(5,35,5)에서 반전 확인이 나오며 갑자기 저항이 나타났습니다. 빨간색 촛대와 하락 갭은 62% 되돌림 근처에서 저항을 확인했습니다. 이틀 동안 44.5 위로 반등했지만 MACD가 신호선(빨간색 점선) 아래로 이동하면서 이 반등은 빠르게 실패했습니다.

피보나치 되돌림은 종종 조정의 끝이나 역추세 바운스를 식별하는 데 사용됩니다. 수정 및 역추세 바운스는 종종 이전 움직임의 일부를 되돌립니다. 짧은 23.6% 되돌림이 발생하지만 38.2-61.8%는 더 많은 가능성을 커버합니다(중간에 50% 포함). 이 구역이 커 보일 수 있지만 역전 경보 구역일 뿐입니다. 반전을 확인하려면 다른 기술적 신호가 필요합니다. 반전은 촛대, 모멘텀 지표, 거래량 또는 차트 패턴으로 확인할 수 있습니다. 사실 확인 요인이 많을수록 신호가 더 강력해집니다.

인플레이션과 디플레이션, 경제 위기의 핵심 문제를 살펴보고 이러한 문제가 어떻게 진행되고 있는지 이해하는 것이 개인이 미국 경제 위기에서 자신의 부를 보존하고 성장시키기 위한 전략을 개발하는 데 어떻게 도움이 되는지 살펴봅니다.

Ichimoku - 고급 Ichimoku 전략 브레이크아웃 예선

Island Reversal - 약세 거부, 강세 거부, 개장 마감 반전, 종가 반전, 후크 반전, 키 반전, 아일랜드 반전 및 피벗과 같은 단기 가격 막대 반전에 대해 논의하는 비디오 시리즈의 파트 8 포인트 반전.

32. Forex에서 스토캐스틱 다이버전스를 거래하는 방법

거래, 자동 거래 시스템 및 거래 전략 테스트에 관한 포럼

새로운디지털 , 2013.07.18 16:54

스토캐스틱 지표 사용/거래 방법에 대한 정보입니다.스토캐스틱과의 거래 :

스토캐스틱을 구성하는 2개의 이동 평균이 처음에는 80을 넘었다가 80 아래에서 닫힐 때 가장 강력한 매도 신호를 제공합니다. 가장 강력한 매수 신호는 두 이동 평균이 처음에 20 미만이었다가 20 이상에서 닫힐 때 나타납니다.

이상적으로는 스토캐스틱과 이에 대한 다른 지표를 사용하여 Daliy 추세 방향으로만 거래를 수행해야 합니다. 따라서 거래자가 쌍이 상승세에 있다고 판단하면 스토캐스틱이 20 미만이 된 후 20 수준 이상에서 마감된 후 스토캐스틱과 상의하여 진입 시간을 정합니다. 아래 USDCHF의 일일 차트에서 볼 수 있는 것처럼 하락 추세에서 그들은 스토캐스틱이 80 이상이었던 것을 찾은 다음 쌍을 매도하라는 신호에 대해 그 아래에서 닫을 것입니다.

이에 대한 예는 아래 차트를 참조하십시오.

스토캐스틱이 하락 추세에서 80 미만으로 마감되거나 상승 추세에서 20 이상으로 마감되는 것은 양초가 열린 시간 동안 스토캐스틱이 단순히 해당 수준을 위 또는 아래로 가는 경우보다 훨씬 더 강력한 신호입니다.

예를 들어 거래자가 1시간 차트를 사용하고 있다고 가정해 보겠습니다. 해당 1시간 양초가 시간이 끝날 때 마감되면 거래자는 스토캐스틱을 확인하여 두 이동 평균이 마감 후 20보다 높거나 80보다 낮았는지 확인할 수 있습니다. 그러면 지표가 필수 수준 이상 또는 이하로 마감되었음을 확인할 수 있습니다.

거래, 자동 거래 시스템 및 거래 전략 테스트에 관한 포럼

뉴디지털 , 2013.07.19 09:16

느린 확률론 대 빠른 확률론 :1950년대 후반 George C. Lane이 개발한 Stochastic Oscillator는 특정 기간 동안 고/저 범위에 상대적인 현재 종가의 위치를 나타내는 모멘텀 표시기입니다.

신규 거래자는 일반적으로 빠른 스토캐스틱과 느린 스토캐스틱의 차이점을 알고 싶어합니다. 그들은 또한 FX용으로 개발된 대부분의 차트 패키지에서 볼 수 있는 5,5(Fast Stochastics) 또는 5,5,5(Slow Stochastics)의 일반적인 기본 설정이 14,3의 일반적인 기본 설정보다 좋은지 나쁜지 알고 싶어합니다. (Fast Stochastics) 또는 14,3,3(Slow Stochastics)은 주식 및 선물 차트 패키지에서 볼 수 있습니다.

우선 Fast Stochastics와 Slow Stochastics의 차이는 이동 평균일 뿐입니다.

5와 5의 값을 사용하여 Fast Stochastics를 계산할 때 첫 번째 "5"는 Stochastics의 원시 값이고 두 번째 "5"는 첫 번째 "5"의 5 기간 이동 평균입니다. 느린 확률론을 사용할 때 처음 두 개의 5는 빠른 확률론과 동일하며 세 번째 "5"는 두 번째 "5"의 이동 평균입니다. 네 맞습니다 이동평균선의 이동평균선입니다. 이는 지표의 움직임을 더욱 느리게 하므로 슬로우 스토캐스틱(Slow Stochastic)이라는 이름이 붙습니다.

지표의 움직임을 늦추면 차트에서 매수 또는 매도할 신호가 줄어들지만 더 신뢰할 수 있는 신호가 됩니다. 스토캐스틱의 원시 값을 계산할 때 더 큰 값을 사용하여 지표를 훨씬 더 느리게 합니다. 이것이 제가 FX 차트를 사용하는 트레이더에게 15,5,5 값의 느린 스토캐스틱을 사용하는 것을 권장하는 이유입니다. 이 조합은 거래 기회에 대한 확실한 진입을 제공할 수 있는 상당히 안정적인 신호를 제공합니다. 아래 차트는 값이 5,5인 Fast Stochastic과 값이 15,5,5인 느린 Stochastic의 차이를 보여줍니다.

Slow Stochastic을 사용하여 신호를 식별하는 것이 얼마나 쉬운지 알 수 있습니다. 기술 도구를 효과적으로 사용할 수 있는지 여부가 전투의 대부분입니다. 일을 단순하고 일관성 있게 유지함으로써 우리는 거래에서 일관된 결과를 보기 시작해야 합니다.

모든 지표와 마찬가지로 지표가 추세 방향의 진입을 생성할 때만 거래를 시작하면 성공 확률이 더 높아질 수 있습니다.

거래, 자동 거래 시스템 및 거래 전략 테스트에 관한 포럼

Metatrader 5의 표준 지표를 기반으로 한 시장 상황 평가

새로운디지털 , 2013.02.12 16:44

나는 여기에서 다이버전스에 대해 설명하기로 약속했습니다. 예, 이 스레드와 관련이 있습니다. Metatrader 5의 표준 지표를 기반으로 하는 시장 상황 평가

다음 출처에서 발산에 대해 쓸 수 있습니다.

거래, 자동 거래 시스템 및 거래 전략 테스트에 관한 포럼

Metatrader 5의 표준 지표를 기반으로 한 시장 상황 평가

새로운디지털 , 2013.02.12 16:45

또는 ... 더 짧게 만들려면 이미지에서 규칙을 볼 수 있습니다.

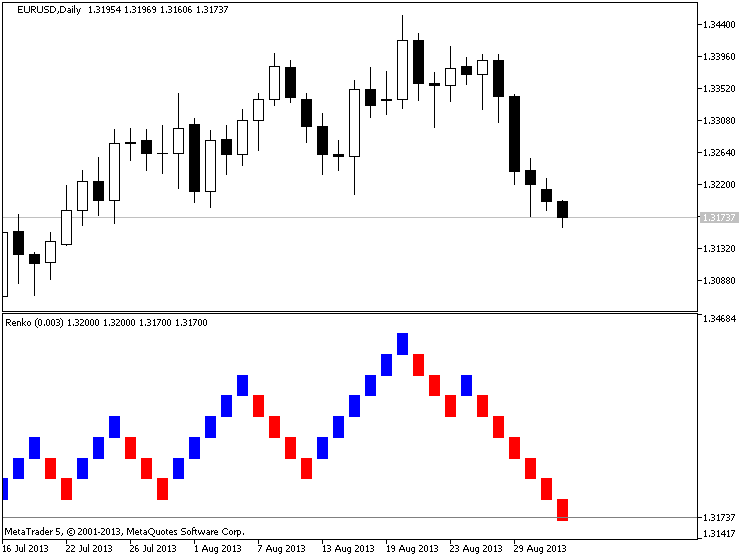

Renko Bar |데이 트레이딩 | Renko 바 란 무엇입니까 | Renko 바 작동 원리 | 1 부

Renko Bars can be viewed as merely a different way to reflect price on a chart; in my opinion, I feel they paint the clearest picture of price available.

제가 Renko 바와 차트를 선택하는 6가지 이유는 다음과 같습니다.

- 소음을 필터링하는 데 정말 도움이 됩니다.

- 지표를 원활하게 하는 데 도움이 됩니다.

- 더 나은 항목을 제공할 수 있습니다.

- 그들은 더 작은 정류장을 제공하는 데 도움이 될 수 있습니다

- 내 생각에 그들은 단지 "더 깨끗하다"

- 그것들은 소음을 걸러내는 데 도움이 되며 도움이 될 수 있습니다.

거래, 자동 거래 시스템 및 거래 전략 테스트에 관한 포럼

새로운디지털 , 2013.09.03 11:03

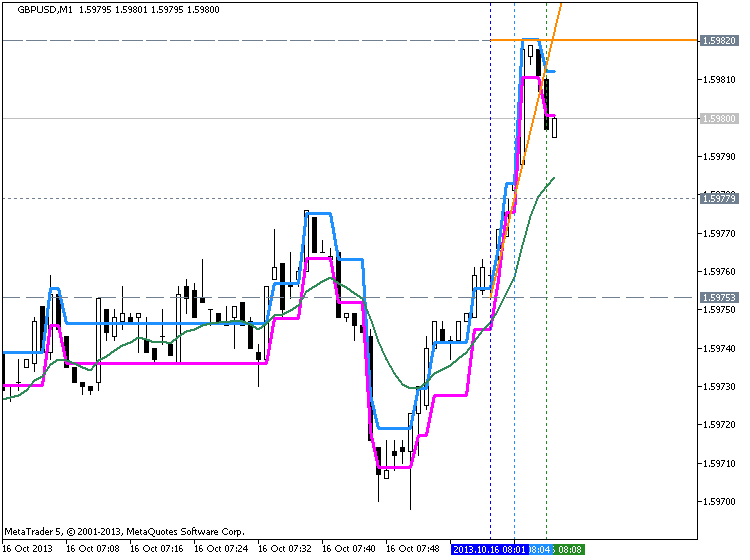

Renko ( Achelis에서 추출 - A에서 Z까지의 기술적 분석 )

=============

개요

Renko 차트 작성 방법은 벽돌을 일본어로 하는 "renga"에서 이름을 따온 것으로 생각됩니다. Renko 차트는 가격이 최소 금액(즉, 상자 크기). 벽돌의 크기는 항상 동일합니다. 예를 들어 5단위 Renko 차트에서 20포인트 랠리는 5단위 높이 Renko 벽돌 4개로 표시됩니다.

Kagi 차트는 Steven Nison이 저서 Beyond Candlesticks를 출판했을 때 미국에 처음 도입되었습니다.

해석

기본 추세 반전은 새로운 흰색 또는 검은색 벽돌의 출현으로 나타납니다. 새로운 흰색 벽돌은 새로운 상승 추세의 시작을 나타냅니다. 새로운 검은색 벽돌은 새로운 하락 추세의 시작을 나타냅니다. Renko 차트는 추세 추종 기술이기 때문에 Renko 차트가 채찍톱을 생성하여 단기 추세가 거의 끝날 무렵에 신호를 보내는 경우가 있습니다. 그러나 추세 추종 기법에 대한 기대는 중요한 추세의 대부분을 따를 수 있다는 것입니다.

Renko 차트는 사소한 가격 변동을 필터링하여 기본 가격 추세를 분리하므로 Renko 차트는 지지 및 저항 수준을 결정할 때도 매우 유용할 수 있습니다.

계산

Renko 차트는 항상 종가를 기준으로 합니다. 표시할 최소 가격 변경을 결정하는 "상자 크기"를 지정합니다.

Renko 브릭을 그리기 위해 오늘의 종가를 이전 벽돌(흰색 또는 검정색)의 고가 및 저가와 비교합니다.

종가가 이전 벽돌의 상단보다 상자 크기 이상 상승하면 하나 이상의 흰색 벽돌이 새 열에 그려집니다. 벽돌의 높이는 항상 상자 크기와 같습니다.

종가가 적어도 상자 크기만큼 이전 벽돌의 바닥 아래로 떨어지면 하나 이상의 검은 벽돌이 새 열에 그려집니다. 다시 말하지만, 벽돌의 높이는 항상 상자 크기와 같습니다.

가격이 상자 크기보다 많이 움직이지만 두 개의 브릭을 만들기에는 충분하지 않은 경우 한 개의 브릭만 그려집니다. 예를 들어, 2단위 Renko 차트에서 가격이 100에서 103으로 이동하면 100에서 102로 이동하는 흰색 벽돌 하나만 그려집니다. 나머지 이동인 102에서 103은 Renko 차트에 표시되지 않습니다.

거래, 자동 거래 시스템 및 거래 전략 테스트에 관한 포럼

새로운디지털 , 2013.10.16 08:04

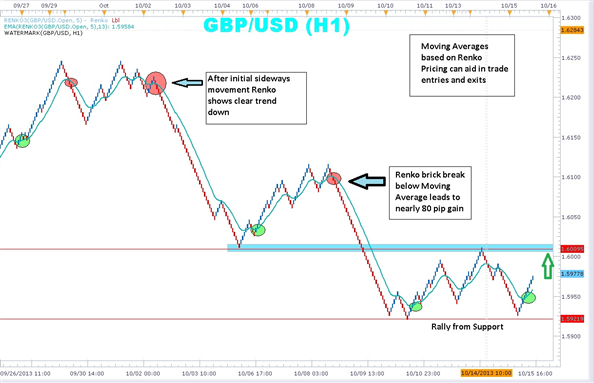

Renko 벽돌과 이동 평균을 사용하여 거래를 찾는 방법

요점

- Renko 바는 소음을 필터링하는 데 도움이 됩니다.

- Renko 막대는 더 명확한 입구와 출구를 나타냅니다

- 이동 평균을 Renko 막대와 함께 사용할 수 있으며 항목을 정확히 지정하기 위한 약간의 설정 변경이 가능합니다.

Forex 시장 소음 없이 추세를 보는 것은 모든 거래자의 목표입니다. 너무 많은 경우, 거래자들은 가격 행동의 우여곡절에 속아 넘어갑니다.

또한 이동 평균은 진입 및 퇴장 신호에도 사용할 수 있습니다. 가격을 기반으로 하는 차트 시스템과 함께 작동하기 위해 일반적으로 시간에 묶인 이동 평균을 얻으려면 몇 가지 설정을 변경해야 합니다.

Renko 차트에 13 기간 지수 이동 평균을 추가하려면 지표 추가 메뉴에서 EMA를 선택한 다음 "기간 수"를 13으로 변경하십시오.

Renko 막대와 13개 기간의 지수 이동 평균을 모두 표시하는 위의 차트를 확인하십시오. Renko 막대와 이동 평균을 중심으로 간단한 시스템을 구축할 수 있습니다. Renko 가격 막대가 이동 평균 아래로 교차하고 빨간색으로 바뀌면 거래자는 Renko 막대가 이동 평균 위로 다시 교차할 때까지 공매도에 진입하여 추세를 유지할 수 있습니다.

초기 중지는 마지막 파란색 Renko 벽돌 바로 위에 놓을 수 있습니다. 위의 예에서 각 벽돌은 5핍과 같습니다. 위의 예에서 빨간색 원은 Renko 막대가 이동 평균 아래에서 교차하는 지점을 표시합니다. 거래자는 막대가 이동 평균 아래에 머물면서 많은 핍이 수집되었을 수 있음을 알 수 있습니다.

반면에 Renko 막대의 색상이 바뀌고 이동 평균 위로 교차하면 트레이더는 마지막 빨간색 Renko 벽돌 바로 아래에 매수 매도 스탑을 입력할 수 있습니다. 위의 차트는 녹색 원으로 표시되며, 포인트는 명확한 구매 신호를 생성하는 이동 평균 위로 이동한 Renko 가격 막대입니다.

시간의 차원이 없는 Renko 차트는 익숙해지는 데 조금 시간이 걸릴 수 있습니다. 그러나 일단 익숙해지면 촛불로 돌아가기 어려울 수 있습니다. 이동 평균을 추가하면 진입 및 퇴장에 대한 우수한 신호를 제공합니다. 다른 지표와 결합하면 소음과 무서운 심지 없이 거래의 이점을 확대할 수 있습니다!

일반적으로 외환 및 금융 시장에 대한 거래 및 교육 비디오(예: YouTube에서).

흥미롭다고 생각하는 외환 비디오를 업로드하십시오. 직접적인 광고와 주제를 벗어나지 마십시오.

동영상이 없는 댓글은 모두 삭제됩니다.