Vous manquez des opportunités de trading :

- Applications de trading gratuites

- Plus de 8 000 signaux à copier

- Actualités économiques pour explorer les marchés financiers

Inscription

Se connecter

Vous acceptez la politique du site Web et les conditions d'utilisation

Si vous n'avez pas de compte, veuillez vous inscrire

Forum sur le trading, les systèmes de trading automatisés et les tests de stratégies de trading

Comment commencer avec Metatrader 5

Sergey Golubev, 2016.07.28 17:01

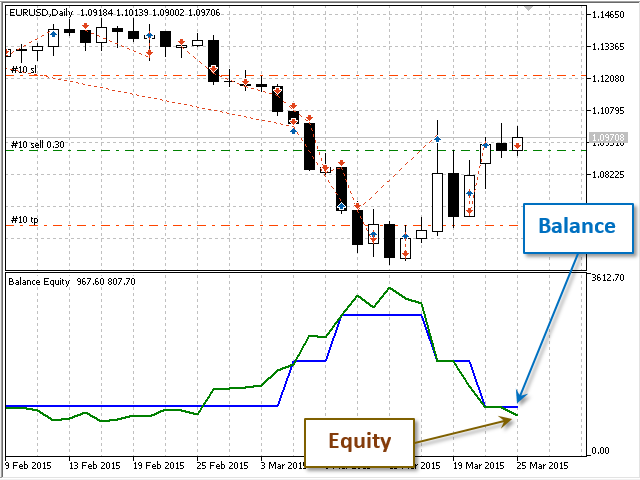

Article intéressant pour MT5 (avec des indicateurs à télécharger) :LifeHack pour les traders : Indicateurs d'équilibre, de drawdown, de charge et de ticks pendant les tests.

Table des matièresForum sur le trading, les systèmes de trading automatisés et le test de stratégies de trading

Idées d'EA multi-monnaies

Sergey Golubev, 2014.02.26 13:23

L'EA multidevise peut être basé sur d'autres systèmes. La seule chose à faire (à part le système lui-même) est la "fonction de protection du compte". Parce que ce genre d'EA peut être risqué, et ce risque concerne l'ensemble du compte (c'est juste mon opinion, désolé). Mais cela dépend aussi de la façon dont il sera codé par exemple.

============

Pour ce qui est de la corrélation, j'ai trouvé ce qui suit

Vidéo

MT5 CodeBase

Fil de discussion intéressant : Mots de sagesse dans les livres de trading

Forum sur le trading, les systèmes de trading automatisés et les tests de stratégies de trading

Mots de sagesse dans les livres de trading

Muhammad Elbermawi, 2015.08.18 10:47

La vie d'un trader à succès, qu'est-ce que c'est....

Et je vous suggère de regarder l'indicateur suivant :

Indicateur Non Repainting Supertrend - indicateur pour MetaTrader 4

Le Non Repainting SuperTrend est particulièrement stable et présente quelques avantages par rapport aux anciennes versions des indicateurs SuperTrend :

J'ai téléchargé EA mais je n'ai pas pu me connecter au chat après l'installation, il ne répond pas quand je clique dessus. S'il vous plaît, quelqu'un peut-il m'aider d'urgence ?

Forum sur le trading, les systèmes de trading automatisés et les tests de stratégies de trading

Quelque chose d'intéressant

LOVING, 2016.07.31 11:38

J'ai téléchargé EA mais ne pouvait pas attacher sur le chat après l'installation, ne répondant pas quand je clique dessus. S'il vous plaît quelqu'un pourrait-il aider est urgent ?

Celui-ci ? Non Repainting Supertrend Indicator - indicateur pour MetaTrader 4

Ceci est un indicateur (pas EA) ...

Forum sur le trading, les systèmes de trading automatisés et les tests de stratégies de trading

Quelque chose d'intéressant

Sergey Golubev, 2016.01.25 19:26

L'autre indicateur très intéressant a été trouvé :

PricePercentRange - indicateur pour MetaTrader 4.

Pourquoi est-il intéressant ? Il suffit de lire ce qui suit :

Il est très facile de comprendre/estimer la direction de la tendance en utilisant cet indicateur (pour votre système de trading manuel pour ouvrir un trade d'achat ou de vente par exemple). Vous pouvez essayer cet indicateur pour le voir par vous-même.

Forum sur le trading, les systèmes de trading automatisés et le test des stratégies de trading

Indicateurs : Retracement de Fibonacci

Sergey Golubev, 2013.11.21 12:06

Retracements de Fibonacci (d'après l'article de Stockcharts)

Introduction

Les retracements de Fibonacci sont des ratios utilisés pour identifier les niveaux de retournement potentiels. Ces ratios se trouvent dans la séquence de Fibonacci. Les retracements de Fibonacci les plus populaires sont 61,8% et 38,2%. Notez que 38,2% est souvent arrondi à 38% et que 61,8 est arrondi à 62%. Après une progression, les chartistes appliquent les ratios de Fibonacci pour définir les niveaux de retracement et prévoir l'ampleur d'une correction ou d'un repli. Les retracements de Fibonacci peuvent également être appliqués après une baisse pour prévoir la longueur d'un rebond de contre-tendance. Ces retracements peuvent être combinés avec d'autres indicateurs et modèles de prix pour créer une stratégie globale.

La séquence et les ratiosCet article n'a pas pour but d'approfondir les propriétés mathématiques de la séquence de Fibonacci et du nombre d'or. Il existe de nombreuses autres sources pour obtenir ces détails. Quelques notions de base, cependant, fourniront le contexte nécessaire pour les nombres les plus populaires. C'est à Leonardo Pisano Bogollo (1170-1250), un mathématicien italien de Pise, que l'on doit l'introduction de la suite de Fibonacci en Occident. Elle se présente comme suit :

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610......

La séquence s'étend à l'infini et contient de nombreuses propriétés mathématiques uniques.

1,618 fait référence au nombre d'or ou au nombre moyen d'or, également appelé Phi. L'inverse de 1,618 est 0,618. Ces ratios se retrouvent dans la nature, l'architecture, l'art et la biologie. Dans son livre, Elliott Wave Principle, Robert Prechter cite William Hoffer dans le numéro de décembre 1975 du Smithsonian Magazine :

.... La proportion de 0,618034 pour 1 est la base mathématique de la forme des cartes à jouer et du Parthénon, des tournesols et des coquilles d'escargot, des vases grecs et des galaxies en spirale de l'espace. Les Grecs ont fondé une grande partie de leur art et de leur architecture sur cette proportion. Ils l'appelaient le juste milieu.

Zones d'alerteLes niveaux de retracement alertent les traders ou les investisseurs d'un renversement de tendance potentiel, d'une zone de résistance ou d'une zone de soutien. Les retracements sont basés sur le mouvement précédent. Un rebond est censé retracer une partie de la baisse précédente, tandis qu'une correction est censée retracer une partie de l'avance précédente. Lorsqu'un repli commence, les chartistes peuvent identifier des niveaux de retracement de Fibonacci spécifiques à surveiller. Lorsque la correction se rapproche de ces retracements, les chartistes doivent être plus attentifs à un potentiel retournement haussier. Le graphique 1 montre que Home Depot a retraité environ 50 % de son avance précédente.

L'inverse s'applique à un rebond ou à une progression corrective après une baisse. Lorsqu'un rebond commence, les chartistes peuvent identifier des niveaux de retracement de Fibonacci spécifiques à surveiller. Lorsque la correction se rapproche de ces retracements, les chartistes doivent être plus attentifs à un éventuel retournement baissier. Le graphique 2 montre que 3M (MMM) a retraité environ 50 % de sa baisse précédente.

Gardez à l'esprit que ces niveaux de retracement ne sont pas des points de retournement durs, mais plutôt des zones d'alerte pour un retournement potentiel. C'est à ce stade que les traders doivent utiliser d'autres aspects de l'analyse technique pour identifier ou confirmer un retournement. Il peut s'agir de chandeliers, de modèles de prix, d'oscillateurs de momentum ou de moyennes mobiles.

Retracements courantsL'outil de retracements de Fibonacci de StockCharts indique quatre retracements courants : 23,6 %, 38,2 %, 50 % et 61,8 %. D'après la section Fibonacci ci-dessus, il est clair que 23,6 %, 38,2 % et 61,8 % proviennent de ratios trouvés dans la séquence de Fibonacci. Le retracement de 50 % n'est pas basé sur un nombre de Fibonacci. Ce nombre découle plutôt de l'affirmation de la théorie de Dow selon laquelle les moyennes retracent souvent la moitié de leur mouvement précédent.

Sur la base de la profondeur, nous pouvons considérer qu'un retracement de 23,6 % est relativement peu profond. De tels retracements seraient appropriés pour des drapeaux ou des retraits courts. Les retracements dans la fourchette 38,2 %-50 % sont considérés comme modérés. Bien que plus profond, le retracement de 61,8 % peut être considéré comme le retracement doré. Il est, après tout, basé sur le Ratio d'Or.

Des retracements peu profonds se produisent, mais pour les attraper, il faut les surveiller de plus près et avoir la gâchette plus rapide. Les exemples ci-dessous utilisent des graphiques quotidiens couvrant 3 à 9 mois. L'accent sera mis sur les retracements modérés (38,2-50%) et les retracements en or (61,8%). En outre, ces exemples montreront comment combiner les retracements avec d'autres indicateurs pour confirmer un retournement.

Retracements modérésLe graphique 3 montre Target (TGT) avec une correction qui a retraité 38 % de la hausse précédente. Cette baisse a également formé un biseau descendant, ce qui est typique des mouvements correctifs. Le Chaikin Money Flow est devenu positif lorsque le titre a bondi à la fin juin, mais cette première tentative de renversement a échoué. Oui, il y aura des échecs. Le second retournement à la mi-juillet a été un succès. Remarquez que TGT a fait un bond en avant, a cassé la ligne de tendance en biseau et que le Chaikin Money Flow est devenu positif (ligne verte).

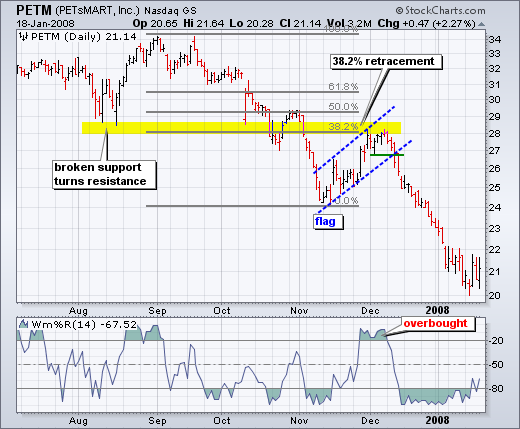

Le graphique 4 montre Petsmart (PETM) avec un retracement modéré de 38 % et d'autres signaux qui se rejoignent. Après avoir baissé en septembre-octobre, le titre a rebondi aux alentours de 28 en novembre. Outre le retracement de 38 %, on remarque que la rupture du support s'est transformée en résistance dans cette zone. Cette combinaison a servi d'alerte pour un retournement potentiel. Le William %R se négociait au-dessus de -20% et était également suracheté. Les signaux ultérieurs ont confirmé le renversement. Premièrement, le %R de Williams est repassé sous la barre des -20 %. Deuxièmement, PETM a formé un drapeau ascendant et a cassé le support du drapeau avec une forte baisse la deuxième semaine de décembre.

Retracements dorésLe graphique 4 montre que Pfizer (PFE) a touché le fond près du niveau de retracement de 62 %. Avant ce rebond réussi, il y a eu un rebond raté près du retracement de 50 %. Le retournement réussi s'est produit avec un marteau sur un volume élevé et le suivi d'un breakout quelques jours plus tard.

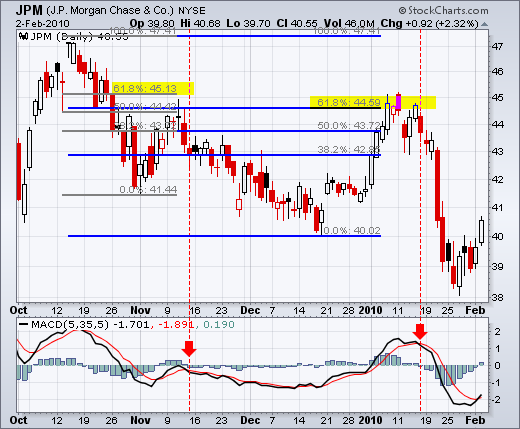

Le graphique 5 montre que JP Morgan (JPM) a atteint un sommet près du niveau de retracement de 62 %. La poussée vers le retracement de 62 % a été assez forte, mais une résistance est soudainement apparue avec une confirmation de retournement provenant du MACD (5,35,5). Le chandelier rouge et le gap down ont affirmé la résistance près du retracement de 62%. Il y a eu un rebond de deux jours au-dessus de 44,5, mais ce rebond a rapidement échoué car le MACD est passé sous sa ligne de signal (ligne pointillée rouge).

ConclusionsLes retracements de Fibonacci sont souvent utilisés pour identifier la fin d'une correction ou d'un rebond à contre-tendance. Les corrections et les rebonds à contre-tendance retracent souvent une partie du mouvement précédent. Bien que des retracements courts de 23,6 % se produisent, les retracements de 38,2 à 61,8 % couvrent plus de possibilités (avec 50 % au milieu). Cette zone peut sembler importante, mais il ne s'agit que d'une zone d'alerte de retournement. D'autres signaux techniques sont nécessaires pour confirmer un retournement. Les renversements peuvent être confirmés par des chandeliers, des indicateurs de momentum, des volumes ou des configurations graphiques. En fait, plus il y a de facteurs de confirmation, plus le signal est robuste.

Forum sur le trading, les systèmes de trading automatisés et les tests de stratégies de trading

XAU/USD

Sergey Golubev, 2013.12.09 15:16

Système de trading 3 Stoch MaFibo pour les cadres temporels M5 et M1

- exemples de trading

- modèle à télécharger

- explication comment trader et plus d'explication ici

- comment installer

- 2stochm_v4 EA est sur ce post.

================================Forum sur le trading, les systèmes de trading automatisés et le test des stratégies de trading

Indicateurs : Renko

Sergey Golubev, 2013.09.03 11:03

Renko(extrait de Achelis - L'analyse technique de A à Z)

============

Vue d'ensemble

On pense que la méthode graphique Renko a acquis son nom de "renga" qui est le mot japonais pour les briques. Les graphiques Renko sont similaires aux graphiques à trois lignes de rupture, sauf que dans un graphique Renko, une ligne (ou "brique" comme on les appelle) est tracée dans la direction du mouvement précédent uniquement si les prix bougent d'un montant minimum (c'est-à-dire la taille de la boîte). Les briques sont toujours de taille égale. Par exemple, dans un graphique Renko à 5 unités, une hausse de 20 points est représentée par quatre briques Renko de 5 unités de haut.

Les graphiques Kagi ont été introduits aux États-Unis par Steven Nison lorsqu'il a publié le livre Beyond Candlesticks.

Interprétation

Les renversements de tendance de base sont signalés par l'apparition d'une nouvelle brique blanche ou noire. Une nouvelle brique blanche indique le début d'une nouvelle tendance à la hausse. Une nouvelle brique noire indique le début d'une nouvelle tendance à la baisse. Puisque le graphique Renko est une technique de suivi de tendance, il arrive que les graphiques Renko produisent des foucades, donnant des signaux proches de la fin des tendances de courte durée. Cependant, l'attente avec une technique de suivi de tendance est qu'elle vous permet de suivre la majeure partie des tendances importantes.

Puisqu'un graphique Renko isole la tendance de prix sous-jacente en filtrant les changements de prix mineurs, les graphiques Renko peuvent également être très utiles pour déterminer les niveaux de support et de résistance.

Calcul

Les graphiques Renko sont toujours basés sur les cours de clôture. Vous spécifiez une "taille de boîte" qui détermine la variation minimale de prix à afficher.

Pour dessiner les briques Renko, la clôture d'aujourd'hui est comparée au haut et au bas de la brique précédente (blanche ou noire) :

Si le cours de clôture dépasse le haut de la brique précédente d'au moins la taille de la boîte, une ou plusieurs briques blanches sont dessinées dans de nouvelles colonnes. La hauteur des briques est toujours égale à la taille de la boîte.

Si le prix de clôture est inférieur au bas de la brique précédente d'au moins la taille de la boîte, une ou plusieurs briques noires sont dessinées dans de nouvelles colonnes. Là encore, la hauteur des briques est toujours égale à la taille de la boîte.

Si les prix varient plus que la taille de la boîte, mais pas assez pour créer deux briques, une seule brique est dessinée. Par exemple, dans un graphique Renko à deux unités, si les prix évoluent de 100 à 103, une seule brique blanche est dessinée de 100 à 102. Le reste du mouvement, de 102 à 103, n'est pas représenté sur le graphique Renko.

Téléchargement gratuit : Indicateur Renko

Forum sur le trading, les systèmes de trading automatisés et les tests de stratégies de trading

Quelque chose d'intéressant

Sergey Golubev, 2016.05.21 07:53

Renko_v1 - indicateur pour MetaTrader 5

====

Comment utiliser les briques Renko et les moyennes mobiles pour trouver des trades.

Points de discussion

- Les barres Renko aident à filtrer le bruit

- Les barres Renko révèlent des entrées et des sorties plus claires.

- Les moyennes mobiles peuvent être utilisées avec les barres Renko, moyennant quelques modifications mineures des paramètres, afin de cibler les entrées.

Voir la tendance sans le bruit du marché Forex est l'objectif de tout trader. Trop souvent, les traders se font avoir par les rebondissements de l'action des prix.En outre, les moyennes mobiles peuvent être utilisées pour signaler les entrées et les sorties. Quelques paramètres doivent être modifiés pour que les moyennes mobiles, qui sont généralement liées au temps, fonctionnent avec un système graphique basé sur le prix.

Pour ajouter une moyenne mobile exponentielle à 13 périodes au graphique Renko, choisissez EMA dans le menu Ajouter un indicateur, puis modifiez le "Nombre de périodes" en 13.

Remarquez le graphique ci-dessus qui affiche à la fois des barres Renko et une moyenne mobile exponentielle à 13 périodes. Un système simple peut être construit autour des barres Renko et de la moyenne mobile. Lorsque les barres Renko passent sous la moyenne mobile et deviennent rouges, les traders peuvent entrer en position courte et suivre la tendance jusqu'à ce que les barres Renko repassent au-dessus de la moyenne mobile.

Un stop initial pourrait être placé juste au-dessus de la dernière brique Renko bleue. Gardez à l'esprit que dans l'exemple ci-dessus, chaque brique est égale à cinq pips. Dans l'exemple ci-dessus, les cercles rouges marquent les endroits où les barres Renko sont passées sous la moyenne mobile. Un trader peut voir qu'un certain nombre de pips auraient pu être collectés car les barres sont restées sous la moyenne mobile.

D'autre part, lorsque les barres Renko changent de couleur et passent au-dessus de la moyenne mobile, les traders peuvent entrer en position longue en plaçant leur stop juste en dessous de la dernière brique Renko rouge. Le graphique ci-dessus montre dans les cercles verts, les points où les barres de prix Renko se sont déplacées au-dessus de la moyenne mobile générant un signal d'achat clair.

Les graphiques Renko, sans la dimension du temps, peuvent demander un peu de temps pour s'y habituer. Mais une fois que vous les aurez pris en main, il vous sera difficile de revenir aux bougies. L'ajout d'une moyenne mobile donne d'excellents signaux d'entrée et de sortie. En les associant à d'autres indicateurs, vous pouvez amplifier les avantages d'un trading sans bruit et sans mèches effrayantes !