Está perdiendo oportunidades comerciales:

- Aplicaciones de trading gratuitas

- 8 000+ señales para copiar

- Noticias económicas para analizar los mercados financieros

Registro

Entrada

Usted acepta la política del sitio web y las condiciones de uso

Si no tiene cuenta de usuario, regístrese

Aunque todavía no tengo la herramienta Time-to-Mae/Mfe, he decidido publicar lo que tengo. Este método lo tengo en mente desde hace tiempo. Aquí, sólo estamos preocupados por la cantidad de MAE/MFE que las operaciones generaron dentro de un cierto período de tiempo ex) 1-Hora. El objetivo es determinar si la señal es correcta en la dirección, pero no necesariamente de inmediato. Digamos que está probando una señal de compra y muestra Mae=50 y Mfe=100. Puede concluir que la señal es correcta. Sin embargo, si primero bajaba antes de subir, llegará a su stop-loss de 50 antes de entrar en beneficios. Esto también es útil para alguien que quiere tomar 100-pips dentro de una hora pero el sistema está mostrando 25mae-50mfe. Él/ella simplemente se quedaría corto. La modificación del EA para esto incluye stop-loss-via-tiempo solamente; comercio cada señal y un comercio por señal. A continuación se muestra el archivo de trabajo.

Por defecto: Total

Mfe 5354,5 - Beneficio 570,8= Exceso de Mfe 4783,7

Mae -2631.2 + Mfe 5354.5= Subvencionado 2723.3

Zen-Mxe 1,76

15-Minutos:

Mfe 303 - Beneficio 48= Exceso Mfe 255

Mae -253 + Mfe 303= Subestimado 50

Zen-Mxe 5.1

1-Hora:

Mfe 574 - Beneficio 83= Exceso Mfe 491

Mae -476+ Mfe 574= Subestimado 98

Zen-Mxe 5.0

4-Horas:

Mfe 1053- Beneficio 368= Exceso Mfe 685

Mae -659+ Mfe 1053= Subestimado 394

Zen-Mxe 1,73

8-Horas:

Mfe 1425- Beneficio 336= Exceso Mfe 1089

Mae -782+ Mfe 1425= Subestimado 643

Beneficio 336 Zen-Mxe 1.69

1 Día:

Mfe 2461- Beneficio 751= Exceso Mfe 1710

Mae -1358+ Mfe 2461= Subestimado 1103

Zen-Mxe 1.50

*Undermined es mi intento de concepto de Phillips undermine. (mayor=mejor) si undermined es negativo, se podría considerar invertir las señales.

*El exceso de Mfe es mi intento de concepto de EMFE de Phillips.

*Zen-Mxe es el EMFE / Undermined. Te nombro un nuevo Criterio. 8)) es una broma. (lower=better)

Por defecto es el programa como fue escrito originalmente. Una comparación entre Default y Timed Close no sería precisa porque Default tiene valores en $$ y tiene tamaños de lote variables. Mientras que el resto son tamaños de 0.1.

Para empezar, comencé con un vencimiento de 15 minutos. No tenía la intención de utilizar un marco de tiempo tan bajo debido a múltiples razones, por ejemplo, datos no-tick, la actualización del intervalo de la captura mae-mfe ... etc. Sin embargo he incluido por el interés de scalping. Como era de esperar, este sistema no funciona bien para el scalping. Los mejores resultados es la prueba de 5 horas, no se incluye porque no me propuse probarlo. Sin embargo, usted puede encontrar los resultados de esa prueba en el archivo Help.zip ubicado en mi post b4 este.

Tengo que reescribir el EA en pips establecidos para poder intentar una comparación justa con las pruebas cronometradas. Sin embargo, los resultados del exceso de Mfe de Phillip muestra que está dejando wayyyy demasiado dinero en las mesas. Volveré cuando tenga la comparación de pips hecha.

Se habla mucho de MAE/MFE... M de Máximo... pero ¿hay algún intento de separar los valores atípicos? ... por ejemplo, una operación en particular puede haberse movido 300 pips en la dirección adversa antes de obtener un beneficio mientras que la mayoría de las operaciones sólo se mueven alrededor de 50... ¿sería más descriptivo un mAE/mFE... m de media?

Desde mi limitada interpretación sobre M'e aquí mi opinión sobre esa cuestión. Esa es una de las razones por las que sumo todos los Mae y todos los Mfe. Los 300 pips muestra su voluntad de mantener la posición 6x la pérdida media.... ¿por qué ir tan bajo si no lo necesita. Es porque quieres 100% win-rate. <---- No me estoy refiriendo a Supertrade directamente más bien estas son preguntas que uno debe preguntarse.

La razón por la que he comprado en M'e es porque me gusta la idea. Por ejemplo, viniendo del Blackjack (las matemáticas son mucho más estáticas en ese juego), sin embargo, tengo que determinar una apuesta basada en mi Bankroll (Equidad) frente a mi Edge(Sigma). Si apuesto 10$ (dejaremos los double downs fuera de esto para simplificar). Sólo hay 4 posibilidades 1) Pierdo - Ella se lleva mis 10$ 2) Gano - Ella me paga 10$ 3) Empujo - Ninguno de los dos gana. o 4) Blackjack baby - Ella me paga apuesta y media (3 a 2). 15$.

Resumiendo, si el Bj pagara 2 a 1 en realidad, los Casinos dejarían de ofrecer el juego el mismo día...aunque la casa siempre ganará más del 50% o rondas(trades) sin importar lo bueno que seas. En este caso, tuve que preguntarme a mí mismo, bueno, cuánto estoy arriesgando. La respuesta me doy cuenta que no está en el tamaño de los Lotes sino en el tamaño del draw-down, y lo extenderé al draw-down voluntario. Si dejas la posibilidad de pérdida de 300 pips entonces en realidad estás apostando 300 pips no 50. Es mejor que tengas un take-profit de 300 para justificar ese riesgo en una base de 1-1.

Como Zzeug señaló anteriormente. Su versión modificada de este sistema estaba mostrando más de 50% de victorias, incluso cuando él está pidiendo una relación de 2 a 1 de ganancia a pérdida. Estoy de acuerdo, eso es realmente tan bueno como se pone ... pero como parece aquí, los resultados anteriores no significan nada ... porque como Phillip han señalado a mí antes, Trading esto no es un proceso estático. Por lo tanto, ¿Estoy diciendo un sistema con Ratios menos de 1 no puede ganar.... No. Sólo que por lo general necesitan una mayor tasa de ganancias. En algún momento, matemáticamente, usted tiene que ganar más% de los oficios ... similar a la casa en Bj. O tienes que ganar las Apuestas Mayores como un jugador de ventaja. Desgraciadamente no se como hacer las matemáticas ;)

Sí, sé que conoces la mayoría de estas cosas supertrade. Acabo de sacar eso para que tal vez algún scalper duro puede diferir. La respuesta simple a su pregunta en mi mente es M-como en el máximo es su apuesta.

Sí, eso tiene sentido si lo miras desde una perspectiva de riesgo.. MAE/MFE para una evaluación del peor caso, mAE/mFE (media) para una descripción general de cómo se comporta su estrategia.

¿dijiste que sumaste todos tus MAE y MFE? Mirar el punto de datos máximo hablaría de riesgo, pero una suma daría la misma información que una media... quizás leí mal.

En lo que respecta a la tasa de ganancia / ratio de ganancia.. la forma en que estas variables se relacionan es en realidad dada por el Factor de Ganancia .. el que el probador da en el informe:

PF = (Avg Win * Win Rate) / (Avg Loss * Loss Rate), donde las Tasas son %ages (o decimales)... si PF > 1 usted gana ..claramente un sistema con una baja proporción de Ganancias/Pérdidas puede ser rentable con suficiente Tasa de Ganancias

¿dijiste que sumabas todos tus MAE's y MFE's? Mirando el punto de datos máximo hablaría de riesgo pero una suma daría la misma información que un promedio... quizás leí mal.

Como se puede ver estoy tratando de digerir estas cosas a medida que avanzo. De todos modos cuando Phillip dijo: "La diferencia entre el MFE y el OrderProfit es algo que yo llamo "exceso de MFE" o simplemente "EMFE" y este es el dinero que dejaste sobre la mesa en virtud de tu estrategia de salida manteniendo la posición abierta demasiado tiempo."

Si tengo 2 órdenes. Mostrando:

Order#1) Mfe=200, Profit=100, Mae=0

Orden#2) Mfe=0, Beneficio=-50, Mae=-100

No podría usar una orden en particular y promediarla sería un error (eso sería más apropiado para una sola orden). Bueno, mirándolo ahora, se podría hacer la misma matemática en una fila, pero todavía hay que sumarla para crear el efecto que yo quería. Al estar en Excel tenía que pensar más en columnas. Al sumar me refiero a que sumé los 200+0 de Mfe para obtener 200. Y los Mae's 0+-100 para obtener -100 y el Beneficio de 50.

Mfe 200 - Profit 50= Exceso de Mfe 150 ...{Queremos un número pequeño aquí}para lo ideal

Esto es 150-pips que podría haber mantenido. Esto puede indicar el uso de trailing stops o algunas otras modificaciones de salida de la estrategia. Odio dejar dinero sobre la mesa. No es un juego de palabras;)

Mae -100 + Mfe 200= Subestimado 100.{Queremos un número grande aquí}para el ideal

Phillip dijo: "Yo caracterizo el MAE como que el MAE te está diciendo que tu "estrategia de entrada" te metió en una posición demasiado pronto, por una cantidad igual al MAE. Como tal, su "potencial de ganancias" para el comercio fue socavado por una cantidad igual a la MAE"... "MAE es para afinar su estrategia de entrada. El MFE es para afinar su estrategia de salida".

Aquí estoy tratando de obtener los valores socavados.

Zen-Mxe = Exceso de Mfe 150 {dividido por} Subestimado 100. = 1,5 {Queremos un número pequeño aquí} para el ideal

Zzuegg se dio cuenta de que el Mae ideal sería 0. Y el Mfe ideal sería igual al Beneficio. Con esa bombilla encendida, creé el Zen-Mxe.

Phillip dijo: ....optimización para sintonizar las estrategias de entrada y salida para el mínimo MAE y mínimo EMFE. Lo traduzco como que la Mfe está más cerca de 0. Y el exceso de Mfe más cerca de 0.

Si usted es matemáticamente inclinado, puede ver las relaciones en otras fórmulas como PF. O puede que tengas un método más fácil para llegar a tus respuestas. Yo en cambio necesito pasar por esto para conceptualizar las matemáticas. En cuanto a tu enfoque, suena interesante y consideraré añadirlo a mi caja de herramientas. Voy a pensar en ello ahora mismo.....

Así que tomamos el Mae de los 2 oficios. 0 y -100 y lo promediamos. Eso sería -50. Así que tal vez podemos tomar esto como el objetivo de optimización. Porque ningún sistema es lo suficientemente perfecto como para obtener 0 & 0. Ah... allí, tenemos otro criterio a nuestra caja de herramientas del comerciante. :). Lo siento, no tengo suficientes muestras o variantes de muestras que un comercio es Lejos del resto de los oficios para que pueda dejar de lado los cálculos. Me sentiría un poco incómodo pensando que mi sistema tiene una Mfe de 50 o incluso una pérdida típica de 50 cuando el stop-loss real llega hasta 300.

Cuando se utiliza la herramienta de Phillips genera frecuencias que serían útiles en su evaluación. Todavía tengo que jugar un poco más con esa herramienta para poder entender mejor cómo funciona el time-to-mae/mfe. Ese es mi siguiente paso.

Ok, he corregido el error lógico al que aludía Zzuegg anteriormente y he ejecutado el defecto en 0,1 pips fijos.

Por defecto: in_Pips

Mfe 2700 - Beneficio 977= Exceso Mfe 1723

Mae -1272 + Mfe 2700= Subestimado 1428

Zen-Mxe 1.20

El Zen-Mxe es el valor más bajo hasta ahora, pero no es una sorpresa porque se está comparando con el cierre a ciegas. Supera por poco al cierre de 24 horas. Me parece que, en general, cuanto más tiempo se deja correr este sistema, más bajo es el Zen-Mxe, lo que indicaría que es más bien un sistema a largo plazo, como indica el proveedor original.

Tiempo a Mae/Mfe Next..... Actualizado

373.4833333 0.02

853.4833333 0.02

1693.483333 0.02

1873.483333 0.02

11653.48333 0.02

133.4833333 0.04

253.4833333 0.04

613.4833333 0.04

193.4833333 0.08

73.48333333 0.14

13.48333333 0.56

Tiempo2Mae= 17728

493.4833333 0.02

733.4833333 0.02

853.4833333 0.02

1213.483333 0.02

1453.483333 0.02

1693.483333 0.02

3013.483333 0.02

5353.483333 0.02

9733.483333 0.02

373.4833333 0.04

433.4833333 0.04

673.4833333 0.04

913.4833333 0.04

253.4833333 0.06

73.48333333 0.08

133.4833333 0.08

193.4833333 0.08

13.48333333 0.36

Tiempo2Mfe= 27602

Time2Mae es claramente < Time2Mfe. Sin embargo, todos los números de mis informes parecen ser mayores de lo esperado. En este caso es la relatividad lo que importa, así que seguiré adelante hasta que Phillip pueda explicar algo de esto.

Ahora que el Time-2-Me se comprueba. Voy a experimentar con algunas condiciones de salida que podrían mejorar la Emfe. La primera cosa que viene a la mente es Trailing-Stop. Sí, es hora de que esa parada de equilibrio deje paso a algo más dinámico. Entonces también probaremos el Atr-Stoploss de BarrowBoy que se encuentra aquí. Sí, BB te estoy arrastrando a esto :) espero que no te importe. Para los que no saben quién es, es uno de nuestros moderadores. Y por último pero no menos importante Zzuegg's Accelerated Ma encontrado aquí. 8P Ah, y he enseñado unos 2 más. Ya que la lógica de la parada comenzó con la anterior 5-barra baja por qué no mantener esa tendencia. Y, uno de los míos, Sobres :) espero que te guste el cartero.

Para preservar algo de la flexión psicológica y la lógica original, voy a disparar los trailing-stops después de que establezca el punto de equilibrio.

*Undermined es mi intento de concepto Phillips undermine. (más alto=mejor) si undermined es negativo, uno podría considerar invertir las señales.

*Exceso de Mfe es mi intento de concepto de EMFE de Phillips.

*Zen-Mxe es el EMFE / Undermined. Te nombro un nuevo Criterio. 8)) es una broma. (menor=mejor)

Default es el programa como fue escrito originalmente. Una comparación entre Default y el Timed Close no sería exacta porque Default son valores en $$ y tienen tamaños de lote variables. Mientras que el resto son tamaños de 0,1.

Hola ubzen, creo que puede haber algún malentendido aquí. En lugar de profundizar en tus mensajes para tratar de entender con precisión de dónde o cómo viene el malentendido, creo que sería mejor utilizar mi tiempo si me extiendo en mi mensaje anterior en el hilo y tratar de aclarar lo que estaba hablando. Si tales aclaraciones apoyan sus declaraciones, entonces es genial, si van en contra de su comprensión y declaraciones, entonces será mejor que reconozca esto mucho antes que yo.

"Undermined" significa que su ganancia para el comercio podría haber sido mayor por una cantidad que es hasta el valor de la MAE si su estrategia de entrada retrasó la apertura del comercio. Está entrando en la operación demasiado pronto a un precio de mercado demasiado alto (si es una operación alcista). Si su estrategia hubiera aguantado más tiempo antes de abrir la posición, su precio de entrada habría sido más bajo, lo que significa más beneficios para usted al final.

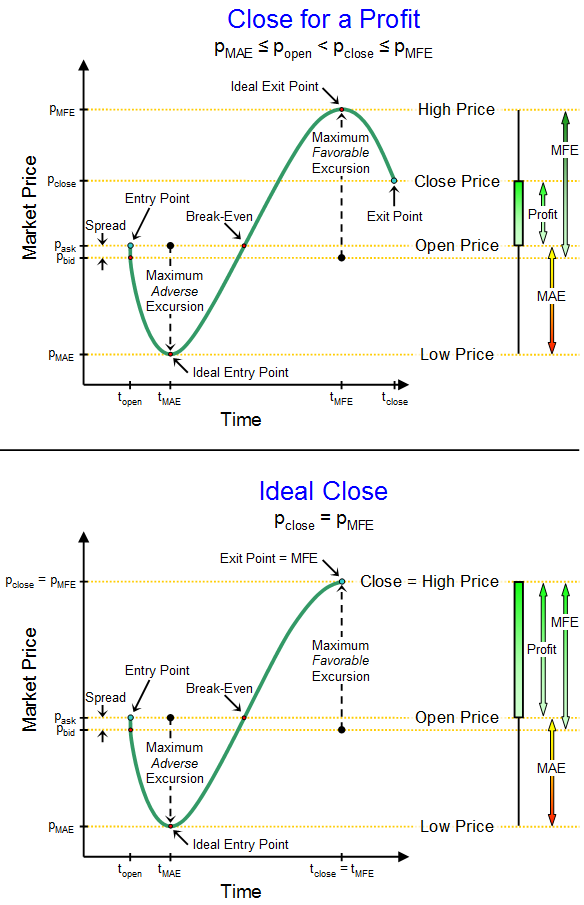

Observe la diferencia entre los diagramas superior e inferior:

La diferencia es que la estrategia de entrada es diferente y por ello el beneficio (lado derecho del gráfico) es mayor para la operación inferior que para la superior. El valor en dólares del MAE le indica cuánto dinero más tuvo la oportunidad de ganar en la misma operación si su estrategia de entrada hubiera sido mejor para predecir/calcular el fondo del mercado local en la acción del precio. (y viceversa si usted está buscando una posición corta)

Cuando ejecuto una prueba retrospectiva, hago un promedio de todos los MAE juntos y busco las estrategias que tienen el promedio más bajo de MAE, ya que esto es una indicación de que esas estrategias de entrada están haciendo un mejor trabajo en la predicción / previsión / tiempo del mercado para los puntos de entrada oportunos.

Este análisis del MAE se realiza completamente en ausencia de los valores del MFE. Las estrategias de entrada y de salida se tratan como dos aspectos totalmente separados de una estrategia comercial global cuando se trata de caracterizar su eficacia para predecir/calcular las oportunidades de entrar en el mercado, así como de salir de él.

Mientras que utilizamos el valor medio de la MAE para buscar las estrategias óptimas de entrada (y los parámetros), nos fijamos en la media de la EMFE para buscar las estrategias óptimas de salida.

Buscamos estrategias que tengan el menor promedio de MAE y el menor promedio de EMFE, ya que estas estrategias son las que mejor predicen cuándo entrar en el mercado y cuándo salir de él.

Dicho esto, por supuesto, no queremos estrategias que estén esperando tanto tiempo para entrar en el mercado y que luego salgan del mercado prematuramente, de manera que tengamos una MAE y una EMFE medias pequeñas, pero también un beneficio total pequeño.

La forma sencilla de filtrar para esto es que tengo criterios de clasificación/filtrado. Ejecuto una prueba retrospectiva, tengo un archivo csv que se actualiza en cada deinit() con los valores promedio resultantes de MAE y EMFE para esa combinación específica de parámetros de comercio, así como el beneficio promedio por comercio. El archivo csv sólo se actualiza si el promedio de MAE, el promedio de EMFE y el promedio de ganancias por operación alcanzan un umbral mínimo.

Un ejemplo podría ser algo así como "el promedio de MAE no debe ser superior a -100 dólares, el promedio de EMFE no debe ser superior a +100 dólares y el beneficio medio por operación no debe ser inferior a 200 dólares". Es sólo un ejemplo.

A continuación, clasificaré los datos resultantes por el beneficio por operación y buscaré la estrategia comercial más rentable.

Ahora bien, mi criterio de selección es en realidad un poco más complicado que eso porque realmente no uso el "beneficio bruto" como métrica de éxito. Busco estrategias que tengan el mejor RAROC (rendimiento del capital ajustado al riesgo).

Esto implica calcular la probabilidad de perder el 50% de la cuenta (drawdown medio) y normalizar (ajustar el riesgo) el RAROC de tal manera que el riesgo de ruina resultante sea que tengo un 1% de posibilidades de perder el 50% del capital de la cuenta (la llamada regla del 1%/50%, algunas personas son incluso más conservadoras y van al 1%/20%). Una vez que tengo estos datos, puedo calcular el RAROC y clasificar el resultado del RAROC.

Lo que encontrarás es que las estrategias que tienen un promedio inherentemente bajo de MAE y un promedio inherentemente bajo de EMFE también serán inherentemente más rentables (por todas las razones obvias) y por lo tanto tendrán inherentemente un RAROC más alto. Todo esto se combina muy bien.

Se habla mucho de MAE/MFE... M de Máximo... pero ¿hay algún intento de identificar los valores atípicos? ... por ejemplo, una operación en particular puede haberse movido 300 pips en la dirección adversa antes de obtener un beneficio mientras que la mayoría de las operaciones sólo se mueven alrededor de 50... ¿sería más descriptivo un mAE/mFE... m de media?

Si estás usando el código que subí el verano pasado creo que contiene los procedimientos de identificación de valores atípicos (según las reglas de WECO) y purga las operaciones atípicas del análisis. Honestamente el código del año pasado es tan viejo que no puedo recordar si lo actualicé con esta lógica hace tanto tiempo o si fue una adición más reciente. Además, en algún momento hice el filtrado de excursiones una opción seleccionable por el usuario en la función de llamada. Así que puede estar presente en ese código del año pasado pero puede estar desactivado si el usuario no lo activa cuando lo llama.

La M es de máxima pero es máxima por operación, no máxima para una cesta de operaciones. Y naturalmente la desviación estándar de los MAE y EFME también es relevante.