Sie verpassen Handelsmöglichkeiten:

- Freie Handelsapplikationen

- Über 8.000 Signale zum Kopieren

- Wirtschaftsnachrichten für die Lage an den Finanzmärkte

Registrierung

Einloggen

Sie stimmen der Website-Richtlinie und den Nutzungsbedingungen zu.

Wenn Sie kein Benutzerkonto haben, registrieren Sie sich

TD Sequential von Tom DeMark:

TD Sequential - Indikator für MetaTrader 4

TD Sequential - Indikator für MetaTrader 4

-----

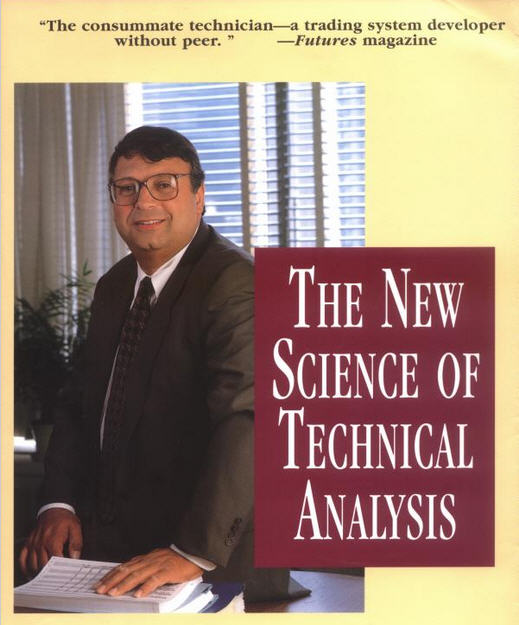

Die neue Wissenschaft der technischen Analyse

von Thomas R. Demark

Aus dem Vorwort von John J. Murphy "DeMarks Arbeit als Berater war bisher auf große Institutionen und viele der legendären Trader der Welt beschränkt. Indem er seine kreativen Ideen und seine Leidenschaft für Präzision und Verbesserung mit uns teilt, trägt Tom DeMark mit seiner Betonung der 'neuen Wissenschaft' der technischen Analyse dazu bei, die technische Grenze einen weiteren Schritt voranzutreiben. Angesichts der beispiellosen Aufmerksamkeit, die der technischen Analyse jetzt zuteil wird, hätte dieses neue Buch zu keinem besseren Zeitpunkt erscheinen können."-JohnJ. Murphy, Bestsellerautor von Technical Analysis of the Futures Markets und Intermarket Technical Analysis und technischer Analyst für CNBC

"Dieses Buch ist voll von innovativen, kreativen und cleveren neuen Ideen zur technischen Analyse. Tom DeMark hat eine wunderbare Arbeit geleistet, indem er subjektive Techniken in objektive Strategien und Taktiken verwandelt hat."

- Courtney Smith Präsident und CIO Pinnacle Capital Management, Inc.

"Diejenigen, die ihn und seine Arbeit kennen, bezeichnen ihn als vollendeten Techniker - einen Handelssystementwickler, der seinesgleichen sucht."

- Futures-Magazin

"DeMark ist der ultimative Indikator- und Systemtechniker. Keiner kommt an ihn heran. Ich weiß, dass es den Heiligen Gral der Handelssysteme nicht gibt, denn wenn es ihn gäbe, hätte Tom ihn schon gefunden."

- James Bianco Direktor von Arbor Trading

"Tom DeMark ist eine echte Führungspersönlichkeit, die bisher hinter den Kulissen agiert hat. Die Veröffentlichung von DeMark ist ein Coup."

- Ralph Vince Autor von The Mathematics of Money Management

Forum zum Thema Handel, automatische Handelssysteme und Testen von Handelsstrategien

Diskussion des Artikels "Die Implementierung der automatischen Analyse der Elliott-Wellen in MQL5"

Sergey Golubev, 2014.03.13 09:39

Schlüssel zum Anlegererfolg - Elliott-Wellen-Theorie (basierend auf dem Artikel von thetechnicaltraders)

Elliott-Wellen-Theorie - Viele Leute werden Ihnen bereitwillig Ratschläge geben, wie Sie Ihr Geld ausgeben oder investieren sollen. "Kaufen Sie niedrig und verkaufen Sie hoch", werden sie Ihnen sagen, "das ist wirklich alles, was es zu tun gibt!" Und obwohl an dieser Aussage etwas Wahres dran ist, liegt das eigentliche Geheimnis darin, zu wissen, wie man die Hochs und Tiefs erkennt und wann man kaufen und verkaufen muss. Leider ist das der Teil der Gleichung, über den die meisten Ratgeber, denen Sie begegnen, Sie nur im Unklaren lassen.

Die Realität sieht so aus, dass es keine "magische Kugel" gibt, egal wie oft man Ihnen das Gegenteil erzählt. Es gibt keinen Plan, keine Reihe von Schritten, die Sie befolgen können und die Sie mit absoluter Sicherheit zu Reichtum führen werden. Wenn Sie jemandem begegnen, der etwas anderes behauptet, können Sie sich darauf verlassen, dass er oder sie ein Ziel verfolgt und dass zumindest ein Teil dieses Ziels darin besteht, Sie davon zu überzeugen, Ihre Brieftasche zu öffnen.

Was gibt es anstelle einer todsicheren Methode, Gewinne zu erzielen? Wohin können Sie sich wenden, und nach welchen Dingen sollten Sie Ausschau halten?

Die Antworten auf diese Fragen klingen nicht so glamourös wie die Versprechungen derer, die Ihnen nur Ihr Geld abnehmen wollen, aber sie sind viel effektiver. Dinge wie sorgfältige, akribische Recherche. Analyse von Markttrends. Aufmerksame Beobachtung äußerer Faktoren, die sich auf die Branche, in die Sie investieren wollen, auswirken könnten, und natürlich die Elliott-Wellen-Theorie. Wenn Sie noch nie etwas von der Elliott-Welle gehört haben, sollten Sie sich unbedingt über sie informieren.

Sie wurde von Ralph Nelson Elliott in den späten 1930er Jahren entwickelt und ist im Wesentlichen ein psychologischer Ansatz für Investitionen, bei dem spezifische Stimuli ermittelt werden, auf die große Gruppen in gleicher Weise reagieren. Durch die Identifizierung dieser Reize ist es dann möglich, vorherzusagen, in welche Richtung sich der Markt wahrscheinlich bewegen wird, und wie er in seinem Buch "The Wave Principle" darlegte, neigen die Marktpreise dazu, sich in bestimmten Mustern oder "Wellen" zu entwickeln.

Die Tatsache, dass viele der erfolgreichsten Wall-Street-Investoren und Portfoliomanager diese Art der Trendanalyse in ihrem eigenen Entscheidungsfindungsprozess verwenden, sollte ein zwingender Beweis dafür sein, dass auch Sie dies in Betracht ziehen sollten. Nein, sie ist nicht perfekt, und sie ist sicherlich keine Garantie, aber sie bietet einen soliden Wahrscheinlichkeitsrahmen, der in Verbindung mit anderen Untersuchungen und Analysen zu beständig guten Entscheidungen führen kann, und darum geht es schließlich beim Investieren. Beständig gute Entscheidungen zu treffen.

Wir können die Elliott-Wellen-Theorie in Echtzeit anwenden, indem wir uns beispielsweise die größeren Muster des SP 500 Index ansehen. Wir können die mathematische Fibonacci-Analyse einsetzen, um frühere Auf- und Abwärtsbewegungen an den Märkten zu bestimmen, wo wir uns in einem Elliott-Wellen-Muster befinden. Dies hilft uns bei der Entscheidung, ob wir bei einer Marktkorrektur aggressiv vorgehen, Leerverkäufe tätigen oder nichts unternehmen sollen. Es verhindert auch, dass wir panikartige Entscheidungen treffen, sei es, dass wir eine heiße Aktie zu weit nach oben jagen oder etwas zu tief verkaufen, bevor es zu einer Umkehr kommt. Mit Hilfe der Elliott-Wellen-Theorie können wir auch bestimmen, wann wir beim Verkaufen oder Kaufen aggressiv vorgehen sollten, und zwar auf beiden Seiten eines Handels.Für viele ist es nicht praktikabel, die Elliott-Wellen-Analyse auf einzelne Aktien und den Handel anzuwenden, aber mit etwas Erfahrung ist dies durchaus möglich.

Mit Hilfe der Elliott-Wellen-Theorie können Sie oft erkennen, wann Sie in eine Position einsteigen oder aus ihr aussteigen sollten, unabhängig davon, ob Ihr Zeitrahmen kurz, mittel oder länger ist. Ihre Ergebnisse und Ihr Portfolio werden es zu schätzen wissen

Forum zum Thema Handel, automatisierte Handelssysteme und Testen von Handelsstrategien

Interessantes zum Lesen März 2014

Sergey Golubev, 2014.03.13 09:30

Das Wellen-Prinzipvon Ralph Nelson Elliott

Das Elliott-Wellen-Prinzip ist eine Form der technischen Analyse, die von einigen Händlern zur Analyse von Finanzmarktzyklen und zur Vorhersage von Markttrends verwendet wird, indem Extreme in der Anlegerpsychologie, Höchst- und Tiefststände bei den Preisen und andere kollektive Faktoren ermittelt werden. Ralph Nelson Elliott, ein professioneller Buchhalter, entdeckte die zugrundeliegenden sozialen Prinzipien und entwickelte die analytischen Werkzeuge. Er schlug vor, dass sich die Marktpreise in bestimmten Mustern entwickeln, die Praktiker heute Elliott-Wellen oder einfach Wellen nennen. Elliott veröffentlichte seine Theorie des Marktverhaltens in seinem Buch "The Wave Principle". Elliott stellte fest: "Da der Mensch einem rhythmischen Ablauf unterliegt, können Berechnungen, die mit seinen Aktivitäten zu tun haben, mit einer bis dahin unerreichbaren Berechtigung und Sicherheit weit in die Zukunft projiziert werden."

Forum über Handel, automatisierte Handelssysteme und das Testen von Handelsstrategien

Expert Advisors: ElliottWaveMaker 3.0

Sergey Golubev, 2013.10.19 12:21

Wie man die drei Bausteine für den Handel mit Elliott-Wellen versteht

Gesprächspunkte

- Wie man das Grundmuster versteht

- Wie man Korrekturen vs. Impulse auf den Märkten versteht

- Wie man Fibonacci in Bezug auf die Wellenentwicklung versteht

"Ich schreibe einen großen Teil meines eigenen Erfolgs dem Elliott-Wellen-Ansatz zu.-Paul Tudor Jones, Tudor Jones Capital

Elliott Wave ist ein großartiges Instrument für den Handel mit Trends. Es ist jedoch nicht so verwirrend, wie viele Leute es darstellen, wenn man das Hauptziel dieses Instruments betrachtet. Elliott Wave ist dazu gedacht, die aktuelle Marktbewegung für Sie, den Trader, in einen Kontext zu setzen.

Es ist sehr hilfreich, den Markt für Sie in einen Kontext zu stellen. Wenn Sie zum Beispiel wissen, dass ein Markt, der sich kürzlich in einem starken Trend befand, eine Korrektur durchläuft, können Sie nach einer Wiederaufnahme des vorherigen Trends Ausschau halten, um zu einem günstigen Preis einzusteigen. Sie können auch darauf achten, ob das Muster zu brechen beginnt, um zu sehen, ob der vorherige Trend sich erschöpft hat, und entweder Gewinne mitnehmen oder einen neuen Handel in Richtung des neuen Trends eingehen.

Verstehen des Grundmusters

Das obige Bild ist ein Mock-up, das die Entwicklung der Märkte aus der Sicht der Elliott-Welle zeigt. Wie Sie sehen können, wird der Markt oft durch starke Trends und kleinere Bewegungen gegen den Trend unterbrochen. Die Bewegungen mit dem Trend werden als Impuls- oder Motivwellen bezeichnet, während die Bewegungen gegen den Trend als Korrekturen bezeichnet werden.

Ein weiterer wichtiger Aspekt von Elliott Wave ist, dass Trends fraktal sind. Einfach ausgedrückt bedeutet dies, dass jede Impulswelle in 5 kleinere Wellen und jede Korrektur in 3 kleinere Segmente einer Gegentrendbewegung unterteilt werden kann. Oftmals ist es jedoch nicht unbedingt notwendig, jeden einzelnen Aspekt der Welle zu kennzeichnen.

Wie man Korrekturen im Vergleich zu Impulsen an den Märkten versteht

Wie oben dargestellt, entfaltet sich der Trend oder Impuls in 5 Wellen, während sich Korrekturen oft in einem 3-Wellen-Muster entfalten. Elliott-Wellen-Fans diskutieren oft über den Handel auf der Grundlage von 5er- und 3er-Wellen, weil sie den Trend und die Gegenbewegung anhand der Entfaltung einer Bewegung in 5er- und 3er-Wellenmustern identifizieren.

Wenn Sie den grundlegenden 5-Wellen-Impuls oder Trend verstehen, können Sie außerdem nach einer 3-Wellen-Korrektur oder einer sich entwickelnden Korrektur Ausschau halten. Der Zweck der Suche nach einer Korrektur ist, dass Sie bei der Wiederaufnahme des Trends darauf achten können, dass die Korrektur an Kraft verliert, damit Sie zu einem günstigen Preis einsteigen können. Viele Händler, die mit der Elliott-Welle nicht vertraut sind, laufen dem Preis hinterher oder steigen bei der Verlängerung des Trends ein, kurz bevor die Korrektur beginnt. Dies führt dazu, dass sie ausgestoppt werden, weil sie den Kontext des Marktes und den aktuellen Trend nicht verstanden haben, als sie in den Handel eingestiegen sind.

Wenn man sich das 5-Wellen-Muster und die 3-Wellen-Korrektur ansieht, um den Kontext zu verstehen, kann man erkennen, wie der Zusammenbruch von GBPUSD uns nach einer Fortsetzung der Korrektur suchen lässt. Daher nutze ich den von Elliott Wave bereitgestellten Kontext, um ein besseres Gefühl für GBPUSD zu bekommen. Sobald diese Korrekturbewegung nach unten abgeschlossen ist, kann ich bei einer Wiederaufnahme des allgemeinen Trends zu höheren Preisen nach einem Kauf Ausschau halten.

Wenn Sie nicht mit GBPUSD handeln, können Sie einen Blick auf das Diagramm werfen, mit dem Sie handeln, und sehen, ob Sie irgendwelche 5-Wellen- oder 3-Wellen-Strukturen erkennen können. Das hilft Ihnen, den Kontext des aktuellen Marktes zu erfassen, so dass Sie nach der Reife des aktuellen Trends oder idealerweise nach der Erschöpfung der Korrektur suchen können. Nachdem Sie festgestellt haben, dass ein aktueller Markt bereit ist, den Trend wieder aufzunehmen, können Sie anhand der Fibonacci-Zahlen feststellen, wohin sich der Markt nach Elliott Wave wahrscheinlich bewegen wird.

Wie man Fibonacci in Bezug auf die Wellenentwicklung versteht

Als R.N. Elliott "Nature's Law" schrieb, erklärte er, dass die Fibonacci-Sequenz die mathematische Grundlage des Wellenprinzips bildet.

Elliott-Wellen-Prinzip, Frost & Prechter pg. 91

Sobald Sie in der Lage sind, den Kontext für den aktuellen Trend zu verstehen, können Sie die Fibonacci-Zahlen heranziehen, um Kursziele innerhalb der Elliott-Welle zu finden. Mit anderen Worten, der Grund, warum Elliott-Wave-Händler oft Elliott Wave verwenden, ist, dass man mit Fibonacci-Retracements definitive Niveaus haben kann, wo die Korrektur enden könnte. Darüber hinaus können Sie mit Hilfe der Fibonacci-Expansion Kursziele festlegen.

Ein wichtiger Punkt bei der Verwendung von Fibonacci-Retracements im Rahmen von Elliott-Wellen ist, dass es Ebenen gibt, auf die man achten muss, aber selten eine Ebene, die der Markt erreichen muss. Daher sollten Sie sich auf Kursbewegungen in der Nähe von Niveaus wie dem 61,8 %-Niveau bei einer Welle 2 und dem 38,2 %-Niveau bei Welle 4 konzentrieren. Wenn Sie hinter diesen Niveaus einen Mangel an Überzeugung feststellen, können Sie auf eine Wiederaufnahme des Gesamttrends von diesen Niveaus aus achten.

Für die Preisziele können Sie das Fibonacci-Expansions-Tool verwenden. Das Expansionswerkzeug nimmt drei Punkte auf dem Diagramm, um die Erschöpfung des nächsten Impulses zu projizieren. Die am häufigsten verwendeten Ziele sind die 61,8%, 100% und 161,8% Expansion. Das bedeutet einfach, dass dieser Impuls entweder 61,8 %, 100 % oder 161,8 % der vorangegangenen Welle beträgt und zeigt Ihnen einfach den Verlauf und die Stärke des aktuellen Trends.

Abschließende Gedanken

Elliott kann einem Kopfzerbrechen bereiten, wenn man sich Gedanken über die Kennzeichnung jeder Welle und jeder Korrektur macht. Ich empfehle stattdessen, sich auf das Gesamtbild zu konzentrieren. Mit anderen Worten, befinden wir uns in einem Impuls oder in einer Korrektur? Und noch wichtiger: Wenn wir uns in einer Korrektur befinden, die sich bald erschöpft, wo können wir bei der Wiederaufnahme des Trends einsteigen?

Forum zum Thema Handel, automatisierte Handelssysteme und Testen von Handelsstrategien

Expert Advisors: ElliottWaveMaker 3.0

Sergey Golubev, 2013.12.15 14:24

Elliott-Welle (basierend auf dem Artikel von Technical Traders)

Jeder Anleger kennt das seltsame Phänomen, dass Aktien fallen, wenn es gute Nachrichten über die Aktie gibt, oder umgekehrt, dass Aktien steigen, wenn es schlechte Nachrichten über die Aktie gibt. Gibt es ein System, das bei der Analyse dieser Trends helfen kann, um dann die Entwicklung von Aktien vorhersagen zu können? Die Antwort lautet ja, und eine Möglichkeit ist die Elliot-Wellen-Theorie.

Die Elliot-Wellen-Theorie untersucht, wie Gruppen von Individuen massenhaft auf Dinge in ihrer Umgebung reagieren und welche psychologischen Gründe für solche Reaktionen vorliegen. Die Elliot-Wellen-Theorie gruppiert diese Reaktionen dann in vorhersehbare Muster oder "Wellen". Sobald man einen bestimmten Auslöser identifiziert hat, kann man die kommenden Wellen vorhersagen und wie sich Gruppen in Übereinstimmung mit diesen Wellen verhalten werden.

Elliot-Wellen: Mini-Wellen bilden größere Wellen

Die Schlüsselkomponente der Elliot-Wellen-Theorie sind die Elliot-Wellen selbst. Mehrere Mini-Elliot-Wellen bilden eine größere Welle. Die größere Welle wird als Fraktal bezeichnet. Fraktale können dann gruppiert werden, um eine noch größere Welle zu bilden, die einen vollständigen Trend auf der Grundlage eines Auslösers zeigt.

Elliot-Wellen-Vorhersagen

Der Aktienmarkt eignet sich hervorragend für die Anwendung der Elliot-Wellen-Theorie, um potenzielle Markttrends zu analysieren. Sobald ein potenzieller Auslöser identifiziert wurde, kann die potenzielle Bewegung der Aktie durch die Anwendung der Elliot-Wellen-Prinzipien vorhergesagt werden. Möglichkeiten für solide Elliot-Wellen-Vorhersagen bestehen unabhängig davon, ob sich die Aktie in einem Aufwärts- oder Abwärtstrend befindet, da die Elliot-Wellen-Theorie Aufwärts- und Abwärtsbewegungen berücksichtigt.

Elliot Wave Gold

Die Elliot-Wellen-Theorie kann auf alles angewendet werden, was gehandelt wird, einschließlich Gold. Elliot-Wave-Gold-Systeme können eine Gelegenheit für hervorragendes Wachstum bieten. Der Schlüssel liegt natürlich in der Fähigkeit, einen Auslöser zu identifizieren, die Auswirkungen dieses Auslösers zu verstehen und dann vorherzusagen, wie die Anlegergruppen reagieren werden. Hier kann Ihnen die solide, bewährte Anwendung der Elliot-Wellen-Theorie einen Vorteil bei Ihren Anlagestrategien verschaffen.

GG-TimeBox - Indikator für MetaTrader 4

Zeitrahmen-Indikator. Anpassbare Timeboxen auf jedem Chart.

Nur die Beispiele:

Wie man handelt - Heiken-Ashi-Indikator und wie er funktioniert (aus dem Artikel übernommen)

DasHeikin-Ashi-Diagramm sieht aus wie ein Candlestick-Diagramm, aber die Berechnungsmethode und die Darstellung der Kerzen im Heikin-Ashi-Diagramm unterscheiden sich vom Candlestick-Diagramm. In Candlestick-Diagrammen zeigt jede Kerze vier verschiedene Kurse an: Eröffnungs-, Schluss-, Höchst- und Tiefstkurs.

Die Heikin-Ashi-Kerzen sind jedoch anders, denn jede Kerze wird unter Verwendung einiger Informationen der vorherigen Kerze berechnet und gezeichnet:

1- Eröffnungskurs: Der Eröffnungskurs einer Heikin-Ashi-Kerze ist der Durchschnitt des Eröffnungs- und Schlusskurses der vorherigen Kerze.

2- Schlusskurs: Der Schlusskurs einer Heikin-Ashi-Kerze ist der Durchschnitt aus Eröffnungs-, Schlusskurs, Höchst- und Tiefstkurs.

3- Höchstkurs: Der Höchstkurs einer Heikin-Ashi-Kerze wird aus einem der Höchst-, Eröffnungs- und Schlusskurse mit dem höchsten Wert ausgewählt.

4- Tiefstkurs: Der Tiefstkurs einer Heikin-Ashi-Kerze wird aus dem Tiefstkurs, dem Eröffnungs- und dem Schlusskurs ausgewählt, der den niedrigsten Wert aufweist.

Die Kerzen eines Heikin-Ashi-Diagramms stehen also in Beziehung zueinander, da der Eröffnungskurs jeder Kerze anhand des Schluss- und Eröffnungskurses der vorherigen Kerze berechnet wird und auch der Höchst- und Tiefstkurs jeder Kerze von der vorherigen Kerze beeinflusst wird. Daher ist ein Heikin-Ashi-Diagramm langsamer als ein Candlestick-Diagramm und seine Signale sind verzögert.

Das Heikin-Ashi-Diagramm ist zeitlich verzögert, während das Candlestick-Diagramm viel schneller ist und uns hilft, mehr Gewinn zu machen. Warum sollten wir dann ein Heikin-Ashi-Diagramm verwenden? Wie bereits erläutert, gibt es aufgrund der Verzögerung des Heikin-Ashi-Charts weniger Fehlsignale, die uns daran hindern, gegen den Markt zu handeln. Andererseits sind Heikin-Ashi-Kerzen leichter zu lesen, da sie im Gegensatz zu den Candlesticks nicht zu viele verschiedene Muster aufweisen.

Kostenlos zum Herunterladen

Es gibt viele Heiken-Ashi-Indikatoren (und EA) auf MT5 CodeBase, zum Beispiel :

Handelssignalmodul basierend auf dem Heiken_Ashi_Smoothed Indikator

Heiken_Ashi_Geglättetes_HTF_Signal

Heiken Ashi Geglättet

Heiken-Ashi

========

Ein Beispiel für ein Handelssystem, das auf einem Heiken-Ashi-Indikator basiert

Heiken Ashi basierter EAForum zum Thema Handel, automatische Handelssysteme und Testen von Handelsstrategien

Presseschau

Sergey Golubev, 2014.03.07 09:08

Wer kann eine Scalping-Strategie handeln? (basierend auf einem dailyfx Artikel )

Der Begriff Scalping weckt bei verschiedenen Händlern unterschiedliche Vorurteile. Im Gegensatz zu dem, was Sie vielleicht schon denken, kann Scalping eine praktikable kurzfristige Handelsmethode für jeden sein. Deshalb werden wir uns heute ansehen, was genau Scalping ist und wer mit einer auf Scalping basierenden Strategie erfolgreich sein kann.

Was ist ein Scalper?

Sie interessieren sich also für Scalping? Ein Forex-Scalper ist jeder, der während eines Handelstages eine oder mehrere Positionen einnimmt. Normalerweise basieren diese Positionen auf kurzfristigen Marktschwankungen, wenn der Preis während einer bestimmten Handelssitzung an Dynamik gewinnt. Scalper versuchen, in den Markt einzusteigen und Positionen vorzugsweise vor Börsenschluss zu schließen.

Normalerweise verwenden Scalper technische Handelsstrategien, die kurzfristige Unterstützungs- und Widerstandsniveaus für den Einstieg nutzen. Obwohl die Fundamentaldaten normalerweise nicht in den Handelsplan eines Scalpers einfließen, ist es wichtig, den Wirtschaftskalender im Auge zu behalten, um zu sehen, wann Nachrichten die Volatilität des Marktes erhöhen könnten.

Hochfrequenzhandel

Es ist ein großer Irrglaube, dass alle Scalper Hochfrequenzhändler sind. Wie viele Trades pro Tag sind nötig, um als Scalper zu gelten? Auch wenn Hochfrequenzhändler Scalper SIND, müssen Sie nur eine Position pro Tag eingehen, um als Scalper zu gelten! Das ist einer der Vorteile des Scalping. Sie können innerhalb einer bestimmten Handelsperiode so viel oder so wenig handeln, wie Sie möchten.

Dies entspricht auch einem der Vorteile des Forex-Marktes. Aufgrund der 24-Stunden-Handelsstruktur des Forex-Marktes können Sie den Markt nach Belieben scalpen. Nutzen Sie die ruhige Handelssitzung in Asien oder die volatile Überschneidung zwischen New York und London. Handeln Sie so viel oder so wenig wie Sie möchten. Als Scalper haben Sie letztlich die Wahl!

Risiken

Der Handel ist immer mit Risiken verbunden. Unabhängig davon, ob Sie kurzfristig, langfristig oder dazwischen handeln, sollten Sie jedes Mal, wenn Sie eine Position eröffnen, daran arbeiten, Ihr Risiko zu kontrollieren. Dies gilt insbesondere für Scalper. Wenn sich der Markt aufgrund von Nachrichten oder anderen Faktoren plötzlich gegen Sie bewegt, müssen Sie einen Aktionsplan zur Begrenzung Ihrer Verluste haben.

Es gibt auch den Irrglauben, dass Scalper sehr aggressive Händler sind, die zu großen Verlusten neigen. Eine Möglichkeit, dem entgegenzuwirken, besteht darin, Scalping zu einem mechanischen Prozess zu machen. Das bedeutet, dass Sie alle Ihre Entscheidungen in Bezug auf Einstieg, Ausstieg, Handelsgröße, Hebelwirkung und andere Faktoren schriftlich festhalten und abschließen sollten, bevor Sie sich den Charts nähern. Die meisten Scalper streben danach, 1 % oder sogar weniger ihres Kontoguthabens für jede einzelne Position zu riskieren!

Wer kann scalpen?

Damit sind wir bei der letzten Frage angelangt. Wer kann ein Scalper sein? Die Antwort lautet: Jeder, der sich die Mühe macht, eine Handelsstrategie zu entwickeln, und der die Zeit hat, diese Strategie an einem bestimmten Handelstag umzusetzen.

=================

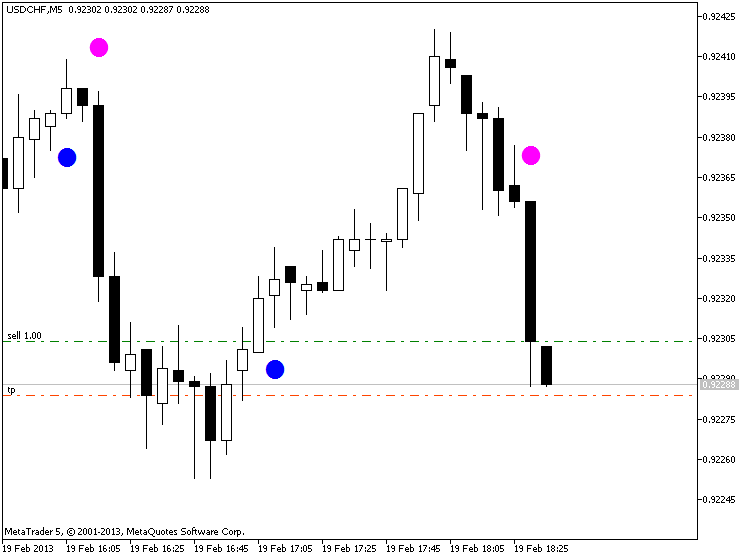

Beispiele für den Handel

Metaquotes-Demo

GoMarkets Broker, Ersteinzahlung 1.000

Alpari UK broker Ersteinlage ist 1.000

RoboForex Makler Ersteinlage ist 1.000

Forum zum Thema Handel, automatisierte Handelssysteme und Testen von Handelsstrategien

PriceChannel Parabolic System

Sergey Golubev, 2013.03.22 14:04

PriceChannel Parabolic System

PriceChannel Parabolic System Grundausgabe

Neueste Version des Systems mit den neuesten EAs zum Herunterladen

Wie man handelt

Die Einstellungen für EAs: Optimierung und Backtesting

Beispiele für den Handel

Metaquotes-Demo

GoMarkets Broker, Ersteinlage 1.000

Alpari UK Broker Ersteinlage beträgt 1.000

RoboForex Broker, Ersteinlage 1.000

Forum zum Thema Handel, automatisierte Handelssysteme und Testen von Handelsstrategien

Grid-basierter EA

Sergey Golubev, 2014.03.09 09:23

MT5 CodeBase (Grid-bezogene Tools - kostenlos zum Download):

Forum zum Thema Trading, automatisierte Handelssysteme und Testen von Handelsstrategien

Etwas Interessantes

Sergey Golubev, 2016.01.08 08:50

RdzGridTraps EA (Grid Trading EA)

Dies ist EA für MT4, nur mit ex4-Datei, aber frei zu verwenden, und dieser EA wurde nicht in unsere CodeBase hochgeladen. Aber der Diskussionsthread ist dieser hier.

Es ist die Platzierung der ausstehenden Aufträge (ich bin mit "Grid Order Count (jede Seite)" Einstellung als 6, und unterschiedliche magische Zahl für jedes Paar. Dies ist sehr interessant, wie dieser EA wird während der NFP heute zum Beispiel durchführen.

Wie wir sehen - ich bin bereits im Gewinn (15 Dollar) seit heute Morgen:

Ein interessanter Indikator wurde in CodeBase gefunden:

iPivot - Indikator für MetaTrader 4Forum zum Thema Handel, automatische Handelssysteme und Testen von Handelsstrategien

Presseschau

Sergey Golubev, 2016.07.21 18:16

Einführung in technische Indikatoren - Oszillatoren: RSI, Stochastik, CCI, MACD (basierend auf dem Artikel)

Oszillatoren geben Händlern eine Vorstellung davon, wie sich das Momentum bei einem bestimmten Währungspaar entwickelt. Wenn der Kurs steigt, werden die Oszillatoren steigen. Wenn der Kurs sinkt, bewegen sich die Oszillatoren nach unten. Immer wenn die Oszillatoren ein extremes Niveau erreichen, könnte es an der Zeit sein, darauf zu achten, dass der Kurs wieder zum Mittelwert zurückkehrt. Nur weil ein Oszillator ein "überkauftes" oder "überverkauftes" Niveau erreicht, heißt das jedoch nicht, dass wir versuchen sollten, ein Hoch oder einen Tiefpunkt auszurufen. Oszillatoren können lange Zeit auf extremen Niveaus verharren, daher müssen wir auf ein gültiges Zeichen warten, bevor wir handeln.

RSI

Der Relative Strength Index ist wohl der bekannteste Oszillator auf dem Markt. Ein wichtiger Bestandteil seiner Formel ist das Verhältnis zwischen dem durchschnittlichen Gewinn und dem durchschnittlichen Verlust der letzten 14 Perioden. Der RSI bewegt sich zwischen 0 und 100 und gilt bei einem Wert über 70 als überkauft und bei einem Wert unter 30 als überverkauft. Händler versuchen im Allgemeinen zu verkaufen, wenn 70 von oben überschritten wird, und zu kaufen, wenn 30 von unten überschritten wird.

Stochastik

Die Stochastik bietet Händlern einen anderen Ansatz zur Berechnung von Kursschwankungen, indem sie verfolgt, wie weit der aktuelle Kurs vom niedrigsten Tief der letzten X Perioden entfernt ist. Dieser Abstand wird dann durch die Differenz zwischen dem Höchst- und dem Tiefstkurs in derselben Anzahl von Perioden geteilt. Die so entstandene Linie, %K, wird dann verwendet, um einen gleitenden Durchschnitt, %D, zu erstellen, der direkt auf dem %K liegt. Das Ergebnis sind zwei Linien, die sich zwischen 0-100 bewegen, mit überkauften und überverkauften Niveaus bei 80 und 20. Händler können warten, bis sich die beiden Linien im überkauften oder überverkauften Bereich kreuzen, oder sie können auf eine Divergenz zwischen der Stochastik und dem aktuellen Kurs achten, bevor sie einen Handel platzieren.

CCI

Der Commodity Channel Index unterscheidet sich von vielen anderen Oszillatoren dadurch, dass es keine Ober- oder Untergrenze für die Kursentwicklung gibt. Er verwendet 0 als Mittellinie mit überkauften und überverkauften Niveaus, die bei +100 und -100 beginnen. Händler achten darauf, Durchbrüche unter +100 zu verkaufen und Durchbrüche über -100 zu kaufen.

MACD

Der Moving Average Convergence/Divergence verfolgt die Differenz zwischen zwei EMA-Linien, dem 12 EMA und dem 26 EMA. Die Differenz zwischen den beiden EMAs wird dann auf einem Unterdiagramm (MACD-Linie genannt) mit einem 9 EMA direkt darüber (Signallinie genannt) eingezeichnet. Händler versuchen dann zu kaufen, wenn die MACD-Linie über der Signallinie kreuzt, und zu verkaufen, wenn die MACD-Linie unter der Signallinie kreuzt. Es besteht auch die Möglichkeit, auf Divergenzen zwischen dem MACD und dem Preis zu setzen.

Forum zum Thema Handel, automatische Handelssysteme und Testen von Handelsstrategien

Presseschau

Sergey Golubev, 2016.07.21 18:23

Einführung in technische Indikatoren - Trendfolge: Gleitende Durchschnitte, Ichimoku, ADX (basierend auf dem Artikel)

Trendfolgeindikatoren wurden entwickelt, um Händlern beim Handel mit Währungspaaren zu helfen, die sich in einem Aufwärts- oder Abwärtstrend befinden. Wir alle haben schon einmal den Satz gehört: "Der Trend ist dein Freund". Diese Indikatoren können dabei helfen, die Richtung des Trends aufzuzeigen, und sie können uns sagen, ob ein Trend tatsächlich existiert.

Gleitende Durchschnitte

Ein gleitender Durchschnitt (kurz MA) ist ein technisches Hilfsmittel, das den Kurs eines Währungspaares über einen bestimmten Zeitraum hinweg mittelt. Die glättende Wirkung, die dies auf das Diagramm hat, hilft dabei, einen klareren Hinweis darauf zu geben, in welche Richtung sich das Paar entweder nach oben, nach unten oder seitwärts bewegt. Es stehen verschiedene gleitende Durchschnitte zur Auswahl. Einfache gleitende Durchschnitte und exponentielle gleitende Durchschnitte sind bei weitem die beliebtesten.

Ichimoku

Ichimoku ist ein kompliziert aussehender Trendassistent, der sich als viel einfacher erweist, als es zunächst scheint. Dieser japanische Indikator wurde als eigenständiger Indikator entwickelt, der aktuelle Trends anzeigt, Unterstützungs-/Widerstandsniveaus anzeigt und angibt, wann sich ein Trend wahrscheinlich umgekehrt hat. Ichimoku bedeutet so viel wie "ein Blick", denn er soll einen schnellen Überblick über das Kursverhalten in einem Diagramm geben.

ADX

Der Average Direction Index geht bei der Analyse von Trends einen anderen Weg. Er sagt Ihnen nicht, ob der Kurs nach oben oder unten tendiert, sondern ob er sich in einem Trend oder in einer Schwankungsbreite befindet. Dies macht ihn zum perfekten Filter für eine Range- oder Trendstrategie, da er sicherstellt, dass Sie auf der Grundlage der aktuellen Marktbedingungen handeln.