Ichimoku - Fortgeschrittene Ichimoku-Strategien Zusätzliche Kriterien

Der Key Reversal - Teil 7 einer Videoserie über kurzfristige Kursumkehrungen wie die bearish rejection, die bullish rejection, die open close reversal, die closing price reversal, die hook reversal, die key reversal, die island reversal und die pivot point reversal.

31. Wie man mit Unterstützung/Widerstand im Forex-Handel umgeht

Forum zum Thema Handel, automatisierte Handelssysteme und Testen von Handelsstrategien

Indikatoren: Unterstützung und Widerstand

newdigital, 2013.09.23 10:15

Technischer Indikator für Unterstützungen und Widerstände

Unterstützung und Widerstand ist eines der am häufigsten verwendeten Konzepte im Devisenhandel. Die meisten Händler zeichnen horizontale Linien ein, um Unterstützungs- und Widerstandsniveaus anzuzeigen.

Es gibt auch einen Indikator, der die Unterstützungsniveaus automatisch einzeichnet und die Widerstands- und Unterstützungsniveaus anzeigt.

An diesen Niveaus kann der Kurs entweder abprallen oder diese Niveaus durchbrechen.

Wenn ein Widerstandsniveau durchbrochen wird, steigt der Kurs und das Widerstandsniveau wird zu einer Unterstützung.

Wird ein Unterstützungsniveau durchbrochen, sinkt der Kurs und das Unterstützungsniveau wird zu einem Widerstand.

Die Widerstandsniveaus geben den Preis an, bei dem die Mehrheit der Anleger glaubt, dass die Preise steigen werden, während die Widerstandsniveaus den Preis anzeigen, bei dem die Mehrheit der Anleger glaubt, dass die Preise sinken werden.

Sobald der Kurs ein Unterstützungs- oder Widerstandsniveau durchbrochen hat, ist es wahrscheinlich, dass sich der Kurs weiter in diese Richtung bewegt, bis er das nächste Unterstützungs- oder Widerstandsniveau erreicht.

Je öfter ein Unterstützungs- oder Widerstandsniveau getestet wird oder vom Kurs berührt wird und abprallt, desto wichtiger wird dieses bestimmte Unterstützungs- oder Widerstandsniveau.

Technische Analyse von Widerstand und Unterstützung Technischer IndikatorDiese Niveaus werden nach der Trendlinienmethode berechnet.

Aufwärtstrend

In einem Aufwärtstrend verlaufen der Widerstand und die Unterstützung im Allgemeinen nach oben.

In einem Abwärtstrend werden der Widerstand und die Unterstützung im Allgemeinen nach unten zeigen.

Die wichtigsten Punkte aus dem Video:

1. Gary brauchte etwa 6 Jahre fleißigen Lernens, bevor er beständig profitabel wurde

2. Das Verständnis der Wyckoff-Methode - die Interpretation von Angebot und Nachfrage auf dem Markt auf der Grundlage von Preisbewegungen und Volumen - durch einen Mentor war der Schlüssel für ihn

3. Gary ist ein aktiver Daytrader des E-mini S&P

4. Er hat eine Gewinnrate von etwa 75-80%.

5. Als ausgebildeter klinischer Psychologe weiß Gary, wie immens wichtig es ist, beim Handel die richtige Einstellung zu bewahren. Er befürwortet östliche Praktiken wie Meditation und Yoga sowie das einfache Konzept der Achtsamkeit - d.h. im Augenblick zu sein.

======

MT5 CodeBase - NonLagDot- Nonlagdot ist ein Angebots- und Nachfrageindikator, der einen möglichen Trend unter Berücksichtigung der vorherrschenden Marktkräfte errechnet.

======

Lektion 1 - Fibonacci-Zahlenfolge

Die Fibonacci-Folge ist höchstwahrscheinlich die einflussreichste Zahlenreihe der Welt. Es ist auch wahrscheinlich, dass Sie diesem Zahlenmuster täglich begegnen. Diese mathematische Reihe wurde von Leonardo Fibonacci aus Pisa im frühen dreizehnten Jahrhundert entdeckt und in seinem Buch Buch der Berechnungen beschrieben. 1, 1, 2, 5, 8, 13, 21, 34, 55 usw. sind die "goldenen" Zahlen, die in Geometrie, Kunst, Anatomie, Musik, Biologie, Botanik, Muschelkunde und sogar im Handel vorkommen. Nach den beiden Anfangswerten ist jede folgende Zahl die Summe der beiden vorangehenden Zahlen. Fn=Fn-1 + Fn-2

Was hat das mit dem Handel zu tun? Das Verhältnis einer beliebigen Zahl zur nächsthöheren Zahl der Folge ist 62 % (oder genauer gesagt 61,8 %), das "Goldene" Verhältnis. Der Kehrwert dieses Fibonacci-Verhältnisses ist 38 % (oder genauer gesagt 38,2 %). Der mathematische Psychologe Vladimir Lefebvre schlug vor, dass Händler positive und negative Bewertungen der Meinungen, die sie über den Markt haben, aufweisen. Diese positiven und negativen Bewertungen stehen in direktem Zusammenhang mit dem Retracement-Prozentsatz in der Marktanalyse.

Wenn Sie sich für die Fibonacci-Sequenz interessieren, möchten Sie vielleicht auch mehr Informationen über Elliot Wave und W. D. Gann erhalten.

Forum zum Thema Handel, automatisierte Handelssysteme und Testen von Handelsstrategien

Indikatoren: Fibonacci Retracement

newdigital, 2013.11.21 12:06

Fibonacci Retracements (basierend auf stockcharts Artikel)

Einführung

Fibonacci Retracements sind Verhältniszahlen, die zur Identifizierung potenzieller Umkehrniveaus verwendet werden. Diese Verhältnisse sind in der Fibonacci-Sequenz zu finden. Die beliebtesten Fibonacci-Retracements sind 61,8% und 38,2%. Beachten Sie, dass 38,2 % häufig auf 38 % und 61,8 % auf 62 % gerundet werden. Nach einem Anstieg wenden Chartisten Fibonacci-Verhältnisse an, um Retracement-Levels zu definieren und das Ausmaß einer Korrektur oder eines Pullbacks vorherzusagen. Fibonacci-Retracements können auch nach einem Rückgang angewandt werden, um die Dauer einer Gegenbewegung vorherzusagen. Diese Retracements können mit anderen Indikatoren und Preismustern kombiniert werden, um eine Gesamtstrategie zu entwickeln.

Die Abfolge und die Verhältnisse

Dieser Artikel soll nicht zu sehr in die mathematischen Eigenschaften der Fibonacci-Sequenz und des Goldenen Schnitts eindringen. Für diese Details gibt es zahlreiche andere Quellen. Ein paar Grundlagen sollen jedoch den notwendigen Hintergrund für die bekanntesten Zahlen liefern. Leonardo Pisano Bogollo (1170-1250), ein italienischer Mathematiker aus Pisa, wird für die Einführung der Fibonacci-Folge in den Westen verantwortlich gemacht. Sie lautet wie folgt:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610......

Die Folge erstreckt sich bis ins Unendliche und weist viele einzigartige mathematische Eigenschaften auf.

- Nach 0 und 1 ist jede Zahl die Summe der beiden vorangegangenen Zahlen (1+2=3, 2+3=5, 5+8=13 8+13=21 usw...).

- Eine Zahl geteilt durch die vorherige Zahl ergibt annähernd 1,618 (21/13=1,6153, 34/21=1,6190, 55/34=1,6176, 89/55=1,6181). Mit zunehmender Anzahl der Zahlen nähert sich der Näherungswert 1,6180.

- Eine Zahl geteilt durch die nächsthöhere Zahl ergibt annähernd .6180 (13/21=.6190, 21/34=.6176, 34/55=.6181, 55/89=.6179 etc....). Mit zunehmender Zahl nähert sich der Näherungswert .6180. Dies ist die Grundlage für das 61,8%-Retracement.

- Eine Zahl, geteilt durch zwei weitere Stellen höher, nähert sich .3820 an (13/34=.382, 21/55=.3818, 34/89=.3820, 55/=144=3819 usw....). Mit zunehmender Zahl nähert sich der Näherungswert .3820 an. Dies ist die Grundlage für das 38,2%-Retracement. Beachten Sie auch, dass 1 - .618 = .382

- Eine Zahl geteilt durch eine drei Stellen höhere Zahl ergibt annähernd .2360 (13/55=.2363, 21/89=.2359, 34/144=.2361, 55/233=.2361 etc....). Mit zunehmender Zahl nähert sich der Näherungswert .2360 an. Dies ist die Grundlage für das 23,6%-Retracement.

1,618 bezieht sich auf den Goldenen Schnitt oder die Goldene Mitte, auch Phi genannt. Der Kehrwert von 1,618 ist 0,618. Diese Verhältnisse sind in der gesamten Natur, Architektur, Kunst und Biologie zu finden. In seinem Buch "Elliott Wave Principle" zitiert Robert Prechter William Hoffer aus der Dezemberausgabe 1975 des Smithsonian Magazine:

....das Verhältnis von 0,618034 zu 1 ist die mathematische Grundlage für die Form von Spielkarten und des Parthenon, von Sonnenblumen und Schneckenhäusern, von griechischen Vasen und den Spiralgalaxien des Weltalls. Die Griechen stützten einen Großteil ihrer Kunst und Architektur auf dieses Verhältnis. Sie nannten sie die goldene Mitte.

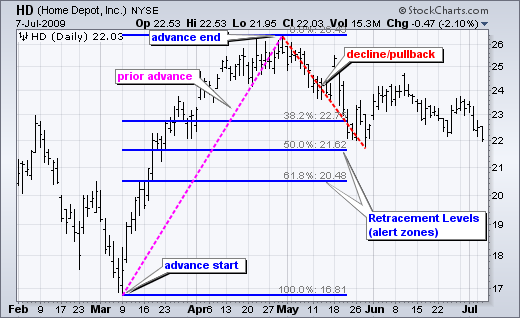

Alert-Zonen Retracement-Levels warnen Händler oder Anleger vor einer potenziellen Trendwende, einem Widerstandsbereich oder einem Unterstützungsbereich. Retracements basieren auf der vorherigen Bewegung. Bei einer Erholung wird erwartet, dass ein Teil des vorangegangenen Rückgangs zurückgeführt wird, während bei einer Korrektur erwartet wird, dass ein Teil des vorangegangenen Anstiegs zurückgeführt wird. Sobald ein Pullback einsetzt, können Chartisten bestimmte Fibonacci-Retracement-Levels zur Überwachung identifizieren. Sobald sich die Korrektur diesen Retracement-Levels nähert, sollten Charttechniker auf eine mögliche zinsbullische Umkehr aufmerksam werden. Grafik 1 zeigt, dass Home Depot etwa 50 % seines vorherigen Anstiegs zurückverfolgt.

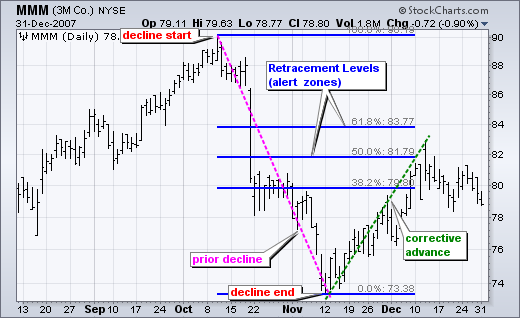

Das Umgekehrte gilt für einen Aufschwung oder einen korrigierenden Anstieg nach einem Rückgang. Sobald ein Aufschwung beginnt, können Chartisten bestimmte Fibonacci-Retracement-Levels zur Überwachung identifizieren. Sobald sich die Korrektur diesen Retracement-Levels nähert, sollten Charttechniker auf eine potenzielle rückläufige Umkehr aufmerksam werden. Schaubild 2 zeigt, dass 3M (MMM) etwa 50 % seines vorherigen Rückgangs zurückverfolgt.

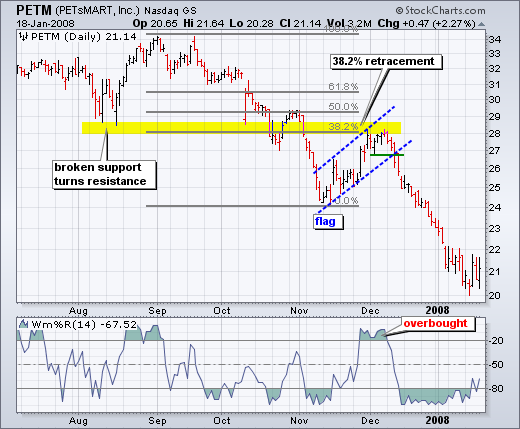

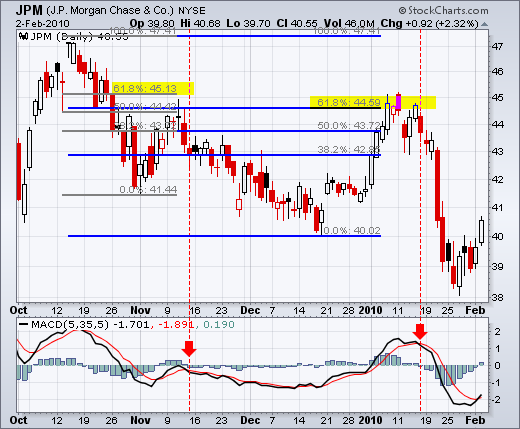

Beachten Sie, dass diese Retracement-Levels keine harten Umkehrpunkte sind, sondern vielmehr als Warnzonen für eine mögliche Umkehr dienen. An diesem Punkt sollten Händler andere Aspekte der technischen Analyse einsetzen, um eine Umkehr zu erkennen oder zu bestätigen. Dazu können Candlesticks, Preismuster, Momentum-Oszillatoren oder gleitende Durchschnitte gehören.

Allgemeine RetracementsDas Fibonacci Retracements Tool bei StockCharts zeigt vier gängige Retracements an: 23,6%, 38,2%, 50% und 61,8%. Aus dem obigen Fibonacci-Abschnitt geht hervor, dass 23,6 %, 38,2 % und 61,8 % auf Verhältnissen beruhen, die innerhalb der Fibonacci-Sequenz zu finden sind. Das 50%-Retracement basiert nicht auf einer Fibonacci-Zahl. Stattdessen stammt diese Zahl aus der Behauptung der Dow-Theorie, dass die Durchschnitte oft die Hälfte ihrer vorherigen Bewegung zurückverfolgen.

Ausgehend von der Tiefe können wir ein 23,6%-Retracement als relativ flach betrachten. Solche Retracements sind für Flaggen oder kurze Pullbacks geeignet. Retracements im Bereich von 38,2 %-50 % würden als moderat gelten. Das 61,8%-Retracement kann, obwohl es tiefer liegt, als das goldene Retracement bezeichnet werden. Schließlich basiert es auf dem Goldenen Schnitt.

Flache Retracements kommen vor, aber um diese zu erkennen, muss man genauer hinschauen und schneller abdrücken. Die nachstehenden Beispiele beziehen sich auf Tages-Charts, die 3-9 Monate abdecken. Der Schwerpunkt liegt auf moderaten Retracements (38,2-50 %) und goldenen Retracements (61,8 %). Darüber hinaus zeigen diese Beispiele, wie Retracements mit anderen Indikatoren kombiniert werden können, um eine Umkehr zu bestätigen.

Moderate Retracements Schaubild 3 zeigt Target (TGT) mit einer Korrektur, bei der 38 % des vorherigen Anstiegs zurückgegangen sind. Dieser Rückgang bildete auch einen fallenden Keil, der typisch für Korrekturbewegungen ist. Der Chaikin Money Flow drehte ins Positive, als die Aktie Ende Juni in die Höhe schoss, aber dieser erste Umkehrversuch schlug fehl. Ja, es wird Misserfolge geben. Die zweite Umkehrung Mitte Juli war erfolgreich. Beachten Sie, dass TGT einen Sprung nach oben machte, die Keil-Trendlinie durchbrach und der Chaikin Money Flow ins Positive drehte (grüne Linie).

Grafik 4 zeigt Petsmart (PETM) mit einem moderaten 38%-Retracement und anderen Signalen, die zusammenkommen. Nach einem Rückgang im September/Oktober erholte sich die Aktie im November wieder auf rund 28. Zusätzlich zum 38%-Retracement ist zu beachten, dass die gebrochene Unterstützung in diesem Bereich zum Widerstand wurde. Diese Kombination diente als Warnhinweis für eine mögliche Umkehr. Der William %R handelte über -20% und war ebenfalls überkauft. Nachfolgende Signale bestätigten die Umkehrung. Erstens fiel der Williams %R-Wert wieder unter -20 %, zweitens bildete PETM eine steigende Flagge und durchbrach die Flaggenunterstützung in der zweiten Dezemberwoche mit einem starken Rückgang.

Schaubild 4 zeigt, dass Pfizer (PFE) die Talsohle in der Nähe des 62 %-Retracement-Niveaus erreicht hat. Vor dieser erfolgreichen Erholung gab es eine gescheiterte Erholung in der Nähe des 50%-Retracements. Die erfolgreiche Umkehrung erfolgte mit einem Hammer bei hohem Volumen und einem Ausbruch einige Tage später.

Schaubild 5 zeigt, dass JP Morgan (JPM) in der Nähe des 62%-Retracement-Niveaus den Höchststand erreicht hat. Der Anstieg bis zum 62%-Retracement war ziemlich stark, aber plötzlich tauchte ein Widerstand auf, der vom MACD (5,35,5) bestätigt wurde. Die rote Kerze und das Gap Down bestätigten den Widerstand in der Nähe des 62%-Retracements. Es gab eine zweitägige Erholung über 44,5, die jedoch schnell scheiterte, als der MACD unter seine Signallinie (rot gestrichelte Linie) fiel.

Fibonacci-Retracements werden häufig verwendet, um das Ende einer Korrektur oder einer Gegenbewegung zu erkennen. Bei Korrekturen und Gegenbewegungen wird oft ein Teil der vorangegangenen Bewegung zurückverfolgt. Während kurze 23,6%-Retracements durchaus vorkommen, decken die 38,2-61,8% die meisten Möglichkeiten ab (mit 50% in der Mitte). Diese Zone mag groß erscheinen, aber sie ist nur eine Umkehrwarnzone. Um eine Umkehr zu bestätigen, sind andere technische Signale erforderlich. Umkehrungen können durch Candlesticks, Momentum-Indikatoren, Volumen oder Chartmuster bestätigt werden. Je mehr bestätigende Faktoren vorhanden sind, desto stärker ist das Signal in der Tat.

Ein Blick auf Inflation und Deflation, die Schlüsselfaktoren in jeder Wirtschaftskrise, und wie das Verständnis der Entwicklung dieser Faktoren dem Einzelnen helfen kann, eine Strategie zur Erhaltung und Vermehrung seines Vermögens in der US-Wirtschaftskrise zu entwickeln.

Ichimoku - Fortgeschrittene Ichimoku-Strategien Ausbruchsqualifizierer

Der Island Reversal - Teil 8 einer Videoreihe über kurzfristige Kursumkehrungen wie die bearishe Ablehnung, die bullishe Ablehnung, die open close reversal, die closing price reversal, die hook reversal, die key reversal, die island reversal und die pivot point reversal.

32. Wie man mit Stochastik-Divergenzen am Forex handelt

Forum zum Thema Handel, automatisierte Handelssysteme und Testen von Handelsstrategien

newdigital, 2013.07.18 16:54

Hier finden Sie Informationen über die Verwendung des Stochastik-Indikators und den Handel damitHandel mit Stochastik:

Der Stochastik-Indikator gibt das stärkste Verkaufssignal, wenn die beiden gleitenden Durchschnitte, aus denen er sich zusammensetzt, zunächst über 80 liegen und dann unter 80 schließen. Das stärkste Kaufsignal wird ausgelöst, wenn die beiden gleitenden Durchschnitte zunächst unter 20 liegen und dann über 20 schließen.

Idealerweise sollten wir die Stochastik, wie auch jeden anderen Indikator, nur dazu verwenden, um in Richtung des Daliy-Trends zu handeln. Wenn ein Händler also feststellt, dass sich ein Paar in einem Aufwärtstrend befindet, würde er den Stochastik-Indikator zu Rate ziehen, um seinen Einstieg zu timen, nachdem der Stochastik-Indikator unter 20 lag und dann über der 20-Marke geschlossen hat. In einem Abwärtstrend, wie wir ihn auf dem Tages-Chart des USDCHF unten sehen, würde er darauf achten, dass der Stochastik über 80 liegt und dann darunter schließt, um das Signal zum Verkauf des Paares zu erhalten.

Ein Beispiel hierfür finden Sie im folgenden Chart:

Wenn der Stochastik-Indikator in einem Abwärtstrend unter 80 oder in einem Aufwärtstrend über 20 schließt, ist dies ein viel deutlicheres Signal, als wenn der Stochastik-Indikator während der Zeit, in der die Kerze geöffnet ist, einfach über oder unter diesen Werten liegt.

Nehmen wir zum Beispiel an, ein Händler verwendet ein 1-Stunden-Chart. Wenn diese 1-Stunden-Kerze am Ende der Stunde schließt, kann der Händler den Stochastics überprüfen, um zu sehen, ob die beiden gleitenden Durchschnitte über 20 oder unter 80 lagen, nachdem der Schluss erfolgte. Damit wird bestätigt, dass der Indikator tatsächlich über oder unter dem erforderlichen Niveau geschlossen hat.

Forum über Trading, automatisierte Handelssysteme und das Testen von Handelsstrategien

newdigital, 2013.07.19 09:16

Langsame Stochastik versus schnelle Stochastik:Der von George C. Lane in den späten 1950er Jahren entwickelte Stochastik-Oszillator ist ein Momentum-Indikator, der die Lage des aktuellen Schlusskurses im Verhältnis zum Hoch/Tief-Bereich über eine bestimmte Anzahl von Perioden anzeigt.

Neue Händler wollen in der Regel den Unterschied zwischen Fast Stochastics und Slow Stochastics kennen. Sie wollen auch wissen, ob die typischen Standardeinstellungen von 5,5 (Fast Stochastics) oder 5,5,5 (Slow Stochastics), wie sie in den meisten für den Devisenhandel entwickelten Charting-Paketen zu finden sind, besser oder schlechter sind als die typischen Standardeinstellungen von 14,3 (Fast Stochastics) oder 14,3,3 (Slow Stochastics), wie sie in den Charting-Paketen für Aktien und Futures zu finden sind.

Zunächst einmal ist der Unterschied zwischen Fast Stochastics und Slow Stochastics nur ein gleitender Durchschnitt.

Bei der Berechnung der Fast Stochastics mit den Werten 5 und 5 ist die erste "5" der Rohwert der Stochastics, während die zweite "5" ein gleitender 5-Perioden-Durchschnitt der ersten "5" ist. Bei der Slow Stochastics sind die ersten beiden "5" die gleichen wie bei der Fast Stochastics, wobei die dritte "5" ein gleitender Durchschnitt der zweiten "5" ist. Ja, das ist richtig, ein gleitender Durchschnitt des gleitenden Durchschnitts. Dadurch verlangsamt sich die Bewegung des Indikators noch weiter, daher der Name Slow Stochastics.

Durch die Verlangsamung der Bewegung des Indikators nach unten, werden wir weniger Kauf- oder Verkaufssignale auf dem Chart sehen, aber es sollten zuverlässigere Signale sein. Durch die Verwendung eines größeren Wertes bei der Berechnung des Rohwertes der Stochastik verlangsamen wir den Indikator noch mehr. Aus diesem Grund empfehle ich Händlern, die FX-Charts verwenden, die Slow Stochastics mit Werten von 15,5,5 zu verwenden. Diese Kombination bietet recht zuverlässige Signale, die solide Einstiegsmöglichkeiten in den Handel bieten können. Das unten stehende Diagramm zeigt den Unterschied zwischen Fast Stochastics mit Werten von 5,5 und Slow Stochastics mit Werten von 15,5,5.

Sie können sehen, wie viel einfacher es ist, die Signale mit der Slow Stochastics zu identifizieren. Die Fähigkeit, ein technisches Instrument effektiv zu nutzen, ist der größte Teil des Kampfes. Indem wir die Dinge einfach und konsistent halten, sollten wir beginnen, konsistente Ergebnisse in unserem Handel zu sehen.

Wie bei allen Indikatoren gilt auch hier, dass eine höhere Erfolgswahrscheinlichkeit erzielt werden kann, wenn der Indikator einen Einstieg in den Handel anzeigt, der in Richtung des Trends liegt.

Forum zum Thema Handel, automatisierte Handelssysteme und Testen von Handelsstrategien

Marktzustandsauswertung anhand von Standardindikatoren in Metatrader 5

newdigital, 2013.02.12 16:44

Ich habe versprochen, hier etwas über Divergenz zu schreiben. ja, es hat mit diesem Thema zu tunMarktzustandsauswertung anhand von Standardindikatoren in Metatrader 5

Wir können über Divergenz aus den folgenden Quellen schreiben:

Forum über Handel, automatisierte Handelssysteme und das Testen von Handelsstrategien

Marktzustandsbewertung anhand von Standardindikatoren in Metatrader 5

newdigital, 2013.02.12 16:45

Oder ... um es kürzer zu machen - wir können die Regeln aus dem Bild erkennen:

Renko Bar |Day Trading | Was sind Renko Bars | Wie funktionieren Renko Bars | Teil 1

Renko Bars can be viewed as merely a different way to reflect price on a chart; in my opinion, I feel they paint the clearest picture of price available.

Hier sind meine Top 6 Gründe, warum ich Renko Bars und Charts wähle:

- Sie helfen WIRKLICH, das Rauschen zu filtern

- Sie helfen bei der Glättung von Indikatoren

- Sie können bessere Einstiegsmöglichkeiten bieten

- Sie können helfen, kleinere Stopps zu setzen

- Meiner Meinung nach sind sie einfach "sauberer"

- Sie helfen, das Rauschen zu filtern und können dazu beitragen, dass wir nicht ins Straucheln kommen.

Forum über Handel, automatisierte Handelssysteme und das Testen von Handelsstrategien

newdigital, 2013.09.03 11:03

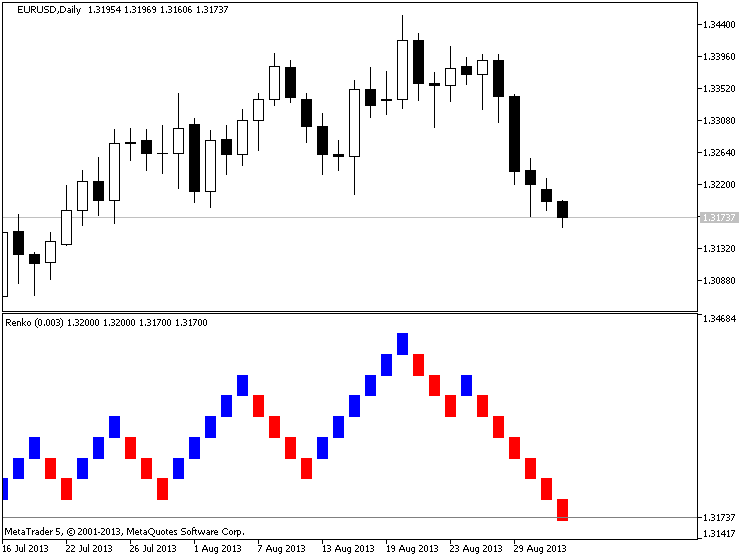

Renko(Auszug aus Achelis - Technische Analyse von A bis Z)

============

Übersicht

Es wird angenommen, dass die Renko-Chartmethode ihren Namen von "renga", dem japanischen Wort für Ziegelsteine, erhalten hat. Renko-Charts ähneln den Three Line Break-Charts, mit dem Unterschied, dass in einem Renko-Chart eine Linie (oder "Brick", wie sie genannt werden) nur dann in die Richtung der vorherigen Bewegung gezeichnet wird, wenn sich die Kurse um einen Mindestbetrag (d. h. die Boxgröße) bewegen. Die Bricks sind immer gleich groß. In einem 5-Unit-Renko-Chart wird beispielsweise eine 20-Punkte-Rallye als vier 5-Unit-Renko-Bausteine dargestellt.

Kagi-Diagramme wurden erstmals von Steven Nison in den Vereinigten Staaten vorgestellt, als er das Buch Beyond Candlesticks veröffentlichte.

Deutung

Grundlegende Trendumkehrungen werden durch das Auftauchen eines neuen weißen oder schwarzen Steins signalisiert. Ein neuer weißer Ziegelstein zeigt den Beginn eines neuen Aufwärtstrends an. Ein neuer schwarzer Stein zeigt den Beginn eines neuen Abwärtstrends an. Da es sich beim Renko-Chart um eine Trendfolgetechnik handelt, kann es vorkommen, dass Renko-Charts "Whipsaws" erzeugen, d. h. Signale kurz vor dem Ende eines kurzlebigen Trends. Die Erwartung an eine Trendfolgemethode ist jedoch, dass sie es Ihnen ermöglicht, den größten Teil bedeutender Trends mitzumachen.

Da ein Renko-Chart den zugrundeliegenden Preistrend isoliert, indem es die geringfügigen Preisänderungen herausfiltert, können Renko-Charts auch bei der Bestimmung von Unterstützungs- und Widerstandsniveaus sehr hilfreich sein.

Berechnung

Renko-Charts basieren immer auf den Schlusskursen. Sie legen eine "Boxgröße" fest, die bestimmt, wie groß die anzuzeigende Preisänderung mindestens sein muss.

Um Renko-Bausteine zu zeichnen, wird der heutige Schlusskurs mit dem Höchst- und Tiefstkurs des vorherigen Bausteins (weiß oder schwarz) verglichen:

-

Steigt der Schlusskurs um mindestens die Boxgröße über den Höchststand des vorherigen Bricks, werden ein oder mehrere weiße Bricks in neuen Spalten gezeichnet. Die Höhe der Steine ist immer gleich der Boxgröße.

-

Fällt der Schlusskurs um mindestens die Boxgröße unter den unteren Rand des vorherigen Bricks, werden ein oder mehrere schwarze Bricks in neuen Spalten eingezeichnet. Auch hier ist die Höhe der Steine immer gleich der Boxgröße.

Wenn sich die Preise mehr als die Boxgröße bewegen, aber nicht genug, um zwei Steine zu erzeugen, wird nur ein Stein gezeichnet. Wenn sich beispielsweise in einem Renko-Diagramm mit zwei Einheiten die Kurse von 100 auf 103 bewegen, wird nur ein weißer Stein von 100 auf 102 gezeichnet. Der Rest der Bewegung, von 102 bis 103, wird im Renko-Chart nicht angezeigt.

Forum zum Thema Handel, automatisierte Handelssysteme und Testen von Handelsstrategien

newdigital, 2013.10.16 08:04

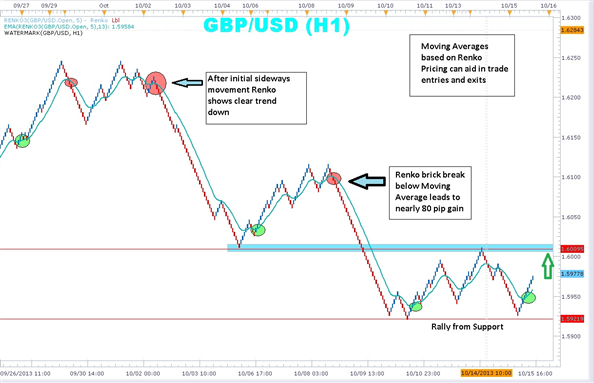

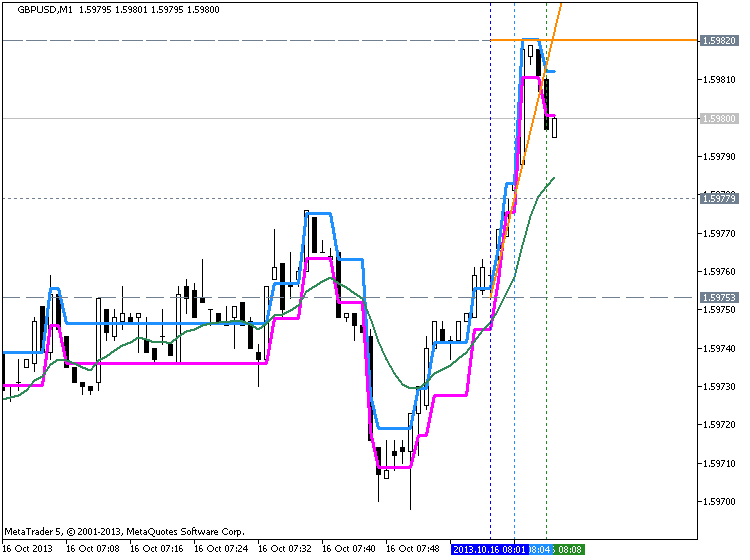

Wie man Renko-Balken und gleitende Durchschnitte verwendet, um Trades zu finden

Gesprächspunkte

- Renko-Balken helfen, das Rauschen zu filtern

- Renko-Balken zeigen klarere Ein- und Ausstiegsmöglichkeiten

- Gleitende Durchschnitte können zusammen mit Renko-Balken verwendet werden, wenn man einige kleine Änderungen an den Einstellungen vornimmt, um die Einstiegspunkte genau zu bestimmen

Das Ziel eines jeden Händlers ist es, den Trend ohne die Geräusche des Devisenmarktes zu erkennen. Zu oft lassen sich Händler von den Drehungen und Wendungen der Kursbewegungen täuschen.

Darüber hinaus können gleitende Durchschnitte auch dazu verwendet werden, Ein- und Ausstiege zu signalisieren. Damit die gleitenden Durchschnitte, die in der Regel an die Zeit gebunden sind, mit einem auf dem Preis basierenden Chartsystem funktionieren, müssen einige Einstellungen geändert werden.

Um dem Renko-Chart einen exponentiellen gleitenden Durchschnitt mit 13 Perioden hinzuzufügen, wählen Sie EMA aus dem Menü "Indikator hinzufügen" und ändern Sie die "Anzahl der Perioden" auf 13.

Beachten Sie den obigen Chart, der sowohl Renko-Balken als auch einen exponentiellen gleitenden Durchschnitt über 13 Perioden anzeigt. Um die Renko-Balken und den gleitenden Durchschnitt lässt sich ein einfaches System aufbauen. Wenn die Renko-Balken unter dem gleitenden Durchschnitt kreuzen und rot werden, können Händler auf fallende Kurse setzen und dem Trend folgen, bis die Renko-Balken wieder über den gleitenden Durchschnitt kreuzen.

Ein erster Stopp könnte knapp über dem letzten blauen Renko-Balken platziert werden. Denken Sie daran, dass im obigen Beispiel jeder Stein fünf Pips entspricht. Im obigen Beispiel markieren die roten Kreise, wo die Renko-Balken den gleitenden Durchschnitt unterschritten haben. Ein Händler kann sehen, dass eine Anzahl von Pips hätte gesammelt werden können, da die Balken unter dem gleitenden Durchschnitt blieben.

Wenn die Renko-Balken jedoch ihre Farbe ändern und über dem gleitenden Durchschnitt kreuzen, können Händler Long-Positionen eingehen, indem sie den Stopp genau unter dem letzten roten Renko-Baustein platzieren. Das obige Diagramm zeigt in den grünen Kreisen die Punkte, an denen sich die Renko-Balken über den gleitenden Durchschnitt bewegt haben, was ein klares Kaufsignal darstellt.

Renko-Charts ohne die zeitliche Dimension sind vielleicht etwas gewöhnungsbedürftig. Aber wenn Sie einmal den Dreh raus haben, wird es Ihnen schwer fallen, zu den Kerzen zurückzukehren. Wenn Sie einen gleitenden Durchschnitt hinzufügen, erhalten Sie hervorragende Signale für den Einstieg und Ausstieg. Wenn man sie mit anderen Indikatoren kombiniert, kann man die Vorteile des Handels ohne Rauschen und unheimliche Dochte noch verstärken!

- Freie Handelsapplikationen

- Über 8.000 Signale zum Kopieren

- Wirtschaftsnachrichten für die Lage an den Finanzmärkte

Sie stimmen der Website-Richtlinie und den Nutzungsbedingungen zu.

Handels- und Schulungsvideos (z.B. von youtube) über Forex und den Finanzmarkt im Allgemeinen.

Bitte laden Sie Forex-Videos hoch, die Sie als interessant erachten. Bitte keine direkte Werbung und kein Offtopic.

Alle Kommentare ohne Video werden gelöscht.