Sie verpassen Handelsmöglichkeiten:

- Freie Handelsapplikationen

- Über 8.000 Signale zum Kopieren

- Wirtschaftsnachrichten für die Lage an den Finanzmärkte

Registrierung

Einloggen

Sie stimmen der Website-Richtlinie und den Nutzungsbedingungen zu.

Wenn Sie kein Benutzerkonto haben, registrieren Sie sich

Technische Analyse Tutorial Candlesticks (es ist die Lektion + Praktiken für die etwa 2 Stunden)

Wir möchten Sie durch die Grundlagen der technischen Analyse führen. In diesem ersten Kurs werden Sie lernen, worauf es wirklich ankommt, um die Grundlagen Ihres technischen Verständnisses zu erlangen. Dieser Kurs behandelt die Candlestick-Analyse, Trendlinien sowie Unterstützung und Widerstand. Sie werden lernen, wie Sie bei einem Shakeout nicht erschüttert werden und wie Sie sich nicht von einem falschen Ausbruch täuschen lassen. Dies sind die Grundlagen, aber wir gehen ein wenig über die Grundlagen hinaus und gehen auf Dinge ein, die viele erfahrenere Trader übersehen. In Zukunft werden wir mit fortgeschritteneren Kursen in dieser Serie fortfahren und alles bis hin zum Importieren von Formeln in Ihr Charting-Paket, Elliot-Wellen-Analyse und Point-and-Figure-Analyse abdecken. Aber das alles beginnt mit diesem Kurs. Wir hoffen, dass es Ihnen gefällt, wir haben sehr hart an diesem Kurs gearbeitet.

Durch die von den Börsen gebotene Kontrolle und die staatliche Regulierung bietet der Handel an den Rohstoffmärkten einen gewissen Schutz vor Manipulation. Die Verwendung von umsichtigen Aufträgen bietet ebenfalls einen gewissen Schutz vor Verlusten.

Die Short-Futures-Position

Dies bedeutet einfach, dass man eine Short-Position in der Hoffnung eingeht, dass der Futures-Preis fallen wird. Bei einer Short-Position müssen Sie sich nichts leihen und nichts zurückgeben, da die Lieferung, sofern sie überhaupt stattfindet, erst zu einem späteren Zeitpunkt erfolgt.

Limit- und Stop-Loss-Aufträge

"Limit-Order" sind an den Futures-Märkten üblich. In solchen Fällen weist der Kunde den Makler an, nur dann zu kaufen oder zu verkaufen, wenn der Preis des Kontrakts, den er hält oder halten möchte, einen bestimmten Punkt erreicht. Limit-Orders gelten in der Regel nur für eine bestimmte Handelssitzung, können aber auch mit dem Vermerk "G.T.C." (gültig bis zur Stornierung) versehen sein.

Maximale tägliche Kursschwankungen

Manchmal bewegen sich die Futures-Kurse an bestimmten Märkten stark in die eine oder andere Richtung, wenn sehr wichtige Nachrichten eintreffen, z. B. extrem schlechtes Wetter in einem Anbaugebiet oder ein politischer Umsturz. Um für geordnete Märkte zu sorgen, haben die Börsen für die meisten Kontrakte bestimmte tägliche Handelslimits festgelegt.

Die meisten Terminbörsen verwenden Formeln, um das tägliche Handelslimit eines Kontrakts zu erhöhen, wenn dieses Limit an einer bestimmten Anzahl von aufeinanderfolgenden Handelstagen erreicht wurde. Auf einigen Märkten werden die Handelslimits auch vor dem Verfall des nächsten Futures-Kontrakts aufgehoben. Für andere Kontrakte, darunter Aktienindex- und Devisenterminkontrakte, gibt es keine Handelslimits.

Der Commodity Exchange Act

Der Handel mit Futures wird von der Commodity Futures Trading Commission (CFTC) geregelt, einer unabhängigen Behörde der US-Regierung. Die CFTC verwaltet den Commodity Exchange Act und setzt ihn durch.

Forum

Bibliotheken: MQL5 Wizard - Candlestick Patterns Klasse

newdigital, 2013.09.10 15:21

Nur einige Grundlagen für Trader -

Candlestick-Grundlagen

Candlestick-Diagramme sind eine effektive Methode zur Visualisierung von Preisbewegungen. Es gibt zwei grundlegende Candlesticks:

Candlestick-Teile

Ein Candlestick besteht aus drei Hauptbestandteilen:

- Unterer Schatten: Die vertikale Linie zwischen dem Tagestief und dem Eröffnungs- (bullische Kerze) oder Schlusskurs (bärische Kerze)

Candlestick-MusterDie Stärke von Candlestick-Charts liegt darin, dass mehrere Candlesticks Umkehr- und Fortsetzungsmuster bilden:

Forum

Bibliotheken: MQL5 Wizard - Candlestick Patterns Klasse

newdigital, 2013.09.10 19:03

Realer Körper und oberer und unterer Schatten

Der rechteckige Bereich zwischen der Eröffnung und dem Ende einer Handelssitzung wird als realer Körper bezeichnet. Die dünnen Linien, die wie Kerzendochte aussehen, über und unter dem Real Body werden als Schatten bezeichnet. Der Schatten oberhalb des realen Körpers wird als oberer Schatten bezeichnet, wobei das obere Ende des oberen Schattens dem Höchststand der Börsensitzung entspricht, und der Schatten unterhalb des realen Körpers wird als unterer Schatten bezeichnet, wobei das untere Ende des unteren Schattens dem Tiefststand der Börsensitzung entspricht.

Bullish CandlestickBei der Erörterung von Börsensitzungen auf der Grundlage eines Börsentages (vormittags bis nachmittags) sind im Allgemeinen die beiden wichtigsten Zeiten des Börsentages die Eröffnung und der Schluss. Der Eröffnungs- und der Schlusskurs bilden den eigentlichen Körper der Kerze; daher ist der wichtigste Teil einer Kerze der eigentliche Körper. Anhand einer Kerze kann man schnell erkennen, ob die Händler den ganzen Tag über eifrig gekauft haben (die Bullen haben den Handelstag dominiert) - die Kerze ist grün, oder ob die Händler den ganzen Tag über eifrig verkauft haben (die Bären haben den Handelstag dominiert) - die Kerze ist rot. Anhand der Größe des eigentlichen Kerzenkörpers kann ein Händler erkennen, ob die Bullen den Handelstag deutlich beherrschten (eine hohe grüne Kerze) oder nur mäßig (eine kleine grüne Kerze). Wenn ein Händler eine große rote Kerze sieht, kann er davon ausgehen, dass der Verkaufsdruck der Bären die Bullen an diesem Tag überwältigt hat; wenn die Kerze jedoch sehr klein und rot ist, kann der Händler erkennen, dass die Bären an diesem Tag nur leicht stärker waren als die Bullen. Zusammenfassend lässt sich sagen, dass der eigentliche Kerzenkörper das Ergebnis eines Handelszeitraums auf leicht erkennbare Weise zusammenfassen kann - grün = die Bullen gewinnen die Handelssitzung, rot = die Bären gewinnen die Handelssitzung; und die Höhe der Kerze entspricht der Siegspanne für die Bullen oder die Bären.

Steve Nison (1994) erklärt, dass "einige japanische Candlestick-Händler glauben, dass der tatsächliche Kerzenkörper mindestens dreimal so lang sein sollte wie der des Vortages, damit eine [bullische] Kerze eine Bedeutung hat." (S. 20). Roads (2008) schlägt Folgendes vor: "Bestimmen Sie die Fläche, die von der Differenz zwischen dem Schlusskurs und dem Eröffnungskurs abgedeckt wird. Wenn sie mindestens 90 Prozent der Fläche ausmacht, die von der Differenz zwischen Höchst- und Tiefstkurs abgedeckt wird, haben Sie eine lange weiße Kerze" (S. 76). Ein Beispiel für die Definition eines Computerdiagrammpakets lautet: "Der Schlusskurs ist höher als der Eröffnungskurs; der Körper ist länger als jeder Schatten; der Körper ist länger als die durchschnittliche Körpergröße, die für die angegebene Anzahl der vorangegangenen Kerzen berechnet wurde" (ThinkorSwim, 2011).

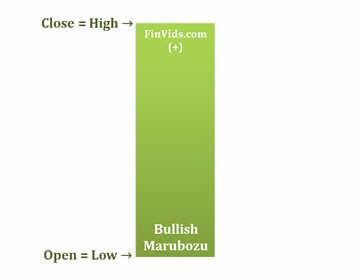

Hausse MarubozuEs gibt spezifische Versionen der bullischen Kerze. Die erste ist eine sehr bullische Kerze, die als bullische Marubozu bezeichnet wird. Die grobe Übersetzung von Marubozu ist "kahles oder kleines Haar" (Rhoads, 2008, S. 74). Ein Marubozu ist kahl oder hat wenig Haare, weil ein Marubozu keinen oberen oder unteren Schatten oder zumindest einen sehr kleinen oberen und/oder unteren Schatten hat. Dies ist die extremste Form der bullischen Kerze, da die Bullen von der Eröffnung bis zum Schluss das Sagen hatten; die Bären waren nicht in der Lage, die Preise unter den Eröffnungskurs zu drücken, und die Handelssitzung endete damit, dass die Bullen immer noch kauften und die Preise bis zum Schluss nach oben trieben.

Candlesticks Vol. 2 - Kerzenständer-Sentiment

Video-Tutorial über den Handel mit absteigenden Dreiecks-Chartmustern

Forum

Indikatoren: Levels

newdigital, 2013.11.13 07:42

Wie man ein absteigendes Dreieck handelt

Gesprächspunkte

===============

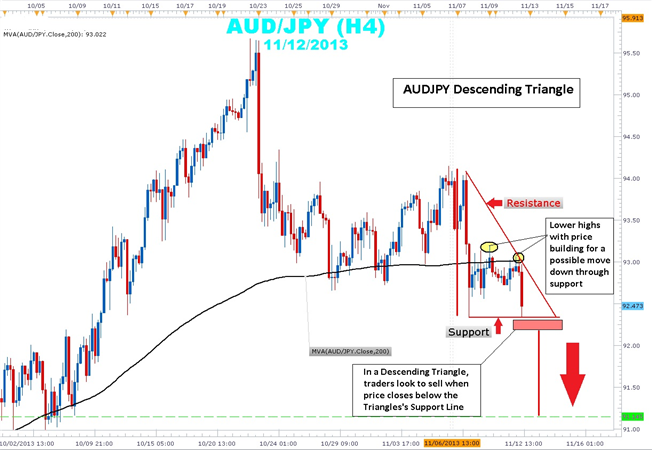

Was ist ein absteigendes Dreiecksmuster?

Ein absteigendes Dreiecksmuster ist ein Konsolidierungskursmuster, das sich aus niedrigeren Swing-Hochs zusammensetzt, die von einer etablierten Abwärtstrendlinie nach unten gedrückt werden, die mit einer horizontalen Unterstützung konvergiert, die aus einer Reihe von Swing-Tiefs besteht, die sich in etwa im gleichen Bereich befinden. Ein anderer Name für das absteigende Dreieck ist rechtes Dreieck aufgrund seiner Ähnlichkeit mit der gleichnamigen geometrischen Form. Die Höhe des Dreiecks trifft in einem 90-Grad-Winkel auf die horizontale Unterstützung.

Normalerweise bilden sich absteigende Dreiecke, wenn Gewinnmitnahmen von Verkäufern auf Schnäppchenjäger treffen. Der Kaufdruck wird jedoch gedämpft, da keine höheren Tiefststände erreicht werden. Eine Pressemitteilung oder eine wirtschaftliche Ankündigung könnte der nötige Katalysator sein, um den Preis aus dieser Spirale herauszudrücken und das Gleichgewicht stark zu Gunsten der Verkäufer zu verschieben. Im Gegensatz zu seinen Vettern, dem symmetrischen Dreieck und dem aufsteigenden Dreieck, fehlt es dem absteigenden Dreieck an signifikanter zinsbullischer Beteiligung, was durch das Fehlen höherer Tiefststände angezeigt wird.

Ein Blick auf das aktuelle 4-Stunden-Chart des AUDJPY zeigt deutlich, dass der Kurs zwischen einer absteigenden Trendlinie verläuft, die das Swing-Hoch vom 6.11. bei 94,15 mit dem Swing-Hoch vom 12.11. bei 93,05 verbindet. Dieses Hoch ist ein niedrigeres Hoch als das Hoch vom 10.11. bei 93,19 und zeigt die zunehmende Stärke des Abwärtstrends. Der aktuelle Kursverlauf innerhalb des Dreiecks liegt unter dem einfachen gleitenden 200er-Durchschnitt (SMA), einem Schlüsselindikator, der von Händlern verwendet wird, um festzustellen, ob es sich um einen Aufwärtstrend oder einen Abwärtstrend handelt.

Händler werden auf eine 4-Stunden-Kerze achten, die unterhalb der Unterstützung schließt, um zu bestätigen, dass ein potenzieller Ausbruch weiterverfolgt werden kann. Stopps können in der Mitte des Dreiecks knapp über dem 93,00 und 200 SMA platziert werden. Die Höhe des Dreiecks liegt bei etwas mehr als 170 Pips. Wenn man diese Höhe vom Unterstützungsniveau einer potenziellen Ausbruchszone aus betrachtet, ergibt sich ein mögliches Ziel von 91,14. Das Gewinnziel deckt sich mit den Tiefstständen vom 2. Oktober.

Zusammenfassend lässt sich sagen, dass absteigende Dreiecke eine hervorragende Möglichkeit zum Wiedereinstieg in einen Abwärtstrend sein können, die das Risiko und die Chancen klar aufzeigt. Der Kurs neigt dazu, aus dem absteigenden Dreieck nach unten auszubrechen.

Stufen des Kerzenmusters :

Bestätigung

In diesem Video werde ich einige Möglichkeiten besprechen, wie Sie ein Zielniveau für Ihren Handel festlegen können. Bevor Sie in einen Handel einsteigen, sollten Sie immer die Details Ihres Einstiegsniveaus, Ihres Stop-Loss-Niveaus und Ihres Zielniveaus planen. Dies alles sollte im Einklang mit Ihrem Geldmanagement stehen.

Bevor Sie sich für oder gegen eine Teilnahme am Devisenmarkt entscheiden, sollten Sie Ihre Anlageziele, Ihren Erfahrungsstand und Ihre Risikobereitschaft sorgfältig prüfen. Am wichtigsten ist, dass Sie kein Geld investieren, das Sie sich nicht leisten können zu verlieren.

Ziemlich coole Art, den RSI zu nutzen. Wie man mit der RSI-Handelsstrategie handelt

=========

Identifizieren Sie den Trend

Der erste Schritt zu einer erfolgreichen trendbasierten Handelsstrategie besteht darin, den Trend zu erkennen! Einer der einfachsten Wege, den Trend zu finden, ist die Identifizierung der Höchst- und Tiefststände eines Charts. Händler können auf ihrem Diagramm von links nach rechts arbeiten und die Ausreißer im Preis identifizieren. Wenn Sie sehen, dass die Höchst- und Tiefststände des Kurses durchweg rückläufig sind, handelt es sich um einen Abwärtstrend. Wenn die Höchst- und Tiefstkurse ansteigen, gehen Händler davon aus, dass sich ein Währungspaar in einem Aufwärtstrend befindet.

In Anbetracht dieser Informationen sollten Händler darauf achten, den AUDNZD zu verkaufen, solange der Kurs weiter in Richtung niedrigerer Tiefststände fällt. Wenn sich der Trend fortsetzt, ist zu erwarten, dass der Kurs weiter sinkt, so dass Händler nach neuen Bereichen für den Verkauf des Marktes Ausschau halten können.

RSI für den Einstieg

Sobald sich ein starker Trend etabliert hat, werden Händler versuchen, diesem Trend mit einem technischen Marktauslöser beizutreten. Oszillatoren sind eine Familie von Indikatoren, die speziell dafür entwickelt wurden, um festzustellen, ob das Momentum zu einem bestehenden Trend zurückkehrt. Unten sehen wir wieder das 8-Stunden-Chart des AUDNZD, aber dieses Mal wurde der RSI(Relative Strength Index) Indikator hinzugefügt. Da wir festgestellt haben, dass sich der AUDNZD in einem Abwärtstrend befindet, sollten Händler das Paar verkaufen, sobald der RSI-Indikator wieder unter einen Wert von 70 (überkauft) fällt. Dies ist ein Zeichen dafür, dass das Momentum nach dem Erreichen eines neuen Hochs wieder nach unten geht.

Nachstehend finden Sie mehrere Beispiele für RSI-Einträge, die beim AUDNZD signalisiert wurden. Denken Sie daran: Da der Trend abwärts gerichtet ist, sollten nur neue Verkaufspositionen eingegangen werden. Zu keinem Zeitpunkt sollte eine Kaufposition in Betracht gezogen werden, wenn der Preis sinkt.

Das Risiko managen

Jede gute Strategie braucht eine Komponente des Risikomanagements. Beim Handel mit starken Trends wie dem AUDNZD ist es wichtig, sich bewusst zu machen, dass sie irgendwann zu Ende gehen werden! Händler haben eine Vielzahl von Möglichkeiten, wenn es um die Platzierung von Stopps geht, aber eine der einfachsten Methoden ist es, ein früheres Swing-Hoch auf dem Chart zu verwenden. Bricht der Kurs in Richtung höherer Hochs aus, sollten Händler alle bestehenden Verkaufspositionen aufgeben und nach neuen Gelegenheiten Ausschau halten.

Unabhängig davon, ob Sie mit echtem Geld handeln oder nur mit einer Demoversion üben, empfiehlt es sich, Ihre Trades zu überprüfen. Auf diese Weise können Sie Ihre Fortschritte verfolgen und gleichzeitig sicherstellen, dass Sie sich an die Regeln der Strategie halten!

=========

Forum

Bibliotheken: MQL5 Wizard - Candlestick Patterns Klasse

newdigital, 2013.09.18 22:29

Sternschnuppe

Die Shooting Star Candlestick-Formation ist ein bedeutendes bärisches Umkehrkerzenmuster, das hauptsächlich an der Spitze von Aufwärtstrends auftritt.

Die Shooting-Formation entsteht, wenn der Eröffnungs-, der Tiefst- und der Schlusskurs ungefähr gleich sind. Außerdem gibt es einen langen oberen Schatten, der im Allgemeinen mindestens doppelt so lang ist wie der eigentliche Körper.

Wenn Tiefst- und Schlusskurs übereinstimmen, entsteht eine bärische Shooting Star-Kerze, die als stärkere Formation angesehen wird, da die Bären die Bullen vollständig zurückweisen konnten und die Bären die Preise noch weiter drücken konnten, indem sie unter dem Eröffnungskurs schlossen.

Die Shooting Star-Formation gilt als weniger bärisch, aber dennoch bärisch, wenn der Eröffnungs- und der Tiefstkurs ungefähr gleich sind. Die Bären konnten den Bullen entgegenwirken, waren aber nicht in der Lage, den Kurs wieder auf den Eröffnungskurs zu bringen.

Der lange obere Schatten des Shooting Star deutet darauf hin, dass der Markt testete, wo sich Widerstand und Angebot befanden. Als der Markt den Bereich des Widerstands, den Tageshöchststand, gefunden hatte, begannen die Bären, die Preise nach unten zu drücken, und beendeten den Tag in der Nähe des Eröffnungskurses. Der Aufwärtstrend wurde also von den Bären zurückgewiesen.

Shooting Star Candlestick Chart BeispielDie nachstehende Grafik von Cisco Systems (CSCO) veranschaulicht ein Shooting Star-Umkehrmuster nach einem Aufwärtstrend:

In der obigen Grafik von CSCO begann der Markt den Tag damit, zu testen, wo das Angebot in den Markt eintreten würde. Der Aktienkurs von CSCO stieß schließlich beim Tageshoch auf Widerstand. Der Widerstand und der anschließende Verkaufsdruck waren sogar so groß, dass die Kurse am Ende des Tages deutlich unter dem Eröffnungskurs lagen - ein sehr negatives Zeichen.

Der Shooting Star ist ein äußerst hilfreiches Candlestick-Muster, das Händlern hilft, visuell zu erkennen, wo sich Widerstand und Angebot befinden. Nach einem Aufwärtstrend kann das Shooting Star-Muster Händlern signalisieren, dass der Aufwärtstrend zu Ende sein könnte und dass Long-Positionen wahrscheinlich reduziert oder ganz aufgegeben werden sollten.

In Verbindung mit dem Shooting Star-Kerzenmuster sollten jedoch auch andere Indikatoren zur Ermittlung von Verkaufssignalen herangezogen werden, z. B. das Abwarten eines Tages, um zu sehen, ob die Kurse weiter fallen, oder andere Chart-Anzeigen wie der Bruch einer Aufwärtstrendlinie.

Aggressive Händler könnten das oben abgebildete Shooting Star-Muster als Verkaufssignal verwenden. Der rote Teil der Kerze (die Differenz zwischen Eröffnungs- und Schlusskurs) war bei CSCO so groß, dass er mit einer rückläufigen Kerze am nächsten Tag gleichgesetzt werden könnte. Allerdings wäre hier Vorsicht geboten, da der Schluss des Shooting Star genau auf der Aufwärtstrend-Unterstützungslinie von Cisco Systems lag.

Im Allgemeinen sollte ein Händler jedoch auf eine Bestätigungskerze warten, bevor er einsteigt.

Die zinsbullische Version der Sternschnuppen-Formation ist die umgekehrte Hammer-Formation, die an Tiefpunkten auftritt. Ein weiteres Candlestick-Muster, das in Aussehen und Interpretation dem Shooting Star-Muster ähnelt, ist der Gravestone Doji