Bewertung der Marktbedingungen anhand von Standardindikatoren in Metatrader 5 - Seite 101

Sie verpassen Handelsmöglichkeiten:

- Freie Handelsapplikationen

- Über 8.000 Signale zum Kopieren

- Wirtschaftsnachrichten für die Lage an den Finanzmärkte

Registrierung

Einloggen

Sie stimmen der Website-Richtlinie und den Nutzungsbedingungen zu.

Wenn Sie kein Benutzerkonto haben, registrieren Sie sich

Forum zum Thema Handel, automatische Handelssysteme und Testen von Handelsstrategien

Presseschau.

newdigital, 2015.02.12 11:37

Trading News Events: U.S. Retail Sales (basierend auf dailyfx Artikel)

Ein weiterer Rückgang der US-Einzelhandelsumsätze könnte den Greenback belasten und eine kurzfristige Erholung von EUR/USD bewirken, da dies den Spielraum der Fed für eine Anhebung des Leitzinses Mitte 2015 einschränkt.

Was wird erwartet:

Warum ist dieses Ereignis wichtig:

Die Fed könnte kaum eine andere Wahl haben, als ihren Normalisierungszyklus weiter hinauszuzögern, da die niedrigeren Energiekosten kaum Anzeichen für eine Ankurbelung des privaten Verbrauchs erkennen lassen, und wir könnten erleben, dass die Zentralbank ihre geldpolitischen Leitlinien für die Zukunft etwas doviser gestaltet, da sie darum kämpft, das 2 %-Ziel für die Inflation zu erreichen.

Nichtsdestotrotz könnte die Belebung des Beschäftigungs- und Lohnwachstums den Weg für ein unerwartet gutes Ergebnis ebnen, und eine positive Entwicklung könnte eine Abwärtsreaktion bei EUR/USD auslösen, da die Marktteilnehmer ihre Wetten auf höhere Anleihekosten erhöhen.

So handeln Sie mit diesem Ereignisrisiko

Bearish USD Trade: U.S. Einzelhandelsumsätze fallen um weitere 0,4% oder mehr

- Benötigt wird eine grüne Fünf-Minuten-Kerze nach der Veröffentlichung, um einen Long-Handel mit EUR/USD in Betracht zu ziehen.

- Wenn die Marktreaktion einen rückläufigen Dollar-Handel begünstigt, kaufen Sie EUR/USD mit zwei separaten Positionen.

- Setzen Sie den Stopp auf das nahegelegene Swing-Tief bzw. in angemessener Entfernung vom Einstieg; achten Sie auf ein Risiko-Ertrags-Verhältnis von mindestens 1:1.

- Ziehen Sie den Stopp zum Einstieg in die verbleibende Position nach, sobald das ursprüngliche Ziel erreicht ist; setzen Sie ein angemessenes Limit.

Bullischer USD-Handel: Privater Konsum übertrifft Marktprognose- Benötigt eine rote Fünf-Minuten-Kerze, um einen Short-Handel mit EUR/USD zu begünstigen.

- Setzen Sie dasselbe Setup wie beim rückläufigen Dollar-Handel ein, nur in umgekehrter Richtung.

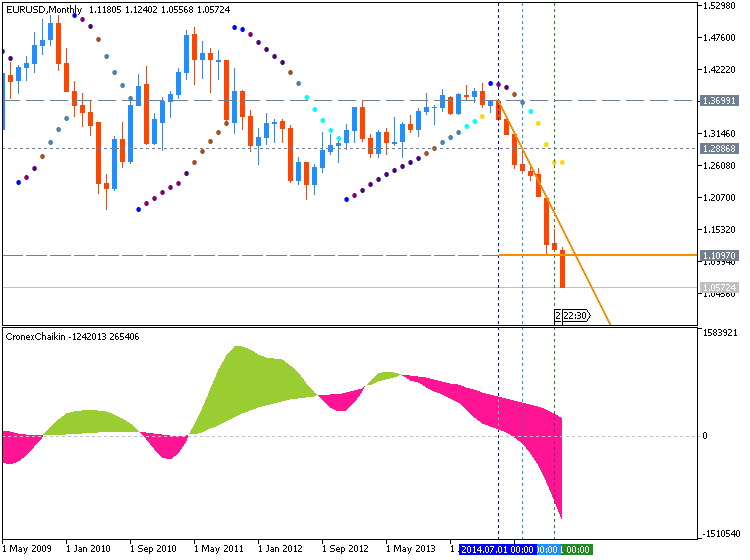

Mögliche Kursziele für die VeröffentlichungEUR/USD täglich

- Die langfristigen Aussichten für EUR/USD bleiben rückläufig, da der RSI den Abwärtstrend vom Oktober 2013 beibehält.

- Zwischenzeitlicher Widerstand: 1,1600 Pivot bis 1,6110 (61,8 % Expansion)

- Zwischenzeitliche Unterstützung: 1,1096 (Tief von 2015) bis 1,1100 (Drehpunkt)

Auswirkungen des Berichts über die Einzelhandelsumsätze in den USA auf EUR/USD im vergangenen Monat(1 Stunde nach dem Ereignis)

(Ende des Tages nach dem Ereignis)

2014

Die US-Einzelhandelsumsätze gingen im Dezember um 0,9% zurück, was hauptsächlich auf niedrigere Gaseinnahmen zurückzuführen ist, nachdem sie im Vormonat um revidierte 0,4% gestiegen waren. Trotz der schlechter als erwartet ausgefallenen Zahlen scheint die Fed weiterhin zuversichtlich zu sein, den Leitzins Mitte 2015 anzuheben, da die Zentralbank davon ausgeht, dass sich die sinkenden Ölpreise positiv auf die Wirtschaft auswirken werden, da sie das verfügbare Einkommen erhöhen. Dennoch konnte sich der Dollar nach der Veröffentlichung der Daten nur schwer behaupten, und EUR/USD kletterte über die Marke von 1,1825. Die Marktreaktion war jedoch nur von kurzer Dauer, da sich das Paar im nordamerikanischen Handel konsolidierte und den Tag bei 1,1773 beendete.

MetaTrader Handelsplattform Screenshots

EURUSD, M5, 2015.02.12

MetaQuotes Software AG, MetaTrader 5

EURUSD M5: 44 Pips Kursbewegung durch USD - Einzelhandelsumsätze Nachrichtenereignis

Forum zum Thema Handel, automatische Handelssysteme und Testen von Handelsstrategien

Presseschau

newdigital, 2015.02.17 06:04

2015-02-17 00:30 GMT (oder 02:30 MQ MT5 Zeit) | [AUD - Monetary Policy Meeting Minutes][AUD - Monetary Policy Meeting Minutes]= Es handelt sich um eine detaillierte Aufzeichnung der letzten Sitzung des RBA Reserve Bank Board, die einen detaillierten Einblick in die wirtschaftlichen Bedingungen gibt, die die Entscheidung über die Zinssätze beeinflusst haben.

==========Ökonomen sagen, dass das RBA-Protokoll vom Februar eine Zinssenkung im März erwarten lässt

Einige Ökonomen, wie Annette Beacher - TD Securities Head of Asia Pacific Research - glauben, dass Mai der beste Zeitpunkt für die nächste RBA-Senkung ist. Andere Ökonomen scheinen jedoch vorsichtig optimistisch zu sein, dass eine weitere Zinssenkung auf der März-Sitzung "live" ist.

Der Kontext von "live" oder nicht, wird durch das Protokoll bestimmt, aus dem hervorgeht, dass die RBA unter vier Augen dieselbe Debatte über den Zeitpunkt der Zinssenkung im Februar geführt hat wie der Markt und die Experten in der Öffentlichkeit.

Felicity Emmett, Co-Leiterin der australischen Volkswirtschaft bei ANZ, verlässt sich für die Zinssenkung im März auf die Geschichte und erwartet "eine weitere Zinssenkung um 25 Basispunkte auf der März-Sitzung, da die Bank in der Vergangenheit dazu neigte, zu Beginn eines neuen Zyklus aufeinanderfolgende Schritte zu unternehmen, und ihre eigenen Untersuchungen darauf hindeuten, dass die Auswirkungen einer Zinssenkung um 25 Basispunkte auf die Wirtschaft vernachlässigbar sind".

Aus dem Protokoll geht Folgendes hervor:

"Bei der Entscheidung über den Zeitpunkt einer solchen Änderung bewerteten die Mitglieder die Argumente für eine Maßnahme auf dieser oder auf der nächsten Sitzung. Alles in allem kamen sie zu dem Schluss, dass ein Handeln auf dieser Sitzung, die die Möglichkeit einer frühzeitigen zusätzlichen Mitteilung in der bevorstehenden Erklärung zur Geldpolitik bot, der bevorzugte Weg war."

MetaTrader Handelsplattform Screenshots

AUDUSD, M5, 2015.02.17

MetaQuotes Software Corp., MetaTrader 5

AUDUSD M5: 41 Pips Kursbewegung von AUD - Monetary Policy Meeting Minutes Nachrichtenereignis

Forum zum Thema Handel, automatische Handelssysteme und Testen von Handelsstrategien

Presseschau

newdigital, 2015.02.19 05:50

2015-02-18 19:00 GMT (oder 21:00 MQ MT5 Zeit) | [USD - FOMC Meeting Minutes][USD - FOMC Meeting Minutes]= Es handelt sich um einen detaillierten Bericht über die jüngste Sitzung des FOMC, der einen detaillierten Einblick in die wirtschaftlichen und finanziellen Bedingungen gibt, die die Entscheidung über die Zinssätze beeinflusst haben.

==========

FOMC-Protokoll - Reaktionen von 10 großen Banken

BofA Merrill: Da in letzter Zeit immer wieder Redner der Fed für eine mögliche Zinserhöhung im Juni plädierten, wurde ein relativ aggressives FOMC-Protokoll erwartet. Die Schlagzeilen des Protokolls überraschten mit einem dovishen Tenor und führten zu einem Rückgang der Treasury-Renditen und des US-Dollars. Bei genauerer Betrachtung war die Tendenz jedoch eher moderat und die Teilnehmer waren sich nicht einig. Daher richtet sich die Aufmerksamkeit nun auf die Aussage der Vorsitzenden Yellen vor dem Kongress in der nächsten Woche, die unserer Ansicht nach die Einschätzung der Risiken näher erläutern und aktualisieren sollte, wobei eine Zinserhöhung im Juni immer noch im Raum steht. Wir gehen davon aus, dass die anhaltend unter dem Zielwert liegende Inflation die Fed bis September aufhält, aber das Protokoll bestätigt ein gewisses Maß an Unsicherheit über den Zeitpunkt der ersten Zinserhöhung.

Credit Agricole: Das Protokoll der FOMC-Sitzung vom Januar war relativ dovish und deutete auf mehr Vorsicht bei den Inflationsaussichten und dem Zeitpunkt der Zinserhöhung hin. Insgesamt gehen wir weiterhin davon aus, dass die Zinsnormalisierung im dritten Quartal 2015 beginnen wird.

UBS: Das Protokoll dieser FOMC-Sitzung ist recht unklar. Es gab keine endgültige Stellungnahme zu den Auswirkungen der ausländischen Entwicklungen. Auch zu den Aussichten oder dem Zeitpunkt der ersten Zinserhöhung gab es keine klare Stellungnahme. Dies war wahrscheinlich zum Teil darauf zurückzuführen, dass Unklarheit darüber herrschte, welche Inflationskennziffern in Betracht gezogen werden sollten und welche anderen Maßnahmen sie beeinflussen könnten. Selbst der Begriff "geduldig" war umstritten: Würde seine Streichung dazu führen, dass die Märkte den Zeitpunkt der ersten Zinserhöhung zu aggressiv anpassen?...Leider geben uns all diese Querströmungen wenig Orientierung. Vor der erneuten Beschleunigung der Löhne, den anhaltend starken Arbeitsmarktdaten und dem Wiederanstieg der Ölpreise hätte es den Anschein gehabt, dass eine Zinserhöhung im Juni angesichts dieser Protokolle sinnvoll gewesen wäre. Im Nachhinein ist dies jedoch nicht klar. Die Anhörung in der nächsten Woche wird wahrscheinlich nicht allzu aufschlussreich sein, da Yellen im Namen des Ausschusses aussagt, der zuletzt am 28. Januar tagte. Vorerst halten wir an unserer Prognose einer Zinserhöhung im Juni fest und setzen darauf, dass der immer noch starke Arbeitsmarkt und die Erholung der Energiepreise den Ausschlag geben werden. Wir müssen "geduldig" sein, um zu sehen, wie dieser Wind weht.

Deutsche Bank: Aus dem Protokoll der FOMC-Sitzung vom 27. und 28. Januar geht hervor, dass sich die Wachstumsaussichten im Vergleich zu den letzten Projektionen der Fed vom vergangenen Dezember nicht wesentlich geändert haben. Die kurzfristigen Inflationsaussichten wurden aufgrund des weiteren Rückgangs der Ölpreise leicht nach unten korrigiert. Die Inflationsprognose für 2016 und 2017 blieb jedoch "im Wesentlichen unverändert". Es gab beträchtliche Debatten über die Auslegung marktbasierter Messgrößen für den Inflationsausgleich, aber es gab keine eindeutigen Schlussfolgerungen hinsichtlich der längerfristigen Inflationsaussichten, die nach Ansicht des FOMC weiterhin allmählich in Richtung seines 2 %-Ziels steigen werden. Darüber hinaus bekräftigte die Fed ihre Ansicht, dass die niedrigen Energiepreise einen positiven Nettoeffekt auf die Wirtschaft haben. Kurzum, es gab keine wesentlichen Änderungen bei den wirtschaftlichen und finanziellen Aussichten.

ANZ: Das Protokoll der FOMC-Sitzung vom Januar war dovisher als erwartet, auch wenn wir nicht davon ausgehen, dass es zu einer umfassenden Änderung der Ansichten gekommen ist. Der FOMC scheint sich mehr Sorgen über die Risiken aus dem Ausland und den höheren USD zu machen, und viele FOMC-Mitglieder würden es vorziehen, den Leitzins noch länger nahe der Nullgrenze zu halten. Unserer Ansicht nach würden wir nicht zu viel in den Begriff "länger" hineininterpretieren. Da zudem viele der Offshore-Risiken - wie z. B. die Situation in Griechenland und der Ukraine - nun wahrscheinlicher werden, dürfte dies viele der genannten Gründe für das Zögern mildern. Wir rechnen weiterhin mit einer ersten Zinserhöhung um die Jahresmitte, obwohl wir anerkennen, dass die Risiken eines Abwartens der Fed zugenommen haben. Yellens Reden nächste Woche werden wichtig sein

NAB: Der entscheidende Absatz im Protokoll der Fed-Sitzung vom Januar lautet wie folgt: "Viele Teilnehmer gaben an, dass ihre Einschätzung des Gleichgewichts der Risiken, die mit dem Zeitpunkt des Beginns der Normalisierung der Geldpolitik verbunden sind, sie dazu veranlasst hat, den Leitzins länger an der effektiven Untergrenze zu halten". In der Sprache des FOMC bedeutet "viele" eine Mehrheit, und diese Worte hatten zur Folge, dass die impliziten Geldmarktrenditen im vierten Quartal 2015 im Durchschnitt um etwa 5 Basispunkte und am kürzeren Ende der Renditekurve um bis zu 10 Basispunkte nach unten gedrückt wurden. An dieser Stelle sei daran erinnert, dass die Stimmungslage der Fed-Vertreter im Vorfeld des Protokolls - aber auch seit der Sitzung selbst - durchweg darauf hindeutete, dass eine Anhebung der Fed-Leitzinsen im Juni nach wie vor ein sehr hohes Risiko darstellt. Die Aussagen von Janet Yellen in der nächsten Woche sind nun von großer Bedeutung. Der Handel wird dünner sein als sonst, da heute das Neujahrsfest ist und der Großraum China geschlossen ist.

SEB: Wir gehen davon aus, dass das Sitzungsprotokoll der Fed nicht darauf hindeutet, dass der FOMC den Weg für eine Zinserhöhung im Juni ebnet, da "viele Beamte geneigt waren, länger bei Null zu bleiben". Darüber hinaus war der Rückgang der Inflationserwartungen offenbar besorgniserregend, da eine Reihe von Teilnehmern betonte, dass sie entweder einen Anstieg der marktbasierten Messgrößen für den Inflationsausgleich oder einen Beweis dafür sehen müssten, dass die anhaltend niedrigen Werte dieser Messgrößen keinen Grund zur Sorge darstellten. Auch wenn wir nach der halbjährlichen Anhörung der Vorsitzenden Yellen vor dem Kongress in der nächsten Woche eine andere Meinung haben könnten, deutet das Protokoll nicht darauf hin, dass die "Geduld" bereits in der März-Erklärung aufgegeben wird. Unsere Prognose lautet nach wie vor, dass der Startschuss einige Sitzungen später, im September, fallen wird.

Barclays: Unsere wichtigste Erkenntnis aus dem FOMC-Protokoll vom Januar ist, dass die Besorgnis über die Abwärtsrisiken für die Inflation zugenommen hat und folglich die Messlatte für eine Zinserhöhung im Juni höher liegt als noch im Dezember. Wir halten an unserer Basisprognose für eine Zinserhöhung im Juni fest, aber das Risiko eines späteren Zinsschritts ist gestiegen, insbesondere wenn die Kerninflation weiter nach unten überrascht. Wir erwarten von den Äußerungen der Vorsitzenden Yellen vor dem US-Senat und dem Repräsentantenhaus in der nächsten Woche weitere Klarheit über die Überlegungen des Ausschusses.

Danske: Das Protokoll der FOMC-Sitzung vom Januar deutet stark darauf hin, dass die Fed-Funds-Rate-Prognosen des FOMC auf der bevorstehenden Sitzung am 18. März gesenkt werden, und das Protokoll war im Vergleich zu den jüngsten Reden der Fed generell dovish. Zu den Daten, die seit der FOMC-Sitzung am 28. Januar eingegangen sind, gehört der Beschäftigungsbericht für Januar, der sehr gut ausgefallen ist. Wir bezweifeln jedoch, dass ein einziger Datenpunkt ausreicht, um die Meinung des Ausschusses zu ändern, insbesondere wenn die Inflationsindikatoren weiterhin schwach sind. Dies stellt unsere Forderung in Frage, dass die Fed das Wort "geduldig" aus der Erklärung im März streichen und den Leitzins im Sommer anheben wird. Wenn die Beschäftigungsdaten vom Februar weiterhin eine solide Verbesserung zeigen und die Inflationsindikatoren sich stabilisieren, glauben wir weiterhin, dass die Fed die Flexibilität haben möchte, die Zinsen im Juni anzuheben. Daher dürfte der Begriff "geduldig" im März fallen, wird aber mit weichen Kommentaren von Janet Yellen und niedrigeren Wirtschaftsprognosen kombiniert, um die Marktreaktion moderat zu halten.

CIBC: Aus den jüngsten Protokollen geht hervor, dass viele Beamte der Ansicht waren, dass eine Abkehr von der "Geduld" die Märkte dazu verleiten könnte, eine zu frühe Straffung der Politik einzupreisen, was die Zinsen nach oben drücken würde, obwohl einige Sektoren wie der Wohnungsbau noch uneinheitliche Anzeichen einer Erholung aufweisen. Dessen ungeachtet meinten mehrere Mitglieder, dass ein "später Ausstieg" dazu führen könnte, dass die Geldpolitik übermäßig akkommodierend wird. Ungeachtet dessen herrschte allgemeines Einvernehmen darüber, dass im Protokoll "das solide Wachstum in der zweiten Jahreshälfte 2014 sowie die weitere Verbesserung auf dem Arbeitsmarkt anerkannt werden sollten". Insgesamt zeigt das Protokoll, dass die Meinungen innerhalb des FOMC in der Frage, wann die Fed den nächsten Schritt auf dem Weg zur Normalisierung der Geldpolitik machen sollte, nach wie vor weit auseinandergehen. Obwohl die Inflation zurückgegangen ist, bestätigt das Protokoll auch die Aussage, dass die meisten Mitglieder den Rückgang weiterhin als vorübergehende Folge der niedrigeren Ölpreise betrachten und daher zum jetzigen Zeitpunkt nicht ausreichen, um eine nennenswerte Verzögerung bei der Anhebung der Zinssätze von der unteren Grenze zu rechtfertigen. Die heutige Veröffentlichung ändert nichts an unserer Einschätzung, dass der Juni nach wie vor der wahrscheinlichste Termin für eine Zinserhöhung ist. Dies ist ein leichtes Plus für Anleihen, da es weitere Anzeichen dafür gibt, dass der Ausschuss nicht bereit ist, auf das Schlüsselwort "Geduld" zu verzichten. Das Hauptaugenmerk liegt nun auf der Aussage von Yellen in der nächsten Woche, um weitere Informationen über die politischen Aussichten zu erhalten.

MetaTrader Handelsplattform Screenshots

GBPUSD, M5, 2015.02.19

MetaQuotes Software AG, MetaTrader 5

GBPUSD M5: 60 Pips Preisbewegung durch USD - FOMC Meeting Minutes Nachrichtenereignis

MetaTrader Handelsplattform Bildschirmfotos

EURUSD, M5, 2015.02.19

MetaQuotes Software AG, MetaTrader 5

EURUSD M5: 65 Pips Preisbewegung durch USD - FOMC Meeting Minutes Nachrichtenereignis

Forum zum Thema Handel, automatische Handelssysteme und Testen von Handelsstrategien

Presseschau

newdigital, 2015.02.20 09:48

Trading the News: Kanada Einzelhandelsumsätze (basierend auf dailyfx Artikel)

Eine Verlangsamung der kanadischen Einzelhandelsumsätze könnte zu einem größeren Anstieg von USD/CAD führen, da die Bank of Canada (BoC) einen vorsichtigeren Ausblick für die Region gibt.

Was wird erwartet:

Warum ist dieses Ereignis wichtig:

Nach der überraschenden Zinssenkung auf der Sitzung am 21. Januar könnte eine weitere Verschlechterung der Wachstumsaussichten den Gouverneur der BoC, Stephen Poloz, dazu veranlassen, einen dovisheren Ton in der Geldpolitik anzuschlagen und eine größere Bereitschaft zu zeigen, den Leitzins weiter zu senken, um eine stärkere Erholung zu bewirken.

Nichtsdestotrotz könnte die nachlassende Inflation zusammen mit der anhaltenden Verbesserung auf dem Arbeitsmarkt die Ausgaben der privaten Haushalte ankurbeln, und ein besser als erwartetes Ergebnis könnte USD/CAD wieder in Richtung des Monatstiefs (1,2350) treiben, da es den Spielraum der BoC einschränkt, niedrigere Kreditkosten anzubieten.

So handeln Sie mit diesem Ereignisrisiko

Abwärtsgerichteter CAD-Handel: Kanadische Einzelhandelsumsätze sinken um 0,4% oder mehr

- Benötigt grüne Fünf-Minuten-Kerze nach einem düsteren Umsatzbericht, um einen Long-Einstieg in USD/CAD zu erwägen.

- Wenn die Marktreaktion einen Abwärtstrend des kanadischen Dollars begünstigt, sollten Sie eine Long-Position mit zwei Positionen aufbauen.

- Setzen Sie den Stopp auf das nahegelegene Swing-Tief/einen angemessenen Abstand zu den Kosten; verwenden Sie ein Risiko-Ertrags-Verhältnis von mindestens 1:1.

- Ziehen Sie den Stopp zum Einstieg in die verbleibende Position nach, sobald das ursprüngliche Ziel erreicht ist, und setzen Sie ein angemessenes Limit.

Bullischer CAD-Handel: Privatkonsum übertrifft Marktprognose- Benötigen Sie eine rote Fünf-Minuten-Kerze nach der Veröffentlichung, um einen Short-Handel mit USD/CAD in Erwägung zu ziehen.

- Führen Sie das gleiche Setup aus wie bei dem bärischen Loonie-Handel, nur in die entgegengesetzte Richtung.

Mögliche Kursziele für die VeröffentlichungUSD/CAD-Tages-Chart

- Das kurzfristige bärische Momentum des RSI muss durchbrochen werden, um eine Wiederaufnahme des langfristigen Aufwärtstrends zu begünstigen.

- Zwischenzeitlicher Widerstand: 1,2797 (Februar-Hoch) bis 1,2800 (38,2%-Ausdehnung)

- Zwischenzeitliche Unterstützung: 1,2340 (38,2%-Retracement) bis 1,2390 (161,8%-Ausdehnung)

Auswirkungen des Berichts über die kanadischen Einzelhandelsumsätze auf den CAD im letzten Monat(1 Stunde nach dem Ereignis)

(Tagesende nach dem Ereignis)

2014

MetaTrader Handelsplattform Screenshots

USDCAD, M5, 2015.02.20

MetaQuotes Software Corp, MetaTrader 5

USDCAD M5: 69 Pips Preisbewegung durch CAD - Einzelhandelsumsätze Nachrichten Ereignis

Forum zum Thema Handel, automatisierte Handelssysteme und Testen von Handelsstrategien

Marktzustandsauswertung anhand von Standardindikatoren in Metatrader 5

newdigital, 2013.06.28 15:55

Nun ... einige Fragen und Antworten :

=====

F: Welches ist das profitabelste Paar, um die Nachrichten zu handeln?

A: GBPUSD

=====

F: Welches ist das riskanteste Paar für den Handel mit Nachrichten?

A: GBPUSD

=====

F: Welches ist das stabilste Paar für den Handel mit Nachrichten (konstant profitables Paar für den Handel mit Nachrichten)?

A: USDCAD

=====

F: Welches ist das weniger riskante Paar für den Handel mit Nachrichten?

A: USDCAD

=====

Vielen Dank für Ihre Aufmerksamkeit

Das sind alle Nachrichten

Forum zum Thema Handel, automatische Handelssysteme und Testen von Handelsstrategien

Presseschau.

newdigital, 2015.02.25 09:38

Trading the News: Veränderung der deutschen Arbeitslosigkeit (basierend auf dailyfx Artikel)

Ein weiterer Rückgang der deutschen Arbeitslosenzahlen um 10K könnte einen kurzfristigen Aufschwung von EUR/USD begünstigen, da er die Aussichten auf eine stärkere Erholung im Euroraum erhöht.

Was wird erwartet:

Warum ist dieses Ereignis wichtig:

Eine weitere Verbesserung in Europas größter Volkswirtschaft könnte den Spielraum der Europäischen Zentralbank (EZB) einschränken, ihren Lockerungszyklus fortzusetzen und die Attraktivität der Gemeinschaftswährung zu erhöhen, zumal die Mitgliedsstaaten beispiellose Maßnahmen ergreifen, um das Risiko einer Ansteckung zu mindern.

Das schwindende Vertrauen der Unternehmen, gepaart mit der Verlangsamung der Produktion, könnte sich jedoch negativ auf die Beschäftigung auswirken, und ein düsterer Arbeitsmarktbericht könnte die rückläufige Stimmung in Bezug auf den Euro noch verstärken, da EZB-Präsident Mario Draghi sich die Tür für eine weitere Unterstützung der Währungsunion offen hält.

So handeln Sie mit diesem Ereignisrisiko

Bullish EUR Trade: Arbeitslosigkeit sinkt um 10K oder mehr

- Benötigt grüne Fünf-Minuten-Kerze nach dem Druck, um einen Long-Handel mit EUR/USD in Betracht zu ziehen

- Wenn die Marktreaktion den Kauf des Euro begünstigt, Long EUR/USD mit zwei separaten Positionen

- Setzen Sie den Stopp auf das nahegelegene Swing-Tief/einen angemessenen Abstand zum Einstieg; achten Sie auf ein Risiko-Ertrags-Verhältnis von mindestens 1:1

- Ziehen Sie den Stopp zum Einstieg in die verbleibende Position, sobald das ursprüngliche Ziel erreicht ist, und setzen Sie ein angemessenes Limit.

Bearish EUR Trade: Deutscher Arbeitsmarktbericht enttäuscht- Benötigt eine rote Fünf-Minuten-Kerze, um einen Short-Handel mit EUR/USD zu begünstigen

- Gleiches Setup wie beim zinsbullischen Euro-Handel umsetzen, nur in umgekehrter Richtung

Mögliche Kursziele für die VeröffentlichungEUR/USD-Tages-Chart

- Die langfristigen Aussichten bleiben rückläufig, da der RSI den Abwärtstrend von 2013 beibehält, aber es ist ein Durchbruch/Schlusskurs unter der Unterstützung erforderlich, um wieder zum Ansatz der "Sell Bounces" bei EUR/USD zurückzukehren.

- Zwischenzeitlicher Widerstand: 1,1440 (23,6% Retracement) bis 1,1480 (78,6% Expansion)

- Zwischenzeitliche Unterstützung: 1,1300 (161,8% Ausdehnung) bis 1,1310 (100% Ausdehnung)

Auswirkungen der Veränderung der Arbeitslosenzahlen in Deutschland auf den EUR während der letzten Veröffentlichung(1 Stunde nach dem Ereignis)

(Tagesende nach dem Ereignis)

Die Zahl der Arbeitslosen in Deutschland ging im Januar um 9,0K zurück, während die Arbeitslosenquote von revidierten 6,6% im Vormonat auf ein Rekordtief von 6,5% sank. Trotz der anhaltenden Verbesserung in der größten europäischen Volkswirtschaft könnte die Europäische Zentralbank (EZB) weiterhin einen dovishen Ton in der Geldpolitik anschlagen, da sie darum kämpft, ihr einziges Mandat zur Gewährleistung der Preisstabilität zu erfüllen. Nichtsdestotrotz verzeichnete EUR/USD nach dem Bericht einen Anstieg, wobei das Währungspaar über die Marke von 1,1300 stieg und den Tag bei 1,1326 beendete.

Forum zum Thema Handel, automatische Handelssysteme und Testen von Handelsstrategien

Presseschau.

newdigital, 2015.02.26 05:23

2015-02-25 21:45 GMT (oder 23:45 MQ MT5 Zeit) | [NZD - Handelsbilanz]wenn aktuell > Prognose (oder frühere Daten) = gut für die Währung (in unserem Fall für NZD)

[NZD - Handelsbilanz ] = Wertdifferenz zwischen importierten und exportierten Waren im Berichtsmonat. Exportnachfrage und Devisennachfrage sind direkt miteinander verbunden, da Ausländer die heimische Währung kaufen müssen, um die Exporte des Landes zu bezahlen. Die Exportnachfrage wirkt sich auch auf die Produktion und die Preise der inländischen Hersteller aus.

==========

Neuseeland hat einen Handelsüberschuss von 56 Millionen NZ$

Neuseeland verzeichnete im Januar einen Handelsüberschuss von 56 Millionen NZ$, teilte Statistics New Zealand am Donnerstag mit.

Damit wurden die Erwartungen eines Defizits von 158 Mio. NZ$ übertroffen, nachdem im Dezember ein Defizit von 195 Mio. NZ$ (ursprünglich -159 Mio. NZ$) zu verzeichnen war, das nach unten korrigiert wurde.

Die Exporte beliefen sich auf 3,70 Mrd. NZ$ und lagen damit unter den Erwartungen von 3,73 Mrd. NZ$ und unter den nach unten revidierten 4,40 Mrd. NZ$ des Vormonats (ursprünglich 4,42 Mrd. NZ$).

Die Importe lagen bei 3,64 Mrd. NZ$ gegenüber den Prognosen von 3,94 Mrd. NZ$ nach den nach oben korrigierten 4,60 Mrd. NZ$ im Vormonat (ursprünglich 4,58 Mrd. NZ$).

MetaTrader Handelsplattform Screenshots

NZDUSD, M5, 2015.02.26

MetaQuotes Software AG, MetaTrader 5

NZDUSD M5: 19 Pips Preisbewegung durch NZD - Handelsbilanz Nachrichtenereignis

Forum zum Thema Handel, automatische Handelssysteme und Testen von Handelsstrategien

Presseschau.

newdigital, 2015.02.27 12:05

Trading the News: U.S. Bruttoinlandsprodukt (BIP) (basierend auf dailyfx Artikel)

Eine deutliche Abwärtskorrektur der US-Wachstumsrate könnte zu einer kurzfristigen Erholung von EUR/USD führen, sollte der vorläufige Bericht zum Bruttoinlandsprodukt (BIP) für das vierte Quartal die Wetten auf eine Zinserhöhung der Fed Mitte 2015 dämpfen.

Was wird erwartet:

Warum ist dieses Ereignis wichtig:

Trotz der Wetten auf höhere Kreditkosten könnte eine weitere Schwäche bei den persönlichen Verbrauchsausgaben (PCE), dem von der Fed bevorzugten Maß für die Inflation, die Vorsitzende Janet Yellen dazu veranlassen, eine abwartende Haltung einzunehmen und den Normalisierungszyklus weiter zu verzögern, da die Zentralbank damit kämpft, das 2 %-Ziel für das Preiswachstum zu erreichen.

Nichtsdestotrotz könnte der Anstieg der privaten Löhne in Verbindung mit der anhaltenden Verbesserung am Arbeitsmarkt einen BIP-Bericht begünstigen, der besser ausfällt als erwartet, und die Wetten auf eine stärkere Erholung könnten die zinsbullische Stimmung rund um den US-Dollar verstärken, da die Fed auf dem Weg bleibt, die Nullzinspolitik (ZIRP) kurz- bis mittelfristig aufzuheben.

So handeln Sie dieses Ereignisrisiko

Bearish USD Trade: Wachstumsrate sinkt auf 2,0% oder weniger

- Es muss eine grüne Fünf-Minuten-Kerze nach dem BIP-Bericht erscheinen, um eine Long-Position im EURUSD in Betracht zu ziehen

- Wenn die Marktreaktion einen Short-Handel mit dem Dollar begünstigt, kaufen Sie EURUSD mit zwei separaten Positionen

- Setzen Sie den Stopp auf das nahegelegene Swing-Tief/einen angemessenen Abstand zum Einstieg; achten Sie auf ein Risiko-Ertrags-Verhältnis von mindestens 1:1

- Ziehen Sie den Stopp zum Einstieg in die verbleibende Position, sobald das ursprüngliche Ziel erreicht ist; setzen Sie ein angemessenes Limit

Bullish USD Trade: BIP-Bericht für das 4. Quartal übertrifft Markterwartungen- Benötigt eine rote Fünf-Minuten-Kerze, um einen Short-Handel mit EURUSD zu begünstigen

- Gleiches Setup wie beim rückläufigen Dollar-Handel anwenden, nur in umgekehrter Reihenfolge

Mögliche Kursziele für die VeröffentlichungEUR/USD-Tages-Chart

- Der Durchbruch der Dreiecks-/Keilformation begünstigt eine Fortsetzung des Abwärtstrends und die Annäherung an Verkaufspunkte bei EUR/USD.

- Zwischenzeitlicher Widerstand: 1,1440 (23,6% Retracement) bis 1,1470 (78,6% Expansion)

- Zwischenzeitliche Unterstützung: 1,1185 (23,6%ige Ausweitung) bis 1,1210 (61,8%iges Retracement)

Die Auswirkungen des US-BIP-Berichts auf EUR/USD während der letzten Veröffentlichung(1 Stunde nach dem Ereignis)

(Tagesende nach dem Ereignis)

2014

MetaTrader Handelsplattform Screenshots

EURUSD, M5, 2015.02.27

MetaQuotes Software Corp, MetaTrader 5

EURUSD M5: 19 Pips Kursbewegung durch USD - BIP-Nachrichtenereignis

Forum zum Thema Handel, automatische Handelssysteme und Testen von Handelsstrategien

Presseschau.

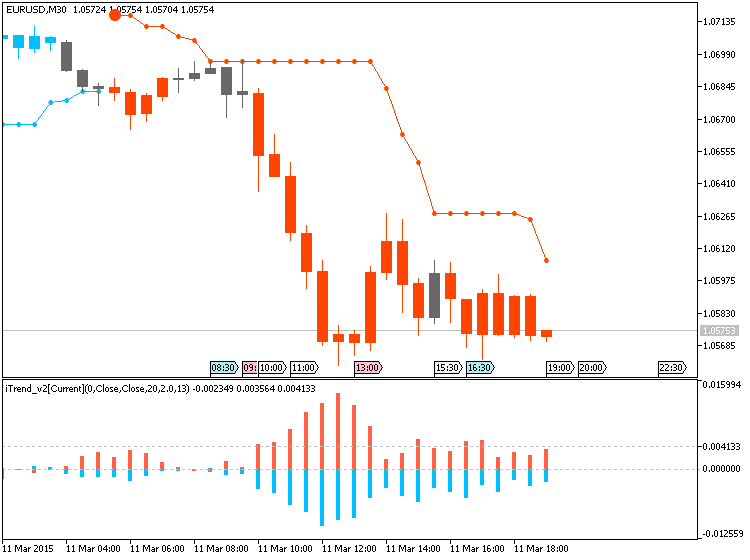

newdigital, 2015.03.11 18:01

EURUSD bewegt sich auf tieferen Tiefs (basierend auf dailyfx Artikel)

Der EURUSD hat den Mittwochshandel mit der Bildung eines neuen Wochentiefs eröffnet. Dieser Rückgang ist bezeichnend, da das Paar im bisherigen Wochenverlauf um 347 Pips gefallen ist. Trotz seiner Schwäche versucht der EURUSD jedoch, wieder über dem heutigen S4 Camarilla Pivot bei 1,0607 zu handeln. Auch wenn dies den aktuellen Abwärtstrend nicht aufhebt, werden Händler beobachten, ob der Kurs sich wieder in die heutige Handelsspanne bewegt, die beim S3-Drehpunkt bei 1,0652 beginnt. Sollte der Preis diesen Punkt durchbrechen, könnten Händler nach einer Rückkehr zum Widerstand bei 1,0741 Ausschau halten.

Für den Fall, dass der Kurs wieder an Dynamik gewinnt, könnten sich Trendhändler für einen erneuten Ausbruch unter den S4-Schwenkpunkt entscheiden. Dies würde eine potenzielle Zunahme der USD-Stärke signalisieren, und Händler würden an diesem Punkt nach weiteren Rückgängen Ausschau halten. Umgekehrt würde ein Kurs, der sich durch die heutige Handelsspanne in Richtung des R4-Drehpunkts bei 1,0786 bewegt, darauf hindeuten, dass der Kurs mit der Bildung eines neuen Hochs eine größere Gegenbewegung einleitet.

Forum zum Thema Handel, automatische Handelssysteme und Testen von Handelsstrategien

Presseschau

newdigital, 2015.03.12 06:19

2015-03-11 20:00 GMT (oder 22:00 MQ MT5 Zeit) | [NZD - Offizieller Geldkurs]wenn aktuell > Prognose (oder frühere Daten) = gut für die Währung (in unserem Fall für NZD)

[NZD - Official Cash Rate ] = Zinssatz, zu dem Banken Guthaben bei der RBNZ über Nacht an andere Banken verleihen. Kurzfristige Zinssätze sind der wichtigste Faktor bei der Währungsbewertung - Händler betrachten die meisten anderen Indikatoren lediglich, um vorherzusagen, wie sich die Zinssätze in der Zukunft verändern werden.

==========Neuseelands offizieller Leitzins bleibt unverändert bei 3,50%

Der geldpolitische Ausschuss der Reserve Bank of New Zealand (RBNZ) gab am Donnerstag bekannt, dass er den Leitzins wie erwartet bei 3,50 Prozent belässt.

Es war der fünfte Monat in Folge, in dem die RBNZ den Leitzins unverändert ließ, nachdem sie ihn in den vier vorangegangenen Sitzungen vor September jeweils um 25 Basispunkte angehoben hatte.

Davor gab es 23 Sitzungen in Folge, in denen keine Änderung vorgenommen wurde. Die OCR hatte seit dem 10. März 2011 auf einem Rekordtief von 2,50 Prozent gelegen, als das Land mit dem weltweiten Wirtschaftsabschwung zu kämpfen hatte.

Erst im März letzten Jahres war die Zentralbank so zuversichtlich, dass sie den Leitzins anhob - auch wenn in nächster Zeit keine weiteren Maßnahmen zu erwarten sind.

"Die globalen Finanzbedingungen sind nach wie vor sehr akkommodierend und spiegeln sich in hohen Aktienkursen und rekordtiefen Zinssätzen wider. Allerdings hat die Volatilität an den Finanzmärkten seit Ende 2014 infolge des starken Ölpreisverfalls, der anhaltenden Unsicherheit über die globalen Aussichten und die US-Geldpolitik sowie der geldpolitischen Lockerungen einer Reihe von Zentralbanken zugenommen", so die Bank in einer Erklärung zu ihrer Entscheidung.

"Der neuseeländische Dollar ist nach wie vor ungerechtfertigt hoch und im Hinblick auf die langfristigen wirtschaftlichen Fundamentaldaten Neuseelands nicht tragbar. Eine erhebliche Abwärtskorrektur des realen Wechselkurses ist erforderlich, um die neuseeländische Außenbilanz auf eine tragfähigere Grundlage zu stellen", so die Bank.

Die RBNZ bezeichnete es als klug, sich mehr Zeit zu lassen und die Auswirkungen ihrer bisherigen Maßnahmen weiter zu beobachten.

Die Bank verwies auf mehrere Faktoren, die dafür sprechen, sich mit weiteren Maßnahmen Zeit zu lassen, darunter die schwache globale Inflation, der Rückgang der internationalen Ölpreise und der hohe Wechselkurs.

"Unsere zentrale Projektion steht im Einklang mit einer Periode der Stabilität in der OCR. Künftige Zinsanpassungen nach oben oder unten werden jedoch von der Entwicklung der Wirtschaftsdaten abhängen", so die Bank.

MetaTrader Handelsplattform Screenshots

NZDUSD, M5, 2015.03.12

MetaQuotes Software AG, MetaTrader 5

NZDUSD M5: 115 Pips Preisbewegung von NZD - Offizielle Cash Rate Nachricht Ereignis