Gün İçi Ticaret için Ortalama Gerçek Aralık (ATR)

Diğer video:

- ATR ile aralar

- Alım Satım Risk Yönetimi - Sıkı Duraklar

- Durakları Ayarlamak İçin Ortalama Gerçek Aralık (ATR) Nasıl Kullanılır

- Para Yönetimi ve ATR açıkladı

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Göstergeler: Ortalama Gerçek Aralık (ATR)

yenidijital , 2013.08.29 09:18

Ortalama Gerçek Aralık (ATR) Teknik Göstergesi

J. Welles Wilder tarafından geliştirildi

Ortalama Gerçek Aralık (ATR) göstergesi, oynaklığın bir ölçüsüdür. ATR göstergesi, belirli bir fiyat dönemi için fiyat hareketi aralığını ölçer. ATR yönsüz bir göstergedir ve Forex trendinin yönünü göstermez.

Yüksek ATR değerleri, bir satıştan sonra piyasa diplerini gösterdi.

Düşük ATR değerleri

Düşük ATR değerleri, piyasa tepelerinde ve konsolidasyon dönemlerinde bulunanlar gibi uzun süreli yan fiyat hareketi-Fiyat Aralığı gösterdi. Düşük ATR değerleri, piyasanın zirvesinde ve konsolidasyon sırasında meydana gelen uzun süreli yatay hareket dönemleri için tipiktir.

Hesaplama

ATR aşağıdakiler kullanılarak hesaplanır:

- Mevcut yüksek ve mevcut düşük arasındaki fark

- Önceki kapanış fiyatı ile mevcut en yüksek fiyat arasındaki fark

- Önceki kapanış fiyatı ile mevcut en düşük fiyat arasındaki fark

Nihai Ortalama, bu değerlerin eklenmesi ve ortalamanın hesaplanmasıyla hesaplanır.

Ortalama Gerçek Aralık göstergesi, gerçek aralığın değerlerinin hareketli bir ortalamasıdır.

Gerçek Ortalama Aralığın (ATR) Teknik Analizi

Gerçek Ortalama Aralık, diğer oynaklık göstergeleriyle aynı ilkeler kullanılarak yorumlanabilir.

Olası trend değişikliği sinyali - ATR göstergesinin değeri ne kadar yüksek olursa, trend değişikliği olasılığı da o kadar yüksek olur;

Trend momentumunun ölçümü - Göstergenin değeri ne kadar düşükse, trend hareketi o kadar zayıf olur.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

yenidijital , 2013.10.23 18:52

Durakları Ayarlamanın Kolay ve Gelişmiş Yolu

Konuşma Noktaları:

- Duraklamalar bir zorunluluktur çünkü hiçbir ticaret stratejisi zamanın %100'ünü kazanmaz

- Yatırımcılar, son fiyat hareketlerine dayalı olarak durma mesafelerini hesaplamak için ATR'yi kullanabilir

- Fiyat Hareketi, trend olan veya değişen piyasa ortamlarında duraklar ayarlamak için kullanılabilir

Ancak ticaret alanında risk yönetimi sadece bir tercih değildir; bu bir zorunluluktur.

Bunun nedeni ise basit: Çünkü geleceği söyleyemezsiniz. Ve bu, ne kadar uğraşırsanız uğraşın veya ne kadar büyük bir tüccar olursanız olun, tamamen kaybetmekten asla kaçamayacağınız anlamına gelir. Ve bu gerçeğin doğal bir uzantısı olarak, bazı işlemlerde kaybedeceğiniz için, özensiz risk yönetimine sahip olmak, bir veya iki kaybedenin birçok küçük kazananın kazancını silip atabileceği anlamına gelir.

Bunun kulağa çok basit gelebileceğini biliyorum; ancak bu tam olarak Forex Yatırımcılarının Yaptığı Bir Numaralı Hata: Genellikle kaybettiklerinden daha sık kazanırlar - ancak yanıldıklarında o kadar çok kaybederler ki kazananlarından elde ettikleri tüm kazançları ve sonra bazılarını siler. .

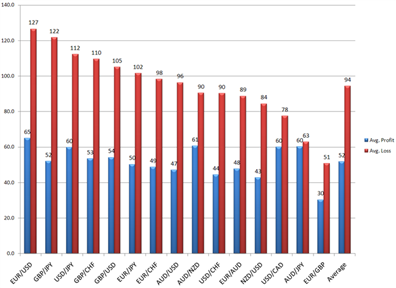

Ortalama kayıplar (kırmızı renkte) ortalama kazançları geride bırakıyor (mavi renkte):

Forex Tüccarlarının Yaptığı Bir Numaralı Hatadan kaçınmanın ilk adımı bir durma ayarlamaktır. Bu, herhangi bir ticarette riski sınırlamanıza izin verir, böylece sizin yönünüze gitmezse, kanamayı çok dayanılmaz hale gelmeden durdurabilirsiniz.

Aşağıda, iki popüler ancak farklı durak ayarlama yöntemine bakacağız. Basitlik uğruna profesyonel tüccarlar tarafından sıklıkla kullanılan kolay bir yol; ve belirli ticaret tarzlarına daha uygun şekilde uyabilecek daha gelişmiş başka bir yöntem.

Kolay yol

Öncelikle, bunun daha kolay bir durdurma yolu olması, onu daha az geçerli kılmaz. Bu, 'kolay yol' olarak sınıflandırılmıştır, çünkü çoğu tüccar bunu hemen şimdi alabilir ve minimum talimatla anında kullanmaya başlayabilir.

Ortalama Gerçek Aralık, birçok profesyonel yatırımcının favori göstergesidir ve bununla ilgili harika şeylerden biri, tasarımının oldukça basit olmasıdır. Birçok gösterge birden fazla şapka takarken ve aynı anda birkaç farklı şey yapmaya çalışırken, ATR sadece belirli bir zaman dilimindeki fiyat hareketlerinin bir ölçüsüdür.

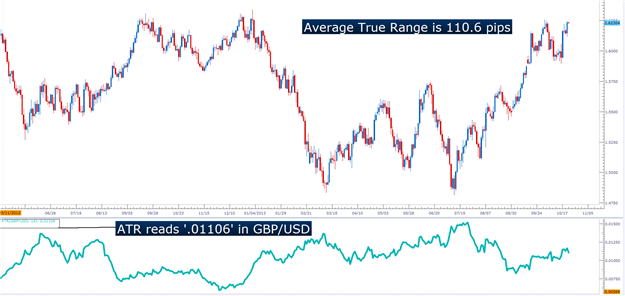

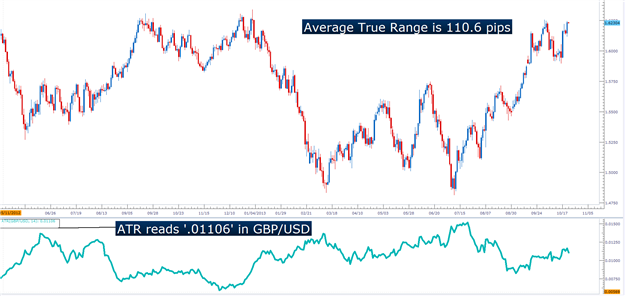

Bu hareketlerin değeri artarsa, ATR yükselir. Bu hareketler azalırsa, ATR düşer (aşağıya bakın).

ATR, oynaklığı ölçer ve bu, tüccarların gerçek piyasa davranışına dayalı olarak stop ayarlamasına olanak tanır:

Yatırımcıların başvurmadan önce bilmesi gereken birkaç ATR nüansı vardır. Bunları ATR ile Risk Yönetimi makalesinde derinlemesine ele alıyoruz. Birincisi, göstergenin değerleri gösterdiği formattır. RSI gibi bir osilatör gibi görünse ve ADX gibi bir göstergeye benzer şekilde hareket etse de; ATR'nin gerçek değeri, değerindedir. Son x periyotlarının 'Ortalama Gerçek Aralığı'nı ölçecektir, burada x, seçtiğiniz girdidir. ATR için varsayılan ve en yaygın giriş 14 dönemdir. ATR'nin değeri, analiz edilmekte olan döviz çiftinin fiyat formatında okunacaktır. Yani örneğin; EURUSD'de .00760 değeri gösteriliyorsa, bu 76 pip anlamına gelir (ondalık sayının sağındaki 4. yer, teklifte tek bir piptir).

ATR, değerleri döviz çiftinin fiyatı biçiminde görüntüler:

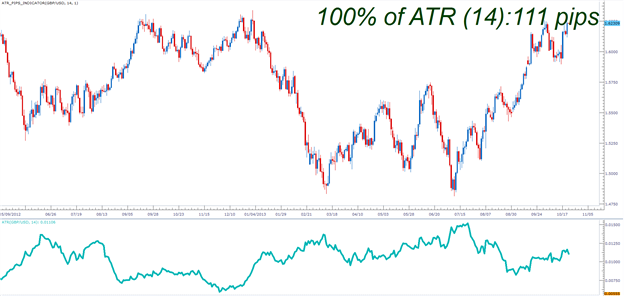

Biraz daha kolay bir seçenek var ve kısa vadeli teknikler kullanan tüccarlar için bu son derece yardımcı olabilir. Trading Station masaüstü için, ATR'yi otomatik olarak hesaplayan ve grafikte okunması çok kolay bir biçimde görüntüleyen özel bir gösterge vardır. Bu tamamen ücretsizdir ve bu bağlantıdan (bağlantı) FXCM App Store'dan indirilebilir. Aşağıda görebileceğiniz gibi, yalnızca ATR'yi göstermekle kalmaz, aynı zamanda '.6' kesirli pip'i uygun şekilde yuvarlar.

'ATR_Pips' Göstergesi, Ortalama Gerçek Aralığı okunması kolay bir biçimde görüntüler:

Gelişmiş Yol

Fiyat Hareketi, bir tüccarın performansı üzerinde büyük bir etkiye sahip olabilir. Fiyat eyleminin bir yaklaşıma dahil edilmesi, genellikle tüccar veya yapılan ticaret türünden bağımsız olarak gerçekleşecektir. Fiyat eylemi, tüccarların eğilimleri okumasına, destek ve direnç bulmasına ve belki de en önemlisi riskleri yönetmesine yardımcı olabilir.

Çünkü, sonuçta - fiyatlar yükseliyorsa ve sürekli yüksek-yüksekler ve yüksek-düşükler görüyorsak, trend tersine dönerse ticareti kapatmayı düşünmek mantıklı olmaz mı?

Unutmayın, bu tüccarların yaptığı bir numaralı hatadır ve bu nedenle stoplar çok önemlidir. Eğilim tersine dönerse, tüccarın en iyi tavsiyesi genellikle ticareti kapatmak ve başka bir yerde daha yeşil otlak aramaktır... çünkü tüccar aleyhine tersine dönme devam ederse, bir kayıp birçok kazancı silebilir.

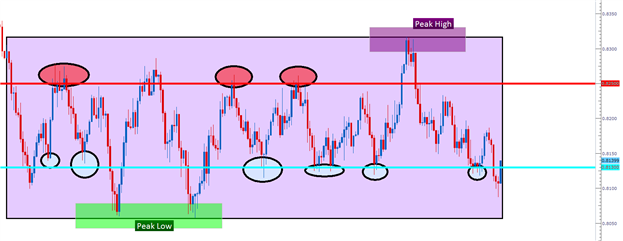

Tüccarlar bir trend ticareti yapıyorsa, stop yerleşimi için önceki karşı taraftaki salıncaklara bakabilirler. Dolayısıyla, eğer bir yükseliş trendi işlem görüyorsa, daha yüksek-yüksek ve daha yüksek-düşük seviyeleri görebilmemiz gerekir. Yükseliş trendinde yer almak için satın alıyorsak, durağımızı önceki düşüşün altına yerleştirmeye çalışabiliriz (resme bakın).

Bir yükseliş trendi sırasında, önceki düşük seviyenin altına stoplar yerleştirilebilir:

Öte yandan, düşüş trendinde satış yapıyorsak, durağımızı önceki yükselişin üzerine yerleştirmek isteriz.

Düşüş trendi sırasında, bir önceki yüksek seviyenin üzerine stoplar yerleştirilebilir.

Fiyat Eylemi ile Aralıklar Nasıl Analiz Edilir ve Ticaret Yapılır bölümünde, stop yerleştirmeye bakıyoruz.

menzile bağlı pazarlar. Bir aralık takas ediliyorsa, 'en yüksek' ve 'en düşük' tanımlanmalıdır (aşağıya bakınız).

Tüccarlar, stoplarını pozisyonlarının karşı tarafının zirvesinin hemen dışına yerleştirmeye çalışabilirler. Bu nedenle, eğer satın alırlarsa, tüccarlar stoplarını tepe-düşük seviyesinin hemen altına yerleştirmeye çalışacaklardır; ve zirvenin hemen üzerinde satış yapıyorsanız. Bu şekilde, aralık tüccara karşı bir kırılmaya dönüşürse, bir kaybeden birçok kazananın kazancını silmeden önce kanama durdurulabilir.

Daha iyi bir Fiyat Hareketi tüccarı olmak istiyorsanız, temel bilgileri bir Brainshark müfredatında bir araya getirdik. Aşağıdaki bağlantı sizi doğrudan derse götürecektir ve ziyaretçi defterine birkaç bilgiyi doldurduktan sonra oturum başlayacaktır.

Ichimoku teknik analizi ve çevrimiçi günlük ticaret stratejileri

Bu çevrimiçi alım satım eğitimi kursunda, Ichimoku Kinko Hyo (Dikkat: Ichiiii...Mooooo...Kuuuu), destek ve direnç değerlerini güçlü bir şekilde basitleştirilmiş bir biçimde gösteren ve çok popüler mum çubuğunun bir uzantısı olarak kabul edilen teknik trend tabanlı bir sistemdir. grafik sistemi. Aslında bu sistem, "bir bakışta" bir enstrümanın dengede (konsolidasyon) veya denge dışında (trend) olup olmadığını kolayca belirleyebilmeniz gerektiği fikri üzerine inşa edilmiştir.

Bu konuyla ilgili daha fazla video:

- Ichimoku - genel olarak bu gösterge hakkında , bu göstergenin her satırının ne anlama geldiği.

- Ichimoku bulutu, ticarette nasıl kullanılır

- Ichimoku Ticareti - Ichimoku Eğitimi - Ichimoku Bulut Ticareti ile Destek ve Direnç

- Ichimoku Sistemi ile Kumo Breakout Ticareti .

- Ichimoku ve Hareketli Ortalama Ticaret Analizi .

- Ichimoku ve Hareketli Ortalama Ticaret Analizi

- Teknik Analiz Kursu - Modül 10: Bulut Grafikleri: Ichimoku Tekniği

- Ichimoku - Ichimoku Kinko Hyo'nun Dezavantajları

- Ichimoku - İdeal Ichimoku SenaryolarıIchimoku - Kumo Bulut Çalışmaları I

- Ichimoku - Çoklu Onay

==============

mql5.com forumunda Ichimoku konuları/yazıları

- sinyallerin teorisi

- Oklarla Ichimoku uyarı göstergesi

- Ichimoku uyarı göstergesi iyileştirildi : uyarı uyarı modu düzeltildi ve otomatik ayarlar özelliği eklendi

=============

Ichimoku göstergesi açıklaması

- Tenkan Sen - son 9 işlem gününün en yüksek ve en düşük en düşük hareketli ortalaması. (En yüksek en yüksek + En düşük en düşük) / 2 son 9 işlem gününde

- Kijun Sen - son 26 işlem gününün en yüksek ve en düşük en düşük hareketli ortalaması. (En yüksek en yüksek + En düşük en düşük) / 2 son 26 işlem günü.

- Senkou Span A - Tenkan Sen ve Kijun Sen'in ortalaması, 26 gün ilerisini çizdi. (Tenkan Şen + Kijun Sen) / 2'si 26 gün önceden planlandı

- Senkou Span B - 26 gün öncesinden çizilen, son 52 gün içindeki en yüksek ve en düşük en düşük değerlerin ortalaması. (En yüksek en yüksek + En düşük en düşük) / 2, son 52 işlem gününde 26 gün önceden planlanmıştır.

- Chikou Span - kapanış fiyatı 26 gün sonra çizildi.

=============

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Şubat 2014'ü Okumak İlginç Bir Şey

yenidijital , 2014.02.25 16:46

Bulut Grafikleri: Ichimoku Tekniği ile Başarılı Ticaret, David Linton

Cloud Charts'ın yazarı David Linton, Madrid'deki 2004 IFTA konferansında Rick Bensignor tarafından yapılan bir sunum sırasında Ichimoku çizelgelerine olan ilgisini 'kıvılcım' çıkarmıştı. David, yöntemi konferanstan önce duymuştu, ancak Rick'e bunu "kararsız" bir şekilde sunduğu için teşekkür ediyor. David, Ichimoku bilgisi için bir arayışa başladı. İnterneti araştırdı, sonraki IFTA konferanslarında Japon delegeleri sorguladı, konferanslarda ve toplantılarda Rick Bensignor'u aradı ve hatta Tokyo'ya uçtu. Bu arayışın meyvesi ise Bulut Grafikleri kitabıdır.

Ichimoku yöntemi şimdi Batı ticaret odalarında hızla popüler hale geliyor ve neredeyse tüm teknik analiz yazılımlarında mevcut. David, egzotik ve karmaşık gibi görünen bir yöntemi, Japonca konuşmayan teknik analistler için kolay anlaşılır ve sağlam bir ticaret ve analiz aracına dönüştürdüğü için biraz kredi almalı.

Peki, Ichimoku nedir? Yöntemin tam adı, 'bir bakışta denge çubuk grafiği' anlamına gelen Ichimoku Kinko Hyo'dur. Ichimoku çizelgeleri bir Tokyo gazetecisi olan Goichi Hosoda tarafından tasarlandı ve yöntem bir kez tam olarak anlaşıldığında, bir kişinin bir bakışta piyasanın tam durumunu kavrayabileceğine inanıyordu. Ichimoku göstergelerinin çoğu şu veya bu zaman diliminde dengeyi temsil eder ve fiyat hareketi genellikle piyasanın dengede olup olmadığı, ondan uzaklaşıp uzaklaşmadığı veya geri dönüp dönmediği ile ilgili olarak analiz edilir. Doğaları gereği, çeşitli göstergeler dinamik destek veya direnç alanları da sunar.

Bulut Grafikleri üç bölüme ayrılmıştır. İlki, acemi teknik analist içindir ve onlara sadece Ichimoku analiziyle değil, aynı zamanda geleneksel tekniklerle ilgili birçok temel teknik analiz kavramını anlamak için tasarlanmıştır. Daha deneyimli teknik analistler bu kısmı atlamak isteyebilir.

İkinci bölüm okuyucuya Ichimoku çizelgelerinde kullanılan temel göstergeleri tanıtıyor (David bunlara bulut çizelgeleri diyor). Bu bölüm aşağıdakilerin türetilmesi ve yorumlanması ile ilgilidir:

1. Dönüm Çizgisi (Dönüşüm Çizgisi de denir)

2. Standart Hat (Temel Hat olarak da adlandırılır)

3. Bulut Aralığı A (Bulut Aralığı 1 olarak da adlandırılır)

4. Bulut Aralığı B (Bulut Aralığı 2 olarak da adlandırılır)

5. Gecikme Çizgisi (Gecikme Süresi de denir)

İkinci bölüm, Ichimoku çizelgelerini çoklu zaman çerçevesi anlamında uygulamak için bir rehberin yanı sıra genellikle gözden kaçan Dalga Prensibi, Fiyat Hedefleri ve Zaman Aralığı Prensibi sunar. Bununla birlikte, Ichimoku çizelgelerinin fiyat ve zaman projeksiyonuna uygulanması çok özneldir ve yalnızca bu nedenle projeksiyonlar deneyimli analistler tarafından bile sıklıkla kullanılmaz.

Bir Ichimoku grafiğine bakıldığında, analistlerin bazen grafiğin yoğunluğundan etkilenmeleri şaşırtıcı değildir. Deneyimsiz biri için kaos gibi görünebilir, ancak bunu aşmanın anahtarı, her bir göstergenin formülünü, birbirleriyle nasıl birleştiklerini, farklı zaman dilimlerinde ve renk kodlamasında fiyat hareketinin fikir birliğini nasıl temsil ettiklerini anlamaktır. İkinci bölümde David, ticaret masasındaki bir profesyonel şöyle dursun, teknik analize yeni başlayanlar için kolay olacak şekilde çizelgelerin yapımını ve yorumlanmasını açıklıyor.

Üçüncü bölüm, kutunun dışında düşünmeye teşvik edildiğimiz yerdir. Burada, Ichimoku çizelgelerinin kullanımı diğer teknik analiz teknikleriyle birleştirilir , göstergelere alternatif zaman girdileri önerilir ve pazar genişliği analizine uygulanması düşünülür. Kantitatif tüccarların tüketmesi için geriye dönük testlerle ilgili bir bölüm de vardır.

Genel olarak, bu kitap, bir zamanlar egzotik ve aşırı karmaşık olduğu düşünülen bir Japon teknik analiz yönteminin bilgi birikimini kolayca okunabilecek bir şekilde bir araya getiriyor. Ichimoku Kinko Hyo teknik analiz yönteminde kesin İngilizce metin olma potansiyeline sahiptir.

Değiştirilmiş Ters Fisher Dönüşümü (MIFT) ile RSI'yı Artırma - Bölüm 1

Artan fiyat hareketi, aşağı yönde yaşananlarla keskin bir tezat oluşturabilir. Fiyatlar yükselmeden daha hızlı düşme eğilimi gösterdiğinden, "Piyasa bir asansör gibi iner ama yürüyen merdiven gibi yükselir". Aynı zamanda, iyi bilinen Göreceli Güç Endeksi (RSI) gibi teknik göstergeler, yükselen fiyatları düşen fiyatlar ile aynı şekilde ele alır. Modifiye Ters Fisher Dönüşümü (MIFT) ile gösterge dağılımının ayarlanması, bu farklılıkların hesaba katılmasına yardımcı olur ve yeni ticaret uygulamaları sağlar. Bu belge, ticarette keşfetmek ve uygulamak için pratik örneklerle TSLabs: Modifiye Ters Fisher Dönüşümü özel göstergesini tanıtacaktır.

=======

Makale : MetaTrader 5'te Fisher Dönüşümü ve Ters Fisher Dönüşümünü Piyasa Analizine Uygulama

=======

MT5 CodeBase'den Göstergeler :

=======

Vaka, yüksek ve düşük ima edilen oynaklık durumlarında hangi stratejilerin kullanılacağına ilişkin slaytları gösterir. O ve Tom, piyasa koşullarının yaptığı oyun türlerini nasıl etkilediği hakkında konuşuyorlar.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Metatrader 5'teki standart göstergelere dayalı Piyasa Durumu Değerlendirmesi

yenidijital , 2013.09.01 21:06

Bu benim mesajım mı? kırmızı noktalı çizgiler olası satış durdurma ticareti içindir, mavi noktalı çizgiler satın alma durdurma mümkündür ...

=============

Her neyse - bu konudaki en son özetlerden bazılarını kopyaladım:

=============

Piyasa Durumu Değerlendirmesi

hikaye/konu buradan /farklı başlıktan başlatıldı

================================

Market koşulları

- örneklerle teori (birincil eğilim, ikincil eğilim) - şuradan bakarak okuyun bu gönderiye kadar bu gönderi

- Piyasa durumu teorisi hakkında özet açık bu gönderi

- Göstergelere göre her piyasa koşulu durumu hakkında pratik örnekler: bu sayfa kadar Bu

- trendstrength_v2 göstergesi burada ,

- AbsoluteStrength göstergesi yeni sürüm burada

- AbsoluteStrength göstergesi eski versiyonu bu gönderide

- AbsoluteStrengthMarket göstergesi: burada indirmek.

- Metatrader 5'te iyi bir özellik: grafik üzerinde fare ile zararı durdur/kar al hareket ettirin (nasıl yapılacağı ile ilgili video)

================================

M5 ve M1 zaman çerçevesi için 3 Stoch MaFibo ticaret sistemi

- ticaret örnekleri

- indirmek için şablon

- burada nasıl ticaret yapılacağına dair açıklama ve daha fazla açıklama

- nasıl kurulur

- 2stochm_v4 EA bu gönderide .

================================

PriceChannel ColorPar Ichi sistemi.

================================

MaksiGen ticaret sistemi

- indirmek için gösterge

- genel olarak sistem hakkında bazı açıklamalar nasıl kullanılır

- MT5 deyimi ile işlem örnekleri , daha fazla işlem burada .

- Paramon ticaret sistemi bu gönderide; Sistem ticareti nasıl yapılır - canlı örneklerle manuel ticaret - bu sayfayı okuyun.

================================

Merrill'in kalıpları bu sayfada .

================================

Iraksama - nasıl kullanılır, açıklama ve nerede okunmalı.

================================

Scalp_net ticaret sistemi

- şablon/göstergeler ve nasıl kullanılacağı bu yorumda .

- scalp_net_v132_tf EA, EURUSD M5 zaman çerçevesi için optimizasyon sonuçları/ayarları ile bu gönderide

- EURUSD M5 zaman çerçevesi için bu EA için olası ayarlar 1, geriye dönük test sonuçlarıyla birlikte bu gönderide .

================================

MTF sistemleri

takip etmek için daha fazlası ...

================================

MA Kanal Stokastik sistemi burada .

================================

Ichimoku

- sinyallerin teorisi

- Oklarla Ichimoku uyarı göstergesi

- Ichimoku uyarı göstergesi iyileştirildi : uyarı uyarı modu düzeltildi ve otomatik ayarlar özelliği eklendi

MACD/Fibonacci Teknik Analizini Doğru Kullanmak

Çoğunlukla alım satım seçenekleriyle ilgilidir (önceki video ile aynı) ancak gerçek pratik bir örnek olduğu için izlemesi ilginç.

=========

Çoğu tüccar MACD/Fibonacci analizini yanlış kullanır. İşte bazı canlı örneklerle birlikte bu göstergeleri kullanmanın doğru yolu!

Soru - İşlemimi Hafta Sonu Tutmalı mıyım?

Ichimoku Döviz Forex Ticaret Stratejileri ve Eğitimi

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Finansal Video Mart 2014'te İlginç Bir Şey

yenidijital , 2014.03.03 12:02

Ichimoku teknik analizi ve çevrimiçi günlük ticaret stratejileri

Bu çevrimiçi alım satım eğitimi kursunda, Ichimoku Kinko Hyo (Dikkat: Ichiiii...Mooooo...Kuuuu), destek ve direnç değerlerini güçlü bir şekilde basitleştirilmiş bir biçimde gösteren ve çok popüler mum çubuğunun bir uzantısı olarak kabul edilen teknik trend tabanlı bir sistemdir. grafik sistemi. Aslında bu sistem, "bir bakışta" bir enstrümanın dengede (konsolidasyon) veya denge dışında (trend) olup olmadığını kolayca belirleyebilmeniz gerektiği fikri üzerine inşa edilmiştir.

Bu konuyla ilgili daha fazla video:

- Ichimoku - genel olarak bu gösterge hakkında , bu göstergenin her satırının ne anlama geldiği.

- Ichimoku bulutu, ticarette nasıl kullanılır

- Ichimoku Ticareti - Ichimoku Eğitimi - Ichimoku Bulut Ticareti ile Destek ve Direnç

- Ichimoku Sistemi ile Kumo Breakout Ticareti .

- Ichimoku ve Hareketli Ortalama Ticaret Analizi .

- Ichimoku ve Hareketli Ortalama Ticaret Analizi

- Teknik Analiz Kursu - Modül 10: Bulut Grafikleri: Ichimoku Tekniği

- Ichimoku - Ichimoku Kinko Hyo'nun Dezavantajları

- Ichimoku - İdeal Ichimoku SenaryolarıIchimoku - Kumo Bulut Çalışmaları I

- Ichimoku - Çoklu Onay

==============

mql5.com forumunda Ichimoku konuları/yazıları

- sinyallerin teorisi

- Oklarla Ichimoku uyarı göstergesi

- Ichimoku uyarı göstergesi iyileştirildi : uyarı uyarı modu düzeltildi ve otomatik ayarlar özelliği eklendi

=============

Ichimoku göstergesi açıklaması

- Tenkan Sen - son 9 işlem gününün en yüksek ve en düşük en düşük hareketli ortalaması. (En yüksek en yüksek + En düşük en düşük) / 2 son 9 işlem gününde

- Kijun Sen - son 26 işlem gününün en yüksek ve en düşük en düşük hareketli ortalaması. (En yüksek en yüksek + En düşük en düşük) / 2 son 26 işlem günü.

- Senkou Span A - Tenkan Sen ve Kijun Sen'in ortalaması, 26 gün ilerisini çizdi. (Tenkan Şen + Kijun Sen) / 2'si 26 gün önceden planlandı

- Senkou Span B - 26 gün öncesinden çizilen, son 52 gün içindeki en yüksek ve en düşük en düşük değerlerin ortalaması. (En yüksek en yüksek + En düşük en düşük) / 2, son 52 işlem gününde 26 gün önceden planlanmıştır.

- Chikou Span - kapanış fiyatı 26 gün sonra çizildi.

=============

Bu borsa nasıl yapılır bilgisidir

===========

Yakın zamanda MetaTrader 5 ticaret platformu için likidite sağlayıcılarına ve borsalara çeşitli entegrasyon ağ geçitleri geliştirilmiştir. Bu çözümleri kullanarak, brokerler artık işlerini büyük ölçüde geliştirebilir ve yeni pazarlara girebilir. İlk entegrasyon sonuçlarını özetlemeye ve halihazırda çalışan MetaTrader 5 ağ geçitlerinin bir listesini yapmaya karar verdik.

Likidite Sağlayıcılar (ECN'ler)ECN'ler ( Elektronik İletişim Ağları ) MetaTrader 5'i kullanırken likidite sağlar. En tanınmış sağlayıcılara ağ geçitleri geliştirdik ve herhangi bir MetaTrader 5 komisyoncusu artık hizmetlerinden yararlanabilir:

- integral

- CitiFX Pro

- Hotspot FX

- Hızlı Maç

- para birimi

Ağ geçitlerimiz yalnızca likidite sağlayıcılarına erişim sağlamakla kalmaz, aynı zamanda işlemlerin yürütülmesinde maksimum hız sağlar. Ayrıca, bu ağ geçitleri, aracıların bir sağlayıcıya hızla bağlanmasına ve hizmetlerini kullanmasına olanak tanıyan oldukça basit ve güvenli çözümlerdir.

BorsaMetaTrader 5, çoklu pazar platformu olarak geliştirilmiştir. Günümüzde sadece Forex ticareti düzenlemek için değil, aynı zamanda borsalarda çalışmak için de kullanılabilir:

- Moskova Borsası (eski RTS)

- Singapur Ticaret Borsası (SMX)

- Dubai Altın ve Emtia Borsası (DGCX)

- Küresel Ticaret Kurulu (GBOT)

- BM&FBOVESPA (Brezilya borsası)

- Ukrayna Borsası

- Chicago Ticaret Borsası (CME)

- Varşova Menkul Kıymetler Borsası (WSE)

- Avustralya Menkul Kıymetler Borsası (ASX)

- Türkiye Vadeli İşlemler Borsası (TURKDEX)

MetaTrader 5 platformunun çok yönlülüğü, aracılık işini genişletmeyi ve yeni pazarlara girmeyi kolaylaştırır. Örneğin, herhangi bir Forex komisyoncusu bir borsada çalışmaya başlayabilir ve bir borsa komisyoncusu platformu bir borsada başlatabilir ve ardından Forex piyasasına girebilir. Bu durumların herhangi birinde, tüm MetaTrader 5 teknolojileri ve hizmetleri ( sosyal , mobil ve algoritmik ticaret ile ticaret robotları pazarı ) işlevlerini korur ve tüccarlar için çekici kalır.

Platformun özellikleri önerilen listenin ötesine geçiyor ve MetaTrader 5'in diğer borsalar ve likidite sağlayıcıları ile entegrasyonu çalışmaları devam ediyor. Ayrıca, Ağ Geçidi API'si , aracıların herhangi bir sisteme bir ağ geçidi geliştirmesine veya kendi başlarına takas etmesine olanak tanır. Bazı komisyoncular bunu zaten yapmışken, önerilen arayüzler işlerini büyük ölçüde basitleştirdi. Ayrıca API, birden çok sağlayıcı ile hibrit bir ECN motorunun geliştirilmesine izin verir. Bu motor, ticaret sunucusunun kendi ECN platformu olarak işlev görecektir.

===========

Gün İçi, Momemtum ve pozisyon Ticareti için Hareketli Ortalamalar nasıl etkin bir şekilde kullanılır.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Göstergeler: Özel Hareketli Ortalama

yenidijital , 2013.07.31 07:53

Hareketli Ortalamalarla Kısa Vadeli Forex TicaretiKısa vadeli ticaret, 10 ve 20 hareketli ortalama gibi kısa dönem hareketli ortalamaları kullanacaktır.

Aşağıdaki örnekte, Forex sinyalleri oluşturmak için 10 ve 20 hareketli ortalama kullanıyoruz; üretilen sinyaller, trendi mümkün olduğunca erken belirleyebilir.

Hareketli Ortalamaları Kullanarak Scalper Ticareti

Kafa derisi ticaretinde fiyat dalgalanmalarının ticaretini yapmak için kullanılan en yaygın kullanılan teknik analiz yöntemlerinden biri hareketli ortalamaların kullanılmasıdır. hareketli ortalamalar, kafa derisi tüccarı için karlı bir grafik yapısı sağlayan bir göstergedir.

Hareketli ortalamaların arkasındaki fikir, piyasaya girmek için bir sinyal almadan önce analizi basitçe geliştirmektir. Hareketli ortalamalara göre kısa vadede hedefler planlamak ve belirlemek, bir tüccarın piyasadaki çıkarlarını belirlemesine ve dolayısıyla buna göre ticaret yapmasına yardımcı olur.

Hedeflerin çoğu, MA'da belirli bir süre kullanılarak belirlenebilir. Hareketli ortalamalar, tüccarın kısa vadede uzun vadede kafa derisi alıp alamayacağını belirler. Ayrıca, fiyatın üstündeki veya altındaki fiyat hareketi, işlem günü için piyasanın durumunu belirler.

Fiyat hareketinin büyük bir kısmının MA'nın altında olduğu düşünülürse, o zaman gün için yanlı ticaret/forex trendi kısadır. Çoğu tüccar, MA'yı bir ticarete nereden girileceğini belirlemek için destek veya direnç olarak kullanır, eğer fiyat MA'ya forex eğilimi yönünde dokunursa bir ticaret açılır.

Hareketli ortalamalar çizilir ve fiyat hareketi ile kesişme noktası piyasaya uygun giriş ve çıkış zamanlarını belirlemek için kullanılabilir. Piyasadaki fiyat hareketinin forex trendlerinde ve faaliyetlerinde her zaman salınım olduğundan, fiyat MA'dan bu salınım ve sıçrama sürecini tekrarlayacaktır ve bu, forex ticaret sinyalleri oluşturmak için kullanılabilir.

Kafa derisi tüccarı hareketli ortalamaları kullanır, yukarı yönlü bir Forex trendinde fiyat tabanını ve aşağı yönlü bir Forex trendinde fiyat tavanını tanımlar.

Basit hareketli ortalamalar hesaplanır ve yaklaşımları, hareketli ortalamaları hesaplamak için yeterli veriyi kullanarak belirli bir zaman diliminde fiyatın gözlemlenmesine dayanır, hareketli ortalama ne hakkındadır? Hareketli ortalamaların yorumlanması, birçok kafa derisi tüccarına bir para birimini nasıl ve ne zaman ticaret yapacaklarına dair birçok ipucu sağlamıştır.

Hareketli Ortalama ile Orta Vadeli Alım Satım

Orta vadeli ticaret 50 dönem MA kullanacaktır.

50 dönem MA, fiyat için destek veya direnç seviyesi görevi görür.

Bir yükseliş trendinde, 50 dönem MA bir destek görevi görecek, fiyat MA'ya dokunduktan sonra her zaman geri dönmelidir. Fiyat MA'nın altında kapanırsa, bu bir çıkış sinyalidir.

50 dönem MA Desteği

Düşüş trendinde 50 periyod MA bir direnç görevi görecektir, hareketli ortalamaya dokunduktan sonra fiyat her zaman düşmelidir. Fiyat hareketli ortalamanın üzerinde kapanırsa, bu bir çıkış sinyalidir.

Forex Piyasasında 50 Günlük Hareketli Ortalama Analizi

Döviz çiftinizin fiyatı yükselirken, izlemek istediğiniz önemli bir çizgi vardır. Bu 50 günlük hareketli ortalama. Döviz çiftiniz bunun üzerinde kalırsa, bu çok iyi bir işarettir. Döviz çiftiniz yüksek hacimde çizginin altına düşerse, dikkatli olun, ileride geri dönüş olabilir.

50 günlük bir MA satırı, 10 haftalık kapanış fiyatı verisini alır ve ardından ortalamayı çizer. Hat her gün yeniden hesaplanır. Bu, bir döviz çiftinin fiyat eğilimini gösterecektir. Yukarı, aşağı veya yan olabilir.

Normalde yalnızca 50 günlük MA'larının üzerindeki döviz çiftlerini satın almalısınız. Bu size döviz çiftinin fiyatta yukarı yönlü olduğunu söyler. Her zaman trendle ticaret yapmak istersiniz, buna karşı değil. Geçmişte ve günümüzde dünyanın en büyük tüccarlarının çoğu, yalnızca trend doğrultusunda ticaret yapıyor veya ticaret yapıyor.

Başarılı bir döviz çifti fiyatı düzelttiğinde, ki bu normaldir, 50 günlük MA'sına düşebilir.

Kazanan döviz çiftleri normalde bu hatta tekrar tekrar destek bulacaktır. Yatırım fonları, emeklilik fonları ve hedge fonları gibi büyük ticaret kurumları, en iyi döviz çiftlerini çok yakından izliyor. Bu büyük hacimli ticaret kuruluşları, 50 günlük çizgisine inen harika bir döviz çifti tespit ettiğinde, bunu bir pozisyon eklemek veya makul bir fiyata bir pozisyon başlatmak için bir fırsat olarak görürler.

Döviz çifti fiyatınızın 50 günlük çizgi boyunca aşağı doğru dilimlenmesi ne anlama gelir? Yoğun hacimde gerçekleşirse, döviz çiftini satmak için güçlü bir sinyaldir. Bu, büyük kurumların hisselerini sattığı anlamına gelir ve bu, temeller hala sağlam görünse bile fiyatlarda dramatik bir düşüşe neden olabilir. Şimdi, hafif hacimde döviz çiftiniz 50 günlük çizgisinin biraz altına düşerse, sonraki günlerde döviz çiftinin nasıl hareket ettiğini izleyin ve gerekirse uygun işlemi yapın.

Hareketli Ortalama ile Uzun Vadeli Ticaret

Uzun vadeli ticaret, 100 ve 200 hareketli ortalama gibi uzun dönemli hareketli ortalamaları kullanır.

Bu hareketli ortalamalar, uzun vadeli destek ve direnç seviyeleri olarak hareket eder. Birçok tüccar 100 ve 200 hareketli ortalamaları kullandığından, fiyat genellikle bu destek ve direnç seviyelerine tepki verir.

200 günlük MA hakkında bilgi edinin

Forex Trading'de yatırımcılar, bir döviz çiftinin iyi bir alım veya satım olup olmadığını belirlemeye yardımcı olmak için hem temel analizi hem de teknik analizi kullanabilir.

Teknik analiz tekniğinde, bir para birimi için arz ve talebi ölçmek isteyen tüccarlar, verileri farklı şekillerde incelemek için 200 günlük hareketli ortalamayı kullanır.

Tüccarlar en çok MA'nın temel analizine aşinadır. 200 günlük hareketli ortalama, uzun vadeli destek veya direnç seviyesini çizmek için kullanılır. Fiyat 200 günlük MA'nın üzerindeyse fiyat yükseliş, altındaysa düşüş eğilimi gösterir.

Arz ve talebi ölçmenin yollarından biri, son 200 işlem seansındaki ortalama kapanış fiyatını hesaplamaktır. bu, zamanda geriye giden her günü hesaba katar ve bu 200 günlük ortalamanın, dolayısıyla 200 günlük MA teriminden nasıl hareket ettiğini gösterir.

Özellikle ortalama 200 günlük MA'nın teknik analizde bu kadar popüler olmasının nedeni, tarihsel olarak forex piyasasında alım satım için karlı sonuçlarla kullanılmış olmasıdır. Popüler bir zamanlama stratejisi, fiyat hareketi 200 günlük hareketli ortalamasının üzerindeyken satın almak ve altına düştüğünde satmak için kullanılır.

Bireysel döviz çiftleri ile, yatırımcılar, bir döviz çifti 200 günlük Hareketli Ortalamanın üzerine çıktığında veya altına düştüğünde bilgilendirilmekten yararlanabilir ve ardından sinyalin uzun veya kısa gitmek için bir fırsat olup olmadığını belirlemeye yardımcı olmak için temel analizi kullanabilir.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Göstergeler: Özel Hareketli Ortalama

yenidijital , 2013.07.31 07:58

20 Pip Fiyat Aralığı Hareketli Ortalama Forex Stratejisi20 piplik fiyat aralığı hareketli ortalama stratejisi, 1 Saat ve 15 dakikalık Ticaret çizelgeleri ile kullanılır. Bu çizelge zaman dilimlerinde 100 ve 200 basit hareketli ortalama göstergesini kullanıyoruz.

Hem 1 Saat hem de 15 dakikalık grafik zaman çerçeveleri, Forex trendinin yönünü belirlemek için 100 ve 200 SMA'yı (SMA Göstergesi) kullanacaktır.

1 Saatlik grafik zaman çerçevesi, hareketli ortalamaların yönüne bağlı olarak Forex trendinin uzun vadeli yönünü, yukarı veya aşağı trendi kontrol eder. Alınan tüm işlemler bu yönde olmalıdır.

Ardından, alım satımlara girmek için en uygun noktayı bulmak için 15 dakikalık fiyat grafiğini kullanırız. İşlemler sadece fiyat 200 basit MA'nın 20 pip aralığında olduğunda açılır, fiyat bu pip aralığında değilse işlemler açılmaz.

Al Sinyali - Forex Yükseliş Trendi/Boğa Piyasası

20 pip hareketli ortalama Forex ticaret stratejisini kullanarak Forex satın alma (yükseliş sinyalleri) oluşturmak için 1 saatlik ve 15 dakikalık grafik zaman çerçevesini kullanacağız.

1 saatlik Forex grafiği zaman diliminde döviz çiftinin fiyatı hem 100 hem de 200 basit hareketli ortalamanın üzerinde olmalıdır. Daha sonra bir ticaret sinyali oluşturmak için daha düşük bir grafik zaman çerçevesine, 15 dakikalık grafik zaman çerçevesine geçiyoruz.

15 dakikalık grafik zaman diliminde, fiyat 200 SMA'nın üzerinde 20 pips aralığına ulaştığında, bir alış ticareti açarız ve 200 SMA'nın altına 30 pips zararı durdururuz. Zararı durdur, riskiniz için uygun olan Pip miktarına ayarlanabilir, ancak normal Forex oynaklığı tarafından durdurulmaktan kaçınmak için en iyisi 30 pip durdurma kaybı kullanmaktır.

200 SMA'dan çok uzak olmaması koşuluyla, fiyat 100 Basit hareketli ortalamaya dokunduğunda da bir alım ticareti açılabilir. Normalde 100 SMA, 200 SMA'nın 20 pip aralığında olacaktır.

Satış Sinyali – Forex Düşüş Trendi/Ayı Piyasası

20 pips hareketli ortalama Forex ticaret stratejisini kullanarak Forex satışı (kısa sinyaller) oluşturmak için 1 saatlik ve 15 dakikalık grafik zaman çerçevesini de kullanacağız.

1 saatlik grafik zaman diliminde fiyat hem 100 hem de 200 basit hareketli ortalamanın altında olmalıdır. Ardından bir Ticaret Sinyali oluşturmak için 15 dakikalık grafik zaman çerçevesine geçiyoruz.

15 dakikalık grafikte, fiyat 200 SMA'nın altındaki 20 pip aralığına ulaştığında, bir satış işlemi açarız ve 200 basit hareketli ortalamanın üzerine 30 pip zarar durdururuz.

Bu yöntemle fiyat genellikle bu seviyelerden sıçrar çünkü birçok tüccar bu seviyeleri izler ve benzer işlemleri aynı noktada açar.

Bu seviyeler, para birimi fiyat çizelgelerinde kısa vadeli direnç veya destek seviyeleri olarak hareket eder.

Bu Ticaret Stratejisi için Kar Alma seviyesi

Bu ticaret stratejisi ile fiyat sıçrayacak ve orijinal Forex trendi yönünde hareket edecektir. Bu hamle 70 - 100 pip arasında değişecektir.

Bu nedenle, en iyi kâr alma seviyesi, 200 basit hareketli ortalamadan 80 pip olarak kabul edilecektir.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Göstergeler: Özel Hareketli Ortalama

yenidijital , 2013.07.31 07:48

Ticaret yapmak için hareketli bir ortalama nasıl seçilirBir tüccar, ticaret yaptığı zaman çerçevesine göre hareketli bir ortalama seçebilir; Tüccar, dakika grafiğini, saatlik çizelgeleri, günlük çizelgeleri ve hatta haftalıkları ölçmek için hareketli ortalamayı seçebilir.

Tüccar ayrıca kapanış fiyatı, açılış fiyatı veya medyan fiyatının ortalamasını seçebilir.

Hareketli ortalama, trendlerin gücünü ölçmek için yaygın olarak kullanılan cihazlardır. Veriler kesindir ve çıktısı bir satır olarak tercihlere göre özelleştirilebilir.

Hareketli ortalamanın kullanılması, trend yönünde işlem yapmak için kullanılan alım satım sinyalleri oluşturmanın temel yollarından biridir, çünkü hareketli ortalama bir gecikmeli ve trend izleyen bir göstergedir. Gecikmeli bir gösterge olarak hareketli ortalama göstergesi, öncü göstergelerin aksine geç sinyal verme eğiliminde olacağı anlamına gelir. Bununla birlikte, bir gecikme göstergesi olarak Hareketli ortalama, öncü göstergelere kıyasla daha doğru sinyaller verir ve kamçılara daha az eğilimlidir.

Yatırımcılar, yaptıkları ticaretin türüne bağlı olarak kullanılacak hareketli ortalama süreyi seçerler; kısa vadeli, orta vadeli ve uzun vadeli.

- Kısa Vadeli: 10 -50 Dönem Hareketli Ortalama

- Orta Vadeli: 50 - 100 Dönem Hareketli Ortalama

- Uzun Vadeli: 100 - 200 Dönem Hareketli Ortalama

Kısa vadeli hareketli ortalamalar, fiyat hareketine duyarlıdır ve trend sinyallerini uzun vadeli hareketli ortalamalardan daha hızlı tespit edebilir. uzun vadeli (200 dönem) bir ortalamadan daha yakın bir çizgi. Daha kısa vadeli hareketli ortalamalar, uzun vadeli olanlara kıyasla kırbaçlara daha yatkındır.

Uzun vadeli ortalamalar, kamçılardan kaçınmaya yardımcı olur, ancak yeni eğilimleri ve geri dönüşleri tespit etmede daha yavaştır.

Uzun vadeli hareketli ortalamalar, ortalamayı daha fazla fiyat verisi kullanarak hesapladığından, kısa vadeli hareketli ortalama kadar hızlı tersine dönmez ve trenddeki değişiklikleri yakalamak yavaştır. Bununla birlikte, trend daha uzun süre yürürlükte kaldığında daha uzun vadeli hareketli ortalama daha iyidir.

Bir tüccarın işi, eğilimleri olabildiğince erken tespit ederken aynı zamanda sahte sinyallerden (kamçı testereleri) kaçınacak hareketli bir ortalama bulmaktır.

- Ücretsiz ticaret uygulamaları

- İşlem kopyalama için 8.000'den fazla sinyal

- Finansal piyasaları keşfetmek için ekonomik haberler

Gizlilik ve Veri Koruma Politikasını ve MQL5.com Kullanım Şartlarını kabul edersiniz

Genel olarak forex ve finans piyasası hakkında ticaret ve eğitim videosu (örneğin youtube'dan).

Lütfen ilginç bulduğunuz forex videosunu yükleyin. Doğrudan reklam yok ve offtopik yok lütfen.

Videosuz yorumlar silinecektir.