Разговор с искусственным интеллектом (ИИ) о форексе. - страница 119

Вы упускаете торговые возможности:

- Бесплатные приложения для трейдинга

- 8 000+ сигналов для копирования

- Экономические новости для анализа финансовых рынков

Регистрация

Вход

Вы принимаете политику сайта и условия использования

Если у вас нет учетной записи, зарегистрируйтесь

Не до конца понимаю, как эти модели можно реализовать в ТС. Один РСИ мало что может. Возможно нужны какие то еще условия, возможно просто и индикаторов или может с обученных моделей по другим индикаторам, или приращениям.

На усредненных данных прогноз всегда дешевле, в данных уже есть история, приращения это конечно не тики, но это без истории.

Не до конца понимаю, как эти модели можно реализовать в ТС. Один РСИ мало что может. Возможно нужны какие то еще условия, возможно просто и индикаторов или может с обученных моделей по другим индикаторам, или приращениям.

На усредненных данных прогноз всегда дешевле, в данных уже есть история, приращения это конечно не тики, но это без истории.

Хороший вопрос, если бы был простой ответ, многие бы его уже нашли.

Предположим, что на данный момент у меня есть свои сигнальные индикаторы, которые находят паттерны и сигнализируют о возможном изменении направления цены. Вот изображение индикаторов RSI и CCI (изменено для моих нужд). Красные бары индикатора сигнализируют о продаже, синие – о покупке, желтые – о высокой вероятности наличия сигнала. Сигнал считается сформированным, если следующий бар не содержит сигнала. Я пометила сигналы индикатора CCI красными вертикальными линиями, а сигналы индикатора RSI — желтыми линиями. Как видите, эти индикаторы фактически не дублируют сигналы, они также имеют разную чувствительность. Итак, на данный момент, важность прогнозирования заключается в том, что, возможно, я смогу предсказать формирование сигнала на один бар ранше.

Конечно, также есть возможность использовать изменения направления прогноза как подтверждение продолжения или изменения существующего движения цены. Если есть сигнал на продажу и прогноз указывает на снижение значения показания индикатора, то подтягиваем стоп и сдвигаем ТП.

Иными словами, при обучении регрессионной модели ей все равно прогнозирует она с опережением или с запаздыванием. Она просто уменьшает ошибку между фактом и прогнозом, не важно с каким знаком. Поскольку минимальную ошибку проще зафитить с запаздыванием, она это делает.

Честно говоря, я не понимаю, что вы имеете в виду, говоря о запаздывани прогноза.

Сейчас 11:58 по серверному времени, поэтому около 11:59 двенадцать баров RSI, начинающихся с 0 (текущего), будут прочитаны и переданы модели для прогнозирования. Около 12:00 у меня будет прогноз на новый бар, относительно которого неизвестно движение цены и соответственно значение индикатора.

Честно говоря, я не понимаю, что вы имеете в виду, говоря о запаздывани прогноза.

Сейчас 11:58 по серверному времени, поэтому около 11:59 двенадцать баров RSI, начинающихся с 0 (текущего), будут прочитаны и переданы модели для прогнозирования. Около 12:00 у меня будет прогноз на новый бар, относительно которого неизвестно движение цены и соответственно значение индикатора.

Взять факт и прогноз кривые и сравнить какая из них запаздывает по отношению к другой. Lead-lag relation. Прогноз не должен отставать в среднем.

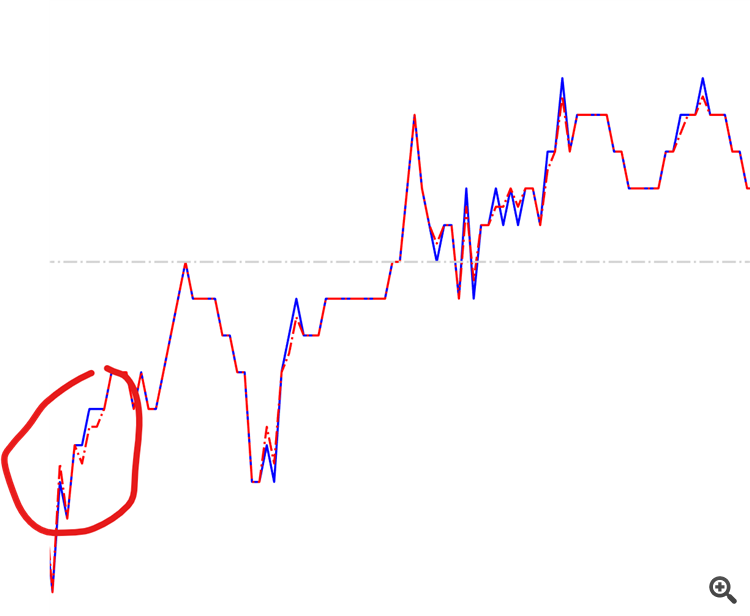

Если я правильно понимаю, вы говорите о местах, которые в примере обведены красной линией. Я не вижу в этом проблемы на данный момент, потому что реальное значение индикатора подается в следующем цикле прогнозирования. Модель никогда не использует ранее предсказанные значения, чтобы сделать свой следующий прогноз.

Если я правильно понимаю, вы говорите о местах, которые в примере обведены красной линией. Я не вижу в этом проблемы на данный момент, потому что реальное значение индикатора подается в следующем цикле прогнозирования. Модель никогда не использует ранее предсказанные значения, чтобы сделать свой следующий прогноз.

Возьмите что-то по типу кросс-корреляции, то есть нужно определить значения какой кривой запаздывают, а какой опережают. И сравните факт с прогнозом. Если прогноз отстает (будет отставать в среднем на 1 бар), то это не прогноз и сопоставим с наивным. Если опережает или совпадает с фактом, тогда хорошо. Так наверное понятнее, чем сравнение через среднеквадратичные ошибки с наивным прогнозом, для которого нужны чистые условия (стационарность среднего и дисперсии), например приращения с единичным лагом, разделенные на волатильность. Иначе ошибки теряют смысл, потому что ошибку на трендовом участке нельзя равнять с ошибкой на флэтовом. Они выглядят одинаково по значениям, но в первом случае потенциальный убыток выше, потому что трендовые ошибки коррелируют между собой, то есть имеют тенденцию к продолжению.

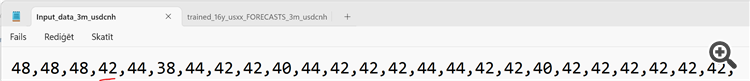

Попробуем проанализировать предсказание модели

Последнее известное значение — 48, прогнозируемое значение — 41, фактическое — 42;

известное значение — 42, прогнозируемое значение — 43, фактическое — 44;

И так далее. Поскольку дело не в цене, а в значении индикатора, мне важно, чтобы реальное направление изменения значений индикатора совпадало с прогнозируемым направлением изменения значений индикатора.

+

Одним словом, я ориентируюсь на направление изменений, +1;+2;+3;+1; все это растущий прогноз, при том, что реально может быть +2;+2;+2;+2.

Плохо, если в реальности +2;+2;+2;+2, а прогноз -2;+3;-2;+1. Тогда реальная ситуация кардинально отличается от прогноза. И вместо роста значений с прогнозом получается флет.