Он нужен каждому трейдеру.

Знаете ли вы, что это такое.

Во многих случаях это разница между успехом и неудачей на рынке.

Смотрите пятый эпизод серии "Traders Whiteboard" и узнайте от мастера трейдинга Адама Хьюисона, как включить этот ключевой элемент в свою собственную торговлю.

===============

Как построить торговый план из четырех пунктов

Что

Самый важный аспект торгового плана - это определение типа трейдера, которым вы являетесь. Если вы начинающий трейдер и не совсем уверены в том, каким типом трейдера вы хотите быть, то это вполне нормально - вы можете изменить этот план, когда увидите больше результатов и получите лучшее представление о том, в каком направлении вы хотите двигаться.

Преимущество такого подхода заключается в том, что он помогает вам оставаться на земле. Допустим, вы - технический свинг-трейдер, но в предстоящем отчете NFP вы видите особенно привлекательную ситуацию, которую, по вашему мнению, стоит быстро скальпировать.

Если скальп не сработает и будет получен убыток - "что" торгового плана служит напоминанием о том, что вы торговали вне своей зоны комфорта.

Как

Торговый план ничего не стоит без определения того, "как" трейдер хочет входить в позиции и управлять ими. Это может быть как простое "Я собираюсь скальпировать тренды", так и сложное "Я собираюсь делать скальпы при пересечении 8-периодной EMA на 5-минутном графике, когда цена находится ниже 34-периодной часовой EMA".

Все зависит от того, насколько глубокими вы хотите быть. Преимущество более четко определенной стратегии в этой части плана позволяет вам вернуться к ней позже, чтобы устранить неполадки, если результаты не соответствуют вашим ожиданиям. Более слабо определенная стратегия в этой части плана может привести к отсутствию дисциплины при совершении сделок, поскольку трейдер не взял на себя обязательства по стратегии, включив ее в свой торговый план.

Важное замечание - стратегия должна быть вашей, адаптированной к вашей уникальной толерантности к риску и индивидуальности. Это также должно сочетаться с "что" торгового плана, поскольку это является продолжением вашего типа трейдера.

Когда

Эта часть плана часто упускается трейдерами, поскольку многие рынки в некоторой степени определяют, когда именно вы можете торговать. Если вы торгуете акциями, то вам придется придерживаться часов работы рынка. Даже в этом случае многие трейдеры предпочитают сосредоточиться на первом или последнем часе дня, поскольку именно в это время происходит большая часть волатильности.

Но на рынке Forex трейдеру доступно гораздо больше гибкости - и это не всегда положительный момент. Рынок FX движется 24 часа в сутки и часто демонстрирует различные характеристики в зависимости от времени суток и региона мира, предоставляющего ликвидность.

Важность определения "когда" торгового плана заключается в том, что это позволяет трейдерам изучать и совершенствовать свои стратегии и подходы с минимальным количеством движущихся переменных. Если трейдер обычно применяет свою стратегию во время азиатской сессии, но по какой-то причине не может заснуть и начинает торговать во время открытия торгов в Лондоне с той же стратегией, он вносит совершенно новый и незнакомый риск в свой подход.

Почему

Последняя часть плана, на мой взгляд, является самой важной. Здесь вы записываете свои цели и причины, по которым вы стали трейдером. Они могут быть как амбициозными, например, "я хочу стать миллиардером", так и разумными, например, "я хочу заменить свой доход, чтобы проводить больше времени с семьей". Я настоятельно рекомендую вам ставить реалистичные, честные цели, иначе их будет практически невозможно достичь. Я говорю из собственного опыта.

Торговля - это не просто. Она может быть трудной, тяжелой, затратной и разочаровывающей одновременно. Особенно когда у нас есть фундаментальные условия, которые, как мы говорим в Техасе, "ясны как грязь".

Почему" торгового плана служит напоминанием о том, почему вы готовы пройти через боль; и когда наступают трудные времена или на счете наблюдается большая просадка, это может помочь увидеть "общую картину". Это позволит трейдеру сделать шаг назад и понять, что причины, по которым он хочет стать успешным трейдером, стоят любых испытаний и невзгод, через которые он может пройти.

Если цель больше не кажется стоящей разочарований, то, по крайней мере, вы знаете, что пришло время сделать шаг назад и либо переоценить свои возможности, либо уйти.

===============

Ichimoku - изучение облака Кумо I

- Ichimoku - об этом индикаторе в целом, что означает каждая линия этого индикатора.

- Облако Ичимоку, как использовать его в торговле

- Торговля по Ичимоку - Обучение Ичимоку - Торговля по облаку Ичимоку с поддержкой и сопротивлением

- Торговля на прорыве Кумо с помощью системы Ичимоку.

- Торговый анализ Ichimoku vs Moving Average.

- Торговый анализ Ichimoku vs Moving Average

- Курс технического анализа - Модуль 10: Облачные графики: техника Ичимоку

- Ichimoku - Недостатки Ichimoku Kinko Hyo

Форум о трейдинге, автоматических торговых системах и тестировании торговых стратегий

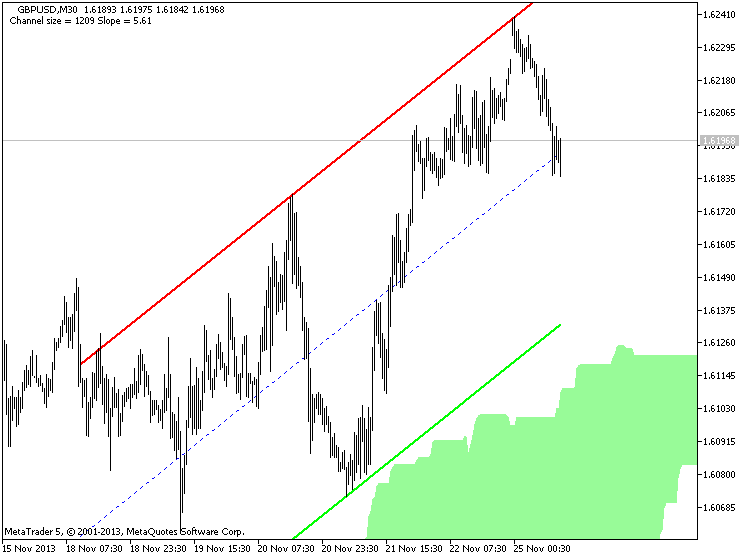

Технический анализ USDJPY 23.06 - 30.06 : Завершение ралли к диапазону

newdigital, 2013.06.27 12:07

Ну... то, что я здесь объясняю текстом и графиками - это понятно трейдерам. Но на форуме есть трейдеры и кодеры. И я думаю, мы все знаем, что в некоторых случаях они используют другой "forex english". Поэтому я просто перевожу некоторые термины/слова, которые я использую для технического анализа Ichimoku, на язык "coding english" :) :

- Tenkan Sen - скользящее среднее значение самого высокого и самого низкого минимума за последние 9 торговых дней. (Самый высокий максимум + Самый низкий минимум) / 2 за последние 9 торговых дней.

- Kijun Sen - скользящая средняя из наибольшего максимума и наименьшего минимума за последние 26 торговых дней. (Наибольший максимум + Наименьший минимум) / 2 за последние 26 торговых дней.

- Senkou Span A - среднее значение Tenkan Sen и Kijun Sen, построенное на 26 дней вперед. (Tenkan Sen + Kijun Sen) / 2, построенное на 26 дней вперед.

- Senkou Span B - среднее значение самого высокого максимума и самого низкого минимума за последние 52 дня, построенное на 26 дней вперед. (Наибольший максимум + Наименьший минимум) / 2 за последние 52 торговых дня, построенное на 26 дней вперед.

- Chikou Span - цена закрытия, построенная на 26 дней вперед.

Форум о трейдинге, автоматических торговых системах и тестировании торговых стратегий

Кое-что интересное в финансовом видео октябрь 2013

newdigital, 2013.10.27 15:37

Ichimoku торговля Тенкан-сен Киджун-сен крест Часть 2Вторая часть видео о TK Cross, в которой рассказывается о фьючерсе Кумо как фильтре на вашем кроссе.

==================

Пересечение Тенкан Сен / Киджун Сен

Сигнал Tenkan Sen / Kijun Sen Cross возникает, когда Tenkan Sen (разворотная линия) пересекает Kijun Sen (стандартная линия).

Бычий сигнал возникает, когда Tenkan Sen пересекает Kijun Sen снизу вверх.

- Слабый бычий сигнал возникает, когда крест находится ниже Кумо.

- Нейтральный бычий сигнал возникает, когда крест находится внутри Кумо.

- Сильный бычий сигнал возникает, когда крест находится выше Кумо.

- Слабый медвежий сигнал возникает, когда крест находится выше Кумо.

- Нейтральный медвежий сигнал возникает, когда крест находится внутри Кумо.

- Сильный медвежий сигнал возникает, когда крест находится ниже Кумо.

Крест Киджун-сен

Сигнал Kijun Sen Cross возникает, когда цена пересекает Kijun Sen (стандартная линия).

Бычий сигнал возникает, когда цена пересекает Kijun Sen снизу вверх.

- Слабый бычий сигнал возникает, когда крест находится ниже Кумо.

- Нейтральный бычий сигнал возникает, когда крест находится внутри Кумо.

- Сильный бычий сигнал возникает, когда крест находится выше Кумо.

- Слабый медвежий сигнал возникает, когда крест находится выше Кумо.

- Нейтральный медвежий сигнал возникает, когда крест находится внутри Кумо.

- Сильный медвежий сигнал возникает, когда крест находится ниже Кумо.

Форум о трейдинге, автоматизированных торговых системах и тестировании торговых стратегий

Библиотеки: IncIchimokuOnArray

newdigital, 2014.01.07 07:56

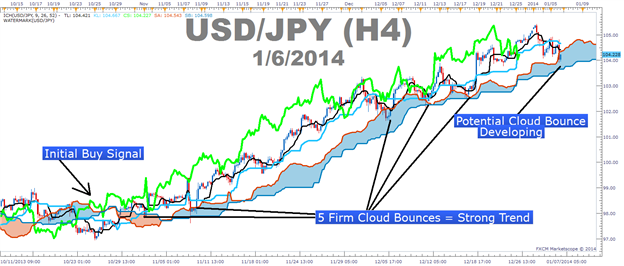

Наблюдение за ценой в связи с облаком Ичимоку (адаптировано из статьи dailyfx)

- Взаимоотношения цены и облака

- Цена, отскочившая от облака, показывает вам хорошо поддерживаемый тренд

- Пример торговли по Ichimoku с USDJPY

Ichimoku - это индикатор следования за трендом, который практически каждый может легко научиться использовать. При торговле с помощью Ichimoku часто советуют начинать с облака, чтобы понять, имеет ли цена тенденцию к росту или снижению по отношению к прошлым точкам на графике. Однако, чтобы лучше почувствовать силу тренда, лучше посмотреть, как цена реагирует на облако, а не только на то, где цена находится по отношению к облаку в любой момент времени.

Взаимодействие цены и облака

USDJPY продемонстрировала сильный тренд благодаря многочисленным отскокам от облака:

Облако - это динамический индикатор, который учитывает два аспекта валютной пары. При восходящем тренде верхняя линия облака, традиционно известная как Senkou Span A, состоит из средней точки между 9 и 26 скользящими средними, основанными на средних ценах, или Tenkan-Sen и Kijun-Sen, и перенесенными на 26 периодов вперед, чтобы дать вам ориентир силы движения. Если текущая цена находится выше облака, значит, текущая цена сильнее, чем средняя точка 9 и 26 скользящих средних 26-периодной давности, что определяет силу текущего тренда.

Нижняя линия облака при восходящем тренде, традиционно известная как Senkou Span B, состоит из средней точки за последние 52 периода на графике, а также сдвинута вперед на 26 периодов, как и верхняя линия. Поэтому, если текущая свеча находится выше облака, которое было создано 26 периодов назад, то можно увидеть, что цена находится выше средней точки 9 и 26 скользящих средних, а также средней точки за последние 52 сессии.

Отскок цены от облака показывает наличие хорошо поддерживаемого тренда

Ключевой момент этой статьи заключается в том, что недостаточно просто знать, где цена находится по отношению к облаку, чтобы иметь сильную торговлю на основе тренда. Вам нужно посмотреть, находится ли цена постоянно по одну сторону облака или цена перескакивает то на одну, то на другую сторону облака, показывая очень слабую или несуществующую тенденцию. Если нет последовательности в движении цены и она постоянно отскакивает выше от облака, доказывая, что облако является поддержкой и что восходящий тренд силен, тогда лучше убрать Ичимоку с ваших графиков, так как Ичимоку плохо работает в диапазонах и, скорее всего, только засоряет графики, если нет четкого тренда.

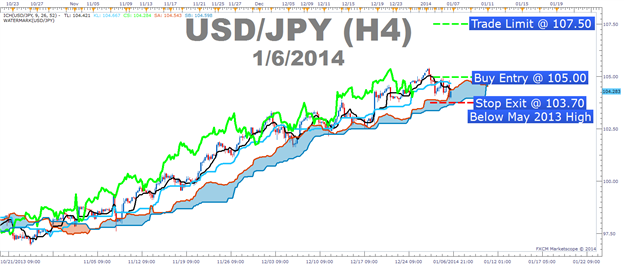

Пример торговли с облаками и ценой на USDJPY

Вход для покупки: 105,00 (прорыв через сопротивление)

Стоп: 103,70 (недавний минимум ценового действия и ниже максимума мая 2013 года - основная поддержка)

Предел: 107,50 (Месячный разворот R2)

Если вы впервые читаете отчет Ichimoku, то вот окончательное руководство по этому универсальному индикатору:

- Полные тела свечей над облаком Кумо

- Триггерная линия (черная) находится выше базовой линии (светло-голубая) или пересекается ниже

- Запаздывающая линия находится выше ценового действия 26 периодов назад (ярко-зеленая линия)

- Кумо впереди цены является бычьим и повышается (синее облако = бычье кумо)

Как инвестировать с помощью полос Боллинджера

В этом видео показано, как использовать технический анализ с помощью полос Боллинджера для инвестирования в акции.

=============

Видео

- Правильный способ торговли полосами Боллинджера (Как изобретатель полос Боллинджера, аналитик Джон Боллинджер рассказывает о некоторых заблуждениях относительно торговли полосами и о том, как их использование на разных временных рамках может быть выгодным).

- Развороты с помощью полос Боллинджера

- Как торговать экстремальным разворотом полос Боллинджера на Форекс

- Как торговать полосами Боллинджера - акции, фьючерсы, Форекс

- Как торговать полосами Боллинджера на Форекс

- Полосы Боллинджера и Форекс

- Полосы Боллинджера - Как освоить полосы Боллинджера

=============

Книга

Форум о трейдинге, автоматических торговых системах и тестировании торговых стратегий

Кое-что интересное для чтения в январе 2014 года

newdigital, 2014.01.16 10:26

Bollinger on Bollinger Bands Hardcover by

За последние два десятилетия тысячи трейдеров-ветеранов пришли к выводу, что полосы Боллинджера являются наиболее представительным** и надежным** инструментом для оценки ожидаемого ценового действия. Теперь, в долгожданной книге "Bollinger on Bollinger Bands", сам Джон Боллинджер объясняет, как использовать эту необычную технику для эффективного сравнения движения цены и индикатора.

Трейдеры могут обратиться к этой ориентированной на технику книге за сотнями ценных идей, включая:

- Анализ основных индикаторов, полученных из Bollinger Bands %b и BandWidth

- Как трейдеры могут использовать полосы Боллинджера для работы с часто встречающимися торговыми моделями, а не против них

- Стратегическое использование полос Боллинджера в краткосрочной, среднесрочной и долгосрочной торговой программе

- Три торговые системы, основанные на полосах Боллинджера

Поняв, как включить методы Боллинджера в свою собственную инвестиционную стратегию, инвесторы значительно повысят свою способность игнорировать часто дорогостоящие эмоции и принимать рациональные решения, подкрепленные как фактами, так и базовой рыночной средой.

Форум о торговле, автоматизированных торговых системах и тестировании торговых стратегий

newdigital, 2013.08.06 13:49

Торговый индикатор Bollinger Bands Forex

Разработан Джоном Боллинджером.

Индикатор Bollinger Bands выступает в качестве меры волатильности. Этот индикатор является индикатором наложения цены. Индикатор состоит из трех линий: средняя линия (скользящая средняя), верхняя линия и нижняя линия. Эти три полосы будут окружать цену, и цена будет двигаться в пределах этих трех полос.

Этот индикатор формирует верхнюю и нижнюю полосы вокруг скользящей средней. По умолчанию используется скользящая средняя 20-SMA. Этот индикатор использует концепцию стандартных отклонений для формирования верхних и нижних полос.

Пример показан ниже.

Индикатор Bollinger Bands

Поскольку стандартное отклонение является мерой волатильности, а волатильность рынка динамична, полосы постоянно корректируют свою ширину. Более высокая волатильность означает более высокое стандартное отклонение, и полосы расширяются. Низкая волатильность означает, что стандартное отклонение ниже и полосы сужаются.

Полосы Боллинджера используют ценовое действие для получения большого количества информации. Информация, предоставляемая этим индикатором, включает в себя:

- Периоды низкой волатильности - фаза консолидации на рынке Форекс.

- Периоды высокой волатильности - расширенные тренды, трендовые рынки Форекс.

- Уровни поддержки и сопротивления.

- Точки покупки и продажи.

Это вторая часть серии видео, в которой показано, как использовать технический анализ с помощью полос Боллинджера для инвестирования в акции.

Форум о трейдинге, автоматизированных торговых системах и тестировании торговых стратегий

newdigital, 2013.08.06 13:51

Как работает индикатор Bollinger Bands

При расчете Bollinger Bands используется стандартное отклонение для построения полос, по умолчанию используется значение 2.

Расчет

- Средняя линия - простая скользящая средняя

- Верхняя линия: Средняя линия + Стандартное отклонение

- Нижняя линия: Средняя линия - Стандартное отклонение

Боллинджер считал, что лучшим вариантом по умолчанию для его индикатора является 20-периодное скользящее среднее, а полосы затем накладываются на ценовое действие.

Стандартное отклонение - это понятие статистики. Оно берет свое начало из понятия нормального распределения. Одно стандартное отклонение от среднего значения в плюс или минус охватывает 67,5 % всех движений цены. Два стандартных отклонения от среднего значения в плюс или в минус охватывают 95 % всех движений цены.

Именно поэтому индикатор Bollinger Bands использует стандартное отклонение 2, которое охватывает 95 % всех ценовых действий. Только 5 % ценовых действий будут находиться за пределами полос, поэтому трейдеры открывают или закрывают сделки, когда цена достигает одной из внешних полос.

Основная функция индикатора Bollinger Bands - измерение волатильности. Верхняя и нижняя границы Полос Боллинджера пытаются ограничить движение цены до 95 процентов возможных цен закрытия.

Этот индикатор сравнивает текущую цену закрытия со скользящим средним значением цены закрытия. Разница между ними заключается в волатильности текущей цены по сравнению со скользящей средней. Волатильность будет увеличивать или уменьшать стандартное отклонение.

Форум о трейдинге, автоматизированных торговых системах и тестировании торговых стратегий

Индикаторы: Полосы Боллинджера ®

newdigital, 2013.08.06 13:57

Индикатор полос Боллинджера Индикатор Bulge and Squeeze Технический анализ

Полосы Боллинджера являются саморегулирующимися, что означает, что полосы расширяются и сужаются в зависимости от волатильности.

Стандартное отклонение - это статистическая мера волатильности, используемая для расчета расширения или сужения полос. Стандартное отклонение будет выше, когда цены сильно меняются, и ниже, когда рынки более спокойны.

- При высокой волатильности полосы расширяются.

- При низкой волатильности полосы сужаются.

Сжатие Боллинджера

Сужение полос является признаком консолидации и известно как сжатие полос Боллинджера.

Когда полосы Боллинджера показывают узкое стандартное отклонение, это обычно время консолидации, и это сигнал о том, что будет ценовой прорыв, и это показывает, что люди корректируют свои позиции для нового движения. Кроме того, чем дольше цены остаются в пределах узких полос, тем больше шансов на прорыв.

Выпуклость Боллинджера

Расширение полос является признаком прорыва и известно как "выпуклость".

Сильно удаленные друг от друга полосы Боллинджера могут служить сигналом приближающегося разворота тренда. В приведенном ниже примере полосы стали очень широкими в результате высокой волатильности на нисходящем свинге. Согласно статистике и теории нормального распределения, тренд разворачивается, когда цены достигают экстремального уровня. Выпуклость" предсказывает смену тренда на нисходящий.

Ichimoku - множественные подтверждения

- Ichimoku - об этом индикаторе в целом, что означает каждая линия этого индикатора.

- Облако Ичимоку, как использовать его в торговле

- Торговля по Ичимоку - Обучение Ичимоку - Торговля по облаку Ичимоку с поддержкой и сопротивлением

- Торговля на прорыве Кумо с помощью системы Ичимоку.

- Торговый анализ Ichimoku vs Moving Average.

- Торговый анализ Ichimoku vs Moving Average

- Курс технического анализа - Модуль 10: Облачные графики: техника Ичимоку

- Ichimoku - Недостатки Ichimoku Kinko Hyo

- Ichimoku - Идеальные сценарии Ichimoku

Форум о трейдинге, автоматических торговых системах и тестировании торговых стратегий

newdigital, 2013.11.25 12:23

Облако Ичимоку (по материалам статьи" The Definitive Guide to Trading Trends with Ichimoku Cloud" )

Многих трейдеров спрашивают, без какого индикатора они хотели бы никогда не обходиться. Ответ никогда не менялся, поскольку существует один индикатор, который четко иллюстрирует текущий тренд, помогает вовремя войти в рынок, отображает поддержку и сопротивление, уточняет импульс и показывает, когда тренд может развернуться. Этот индикатор - Ichimoku Kinko Hyo или более известный как Ichimoku.

Ichimoku - это технический или графический индикатор, который сам по себе также является системой торговли по тренду. Создатель индикатора, Гоичи Хосада, представил Ichimoku как индикатор "одного взгляда", позволяющий за несколько секунд определить, присутствует ли на рынке торгуемый тренд или следует подождать более удачного сетапа на конкретной паре.

Прежде чем мы разберем компоненты индикатора в понятной и доступной манере, необходимо понять несколько полезных вещей. Ichimoku можно использовать как на растущих, так и на падающих рынках и на всех временных интервалах для любого ликвидного торгового инструмента. Единственное время, когда не следует использовать Ichimoku, - это отсутствие четкого тренда.

Всегда начинайте с облака

Облако состоит из двух динамических линий, которые призваны выполнять множество функций. Однако основная цель облака - помочь вам определить тенденцию текущей цены по отношению к прошлым ценовым действиям. Учитывая, что защита своего капитала является главной задачей каждого трейдера, облако поможет вам разместить стопы и определить, когда вам следует быть бычьим или медвежьим. Многие трейдеры фокусируются на свечах или анализе ценового действия вокруг облака, чтобы понять, формируется ли решающий разворот или модель продолжения.

Проще говоря, трейдеры, использующие Ichimoku, должны искать входы на покупку, когда цена находится выше облака. Когда цена находится ниже облака, трейдеры должны искать временные коррекции выше, чтобы ввести ордер на продажу в направлении тренда. Облако является краеугольным камнем всего анализа Ichimoku, и поэтому это самый важный аспект индикатора.

Временные входы с помощью триггера и базовой линии

Как только вы определитесь с тем, какие сигналы на покупку или продажу следует искать в облаке, вы можете обратиться к двум уникальным скользящим средним, которые предоставляет Ичимоку. Быстрая скользящая средняя - это 9-периодная скользящая средняя, а медленная скользящая средняя - 26-периодная скользящая средняя по умолчанию. Уникальность этих скользящих средних заключается в том, что в отличие от их западных аналогов, расчет строится на средних ценах, а не на ценах закрытия. Я часто называю быструю скользящую среднюю линией триггера, а медленную скользящую среднюю - базовой линией.

Компоненты Ичимоку представлены в определенном порядке, потому что именно так следует анализировать или торговать на рынке. Как только вы подтвердили тренд, определив, что цена находится ниже или выше облака, можно переходить к скользящим средним. Если цена находится выше облака, а триггер пересекается над базовой линией, у вас есть признаки сигнала на покупку. Если цена находится ниже облака, а триггер пересекается ниже базовой линии, у вас есть предпосылки для сигнала на продажу.

Подтверждение входов с помощью загадочной запаздывающей линии

В дополнение к загадочности облака, запаздывающая линия часто сбивает трейдеров с толку. Этого не должно быть, так как это очень простая линия, которая представляет собой закрытие текущей свечи, отодвинутое на 26 периодов назад. Изучая Ичимоку, я обнаружил, что эта линия рассматривается большинством традиционных японских трейдеров, использующих в основном Ичимоку, как один из важнейших компонентов индикатора.

Как только цена прорвалась выше или ниже облака и линия триггера пересекает базовую линию с трендом, в качестве подтверждения можно обратиться к запаздывающей линии. Запаздывающая линия может наилучшим образом подтвердить сделку, если цена прорвется либо выше облака в новом восходящем тренде, либо ниже облака в развивающемся нисходящем тренде. Если взглянуть выше, то можно увидеть, что тренд часто набирает силу после того, как запаздывающая линия пробивает облако. Еще одно преимущество использования запаздывающей линии в качестве подтверждающего индикатора заключается в том, что запаздывающая линия может воспитать терпение и дисциплину в вашей торговле, поскольку вы не будете гнаться за первоначальным импульсом, а скорее подождете коррекции, прежде чем входить в направлении общего тренда.

Контрольный список для торговли с помощью Ichimoku

Теперь, когда вы знаете компоненты Ичимоку, вот контрольный список, который вы можете распечатать или использовать для хранения основных компонентов этой динамичной системы следования за трендом:

Контрольный список Ичимоку:

1.Где находится цена по отношению к облаку?

- Над облаком - фильтруется только для сигналов на покупку

- В облаке - будьте осторожны, но готовы вскочить в предыдущий тренд или усовершенствовать текущую позицию.

- Ниже облака - фильтруется только для коротких сделок

2. Находится ли цена постоянно на одной стороне облака или цена постоянно колеблется по обе стороны?

- Ichimoku лучше всего использовать при четких трендах, а во время колебаний рынка его следует отложить в сторону.

3. Какой уровень Ichimoku вы хотели бы использовать для размещения стопа?

- Если вы также используете Ичимоку для размещения стопов, вы можете использовать либо облако, либо базовую линию.

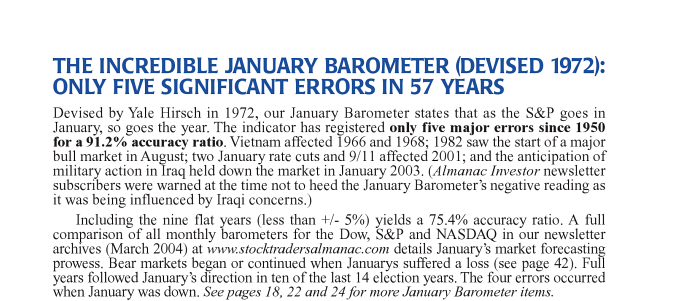

Сегодняшнее видео о январском барометре:

Тайминг фондового рынкаФорум о трейдинге, автоматических торговых системах и тестировании торговых стратегий

newdigital, 2014.02.03 17:24

Я никогда не знал об этом фундаментальном индикаторе ... так -

Январский барометр - (из википедии) : "Январский барометр - это гипотеза о том, что показатели фондового рынка в январе (особенно в США) предсказывают его показатели на остальную часть года. Так, если фондовый рынок растет в январе, то, скорее всего, он продолжит расти до конца декабря. Впервые о январском барометре упомянул Йель Хирш в 1972 году".

Это страница №16 издания 2008 года этой книги(Stock Trader's Almanac 2008):

Сейчас январь, поэтому ...

Это 5-е видео из серии об экономических отчетах, созданной для всех участников рынка или для тех, кто просто интересуется экономикой. В этом уроке мы рассмотрим отчет ISM Manufacturing.

============

Предыдущие части:

- 01: NON FARM PAYROLL (часть 1) - ЭКОНОМИЧЕСКИЕ ОТЧЕТЫ ДЛЯ ВСЕХ РЫНКОВ

- 02: NON FARM PAYROLL (часть 2) - ЭКОНОМИЧЕСКИЕ ОТЧЕТЫ ПО ВСЕМ РЫНКАМ

- 03: ЕЩЕ ДВА ОТЧЕТА ПО БЕЗРАБОТИЦЕ

- 04: ИНДЕКС ЦЕН ПРОИЗВОДИТЕЛЕЙ

============

Описание #1 :

Индекс ISM (индекс Института управления поставками, бывший NAPM - National Association of Purchasing Managers) - это индекс деловой активности.

Показатели ISM выше 50 обычно рассматриваются как индикатор расширения экономики, в то время как значения ниже 50 указывают на сокращение. Обычно, когда ISM приближается к 60, инвесторы начинают беспокоиться о возможном перегреве экономики, росте инфляции и соответствующих мерах (повышение ставок) со стороны Федерального резервного банка. Показатели ниже 40 влекут за собой разговоры о рецессии.

ISM публикуется непосредственно перед объявлением данных по безработице и часто используется для уточнения данных Бюро трудовой статистики.

- Периодичность выхода: ежемесячно.

- График выхода: 10:00 EST, первый рабочий день месяца.

- Источник: Институт управления поставками.

============

Описание #2 :

- Источник : Институт управления постав ками

- Измерения Уровень диффузионного индекса, основанного на опросе менеджеров по закупкам в обрабатывающей промышленности.

- Обычный эффект : фактический > прогнозный = хорошо для валюты

- Периодичность : Выходит ежемесячно, в первый рабочий день после окончания месяца

- Почему трейдерам это важно: Это опережающий индикатор экономического здоровья - предприятия быстро реагируют на рыночные условия, а их менеджеры по закупкам обладают, возможно, самым актуальным и значимым видением взгляда компании на экономику.

- Также называется : Отчет ISM по деловой активности в производственном секторе

============

Форум о трейдинге, автоматизированных торговых системах и тестировании торговых стратегий

newdigital, 2014.01.17 15:52

Как новостные трейдеры Форекс используют цифры ISM (адаптировано из статьи dailyfx)

- Институт управления поставками (ISM) был основан в 1915 году и является первым в мире институтом управления поставками.

- Обслуживая 40 000 профессионалов бизнеса в более чем 90 странах, ISM специализируется на управлении цепочками поставок.

- Трейдеры Forex в значительной степени полагаются на то, что ISM публикует свой индекс менеджеров по закупкам (PMI) в первый рабочий день каждого месяца для оценки экономического роста.

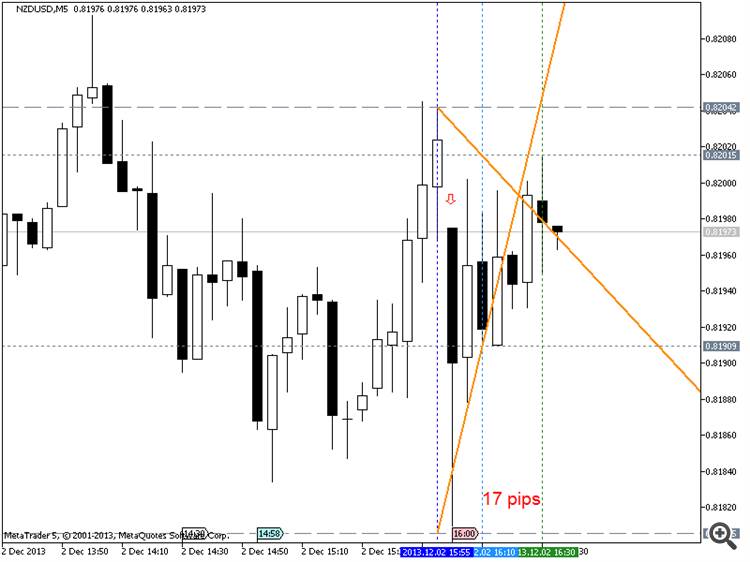

NZDUSD M5: 17 пунктов прайс движения по USD ISM Manufacturing PMI:

Что такое ISM?

Экономика страны настолько сильна, насколько сильна ее цепочка поставок. Институт управления поставками (ISM) измеряет экономическую активность как в производственной сфере, так и в сфере услуг. Созданный в 1915 году, ISM является первым в мире институтом управления, насчитывающим более 40 000 членов в 90 странах. Поскольку он может опираться на информацию, полученную в результате опроса большого числа менеджеров по закупкам, за выпуском экономических новостей ISM внимательно следят трейдеры Forex по всему миру как за надежным ориентиром экономической активности.

Опросы ISM

ISM публикует три опроса: по производству, строительству и услугам. Индекс менеджеров по закупкам (PMI) ISM публикуется в первый рабочий день месяца и составляется на основе опроса 400 менеджеров по закупкам в обрабатывающей промышленности. Эти менеджеры по закупкам из разных секторов представляют пять различных областей: запасы и занятость, скорость поставок от поставщиков, уровень производства и новые заказы от клиентов.

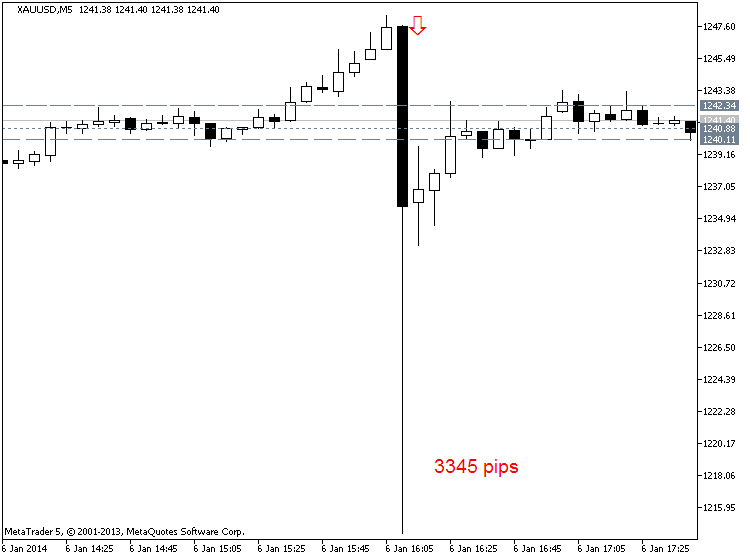

XAUUSD M5: движение цены на 3345 пунктов по USD - новостное событие ISM Non-Manufacturing PMI:

Кроме того, во второй рабочий день месяца публикуется индекс PMI для строительного сектора от ISM, а в третий рабочий день - для сферы услуг. Форекс-трейдеры будут смотреть на эти релизы, чтобы определить риски на рынке в любой момент времени.

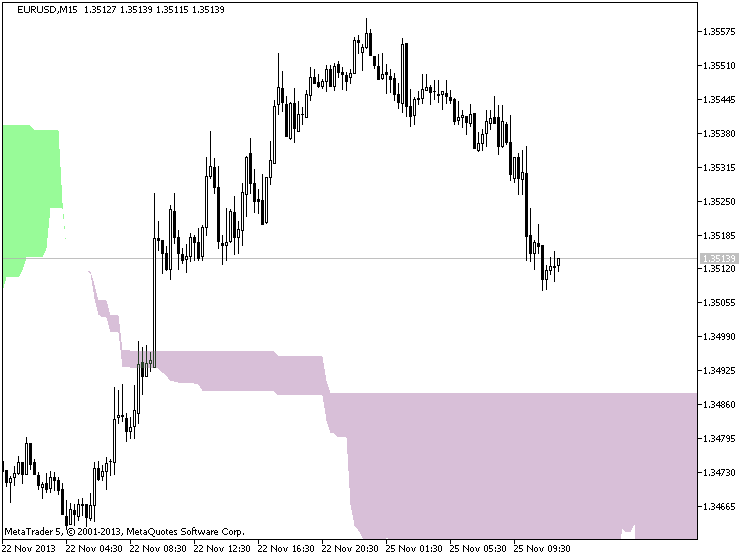

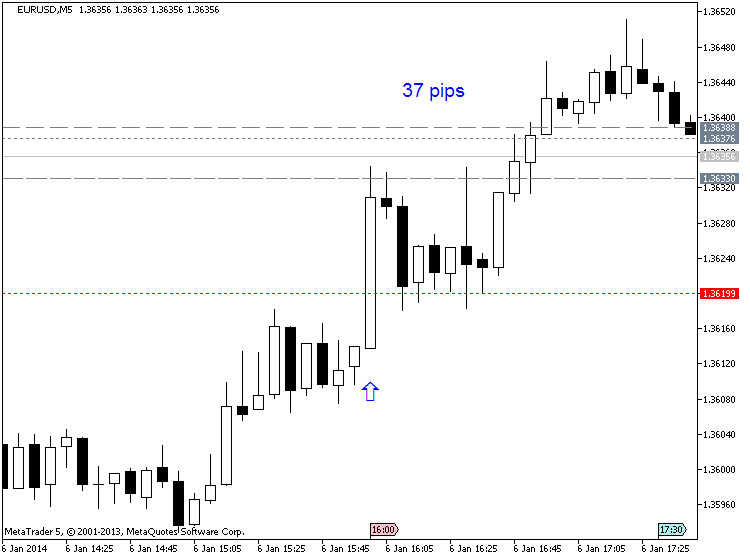

EURUSD M5: движение цены на 37 пунктов по USD - новостное событие ISM Non-Manufacturing PMI:

Влияние на рынок Форекс

Индексы PMI для производственной и непроизводственной сфер являются большими движущими силами рынка. Когда эти отчеты выходят в 10:30 утра по восточному времени, валюты могут стать очень волатильными. Поскольку эти экономические релизы основаны на исторических данных за предыдущий месяц, собранных непосредственно от профессионалов отрасли, трейдеры могут определить, расширяется или сокращается экономика США.

Форекс-трейдеры будут сравнивать показатель за предыдущий месяц с прогнозом, который опубликовали экономисты. Если опубликованное число PMI лучше предыдущего и выше прогнозируемого, доллар США, как правило, растет. Именно здесь фундаментальный и технический анализ объединяются для создания торговой ситуации.

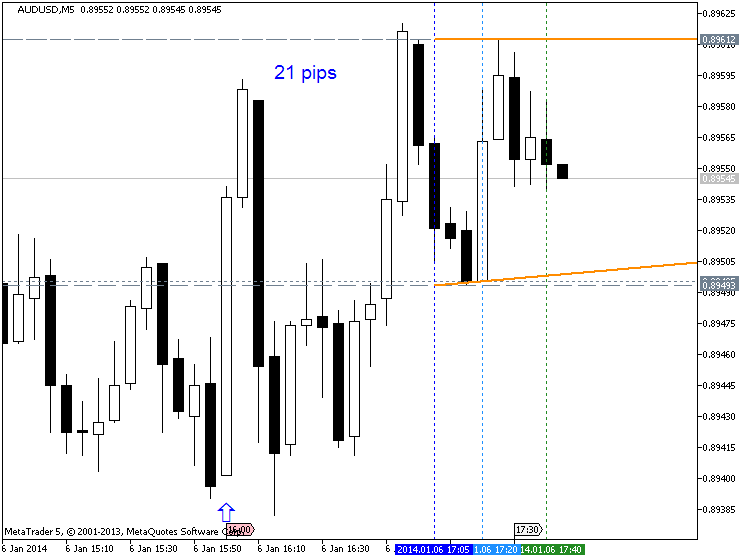

AUDUSD M5: движение цены на 21 пункт по USD - новостное событие ISM Non-Manufacturing PMI:

В приведенном выше примере, обратите внимание, как лучшее, чем ожидалось, число PMI вызвало ралли доллара США против евро. Как видно на графике EURUSD, индекс деловой активности в непроизводственной сфере ISM не только превысил 50, но и составил 55,4, побив прогнозы, предполагавшие снижение с 54,4 до 54,0.

Когда экономический релиз превосходит ожидания, как в приведенном выше примере, это может привести к резким быстрым движениям. В данном случае пара EURUSD упала на 22 пункта за 15 минут. Трейдеры часто выбирают евро в качестве "антидоллара", чтобы воспользоваться потоками капитала между двумя крупнейшими экономиками.

Еврозона имеет большой ликвидный рынок капитала, который может поглотить огромные волны капитала, ищущего убежища в США. Поэтому слабый показатель ISM Non-Manufacturing в США обычно приводит к распродаже доллара и росту евро. Другой сценарий - когда опубликованное число соответствует прогнозам и/или не изменилось по сравнению с предыдущим месяцем, тогда доллар США может вообще не отреагировать на это число.

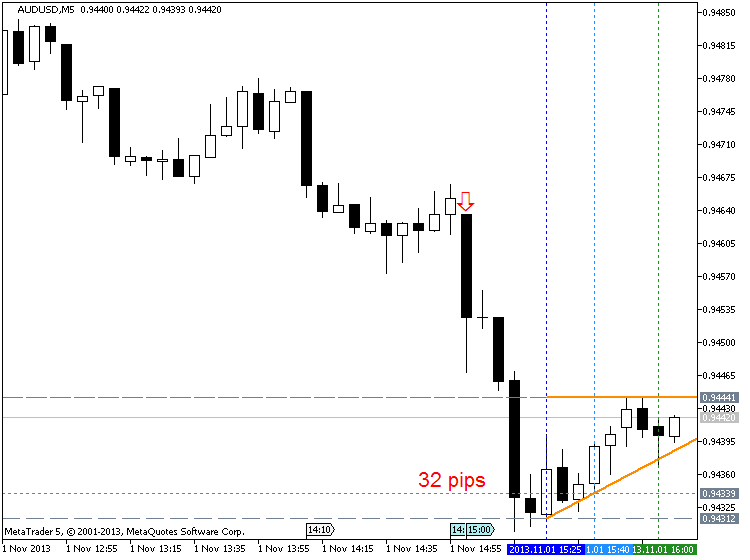

AUDUSD M5 : движение цены на 32 пункта по USD - ISM Manufacturing PMI:

В целом, число индекса PMI ISM выше 50 указывает на то, что экономика расширяется и является здоровой. Однако число ниже 50 указывает на то, что экономика слаба и сокращается. Этот показатель настолько важен, что если индекс PMI ниже 50 в течение двух месяцев подряд, экономика считается находящейся в состоянии рецессии.

Индексы PMI для стран Еврозоны также составляются Markit Group, в то время как региональные и национальные индексы PMI в США составляются ISM. Как видите, у трейдеров есть все основания уделять особое внимание важным релизам Института управления поставками.

================

Короткое видео, знакомящее трейдеров с темой валютных корреляций.

Форум о трейдинге, автоматизированных торговых системах и тестировании торговых стратегий

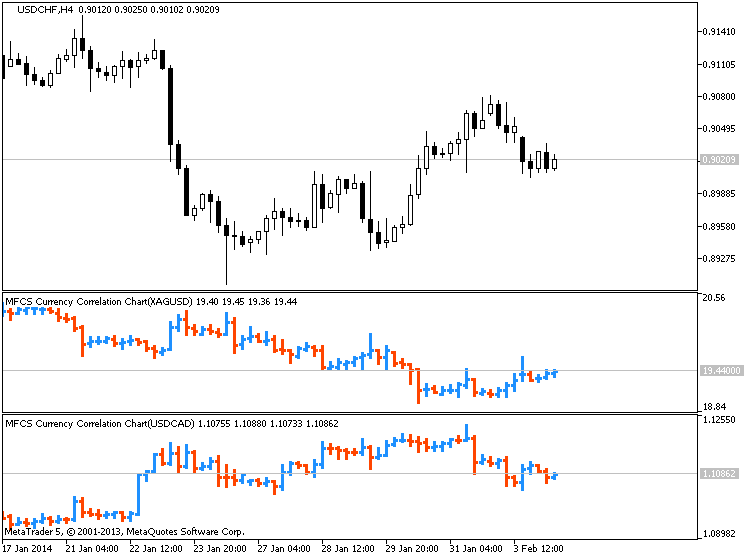

Индикаторы: График корреляции валют MFCS

newdigital, 2013.10.26 09:29

Корреляция валютных пар на рынке Форекс: Кросс валютных пар

Как трейдер Форекс, если вы проверяете несколько различных валютных пар для поиска торговых настроек, вы должны знать о корреляции валютных пар по двум основным причинам:

1- Вы избегаете брать одну и ту же позицию с несколькими коррелирующими валютными парами одновременно и таким образом не умножаете свой риск. Кроме того, вы избегаете одновременного занятия позиций с валютными парами, которые движутся друг против друга. 2- Если вы знаете корреляции валютных пар, это может помочь вам предсказать направление и движение валютной пары по сигналам, которые вы видите на других коррелирующих валютных парах.

Теперь я объясню, как корреляция валютных пар помогает. Начнем с 4 основных валютных пар: EURUSD; GBPUSD; USDJPY и USDCHF.

В первых двух валютных парах (EURUSD и GBPUSD) в качестве денег выступает доллар США. Как вы знаете, первая валюта в валютных парах называется товаром, а вторая - деньгами. Поэтому, когда вы покупаете EURUSD, это означает, что вы платите доллар США за покупку евро. В парах EURUSD и GBPUSD валюта, которая работает как деньги, одна и та же (USD). Товар этих пар связан с двумя крупными европейскими экономиками. Эти две валюты сильно связаны друг с другом, и в 99% случаев они движутся в одном направлении и формируют одинаковые сигналы на покупку/продажу. Совсем недавно, из-за экономического кризиса, они двигались немного по-разному, но их основное направление остается неизменным.

Что это значит? Это значит, что если EURUSD показывает сигнал на покупку, то GBPUSD также должна показывать сигнал на покупку с небольшими различиями в силе и форме сигнала. Если вы анализируете рынок и приходите к выводу, что вам следует идти в короткую позицию по EURUSD и в то же время вы решили идти в длинную позицию по GBPUSD, значит, что-то не так с вашим анализом, и один из ваших анализов неверен. Поэтому вам не следует занимать какую-либо позицию, пока вы не увидите одинаковый сигнал в обеих этих парах. Конечно, когда эти пары действительно покажут два разных направления (что случается редко), это будет сигналом для торговли EUR-GBP. Я расскажу вам, как это сделать.

Соответственно, USD-CHF и USDJPY ведут себя так похоже, но не так похоже, как EURUSD и GBPUSD, потому что в USD-CHF и USDJPY деньги разные. Швейцарский франк и японская йена имеют некоторое сходство, потому что оба они принадлежат к странам-потребителям нефти, но объем промышленных сделок в Японии делает йену другой.

В целом, когда вы анализируете четыре основные валютные пары, если вы видите сигналы на покупку в EURUSD и GBPUSD, вы должны увидеть сигналы на продажу в USDJPY. Если вы также видите сигнал на продажу в паре USD-CHF, то ваш анализ более надежен. В противном случае вам придется пересмотреть и переделать свой анализ.

EURUSD, GBPUSD, AUDUSD, NZDUSD, GBPJPY, EURJPY, AUDJPY и NZDJPY обычно имеют одинаковое направление. Просто их модели движения иногда становятся более похожими друг на друга, а иногда менее.

Что я предпочитаю?

Если я обнаружил сигнал на продажу по EURUSD и GBPUSD и сигнал на покупку по USDJPY, я предпочитаю занять короткую позицию по одной из EURUSD или GBPUSD, потому что нисходящие движения обычно сильнее. Я не буду одновременно занимать короткую позицию по EURUSD или GBPUSD и длинную позицию по USDJPY, потому что если одна из этих позиций пойдет против меня, другая сделает то же самое. Таким образом, я не удваиваю свой риск, занимая две противоположные позиции по двум валютным парам, которые движутся друг против друга.

Как использовать корреляцию валютных пар для прогнозирования направления рынка?

Когда у меня есть сигнал по паре, но мне нужно подтверждение, чтобы занять позицию, я обращаюсь к коррелирующим валютным парам или кросс-валютным парам и ищу подтверждение. Например, я вижу дивергенцию MACD на четырехчасовом графике USDCAD, но нет близкого прорыва поддержки на четырехчасовом или часовом графике USDCAD. Я хочу занять короткую позицию, но мне просто нужно подтверждение. Если я буду ждать подтверждения, то может стать слишком поздно, и я могу упустить свой шанс. Я проверяю коррелирующую валютную пару, например, USDSGD, и если я вижу прорыв поддержки в ней, я беру короткую позицию по USDCAD. Теперь возникает вопрос, почему я не беру короткую позицию по USDSGD, а использую ее прорыв поддержки для короткой позиции по USDCAD? Я делаю это потому, что движения USDCAD сильнее и прибыльнее. Я использую USDSGD просто как индикатор для торговли USCAD.

Бывает так, что вы занимаете позицию по валютной паре, но она не работает должным образом, и вы не знаете, было ли это правильным решением или нет. С другой стороны, вы не видите никакого резкого сигнала по этой валютной паре, который помог бы вам решить, сохранять позицию или закрыть ее. В таких случаях вы можете проверить коррелирующую валютную пару и поискать сигнал продолжения или разворота. Это поможет вам принять решение относительно имеющейся позиции.

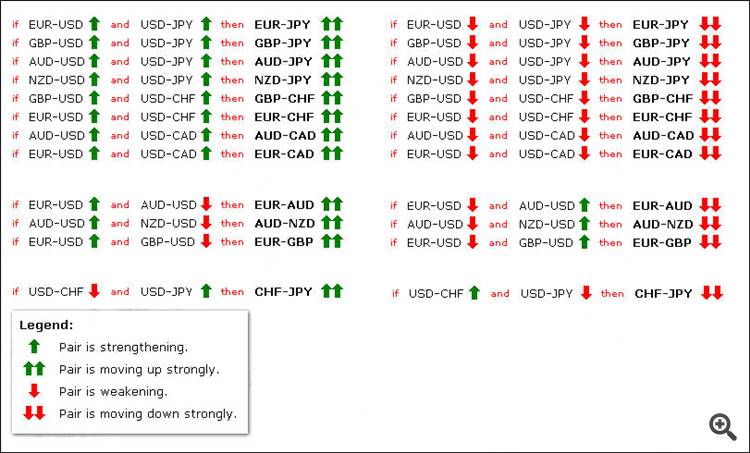

Иногда некоторые коррелирующие валютные пары движутся не так, как они должны двигаться. Например, EURUSD и USDJPY растут одновременно, тогда как обычно они движутся друг против друга. Это может произойти, когда стоимость евро растет, а стоимость доллара не имеет значительных изменений, но в то же время стоимость японской йены по какой-то причине падает. В таких случаях вы можете воспользоваться приведенной ниже таблицей, чтобы найти и торговать валютной парой, движение которой усиливается необычным движением двух других валютных пар. В данном примере, если EURUSD и USDJPY одновременно пойдут вверх, то EURJPY пойдет вверх гораздо сильнее (см. график ниже).

Или если EURUSD растет, а AUDUSD падает одновременно, EUR-AUD сильно вырастет.

Еще один важный пример: Если EURUSD идет вверх и GBPUSD идет вниз в одно и то же время, EURGBP сильно растет. Возможно, это самый важный случай, когда мы можем торговать на основе этого правила. Много раз случалось, что EURUSD и GBPUSD двигались друг против друга, и это лучшее время для торговли EURGBP. Теперь вы знаете, почему EURGBP не движется сильно большую часть времени. Это потому, что EURUSD и GBPUSD большую часть времени движутся в одном направлении. Например, они растут одновременно, и поэтому EURGBP не показывает значительного движения, потому что когда обе валюты валютной пары растут или падают одновременно, эта валютная пара не показывает сильного движения и направления (надеюсь, вы знаете, почему валютная пара растет или падает. Она идет вверх, когда стоимость первой валюты растет ИЛИ стоимость второй валюты падает. Например, EURUSD идет вверх, если стоимость евро растет или стоимость доллара падает. Если это происходит в одно и то же время, то EURUSD растет гораздо сильнее).

На приведенном ниже графике представлены почти все эти необычные движения и их результаты на третьей валютной паре.

если EURUSD и USDJPY , то EURJPY означает, что если EURUSD и USDJPY идут вверх одновременно, то EURJPY идет вверх намного сильнее.

Валютные корреляции, часть II

Второе видео из двух частей серии о валютных корреляциях.

Форум о трейдинге, автоматизированных торговых системах и тестировании торговых стратегий

Индикаторы: График корреляции валют MFCS

newdigital, 2014.02.04 08:27

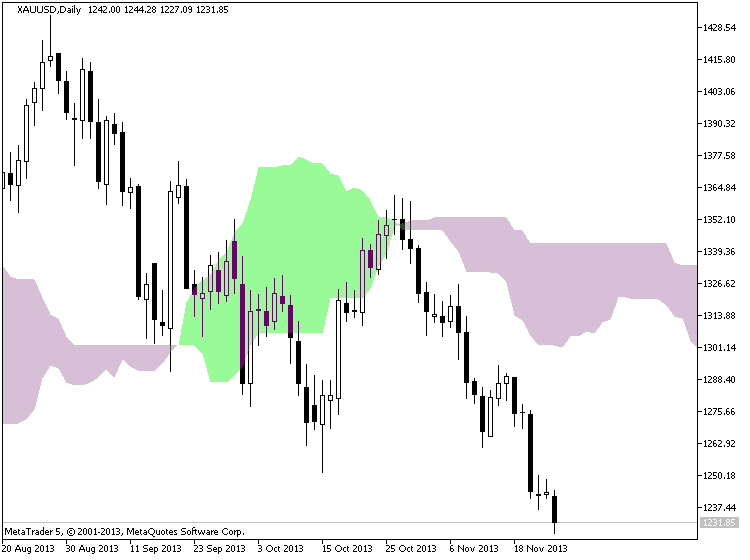

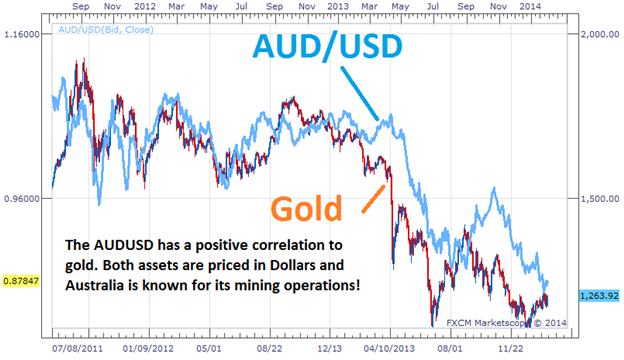

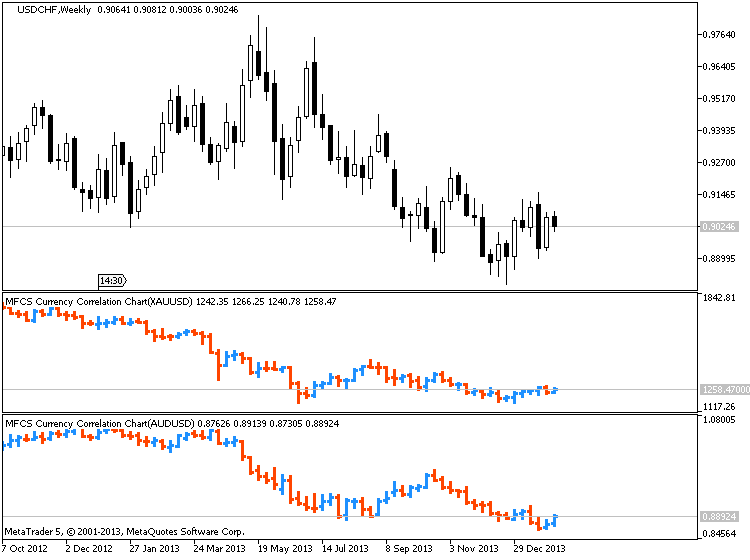

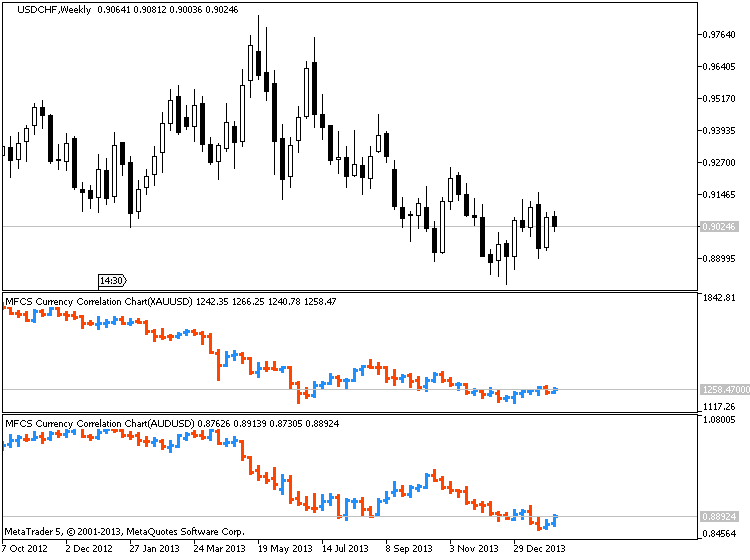

Торговля золотом с использованием валютных корреляций (по материалам статьи dailyfx)

Talking Points:

- Корреляции полезны для поиска направления для различных рынков.

- Золото и пара AUDUSD имеют положительную корреляцию.

- Когда направление найдено, планируйте свою торговую стратегию для другого актива.

Давайте начнем!

Корреляция золота

Когда кто-то упоминает о золоте, сразу же на ум приходит пара AUDUSD как коррелирующий актив. Эти активы положительно коррелируют, что означает, что они движутся в одном направлении. Во-первых, эта корреляция работает потому, что оба актива оцениваются в долларах США. Пара AUD/USD представляет собой австралийские доллары, оцененные в долларах США. В то время как золото - это XAU/USD или золото, оцененное в долларах США за унцию. Когда доллар США набирает силу, оба актива имеют тенденцию к снижению стоимости.

Во-вторых, австралийский доллар имеет высокую корреляцию с золотом из-за обширных золотодобывающих операций Австралии. Когда цены на золото колеблются, это увеличивает или уменьшает количество средств, переводимых в австралийский доллар для совершения покупок этого металла. Эти переводы существенно изменяют спрос на валюту и могут непосредственно вызвать изменения в валютной паре AUDUSD.

Торговля корреляцией

Ключом к торговле положительно коррелированными активами является определение направления движения одного из базовых активов до принятия торгового решения. Если трейдеры видят, что пара AUDUSD стремится к более низким минимумам, это может стать катализатором для медвежьего тренда по золоту. И наоборот, если золото имеет тенденцию к росту, это также может быть сигналом к новому восходящему тренду на AUDUSD.

Как видите, эта информация очень полезна для трейдеров, имеющих общий фундаментальный взгляд на рынок. Если у вас есть мнение о золоте или долларе США, его можно использовать в качестве торговой идеи. Часто трейдеры, настроенные на золото, предпочитают торговать не самим металлом, а парой AUDUSD. Австралийский доллар имеет банковскую ставку 2,50%, что означает, что трейдеры могут заработать дополнительные проценты при исполнении ордера на покупку положительно коррелирующего мнения о золоте. Если трейдер настроен "по-медвежьи" в отношении валютной пары AUDUSD, он может продать золото, чтобы избежать накопления процентов на своем торговом балансе.

Форум о трейдинге, автоматических торговых системах и тестировании торговых стратегий

Индикаторы: График корреляции валют MFCS

newdigital, 2014.02.04 09:27

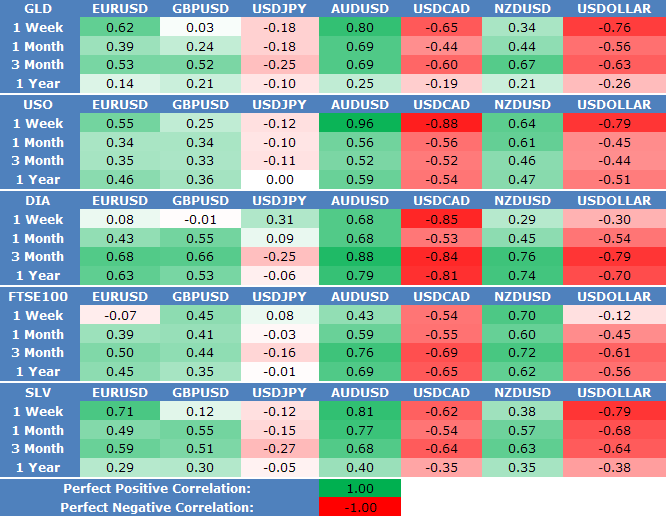

Австралийский доллар сильно коррелирует с ценами на золото, серебро, сталь (по материалам статьи)

Посмотрите корреляции форекс с ценами SPDR Gold ETF Trust (GLD), United States Oil Fund ETF (USO), SPDR Dow Jones Industrial Average ETF Trust (DIA), UK FTSE 100 Index и IShares Silver Trust ETF (SLV):

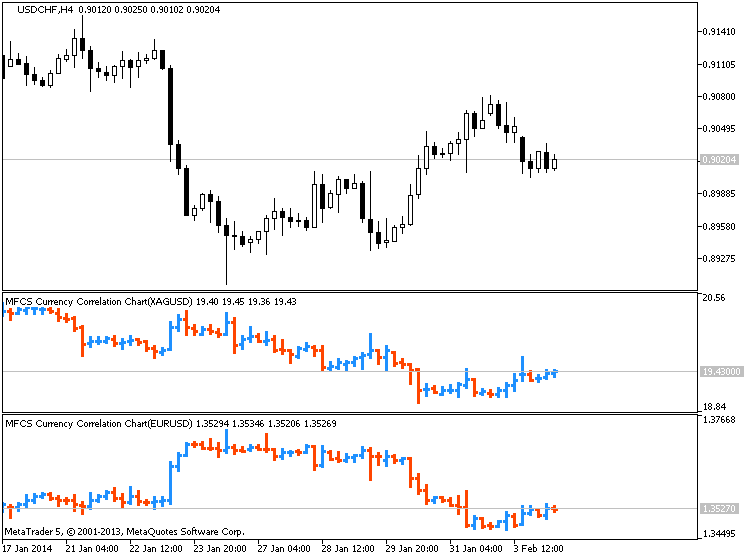

XAUUSD/AUDUSD :

XAGUSD/EURUSD :

XAGUSD/USDCAD :

Важность наличия демо-счета обычно обходят стороной многие начинающие трейдеры. Демо-счет - это ключ к успеху, особенно если вы новичок в торговле. Посмотрите видео выше, чтобы узнать, почему.

============

===========

- Бесплатные приложения для трейдинга

- 8 000+ сигналов для копирования

- Экономические новости для анализа финансовых рынков

Вы принимаете политику сайта и условия использования

Торговое и обучающее видео (например, с youtube) о форекс и финансовом рынке в целом.

Пожалуйста, загрузите видео с форекса, которое вы считаете интересным. Пожалуйста, без прямой рекламы и оффтопика.

Любые комментарии без видео будут удалены.