Вы упускаете торговые возможности:

- Бесплатные приложения для трейдинга

- 8 000+ сигналов для копирования

- Экономические новости для анализа финансовых рынков

Регистрация

Вход

Вы принимаете политику сайта и условия использования

Если у вас нет учетной записи, зарегистрируйтесь

Тенкан Сен Киджун Сен

В этом втором видео мы познакомимся с первыми двумя линиями системы Ичимоку - Tenkan Sen и Kijun Sen. Узнайте, как эти две линии были получены, их индивидуальные характеристики и что означает, когда они пересекаются друг с другом.

====================

1. Tenkan Sen / Kijun Sen Cross

Сигнал Tenkan Sen / Kijun Sen Cross возникает, когда Tenkan Sen (разворотная линия) пересекает Kijun Sen (стандартная линия).

1.1. Бычий сигнал возникает, когда Tenkan Sen пересекается снизу вверх с Kijun Sen

.

- Слабый бычий сигнал возникает, когда пересечение происходит ниже Кумо.

- Нейтральный бычий сигнал возникает, когда крест находится внутри Кумо.

- Сильный бычий сигнал возникает, когда крест находится выше Кумо.

1.2. Медвежий сигнал возникает, когда Tenkan Sen пересекает сверху вниз Kijun Sen.

====================

APF Кумо Поддержка Сопротивление

Мы обсудим, как облако Кумо служит эффективной поддержкой или сопротивлением, в чем разница между толстыми и тонкими облаками, и как они предоставляют нам информацию о текущем настроении цены.

Прорыв Кумо

Сигнал прорыва Кумо возникает, когда цена покидает или пересекает Кумо (облако).

APF Chikou Span

В этом видео мы подробно обсуждаем Chikou Span, как он выводится, как он интерпретирует текущее ценовое действие, и, что очень важно, как он служит подтверждением перед входом в сделку.

==================

Chikou Span - запаздывающая линия

Цена закрытия построена с отставанием в 26 дней.

Chikou Span, также известная как запаздывающая линия, - это цена закрытия, построенная на 26 торговых дней назад, т.е. в прошлое, что дает возможность наглядно увидеть, как цена сравнивается с ценой 26 дней назад.

Тенденция считается восходящей, если Chikou Span находится выше цен закрытия, и нисходящей, если ниже. Эта взаимосвязь не всегда ясна при просмотре исторических данных, но становится более очевидной при изучении текущих графиков.

Chikou Span также считается полезной для подтверждения тенденций, импульса, а также уровней поддержки и сопротивления, выделенных другими элементами Ichimoku.

==================

Ichimoku

==================

Как использовать индекс доллара для получения прибыли на Forex

Индекс доллара США может быть очень мощным инструментом при заключении сделок на рынке Форекс. В сегодняшнем видео, которое обязательно к просмотру, Эвальдо Альбукерке, редактор FX Breakout Alert, использует график индекса доллара, чтобы научить вас распознавать, когда покупать и когда продавать доллар США против других валют, таких как евро (EUR). Доллар торгуется в боковом диапазоне уже несколько месяцев, и скоро произойдет прорыв. Поэтому обязательно посмотрите это видео и будьте готовы заработать на прорыве доллара!

=============

Как использовать индикатор индекса доллара США (USDX) в торговле на форекс и фьючерсами/акциями! Перейдите сюда https://www.mql5.com/en/forum/2841 и https://www.mql5.com/en/forum/9178, чтобы скачать индикаторы (два индикатора на ваш выбор) и узнать о том, как использовать их в практической торговле.

=============

Форум

Индикаторы: Индекс доллара USDx

newdigital, 2013.11.06 15:02

Фьючерсы на индекс доллара и корреляции с фьючерсами на сырую нефть и золото

Скальперы, внутридневные, позиционные и свинг-трейдеры извлекают выгоду из корреляций между фьючерсом на индекс доллара США (DX) и товарными фьючерсами, такими как золото (GC) и сырая нефть (GC). Фьючерс на индекс доллара США является одним из наиболее широко признанных рынков электронных торгов в мире. Сравнивая доллар США с корзиной основных валют, этот фьючерсный индекс имеет относительно низкий ежедневный объем торгов по сравнению с евро или фунтом стерлингов, и в основном используется благодаря своим сильным корреляциям, помогающим трейдерам в различных ситуациях. Профессиональные трейдеры следят за индексом доллара в то время, когда он наиболее активен, что происходит с 8 утра до 12 вечера по восточному времени в течение торговых дней. Это время также хорошо согласуется с фьючерсами на сырую нефть и золото, которые также проявляют большую активность в это время. Существует множество способов использования индекса доллара США для торговых возможностей, но большинство трейдеров считают, что DX наиболее последовательно используется в качестве фильтра для высокорискованных сделок.Давайте сначала обсудим основную корреляцию, которую используют трейдеры. Существует отрицательная корреляция между DX и почти всеми другими рынками, за которыми следят трейдеры. Доллар отрицательно связан с другими валютами, поскольку является мировой резервной валютой, и отрицательно связан с сырьевыми товарами в силу простых законов спроса и предложения. Давайте сосредоточимся на корреляции с фьючерсами на золото и сырую нефть.

Как трейдеры, существует множество различных моментов в течение дня, когда доллар начинает двигаться более резко, например, открытие американских рынков в 9:30 утра по восточному времени, до и после крупных новостных событий, таких как отчеты о заявках на пособие по безработице или новости FOMC. Мы смотрим, когда доллар начинает свой тренд, и, используя отрицательную корреляцию между этими рынками, мы ищем возможности для сырой нефти и золота в противоположную сторону от тренда доллара. Когда доллар находится в тренде, трейдеры используют паттерны прорыва, чтобы извлечь выгоду из этой корреляции. Когда доллар растет, ищите высокопроцентные входы в короткую сторону фьючерсов на золото или сырую нефть.

Большинство трейдеров используют корреляцию доллара в качестве фильтра, поскольку она позволяет им избегать высокорискованных входов по фьючерсам на золото и сырую нефть. В отсутствие тренда по доллару фьючерсы на золото и сырую нефть также демонстрируют плоскую ценовую динамику и часто разворачивают свои текущие тренды. Доллар имеет тенденцию становиться очень неустойчивым в нерешительные периоды рынка, и в такие периоды мы стараемся воздерживаться от рискованной торговли фьючерсами на сырую нефть и золото.

Еще одна важная вещь, за которой следует следить по доллару, - это ключевые уровни поддержки и сопротивления вокруг простых графических моделей. Например, используя модель "Голова и плечи" на долларе, трейдеры будут избегать торговли золотом и сырой нефтью, когда доллар попытается завершить разворот тренда. Умные трейдеры будут ждать реакции на движение вокруг этих экстремальных уровней, а не пытаться первыми войти в рынок, когда доллар здесь. В заключение хочу сказать, что фьючерс на индекс доллара можно использовать очень эффективно, при этом он отрицательно коррелирует со многими рынками, на которых мы любим торговать. Из всех вариантов использования этого индекса наиболее эффективный способ, которым пользуются большинство трейдеров, - это использование доллара в качестве фильтра, позволяющего избежать высокорискованных сделок на других рынках, таких как нефть и золото.

Форум

Индикаторы: Индекс доллара USDx

newdigital, 2013.11.06 15:03

На основе - Индекс доллара США - USDX

Индекс долла ра США(USDX) был введен в марте 1973 года, когда Бреттон-Вудская система прекратила свое существование. Индекс показывает отношение доллара США к корзине из шести основных мировых валют - евро (EUR), йене (JPY), британскому фунту (GBP), канадскому доллару (CAD), шведской кроне (SEK) и швейцарскому франку (CHF). В составе этой корзины каждая валюта имеет свой вес:

EUR - 57,6%

ЙЕНА - 13,6%

ФУНТ СТЕРЛИНГОВ - 11,9%

КАНАДСКИЙ ДОЛЛАР - 9,1%

ШВЕДСКАЯ КРОНА - 4,2%

ШВЕЙЦАРСКИЙ ФРАНК - 3,6%

Состав корзины 1973 года менялся только один раз - в 1999 году, когда был введен евро.

На момент возникновения индекс имел значение 100 пунктов. Исторических минимумов он достиг в марте 2008 года - 70,7 пункта, а максимальное значение было зафиксировано в феврале 1985 года - 148,1 пункта. Индекс торгуется во время работы мировых валютных рынков - 24 часа в сутки, 5 дней в неделю. Торги на бирже ведут ICE (Intercontinental Exchange) - бывшая Нью-Йоркская товарная биржа (NYBOT - New York Board of Trade). Кроме того, индекс представлен в виде различных торгуемых инструментов: биржевых фондов (exchange traded funds, или ETF), взаимных фондов (mutual funds), фондовых опционов.

Индекс рассчитывается как средневзвешенное геометрическое значение вышеуказанных валют по следующей формуле:

USDXt = 50,14348112 x (EURt) -0,576 x (JPYt) 0,136 x (GBPt) -0,119 x (CADt) 0,091 x (SEKt) 0,042 x (CHFt) 0,036.

В формуле коэффициенты мощности соответствуют весам валют в корзине. Расчет индекса совпадает с данными, используемыми при расчете ФРС торгово-взвешенного долларового индекса валют стран, формирующих основной внешнеторговый оборот США.

Большая часть международной торговли в США приходится на еврозону (57,6%), за ней следует Япония - 13,6% Великобритания - 11,9% Канада - 9,1%, Швеция - и Швейцария 4,2% - 3,6%.

Как использовать индекс доллара на Форекс?

Важно понимать, нравится вам это или нет, диктует доллар США тенденции основных мировых валют, поэтому индекс является отличной отправной точкой для определения силы или слабости доллара США в валютных парах.

Как правило, тенденция изменения индекса приводит к изменению тенденций валютных пар, в которых присутствует доллар США и он сам. Например, во время восходящего тренда пары USDX с прямой котировкой также будут расти (например, USDCHF, USDCAD), пары с обратной - замедляться (это EURUSD, GBPUSD). Используя инструментарий технического анализа, такой как свечи, уровни поддержки/сопротивления, скользящие средние, можно получить представление о силе доллара США с точки зрения долгосрочных тенденций, возможных долгосрочных и краткосрочных разворотов, а также изменений в настроениях участников рынка.

Свечные графики - паттерн "бычий энгульфинг

Форум

Индикаторы: ytg_Japan_Candles

newdigital, 2013.11.07 08:22

Торговля свечным паттерном "бычье поглощение

Разговорные моменты

Определение разворотов и продолжений ценового движения с помощью интерпретации ценового действия - важный навык для трейдеров Форекс. Свечной анализ может помочь облегчить этот процесс. Интерпретация свечных моделей не только облегчает навигацию по рынку, но и может стать полезным торговым инструментом. Исходя из этой идеи, мы сосредоточимся на распознавании и торговле одним из самых четких сигналов ценового действия на рынке - свечным паттерном "бычий залив".

Что такое паттерн "бычье поглощение"?

Свечная модель "бычье поглощение" - это свечная модель, обычно возникающая после периода понижательного давления на рынок. На рисунке выше видно, что свечной паттерн "бычье поглощение" фактически состоит из двух завершенных свечей! Первая свеча обычно отражает окончание установленной слабости валютной пары. Эта первая свеча может иметь различные формы и размеры и варьироваться от графика к графику. Хотя она не имеет прямого отношения к следующей модели "бычье поглощение", эта свеча должна обозначать конец текущего падения рынка. В этой позиции предпочтительнее использовать небольшие свечи, такие как доджи, поскольку они могут отражать нерешительность рынка в отношении текущего тренда.

Вторая свеча в паттерне является, пожалуй, самой важной. Как видно из вышеизложенного, эта свеча должна выделиться из ценового движения и закрыться в виде длинной синей свечи. Такое сильное движение цены сигнализирует о возвращении к бычьему тренду на рынке с новым восходящим импульсом цены, направленным к более высоким максимумам. Чтобы считаться полноценной бычьей свечной моделью, максимум этой синей свечи должен закрыться намного выше максимума предыдущей свечи. Чем выше продвигается эта синяя свеча, тем сильнее считается наш сигнал. Новый толчок восходящего движения в этой позиции на графике отражает появление новых покупателей, преодолевающих силу продавцов. Это действие может быть использовано в сочетании с установившимся восходящим трендом, когда покупатели стремятся войти в рынок на обновленной силе.

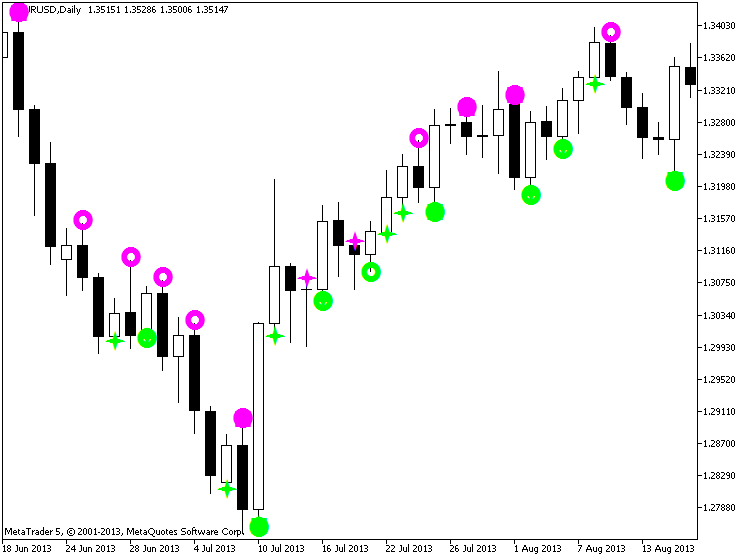

Давайте рассмотрим текущий пример:

График EURUSD

Как только вы научитесь определять свечной паттерн "бычье поглощение", его можно будет легко применить в своей торговле. Выше представлен отличный пример модели в действии на дневном графике EURUSD. Пара EURUSD в настоящее время находится в устойчивом восходящем тренде, начало которому положила сильная свеча "бычье поглощение", сформировавшаяся 10 июля. На этом пути происходили ценовые отскоки против этого зрелого тренда, но мы видим, что многие из этих падений заканчивались свежей свечой "бычье поглощение". Эти скачки цен подтверждали возобновление более широкого тренда, создавая при этом новые возможности для покупки.

В настоящее время этот сценарий может повториться. Выделенный зеленым цветом, на дневном графике EURUSD формируется еще один потенциальный паттерн "бычье поглощение". Трейдеры будут следить за этой свечой в поисках подтверждения, которое будет сигнализировать о возобновлении бычьего тренда после падения на прошлой неделе. Если цена EURUSD останется на уровне, трейдеры должны воспринять это как бычий рыночный сигнал и ожидать, что пара будет двигаться к более высоким максимумам.

Видеокурс по торговле фьючерсами - Стоп-ордер

===========

Как защитить прибыль с помощью стоп-ордеров (адаптировано из статьи на futures-investor.co.uk)

Как работают стоп-лоссы?В торговле фьючерсами убытки могут накапливаться так же быстро, как и прибыль. Почти каждый успешный трейдер использует в своей торговле ордера Stop-Loss, чтобы обеспечить "фиксацию" прибыли и минимизацию убытков.

Стоп-лосс обычно выставляется при входе в сделку, хотя его можно выставить или передвинуть в любое время. Он размещается немного ниже или выше текущей рыночной цены, в зависимости от того, покупаете вы или продаете.

Например, допустим, Pork Bellies торгуется по цене $55,00, и вы думаете, что цены скоро вырастут. Вы решили купить один контракт на Pork Bellies, но не хотите рисковать более чем 800 долларами. Одноцентовое движение на рынке стоит $4,00 по фьючерсному контракту на свиные брюшки, поэтому вы разместите стоп на уровне $53,00 (200 центов от текущей цены x $4 за пункт = $800).

Вы также можете переместить ордер стоп-лосс для защиты любой накопленной прибыли.

Возьмем пример со свиными колобками: Две недели спустя свиные брюшки торгуются по цене $65,00. Теперь ваша прибыль составляет $4000 (1000 центов движения х $4). Чтобы защитить эту прибыль, вы можете увеличить свой стоп-лосс, просто позвонив своему брокеру. Допустим, вы поставили его на $63.00, вы зафиксировали прибыль не менее $3200 и теперь рискуете $800 до нового уровня стопа.

Но что, если рынок пойдет против вас? Возвращаясь к исходной позиции, когда вы купили по $55.00 со стопом на $53.00: что произойдет, если рынок внезапно упадет до $51.00 в течение дня? Ваша сделка будет автоматически "остановлена" на уровне стопа в $53.00 с убытком в $800. Тот факт, что рынок закрыл день на уровне $51.00, не имеет значения, поскольку вы теперь вне рынка. (Если бы вы не использовали стоп-лосс и смотрели на рынок в конце дня, вы бы понесли большие убытки!

То же самое произошло бы, если бы рынок достиг $65,00, а вы подняли стоп до $63,00: если бы рынок упал отсюда, скажем, до $62,80, вы бы остановились на уровне $63,00 и получили бы прибыль в размере $3200. Даже если рынок вдруг развернется и поднимется до $79,00, это не будет иметь значения, поскольку вы уже вне рынка.

Последний пример раздражает, потому что если бы вас не остановили, вы бы сейчас имели прибыль $9600. Но вас остановили по стопу 63,00 доллара. Рынок прошел под ним всего 20 центов и развернулся!

Именно по этой причине некоторые трейдеры не используют стопы: в прошлом они выходили из позиции ТОЛЬКО тогда, когда рынок должен был пойти в их сторону.

Решение не в том, чтобы отказаться от использования стопов, так как это Чрезвычайно рискованно. Решение состоит в том, чтобы эффективно использовать стопы.

(На быстро движущихся рынках брокеры иногда не могут обеспечить исполнение ваших ордеров точно по вашим стоп-лоссам. По закону они обязаны сделать все возможное, но если цена в торговой яме внезапно перескочит через ваш лимит, вас могут обязать погасить разницу. В приведенном выше сценарии цена на свиные брюшки может открыться на отметке $62,50, на пятьдесят центов превысив ваш стоп-лосс на отметке $63,00. Ваш брокер должен будет выйти из сделки здесь, и, фактически, вы потеряете $1000, на $200 больше, чем ожидаемые $800).

===========

Развороты с использованием полос Боллинджера

Форум

Индикаторы: Полосы Боллинджера ®

newdigital, 2013.08.06 14:04

Развороты тренда на полосах Боллинджера - двойные вершины и двойные низы

Трейдер должен дождаться разворота цены в противоположном направлении после касания одной из полос, прежде чем считать, что произошел разворот.

Еще лучше, если цена пересекает скользящую среднюю.

Развороты тренда с двойным дном

Двойное дно - это сигнал к покупке. Оно возникает, когда цена пробивает нижнюю полосу Боллинджера, затем отскакивает, формируя первый минимум. Затем через некоторое время формируется еще один минимум, и на этот раз он находится выше нижней полосы.

Второй минимум не должен быть ниже первого, и важно, чтобы второй минимум не касался и не пробивал нижнюю полосу. Эта бычья торговая установка Forex подтверждается, когда ценовое действие движется и закрывается выше средней полосы (простой скользящей средней).

Развороты тренда "Двойная вершина

Двойная вершина - это сигнал на продажу. Она возникает, когда цена пробивает верхнюю полосу Боллинджера, затем отскакивает вниз, формируя первый максимум. Затем через некоторое время формируется еще один максимум, но на этот раз он находится ниже верхней полосы.

Второй максимум не должен быть выше первого, и важно, чтобы второй максимум не касался или не пробивал верхнюю полосу. Эта медвежья торговая установка Forex подтверждается, когда ценовое действие движется и закрывается ниже средней полосы (простого скользящего среднего).

Скользящие средние - как и какие использовать

Образовательный сегмент об использовании скользящих средних в вашей онлайн-торговле акциями, фьючерсами или на рынке Форекс с Тони Хансеном

Отрывные гэпы от Тони Хансена

Представляет трейдер-ветеран Тони Хансен. Отрывные гэпы - это отличная форма гэпа, на которую следует обратить внимание, когда вы пытаетесь найти ценные бумаги с высокой вероятностью трендового дня. Это разрывы, которые выводят ценную бумагу из торгового диапазона или зоны скопления, и являются гораздо более сильным подтверждением, чем разрыв без разрыва диапазона. Сам разрыв затем служит поддержкой для ценной бумаги, позволяя ей легче продолжить движение в направлении разрыва. Настоящие отрывные гэпы редко закрываются в дни, непосредственно следующие за гэпом.

Обычные разрывы Тони Хансен

Самый распространенный тип гэпов, которые происходят на рынке, называется обычным гэпом по очевидной причине: они наиболее многочисленны. Они возникают, когда ценная бумага завершает сессию на одном ценовом уровне, а затем открывает следующую сессию на другом ценовом уровне. Обычные гэпы обычно образуются, когда ценная бумага торгуется в пределах диапазона, и, как правило, заполняются довольно быстро и легко. Обычно они относительно незначительны и составляют лишь небольшой процент от среднего дневного диапазона.