Вы упускаете торговые возможности:

- Бесплатные приложения для трейдинга

- 8 000+ сигналов для копирования

- Экономические новости для анализа финансовых рынков

Регистрация

Вход

Вы принимаете политику сайта и условия использования

Если у вас нет учетной записи, зарегистрируйтесь

Здесь мы начинаем рассматривать торговые сигналы системы ишимоку. В этом видео мы поговорим только о кроссе Текан-сен и Киджун-сен (TK Cross). Мы рассмотрим сигналы входа, силу сигнала, стоп-лосс, цель прибыли и фильтрацию сигналов. Другие сигналы мы рассмотрим в других видео, а пока надеемся, что кто-то что-то почерпнул из этого видео.

Вторая часть видео TK Cross, рассказывающая о будущем кумо в качестве фильтра на вашем кроссе.

==================

Tenkan Sen/ Kijun Sen Cross

Сигнал Tenkan Sen / Kijun Sen Cross возникает, когда Tenkan Sen (разворотная линия) пересекает Kijun Sen (стандартная линия).

Бычий сигнал возникает, когда Tenkan Sen пересекается снизу вверх с Kijun Sen

.

- Слабый бычий сигнал возникает, когда пересечение происходит ниже Кумо.

- Нейтральный бычий сигнал возникает, когда крест находится внутри Кумо.

- Сильный бычий сигнал возникает, когда крест находится выше Кумо.

Медвежий сигнал возникает, когда Тенкан-сен пересекается сверху вниз с Киджун-сен.

Kijun Sen Cross

Сигнал Kijun Sen Cross возникает, когда цена пересекает Kijun Sen (стандартную линию).

Бычий сигнал возникает, когда цена пересекает линию Киджун-сен снизу вверх

.

- Слабый бычий сигнал возникает, когда крест находится ниже Кумо.

- Нейтральный бычий сигнал возникает, когда крест находится внутри Кумо.

- Сильный бычий сигнал возникает, когда крест находится выше Кумо.

Медвежий сигнал возникает, когда цена пересекает Сенкан-сен сверху вниз под Киджун-сен==================

Как использовать систему Ичимоку в качестве поддержки и сопротивления

Здесь представлено видео, объясняющее, как использовать Кумо в качестве поддержки и сопротивления для дальнейшего использования на ваших графиках.

Ичимоку - Сенкоу Спан А и Сенкоу Спан Б

==========

Senkou Span A - 1-я ведущая линияСреднее значение Tenkan Sen и Kijun Sen, построенное на 26 дней вперед.

(Tenkan Sen + Kijun Sen) / 2 построено на 26 дней вперед

Senkou Span A, также известная как 1-я ведущая линия, представляет собой скользящую среднюю Tenkan Sen и Kijun Sen и строится на 26 торговых дней вперед, т.е. в будущее. Она в основном используется в сочетании с Сенкоу Спан Б для формирования Кумо (облака), чтобы указать вероятные будущие уровни поддержки и сопротивления.

Поскольку цена имеет тенденцию уважать предыдущие уровни поддержки и сопротивления, сдвиг этой линии по времени вперед дает наглядное представление о том, как цена на определенную дату соотносится с уровнями поддержки и сопротивления за 26 торговых дней до этого.

Тренд считается медвежьим, если Сенкоу Спан А ниже Сенкоу Спан Б, и бычьим, если выше.

==========

Senkou Span B - 2-я ведущая линияСреднее значение самого высокого максимума и самого низкого минимума за последние 52 дня, построенное на 26 дней вперед.

(Наибольший максимум + Наименьший минимум) / 2 за последние 52 торговых дня, построенные на 26 дней вперед.

Senkou Span B, также известная как 2-я ведущая линия, представляет собой скользящую среднюю из наибольшего максимума и наименьшего минимума за последние 52 торговых дня, построенных на 26 торговых дней вперед, то есть в будущее. Таким образом, она является самым долгосрочным отображением равновесия в системе Ичимоку. В основном она используется в сочетании с Сенкоу Спан А, образуя Кумо (облако), для указания вероятных будущих уровней поддержки и сопротивления.

Поскольку цена имеет тенденцию уважать предыдущие уровни поддержки и сопротивления, сдвиг этой линии по времени вперед дает наглядное представление о том, как цена на определенную дату соотносится с уровнями поддержки и сопротивления за 52 торговых дня до этого.

Тренд считается медвежьим, когда Сенкоу Спан А ниже Сенкоу Спан Б и бычьим, когда выше.

==========

В этом видео даются идеи и советы о том, как торговать со скользящими средними на краткосрочной и долгосрочной основе.

Форум

Индикаторы: Пользовательская скользящая средняя

newdigital, 2013.07.31 07:53

Краткосрочная торговля на рынке Форекс с помощью скользящих среднихВ краткосрочной торговле используются скользящие средние с коротким периодом, такие как скользящая средняя 10 и 20.

В примере ниже мы используем 10 и 20 скользящие средние для генерации сигналов Forex; генерируемые сигналы способны идентифицировать тренд как можно раньше.

Скальперская торговля с использованием скользящих средних

Одним из наиболее распространенных методов технического анализа, используемых для торговли ценовыми колебаниями в скальперской торговле, является использование скользящих средних. Скользящие средние - это индикатор, который обеспечивает прибыльную структуру графика для скальп-трейдера.

Идея скользящих средних заключается в том, чтобы просто усилить анализ перед принятием сигнала на вход в рынок. Планирование и постановка целей в краткосрочной перспективе в соответствии со скользящими средними помогает трейдеру определить интересы на рынке и, соответственно, торговать.

Большинство целей можно установить, используя определенный период на MA. Скользящие средние определяют, будет ли трейдер скальпировать в краткосрочной перспективе. Кроме того, ценовое действие выше или ниже цены определяет состояние рынка на торговый день.

Если большая часть ценового действия рассматривается как находящаяся ниже MA, то тенденция торговли/форекс на этот день является короткой. Большинство трейдеров используют MA в качестве поддержки или сопротивления для определения места входа в сделку. Если цена касается MA в направлении тренда, то сделка открывается.

Скользящие средние строятся на графике, и точка пересечения с ценовым действием может быть использована для определения подходящего времени входа и выхода из рынка. Поскольку в трендах Форекс всегда присутствуют колебания и действия цены на рынке, цена будет повторять этот процесс колебания и отскакивания от MA, и это можно использовать для генерации торговых сигналов Форекс.

Скальп-трейдеры используют скользящие средние для определения ценового дна в восходящем тренде Forex и ценового потолка в нисходящем тренде Forex.

Простые скользящие средние рассчитываются, и их подход основан на наблюдении за ценой в течение определенного периода времени с использованием достаточного количества данных для расчета скользящих средних - вот что такое скользящие средние? Интерпретация скользящих средних дала многим скальп-трейдерам множество советов о том, как и когда торговать валютой.

Среднесрочная торговля с помощью скользящих средних

В среднесрочной торговле используется 50-периодная MA.

50-периодная MA выступает в качестве уровня поддержки или сопротивления для цены.

В восходящем тренде 50-периодная MA будет выступать в качестве поддержки, цена всегда должна отскакивать вверх после касания MA. Если цена закрывается ниже МА, то это сигнал к выходу.

Поддержка 50-периодной МА

При нисходящем тренде 50-периодная MA будет выступать в качестве сопротивления, цена всегда должна снижаться после касания скользящей средней. Если цена закрывается выше скользящей средней, то это сигнал к выходу.

Анализ 50-дневной скользящей средней на рынке Форекс

Когда ваша валютная пара движется вверх по цене, есть ключевая линия, за которой вы хотите наблюдать. Это 50-дневная скользящая средняя. Если ваша валютная пара остается выше нее, это очень хороший знак. Если валютная пара опускается ниже этой линии на большом объеме, будьте осторожны, возможен разворот.

Для построения линии 50-дневной МА берутся данные о ценах закрытия за 10 недель, а затем строится график средней. Линия пересчитывается каждый день. Она показывает ценовой тренд валютной пары. Он может быть восходящим, нисходящим или боковым.

Обычно следует покупать только те валютные пары, которые находятся выше своей 50-дневной MA. Это говорит о том, что валютная пара имеет тенденцию к росту цены. Вы всегда хотите торговать по тренду, а не против него. Многие величайшие трейдеры мира, как прошлые, так и настоящие, торговали или торгуют только в направлении тренда.

Когда успешная валютная пара корректируется в цене, что является нормальным явлением, она может упасть до своей 50-дневной MA.

Обычно выигрышные валютные пары снова и снова находят поддержку у этой линии. Крупные торговые организации, такие как взаимные фонды, пенсионные фонды и хедж-фонды, очень внимательно следят за ведущими валютными парами. Когда эти крупные торговые организации замечают, что отличная валютная пара движется вниз к своей 50-дневной линии, они рассматривают это как возможность пополнить или открыть позицию по разумной цене.

Что означает, если цена вашей валютной пары пробивает вниз свою 50-дневную линию. Если это происходит на большом объеме, то это сильный сигнал к продаже валютной пары. Это означает, что крупные учреждения продают свои акции, и это может вызвать резкое падение цены, даже если фундаментальные показатели по-прежнему выглядят надежными. Если же ваша валютная пара опустилась немного ниже 50-дневной линии на небольшом объеме, следите за тем, как валютная пара будет вести себя в последующие дни, и при необходимости принимайте соответствующие меры.

Долгосрочная торговля с использованием скользящей средней

В долгосрочной торговле используются скользящие средние за длительный период, такие как 100- и 200-дневная скользящая средняя.

Эти скользящие средние выступают в качестве долгосрочных уровней поддержки и сопротивления. Поскольку многие трейдеры используют скользящие средние 100 и 200, цена часто реагирует на эти уровни поддержки и сопротивления.

Узнайте о 200-дневной скользящей средней

В торговле на рынке Форекс инвесторы могут использовать как фундаментальный, так и технический анализ, чтобы определить, является ли валютная пара хорошей покупкой или продажей.

В техническом анализе трейдеры, желающие оценить спрос и предложение на валюту, используют 200-дневную скользящую среднюю для изучения данных различными способами.

Трейдеры наиболее хорошо знакомы с базовым анализом MA. 200-дневная скользящая средняя используется для построения долгосрочного уровня поддержки или сопротивления. Если цена находится выше 200-дневной скользящей средней, то цена является бычьей, а если ниже, то медвежьей.

Одним из способов измерения спроса и предложения является расчет средней цены закрытия за последние 200 торговых сессий. Это учитывает каждый день в прошлое и показывает, как двигалась эта 200-дневная средняя, отсюда и термин 200-дневная MA.

Причина, по которой средняя 200-дневная MA, в частности, так популярна в техническом анализе, заключается в том, что исторически она использовалась с прибыльными результатами для торговли на рынке Форекс. Популярная стратегия выбора времени используется для покупки, когда ценовое действие находится выше своей скользящей средней за 200 дней, и продажи, когда она опускается ниже.

При работе с отдельными валютными парами инвесторы могут извлечь выгоду из получения уведомлений, когда валютная пара поднимается выше или опускается ниже своей 200-дневной скользящей средней, а затем использовать фундаментальный анализ, чтобы определить, является ли этот сигнал возможностью для длинных или коротких позиций.

Прорывы с помощью ATR

Форум

Индикаторы: ATR_MA_Oscillator

newdigital, 2013.10.23 18:52

Простой и продвинутый способ установки стоповTalking Points:

- Стопы - это необходимость, потому что ни одна торговая стратегия не выигрывает в 100% случаев.

- Трейдеры могут использовать ATR для расчета расстояния между стопами на основе недавней ценовой активности

- Price Action можно использовать для установки стопов в условиях тренда или диапазона рынка.

Как трейдеры, мы знаем, что они нам нужны, но это похоже на совет "пройти ежегодный осмотр у врача", когда большинство из нас просто не хотят этого делать.Но в сфере трейдинга управление рисками - это не просто предпочтение, это необходимость.

И причина этого проста: Это означает, что как бы вы ни старались и каким бы великим трейдером вы ни стали, вы просто никогда не сможете полностью избежать потерь. И как естественное продолжение этого факта, поскольку вы будете проигрывать на некоторых сделках, небрежное управление рисками означает, что один или два неудачника могут свести на нет прибыль многих маленьких победителей.

Я знаю, что это может звучать слишком упрощенно, но именно это и является ошибкой номер один, которую совершают трейдеры Форекс: они часто выигрывают чаще, чем проигрывают - но они теряют так много, когда ошибаются, что это сводит на нет весь выигрыш победителей, а затем и некоторых других.

Средние потери (красным цветом) значительно превышают средние выигрыши (синим цветом):

Первый шаг к тому, чтобы избежать "Ошибки номер один", которую совершают трейдеры Forex, - это установка стопа. Это позволит вам ограничить риск по одной сделке, так что если она пойдет не в вашу сторону, вы сможете остановить кровотечение, прежде чем оно станет слишком невыносимым.

Ниже мы рассмотрим два популярных, но разных способа установки стопов. Один простой способ, который часто используется профессиональными трейдерами для простоты, и другой, более продвинутый, который может больше подходить для определенных стилей торговли.

Простой способ

Во-первых, то, что этот способ установки стопа проще, не делает его менее эффективным. Он классифицируется как "легкий способ" просто потому, что большинство трейдеров могут взять его на вооружение прямо сейчас и начать использовать мгновенно с минимальным количеством инструкций.

Average True Range - любимый индикатор многих профессиональных трейдеров, и одна из его особенностей заключается в том, что он довольно прост в своей конструкции. В то время как многие индикаторы носят несколько шляп и пытаются делать несколько разных вещей одновременно, ATR - это просто показатель движения цены за определенный период времени.

Если эти движения увеличиваются, ATR растет. Если эти движения уменьшаются, ATR снижается (см. ниже).

ATR измеряет волатильность, и это позволяет трейдерам устанавливать стопы на основе фактического поведения рынка:

Есть несколько нюансов ATR, которые трейдеры должны знать, прежде чем применять его. Мы подробно рассматриваем их в статье Управление риском с помощью ATR. Первый - это формат, в котором индикатор отображает значения. Хотя он выглядит как осциллятор типа RSI и движется подобно индикатору типа ADX, реальная ценность ATR заключается в его значении. Он измеряет "Средний истинный диапазон" за последние x периодов, где x - выбранный вами вход. По умолчанию и наиболее часто используемым значением для ATR является 14 периодов. Значение ATR будет считываться в формате цены анализируемой валютной пары. Так, например, если на EURUSD отображается значение .00760, это означает 76 пунктов (4-е место справа от десятичной дроби - это один пункт в котировке).

ATR отображает значения в формате цены валютной пары:

Есть и более простой вариант, и для трейдеров, использующих краткосрочные методы, он может оказаться чрезвычайно полезным. Для рабочего стола Trading Station существует пользовательский индикатор, который автоматически рассчитывает и отображает ATR на графике в очень удобном для чтения формате. Он совершенно бесплатный, и его можно загрузить из магазина FXCM App Store по этой ссылке (ссылка). Как вы можете видеть ниже, он не только отображает ATR, но даже округляет дробные пункты '.6', как это необходимо.

Индикатор 'ATR_Pips' отображает Average True Range в легко читаемом формате:

Продвинутый способ

Price Action может оказать огромное влияние на эффективность работы трейдера. Включение Price Action в подход часто происходит независимо от трейдера или типа торговли. Price Action может помочь трейдерам читать тенденции, находить поддержку и сопротивление, и, возможно, самое главное - управлять рисками.

Потому что, в конце концов, если цены имеют тенденцию к росту, и мы видим постоянные высокие максимумы и низкие минимумы, разве не разумно будет рассмотреть возможность закрытия сделки, если тенденция развернется?

Помните, это ошибка номер один, которую совершают трейдеры, и именно поэтому стопы так важны. Если тренд разворачивается, лучший совет трейдеру - закрыть сделку и поискать более зеленое пастбище в другом месте... потому что, если разворот продолжится против трейдера, один убыток может свести на нет многие достижения.

Если трейдеры торгуют по тренду, они могут обратить внимание на предыдущий разворот в противоположную сторону для установки стопа. Так, если торгуется восходящий тренд, мы должны видеть более высокие максимумы и более высокие минимумы. Если мы покупаем, чтобы принять участие в восходящем тренде, мы можем разместить наш стоп ниже предыдущего минимума свинга (см. рисунок).

Во время восходящего тренда стопы могут быть размещены ниже предыдущего минимума свинга:

С другой стороны, если мы продаем в нисходящем тренде, то стоп нужно размещать выше предыдущего максимума свинга.

При нисходящем тренде стоп можно разместить выше предыдущего максимума свинга

В статье "Как анализировать и торговать диапазоны с помощью Price Action" мы рассматриваем размещение стопов на

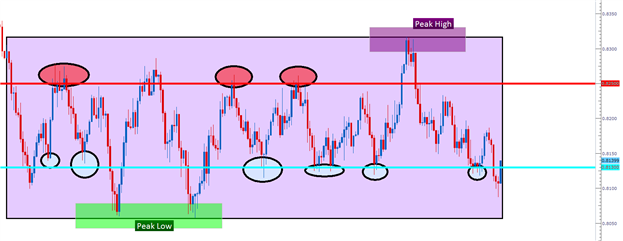

рынках, ограниченных диапазоном. Если торгуется диапазон, следует определить "пик-высоту" и "пик-низ" (см. ниже).

Трейдеры могут разместить свой стоп чуть дальше пика противоположной стороны своей позиции. Так, при покупке трейдер должен разместить свой стоп чуть ниже пика-минимума, а при продаже - чуть выше пика-высоты. Таким образом, если диапазон превратится в прорыв против трейдера, кровотечение может быть остановлено до того, как один проигравший сведет на нет выигрыш многих победителей.

Если вы хотите стать лучшим трейдером Price Action, мы собрали основы в учебную программу Brainshark. Ссылка ниже приведет вас прямо к уроку, и после заполнения нескольких частей информации в гостевой книге сессия начнется.

Следующий урок в бесплатном онлайн-видеокурсе по торговле фьючерсами, в котором рассказывается о том, как торгуются фьючерсы.

============

Что такое фьючерсная торговля?

Фьючерсная торговля - это форма инвестирования, которая предполагает спекуляцию на повышении или понижении цены товара в будущем. Что такое товар? Большинство товаров вы видите и используете каждый день своей жизни:

- кукуруза в вашей утренней каше, которую вы едите на завтрак,

- пиломатериалы, из которых сделан ваш стол для завтрака и стулья

- золото на ваших часах и украшениях,

- хлопок, из которого шьют вашу одежду,

- сталь, из которой сделан ваш автомобиль, и нефть, на которой он работает и доставляет вас на работу,

- пшеница, из которой делают хлеб для ваших сэндвичей во время обеда

- говядину и картофель, которые вы едите на обед,

- валюта, на которую вы покупаете все эти вещи...

... Всеми этими товарами (и еще десятками других) ежедневно торгуют сотни тысяч инвесторов по всему миру. Все они пытаются получить прибыль, покупая товар по низкой цене и продавая его по более высокой. Торговля фьючерсами - это в основном спекулятивное "бумажное" инвестирование, т.е. инвесторы редко имеют на руках физический товар, только бумагу, известную как фьючерсный контракт.Что такое фьючерсный контракт?

Для непосвященных термин "контракт" может показаться немного непонятным, но в основном он используется потому, что, как и контракт, фьючерсная инвестиция имеет срок действия. Вы не обязаны держать контракт до истечения срока его действия. Вы можете отменить его в любое время. На самом деле, многие краткосрочные трейдеры держат свои контракты всего несколько часов - или даже минут!

Даты истечения срока действия варьируются в зависимости от товара, и вы должны выбрать, какой контракт соответствует вашей рыночной цели. Например, сегодня 30 июня, и вы считаете, что золото будет расти в цене до середины августа. Доступны следующие контракты на золото: февраль, апрель, июнь, август, октябрь и декабрь. Поскольку сейчас конец июня и срок действия этого контракта уже истек, вы, вероятно, выберете августовский или октябрьский контракт на золото. Ближайшие (к истечению) контракты обычно более ликвидны, т.е. ими торгует больше трейдеров. Поэтому цены более правдивы и менее склонны к скачкам из одной крайности в другую. Но если бы вы считали, что цена на золото будет расти до сентября, вы бы выбрали более дальний контракт (в данном случае октябрьский) - сентябрьского контракта не существует. Также не существует ограничений на количество контрактов, которыми вы можете торговать (в пределах разумного - должно быть достаточно покупателей или продавцов, чтобы торговать с вами). Многие крупные трейдеры/инвестиционные компании/банки и т.д. могут торговать тысячами контрактов одновременно!

Краткая история фьючерсной торговли

До появления фьючерсной торговли любой производитель товара (например, фермер, выращивающий пшеницу или кукурузу) оказывался во власти дилера, когда нужно было продать свой товар. Для того чтобы между производителями и дилерами можно было торговать определенным количеством и качеством продукции на определенную дату, необходимо было узаконить эту систему. Между двумя сторонами составлялись контракты, в которых указывалось определенное количество и качество товара, который должен был быть поставлен в определенный месяц...

...Началась торговля фьючерсами!

В 1878 году в Чикаго, США, был открыт центральный дилинговый центр, где фермеры и дилеры могли торговать зерном "спот", то есть немедленно поставлять свой урожай пшеницы за наличный расчет. Фьючерсная торговля развивалась по мере того, как фермеры и дилеры обязывались покупать и продавать товар на будущих биржах. Например, дилер соглашался купить у фермера 5 000 бушелей пшеницы определенного качества в июне следующего года по определенной цене. Фермер заранее знал, сколько ему заплатят, а дилер знал свои затраты.

Еще двадцать лет назад фьючерсные рынки состояли всего из нескольких сельскохозяйственных продуктов, но теперь к ним добавилось огромное количество "товаров". Помимо металлов, таких как золото, серебро и платина; скота, такого как свиные желудки и крупный рогатый скот; энергоносителей, таких как сырая нефть и природный газ; продуктов питания, таких как кофе и апельсиновый сок; промышленных товаров, таких как пиломатериалы и хлопок, современные фьючерсные рынки включают широкий спектр инструментов процентных ставок, валют, акций и других индексов, таких как Dow Jones, Nasdaq и S&P 500.

Кто торгует фьючерсами?

Бизнесменам не потребовалось много времени, чтобы понять, какие выгодные инвестиционные возможности открываются на этих рынках. Им не нужно было покупать или продавать ДЕЙСТВИТЕЛЬНО товар (пшеницу или кукурузу и т.д.), только бумажный контракт, в котором содержался товар. Пока они выходили из контракта до даты поставки, инвестиции были чисто бумажными. Так началась спекулятивная и инвестиционная торговля фьючерсами, и сегодня около 97% фьючерсной торговли осуществляется спекулянтами.

Существует два основных типа фьючерсных трейдеров: "хеджеры" и "спекулянты".

Хеджер- это производитель товара (например, фермер, нефтяная компания, горнодобывающая компания), который торгует фьючерсным контрактом, чтобы защитить себя от будущих изменений цен на свой товар.

Например, если фермер считает, что цена на пшеницу упадет к моменту сбора урожая, он может продать фьючерсный контракт на пшеницу (Вы можете войти в сделку, сначала продав фьючерсный контракт, а затем выйти из сделки, купив его). Таким образом, если к моменту сбора урожая наличная цена на пшеницу упадет, что обойдется фермеру недешево, он возместит потери наличности, получив прибыль от короткой продажи фьючерсного контракта. Он "продал" по высокой цене и вышел из контракта, "купив" по более низкой цене несколько месяцев спустя, таким образом, получив прибыль от фьючерсной сделки.

К другим хеджерам фьючерсных контрактов относятся банки, страховые компании и компании пенсионных фондов, которые используют фьючерсы для хеджирования от любых колебаний наличной цены на их продукцию в будущие даты.

К спекулянтам относятся независимые биржевые торговцы и частные инвесторы. Обычно они не имеют никакой связи с наличным товаром и просто пытаются (а) получить прибыль, покупая фьючерсный контракт, цена которого, как они ожидают, вырастет, или (б) продавая фьючерсный контракт, цена которого, как они ожидают, упадет.

Другими словами, они инвестируют во фьючерсы так же, как они могли бы инвестировать в акции и паи - покупая по низкой цене и продавая по более высокой.

Преимущества торговли фьючерсами

Торговля фьючерсными контрактами имеет ряд преимуществ перед другими инвестициями:

1. Фьючерсы - это инвестиции с высоким уровнем левериджа. Чтобы "владеть" фьючерсным контрактом, инвестор должен внести лишь небольшую часть стоимости контракта (обычно около 10%) в качестве "маржи". Другими словами, инвестор может торговать гораздо большим количеством товара, чем если бы он купил его прямо, поэтому, если он правильно предсказал движение рынка, его прибыль будет умножена (в десять раз при депозите в 10%). Это отличная прибыль по сравнению с покупкой физического товара, такого как золотые слитки, монеты или акции горнодобывающих компаний.

Если рынок пойдет против позиции трейдера, он может потерять часть, все или, возможно, даже больше, чем внесенная им маржа. Но если рынок идет в соответствии с позицией трейдера, он получает прибыль и возвращает свою маржу.

Например, вы считаете, что золото недооценено, и думаете, что цены на него вырастут. У вас есть $3000 для инвестиций - достаточно для покупки:

- 10 унций золота (по цене $300 за унцию),

- или 100 акций горнодобывающей компании (по цене $30 каждая),

- или маржу, достаточную для покрытия 2 фьючерсных контрактов. (Каждый фьючерсный контракт на золото содержит 100 унций золота, что фактически является тем, чем вы "владеете" и чем спекулируете. Сто унций, умноженные на триста долларов, составляют 30 000 долларов за контракт. У вас достаточно средств для покрытия двух контрактов и, следовательно, вы спекулируете золотом на сумму 60 000 долларов!

Два месяца спустя золото взлетело на 20%. Ваши 10 унций золота и акции компании теперь будут стоить $3600 - прибыль $600; 20% от $3000. Но ваши фьючерсные контракты теперь стоят ошеломляющие $72 000 - 20% от $60 000.Вместо жалких $600 вы получили огромную прибыль в $12 000!

2. Спекуляции с фьючерсными контрактами - это, по сути, бумажные инвестиции. Вам не нужно буквально хранить 3 тонны золота в сарае, 15 000 литров апельсинового сока на подъездной дорожке или 500 живых свиней, бегающих по вашему заднему саду!

Фактический товар, который продается по контракту, обменивается только в редких случаях, когда происходит поставка по контракту (т.е. между производителями и дилерами - "хеджерами", о которых говорилось ранее). В случае спекулянта (такого, как вы), фьючерсная сделка - это чисто бумажная сделка, и термин "контракт" используется только потому, что дата истечения срока действия похожа на "контракт".

3. Инвестор может быстрее заработать деньги на фьючерсной сделке. Во-первых, потому что он торгует примерно в десять раз большим количеством товара, обеспеченного его маржей, а во-вторых, потому что фьючерсные рынки имеют тенденцию двигаться быстрее, чем наличные рынки. (Аналогично, инвестор может быстрее потерять деньги, если его суждения ошибочны, хотя потери можно минимизировать с помощью ордеров стоп-лосс. Мой метод торговли специализируется на размещении ордеров стоп-лосс с максимальным эффектом).

4. Рынки фьючерсной торговли обычно более справедливы, чем другие рынки (например, акций и долей), потому что здесь труднее получить "внутреннюю информацию". Открытые торговые ямы - множество мужчин в желтых куртках, размахивающих руками в воздухе с криками "Покупай! Покупай!" или "Продавай! Продавай!" -- представляют собой очень публичный, эффективный рынок. Кроме того, все официальные отчеты о состоянии рынка публикуются в конце торговой сессии, так что у всех есть шанс принять их во внимание, прежде чем торговля начнется на следующий день.

5. Большинство фьючерсных рынков очень ликвидны, т.е. каждый день на них торгуется огромное количество контрактов. Это гарантирует, что рыночные ордера могут быть размещены очень быстро, поскольку всегда есть покупатели и продавцы товара. По этой причине необычно, что цены внезапно подскакивают до совершенно другого уровня, особенно на ближайшие контракты (те, срок действия которых истекает в ближайшие несколько недель или месяцев).

6. Комиссионные сборы невелики по сравнению с другими инвестициями и выплачиваются после завершения позиции.

Комиссионные сильно варьируются в зависимости от уровня обслуживания, предоставляемого брокером. Комиссионные за онлайн-торговлю могут составлять всего 5 долларов США за сторону. У брокеров с полным спектром услуг, которые могут консультировать по позициям, комиссия может составлять около $40-$50 за сделку. Комиссии за управляемую торговлю, когда брокер контролирует вход и выход из позиций по своему усмотрению, могут достигать $200 за сделку.

============