Для начала несколько слов о событиях прошедшей недели:

– EUR/USD. В последняя неделя апреля отметилась тремя событиями – заседанием ФРС, а также публикацией данных по ВВП США и Еврозоны.

Что касается ФРС США, то итоги ее заседания были достаточно предсказуемы. Процентная ставка была оставлена без изменений на уровне 0.25%. Остались прежними и объемы программы количественного смягчения (QE) – $120 млрд ежемесячно. А глава регулятора Джером Пауэлл практически слово в слово произнес то, что мы написали в предыдущем прогнозе: мол, хотя темпы восстановления экономики США и впечатляют, этого совершенно недостаточно, чтобы говорить о сворачивании программ фискального стимулирования. Пока всё достаточно хрупко, ускорение инфляции, по мнению Пауэлла, это временный фактор, а количество занятых остается на 8.5 млн человек ниже, чем в феврале 2020 года.

С другой стороны, рост ВВП США в I квартале оказался выше прогнозного и составил 6.4% (против 4.3% кварталом ранее), показав лучшую динамику с 1984г. Экономике страны нужно прибавить всего 1%, чтобы достичь докризисного максимума. И, скорее всего, по этому показателю она полностью восстановится еще до начала июля.

Такая сильная статистика привела к росту доходности американских трежерис. Но до конца недели доллару это не сильно помогало, так как европейские облигации тоже шли в рост. Ставки по 10-летним долговым обязательствам Германии так вообще достигли максимальных значений с марта 2020 года.

Разрыв между США и ЕС по скорости возвращения к докризисным показателям также скоро может сильно сократиться. Глава ЕЦБ Кристин Лагард 28 апреля заявила, что уже «виден свет в конце туннеля, поскольку темпы вакцинации в ЕС ускоряются», и что во второй половине года ожидается ускорение темпов восстановления экономики.

В результате вышесказанного борьба между быками и медведями по EUR/USD всю неделю шла с переменным успехом. На доллар продолжают давить сильные инфляционные ожидания. Президент Джо Байден, не останавливаясь, заливает экономику колоссальными объемами денег. Вслед за уже одобренным Конгрессом стимулом на $1.9 трлн, ждут своей очереди программы развития инфраструктуры объемом в $2.25 трлн и поддержки социальной сферы на $1.8 трлн. В результате таких шагов администрации США доллар пошел вниз и пара EUR/USD в четверг 29 апреля обновила двухмесячный максимум, достигнув отметки 1.2150

Однако, в пятницу, благодаря не самой впечатляющей макростатистике из ЕС, европейская валюта все же сдала свои позиции. Дополнительный импульс доллару придал аукцион по размещению казначейских облигаций вечером в пятницу 30 апреля. На нем Минфин США продал долговые бумаги на сумму $130.6 млрд. Такое изъятие ликвидности из финансовой системы оказало дополнительную поддержку американской валюте. В итоге пара завершила пятидневку существенно ниже старта недели – на уровне 1.2020;

– GBP/USD. Давая на прошлой неделе прогноз по этой паре, 45% экспертов проголосовали за ее движение на север, 35% – на юг и оставшиеся 20% – на восток.

Как и предполагало большинство из них (45%), первые четыре дня фунт укреплял свои позиции, и у инвесторов начала появляться надежда на то, что пара GBP/USD вновь пробьет уровень 1.4000 и вернется к устойчивому росту, как это было с конца марта 2020г. по конец февраля 2021г. Однако, достигнув отметки 1.3975, ее движение застопорилось, давление медведей усилилось, и под самый конец недели, как и ожидали 35% аналитиков, она рухнула вниз. Подталкиваемая результатами аукциона, проведенного Минфином США, пара достигла локального дна на горизонте 1.3800. Затем последовала пара небольших отскоков и финиш в зоне 1.3810, которую можно считать Pivot Point последних 9 недель. Так что оказались удовлетворены и те 20% экспертов, которые проголосовали за боковой тренд пары;

– USD/JPY. Уже говорилось, что ключевым индикатором для этой пары была и есть доходность государственных облигаций США. На минувшей неделе она росла. Рос вместе с ней и доллар относительно йены. В результате пара USD/JPY поднялась выше уровня 109.00 и, прибавив 145 пунктов, завершила торговую сессию на отметке 109.30;

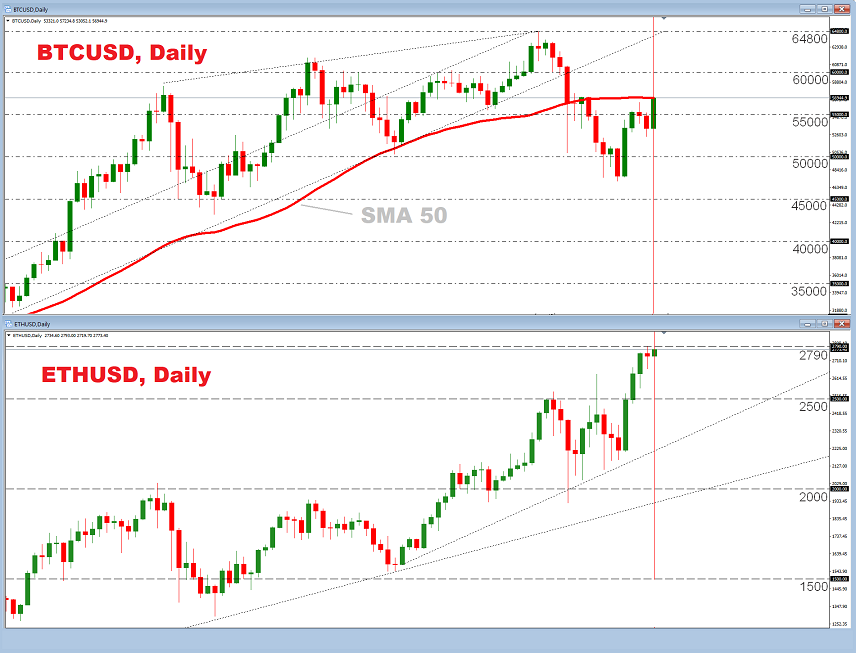

– криптовалюты. Давая прогноз семь дней назад, мы написали, что основной задачей быков на минувшей неделе будет удержать пару BTC/USD в районе $50,000. И, хотя с трудом, но им это удалось. Несмотря на то, что 25 апреля котировки проваливались до $47,000, затем их удалось вновь поднять в зону $50,000-55,000. На низах инвесторы и спекулянты начали активно приобретать монеты, в расчете на дальнейшую прибыль. И если 26 апреля общая капитализация крипто-рынка находилась на уровне $1.750 трлн, то в последний день месяца она уже достигла $2.110 трлн.

Хотя и не сильно, помог быкам новостной фон. Так, новостной портал Coin Desk сообщил, что американский финансовый гигант JPMorgan наконец решился на запуск фонда, ориентированного на BTC. Журналисты выяснили, что этот биткойн-фонд начнет функционировать уже этим летом.

Еще одним фактором поддержки мог бы стать запуск Bitcoin-ETF. Однако американская Комиссия по ценным бумагам и биржам (SEC) отложила до июня решение по заявке VanEck. На данный момент всего подано 10 заявок на запуск ETF, и регулятор решил, что ему нужно больше времени на их изучение.

Итак, основная криптовалюта удержалась в районе в районе $50,000. Но она так и не смогла подняться выше 50-дневной скользящей средней, которая служила устойчивой поддержкой для пары BTC/USD, начиная с октября 2020 года. При приближении котировок к этой, ставшей теперь сопротивлением, линии, активность покупателей начинает резко падать. И это достаточно тревожный знак для инвесторов – рынок находится в раздумье, что подтверждает и Индекс страха и жадности биткойна (Crypto Fear & Greed Index), который находится в самом сердце нейтральной зоны – на уровне 51 пункта.

Мы уже неоднократно говорили, что в такой ситуации неопределенности с эталонной криптовалютой, многие инвесторы переключают свое внимание на альткойны. Биткойн продолжает терять свои позиции. Если 02 января его доля в общей капитализации составляла 72.65%, 23 апреля – 50.70%, то к концу месяца он упал еще ниже, достигнув самого низкого с июля 2018г. уровня, – 47.87%.

А вот привлекательность эфириума, наоборот, непрерывно растет. По подсчетам CoinMetrics, хешрейт в сети эфириума вырос за последние 100 дней на 89%. А пара ETH/USD, в отличие от биткойна, раз за разом продолжает обновлять исторические максимумы, поднявшись 29 апреля до высоты в $2790.

***

Что же касается прогноза на предстоящую неделю, то, обобщая мнения целого ряда экспертов, а также прогнозы, сделанные на основе самых различных методов технического и графического анализа, можно сказать следующее:

– EUR/USD. Ослаблению доллара, ставшего за время пандемии чуть ли не основным активом-убежищем, способствует рост инфляционных ожиданий, превысивший 2.4% и достигший максимума с 2013 года. Грандиозные финансовые вливания должны привести к рекордному росту ВВП США, что, соответственно, влечет рост рисковых настроений и тягу инвесторов к фондовому рынку. По данным Dow Jones Market Data, индекс S&P500 в течение первых 100 дней пребывания Джо Байдена в должности Президента США вырос на 11%. Это стало лучшим результатом со времен Президента Франклина Рузвельта в 1933г., а в среднем, начиная с 1929г., фондовые индексы росли ежегодно на 3.2%.

С другой стороны, будучи мощнейшей в мире, экономика США будет тянуть за собой вверх и экономики других стран, нивелируя разрыв в скорости их восстановления. Должно помочь доллару и увеличение доходности по американским казначейским обязательствам.

Пока, давая прогноз на предстоящую неделю, 60% экспертов ожидают, что пара EUR/USD попробует вновь пойти вверх. Ближайшие сопротивления 1.2055 и 1.2100, цель – достичь максимума 29 апреля 1.2150. С таким прогнозом согласны 70% осцилляторов и 75% трендовых индикаторов на D1. Оставшиеся 30% осцилляторов окрашены в серый нейтральный цвет.

При переходе от недельного к месячному прогнозу, мнение экспертов радикально меняется. Здесь уже 75% из них ждут усиления доллара и снижения пары до зоны 1.1900, а затем и еще на 100 пунктов ниже. Цель медведей – обновить минимум 31 марта 1.1704.

Графический анализ на D1 указывает на движение пары в торговом диапазоне 1.1945-1.2150. При этом, согласно его показаниям на H4, пару сначала ждет снижение к нижней границе данного канала, а затем отбой вверх.

Из событий предстоящей недели следует отметить публикацию данных по деловой активности ISM в производственном (03 мая) и в частном (05 мая) секторах США. Также нас ждут данные по занятости в США – в среду 05 мая выйдет отчет ADP, а в пятницу 07 мая станет известно количество новых рабочих мест, созданных вне с/х сектора (NFP).

Возможно, 03 и 06 мая порадует инвесторов европейский потребительский рынок. По прогнозам, падение розничных продаж в Германии уменьшиться с -9.0% до -3.15%. Розничные же продажи в Еврозоне в целом могут, по прогнозам, вырасти с -2.9% до +9.4%;

– GBP/USD. Основным событием для британской валюты станет заседание Банка Англии в четверг 06 мая, которое будет посвящено кредитно-денежной политике. С большой долей вероятности процентная ставка останется без изменений на уровне 0.1%. А вот что касается QE, то объем покупок гособлигаций может быть снижен с £895 до 875 млрд. Если это произойдет, рынок получит сигнал о намерении британского регулятора начать ужесточение своей политики.

Банк также может пересмотреть свои прогнозы относительно скорости восстановления экономики страны. Для этого есть достаточно много оснований. Так, безработица в Великобритании за I квартал снизилась на 0,1% – с 5.0% до 4,9%. В стране вакцинировано уже почти 30 млн человек, из которых более 2.5 млн получили две дозы прививки против COVID-19. Снята часть карантинных ограничений. И все это – позитивные факторы для фунта, которые могут вновь толкнуть пару GBP/USD вверх. Это подтверждают прогнозы графического анализа на H4 и D1.

Что касается показаний технических индикаторов, то, из-за бокового движения последних недель, на D1 они выглядят достаточно невнятно. На H4, естественно, большинство окрашено в красный цвет, хотя 25% осцилляторов сигнализируют о перепроданности пары.

Среди экспертов 60% ожидают роста пары минимум до уровня 1.4000. В случае, если ей удастся пробить его, следующая цель – 1.4240. Ближайшие уровни сопротивления – 1.3860, 1.3925 и 1.3975.

Оставшиеся 40% аналитиков встали на сторону медведей. Основная поддержка в зоне 1.3670-1.3700, затем – 1.3600;

– USD/JPY. Мнение экспертов полностью совпадает с тем, что было высказано неделей ранее. 70% из них считают, что пара вновь уйдет на юг, ниже горизонта 109.00. Следующие поддержки 108.40 и 107.45. Оставшиеся 30% аналитиков ожидают, что рост пары продолжится. Сопротивление – 110.00, цель – подняться еще на 100 пунктов выше, до 111.00.

Среди индикаторов в зеленый цвет окрашены 75% осцилляторов и 100% трендовых индикаторов на H4, и, соответственно, 70% и 95% на D1. Остальные осцилляторы подают сигналы о перекупленности пары. Графический анализ на обоих тайм-фреймах указывает на падение пары до уровня 107.45;

– криптовалюты. Итак, как было сказано в первой части обзора, в последний день апреля паре BTC/USD так и не удалось прорваться выше 50-дневной скользящей средней. И это выглядит тревожным сигналом для инвесторов. Особенно потому, что падение ниже этой линии произошло впервые с начала октября прошлого года, когда пара только-только преодолела уровень в $10,000.

Упал ниже 50% и Индекс доминирования биткойна, который, привлекая институционалов, как локомотив, тащил за собой вверх весь крипто-рынок.

В совокупности оба этих фактора, по мнению ряда аналитиков, сильно напоминают ситуацию января 2018 года, положившую начало затяжной крипто-зиме.

Но, наряду с пессимистами, как обычно слышны и голоса оптимистов. Так, создатель модели stock-to-flow, популярный криптовалютный аналитик под ником PlanB считает, что текущее снижение биткойна вполне нормально и ожидаемо, и лишь подтверждает бычий тренд. При этом аналитик подчеркнул, что не стоит ожидать постоянного роста, иногда должны случаться и откаты: «Ничто не растет без откатов. Биткойн и без того рос 6 месяцев подряд. Это похоже на коррекцию в середине цикла, такую же мы видели в 2013 и 2017 годах».

PlanB отметил, что он даже «в некоторой степени успокоился» – рынок был слишком перегрет, а теперь его ждет небольшая фаза «охлаждения». Кроме того, сейчас курс первой криптовалюты оказался ниже ожиданий модели S2F, а значит вполне может продолжить рост.

Позитивно настроен и гендиректор венчурной компании Pantera Capital Дэн Морхед. По мнению бизнесмена, BTC обречен на дальнейший рост, так как все больше инвесторов начинают понимать, что хранить капитал в криптовалюте гораздо выгоднее, чем в традиционных инструментах.

По подсчетам главы Pantera Capital, стоимость BTC прибавляет $200 всякий раз, когда в его сети регистрируется 1 млн новых пользователей. Если такая динамика сохранится, то цена криптовалюты в 2022 году приблизится или даже превысит отметку в $200,000.

По словам Дэна Морхеда, распространение биткойна – это результат, в том числе, и роста количества пользователей смартфонов. Сейчас в мире около 3.5 млрд человек владеют такими устройствами, что делает биткойн доступным в любом месте и в любое время.

Предупреждение: Данные материалы не являются рекомендацией к инвестированию или руководством по работе на финансовых рынках и носят сугубо ознакомительный характер. Торговля на финансовых рынках является рискованной и может привести к полной потере внесенных денежных средств.

#eurusd #gbpusd #usdjpy #форекс #форекс_прогноз #nordfx #криптовалюты #биткойн