15 июля состоялось заседанием министерского комитета ОПЕК+, перед которым ясно звучали опасения, что рынок не готов к дополнительным объемам нефти и увеличение добычи может привести к резкому падению цен. Тем не менее, собравшись, участники сделки решили действовать по ранее утвержденному плану и согласились с 1 августа увеличить добычу нефти на 2 млн баррелей в сутки.

На рынке в июле уже дефицит предложения

Эксперты полагают, что в июле на рынке сформируется дефицит предложения нефти в 2,3 млн баррелей в сутки. Даже с учетом увеличения во 2-ой половине года устойчивый дефицит составит около 3,2 млн баррелей в сутки, а в 2021-ом - снова 2,3 млн. Но с другой стороны необходимо принять во внимание, что на использование накопленных на сегодня нефтяных запасов потребуется не менее 1,5 лет.

В любом случае, уже в своем нынешнем формате сделка ОПЕК+ очевидно приведет к заметному снижению мировой добычи. По итогам 2020-го добыча упадёт на 3,8 млн баррелей в сутки. При этом сделка не является единственным фактором, влияющим на глобальное предложение нефти.

Снижение добычи в 2020-ом произойдет еще и благодаря санкциям США против исключенных из сделки Венесуэлы и Ирана. В результате добыча в этих странах в 2020 году сократится на 1,1 млн баррелей в сутки по сравнению с 2019-ым, а это треть годового снижения добычи в рамках ОПЕК+.

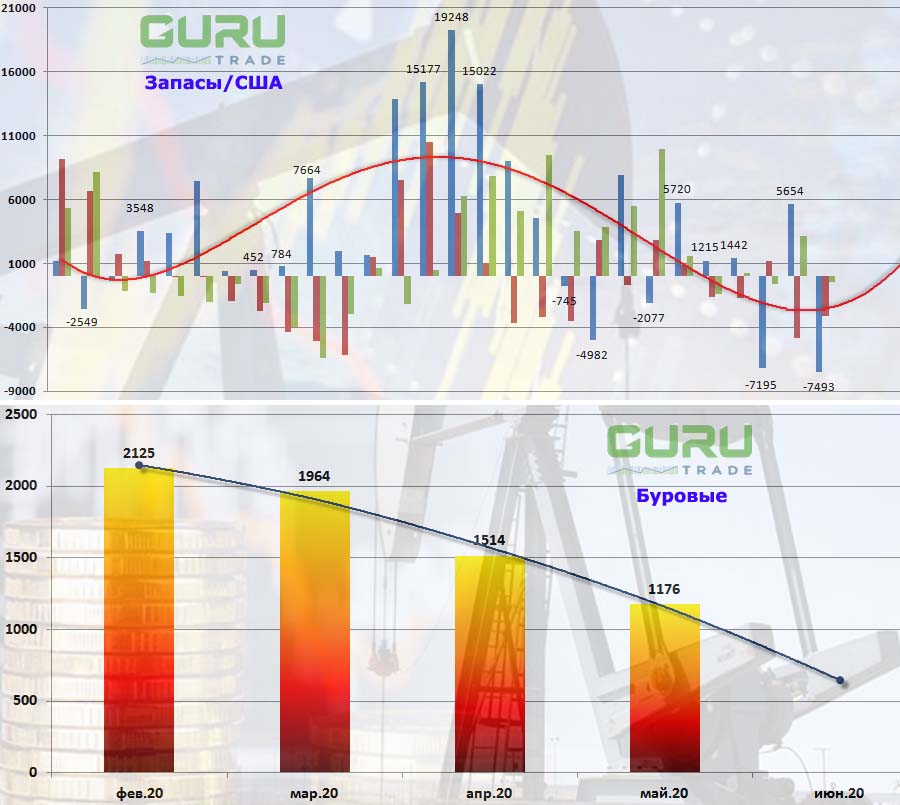

В самих США за 5 месяцев 2020-го происходит падение на 80% добычи сланцевой нефти. С марта до середины июля действующий фонд буровых снизился на 75%. При таких объемах нового бурения добыча сланцевой нефти в США с июня по декабрь сократилась бы на 1,5 млн баррелей в сутки. На самом деле сокращение будет меньше – 1 млн - так как сыграет роль возвращение в работу замороженных скважин, но это позволит лишь отчасти компенсировать падение.

Ждать роста добычи в 2021-ом не приходится, скажется эффект восстановления с низкой базы и падения стоимости нефтяных активов, что ограничит возможности компаний инвестировать и привлекать кредиты.

Пока же на мировом нефтяном рынке наблюдаются признаки более быстрого, чем ожидалось, восстановления спроса. Так, Китай показал рекордный прирост импорта нефти еще в мае-июне. Смягчение ограничений с 1 августа благотворно скажется на нефтяном рынке Европы.

Положение в странах

Тем временем, Саудовская Аравия предлагает увеличить в августе добычу «черного золота» и смягчить квоты на 2 млн баррелей в сутки, и сокращать не на 9,7 млн, а на 7,7 млн. Большинство участников ОПЕК+ поддержали предложение саудитов, считая что дальнейшее сдерживание добычи для поддержания цен на нефть стало бы «самоубийством» для ОПЕК.

Производство нефти (без учета газоконденсата и других жидких углеводородов) в мире в 2019-ом упало на 0,7% - до 75,26 млн баррелей в сутки, говорится в ежегодном обзоре ОПЕК.

Ранее компания ВР в своем статистическом обзоре привела данные по мировому производству - 95,2 млн барреля в сутки, что на 0,1% меньше, чем год назад.

По отчету ОПЕК, страны картеля в 2019-ом произвели 29,38 млн нефти - на 6% меньше, чем в 2018-ом, при этом доля в мировом производстве снизилась с 41% в 2018-ом до 39% в 2019-ом.

Так, Саудовская Аравия снизила добычу нефти на 4,9% - до 9,8 млн барреля в сутки,

Кувейт - на 2,2% - до 2,7 млн,

Ангола на 6,8% - до 1,37 млн,

Алжир на 1,6% - до 1 млн.

ОАЭ увеличили производство на 1,6% - до 3,06 млн,

Ирак нарастил его на 3,8% - до 4,58 млн.

Сильнее всех упала добыча в странах ОПЕК, в отношении которых действуют санкции США:

в Иране - на 33,7%, до 2,36 млн,

в Венесуэле - до 1 млн (на 33% меньше).

Россия в 2019-ом добывала 10,625 млн барреля в сутки, это на 0,9% больше, чем год назад, США - 12,2 млн (на 11,3% больше).

По отчету ВР, производство жидких углеводородов в Саудовской Аравии в 2019-ом упало на 3,5% - до 11,8 млн, в России выросло на 0,9 - до 11,54 млн, в США рост составил 11% - до 17,05 млн.

Предполагается, что в 2020-ом добыча упадет в США, России, Канаде и Казахстане, и вырастет в Норвегии, Бразилии, Гайане и Австралии.

Объем экспорта Саудовской Аравией в мае упал на 41,2 - до 6,02 млн баррелей в сутки по сравнению с 10,237 млн в марте. Сокращение относительно мая 2019-го составило 13,3%. Экспорт американской нефти в мае составлял 3,111 млн против 3,077 млн в апреле и 2,9 млн в мае 2019-го.

В 2021-ом ОПЕК ожидает повышения поставок со стороны США, Бразилии, Норвегии, Канады, Австралии, Эквадора и Катара, при этом рост будет обеспечен восстановлением потерянной в 2020 году добычи, а не новыми проектами. Естественное падение производства в Египте, Мексике, Таиланде, Колумбии и Казахстане, компенсирует часть роста.

Расчёты Международного энергетического агентства (МЭА) показывают, что страны ОПЕК+ в июне исполняли сделку на 107%, при этом страны ОПЕК - на 112%, не-ОПЕК - на 99%.

ОПЕК+ сократила добычу почти на 2 млн барреля в сутки больше, чем в мае, подняв общий уровень снижения добычи до уровня выше 10 млн и повысив уровень исполнения сделки до 108% с 88% месяц назад. Этот показатель был повышен благодаря дополнительному добровольному сокращению Саудовской Аравии и существенному сокращению добычи со стороны Ирака.

Саудовская Аравия, Кувейт и ОАЭ ранее приняли решение о добровольных дополнительных ограничениях добычи нефти в июне на 1,2 млн. В результате уровень исполнения сделки со стороны саудитов составил 138%, ОАЭ - 106%, Кувейта - 111%. Кроме того, сделку перевыполнил Алжир - на 7%

Ирак повысил уровень исполнения своих обязательств с майских 46% до 89% в июне, сократив добычу на 460 тыс - до минимума за 5 лет в 3,71 млн. В июле ему предстоит снизить производство еще на 230 тыс, чтобы компенсировать недостаточное сокращение в мае и июне.

Предполагается, что страны, не выполнявшие свои обязательства по сокращению добычи в рамках сделки ОПЕК+, компенсируют «недосдачу» в августе-сентябре в объеме 842 тыс баррелей всутки. Ирак компенсирует 700 тыс - 70 тыс в июле и по 314 тыс в августе и сентябре.

Ангола в июне исполнила сделку на 89% по сравнению с 74% в мае, Нигерия на 93% (74% в мае), Казахстан на 98% (73%).

Россия, по данным агентства, в июне вышла на уровень в 100% исполнения сделки. Другие страны не-ОПЕК исполняли в прошлом месяце свои обязательства на уровнях близких к 100%.

При этом исполнение Конго составило всего 34%, а Габон в прошлом месяце, напротив, наращивал добычу.

Прогноз спроса на нефть в 2020-ом повышен на 100 тыс баррелей в сутки - до 90,7 млн, что означает падение на 8,9 млн по сравнению с 2019-ом. При этом в 2021-ом потребление вырастет на 7 млн - до 97,7 млн, хотя и останется ниже уровня, предшествовавшего пандемии, полагают в ОПЕК.

Предварительные данные показали, что в мае общие коммерческие запасы нефти стран ОЭСР росли 3-ий месяц подряд - на 29,9 млн баррелей по сравнению с апрелем - до 3,167 млрд. Этот показатель на 233,2 млн выше, чем за тот же период 2019-го, и на 209,5 млн баррелей выше среднего уровня за 5 лет. При этом запасы нефти выросли на 9,7 млн, а нефтепродуктов - на 20,2 млн баррелей к апрелю.

Согласно предварительным данным за июнь, общие коммерческие запасы нефти в США выросли на 31,7 млн баррелей за месяц и составили 1,462 млрд. Этот показатель на 158 млн выше, чем год назад, и на 173 млн выше среднего уровня за последние 5 лет. Запасы нефти и нефтепродуктов в США выросли на 6,8 млн и 24,9 млн.

Россия решает между делом и свои проблемы

Между тем, Белоруссия и Россия подписали соглашение об условиях поставки нефти в Белоруссию. Компромисс был найден после 3-месячного прекращения поставок нефти из России в Белоруссию, так как белорусская сторона отказалась уплачивать российским нефтяным компаниям премию к рыночной цене на поставляемое сырье. Свою позицию Минск объяснял резким падением мировых цен на нефть.

В этой ситуации Белоруссия начала импорт нефти из других источников, закупив через порты Литвы и Украины несколько танкеров у независимых трейдеров, а также в Норвегии, Азербайджане, Саудовской Аравии и США.

Договоренности на уровне руководителей правительств Белоруссии и России предусматривают включение в цену поставок российской нефти премии поставщику в размере $4,7 за тонну. Впоследствии суммарный объем уплаченной премии будет компенсирован Минску перечислением средств из российского в белорусский бюджет.

Поставки нефти из Россию в Белоруссию в 2020-ом согласованы в объеме 24 млн тонн, но фактический объем поставок будет значительно меньше в связи с отсутствием поставок в 1-ом квартале и наличия альтернативного России импорта нефти. Точный объем трансферта в пользу Минска будет определен по итогам фактического объема поставок российской нефти за год.

Экспортная пошлина на нефть в России с 1 августа составит $46,9 за тонну.

В июле пошлина составила $37,8. Таким образом, в августе будет увеличение на $9,1. В июне она составляла $8,3, в мае была на минимальном уровне за время ее действия в 2000-ых - $6,8 за тонну, в апреле - $52.

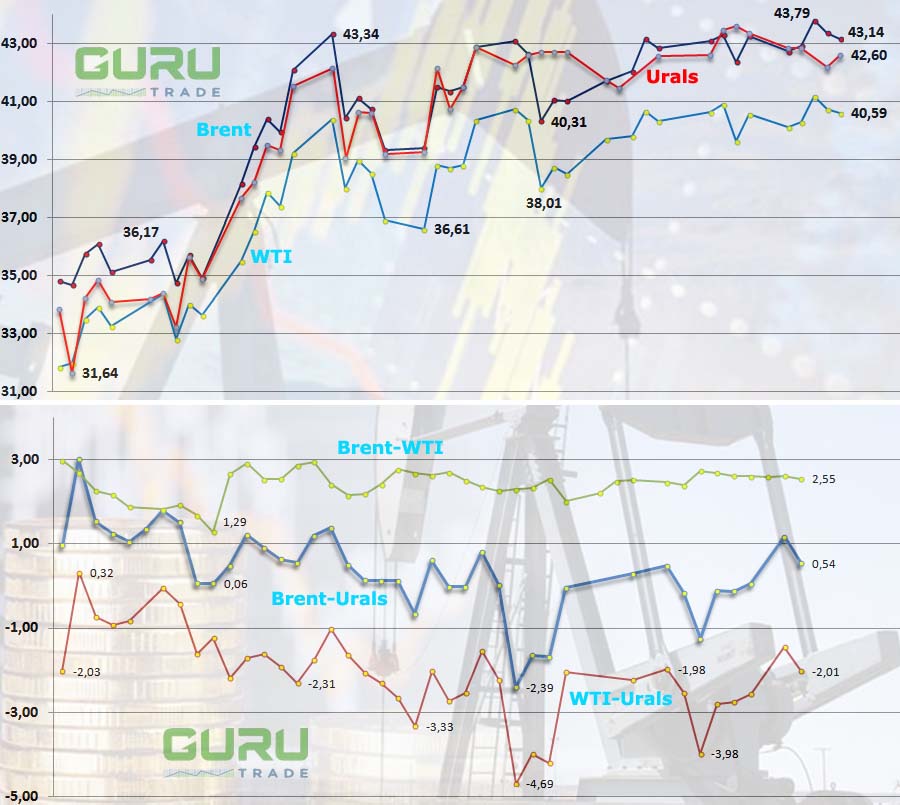

Средняя цена нефти Urals с 15 июня по 14 июля составила $43,828 за баррель - $319,9 за тонну.

Пошлина на высоковязкую нефть повысится с 1 августа до $4,6 с $3,7.

Льготная ставка пошлины на нефть для ряда месторождений Восточной Сибири, каспийских месторождений и Приразломного месторождения остается на нуле.

Пошлина на светлые нефтепродукты и масла повысится до $14 с $11,3 за тонну, на темные - до $46,9 с $37,8.

Пошлина на экспорт товарного бензина вырастет до $14 с $11,3, прямогонного (нафта) - до $25,7 с $20,7 за тонну.

Пошлина на сжиженный газ и чистые фракции СУГ останется на нуле.

Пошлина на кокс повысится до $3 c $2,4 за тонну.

Минэнерго России считает текущую цену на нефть в $40-43 за баррель сбалансированной и не ждет изменения цен после ослаблений ограничений на добычу ОПЕК+, заявил глава ведомства Александр Новак. Но уточнено - Россия при увеличении добычи в рамках ОПЕК+ сначала обеспечит потребности внутреннего рынка

Новак также заявил, что компании сами принимают решение по исполнению договоров на поставку нефти в связи с ростом добычи по ОПЕК+.

Американские банки отказываются кредитовать нефтяные компании

Крупнейшие американские банки в нарушение антимонопольного законодательства страны отказываются кредитовать нефтегазовые компании. Указывается, что банки «фактически бойкотируют нефтегазовый сектор США, руководствуясь политическими соображениями и находясь под давлением» поборников защиты окружающей среды.

Citibank, Goldman Sachs, JPMorgan Chase, Morgan Stanley и Wells Fargo чуть ли не одновременно перестали насыщать ликвидностью нефтегазовый сектор США. Эти финансовые организации даже пообещали перестать кредитовать проекты, связанные с разведкой нефтяных месторождений в Арктике и добычей угля.

Единственным исключением среди крупных банков пока является Bank of America. Крупнейший в мире инвестиционный фонд BlackRock еще в январе 2020-го объявил, что не будет заниматься делами предприятий, доля выручки которых от использования угля превышает 25%. Этот же инвестфонд вступил в пакт под названием Climate Action 100+ вместе с более чем 450 международными инвесторами.

Отмечается, что с юридической точки зрения, подобные проекты по сути являются «приглашением присоединиться к сговору с целью бойкотировать важнейший сегмент американской экономики», если их оставить без внимания, они могут стать нарушением федерального антимонопольного законодательства. Даже при отсутствии таких формальных признаков, как наличие тайной договоренности о сговоре или отсутствие материальной заинтересованности в его результате.

Голос от защитников природы

Члены Нефтегазовой климатической инициативы (Oil and Gas Climate Initiative, OGCI) поставили цель к 2025-ому снизить среднюю углеродоемкость операций по добыче нефти и газа до 20-21 кг эквивалента углекислого газа на баррель нефтяного эквивалента (CO2e/boe) относительно базового уровня в 23 кг в 2017-ом.

Это означает, сокращение к 2025-ому от 36 до 52 миллионов тонн эквивалента CO2 в год при условии постоянного уровня добычи нефти и газа, что эквивалентно выбросам CO2 от потребления энергии в 4-6 миллионах домов.

Цель включает сокращение выбросов как CO2, так и метана в результате деятельности по разведке и добыче нефти и газа. Интенсивность выбросов будет рассчитываться как доля поступающих в продажу нефти и газа.

Чтобы внести свой вклад в сокращение выбросов парниковых газов, компании-члены OGCI примут ряд мер, включая работу над повышением энергоэффективности, использованию электроэнергии от возобновляемых источников, а также улавливанию, хранению и утилизации углерода.

Компании собираются отчитываться о достигнутых результатах ежегодно, эти данные в качестве независимой третьей стороны будет оценивать аудитор EY. Несмотря на то, что цели по снижению выбросов метана включены в целевые показатели уменьшения выбросов парниковых газов, OGCI продолжит отдельно отчитываться о прогрессе по снижению метаноемкости.

OGCI была создана в 2014 году для осуществления коллективных действий в борьбе с изменением климата и активизации глобальных мер реагирования. В настоящее время она включает 12 компаний: BP, Chevron, CNPC, Eni, Equinor, ExxonMobil, Occidental, Petrobras, Repsol, Saudi Aramco, Shell и Total.

Запасы в США

Коммерческие запасы нефти в США на прошлой неделе упали на 7 млн 493 тыс баррелей (это максимум падения с недели с 23 по 29 декабря 2019-го, когда падение составило 11 млн 463 тыс) - до 531,688 млн. Товарные запасы бензина уменьшились на 3 млн 147 тыс – до 248,535 млн. Коммерческие запасы дистиллятов снизились на 453 тыс - до 176,809 млн.

Эксперты в который раз доказали, что они ситуацией не владеют. Они ожидали увеличения запасов нефти на 250 тыс, снижения запасов бензина на 1 млн 300 тыс и повышения запасов дистиллятов на 1 млн 500 тыс баррелей.