Можно ли «слить» торговый счет, следуя правилам управления капиталом и рисками

В предыдущих статьях цикла «Аксиомы трейдинга» мы начали разбирать преимущества, которые можно получить, используя правила управления капиталом и рисками.

Для расчета оптимального объема позиции необходимо определять потенциал прибыли и риска на сделку в процентах от торгового капитала. Такой подход сглаживает кривую доходности, когда счет попадает в полосу неудач, и позволяет максимизировать прибыль, если рынок идет в нужном направлении сделка за сделкой.

Используя правила управления рисками потерять средства на финансовых рынках становится непросто. Risk-management и money-management являются надежными защитниками любого торгового счета.

В этой статье мы продолжим обсуждать правила управления капиталом и обсудим принципы, использование которых сделает потерю торгового счета трудновыполнимой задачей.

Можно ли потерять деньги на рынке

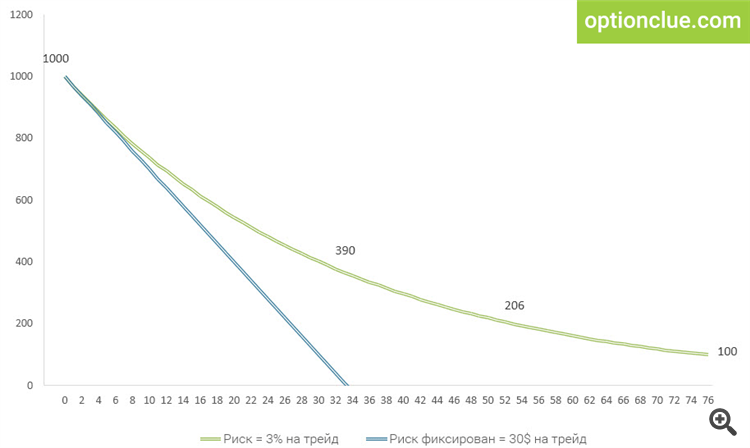

На рисунке 1 представлена модель состояния торгового счета, при появлении череды убыточных сделок. Такая ситуация рано или поздно встречается в жизни каждого трейдера. В первом случае (синий график) риск фиксирован в валюте счета и составляет 30$. Во втором случае (зеленый график) риск определяется как доля от капитала и равняется 3% на сделку.

Рис. 1. Стресс-тест. Зеленый график — риск определяется как доля от капитала (3%). Синий график — риск фиксирован в валюте счета (30$).

В данной модели стресс-тестирования трейдеры получают 30 убыточных сделок подряд. Подобная статистика близка скорее к фантастике, нежели объективной реальности. Тем не менее, она служит главной цели нашего эксперимента — наглядно продемонстрировать пропасть, которая лежит между различными методами управления капиталом. Расчет риска на сделку в процентах от торгового капитала лучше влияет на торговую статистику, нежели более простые методы, которые рассматривались в предыдущей статье.

Можно ли обнулить торговый счет? Да, если трейдер определяет объем позиции, фиксируя риск на сделку в валюте счета. При 30$ риска на сделку для этого понадобится совершить 34 убыточные операции подряд. В это же время у трейдера, определяющего риск на сделку как долю торгового капитала, останется еще 39% от стартовой суммы.

На 53-й сделке остается 200$ — 20% от стартовой суммы. На 75-й убыточной сделке подряд на счету останется примерно 100$. Даже при наличии сильного желания совершить такое количество отрицательных сделок подряд будет сложно.

Известно, что вероятность совместного появления двух независимых событий равна произведению вероятностей этих событий.

P{AB} — вероятность совместного появления событий A и B,

A — вероятность появления события A,

B — вероятность появления события B.

Таким образом, вероятность совершить 33 убыточные сделки подряд, даже если 60% всех сделок будут отрицательны, в процентах составляет:

![]()

Вероятность совершить 53 убыточные сделки подряд равна:

![]()

Мораль проста — для того, чтобы уничтожить торговый счет, следуя правилам управления капиталом, придется приложить колоссальные усилия. Трейдеру скорее надоест торговать, чем произойдет подобное.

Попробуйте сделать это самостоятельно. Откройте тестовый счет (демо-счет) и попробуйте его уничтожить, следуя правилами управления капиталом и рисками: риск на сделку должен рассчитываться как доля от капитала (например 3%), стоп-лосс — в 2 раза меньше чем тейк-профит (размер стоп-лосс должен соответствовать реальной торговле). Даже если стоп-лосс и тейк-профит будут ставиться в спонтанных точках, без использования уровней поддержки сопротивления, а сделка будет открывать на основании абсурдных принципов (например, «орёл или решка»), вам скорее наскучит данное занятие, чем счет будет уничтожен.

Уничтожение торгового счета — это выбор, который делает трейдер, когда решает, будет ли он применять правила управления капиталом и рисками.

При использовании правил управления капиталом и рисками на страже торгового счета стоит статистика. Даже если рынок будет двигаться в неблагоприятном направлении несколько раз подряд, периодически будут появляться прибыльные сделки. При 3% риска на торговую операцию, каждая прибыльная позиция будет приносить 6% прибыли. Это на порядок усложняет задачу уничтожения торгового счета.

Допустим, что капитал равен 2000$. Одна прибыльная сделка приносит 6%, что в данном случае равняется 120$. Чтобы потерять полученные 120$, нужно совершить как минимум две «с хвостиком» убыточные сделки.

ЦИТАТА ИЗ «НОВЫЕ МАГИ РЫНКА»

— Какие еще советы могли бы вы дать трейдерам?

— Самый важный совет — это никогда не позволять проигрышной сделке выходить из-под контроля. Вы должны быть уверены, что можете позволить себе ошибиться двадцать, а то и тридцать раз подряд, после чего у вас на счете еще останутся деньги.Рэнди Маккей — трейдер

На первых порах не стоит совершать более одной сделки в день. Если трейдер совершает одну торговую операцию в сутки, то для получения 30 убыточных сделок подряд необходимо ошибаться каждый день в течение шести недель.

За все то время, которое я общаюсь с трейдерами и изучаю финансовые рынки, я не разу не сталкивался с подобной ситуацией. Но, даже, если кому-то и удастся это сделать, на счету все равно останется порядка 39% от стартовой суммы инвестиций.

МАТЕРИАЛЫ ПО ТЕМЕ

Суперагрессивный money-management

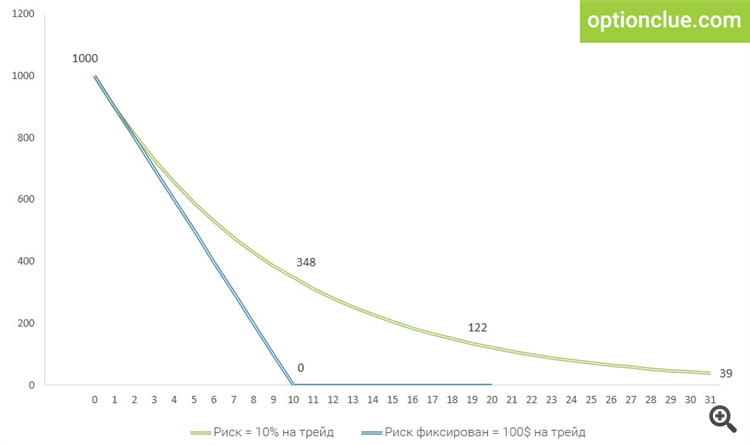

Разберем пример, связанный с крайне агрессивной торговлей, когда риск на сделку равен 10% от капитала. Я не рекомендую использовать столь высокие значения, тем не менее даже в случае применения высоких уровней риска уничтожить торговый аккаунт будет непросто. После десяти убыточных сделок подряд на счету будет примерно 35% от стартовой суммы, после двадцать — 12%, после тридцати — 4% от стартовой суммы.

Рис. 2. Стресс-тест. Зеленый график — риск определяется как доля от капитала (10%). Синий график — риск фиксирован в валюте счета (100$).

Не нужно забывать, что в случае выполнения правил управления рисками, каждая прибыльная сделка будет генерировать плюс 20% от торгового аккаунта. Даже в случае чрезвычайно высокого риска на сделку потерять деньги будет непросто.

Резюме

Приведенные выше примеры являются очередными иллюстрациями безусловной важности риск-менеджмента и мани-менеджмента. Если трейдер определяет риск на сделку как фиксированную сумму от капитала, его торговый аккаунт становится менее устойчивым к просадкам. В примерах, описанных выше, такой трейдер потерял бы все средства как минимум один раз, когда его коллега, определяющий риск на сделку как процент от средств, продолжал бы вести торги как и ранее.

Эти примеры наглядно отражают тот факт, что вне зависимости от того, торгуете ли вы супер агрессивно или ультра консервативно, правила управления капиталом и рисками является аксиомой трейдинга. Динамический риск на сделку позволяет защитить ваш торговый счет от чрезмерных просадок в самые сложные периоды. Если вы используете данный концепт, потерять деньги на рынке будет очень сложно, даже если вход в рынок и определение целей происходит при помощи заведомо абсурдных принципов.

Грааль в трейдинге — следование правилам управления капиталом и рисками. Поиск подходящей именно вам торговой стратегии важен, но он вторичен в сравнении с важностью использования риск-менеджмента и мани-менеджмента.

Детально правила управления капиталом и рисками разбираются в рамках курса «Трейдинг. Успешный старт 2.0».

Попутного тренда!