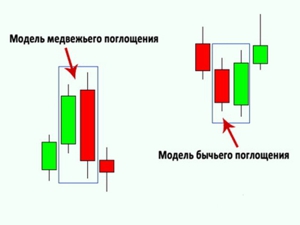

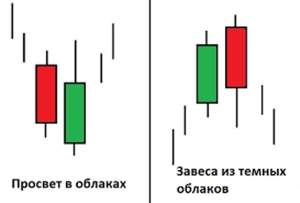

При всём многообразии разворотных свечных моделей, крайне редко учитывается главный фактор: прежде, чем говорить о развороте, нужно иметь предысторию. Чем дольше цена идёт в одном направлении, тем выше вероятность как минимум коррекции. Можно применять индикаторы теханализа, говорить о перекупленности или перепроданности рынка, дивергенции и т.д., но единственный параметр, который поддаётся простому статистическому учёту, это число свечей, укладывающихся в однонаправленном движении цены. Конечно, в ходе этого движения некоторые свечи могут закрываться в другую сторону, но если затем движение возобновилось, с точки зрения анализа рынка выпадающее свечи следует включать в общую последовательность. Если мы будем рассматривать конкретные разворотные паттерны, то к числу наиболее простых и распространённых следует отнести бычье и медвежье поглощение, просвет в облаках и завесу из тёмных облаков.

Вопрос ребром: как нам поступать, сталкиваясь с такими паттернами на графике? Что считать достаточным критерием для принятия решения о входе в сделку? Мною были предприняты многомесячные поиски закономерностей и на данный момент я могу определённо сказать лишь одно: это число свечей, закрывшихся в ходе направленного движения. В частности, на 4-часовом графике пары EURUSD это 15 свечей, закрывшихся в ходе восходящего движения до того, как очередная свеча сделает новый максимум и закроется медвежьей, либо как доджи или пин-бар. С открытием следующей свечи следует войти в продажу. Соответственно, 15 свечей должны закрыться в ходе снижения перед свечой, делающей очередной минимум и закрывающейся как бычья свеча, доджи или пин-бар, после чего с открытием новой свечи можно покупать. Все прочие условия носят лишь случайный характер. В дальнейшем я подробно остановлюсь на этой теме и постараюсь объяснить причины такого явления, а также приведу результаты разработанного и тестируемого мною в настоящее время советника.