계절 스프레드 거래를 좋아하는 분들에게 유용한 정보입니다. 다음은 곡물 도구에 대한 Panteon-Finance 에 대해 작성한 마지막 계절 리뷰의 일부입니다 .

__________ 시리얼____

애널리스트들에 따르면 2014년 미국의 옥수수 경작 면적은 6년 만에 처음으로 감소할 것으로 예상된다. 이것은 미국 농부들이 재배를 위해 다른 작물인 대두와 밀 을 선택하기 때문입니다. Informa Economics 예측에 따르면 대두 재배 면적은 기록적인 8,360만 에이커(3,382만 헥타르)에 도달할 것입니다. 이 수치는 USDA 추정치보다 640만 에이커(260만 헥타르) 더 높습니다. 밀 재배 면적은 공식 추정치인 5,650만 에이커(2,286만 헥타르)와 달리 5,670만 에이커(2,294만 헥타르)로 추정됩니다. 영국: 수확량의 급격한 증가에도 불구하고 밀 생산량은 작년보다 낮을 것입니다. 캐나다: 밀은 단백질이 적게 태어났습니다. 캐나다에서 기록적인 밀 수확에 대한 환호성은 곡물의 품질이 완전히 만족스럽지 않았기 때문에 시기상조였습니다. 캐나다는 톤수 면에서 22년 만에 최고의 봄 밀 수확량을 기록했습니다. 그러나 밀의 단백질 함량은 눈에 띄지 않았습니다. 봄철 적밀의 평균 단백질 수준은 12.4%-13.2%였습니다. 단백질 함량 측면에서 가장 좋은 결과는 매니토바주가 13.1% -14.1% 수준으로 기록되었습니다. 비교를 위해 미국에서는 밀의 단백질 수준이 18.6%에 이릅니다. (IA "카자흐어-Zerno") ------------------ 따라서 밀은 자라고 대두 가격은 평평합니다! 한편, 10월 1일 이후로 대두-밀 스프레드에 흥미로운 계절 패턴 이 나타났습니다! 확산이 증가하고 있습니다 - 거의 10월 내내! 다음은 지정된 스프레드 ZSF4 - ZWZ3 = 1^1 의 평균 다년 계절성(3-5-10년) 추세 그래프입니다.

10월말 이전에는 스프레드 UP 움직임이 예상됩니다! 파란색 가격선은 작년(약 +100 틱)의 장기 계절적 발전을 보여줍니다! 작년 2012 스프레드 구매의 계절적 작업이 발생했지만 여전히 고르지 않고 다소 약했습니다! MT4 거래 플랫폼 에서 ZS-ZW 상품에 대해 사용 가능한 모든 계약을 취할 수 있습니다. 예를 들어 - 예상되는 계절적 움직임에 대한 보다 구체적인 평가를 위해 ZSF4 스프레드 구매에 대한 전체 통계를 살펴보겠습니다 - ZWH4 = 1^1 , 예를 들어 지난 13년 동안 10월 2일부터 10월 31일까지( 지난 2012년):

수익성 있는 거래의 비율(+10/-3) 및 평균 손익 비율(+195 ticks/-111 ticks , 단위의 곡물 규모에 따라 - 4 ticks, 1 ticks = $12.5) 분석된 시간 간격에서 꽤 만족스럽게 보입니다!

현재(9월 계절성에 따라야 함 - 위의 다년 차트 참조) ZS-ZW=1^1 스프레드가 점차 감소하고 있습니다! 그러나 매일, 10월 첫째 날부터 우리는 "기술적으로 그리고 근본적으로" 가능한 UP 반전의 첫 징후를 찾아야 합니다.

이 스프레드는 거의 모든 시장간 스프레드와 마찬가지로 다소 변덕스럽고 변동성이 있습니다. 소액 환전 예금의 경우 구성 곡물 상품의 소액 계약 을 사용하여 위험을 줄일 수 있습니다. 그러면 (토핑을 한 경우에도) 번거로움 없이 편안하고 침착하게 스프레드 작업을 할 수 있습니다! 이 경우 예를 들어. 잘 알려진 CQG거래 플랫폼 에서 진입(종료)할 때 위치를 하나씩 "수동으로" 열(종료)해야 합니다: XB 구매 – XW 판매 . 현재 확산 분석은 인기 있는 MT4 플랫폼에서 잘 알려진 지표를 사용하여 구현할 수 있습니다! 모두 행운을 빌어 요!

계절 스프레드 거래를 좋아하는 분들에게 유용한 정보입니다. 다음은 소프트 도구에 대한 Panteon-Finance 에 대해 작성한 마지막 시즌 리뷰의 일부입니다 .

----------------------------------

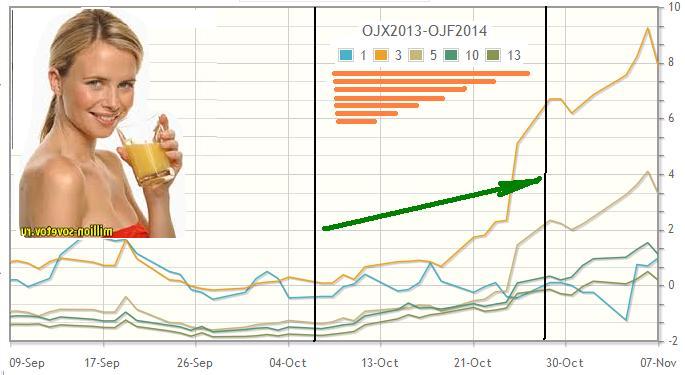

오늘 우리는 오렌지 주스 선물 계약의 10월 계절적 추세를 고려하기 시작할 것입니다( JO 또는 OJ 시세 표시기). 그리고 그의 달력이 퍼졌다! 우리는 이미 Pantheon-Finance 회사의 포럼에서 이 도구에 대한 일반적인 연례 검토 를 올렸습니다. 다음 위치에서 게시물 737-738을 참조하세요. http://procapital.ru/showthread.php?t=41813&page=74&p=1309335#post1309335 ------------------------------ 현재 OJ 가격은 플로리다 수확에 대한 주식 플레이어의 관심에 의해 결정된다는 점을 상기시켜 드리겠습니다. 이 지역의 여름 가뭄은 일반적으로 큰 문제가 아닙니다. 주에 있는 오렌지 농장에는 개발된 관개 시스템이 잘 갖춰져 있습니다. 그러나 여기에 강한 두려움이 가을 서리를 일으킬 수 있습니다. 현재 플로리다 작물이 매우 취약합니다. 서리는 일반적으로 11월에서 3월 사이에 발생할 수 있습니다. 그러나 이미 10월의 첫 10년 말부터 걱정스러운 주식 선수들이 상승을 위해 뛰기 시작했는데, 이는 매우 좋습니다. 평균 장기(3년, 5년 및 10년) 계절적 추세 그래프에서 명확하게 볼 수 있습니다.

현재로서는 이번 달 20일 중순까지 악기의 계절성을 평가할 것입니다. 왜냐하면 11월 1일에 가까운 계약의 FND 만료가 발생합니다. 그리고 우리는 상황을 "극단적으로" 가져가지 않고 이 날짜 며칠 전에 포지션을 닫는 것이 좋습니다! 파란색 가격선은 OJ 의 작년 실적이 다소 모호함을 보여줍니다.

수익성 있는 거래의 비율(+9/-4) 과 평균 손익 값 비율(+235 틱/-73 틱 , OJ 척도에 따르면 20개가 있음을 상기시켜 드리겠습니다. 단위당 틱, 1틱 = $7.5) 분석된 시간 간격에서 꽤 좋아 보입니다! 하지만 최대-최대 드로다운은 조금 큰 것으로 밝혀졌다. 그러나 여기서 분명히 짧은 기간(H1-H4)에 대한 표준 기술 분석 도구를 사용하여 가격 하락에 대한 단기(계절 기준) 주스 구매에 대해 작업하면 손실을 합리적인 최소값으로 줄이는 것이 가능합니다. 최적의 진입/출구. 소액 환전 예금의 경우 단일 항목보다 훨씬 더 매력적입니다. 오렌지 주스의 가장 가까운 캘린더 스프레드인 OJX3 - OJF4 (2013년 11월 - 2014년 1월)처럼 보입니다.

현금

마찬가지로(단일 상품의 경우), 이번 달 20일 중순까지 스프레드의 UP-계절성을 취합시다. 평균 라인이 유망해 보입니다! 파란색 가격선 은 작년 작업을 보여줍니다. 다소 서툴긴 하지만 그래도 작은 수익으로 진행되었습니다!

항상 그렇듯이 예상되는 계절적 움직임에 대한 보다 구체적인 평가를 위해 지난 13년 동안 10월 7일부터 23일까지 OJX3-F4 오렌지 주스 스프레드 구매에 대한 전체 통계를 살펴보겠습니다.

분석된 시간 간격의 수익성 있는 거래 비율( +8/-4 )과 평균 통계적 손익 비율( +17 ticks/-12 ticks , 1 tick = $10)은 소액 환전 입금! 더 확실한 이익을 얻고자 하는 사람들은 스프레드의 두 번째 어깨에 대해 더 먼 석유 계약, 예를 들어 3월 계약을 사용할 수 있습니다. 동일한 시간 간격에서 이러한 항목(BUY BRNF4-H4 )의 통계는 다음 주소에 표시됩니다. http://seasonal-traders.com/stats/#stat?BRF2014-BRH2014?2013-11-15?2013-11-27?구매 거기에서 지난 13년 동안의 연간 스프레드 차트도 볼 수 있습니다(표의 가장 최근 버튼은 "차트" 열에 있음). 여기에서 가능한 손실의 위험이 다소 더 크다는 것은 분명합니다!

가까운 스프레드로 돌아가자! 확산이 며칠째 계속되고 있습니다. BRNF4-G4 스프레드의 현재 상황은 아래의 일간 촛대 차트에 나와 있습니다.

나는 작은 목표를 가진 철수에 대한 제한 구매로 여기에서 작동한다고 가정합니다. 주문장에서 직접 +7 또는 8틱에서 이익을 얻습니다. 따라서 이 계절적 움직임에서 2~3배의 이익을 얻을 것으로 보입니다.

계절 스프레드 거래를 좋아하는 분들에게 유용한 정보입니다. 다음은 금속 분야의 Pantheon-Finance 회사에서 제가 작성한 지난 시즌 리뷰의 일부입니다.

----------------------------------

... 11월 마지막 10일부터 계절적 하락 후 구리 계약의 장기 UP 추세가 시작됨을 상기시켜 드리겠습니다! 내년 2월 1일까지 예상됩니다!

파란색 가격선 은 지정된 기간의 작년 계절 작업을 보여줍니다! 일부 분석가는 "전 세계적으로"이 가격 상승을 광산 지역에서 북부 산업 항구까지 해상으로 구리 원료를 운송하는 어려움에 대해 설명합니다.

그러나 캘린더 구리 스프레드는 교환 거래에 더 유망해 보입니다! 흥미롭게도, 그것들(구리 스프레드)은 역 계절 경향을 가지고 있습니다! 12월 1일부터 장기간의 계절적 쇠퇴가 시작됩니다! HGH4-HGK4 캘린더 스프레드(3월-5월)의 평균 장기 계절 추세 차트에서 명확하게 볼 수 있는 내용:

2월 마지막 10일까지 계절적 확산 축소가 계속됩니다! 분석된 시간 간격에서 캘린더 구리 스프레드의 이러한 하락 추세는 미국, 중국(세계 주요 소비자) 및 유럽의 대규모 소비자로부터 "원거리" 봄 및 여름 선물 계약에 대한 산업 수요가 높기 때문인 것으로 여겨집니다. . 분석된 시간 간격의 구리 스프레드 판매 통계가 매우 좋아 보입니다! 예를 들어, 2월 4일까지 지난 13년 동안 HGH4-K4 스프레드의 매도 항목을 고려하십시오.

수익성 있는 거래의 비율 (+11/-1), 평균 손익 값 비율(+22 틱/-9 틱, 1 틱 = $12.5) 및 평균 드로다운은 만들기에도 꽤 만족스러워 보입니다. 소액 환전 입금! 구리 스프레드의 계절성은 장기적인 것으로 간주되기 때문에 다년간의 계절적 추세 차트를 판매 섹션에 대해 더 짧고 편리한 여러 개로 나누는 것이 합리적입니다! 이 영역에 대한 통계 테이블을 구축하여 최적의 진입점을 결정했습니다!

분석된 스프레드 HGH4-K4 의 현재 상황을 살펴보겠습니다. 아래의 일간 촛대 차트에 표시됩니다.

나는 스프레드의 급격한 금요일 충동이 구리 Z계약 근방의 FND 만기와 3월 H 계약으로 교환 플레이어의 대량 매수 포지션 이전 때문이라고 가정합니다. 현재 스프레드는 볼린저 지표 채널의 상단 경계 부근에서 최고점에 있습니다. 그리고 아마도 계절적 역전을 "준비"하는 것입니다! 우리는 미국 거래 세션의 시작과 이후 더 활발한 스프레드 움직임을 기다리고 있습니다!

계절 스프레드 거래를 좋아하는 분들에게 유용한 정보입니다. 다음은 내가 Panteon-Finance에서 상품에 대해 작성한 마지막 시즌 리뷰의 일부입니다.

------------------------------

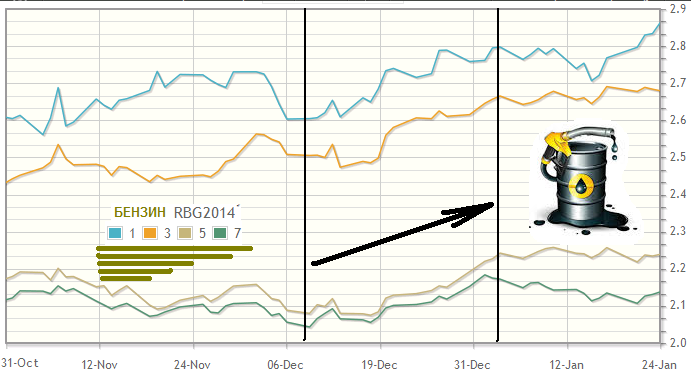

... 유가 차트의 파란색 가격선과 추가(아래)는 분석된 기기의 작년 발전을 상당히 잘 보여줍니다! XRB 가솔린의 계절적 성장은 고려된 시간 간격에서 훨씬 더 두드러집니다! 그러나 휘발유는 12월 하순경부터 가장 공격적으로 상승하기 시작합니다.

이는 XRB 상품의 평균 다년 계절성(3-5-7년) 계절성 추세의 위 차트에서 잘 추적됩니다. 2014년 1월 1일까지의 성장도 가정합니다! 다음으로 상품 스프레드를 고려하십시오. 그리고 평균 장기 계절 추세(3-5-7세) 그래프가 매우 흥미롭고 유망해 보이는 가솔린 캘린더 스프레드(2월-3월)부터 시작하겠습니다.

대략 12월 10일부터 XRBG4-H4 가 꾸준히 성장하기 시작하여 25-28일에 계속됩니다! 여기의 파란색 가격선은 이 스프레드에서 작년에 꽤 좋은 성과를 보였다는 것을 상기시켜 드리겠습니다! 안타깝게도 잘 알려진 분석 계절 사이트에서는 아직 이 도구의 통계를 작성할 수 없습니다! 그러나 스프레드 척도에서 BUY XRBG4 - SELL XRBH4 항목 의 평균 이익 잠재력을 대략적으로 나타낼 수 있습니다. - 약 +80/+100 틱(1 틱 = $4.20)입니다! 그러나 저의 겸손한 경험에 비추어 볼 때 캘린더 휘발유 스프레드는 매우 불안정하고 변덕스러울 수 있습니다! 예를 들어, 연료유의 캘린더 스프레드와 비교하십시오!

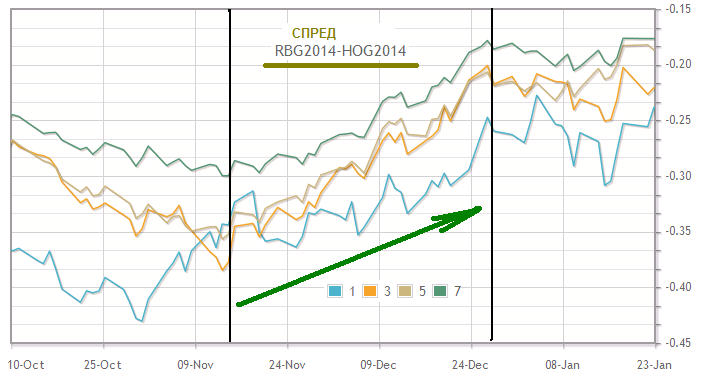

기름이라고 하면! 이 도구에 대해 이야기하고 있으므로 휘발유-연료유의 상품 간 스프레드에 대한 계절적 전망을 살펴보겠습니다! 2월에 가까운 G-계약의 스프레드의 평균 장기 계절 추세(3-5-7년) 그래프는 아래 그림과 같습니다.

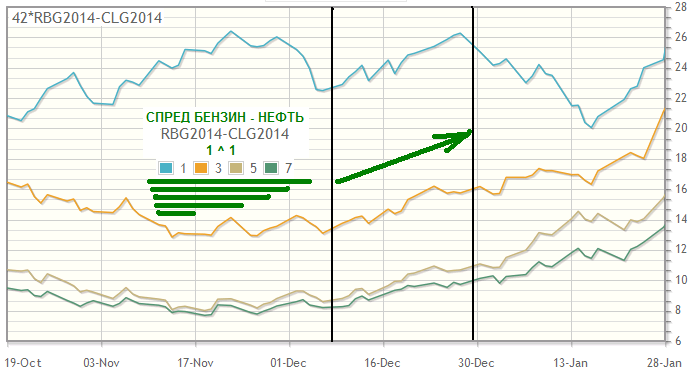

연말까지 XRB-H0 UP 무브먼트의 평균 통계 이익 잠재력은 700-800 틱입니다 (오른쪽 스케일 참조)! 작년 2012 12월의 첫 10년 말 이후의 계절적 작업 오프(파란색 가격선)는 약 +900틱이었습니다! 나쁘지 않다! 그러나 작은 교환 예금의 경우 이 스프레드($4.20의 낮은 틱 값에도 불구하고)는 강한 변동성으로 인해 매우 위험합니다! 스프레드 구매를 결정할 때 이 점을 고려해야 합니다! ============================ 마찬가지로 분석된 시간 간격에서 XRB 가솔린은 CL (Light Sweet) 원유에 대해 상승합니다! 다음은 평균 다년 계절적 추세(3-5-7년)의 그래프입니다. 이 스프레드의 2월 G-계약 XRBG4 - CLG4 = 1:1 :

작년 시즌 작업(파란색 가격선) 여기도 너무 잘나왔네요! 이러한 도구(휘발유 및 오일)의 치수가 서로 다르며 계절별 사이트에 대한 통계 및 차트를 작성하려면 공식을 42*XRB - C L로 설정해야 함을 상기시켜 드리겠습니다. 도표).

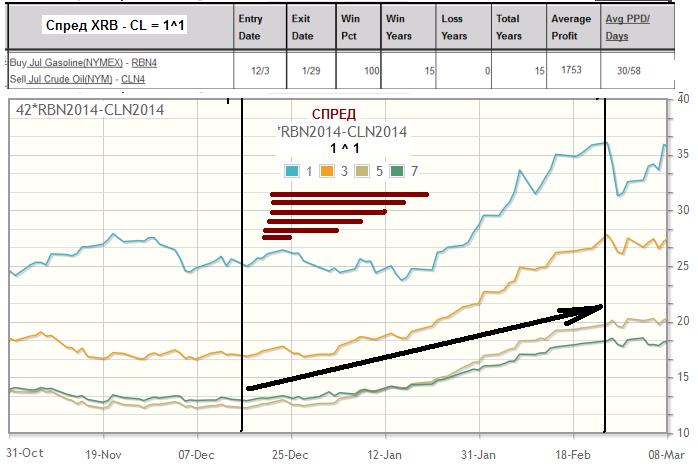

보다 전략적인(장기적인) 방식으로 상품 간 스프레드를 입력하려는 상당히 견고한 교환 예금의 소유자를 위해 잘 알려진 계절 웹사이트인 MRCI는 7월 가솔린-오일 계약의 스프레드 구매를 입력할 것을 제안합니다! 그러한 항목의 통계는 매력적으로 보입니다! 지난 15년 동안 12월 1일부터 1월 29일까지 XRBN4 - CLN4 스프레드 의 모든 구매가 수익성이 있었습니다! 아래는 계절별 차트와 통계표입니다.

평균 가격선으로 볼 때 스프레드의 UP 추세는 2월 말일까지 계속된다는 점에 유의하세요! 파란 가격선은 작년에 좋은 스프레드를 보여줍니다! 그러나 나중에 적절한 시기가 되면 상품 상품의 1월과 2월 추세를 고려할 것입니다! 모두 행운을 빌어 요!

계절 스프레드 거래를 좋아하는 분들에게 유용한 정보입니다. 다음은 곡물 도구에 대한 Panteon-Finance 에 대해 작성한 마지막 계절 리뷰의 일부입니다 .

--------------------

곡물 분석가들은 대두 상품(콩, 밀가루)에 대한 선물이 압박을 받고 있으며 가까운 장래에 하락하기 시작할 수 있다고 제안합니다. 이것은 다양한 요인 때문입니다.

"향후 6-10일 동안의 일기예보는 아르헨티나의 건조한 지역에 다시 비가 내릴 것임을 나타냅니다. 브라질의 북중부와 북동부 지역에도 비가 내릴 것으로 예상됩니다. 브라질은 세계의 주요 대두 수출국이며 아르헨티나는 콩으로 만든 사료와 기름의 주요 배송업체입니다.

비가 오는 날씨는 이전의 덥고 건조한 일기 예보에 대한 우려를 약화시키고 남미의 큰 수확에 대한 기대를 강화할 것입니다. 사실 날씨 자체가 아니라 중국 수입업자들의 행보에 따라 시장의 가격 움직임 방향이 바뀔 것이다. 거래자들은 가격 변동에 영향을 미치는 수출 판매를 주시하는 경향이 있습니다. 그러나 현재로서는 더 중요한 요인은 중국이 취소할 대두 출하량이다.

일반적으로 최근 수출 판매 보고서는 중국 수요 둔화를 시사한다. 지난 목요일 대두 가격은 110만8000톤의 수출량에도 불구하고 하락했으며, 이는 일주일 전보다 38% 증가한 수치다. 중국의 구매액은 55만8000MT로 두 달 만에 최저치를 기록했다. 9월에 4주 평균은 704,000MT였습니다. 중국은 이제 남미의 악천후를 대비한 보험으로 삼고 있는 미국 대두 시장에서 계절적 철수를 시작할 것으로 보인다. 따라서 중국은 3월에 브라질과 아르헨티나에서 더 낮은 가격으로 대두를 구매하기 위해 대두의 실제 출하를 취소할 것입니다." (c, A. Borts, spreadinvest.ru)

위의 모든 사항이 대두 및 아마도 대두분에 대한 약세 스프레드의 형성으로 이어질 것이 분명합니다. 명시된 펀더멘털 요소가 대두 캘린더 스프레드의 장기 계절성에 해당하는지 볼까요? 아래는 ZSH4-N4 빈 스프레드(3월/7월)의 평균 다년 계절(3-5-10년) 추세 그래프입니다.

여기서 우리는 또한 12월 하반기부터 스프레드가 감소하기 시작하는 것을 볼 수 있습니다! 내년 1월 첫 10년 중반까지 예상됩니다! 이 차트의 파란색 가격선(및차트아래) 작년 작품을 보여줍니다!

대두박 캘린더 스프레드의 계절 차트는 비슷하게 보입니다. 다음은 ZMH4-N4 스프레드(3월/7월)의 평균(3-5-10년) 가격선입니다.

현재 하루 중 밀가루 "걷기"의 스프레드는 매우 변동적입니다(수십 진드기). 따라서 소유자는작은 교환예치금의 경우 "인접한" 계약( ZMH4-K4 , ZMN4-Q4 등)의 캘린더 스프레드를 취하는 이유가 있습니다. 엄격하게 제한 주문!

계절 스프레드 거래를 좋아하는 분들에게 유용한 정보입니다. 아래는 내가 Panteon-Finance에 대해 Agrifarm 그룹의 도구에 대해 작성한 마지막 시즌 리뷰의 일부입니다 .

------------------------------

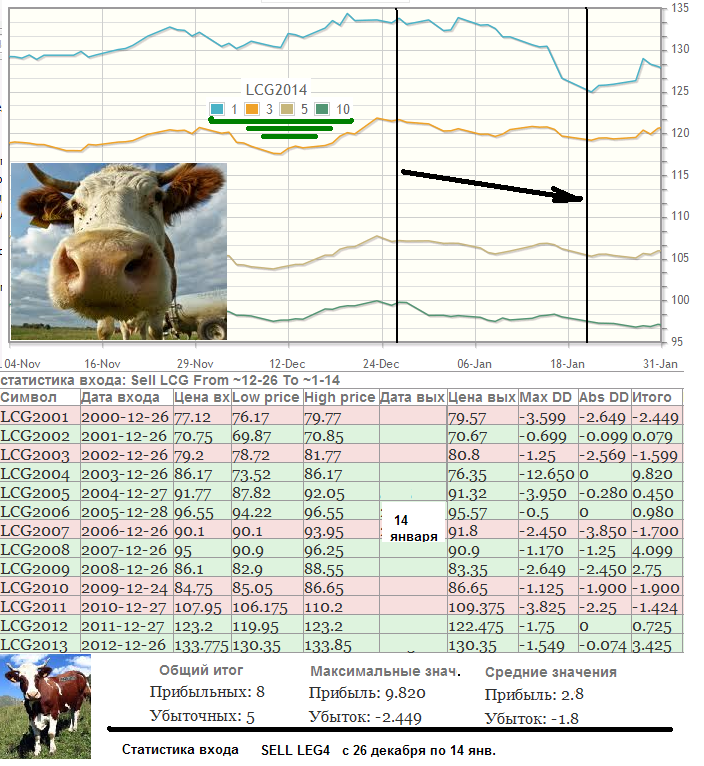

최신(12월) 미국 농무부(USDA) 가축 보고서에 따르면 미국 사육장의 11월 가축 수가 감소했습니다. 보고서 전에 Dow Jones 가 설문 조사한 분석가에 따르면 11월 평균 하락은 최대 10,000헤드였습니다! 2012년 업계의 금융투자는 전년 동기 대비 3% 감소했다. 분명히 이러한 요인들이 12월 첫 10년 중반부터 오늘까지 LE 선물 계약의 가격 상승을 설명할 수 있습니다.

동시에 미국 대부분의 목초지 상태가 1년 전보다 나아진 것으로 나타났습니다. 농부들이 소와 송아지의 수를 늘리도록 장려하는 것. 제조업체의 가격 전망은 상당히 좋은 것으로 간주됩니다! USDA는 2014년 LE (LC)의 평균 연간 가격 범위를 $128에서 $137로 예상합니다. 작년의 평균 상품 가격은 $125.80입니다. 한편, 연말연시 평균 장기 계절추세(3~5~10년)에 따르면 소 가격 의 중기적 하락이 예상된다. 분석된 시간 간격):

시즌 차트 아래에는 12월 26일부터 1월 14일까지 지난 13년간의 2월 LEG4 선물 계약에 대한 판매 통계가 있습니다! 통계 수치(평균 통계치 손익 +152 틱/-72 틱의 비율)가 계절적 추세를 확인합니다!

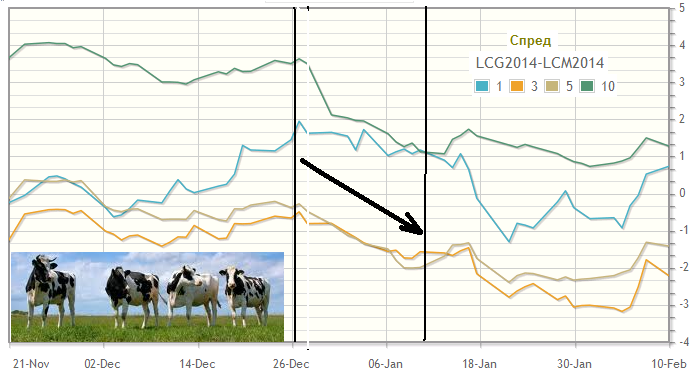

소의 캘린더 스프레드의 비수기는 고려된 간격에서 훨씬 더 명확하게 나타납니다! 예를 들어, 아래는 2월/6월 LEG4-LEM4 스프레드 의 평균 장기 계절 추세(3-5-10년) 그래프입니다( 파란색 가격선은 작년의 좋은 성과를 나타냄).

미국 곡물 시장에서 밀과 옥수수 가격이 계속 하락하고 있습니다! 곡물 전문가의 의견에 따르면 밀 가격 하락이 주로 이 도구에 대한 수출 수요 감소로 인한 것이라면 전문가들은 예상되는 옥수수 수확량 증가로 인한 옥수수 가격 하락을 (이미 기록 ) 12월 예측! 또한 분석가에 따르면 내일 미국 농무부 - USDA 의 "지역별" 정기 보고서에 따르면 작년에 비해 겨울 밀의 파종 면적이 크게 증가할 것이라고 합니다. 이는 또한 밀 시장에 압력을 가합니다. 대두의 경우 이전 곡물 검토(1월 8일자)에서 이미 언급했듯이 추가 가격 인하가 가능하기 때문입니다. 이번 봄에 tool ZS 에 대한 미국 면적이 크게 증가할 것이라는 전망이 있습니다. 콩 파생물( ZM 가루 및 ZL 오일)에는 흥미로운 계절 패턴이 있습니다! 다음은 3월 계약의 다년 계절적 추세( 3-5-10 년) 그래프입니다.

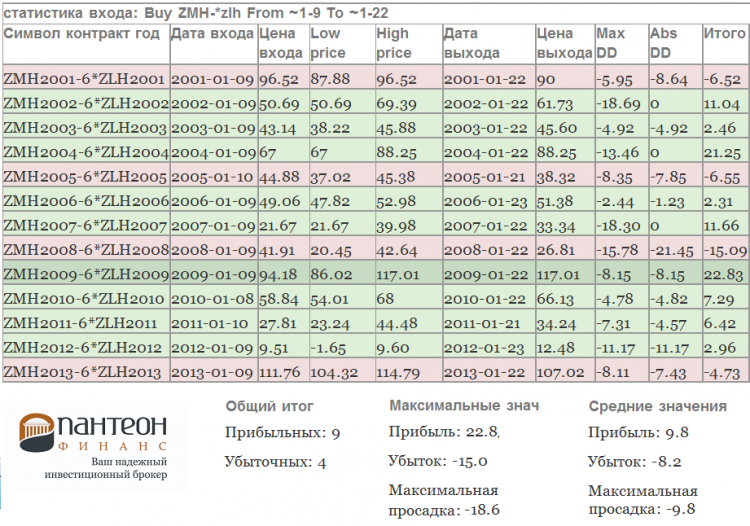

스프레드 성장은 대략 이번 달 20일 중반까지 예상됩니다! 계절적 움직임에 대한 보다 구체적인 평가를 위해 1월 9일부터 22일까지 지난 13년간 ZM-ZL 구매 통계를 살펴보겠습니다!

통계 수치(수익/실패 거래 비율 및 ZM 척도에서 +98틱의 평균 수익 가치)도 계절적 추세를 확인시켜줍니다! 1월 10일 금요일 저녁에 미국 농무부의 USDA 월간 보고서가 발표되었음을 다시 한 번 상기시켜 드리겠습니다. 일반적으로 이 USDA 보고서의 발표는 거래 세션이 끝날 때까지 곡물 및 면화의 강한 움직임을 동반합니다! 출처: https://panteon-finance.com/analytics/view/zernovye_kulqtury_janvarq_-_chastq_2

-------------------------- 지난 밤 미국 에너지부( EIA )의 지난 주 원자재 매장량에 대한 또 다른 보고서가 발표되었습니다. 통계에 따르면("원재료" 분석가의 예상과 달리) 석유 매장량이 770만 배럴로 급격히 감소했습니다. 예비 예측에서는 -130만이라는 훨씬 더 낮은 값을 예상했음을 상기시켜 드리겠습니다. 그 결과 보고서 발표 이후 유가 급등!

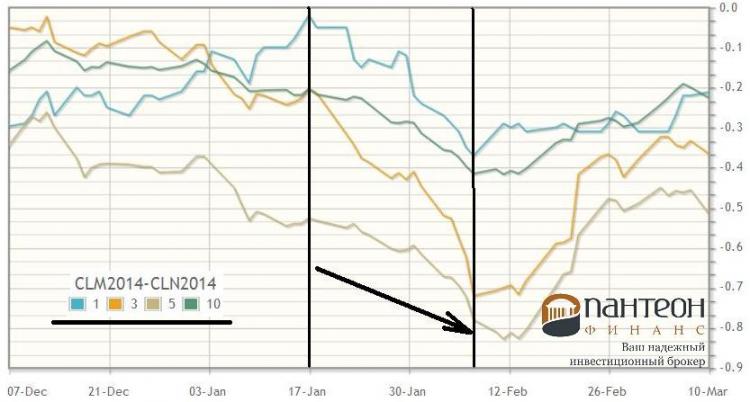

WTI 와 브렌트 유 가격 상승은 미국산 원유 수입이 107만2000배럴 감소한 것도 뒷받침됐다. 휘발유 재고가 갑자기 급증했습니다. 애널리스트들은 RB 장비의 250만 배럴 증가를 가정했지만 실제 증가는 620만 배럴로 몇 배 더 큰 것으로 나타났습니다! 증류유(가열유-연료유 포함) 재고가 102만 2300배럴 감소 - 최대 1억 2395만 배럴! 이는 유가 시세에 따라 H2O 장비(연료유-로유)의 가격도 인상했습니다. 현재 우리는 어제의 강한 성장에 이어 하향 조정의 시작을 목격하고 있습니다. 오늘 모스크바 시간 19:30에 지난 주 미국의 NG 천연 가스 매장량에 대한 데이터가 공개됩니다. 리뷰를 마치며 미국 유가 CL (Light Sweet) 스프레드의 흥미로운 1월 계절 패턴에 주목해보자. 이달 하반기부터 이 오일 CLM4 - CLN4 (6월-7월)의 캘린더 스프레드가 중기적으로 감소했습니다. 다음은 평균 다년 계절성(3-5-10년) 스프레드 추세의 그래프입니다.

스프레드 축소는 2월의 첫 10년이 끝나기 전에 예상됩니다! 지난 13년 동안의 CLM4-N4 판매 통계는 표시된 비수기를 확인합니다!

계절 스프레드 거래를 좋아하는 분들에게 유용한 정보입니다. 다음은 곡물 도구에 대한 Panteon-Finance 에 대해 작성한 마지막 계절 리뷰의 일부입니다 .

__________ 시리얼____

애널리스트들에 따르면 2014년 미국의 옥수수 경작 면적은 6년 만에 처음으로 감소할 것으로 예상된다. 이것은 미국 농부들이 재배를 위해 다른 작물인 대두와 밀 을 선택하기 때문입니다. Informa Economics 예측에 따르면 대두 재배 면적은 기록적인 8,360만 에이커(3,382만 헥타르)에 도달할 것입니다. 이 수치는 USDA 추정치보다 640만 에이커(260만 헥타르) 더 높습니다.

밀 재배 면적은 공식 추정치인 5,650만 에이커(2,286만 헥타르)와 달리 5,670만 에이커(2,294만 헥타르)로 추정됩니다.

영국: 수확량의 급격한 증가에도 불구하고 밀 생산량은 작년보다 낮을 것입니다.

캐나다: 밀은 단백질이 적게 태어났습니다. 캐나다에서 기록적인 밀 수확에 대한 환호성은 곡물의 품질이 완전히 만족스럽지 않았기 때문에 시기상조였습니다. 캐나다는 톤수 면에서 22년 만에 최고의 봄 밀 수확량을 기록했습니다. 그러나 밀의 단백질 함량은 눈에 띄지 않았습니다.

봄철 적밀의 평균 단백질 수준은 12.4%-13.2%였습니다. 단백질 함량 측면에서 가장 좋은 결과는 매니토바주가 13.1% -14.1% 수준으로 기록되었습니다. 비교를 위해 미국에서는 밀의 단백질 수준이 18.6%에 이릅니다. (IA "카자흐어-Zerno")

------------------

따라서 밀은 자라고 대두 가격은 평평합니다!

한편, 10월 1일 이후로 대두-밀 스프레드에 흥미로운 계절 패턴 이 나타났습니다! 확산이 증가하고 있습니다 - 거의 10월 내내!

다음은 지정된 스프레드 ZSF4 - ZWZ3 = 1^1 의 평균 다년 계절성(3-5-10년) 추세 그래프입니다.

10월말 이전에는 스프레드 UP 움직임이 예상됩니다! 파란색 가격선은 작년(약 +100 틱)의 장기 계절적 발전을 보여줍니다! 작년 2012 스프레드 구매의 계절적 작업이 발생했지만 여전히 고르지 않고 다소 약했습니다! MT4 거래 플랫폼 에서 ZS-ZW 상품에 대해 사용 가능한 모든 계약을 취할 수 있습니다. 예를 들어 - 예상되는 계절적 움직임에 대한 보다 구체적인 평가를 위해 ZSF4 스프레드 구매에 대한 전체 통계를 살펴보겠습니다 - ZWH4 = 1^1 , 예를 들어 지난 13년 동안 10월 2일부터 10월 31일까지( 지난 2012년):

수익성 있는 거래의 비율(+10/-3) 및 평균 손익 비율(+195 ticks/-111 ticks , 단위의 곡물 규모에 따라 - 4 ticks, 1 ticks = $12.5) 분석된 시간 간격에서 꽤 만족스럽게 보입니다!

현재(9월 계절성에 따라야 함 - 위의 다년 차트 참조) ZS-ZW=1^1 스프레드가 점차 감소하고 있습니다! 그러나 매일, 10월 첫째 날부터 우리는 "기술적으로 그리고 근본적으로" 가능한 UP 반전의 첫 징후를 찾아야 합니다.

이 스프레드는 거의 모든 시장간 스프레드와 마찬가지로 다소 변덕스럽고 변동성이 있습니다. 소액 환전 예금의 경우 구성 곡물 상품의 소액 계약 을 사용하여 위험을 줄일 수 있습니다. 그러면 (토핑을 한 경우에도) 번거로움 없이 편안하고 침착하게 스프레드 작업을 할 수 있습니다! 이 경우 예를 들어. 잘 알려진 CQG 거래 플랫폼 에서 진입(종료)할 때 위치를 하나씩 "수동으로" 열(종료)해야 합니다: XB 구매 – XW 판매 . 현재 확산 분석은 인기 있는 MT4 플랫폼에서 잘 알려진 지표를 사용하여 구현할 수 있습니다!

모두 행운을 빌어 요!

전문: http://procapital.ru/showthread.php?t=41813&page=190&p=1532869&viewfull=1#post1532869

계절 스프레드 거래를 좋아하는 분들에게 유용한 정보입니다. 다음은 소프트 도구에 대한 Panteon-Finance 에 대해 작성한 마지막 시즌 리뷰의 일부입니다 .

----------------------------------

오늘 우리는 오렌지 주스 선물 계약의 10월 계절적 추세를 고려하기 시작할 것입니다( JO 또는 OJ 시세 표시기). 그리고 그의 달력이 퍼졌다!

우리는 이미 Pantheon-Finance 회사의 포럼에서 이 도구에 대한 일반적인 연례 검토 를 올렸습니다. 다음 위치에서 게시물 737-738을 참조하세요.

http://procapital.ru/showthread.php?t=41813&page=74&p=1309335#post1309335

------------------------------

현재 OJ 가격은 플로리다 수확에 대한 주식 플레이어의 관심에 의해 결정된다는 점을 상기시켜 드리겠습니다. 이 지역의 여름 가뭄은 일반적으로 큰 문제가 아닙니다. 주에 있는 오렌지 농장에는 개발된 관개 시스템이 잘 갖춰져 있습니다. 그러나 여기에 강한 두려움이 가을 서리를 일으킬 수 있습니다. 현재 플로리다 작물이 매우 취약합니다. 서리는 일반적으로 11월에서 3월 사이에 발생할 수 있습니다. 그러나 이미 10월의 첫 10년 말부터 걱정스러운 주식 선수들이 상승을 위해 뛰기 시작했는데, 이는 매우 좋습니다. 평균 장기(3년, 5년 및 10년) 계절적 추세 그래프에서 명확하게 볼 수 있습니다.

(상품 선물 시장의 상품에 대한 계절 차트의 구성과 스프레드는 다음에서 자유롭게 사용할 수 있습니다.

http://seasonal-traders.com/graphics/ )

현재로서는 이번 달 20일 중순까지 악기의 계절성을 평가할 것입니다. 왜냐하면 11월 1일에 가까운 계약의 FND 만료가 발생합니다. 그리고 우리는 상황을 "극단적으로" 가져가지 않고 이 날짜 며칠 전에 포지션을 닫는 것이 좋습니다! 파란색 가격선은 OJ 의 작년 실적이 다소 모호함을 보여줍니다.

예상되는 계절적 움직임에 대한 보다 구체적인 평가를 위해 지난 13년 동안 10월 7일부터 10월 23일까지 오렌지 주스 구매의 전체 통계를 살펴보겠습니다.

(상품 선물 시장의 상품에 대한 계절적 통계의 구성과 공개 영역에서의 스프레드는 다음에서 사용할 수 있습니다.

http://seasonal-traders.com/stats/#stat?ojx2013?2013-10-07?2013-10-23?구매 )

수익성 있는 거래의 비율(+9/-4) 과 평균 손익 값 비율(+235 틱/-73 틱 , OJ 척도에 따르면 20개가 있음을 상기시켜 드리겠습니다. 단위당 틱, 1틱 = $7.5) 분석된 시간 간격에서 꽤 좋아 보입니다! 하지만 최대-최대 드로다운은 조금 큰 것으로 밝혀졌다. 그러나 여기서 분명히 짧은 기간(H1-H4)에 대한 표준 기술 분석 도구를 사용하여 가격 하락에 대한 단기(계절 기준) 주스 구매에 대해 작업하면 손실을 합리적인 최소값으로 줄이는 것이 가능합니다. 최적의 진입/출구.

소액 환전 예금의 경우 단일 항목보다 훨씬 더 매력적입니다. 오렌지 주스의 가장 가까운 캘린더 스프레드인 OJX3 - OJF4 (2013년 11월 - 2014년 1월)처럼 보입니다.

현금

마찬가지로(단일 상품의 경우), 이번 달 20일 중순까지 스프레드의 UP-계절성을 취합시다. 평균 라인이 유망해 보입니다! 파란색 가격선 은 작년 작업을 보여줍니다. 다소 서툴긴 하지만 그래도 작은 수익으로 진행되었습니다!

항상 그렇듯이 예상되는 계절적 움직임에 대한 보다 구체적인 평가를 위해 지난 13년 동안 10월 7일부터 23일까지 OJX3-F4 오렌지 주스 스프레드 구매에 대한 전체 통계를 살펴보겠습니다.

http://seasonal-traders.com/stats/#stat?OJX2013-OJF2014?2013-10-07?2013-10-23?구매

통계가 좋다! 수익성 있는 거래의 비율(+9/-4) 과 분석된 시간 간격의 평균 손익 값 비율(+30 틱/-8 틱) 이 매우 매력적으로 보입니다! 특히 작은 교환 예금에 대한 위험도가 낮은 거래에 적합합니다!

오렌지쥬스 후기를 마치겠습니다!

[img]http://img-fotki.yandex.ru/get/4902/16794745.8/0_c1602_1cf04f2b_XL.jpg[/img]

[img]http://img-fotki.yandex.ru/get/4902/16794745.8/0_c1602_1cf04f2b_XL.jpg[/img]

거의 단일 계약 및 스프레드에 대한 현재 상황이 차트에 표시됩니다.

단일 계약이 아직 성장하기 위해 서두르지 않은 경우 거래가 끝나기 직전인 금요일에 OJX3-F4 스프레드가 눈에 띄게 상승했습니다. 다음주에는 더욱 발전된 모습을 기대해 주세요!

OJ 상품 거래는 모스크바 시간 점심 이후에 시작됩니다.

출처: http://procapital.ru/showthread.php?t=41813&page=193

10번의 거래에서 시작 초크가 두 배로 증가했습니다! 진짜 시간...

한번.

둘.

계절 스프레드 거래를 좋아하는 분들에게 유용한 정보입니다. 다음은 내가 Panteon-Finance에 대해 상품에 대해 작성한 마지막 시즌 리뷰의 일부입니다.

출처 http://procapital.ru/showthread.php?t=41813&page=222

----------------------------------

11월 상품 3부

.... 북유럽 오일 브렌트유의 캘린더 스프레드는 여기에서 11월 20일 이후로 계절성이 정반대입니다! 이것은 BRNF4-G4 및 BRNF4-H4 캘린더 스프레드의 평균 다년 계절 추세(3-5-10년) 그래프로 확인됩니다.

11월 마지막 날까지 스프레드가 늘어나고 있습니다! 여기에서, 이전에 고려되었던 라이트 스위트 오일의 스프레드와 대조적으로 작년의 도구 아웃( 파란색 가격선으로 표시됨)은 매우 자신 있었습니다!

예상되는 계절적 움직임에 대한 보다 구체적인 평가를 위해 이번 달 말일까지 지난 13년 동안 BRNF4-G4 구매에 대한 전체 통계를 살펴보겠습니다.

http://seasonal-traders.com/stats/#stat?BRF2014-BRG2014?2013-11-15?2013-11-27?구매

분석된 시간 간격의 수익성 있는 거래 비율( +8/-4 )과 평균 통계적 손익 비율( +17 ticks/-12 ticks , 1 tick = $10)은 소액 환전 입금!

더 확실한 이익을 얻고자 하는 사람들은 스프레드의 두 번째 어깨에 대해 더 먼 석유 계약, 예를 들어 3월 계약을 사용할 수 있습니다. 동일한 시간 간격에서 이러한 항목(BUY BRNF4-H4 )의 통계는 다음 주소에 표시됩니다.

http://seasonal-traders.com/stats/#stat?BRF2014-BRH2014?2013-11-15?2013-11-27?구매

거기에서 지난 13년 동안의 연간 스프레드 차트도 볼 수 있습니다(표의 가장 최근 버튼은 "차트" 열에 있음).

여기에서 가능한 손실의 위험이 다소 더 크다는 것은 분명합니다!

가까운 스프레드로 돌아가자! 확산이 며칠째 계속되고 있습니다. BRNF4-G4 스프레드의 현재 상황은 아래의 일간 촛대 차트에 나와 있습니다.

나는 작은 목표를 가진 철수에 대한 제한 구매로 여기에서 작동한다고 가정합니다. 주문장에서 직접 +7 또는 8틱에서 이익을 얻습니다. 따라서 이 계절적 움직임에서 2~3배의 이익을 얻을 것으로 보입니다.

모두 행운을 빌어 요!

계절 스프레드 거래를 좋아하는 분들에게 유용한 정보입니다. 다음은 금속 분야의 Pantheon-Finance 회사에서 제가 작성한 지난 시즌 리뷰의 일부입니다.

----------------------------------

... 11월 마지막 10일부터 계절적 하락 후 구리 계약의 장기 UP 추세가 시작됨을 상기시켜 드리겠습니다! 내년 2월 1일까지 예상됩니다!

파란색 가격선 은 지정된 기간의 작년 계절 작업을 보여줍니다! 일부 분석가는 "전 세계적으로"이 가격 상승을 광산 지역에서 북부 산업 항구까지 해상으로 구리 원료를 운송하는 어려움에 대해 설명합니다.

그러나 캘린더 구리 스프레드는 교환 거래에 더 유망해 보입니다! 흥미롭게도, 그것들(구리 스프레드)은 역 계절 경향을 가지고 있습니다! 12월 1일부터 장기간의 계절적 쇠퇴가 시작됩니다! HGH4-HGK4 캘린더 스프레드(3월-5월)의 평균 장기 계절 추세 차트에서 명확하게 볼 수 있는 내용:

2월 마지막 10일까지 계절적 확산 축소가 계속됩니다! 분석된 시간 간격에서 캘린더 구리 스프레드의 이러한 하락 추세는 미국, 중국(세계 주요 소비자) 및 유럽의 대규모 소비자로부터 "원거리" 봄 및 여름 선물 계약에 대한 산업 수요가 높기 때문인 것으로 여겨집니다. .

분석된 시간 간격의 구리 스프레드 판매 통계가 매우 좋아 보입니다! 예를 들어, 2월 4일까지 지난 13년 동안 HGH4-K4 스프레드의 매도 항목을 고려하십시오.

http://seasonal-traders.com/stats/#stat?HGH2014-HGK2014?2013-11-29?2014-02-04?판매

수익성 있는 거래의 비율 (+11/-1), 평균 손익 값 비율(+22 틱/-9 틱, 1 틱 = $12.5) 및 평균 드로다운은 만들기에도 꽤 만족스러워 보입니다. 소액 환전 입금!

구리 스프레드의 계절성은 장기적인 것으로 간주되기 때문에 다년간의 계절적 추세 차트를 판매 섹션에 대해 더 짧고 편리한 여러 개로 나누는 것이 합리적입니다! 이 영역에 대한 통계 테이블을 구축하여 최적의 진입점을 결정했습니다!

분석된 스프레드 HGH4-K4 의 현재 상황을 살펴보겠습니다. 아래의 일간 촛대 차트에 표시됩니다.

나는 스프레드의 급격한 금요일 충동이 구리 Z계약 근방의 FND 만기와 3월 H 계약으로 교환 플레이어의 대량 매수 포지션 이전 때문이라고 가정합니다.

현재 스프레드는 볼린저 지표 채널의 상단 경계 부근에서 최고점에 있습니다. 그리고 아마도 계절적 역전을 "준비"하는 것입니다! 우리는 미국 거래 세션의 시작과 이후 더 활발한 스프레드 움직임을 기다리고 있습니다!

출처: 계절 거래

계절 스프레드 거래를 좋아하는 분들에게 유용한 정보입니다. 다음은 내가 Panteon-Finance에서 상품에 대해 작성한 마지막 시즌 리뷰의 일부입니다.

------------------------------

... 유가 차트의 파란색 가격선과 추가(아래)는 분석된 기기의 작년 발전을 상당히 잘 보여줍니다!

XRB 가솔린의 계절적 성장은 고려된 시간 간격에서 훨씬 더 두드러집니다! 그러나 휘발유는 12월 하순경부터 가장 공격적으로 상승하기 시작합니다.

이는 XRB 상품의 평균 다년 계절성(3-5-7년) 계절성 추세의 위 차트에서 잘 추적됩니다. 2014년 1월 1일까지의 성장도 가정합니다!

다음으로 상품 스프레드를 고려하십시오. 그리고 평균 장기 계절 추세(3-5-7세) 그래프가 매우 흥미롭고 유망해 보이는 가솔린 캘린더 스프레드(2월-3월)부터 시작하겠습니다.

대략 12월 10일부터 XRBG4-H4 가 꾸준히 성장하기 시작하여 25-28일에 계속됩니다! 여기의 파란색 가격선은 이 스프레드에서 작년에 꽤 좋은 성과를 보였다는 것을 상기시켜 드리겠습니다!

안타깝게도 잘 알려진 분석 계절 사이트에서는 아직 이 도구의 통계를 작성할 수 없습니다! 그러나 스프레드 척도에서 BUY XRBG4 - SELL XRBH4 항목 의 평균 이익 잠재력을 대략적으로 나타낼 수 있습니다. - 약 +80/+100 틱(1 틱 = $4.20)입니다! 그러나 저의 겸손한 경험에 비추어 볼 때 캘린더 휘발유 스프레드는 매우 불안정하고 변덕스러울 수 있습니다! 예를 들어, 연료유의 캘린더 스프레드와 비교하십시오!

기름이라고 하면!

이 도구에 대해 이야기하고 있으므로 휘발유-연료유의 상품 간 스프레드에 대한 계절적 전망을 살펴보겠습니다! 2월에 가까운 G-계약의 스프레드의 평균 장기 계절 추세(3-5-7년) 그래프는 아래 그림과 같습니다.

연말까지 XRB-H0 UP 무브먼트의 평균 통계 이익 잠재력은 700-800 틱입니다 (오른쪽 스케일 참조)! 작년 2012 12월의 첫 10년 말 이후의 계절적 작업 오프(파란색 가격선)는 약 +900틱이었습니다! 나쁘지 않다!

그러나 작은 교환 예금의 경우 이 스프레드($4.20의 낮은 틱 값에도 불구하고)는 강한 변동성으로 인해 매우 위험합니다! 스프레드 구매를 결정할 때 이 점을 고려해야 합니다!

============================

마찬가지로 분석된 시간 간격에서 XRB 가솔린은 CL (Light Sweet) 원유에 대해 상승합니다! 다음은 평균 다년 계절적 추세(3-5-7년)의 그래프입니다. 이 스프레드의 2월 G-계약 XRBG4 - CLG4 = 1:1 :

작년 시즌 작업(파란색 가격선) 여기도 너무 잘나왔네요!

이러한 도구(휘발유 및 오일)의 치수가 서로 다르며 계절별 사이트에 대한 통계 및 차트를 작성하려면 공식을 42*XRB - C L로 설정해야 함을 상기시켜 드리겠습니다. 도표).

보다 전략적인(장기적인) 방식으로 상품 간 스프레드를 입력하려는 상당히 견고한 교환 예금의 소유자를 위해 잘 알려진 계절 웹사이트인 MRCI는 7월 가솔린-오일 계약의 스프레드 구매를 입력할 것을 제안합니다! 그러한 항목의 통계는 매력적으로 보입니다! 지난 15년 동안 12월 1일부터 1월 29일까지 XRBN4 - CLN4 스프레드 의 모든 구매가 수익성이 있었습니다! 아래는 계절별 차트와 통계표입니다.

평균 가격선으로 볼 때 스프레드의 UP 추세는 2월 말일까지 계속된다는 점에 유의하세요! 파란 가격선은 작년에 좋은 스프레드를 보여줍니다!

그러나 나중에 적절한 시기가 되면 상품 상품의 1월과 2월 추세를 고려할 것입니다!

모두 행운을 빌어 요!

출처: 계절 거래

계절 스프레드 거래를 좋아하는 분들에게 유용한 정보입니다. 다음은 곡물 도구에 대한 Panteon-Finance 에 대해 작성한 마지막 계절 리뷰의 일부입니다 .

--------------------

곡물 분석가들은 대두 상품(콩, 밀가루)에 대한 선물이 압박을 받고 있으며 가까운 장래에 하락하기 시작할 수 있다고 제안합니다. 이것은 다양한 요인 때문입니다.

"향후 6-10일 동안의 일기예보는 아르헨티나의 건조한 지역에 다시 비가 내릴 것임을 나타냅니다. 브라질의 북중부와 북동부 지역에도 비가 내릴 것으로 예상됩니다. 브라질은 세계의 주요 대두 수출국이며 아르헨티나는 콩으로 만든 사료와 기름의 주요 배송업체입니다.

비가 오는 날씨는 이전의 덥고 건조한 일기 예보에 대한 우려를 약화시키고 남미의 큰 수확에 대한 기대를 강화할 것입니다. 사실 날씨 자체가 아니라 중국 수입업자들의 행보에 따라 시장의 가격 움직임 방향이 바뀔 것이다. 거래자들은 가격 변동에 영향을 미치는 수출 판매를 주시하는 경향이 있습니다. 그러나 현재로서는 더 중요한 요인은 중국이 취소할 대두 출하량이다.

일반적으로 최근 수출 판매 보고서는 중국 수요 둔화를 시사한다. 지난 목요일 대두 가격은 110만8000톤의 수출량에도 불구하고 하락했으며, 이는 일주일 전보다 38% 증가한 수치다. 중국의 구매액은 55만8000MT로 두 달 만에 최저치를 기록했다. 9월에 4주 평균은 704,000MT였습니다. 중국은 이제 남미의 악천후를 대비한 보험으로 삼고 있는 미국 대두 시장에서 계절적 철수를 시작할 것으로 보인다. 따라서 중국은 3월에 브라질과 아르헨티나에서 더 낮은 가격으로 대두를 구매하기 위해 대두의 실제 출하를 취소할 것입니다." (c, A. Borts, spreadinvest.ru)

위의 모든 사항이 대두 및 아마도 대두분에 대한 약세 스프레드의 형성으로 이어질 것이 분명합니다. 명시된 펀더멘털 요소가 대두 캘린더 스프레드의 장기 계절성에 해당하는지 볼까요? 아래는 ZSH4-N4 빈 스프레드(3월/7월)의 평균 다년 계절(3-5-10년) 추세 그래프입니다.

여기서 우리는 또한 12월 하반기부터 스프레드가 감소하기 시작하는 것을 볼 수 있습니다! 내년 1월 첫 10년 중반까지 예상됩니다! 이 차트의 파란색 가격선(및 차트 아래) 작년 작품을 보여줍니다!

대두박 캘린더 스프레드의 계절 차트는 비슷하게 보입니다. 다음은 ZMH4-N4 스프레드(3월/7월)의 평균(3-5-10년) 가격선입니다.

현재 하루 중 밀가루 "걷기"의 스프레드는 매우 변동적입니다(수십 진드기). 따라서 소유자는 작은 교환 예치금의 경우 "인접한" 계약( ZMH4-K4 , ZMN4-Q4 등)의 캘린더 스프레드를 취하는 이유가 있습니다. 엄격하게 제한 주문!

분석된 스프레드의 현재 상황은 일일 차트에 표시됩니다.

대두 스프레드의 추가 축소를 기다리고 있습니다!

리뷰는 A. Borets의 자료를 기반으로 합니다. 온라인 분산투자.

출처: 계절 거래계절 스프레드 거래를 좋아하는 분들에게 유용한 정보입니다. 아래는 내가 Panteon-Finance에 대해 Agrifarm 그룹의 도구에 대해 작성한 마지막 시즌 리뷰의 일부입니다 .

------------------------------

최신(12월) 미국 농무부(USDA) 가축 보고서에 따르면 미국 사육장의 11월 가축 수가 감소했습니다.

보고서 전에 Dow Jones 가 설문 조사한 분석가에 따르면 11월 평균 하락은 최대 10,000헤드였습니다! 2012년 업계의 금융투자는 전년 동기 대비 3% 감소했다.

분명히 이러한 요인들이 12월 첫 10년 중반부터 오늘까지 LE 선물 계약의 가격 상승을 설명할 수 있습니다.

동시에 미국 대부분의 목초지 상태가 1년 전보다 나아진 것으로 나타났습니다. 농부들이 소와 송아지의 수를 늘리도록 장려하는 것. 제조업체의 가격 전망은 상당히 좋은 것으로 간주됩니다! USDA는 2014년 LE (LC)의 평균 연간 가격 범위를 $128에서 $137로 예상합니다. 작년의 평균 상품 가격은 $125.80입니다.

한편, 연말연시 평균 장기 계절추세(3~5~10년)에 따르면 소 가격 의 중기적 하락이 예상된다. 분석된 시간 간격):

시즌 차트 아래에는 12월 26일부터 1월 14일까지 지난 13년간의 2월 LEG4 선물 계약에 대한 판매 통계가 있습니다! 통계 수치(평균 통계치 손익 +152 틱/-72 틱의 비율)가 계절적 추세를 확인합니다!

소의 캘린더 스프레드의 비수기는 고려된 간격에서 훨씬 더 명확하게 나타납니다! 예를 들어, 아래는 2월/6월 LEG4-LEM4 스프레드 의 평균 장기 계절 추세(3-5-10년) 그래프입니다( 파란색 가격선은 작년의 좋은 성과를 나타냄).

이러한 항목( SELL LEG4-M4 )의 평균 수익 잠재력은 +50틱 이상입니다!

분명히 소액예금의 경우 2014년 1월 중순까지 LE 캘린더 스프레드를 판매하는 것입니다. - 이 상품의 거래 위험을 줄이는 데 더 적합합니다!

예를 들어 여기. 12월 26일부터 1월 13일까지 SELL LEG4-J4 (2월/4월)에 대한 좋은 진입 통계:

http://seasonal-traders.com/stats/#stat?lcg2014-lcj2014?2013-12-26?2014-01-13?판매

(테이블에서 2004년에 대한 max_DD의 드로우다운은 분명히 "버그"입니다. 왜냐하면 그 해에는 드로우다운이 거의 없었기 때문입니다! "차트" 책을 참조하십시오. 이에 대한 따옴표 파일에 오류가 있음을 알 수 있습니다. 년도)

이 그룹의 상품 거래는 오늘 모스크바 시간 19:05에 시작됩니다!

모두 행운을 빌어 요!

출처: https://panteon-finance.com/analytics/view/instrumenty_gruppy_agrifarm

계절 스프레드 거래를 좋아하는 분들에게 유용한 정보입니다. 다음은 곡물 도구에 대한 Panteon-Finance에 대해 작성한 마지막 계절 리뷰의 일부입니다.

-------------------------------------------------- -----------

시리얼, 2014년 1월 - 2 부

미국 곡물 시장에서 밀과 옥수수 가격이 계속 하락하고 있습니다! 곡물 전문가의 의견에 따르면 밀 가격 하락이 주로 이 도구에 대한 수출 수요 감소로 인한 것이라면 전문가들은 예상되는 옥수수 수확량 증가로 인한 옥수수 가격 하락을 (이미 기록 ) 12월 예측!

또한 분석가에 따르면 내일 미국 농무부 - USDA 의 "지역별" 정기 보고서에 따르면 작년에 비해 겨울 밀의 파종 면적이 크게 증가할 것이라고 합니다. 이는 또한 밀 시장에 압력을 가합니다.

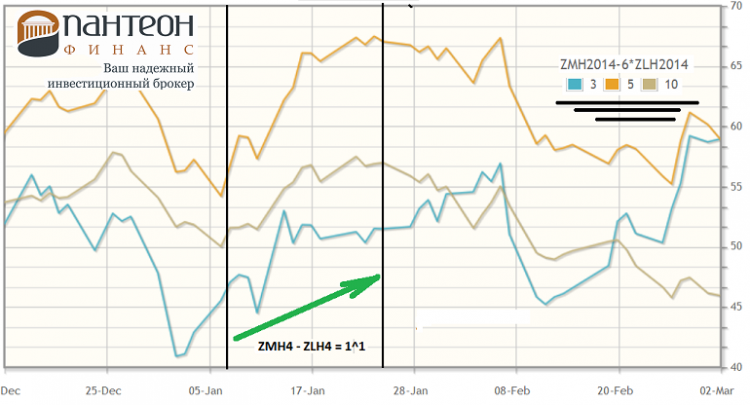

대두의 경우 이전 곡물 검토(1월 8일자)에서 이미 언급했듯이 추가 가격 인하가 가능하기 때문입니다. 이번 봄에 tool ZS 에 대한 미국 면적이 크게 증가할 것이라는 전망이 있습니다. 콩 파생물( ZM 가루 및 ZL 오일)에는 흥미로운 계절 패턴이 있습니다! 다음은 3월 계약의 다년 계절적 추세( 3-5-10 년) 그래프입니다.

http://seasonal-traders.com/stats/#stat?ZMH2014-6*ZLH2014?2014-01-09?2014-01-22?구매

스프레드 성장은 대략 이번 달 20일 중반까지 예상됩니다! 계절적 움직임에 대한 보다 구체적인 평가를 위해 1월 9일부터 22일까지 지난 13년간 ZM-ZL 구매 통계를 살펴보겠습니다!

통계 수치(수익/실패 거래 비율 및 ZM 척도에서 +98틱의 평균 수익 가치)도 계절적 추세를 확인시켜줍니다!

1월 10일 금요일 저녁에 미국 농무부의 USDA 월간 보고서가 발표되었음을 다시 한 번 상기시켜 드리겠습니다. 일반적으로 이 USDA 보고서의 발표는 거래 세션이 끝날 때까지 곡물 및 면화의 강한 움직임을 동반합니다!

출처: https://panteon-finance.com/analytics/view/zernovye_kulqtury_janvarq_-_chastq_2

상품 상품(EIA 보고서에 따름)

--------------------------

[img]http://img-fotki.yandex.ru/get/9058/16794745.a/0_cb3c6_4f29f963_XL.png[/img]

[img]http://img-fotki.yandex.ru/get/9058/16794745.a/0_cb3c6_4f29f963_XL.png[/img]

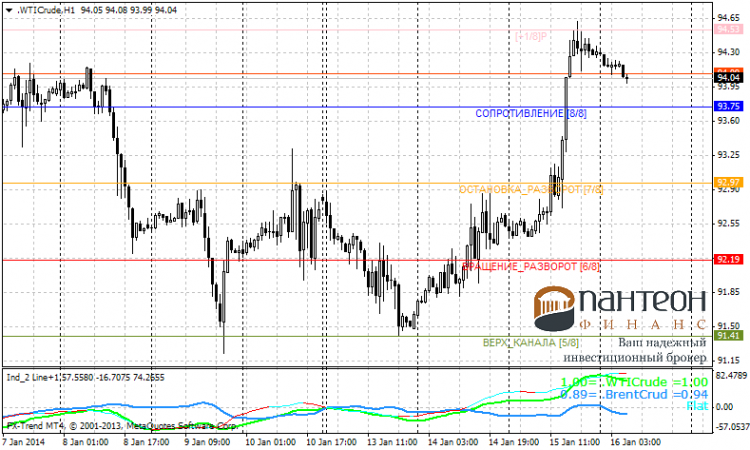

지난 밤 미국 에너지부( EIA )의 지난 주 원자재 매장량에 대한 또 다른 보고서가 발표되었습니다.

통계에 따르면("원재료" 분석가의 예상과 달리) 석유 매장량이 770만 배럴로 급격히 감소했습니다. 예비 예측에서는 -130만이라는 훨씬 더 낮은 값을 예상했음을 상기시켜 드리겠습니다.

그 결과 보고서 발표 이후 유가 급등!

WTI 와 브렌트 유 가격 상승은 미국산 원유 수입이 107만2000배럴 감소한 것도 뒷받침됐다.

휘발유 재고가 갑자기 급증했습니다. 애널리스트들은 RB 장비의 250만 배럴 증가를 가정했지만 실제 증가는 620만 배럴로 몇 배 더 큰 것으로 나타났습니다!

증류유(가열유-연료유 포함) 재고가 102만 2300배럴 감소 - 최대 1억 2395만 배럴! 이는 유가 시세에 따라 H2O 장비(연료유-로유)의 가격도 인상했습니다.

현재 우리는 어제의 강한 성장에 이어 하향 조정의 시작을 목격하고 있습니다. 오늘 모스크바 시간 19:30에 지난 주 미국의 NG 천연 가스 매장량에 대한 데이터가 공개됩니다.

리뷰를 마치며 미국 유가 CL (Light Sweet) 스프레드의 흥미로운 1월 계절 패턴에 주목해보자. 이달 하반기부터 이 오일 CLM4 - CLN4 (6월-7월)의 캘린더 스프레드가 중기적으로 감소했습니다. 다음은 평균 다년 계절성(3-5-10년) 스프레드 추세의 그래프입니다.

스프레드 축소는 2월의 첫 10년이 끝나기 전에 예상됩니다! 지난 13년 동안의 CLM4-N4 판매 통계는 표시된 비수기를 확인합니다!

평균 손익 값의 비율( +26 ticks/-11 ticks )과 수익성 있는 항목의 비율( +9/-4 )은 지정된 시간 간격의 스프레드 매도를 아주 작은 교환 예금에도 매우 매력적으로 만듭니다!

모두 행운을 빌어 요!

출처: https://panteon-finance.com/analytics/view/syrqevye_instrumenty_po_otchetu_eia