Come leggere un libro di riferimento.

Non basta scrivere un libro di consultazione, bisogna anche insegnare a leggerlo/riceverlo correttamente.

Velocità di lettura/ricezione.

Velocità di lettura classica (CRS) - il numero di lettere (parole) per unità di tempo.

Velocità percettiva dell'informazione (PSI) - la quantità di comprensione/digestione delle informazioni contenute per unità di tempo.

Nella maggior parte dei casi, il BCC di ogni persona non è quasi influenzato dal contenuto reale di ciò che legge. Questo è un terribile flagello della percezione dell'informazione, da cui è necessario liberarsi in direzione della costanza non del CCR, ma del RAS.

Facciamo un semplice esempio. La maggior parte delle persone legge la narrativa e la letteratura scientifica con lo stesso RMS. Cioè, quando si legge un'opera scientifica, il cervello praticamente non lavora, scorrendo una serie di lettere. Nel caso della narrativa, questo è talvolta giustificato, ma non in altro modo.

Come leggere la narrativa.

È necessario passare dalla costanza diffusa della BCC alla costanza poco frequente della SWI.

Per esempio, ci vogliono ordini di grandezza più lunghi (se necessario) per entrare nel significato di alcune frasi rispetto a quando si legge con il BCC.

Il fatto è che la maggior parte delle persone legge una determinata opera letteraria in circa mezz'ora. E questo tempo dipende, di norma, solo dal singolo BCC. Di conseguenza - "astruso e inutile". Il che, ovviamente, non è vero.

Infatti, la quantità di informazioni contenute nella lezione presentata è tale che il tempo di percezione dovrebbe essere misurato in giorni.

Se non avete speso qualche giorno per digerire occasionalmente ciò che avete letto qui, allora con un'alta probabilità non avete compreso appieno ciò che è stato scritto.

Difficilmente riuscirete a capirlo se non iniziate ad analizzare ogni paragrafo con carta e penna, costruendo diversi schemi e varianti. Provare qualcosa nei terminali e trovare o confutare le varie congetture/assunzioni che sorgono durante la riflessione.

Determinare la qualità del livello di percezione.

Quando qualsiasi domanda (propria o altrui) si inserisce facilmente nella comprensione del mercato prossimo, possiamo dire che il quadro dei fondamentali del mercato è qualitativamente raccolto. Se qualcosa non quadra - colmare il divario con qualsiasi mezzo, tranne uno: chiudere gli occhi.

Valore Forex Data*

Come abbiamo già detto, il mercato Forex in senso lato comprende non solo le transazioni di acquisto e vendita di una valuta contro un'altra con regolamento immediato, cioè oggi, ma anche in altri intervalli di tempo.

Ladata di regolamento, ossia la data in cui i fondi vengono fisicamente trasferiti sui conti delle controparti, è nota nel linguaggio finanziario come data di valuta (o data di valore).

Le seguenti date di valuta sono comunemente utilizzate nel mercato finanziario:

Nota: tutte le transazioni concluse con data di regolamento antecedente al secondo giorno lavorativo sono chiamate transazioni con conversione in contanti.

Nota: il giorno di conclusione dell'operazione è il giorno in cui sono stati presi accordi sui principali parametri dell'operazione:

Il mercato Forex utilizza anche transazioni con data di valuta superiore a 2 giorni lavorativi dalla data di conclusione della transazione - sono chiamate transazioni a termine o transazioni di conversione a termine. Le date di valuta sono concordate al momento della transazione.

Sul mercato Forex vengono negoziati anche strumenti derivati come le opzioni.

Esistonodue tipi di opzioni:

A seconda del diritto che sorge al momento dell'acquisto di un'opzione, di acquistare o vendere l'attività sottostante, si distinguono rispettivamente le opzioni Call (Call) e Put (Put ).

Le più popolari sul mercato Forex sono le operazioni effettuate a pronti. Di solito sono legate alla necessità di tempo per la registrazione e il regolamento con una controparte situata in un altro fuso orario.

Sul mercato Forex si effettuano anche operazioni SWAP o Swap (per maggiori dettagli si rimanda alla sezione successiva).

- enc.fxeuroclub.ru

Operazione di swap

Loswap, talvolta chiamato anche Rolover o Overnight nel Forex, è la conclusione simultanea di due operazioni opposte con date di valuta diverse, una delle quali chiude una posizione già aperta e l'altra la apre immediatamente. Il tasso e il valore dello swap sono determinati al momento della transazione. Lo scopo della transazione è solitamente quello di estendere una posizione aperta.

Esempio di transazione swap :

Supponiamo di aver acquistato 500.000 eur/usd a 1,2347 il 17 agosto 2004 (martedì) a pronti (cioè con data di regolamento 19 agosto - giovedì). Il 19 agosto riceverete sul vostro conto 500.000 eur e vi verranno addebitati 617.350 (500.000 x 1,2347) usd.

Tuttavia, se state effettuando un'operazione a margine con leva finanziaria su , probabilmente non avete così tanti dollari sul vostro conto e non sarete in grado di adempiere ai vostri obblighi nei confronti della controparte il 19 agosto (giorno di regolamento). Pertanto, dovete estendere o "svincolare" la vostra posizione. Supponiamo che, fiduciosi nel vostro movimento, non abbiate chiuso la vostra posizione il 17 agosto intraday e non intendiate chiuderla il giorno successivo, il 18 agosto. In questo caso si effettua un'operazione Swap - Tom - Spot, ossia si eseguono due operazioni opposte con date di regolamento diverse.

Supponiamo che la vostra decisione sia giusta e che il prezzo di Eur/Usd sia effettivamente salito nel corso della giornata precedente, fermandosi a 1,24.

Il 18 agosto vendete 500.000 eur/usd (a 1,2400) a condizioni Tom, cioè con data di regolamento il 19 agosto, e le acquistate (a 1,2400) a condizioni Spot con data di regolamento il 20 agosto.

Le operazioni a tempo sono distribuite nel modo seguente.

Poiché avete effettuato prima un acquisto il 17 agosto con regolamento il 19 e ora una vendita il 18 con regolamento il 19, i vostri crediti di 500.000 euro e i vostri obblighi di consegna di 500.000 euro si distruggono reciprocamente (netting) a seguito della transazione Swap . Anche la posizione in dollari è in netting, ma parzialmente, perché le due transazioni (regolamento il 19) sono effettuate a prezzi diversi (1,2347 e 1,2400). E poiché dovete trasferire 500.000x1,2347 = 617.350 dollari e dovete trasferire 500.000x1,2400= 620.000 dollari, la compensazione risulterà in una differenza netta di 2.650 dollari.

Dopo l'operazione di swap, avrete una posizione aperta che sarà regolata in 2 giorni lavorativi, ovvero il 20.

Supponiamo che il giorno successivo, il 19 agosto (giovedì), non vogliate chiudere la posizione (il cui regolamento dovrebbe avvenire il 20 agosto) e che il prezzo sia sceso un po' (a 1,2387), allora eseguite nuovamente l'operazione di Swap. Vendete 500 000 eur/usd (a 1,2387) con regolamento tom (20 agosto - venerdì) e li acquistate (a 1,2387) con regolamento spot (23 agosto - lunedì).

Come risultato dell'operazione di swap si avrà una posizione aperta con data di regolamento a 2 giorni lavorativi di distanza dal giorno corrente (il giorno dell'operazione).

In forma tabellare, l'aspetto è il seguente.

C'è un altro punto molto significativo nel calcolo dello swap, che non è stato descritto sopra (per semplificare la spiegazione). Infatti, le transazioni simultanee Tom e Spot di solito non vengono effettuate allo stesso prezzo, ma a prezzi diversi che differiscono leggermente l'uno dall'altro.

Ad esempio, state cercando di estendere la vostra posizione di acquisto aperta. Allora potete vendere l'euro a 1,2378 (Tom) e riacquistare immediatamente la posizione a 1,237760 (Spot) o a 0,4 pip in meno. Ne consegue che (a parità di altre condizioni) si guadagna solo per il fatto di essere in posizione.

Tuttavia, può accadere il contrario: se state cercando di eliminare una posizione di vendita e comprate euro su Tom e vendete su Spot, è probabile che lo swap sia negativo per voi (o in altre parole pagherete per estendere la posizione comprando un po' più caro che vendendo).

La risposta al perché il prezzo dello swap può essere diverso (negativo e positivo, oltre che variabile) sta in ciò che fa il dealer che esegue i vostri ordini.

Calcolo di uno swap

Vediamo cosa fa con un esempio.

Supponiamo che stiate cercando di estendere una posizione lunga (posizione di acquisto in euro) e di spostare la data di valuta dal 19 al 20 agosto, ad esempio. Per il commerciante significa che dovrà darvi gli euro (svalutazione) un giorno dopo, ma riceverà i dollari da voi un giorno dopo. Il commerciante (il 19) ha una quantità "extra" (per un giorno) di euro pari alla vostra posizione, e nello stesso giorno una carenza (per un giorno) di dollari, che voi non gli consegnerete.

Di conseguenza, il dealer prende e colloca (concede credito interbancario) l'importo in euro per 1 giorno, e attira (prende credito interbancario) per 1 giorno l'importo richiesto in dollari.

Ora aggiungiamo al calcolo i tassi di prestito interbancari.

Supponiamo che i tassi interbancari per euro e dollari siano i seguenti:

| Tasso | Euro | Dollaro | ||

| Attrazione | Collocamento | Attrazione | Posizionamento | |

| 1 giorno | 3,5 | 3 | 2,5 | 2,3 |

Quindi, il concessionario colloca "extra" 500.000 euro al tasso del 3% annuo, ricevendo per questo (500.000x3%)/365=41.095 euro, che è uguale a 41.095x1.2378=50.88 dollari.

Allo stesso tempo, il commerciante raccoglie la somma di 500.000 dollari x 1,2378 = 618900 dollari al tasso del 2,5% annuo e riceve per questo (618900 x 2,5%)/365 = 42,39 dollari.

Il guadagno netto per la transazione sarà di 50,88-42,39$=8,49$.

Questo è lo Swap in dollari che può darvi.

Per molte ragioni (ad esempio la contabilità), il dealer non può accreditarvi questo denaro in cambio di nulla, quindi lo inserisce nel prezzo delle vostre transazioni swap. È più conveniente in questo modo ed è per questo che è accettato nelle contrattazioni.

Se 1 pip su un lotto di 500.000 euro equivale a 50 dollari, allora 8,49 equivale a circa 0,2 pip. Per questo motivo, il dealer esegue l'operazione con voi nel modo seguente: ad esempio, vendete euro entro domani (19° giorno) a 1,2378 e lo acquistate immediatamente a 1,237780 (cioè 0,2 punti in meno), ricevendo così questi 0,2 punti e l'importo corrispondente in dollari.

Lo scopo di uno swap positivo è che il tasso di collocamento della valuta che si acquista nella posizione è superiore al tasso di prestito della valuta che si vende nella posizione.

Se cercaste di estendere una posizione di vendita, il dealer vi darebbe uno swap negativo (cioè vi addebiterebbe un costo) perché il tasso di collocamento per i dollari è inferiore al tasso di prelievo per gli euro. Calcolate voi stessi l'importo dei punti swap.

I tassi di swap dipendono quindi dai tassi di prestito e di collocamento delle valute sul mercato interbancario. Di solito, detenendo una posizione di acquisto in una valuta con tassi più elevati si guadagna uno swap, mentre detenendo una posizione di vendita in una valuta con tassi più elevati si paga uno swap.

Perché uno swap di grandi dimensioni viene addebitato e riscosso esattamente dal mercoledì al giovedì?

Perché spostando la data di conclusione della posizione da mercoledì a giovedì, si sposta la data di regolamento da venerdì a lunedì (tre giorni dopo). Verranno pagati gli swap per 3 giorni, ma verranno anche addebitati gli swap per 3 giorni.

- enc.fxeuroclub.ru

Come si formano le quotazioni del Forex

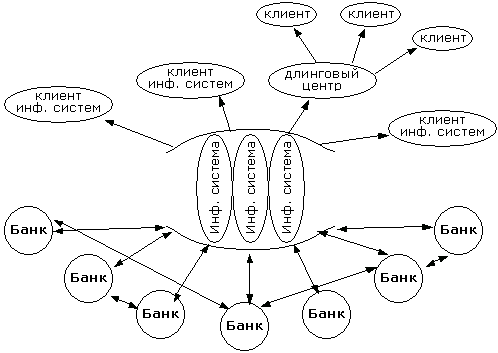

Poiché il mercato forex è un mercato interbancario, le banche sono la principale e quasi unica fonte di quotazioni. Le altre banche si limitano a trasmettere le quotazioni bancarie. Cos'è una quotazione bancaria.

Praticamente ogni grande banca quota ai propri clienti (persone giuridiche e fisiche) e alle altre banche-controparti (banche con le quali sono stati firmati accordi e sono stati scambiati dettagli di pagamento) i tassi ai quali è pronta a effettuare una transazione al momento. Il processo di quotazione vero e proprio si svolge attraverso mezzi tecnici speciali(terminali di trading, Internet e talvolta per telefono).

Si tratta di una quotazione indicativa e la banca di solito non è obbligata a concludere la transazione esattamente a questo prezzo, in quanto il prezzo reale può dipendere da molti fattori: lo status del cliente (se esiste o meno il rischio di consegna della valuta), il volume dell'operazione (volume piccolo, ordinario o molto grande), la data di valuta (regolamento effettivo della transazione), ecc.

Dove vanno le quotazioni

Queste quotazioni, così come le quotazioni delle transazioni reali, vengono inviate a sistemi informativi specializzati (Reuters, Bloomberg, Tenfor, DBC, ecc.), e dai sistemi informativi vanno in tutto il mondo - ai clienti dei sistemi informativi (a tutte le banche, alle persone fisiche, alle persone giuridiche, ecc.)

Pertanto, le quotazioni ricevute dai sistemi informativi sono indicative e non significano che da qualche parte nel mondo sia stato concluso un affare. Inoltre, non tutte le quotazioni di operazioni reali possono entrare nel sistema informativo.

I centri di negoziazione sono anch'essi clienti dei sistemi informativi e forniscono il flusso generale di quotazioni ai loro clienti, comprese le proprie quotazioni, nonché le quotazioni sulle quali sono state effettuate operazioni con i propri clienti.

- 2011.01.05

- MetaQuotes Software Corp.

- www.mql5.com

Market maker

(Market maker - società di brokeraggio/dealer che si assume il rischio di acquisire e detenere titoli di un determinato emittente per conto proprio al fine di organizzarne la vendita. I market maker operano in borsa e sul mercato over-the-counter come partecipanti diretti alle transazioni. Alla Borsa di New York i market maker sono chiamati "specialisti". In genere, i market maker agiscono su entrambi i lati, sia come venditori che come acquirenti. In genere, un market maker ha l'obbligo di vendere almeno 1.000 azioni per ciascuno dei suoi clienti (circa 20-30 per un market maker). Le transazioni vengono effettuate per telefono o via Internet e richiedono pochi secondi.

In borsa, un market maker può essere, ad esempio, una società di intermediazione che, in base a un contratto con la borsa, si impegna a mantenere gli ordini piazzati simultaneamente con una differenza tra i prezzi di acquisto e di vendita (vedi Spread (finanza)) non superiore a un determinato valore per un determinato periodo di tempo (ad esempio, almeno il 90% del tempo di negoziazione), per cui la borsa concede al market maker determinati privilegi, ad esempio le commissioni.

I 10 maggiori market maker sul mercato dei cambi secondo Reuters:

- Deutsche Bank - 19,30 %

- UBS - 14,85

- Citi - 9,00

- Royal Bank of Scotland - 8,90

- Barclays Capital - 8,80

- Bank of America - 5,29

- HSBC - 4,36

- Goldman Sachs - 4,14%.

- JP Morgan - 3,33

- Morgan Stanley - 2,86

Funzioni dei Market Maker

La funzione principale dei Market Maker è quella di mantenere le quotazioni bilaterali per l'acquisto/vendita di titoli e, nell'ambito di un accordo trilaterale, di fornire servizi all'emittente per l'inclusione e il mantenimento dei titoli nelle liste di quotazione.

Che cos'è la quotazione bilaterale

La quotazionebilaterale è un ordine (o più ordini) di acquisto e un ordine (o più ordini) di vendita di titoli per un determinato titolo annunciato dal Market Maker, che soddisfa i requisiti di spread e volume di quotazione stabiliti per il titolo.

LoSpread della quotazione bilaterale è un valore calcolato in percentuale e definito come la differenza tra il miglior prezzo di un Ordine di vendita e il miglior prezzo di un Ordine di acquisto rispetto al miglior prezzo di un Ordine di acquisto per un determinato titolo.

IlVolume della Quotazione Bilaterale è un valore calcolato come somma dei prodotti dei prezzi e del numero di titoli indicati negli Ordini in ciascuno dei casi precedenti:

- negli Ordini di acquisto nella Quotazione bilaterale;

- negli Ordini di vendita nella Quotazione Bilaterale,

i cui prezzi soddisfano lo Spread di quotazione stabilito per un determinato titolo. Il volume della quotazione viene calcolato nella valuta in cui vengono annunciati gli ordini.

Oltre allo Spread e al Volume di quotazione bilaterale, devono essere impostati anche i seguenti parametri di mantenimento:

- Durata del mantenimento delle quotazioni bilaterali (70% della durata della sessione di trading);

- volume massimo di transazioni concluse sulla base degli Ordini del Market Maker, al raggiungimento del quale il Market Maker è esonerato dagli obblighi di mantenimento delle Quotazioni Bilaterali.

La Borsa può anche stabilire altri parametri aggiuntivi per un particolare titolo.

Fornitori di liquidità

Il termine "liquidità" si riferisce allo stato di alcuni beni, risorse, titoli, in cui possono essere acquistati o venduti rapidamente e senza significative perdite di prezzo. Il grado più elevato di liquidità è posseduto dal denaro contante.

Il principale indicatore di liquidità

L'indicatore principale della liquidità è il volume degli scambi: più transazioni vengono effettuate con un asset, più alta è la sua liquidità. Il volume giornaliero di scambi sul mercato FOREX è di trilioni di dollari USA, che supera di molte volte il volume del mercato azionario mondiale. Per questo motivo il mercato FOREX presenta la massima liquidità possibile.

La liquidità nel mercato Forex

Nella pratica del trading FOREX, per "liquidità" si intende innanzitutto la capacità di vendere o acquistare rapidamente questa o quella valuta nel volume necessario. Pertanto, gli strumenti che possono essere venduti o acquistati rapidamente sono definiti altamente liquidi, mentre gli asset che richiedono molto tempo per essere venduti o acquistati sono definiti poco liquidi.

Laliquidità è fornita dai market maker - grandi operatori di mercato(come le banche); più market maker forniscono liquidità alla società, più alta è la probabilità che le transazioni possano essere effettuate indipendentemente dall'orario e dalle sessioni di trading nei diversi Paesi del mondo.

Fornitori di liquidità

Un aggregatore di liquidità (provider) è un grande operatore di mercato che mette in rete le maggiori banche, istituzioni finanziarie e fondi del mondo per formare un pool di flussi di prezzi, quotazioni e notizie per gli operatori di mercato più piccoli, come broker, centri di negoziazione, ecc.

Alcuni dei principali fornitori di liquidità sono Currenex, Integral, LMAX, LCG,

- www.mql5.com

Creatori di mercato

Molti sanno che una delle prime cose che si dicono in un'università tecnica è di dimenticare tutto quello che si è passato a scuola. Questa raccomandazione è valida anche in questo caso. A volte è utile partire da zero.

Attualmente, tutti i mercati sono automatizzati. Per questo motivo, alcune spiegazioni economiche dei prezzi sono dei rudimenti. Algoritmi + regola dell'intervento manuale.

Il compito di ogni algoritmo di trading è sempre lo stesso: portare denaro al proprietario. Quanto migliore è l'algoritmo, tanto più denaro è in grado di portare.

Tra gli algoritmi presenti sul mercato ci sono i cosiddetti algoritmi market maker. Probabilmente posso spiegare con le mie dita da un esempio semplice a uno più complesso (a proposito, ho scritto molte cose su forexsystems, arbitrageurs e mql5):

Immaginate di avere il compito di creare un nuovo simbolo per il trading. Supponiamo che ci siano persone che vogliono fare trading per qualche motivo. Cosa vi viene richiesto? Dovete formare il livello 2 del vostro simbolo a partire dai loro ordini in qualsiasi momento. Cioè riempire il simbolo di prezzi e liquidità. All'inizio si può creare un algoritmo MM molto stupido - il Livello2 non cambia. Cioè il cliente comprava o vendeva, dopodiché si aggiungeva liquidità al Level2 originale. Ovviamente, un algoritmo di questo tipo darà sempre soldi al proprietario. Ma il problema è che le persone non sono completamente idiote e non faranno trading su un simbolo-costante - non c'è nemmeno una potenziale opportunità di guadagno per loro.

Quindi dobbiamo fare in modo che la gente faccia trading in qualche modo. Il prossimo algoritmo MM più stupido può essere una semplice onda sinusoidale - il livello 2 sale e scende. Molte persone perderanno, ma ci saranno dei geni che vedranno lo schema e inizieranno a piegare il proprietario dell'algoritmo MM.

Si scopre che è necessario inventare qualcosa affinché l'algoritmo MM abbia la massima differenza tra chi drena e chi guadagna. È qui che iniziano a essere sviluppati vari modelli matematici, tutt'altro che banali.

Naturalmente, sul mercato esistono molti algoritmi MM con proprietari diversi. Ci sono grandi proprietari (le grandi banche), che hanno anche conoscenze privilegiate - sanno quali trader (perché sono loro clienti) dove si trovano e come hanno operato. Ecco perché i modelli matematici sono ben studiati. Ma il compito è sempre lo stesso: spremere quanto più denaro possibile dalla carne (i normali partecipanti al mercato).

In altre parole, capite che anche voi potete essere un market maker, basta un buon algoritmo MM e la soluzione di alcuni problemi organizzativi.

Algoritmo di borsa a forma di quadrato

Sembra ormai chiaro che tutto nella nostra epoca automatizzata è tenuto insieme da algoritmi. Ne esistono di molti tipi. Proviamo a considerare un algoritmo puramente tecnico per la creazione di una piattaforma di trading. L'algoritmo più semplice di questo tipo è l'algoritmo di borsa. Ne parleremo.Esiste un simbolo che sarà negoziato solo nella nostra borsa. E ci sono molte persone disposte a negoziarlo. Ciò significa che esistono algoritmi MM e carne già pronti, senza i quali tutto è privo di significato (senza profitto).

Un algoritmo di borsa è puramente tecnico, cioè porta profitto al suo proprietario grazie al fatto che i suoi risultati sono utilizzati da chiunque paghi una commissione. In questo caso, anche una commissione negativa può essere investita nell'algoritmo, ad esempio per gli algoritmi MM. Anche in questo caso, la griglia delle commissioni è un modello matematico non complicato.

Quindi, c'è il Livello2 (terminologia FOREX, nelle borse si chiama anche MarketDepth) - questi sono livelli: prezzo di acquisto/vendita e quanto (volume). Ogni livello (prezzo + volume) è chiamato banda. Le bande migliori per la vendita e l'acquisto sono chiamate Bid e Ask (alcuni le chiamano Offer, ma questa è solo terminologia).

Il livello2 è formato dagli ordini dei clienti(limitatori) - questi sono entrambi algoritmi MM + alcuni altri tipi di algoritmi e carne. Lo spread è la differenza tra l'Ask e il Bid correnti (in particolare, per questo motivo esiste una frase molto imprecisa secondo cui i MM guadagnano sullo spread).

Qualsiasi algoritmo di limit stock pone quasi sempre un limite al Bid corrispondente nello stack. Per questo motivo, mettendo i limitatori all'interno dello spread si ha un corrispondente restringimento dello spread. Non ve lo spiegherò sulle dita, l'algoritmo è semplice (potete cercarlo su Google o chiederlo).

Se il limite è impostato in modo peggiore rispetto al prezzo corrente corrispondente (ad esempio, SellLimit <= Bid), l'algoritmo di esecuzione dello scambio non esegue a un prezzo peggiore di quello di mercato, ma inizia a leccare (in base al volume) le bande dal lato migliore a quello peggiore, fino a riempire l'intero limite o fino a quando le bande si esauriscono al livello a cui è impostato il limite.

Naturalmente, a volte ci sono momenti extra-regolari negli algoritmi di borsa, quando le informazioni sulla vostra offerta, prima di entrare nello stack, vanno, ad esempio, all'algoritmo MM. E agisce in anticipo (anticipando i tempi) in modo semplice, in modo da non ottenere uno slittamento positivo dal limitatore a un prezzo peggiore di quello attuale, ma portarlo via come profitto netto. Si tratta di un insider tecnologico che, ovviamente, viene acquistato, cioè ha un prezzo abbastanza chiaro (le regole del denaro). Non dimentichiamo il compito principale di ogni algoritmo: il denaro. Pertanto, non dovrebbe esserci nulla di sorprendente: è la verità della vita.

Nelle borse valori, durante una sessione di trading, un ordine limite prestabilito viene eseguito nel 99% dei casi esattamente al prezzo - senza slittamento. Ciò significa che, affinché il prezzo superi il vostro limite, esso deve essere eseguito.

I limiti nel livello 2 sono coperti dagli ordini di mercato. Ci sono molti tipi di ordini, come vuole la borsa (prescrive). Si tratta di un algoritmo. Ad esempio, l'MT5 ha i suoi tipi di ordini, che la borsa potrebbe legalizzare - implementare nel suo algoritmo di esecuzione. Un ordine di mercato è un derivato di un ordine limite: un ordine limite a un prezzo peggiore di quello attuale, e questo prezzo peggiore non è quasi misurabile. Con un ordine di mercato si ottiene quanto necessario per l'esecuzione, ma solo con un buon slippage negativo. I principali utenti degli ordini di mercato sono la carne.

È ovvio che il prezzo può muoversi lungo quasi tutte le traiettorie senza effettuare transazioni - guardate gli algoritmi MM. Se viene conclusa un'operazione, il suo prezzo e il suo volume vengono chiamati Last. Anche questa informazione viene trasmessa dalla borsa. Il flusso di dati Last è chiamato T&S(Time & Sales ndr).

Alcune borse (non tutte) aggiungono ai dati Last un indicatore condizionale - la direzione della transazione (acquisto o vendita). Questo indicatore è una sorta di classificatore: per i partecipanti passivi e attivi. Vale a dire, coloro il cui limite è stato rispettato e coloro che lo hanno riempito. Ovviamente, questo classificatore è un filtro temporale: l'esecuzione dei due lati della transazione è stata avviata da un ordine di compravendita successivo/anticipato.

È chiaro che l'algoritmo di scambio è obbligato a essere sequenziale - cioè si forma una coda di ordini che vengono elaborati in sequenza. Esistono però varianti dei cosiddetti snapshot, in cui gli ordini vengono accumulati per un periodo di tempo relativamente breve e poi emessi in una sola volta nel livello2 con la relativa esecuzione.

Esecuzione di ordini limite in borsa

Un corretto algoritmo di borsa non consente situazioni pubbliche di Bid >= Ask nel pricing. Nell'algoritmo stesso, man mano che vengono ricevute le offerte, nella fase iniziale si forma uno stack in cui spesso si verificano situazioni di Bid >= Ask. In tale situazione, si attiva la parte esecutiva dell'algoritmo di scambio, il cui compito è quello di interrompere questa situazione per passare allo stato Ask > Bid. Solo dopo la distruzione, la scommessa già formata con i dati Last corrispondenti diventa pubblica, a disposizione di tutti.

Il SellLimit viene sempre eseguito al prezzo Bid, il BuyLimit al prezzo Ask.

Ma solo questi Bid e Ask sono prezzi non pubblici dello stack formato nella fase iniziale, come descritto sopra.

Se mettete il SellLimit - è un vostro desiderio di vendere, che equivale a un'offerta per altri di acquistare da voi. Per questo motivo SellLimit rientra nelle bande Ask. Ad esempio, se mettete il SellLimit all'interno dello spread, la migliore banda Ask si forma con il livello e il volume del vostro Limite. In altre parole, inserendo il SellLimit all'interno dello spread, si modifica il prezzo Ask. Se qualcuno vuole comprare al prezzo Ask, riempirà il vostro Limite. In questo caso, dire che il SellLimit viene eseguito al prezzo Ask o senza spread è una formulazione molto vaga. È meglio capire il meccanismo, come in ogni altro caso.

Ecco un esempio di esecuzione. Avete impostato SellLimit all'interno dello spread, quindi Ask è uguale a SellLimit. Ora si imposta BuyLimit uguale a Ask. In questa situazione (si veda il primo paragrafo) nell'algoritmo di borsa risulta che Bid è uguale a BuyLimit. In altre parole, risulta che Bid = Ask. Ecco, la situazione viene risolta finché Ask non diventa maggiore di Bid. Nessuno vedrà una scommessa corretta finché l'algoritmo non la farà. Per semplicità, lasciamo che i volumi SellLimit e BuyLimit siano uguali a Vol. Si scopre che entrambi i limitatori collassano, Bid e Ask diventano uguali alle successive bande migliori nello stack, cioè Ask > Bid. Successivamente, Last-data contiene il prezzo di esecuzione, che è uguale al SellLimit (== BuyLimit), il volume Vol e la direzione BUY (perché BuyLimit è stato inviato più tardi di SellLimit).

Si noti che se nella stessa situazione si invia prima BuyLimit e poi SellLimit, il risultato è lo stesso: si compra/vende a se stessi, perdendo la doppia commissione. Ma solo in Last-data il flag di direzione sarà opposto - SELL.

Tornando alla questione del prezzo di esecuzione dei limitatori:

Se osservate le barre di un TF poco profondo su un simbolo poco liquido, vedrete che le barre Bid sono tagliate in basso (BuyLimits) e le barre Ask sono tagliate in alto (SellLimits).

Consideriamo di nuovo la situazione del SellLimit. Nel tester delle barre, SellLimit verrà eseguito solo quando il suo HighBid >= SellLimit. Si noti che l'HighBid (così come il LowAsk) non viene praticamente tagliato nelle borse. E in prospettiva, non vengono affatto tagliati su ECN/STP. In altre parole, se dovete testare una strategia con i limitatori, l'informazione principale sull'esecuzione di SellLimit è il valore del prezzo Bid, o meglio il suo High. Questo può essere un altro argomento a favore dell'affermazione che la SellLimit viene eseguita esattamente al prezzo Bid.

Divagando un po', possiamo dire che gli ZigZag con i massimi sui dati Bid e i minimi sui dati Ask sono costruiti per le stesse ragioni. Ed è sulla base di tale costruzione che si stima la massima redditività potenziale.

P.S. Non ho effettuato alcuna transazione sulle borse. Semplicemente, l'algoritmo di formazione della piattaforma di scambio è un caso molto speciale di algoritmi più complessi di formazione della piattaforma - mercati decentralizzati (darkpool). Ne scriverò solo quando tutto sarà chiaro sugli exchange.

Esecuzione degli ordini limite nei futures e nel Forex

Ordine limite di vendita. Forex.

Questo ordine sul mercato Forex viene sempre eseguito al prezzo Bid ed è posizionato al di sopradel prezzo ask corrente del mercato (nel nostro esempio 1,4990).

Si decide di vendere l'euro quando il suo prezzo è 1,5000. Cliccate sul pulsante Limite di vendita, impostate il numero di lotti, ad esempio 10, e specificate il prezzo a cui volete vendere - 1,5000 - dicendo così al broker: "Caro broker, quando il prezzo dell'euro sarà 1,5000 voglio vendere 10 lotti di euro". Ok, dice il broker, ho capito, invierò il vostro ordine al banchiere e se deciderà di acquistare a quel prezzo, credo che lo farà bene.

Arriva il momento in cui il banchiere annuncia di essere pronto a comprare l'euro a 1,5000. Il nostro broker ricorda al banchiere il vostro ordine, e il banchiere gli dice: "Non c'è problema, ma prima di voi mi hanno inviato ordini di vendita di euro a 1,5000, quindi ora sono pronto a comprare solo 20 lotti, e ho 25 ordini. 20 sono stati inviati prima di te e 10 sono arrivati da te, quindi, caro, da banchiere onesto comprerò prima quei 20 e i tuoi 5. Dal momento che il banchiere è riuscito a comprare solo 5 dei tuoi lotti di euro, il broker non ha potuto fare altro che acquistarne solo 5.

In altre parole, avete impostato il vostro ordine Sell Limit al prezzo di 1,5000 e quando il prezzo Bid è arrivato a questo prezzo, avete potuto acquistare solo 5 lotti a questo prezzo, ma esattamente al prezzo specificato nell'ordine. Questa è la base dei fondamenti dell'ordine. La quantità potrebbe non essere sufficiente, ma il prezzo è rigorosamente quello specificato nell'ordine. Vale a dire 1.5000.

Ordine di vendita con limite. Futures.

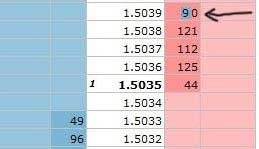

Questo ordine in borsa viene sempre eseguito al prezzo Last e viene piazzato al di sopra del prezzo bid corrente del mercato (nel nostro esempio 1,5033). In pratica, è meglio concentrarsi sul prezzo Last sui futures e piazzare l'ordine al di sopra del prezzo Last.

Attenzione. Questa è la differenza fondamentale tra l'esecuzione degli ordini in borsa e sul mercato forex. Non dimenticate mai che sul mercato forex i grafici sono disegnati al prezzo Bid, mentre in borsa il grafico è sempre disegnato al prezzo Last.

Se decidete di vendere un contratto future in euro quando il suo prezzo sarà 1,5039, cliccate sul pulsante Sell Limit, impostate il numero di contratti, ad esempio 10, e specificate il prezzo a cui volete vendere - 1,5039 e quindi dite al broker: "Caro broker, quando il prezzo dell'euro sarà 1,5039 voglio vendere 10 contratti future in euro". OK, dice il broker, inviate l'ordine e vedrete che verrà visualizzato nello stack della borsa. Premete il pulsante Invia e vedrete che il vostro ordine ha colpito la borsa e al prezzo di 1,5039 il numero di ordini dovrebbe essere cambiato da 80 a 90 (nell'esempio).

Il momento è arrivato quando il prezzo di Last è arrivato al prezzo di 1,5039. Se diciamo che è arrivato il prezzo Last, significa che a questo prezzo è stata conclusa almeno una transazione, almeno per 1 contratto su 90.

E poiché è stato concluso un accordo, il divertimento invisibile a 1,5039 inizia a questo livello di prezzo. I venditori vogliono vendere 90 contratti. Tu ne hai 10 da vendere, sei l'ultimo della fila, in base al nostro esempio. Se ci saranno acquirenti per 90 contratti o più, il vostro ordine verrà eseguito completamente.

Situazione 1.

Ci sono stati solo 80 contratti di acquirenti, quindi tutti gli ordini tranne il vostro saranno eseguiti e il prezzo Last tornerà al prezzo di 1,5038. Cioè, vedrete che il prezzo sembrava essere al livello del vostro ordine, ma non ha funzionato. Succede.

C'erano solo 85 contratti di acquirenti, per cui verranno eseguiti tutti gli ordini e 5 contratti del vostro e il prezzo del Last tornerà al prezzo di 1,5038. Cioè, vedrete che il prezzo sembrava essere al livello del vostro ordine, ma solo 5 contratti sono stati attivati, ma rigorosamente al prezzo di 1,5039. E questo accade.

Gli acquirenti avevano solo 100 contratti, quindi eseguiranno tutti gli ordini per 90 contratti, il prezzo salirà al livello di 1,5040, poi i venditori venderanno altri 10 contratti e il prezzo tornerà al livello di 1,5039.

Dovete sempre tenere presente che se il prezzo Ultimo è anche solo di un tick superiore al prezzo specificato nel vostro Ordine Limitato, il vostro ordine deve essere eseguito per intero e al prezzo in esso specificato.

- App di trading gratuite

- Oltre 8.000 segnali per il copy trading

- Notizie economiche per esplorare i mercati finanziari

Accetti la politica del sito e le condizioni d’uso

Ho pensato: perché non creare un buon thread di riferimento ?

In esso vorrei trattare le domande più importanti sul lavoro dei mercati, sui fornitori di liquidità, sulla piattaforma MT5, che vengono poste non solo dai principianti.

Приглашаю всех желающих, у кого есть какая-либо интересная и редкая инфа излагать её в справочном формате.

Обсуждение в ветке вести не надо, Только посты со справочным материалом.

Начать писать лучше в общем обсуждение в ветке черновиков, и после оценки и исправления перенести свой пост сюда.

По мере копания в гугле и нахождению буду тоже выкладывать сюда.

Per favore, seguite alcune regole per il contenuto delle informazioni

1. essere veramente interessanti e importanti ( rare, uniche, empiriche - in generale, non un primer, ma un'ampia divulgazione del concetto).

2. essere complete senza riferimenti ad altri forum o siti (così come "cercare ho già scritto o visto da qualche parte" - questo è inammissibile)

3. contenere un'indicazione della fonte originale (non è possibile che la fonte sia un'altra).

I post fuori tema saranno cancellati poco a poco per mantenere la bellezza e l'ordine ;)

È importante per noi sapere quanti lettori, dopo aver letto questo thread, sono venuti a conoscenza del materialepresentato .

Se questo thread vi ha aiutato a capire come funziona il mercato (siete in grado di raccontarlo a un altro lettore, così come tutto il materiale compreso),

andate qui e mettete un like a questo thread.

Non è richiesto alcun feedback, basta un like.

Per coloro che hanno informazioni su alcuni concetti:

- differenza tra i mercati (azioni, Forex, ecc.)

- semplice algoritmo HFT MM e condizioni necessarie quando è redditizio.

- peculiarità delle piattaforme di trading STP ed ECN/STP.

per favore commentate o postate nel thread.

Data del valore sul Forex *

Operazione di swap

Come si formano le quotazioni sul Forex

Chi èun market maker * *

Chi è un market maker[2] * * *

Chi è unfornitore di liquidità *

Algoritmo di scambio a formazione quadrata *

Esecuzionedegli ordini limite in borsa *

Esecuzione di ordini limitesu Futures e Forex *

Tipi di trader *

Modelli di lavoro dei broker *

Classificazione dei broker del mercato valutario FOREX .

Quants. Co-integrazione. Arbitraggio. Markup.

Aggregatore semplice. Creazione di una piattaforma di trading. *

Esempio di indicatori dell'algoritmo MM. *