Está perdiendo oportunidades comerciales:

- Aplicaciones de trading gratuitas

- 8 000+ señales para copiar

- Noticias económicas para analizar los mercados financieros

Registro

Entrada

Usted acepta la política del sitio web y las condiciones de uso

Si no tiene cuenta de usuario, regístrese

Foro sobre el comercio, los sistemas de comercio automatizados y la comprobación de las estrategias comerciales

Revista de prensa

newdigital, 2014.05.17 18:05

Pronóstico de la plata para la semana del 19 de mayo de 2014, Análisis técnicoLos mercados de la plata intentaron subir durante el transcurso de la semana, pero cedieron la mayor parte de las ganancias al cierre del viernes. Vemos el nivel de 20,00 dólares como masivamente resistente ahora, ya que el mercado ha formado una estrella fugaz. Sin embargo, también hemos formado un par de martillos en esta zona general, por lo que al final del día probablemente será una consolidación en el futuro. Si hacemos un nuevo mínimo, entonces en ese momento estaríamos dispuestos a vender, pero en este momento tendríamos muchas dudas para hacerlo. En cuanto a la compra, necesitamos al menos un cierre diario por encima del nivel de 20,00 dólares.

Foro sobre el comercio, los sistemas de comercio automatizados y la comprobación de las estrategias comerciales

Revista de prensa

newdigital, 2014.05.17 18:07

Pronóstico del oro para la semana del 19 de mayo de 2014, análisis técnicoLos mercados del oro fueron de un lado a otro durante la semana, pero esencialmente terminaron relativamente planos. Nos sentamos justo por debajo del nivel de $ 1300, que es una barrera importante, pero también parece ser el llamado "valor justo" del metal amarillo en este momento. Con eso, realmente no vemos mucho en el camino de un comercio hasta que tengamos una vela impulsiva, algo que no estamos viendo en este momento. Debido a esto, sentimos que esto probablemente va a ser más un mercado de operadores a corto plazo en este momento.

Foro sobre el comercio, los sistemas de comercio automatizados y la comprobación de las estrategias comerciales

Revista de prensa

newdigital, 2014.05.17 18:08

Pronóstico del USD/JPY para la semana del 19 de mayo de 2014, análisis técnicoEl par USD/JPY fue de un lado a otro durante el transcurso de la semana, pero encontró el nivel de 101,25 como apoyo una vez más. De hecho, esa zona está siendo protegida por una línea de tendencia alcista también, por lo que como resultado sentimos que este mercado es más que probable que suba desde aquí, pero podría muy bien ser contenido dentro de la zona de consolidación en la que hemos estado atrapados que tiene un límite alcista de 103. En última instancia, creemos que este mercado va a subir, pero podría tomar un poco más de tiempo para romper el nivel de 105.

Foro sobre el comercio, los sistemas de comercio automatizados y la comprobación de las estrategias comerciales

Revista de prensa

newdigital, 2014.05.17 18:09

Pronóstico del USD/CAD para la semana del 19 de mayo de 2014, análisis técnicoEl par USD/CAD inicialmente intentó subir durante la semana, pero como puede ver terminamos cayendo. Descansamos justo en el mango de 1,0850, un área de apoyo significativo. En este caso, creemos que una ruptura por debajo de esta zona hará que el mercado busque primero el nivel de 1,07 y luego el nivel de 1,06, donde se espera un apoyo importante. Cualquier vela de apoyo ahí abajo, estaríamos más que dispuestos a empezar a comprar. Sin embargo, mientras tanto, parece que este par va a ver más debilidad.

Foro sobre el comercio, los sistemas de comercio automatizados y la comprobación de las estrategias comerciales

Revista de prensa

newdigital, 2014.05.17 18:11

Pronóstico del NZD/USD para la semana del 19 de mayo de 2014, análisis técnicoEl par NZD/USD trató de subir en el transcurso de la semana, pero como se puede ver retrocedió para formar una estrella fugaz por segunda semana consecutiva. Parece que estamos en medio de la consolidación, por lo que es difícil imaginar que vamos a romper a la baja de manera significativa desde aquí, pero el hecho es que es más que probable que probemos el nivel de 0,85 en el corto plazo. Creemos que una vela de apoyo en esa zona es una buena oportunidad de compra a largo plazo, ya que el mercado debería dirigirse a los 0,90.

Foro sobre el comercio, los sistemas de comercio automatizados y la comprobación de las estrategias comerciales

Revista de prensa

newdigital, 2014.05.17 18:12

Pronóstico del GBP/USD para la semana del 19 de mayo de 2014, análisis técnicoEl par GBP/USD cayó durante la mayor parte de la semana, pero encontró suficiente apoyo por debajo para formar un martillo. Este martillo debería devolver los precios al alza, pero teníamos una estrella fugaz de la semana anterior justo en el nivel de 1,70, una zona de resistencia obvia en los gráficos de más largo plazo. Por lo tanto, creemos que este mercado probablemente subirá, pero puede ser un poco difícil a partir de aquí, ya que la resistencia tendrá que ser superada. Sin embargo, si superamos el nivel de 1,70, creemos que este mercado subirá mucho más, probablemente hasta el nivel de 1,75, o incluso más. Obviamente, esa es una perspectiva a más largo plazo, pero en última instancia vemos que este mercado ha estado muy bien apoyado y ha tenido una bonita tendencia alcista durante algún tiempo. De hecho, el fondo del martillo de la semana tocó esa línea de tendencia alcista que acabamos de mencionar.

Debería haber un poco de "suelo" en el asa de 1,65, que ha sido de gran apoyo y resistencia en el pasado. De hecho, esa es una zona de soporte muy gruesa hasta el mango de 1,64 como mínimo, por lo que la unidad de demanda rota a la baja es muy escasa en este momento. Por ello, pensamos que las compras en las caídas serán realizadas por operadores a corto plazo, y probablemente seguirán siendo así hasta que lleguemos al asa de 1,75, sea cuando sea.

Si logramos romper por debajo del nivel de 1,64, creemos que en ese momento el mercado estaría algo roto, y casi tendría que bajar hasta el nivel de 1,60, si no más bajo, con el tiempo suficiente. Sin embargo, el diferencial de tipos de interés sigue favoreciendo a la libra esterlina, y no vemos absolutamente ninguna razón para pensar que eso vaya a cambiar pronto, por lo que, en última instancia, creemos que estamos en una tendencia alcista de cara al futuro, lo que nos da mucha más confianza en el lado largo de la ecuación en este par.

Foro sobre el comercio, los sistemas de comercio automatizados y la comprobación de las estrategias comerciales

Revista de prensa

newdigital, 2014.05.17 18:14

Pronóstico del EUR/USD para la semana del 19 de mayo de 2014, análisis técnicoEl par EUR/USD cayó durante la mayor parte de la semana, pero se las arregló para cerrar justo en el mango de 1,37, que es significativo ya que habría sido tanto de apoyo como de resistencia recientemente. Además, hay una especie de tendencia alcista que se mantiene por una línea allí, y como resultado creemos que este mercado podría seguir subiendo. Es posible que hayamos encontrado el rango de verano, la zona entre el nivel de 1,37 en la parte inferior y el nivel de 1,40 en la parte superior.

Foro sobre el comercio, los sistemas de comercio automatizados y la comprobación de las estrategias comerciales

Revista de prensa

newdigital, 2014.05.19 19:15

El yen y el euro siguen siendo las divisas a seguir en la semana que viene

Las condiciones del mercado de divisas favorecen la continuación de las ganancias del yen japonés frente al euro, que ha caído, mientras que el dólar se mueve en el soporte. ¿Qué operaciones vale la pena observar?

Definiciones

Percentil de Volatilidad- Cuanto más alto es el número, más probable es que veamos fuertes movimientos en el precio. Este número nos indica dónde se encuentran los niveles actuales de volatilidad implícita en relación con los últimos 90 días de negociación. Hemos comprobado que las volatilidades implícitas tienden a permanecer muy altas o muy bajas durante largos periodos de tiempo. Por lo tanto, es útil saber dónde se encuentra el nivel actual de volatilidad implícita en relación con su rango a medio plazo.

Tendencia- Este indicador mide la intensidad de la tendencia al decirnos dónde se encuentra el precio en relación con su rango de 90 días de negociación. Un número muy bajo nos indica que el precio está actualmente en o cerca de los mínimos de 90 días, mientras que un número más alto nos indica que estamos cerca de los máximos. Un valor en o cerca del 50% nos dice que estamos en la mitad del rango de 90 días del par de divisas.

Máximo del rango - Máximo de cierre de 90 días.

Rango demínimos - Mínimo de cierre de 90 días.

Último - Precio de mercado actual.

Foro sobre trading, sistemas de trading automatizados y prueba de estrategias de trading

Evaluación del estado del mercado basada en indicadores estándar en Metatrader 5

newdigital, 2014.05.19 17:51

Hay una situación muy interesante y única para el USDJPY por ahora : ruptura para los marcos de tiempo D1 y W1.

Marco temporalD1: La línea Chinkou Span del indicador Ichimoku está cruzando el precio histórico en la barra abierta desde arriba hacia abajo, y el precio D1 se encuentra por debajo de la nube/kumo Ichimoku. El nivel de soporte más cercano es 101.31

Posible ruptura.

PrecioW1: La línea Chinkou Span está cruzando el precio en la barra abierta W1 desde arriba hacia abajo, pero el precio W1 se encuentra por encima del kumo. El nivel de soporte más cercano es 101.31

Posible corrección.

Si el precio D1 rompe el soporte 101.31 en el cierre de la barra D1, entonces podemos ver un buen movimiento de precios con la continuación de la tendencia bajista primaria.

Si el precio W1 rompe el soporte 101.31 en el cierre de la barra W1, esta tendencia a la baja se convertirá en una situación a largo plazo.

Si no es así, podremos ver una condición de mercado oscilante.

Cómo utilizar los retrocesos de Fibonacci

Los retrocesos de Fibonacci pueden ayudar a los operadores a encontrar puntos de precio significativos y a predecir los niveles de soporte y resistencia. Se basa en la secuencia de números de Fibonacci, identificada por Leonardo Fibonacci en el siglo XIII. Las relaciones entre esos números se muestran como cocientes, y esos cocientes se utilizan para identificar posibles niveles de inversión.

Foro sobre trading, sistemas de trading automatizados y prueba de estrategias de trading

Indicadores: Retroceso de Fibonacci

newdigital, 2013.11.21 12:06

Retrocesos de Fibonacci (basado en el artículo de stockcharts)

Introducción

Los retrocesos de Fibonacci son ratios utilizados para identificar posibles niveles de reversión. Estos ratios se encuentran en la secuencia de Fibonacci. Los retrocesos de Fibonacci más populares son el 61,8% y el 38,2%. Tenga en cuenta que el 38,2% se suele redondear al 38% y el 61,8 se redondea al 62%. Después de un avance, los chartistas aplican los ratios de Fibonacci para definir los niveles de retroceso y pronosticar el alcance de una corrección o retroceso. Los retrocesos de Fibonacci también pueden aplicarse después de un descenso para prever la duración de un rebote en contra de la tendencia. Estos retrocesos pueden combinarse con otros indicadores y patrones de precios para crear una estrategia global.

La secuencia y los ratiosEste artículo no está diseñado para profundizar en las propiedades matemáticas detrás de la secuencia de Fibonacci y la razón de oro. Hay muchas otras fuentes para estos detalles. Sin embargo, unos pocos fundamentos proporcionarán los antecedentes necesarios para los números más populares. Se atribuye a Leonardo Pisano Bogollo (1170-1250), matemático italiano de Pisa, la introducción de la secuencia de Fibonacci en Occidente. Es la siguiente:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610......

La secuencia se extiende hasta el infinito y contiene muchas propiedades matemáticas únicas.

1,618 se refiere a la Razón Dorada o Media Dorada, también llamada Phi. La inversa de 1,618 es .618. Estas proporciones se encuentran en toda la naturaleza, la arquitectura, el arte y la biología. En su libro, Elliott Wave Principle, Robert Prechter cita a William Hoffer del número de diciembre de 1975 de la revista Smithsonian:

....la proporción de 0,618034 a 1 es la base matemática de la forma de los naipes y del Partenón, de los girasoles y las conchas de caracol, de los jarrones griegos y de las galaxias en espiral del espacio exterior. Los griegos basaron gran parte de su arte y arquitectura en esta proporción. La llamaban la media de oro.

Zonas de alertaLos niveles de retroceso alertan a los operadores o inversores de un posible cambio de tendencia, zona de resistencia o zona de soporte. Los retrocesos se basan en el movimiento anterior. Se espera que un rebote retroceda una parte del descenso anterior, mientras que una corrección retroceda una parte del avance anterior. Una vez que se inicia un retroceso, los chartistas pueden identificar niveles específicos de retroceso de Fibonacci para su seguimiento. A medida que la corrección se acerca a estos retrocesos, los chartistas deben estar más atentos a una posible reversión alcista. El gráfico 1 muestra a Home Depot retrocediendo alrededor del 50% de su avance anterior.

Lo contrario se aplica a un rebote o a un avance correctivo después de un descenso. Una vez que comienza un rebote, los chartistas pueden identificar niveles específicos de retroceso de Fibonacci para su seguimiento. A medida que la corrección se acerca a estos retrocesos, los chartistas deben estar más atentos a una posible reversión bajista. El gráfico 2 muestra a 3M (MMM) retrocediendo alrededor del 50% de su caída anterior.

Hay que tener en cuenta que estos niveles de retroceso no son puntos duros de reversión, sino que sirven como zonas de alerta para una potencial reversión. Es en este punto donde los operadores deben emplear otros aspectos del análisis técnico para identificar o confirmar una reversión. Estos pueden incluir velas, patrones de precios, osciladores de impulso o medias móviles.

Retrocesos comunesLa herramienta de retrocesos de Fibonacci en StockCharts muestra cuatro retrocesos comunes: 23,6%, 38,2%, 50% y 61,8%. De la sección de Fibonacci anterior, se desprende que el 23,6%, el 38,2% y el 61,8% provienen de relaciones que se encuentran dentro de la secuencia de Fibonacci. El retroceso del 50% no se basa en un número de Fibonacci. En su lugar, este número se deriva de la afirmación de la Teoría de Dow de que los promedios suelen retroceder la mitad de su movimiento anterior.

Basándonos en la profundidad, podemos considerar que un retroceso del 23,6% es relativamente poco profundo. Estos retrocesos serían apropiados para banderas o retrocesos cortos. Los retrocesos en el rango del 38,2%-50% se considerarían moderados. Aunque sea más profundo, el retroceso del 61,8% puede considerarse el retroceso dorado. Al fin y al cabo, se basa en la proporción áurea.

Los retrocesos poco profundos ocurren, pero atraparlos requiere una vigilancia más cercana y un dedo de gatillo más rápido. Los ejemplos que siguen utilizan gráficos diarios que abarcan de 3 a 9 meses. Nos centraremos en los retrocesos moderados (38,2-50%) y en los retrocesos dorados (61,8%). Además, estos ejemplos mostrarán cómo combinar los retrocesos con otros indicadores para confirmar una inversión.

Retrocesos moderadosEl gráfico 3 muestra a Target (TGT) con una corrección que retrocedió un 38% del avance anterior. Este descenso también formó una cuña descendente, lo que es típico de los movimientos correctivos. El flujo de dinero Chaikin se volvió positivo cuando la acción subió a finales de junio, pero este primer intento de reversión fracasó. Sí, habrá fracasos. La segunda inversión a mediados de julio fue exitosa. Obsérvese que TGT tuvo un gap al alza, rompió la línea de tendencia en cuña y el Chaikin Money Flow se volvió positivo (línea verde).

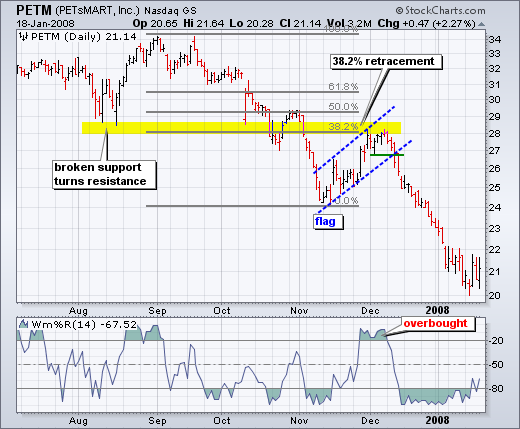

El gráfico 4 muestra a Petsmart (PETM) con un moderado retroceso del 38% y otras señales que se unen. Tras caer en septiembre-octubre, la acción rebotó hasta alrededor de 28 en noviembre. Además del retroceso del 38%, observe que el soporte roto se convirtió en resistencia en esta zona. La combinación sirvió de alerta para un posible retroceso. El William %R estaba por encima del -20% y también estaba sobrecomprado. Las señales posteriores confirmaron el cambio de tendencia. En primer lugar, el Williams %R volvió a situarse por debajo del -20%. En segundo lugar, el PETM formó una bandera ascendente y rompió el soporte de la bandera con un fuerte descenso la segunda semana de diciembre.

Retrocesos doradosEl gráfico 4 muestra a Pfizer (PFE) tocando fondo cerca del nivel de retroceso del 62%. Antes de este rebote exitoso, hubo un rebote fallido cerca del nivel de retroceso del 50%. La reversión exitosa se produjo con un martillo en un volumen alto y siguió con una ruptura unos días más tarde.

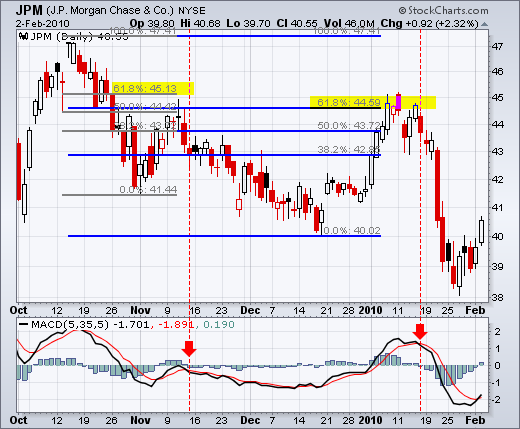

El gráfico 5 muestra a JP Morgan (JPM) alcanzando el nivel de retroceso del 62%. La subida hasta el nivel de retroceso del 62% fue bastante fuerte, pero la resistencia apareció de repente con una confirmación de reversión procedente del MACD (5,35,5). La vela roja y el hueco a la baja confirmaron la resistencia cerca del retroceso del 62%. Hubo un rebote de dos días por encima de 44,5, pero este rebote fracasó rápidamente cuando el MACD se movió por debajo de su línea de señal (línea roja punteada).

ConclusionesLos retrocesos de Fibonacci se utilizan a menudo para identificar el final de una corrección o un rebote contra la tendencia. Las correcciones y los rebotes contra-tendencia a menudo retroceden una parte del movimiento anterior. Si bien se producen retrocesos cortos del 23,6%, el 38,2-61,8% cubre más posibilidades (con el 50% en el medio). Esta zona puede parecer grande, pero es sólo una zona de alerta de reversión. Se necesitan otras señales técnicas para confirmar una reversión. Los retrocesos pueden confirmarse con velas, indicadores de impulso, volumen o patrones gráficos. De hecho, cuantos más factores de confirmación haya, más sólida será la señal.

Vídeo de estrategia: Estrategia para condiciones de baja y extrema volatilidad

Las lecturas de la volatilidad cayeron a mínimos extremos esta última sesión, lo que implica que una corrección de los niveles de actividad y de los mercados podría estar pronto a la vista. Desde el VIX basado en la renta variable, un deslizamiento entre el 12% nos lleva a niveles sólo vistos otras dos veces en los últimos siete años. Las lecturas en el mercado de divisas y otros activos financieros han registrado elevaciones similares. Nuestra inclinación natural es proyectar una reversión para igualar la magnitud de los extremos actuales. Sin embargo, ese eventual cambio sistémico puede llevar tiempo y numerosas salidas en falso. Hay más oportunidades inmediatas de oscilaciones en los niveles de actividad. Analizamos esta situación desde una perspectiva de corto, medio y largo plazo, al tiempo que destacamos las diferentes opciones de negociación a través de la escala en el vídeo de estrategia de hoy.

Índices de volatilidad VIX y VXN

El $VIX es la volatilidad implícita anualizada a 30 días de las opciones del índice S&P 500. Además, el $VXN es la volatilidad implícita anualizada a 30 días de las opciones del índice Nasdaq 100. Cuando los mercados se desploman o se mueven rápidamente a la baja, las opciones de venta se vuelven populares. Los operadores suben el precio de estas opciones de venta, lo que se manifiesta como un aumento del nivel de volatilidad implícita; por tanto, un aumento del índice $VIX y $VXN. A continuación se presenta la relación básica entre los precios de las acciones y los índices y el $VIX y el $VXN:

Esta relación básica se resume en un famoso dicho de los operadores: "Cuando el VIX está alto es el momento de comprar; cuando el VIX está bajo es el momento de irse".

El siguiente gráfico del fondo cotizado S&P 500 (SPY), mitad superior del gráfico, muestra la relación inversa entre éste y el índice de volatilidad $VIX, mitad inferior del gráfico:

Observe cómo una tendencia alcista en el precio del S&P 500 va acompañada de una tendencia bajista en el nivel del $VIX.

El siguiente gráfico del fondo cotizado Nasdaq 100 (QQQQ) muestra las grandes oportunidades de compra cuando el $VXN sube:

Señal de compra del VIX y del VXNCuando el $VIX o el $VXN se disparan (normalmente ambos se disparan durante los mismos períodos) compre. Si la historia se repite, como ha ocurrido a menudo, comprar los picos del $VIX y del $VXN ha resultado bastante rentable. No obstante, se aplica el mantra de los fondos de inversión: "La rentabilidad pasada no es indicativa de la rentabilidad futura".

La tendencia de los índices $VIX y $VXN puede añadir otro nivel útil de análisis a los indicadores de precio y volumen. Un indicador técnico que puede ser de interés es el indicador de volatilidad