Esta es la siguiente lección del curso gratuito de negociación de futuros online, que trata sobre los costes de transacción que pagan los operadores cuando negocian con futuros.

========

Un contrato de futuros es una obligación de comprar o vender una materia prima en una fecha determinada del futuro o antes, a un precio acordado en el día de hoy. Aunque el término "materia prima" suele utilizarse para referirse a contratos como el maíz o la plata, también se define para incluir instrumentos financieros e índices bursátiles. Una de las ventajas del sector de los futuros es que los contratos se negocian en una bolsa organizada y regulada para dar facilidades a compradores y vendedores.

Los futuros negociados en bolsa proporcionan varios beneficios económicos importantes, pero uno de los más importantes es la capacidad de transferir o gestionar el riesgo de los precios de las materias primas y los instrumentos financieros. Un ejemplo sencillo sería el de un panadero al que le preocupa una subida de precios del trigo, podría cubrir su riesgo comprando un contrato de futuros sobre el trigo.

No todos los contratos de futuros prevén la entrega física, algunos exigen una eventual liquidación en efectivo. En la mayoría de los casos, la obligación de comprar o vender se compensa con la liquidación de la posición. Por ejemplo, si compra un contrato S&P500 e-mini, simplemente venderá un contrato S&P500 e-mini para compensar la posición. La ganancia o pérdida de la operación es la diferencia entre el precio de compra y el de venta, menos los costes de la transacción. Las ganancias y las pérdidas de los contratos de futuros se calculan diariamente y se reflejan en el extracto de la cuenta de corretaje cada noche. Este proceso se conoce como liquidación diaria en efectivo.

El comercio de futuros en EE.UU. está regulado por la Commodity Futures Trading Commission (CFTC) y la National Futures Association (NFA). La CFTC es un organismo federal independiente con sede en Washington, DC, que adopta y aplica la normativa de la Ley de Intercambio de Productos Básicos y supervisa las organizaciones de autorregulación del sector. La NFA, cuya oficina principal está en Chicago, es una organización de autorregulación de todo el sector cuyos programas incluyen el registro de los profesionales del sector, la auditoría de determinados registrantes y el arbitraje.

========

Episodio 64: Envolventes de medias móviles: ¡Indicadores de tendencia simples pero efectivos!

newdigital, 2013.11.29 06:48

Envolventes de medias móviles (basado en el artículo de onlinetradingconcepts)Las Envolventes de Medias Móviles consisten en una media móvil más y menos una determinada desviación porcentual definida por el usuario. Las Envolventes de Medias Móviles sirven como un indicador de condiciones de sobrecompra o sobreventa, representaciones visuales de la tendencia de los precios, y un indicador de rupturas de precios. Las entradas del indicador Moving Average Envelopes se comparten a continuación:

- Mediamóvil: Una media móvil simple de los máximos y los mínimos. (generalmente de 20 periodos, pero varía entre los analistas técnicos; también, una persona podría utilizar sólo el cierre al calcular la media móvil, en lugar de dos)

- Bandasuperior: La media móvil de los máximos más un porcentaje de incremento definido por el usuario (normalmente entre el 1 y el 10%).

- Bandainferior: La media móvil de los mínimos menos un porcentaje definido por el usuario (de nuevo, normalmente entre el 1 y el 10%).

Un gráfico del Nasdaq 100 ETF (QQQQ) muestra una media móvil de 20 días con bandas porcentuales del 1% y del 2%:

En el gráfico anterior del QQQQ, el precio no tiene tendencia. Durante las fases no tendenciales de los mercados, las envolventes de las medias móviles son excelentes indicadores de sobrecompra y sobreventa.

- Compre cuando el precio de la acción penetre en la envolvente inferior y cierre dentro de la envolvente.

- Venda cuando el precio de las acciones penetre la envoltura superior y luego cierre de nuevo dentro de la envoltura.

Cuando los precios de las acciones terminan de descansar y consolidarse, rompen, en una u otra dirección.

- Cuando los precios rompen por encima de la envolvente superior, entonces compre.

- Cuando los precios rompen por debajo de la envolvente inferior, entonces vende.

Una ilustración de una ruptura de precios al alza se muestra arriba en el gráfico del QQQQ. En el lado derecho, el QQQ's ha hecho un gap al alza por encima de la banda de precios del 2%.

Indicador de tendencia del precioUna nueva tendencia en el precio es usualmente indicada por un rompimiento del precio como se indica arriba con un cierre del precio continuado por encima de la banda superior, para una tendencia de precio alcista. Un cierre continuado del precio por debajo de la banda inferior indicaría una nueva tendencia bajista del precio.

En el gráfico del QQQQ, después de la ruptura del precio, el precio de cierre continuó cerrando por encima de la banda superior; este es un buen ejemplo de cómo comienza una tendencia de precios. Poco después, el precio volverá a caer dentro de las Envolventes de la Media Móvil, pero las Envolventes de la Media Móvil se dirigirán en una dirección positiva - identificando fácilmente la tendencia como alcista.

Las Medias Móviles Envolventes son una herramienta de análisis técnico muy útil para identificar tendencias y rupturas de tendencia y para identificar condiciones de sobrecompra y sobreventa. Otros indicadores similares, como las Bandas de Bollinger y los Canales de Keltner, que se ajustan a la volatilidad, también deberían ser investigados.

17. Cómo operar con el indicador estocástico en Forex

En este vídeo de formación de Forex hablamos de cómo operar con el indicador Estocástico. Discutimos tres formas principales de operar con él y depende de usted y de su personalidad decidir cuál le conviene más.

Indicadores: Oscilador Estocástico

newdigital, 2013.10.09 07:23

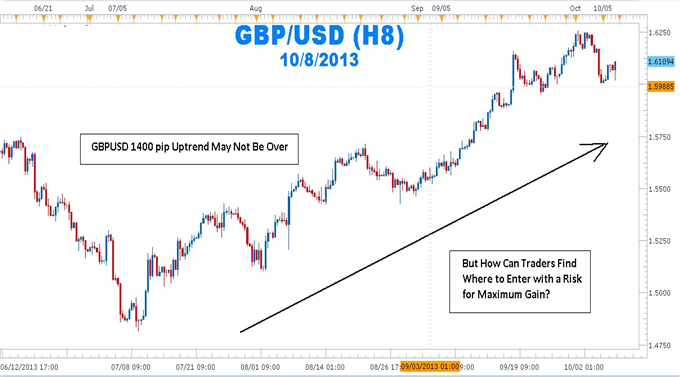

Identificar las entradas en la tendencia de Forex con los estocásticos

- Una tendencia alcista se compone de máximos y mínimos más altos. Los operadores pueden utilizar el estocástico para encontrar excelentes entradas de riesgo a recompensa en esos puntos de soporte bajos en la tendencia.

- Una tendencia bajista se compone de máximos y mínimos más bajos. Los operadores de Forex pueden utilizar el estocástico para encontrar excelentes entradas de riesgo a recompensa en estos puntos altos de resistencia.

- El estocástico se puede utilizar para alertar a un operador de divisas para reforzar las paradas, reducir el tamaño de la posición, o tomar ganancias una vez en una operación de tendencia

Con mucho, los operadores que operan en la dirección de la tendencia diaria predominante tienen un mayor porcentaje de éxito que los que operan en contra de la tendencia. Uno de los mayores atractivos del mercado de divisas es que se caracteriza por sus largas tendencias, que permiten a los operadores ganar cientos de pips si han programado sus entradas con precisión y han utilizado paradas de protección para limitar el riesgo.

Pero, ¿cómo pueden los operadores encontrar dónde entrar con riesgo para obtener la máxima ganancia?

El mantra, "la tendencia es tu amigo hasta que termina", se puede encontrar en muchos libros de trading, pero parece que muchos operadores de Forex no han hecho de la tendencia su amigo y en algunos casos, la tendencia se ha convertido en el enemigo. En lugar de estar en el extremo receptor de esos pips que se ofrecen a los operadores que han entrado correctamente en la tendencia, muchos operadores han estado en el extremo "dador" de la operación perdiendo pips mientras luchan contra la tendencia.

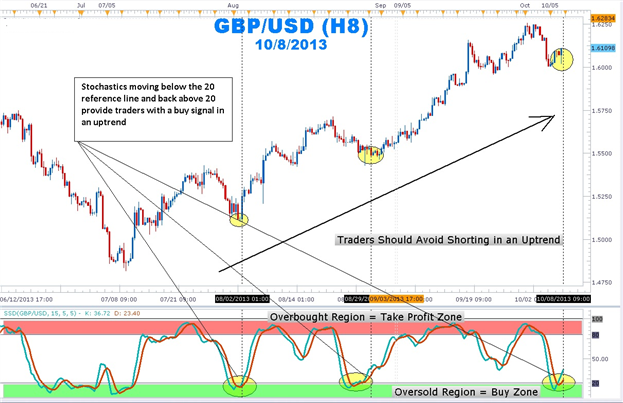

Al igual que la gente ha recurrido a los servicios de citas en línea para conocer a su pareja ideal, los operadores de divisas pueden recurrir a los estocásticos como una forma de hacer que la tendencia vuelva a ser su amiga.

En una tendencia alcista en un gráfico diario, las líneas %K y %D del estocástico que se mueven por debajo de la línea horizontal de referencia "20" y vuelven a estar por encima de la línea 20 indican que la corrección de toma de beneficios está llegando a su fin. El cruce del estocástico hacia arriba también nos indica que los compradores están empezando a entrar de nuevo en el mercado. Además, esto muestra que hay un buen soporte.

Cómo operar en la tendencia usando estocásticos

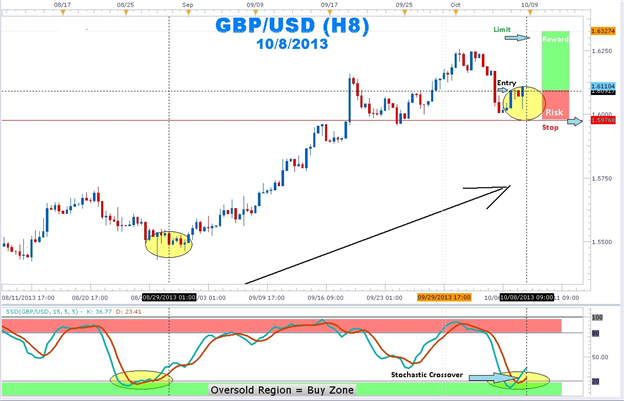

La paciencia es el nombre del juego cuando se intenta operar con la tendencia. Entrar en la tendencia demasiado pronto puede exponer a los operadores a grandes caídas. Entrar demasiado tarde reduce la cantidad de beneficios antes de que se complete el giro.

Utilice el indicador estocástico para encontrar esa entrada "Ricitos de Oro", ni demasiado pronto ni demasiado tarde. Una vez que se encuentra una fuerte tendencia alcista, espere a que los estocásticos con los ajustes de 15, 5, 5 se muevan a la región de sobreventa por debajo de la línea de referencia horizontal 20. A continuación, espere a que las líneas %K y %D se muevan de nuevo por encima de la línea 20. Entre en largo con un stop colocado unos pocos pips por debajo del último mínimo. Establezca un límite de al menos el doble del tamaño del stop.

Una vez en una posición de tendencia alcista, los operadores intentarán obtener el máximo beneficio posible. Los operadores suelen tomar beneficios en su posición abierta o hacer un seguimiento de las paradas una vez que el estocástico se mueve en la región de sobrecompra. Es importante tener en cuenta que un par de divisas puede seguir haciendo nuevos máximos aunque el estocástico esté en la región de sobrecompra.

Así que la próxima vez que vea una tendencia y no sepa cómo hacerla su "amiga", ¡deje que el indicador estocástico le presente! Una vez que estas oscilaciones son resaltadas por el estocástico, la colocación de los stops también se vuelve más fácil. Los cruces del estocástico en una tendencia alcista pueden ayudarle a precisar sus entradas para unirse a la tendencia principal.

19. Cómo operar con líneas de tendencia en Forex

En este vídeo de formación de Forex, hablamos de cómo operar con líneas de tendencia cuando el mercado tiene una tendencia alcista y bajista. Proporcionamos instrucciones detalladas sobre cómo dibujar las líneas de tendencia, establecer objetivos y detener las pérdidas, al tiempo que nos centramos en cómo no dejarse atrapar por las líneas de tendencia falsas.

newdigital, 2013.10.09 18:20

Cómo salir mientras se opera con líneas de tendencia

Puntos de discusión:

- Los operadores deberían centrarse en su plan de salida tanto como en sus entradas a las operaciones.

- Los operadores de líneas de tendencia podrían establecer sus stop losses más allá del nivel de soporte o resistencia más cercano y establecer sus límites dentro del nivel de soporte o resistencia más cercano.

- Establecer los precios de salida de acuerdo con los niveles de soporte y resistencia podría inclinar las probabilidades a su favor.

Muchos operadores tienen un sólido conjunto de reglas que siguen para entrar en las operaciones, pero tienen dificultades para seleccionar sus salidas. Esto es preocupante porque la forma de salir de una operación debería ser tan importante, si no más, que la forma de entrar en ella. Después de todo, nuestras salidas determinan en última instancia si nuestras operaciones nos resultan rentables o no. Así que tenemos que asegurarnos de que nuestra estrategia de salida es tan lógica como nuestra estrategia de entrada.

Cuando colocamos nuestras operaciones en función de las líneas de tendencia, las estamos colocando en función de los niveles de soporte y resistencia. Estamos pensando que el precio rebotará en una línea de tendencia como lo hizo en el pasado. Propongo que utilicemos la misma lógica cuando establezcamos nuestros stops y límites.

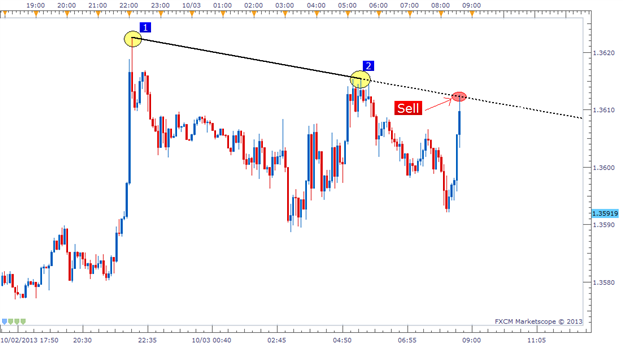

En el ejemplo anterior, es fácil ver la entrada de venta que se nos dio basada en la línea de tendencia bajista. Entramos justo en la línea de tendencia buscando un rebote a la baja, pero ¿dónde queremos salir? ¿Cuándo nos damos por vencidos si la operación va en nuestra contra? ¿Dónde colocamos nuestro objetivo de beneficios? Echemos un vistazo.

Fijar los stops más allá del soporte/resistencia

Tenemos que mirar a colocar nuestra parada en algún lugar por encima de esta línea de tendencia. Si la resistencia se rompe, nos equivocamos en la operación y debemos aceptar la pérdida rápidamente. Es posible que el precio vuelva a ser rentable después de romper esta resistencia, pero no podemos confiar en tener suerte. Sólo podemos operar basándonos en lo que vemos.

Me gusta fijar mi stop a 5-25 pips del nivel de soporte/resistencia más cercano, dependiendo del marco temporal en el que esté operando. Cuanto más pequeño sea el marco temporal del gráfico, más ajustados serán mis stops. En esta operación, coloqué mi stop a 5-6 pips de mi entrada, ya que estaba más allá de la línea de resistencia, así como del máximo de la oscilación anterior (rebote #2).

Recuerde que cuando establecemos nuestro Stop loss, también estamos estableciendo nuestro riesgo monetario en la operación. Así que también tenemos que considerar nuestro lado de la operación con respecto a nuestra distancia de Stop loss.

Establecer los límites dentro de los soportes/resistencias

Ahora que nuestro stop está establecido, necesitamos centrarnos en nuestro objetivo de beneficios. Para la colocación de nuestro límite, tenemos dos objetivos:

- La distancia de nuestro límite debe ser mayor que la de nuestro stop.

- Nuestro límite necesita ser colocado dentro del soporte/resistencia más cercano (por lo menos 5 pips).

Y la razón por la que queremos que nuestro límite se coloque dentro del nivel de soporte/resistencia más cercano (por lo menos 5 pips) es por la misma razón que usamos para abrir esta operación para empezar. Sabemos que los precios tienen una tendencia a rebotar en los niveles de precios en los que han rebotado antes, por lo que queremos asegurarnos de que ningún soporte/resistencia está entre nuestra entrada y nuestro nivel de límite. En el ejemplo de abajo puede ver que coloqué mi límite 5 pips por encima del mínimo de oscilación (soporte potencial). Esto le da al precio un camino claro hacia una operación rentable.

Estrategia de línea de tendencia completa

Esta estrategia de línea de tendencia se puede utilizar universalmente en todos los pares de divisas y marcos de tiempo, por lo que es definitivamente un estilo de comercio que vale la pena aprender. La lógica detrás de las reglas de entrada y salida es también algo que se puede adaptar a otros tipos de estrategias también. ¡Buen trading!

Gráficos de velas - Vol 13 - Patrón envolvente bajista

Bibliotecas: MQL5 Wizard - Clase de patrones de velas

newdigital, 2013.09.11 16:21

Patrón envolvente bajista

El patrón de vela envolvente bajista es un patrón de reversión bajista, que generalmente ocurre en la parte superior de una tendencia alcista. El patrón consiste en dos velas:

- Vela alcista más pequeña (Día 1)

- Vela bajista más grande (Día 2)

Generalmente, el cuerpo real de la vela alcista del Día 1 está contenido dentro del cuerpo real de la vela bajista del Día 2.

El mercado tiene un gap alcista (señal alcista) en el día 2; pero los toros no suben mucho antes de que los osos tomen el control y empujen los precios más abajo, no sólo llenando el gap de la apertura de la mañana sino también empujando los precios por debajo de la apertura del día anterior.

Con el patrón envolvente alcista, hay un increíble cambio de sentimiento desde el hueco alcista en la apertura, hasta la gran vela de cuerpo real bajista que cerró en los mínimos del día. Los osos han superado con éxito a los toros para el día y posiblemente para los próximos períodos.

El siguiente gráfico de Verizon (VZ) muestra un ejemplo de dos patrones envolventes bajistas que se producen al final de las tendencias alcistas:

A continuación se enumeran tres metodologías para vender utilizando el patrón envolvente bajista en orden de más agresivo a más conservador:

- Vender al cierre del Día 2. Una indicación aún más fuerte para vender se da cuando hay un aumento sustancial en el volumen que acompaña el gran movimiento hacia abajo en el precio.

- Vender el día después de que se produzca el patrón envolvente bajista; al esperar hasta el día siguiente para vender, el operador se asegura de que el patrón de reversión bajista es real y no fue sólo una ocurrencia de un día. En el gráfico anterior de Verizon, un operador probablemente entraría el día después del patrón envolvente bajista porque la venta continuó.

- Por lo general, los operadores esperan otras señales, como una ruptura del precio por debajo de la línea de soporte ascendente, antes de introducir una orden de venta. Sin embargo, en el caso de Verizon, el patrón envolvente bajista se produjo al mismo tiempo que la ruptura de la línea de tendencia por debajo del soporte.

A continuación se presenta un ejemplo de lo que suele ocurrir durante un patrón envolvente bajista.

Patrón envolvente bajista intradiarioEl siguiente gráfico de 15 minutos de Verizon (VZ) es del período de 2 días que comprende el ejemplo del patrón envolvente bajista de la página anterior:

- Día 1: Como se ve en el gráfico anterior, el día 1 fue un día alcista, cerrando cerca del máximo del día (sentimiento alcista).

- Día 2: La apertura fue un hueco al alza, una señal muy alcista; sin embargo, los toros se quedaron sin presión de compra y los precios cayeron el resto del día, cerrando cerca de los mínimos del día (sentimiento bajista) y por debajo de los mínimos del día 1.

La siguiente lección del curso gratuito de comercio de futuros que cubre lo que compone el precio del contrato de futuros.

Gráficos de velas - Vol 14 - Patrón envolvente alcista

Bibliotecas: MQL5 Wizard - Clase de patrones de velas

newdigital, 2013.09.11 16:10

El patrón de vela envolvente alcista es un patrón de reversión alcista, que suele ocurrir en la parte inferior de una tendencia bajista. El patrón consiste en dos velas:

- Vela bajista más pequeña (día 1)

- Vela alcista más grande (Día 2)

El cuerpo real de la vela bajista del Día 1 suele estar contenido dentro del cuerpo real de la vela alcista del Día 2.

En el día 2, el mercado tiene un hueco a la baja; sin embargo, los osos no llegan muy lejos antes de que los toros tomen el control y empujen los precios al alza, llenando el hueco a la baja desde la apertura de la mañana y empujando los precios más allá de la apertura del día anterior.

El poder del patrón envolvente alcista proviene del increíble cambio de sentimiento de un hueco bajista por la mañana, a una gran vela de cuerpo real alcista que cierra en los máximos del día. Los osos han sobrepasado su bienvenida y los toros han tomado el control del mercado.

El siguiente gráfico del S&P 500 Depository Receipts Exchange Traded Fund (SPY) muestra un ejemplo de un patrón envolvente alcista que se produce al final de una tendencia bajista:

Hay tres momentos principales para comprar utilizando el patrón envolvente alcista; las señales de compra que se presentan a continuación están ordenadas de la más agresiva a la más conservadora:

- Comprar al cierre del Día 2, cuando los precios subieron desde el hueco a la baja de la mañana. Un fuerte indicio de que el repunte del día 2 fue significativo y realmente una inversión del sentimiento del mercado, es si hubo un aumento sustancial en el volumen que acompañó el gran movimiento alcista del precio.

- Comprar el día después de que se produzca el patrón envolvente alcista; al esperar hasta el día siguiente para comprar, un operador se está asegurando de que la inversión alcista y el entusiasmo del día anterior continúen y no sean sólo una ocurrencia de un día como un rally de cobertura de cortos. En el gráfico anterior del SPY, un operador probablemente no entraría en el mercado en largo el día después del patrón envolvente alcista porque el mercado tuvo un gap hacia abajo significativamente e incluso hizo nuevos mínimos. Un trader que utilice la metodología #2, probablemente esperaría por una señal de compra más concreta como la que se presenta en el método #3 a continuación.

- Después de que un operador vea el patrón envolvente alcista, el operador esperaría otra señal, principalmente una ruptura del precio por encima de la línea de resistencia bajista, antes de introducir una orden de compra.

A continuación se presenta un ejemplo de lo que suele ocurrir durante un patrón envolvente alcista.

Patrón envolvente alcista intradiarioEl siguiente gráfico de 15 minutos del fondo cotizado S&P 500 (SPY) corresponde al período de 2 días que comprende el ejemplo del patrón envolvente alcista de la página anterior:

- Día 1: Como se ve en el gráfico anterior, el día 1 fue un día bajista, incluso cerrando el día en el mínimo (sentimiento bajista).

- Día 2: La apertura fue un hueco a la baja, señal muy bajista; pero los toros parecían haber tenido suficiente porque el precio del SPY subió el resto del día, cerrando cerca de los máximos del día (sentimiento alcista) y más alto que el máximo del día 1.

Ichimoku: Estrategias, configuraciones y lo que hay que tener en cuenta

Muchos operadores han tenido problemas para operar con los pares JPY. Sin embargo, los operadores japoneses han tenido mucho éxito en el comercio de su moneda nativa. Esto no sólo se debe a la familiaridad, sino al enfoque y a los indicadores que utilizan para medir los niveles clave de estos pares: la nube Ichimoku.

Este indicador no sólo es fácil de aprender, sino que es muy preciso a la hora de dar señales de trading en el JPY. Cuando uno aprende a usarlo correctamente, puede construir un ratio de precisión y beneficio muy alto operando los pares JPY que pueden ser algunos de los más volátiles. Tomar esta clase puede darle la oportunidad de dominar el comercio del yen y aprender un enfoque único para el comercio de los pares asiáticos en su conjunto.

newdigital, 2013.11.22 19:06

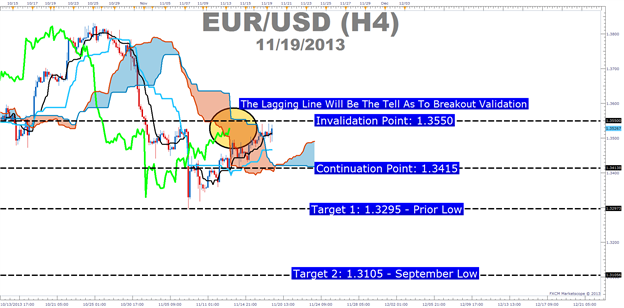

Breakout con Ichimoku (basado en el artículo Aprovecha las falsas rupturas a grandes precios con Ichimoku)

Puntos de discusión:

- Qué es una falsa ruptura?

- Cómo el Ichimoku puede ayudarle a reconocer una falsa ruptura

- Oportunidad de operar en el EURUSD con Ichimoku en el movimiento reciente

¿Qué es una falsa ruptura?

Una falsa ruptura tiene lugar cuando el precio parece estar haciendo un movimiento renovado en la dirección de la tendencia sólo para retroceder. Un operador de tendencia que busca que los precios se muevan eventualmente al alza, pero que quiere la confirmación de un empuje del precio en la dirección de la tendencia, es especialmente presa de las falsas rupturas. Esto se debe a que una ruptura de la resistencia, como una línea de tendencia, que es perforada por el precio sin seguimiento, es el punto cero de una falsa ruptura.

Cómo Ichimoku le ayuda a reconocer una falsa ruptura

Al igual que muchos dolores del comercio, como las paradas que se golpean en un precio desafortunado, las falsas rupturas no se pueden evitar. Sin embargo, pueden minimizarse y convertirse en una buena señal de trading cuando fallan. La razón por la que me gusta ver las falsas rupturas como una oportunidad de negociación es que a menudo pueden tener una fuerte inversión en la dirección del movimiento anterior con una buena relación riesgo-recompensa.

Ichimoku es un sistema técnico de negociación que le ayuda a captar los movimientos en la dirección de la tendencia en el marco temporal en el que está operando. Ichimoku es a menudo visto como un sistema difícil de aprender debido a los 5 componentes que se muestran en el gráfico para explicar una oportunidad de comercio, pero cada línea tiene un propósito y cuando usted entiende cada propósito, usted comienza a tener una idea del valor que Ichimoku puede aportar a su estrategia de comercio técnico.

- Operación de Ichimoku: Vender EURUSD si el precio rompe por debajo de 1,3415 mostrando una falsa ruptura

- Stop: 1,3550 (Punto de invalidación técnica en el gráfico)

- Límite: 1,3295 (mínimo mensual)

Si es la primera vez que lee el informe de Ichimoku, aquí tiene un resumen de las reglas tradicionales para una operación de venta:

- El precio está por debajo de la Nube Kumo (Ese será nuestro disparador de entrada)

- La línea de activación (negra) está por debajo de la línea de base (azul claro) o está cruzando por debajo

- La línea de retraso está por debajo de la acción del precio de hace 26 períodos (línea verde brillante)

- El Kumo por delante del precio es bajista y está cayendo (nube roja = Kumo bajista)

Si la ruptura resulta ser legítima y se saca 1,3550, entonces el siguiente objetivo estaría en la zona de 1,3630 /3650.

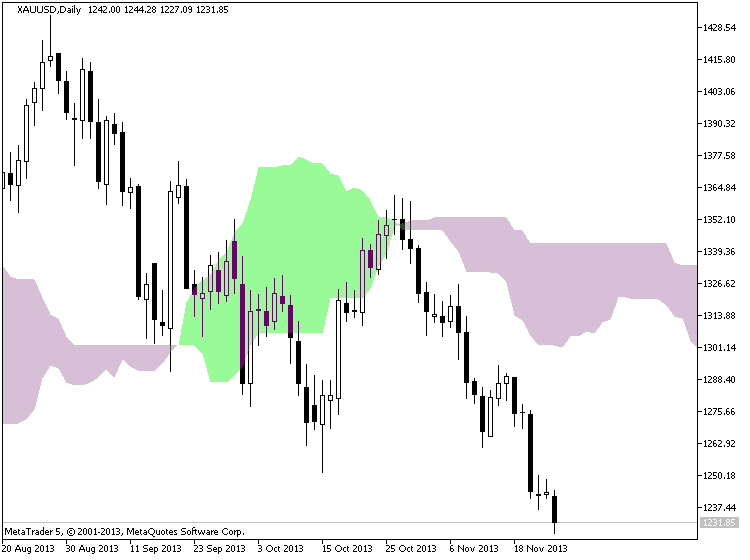

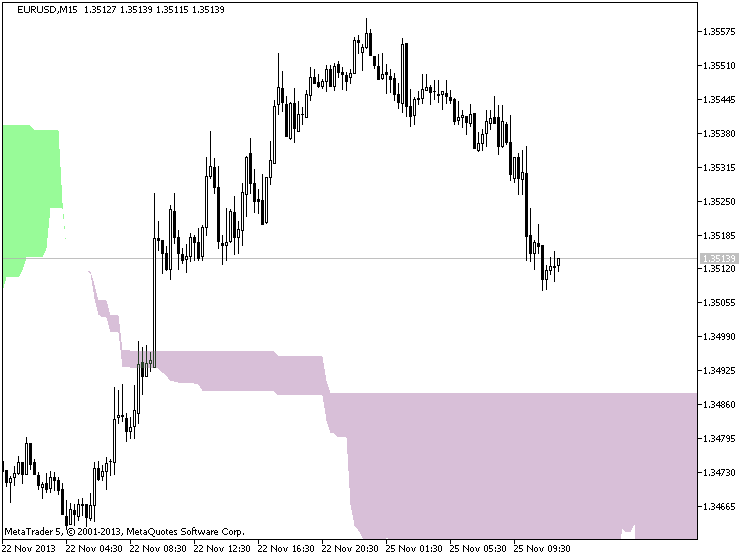

newdigital, 2013.11.25 12:23

Nube Ichimoku (basado en el artículo La guía definitiva para operar en tendencias con la nube Ichimoku)

A muchos traders se les pregunta de qué indicador desearían no prescindir nunca. La respuesta nunca ha variado, ya que hay un indicador que ilustra claramente la tendencia actual, le ayuda a programar las entradas, muestra el soporte y la resistencia, aclara el impulso y le muestra cuándo es probable que la tendencia se haya invertido. Ese indicador es el Ichimoku Kinko Hyo o más casualmente conocido como Ichimoku.

Ichimoku es un indicador técnico o gráfico que también es un sistema de trading de tendencia en sí mismo. El creador del indicador, Goichi Hosada, introdujo el Ichimoku como un indicador de "un solo vistazo" para que en unos pocos segundos sea capaz de determinar si existe una tendencia negociable o si debe esperar a una mejor configuración en un par específico.

Antes de desglosar los componentes del indicador de una manera clara y relacionable, hay algunas cosas útiles que hay que entender. El Ichimoku se puede utilizar tanto en mercados alcistas como bajistas y se puede utilizar en todos los marcos temporales para cualquier instrumento de negociación líquido. El único momento en el que no se debe utilizar el Ichimoku es cuando no hay una tendencia clara.

Empezar siempre por la nube

La nube se compone de dos líneas dinámicas que tienen múltiples funciones. Sin embargo, el propósito principal de la nube es ayudarle a identificar la tendencia del precio actual en relación con la acción del precio pasado. Dado que la protección de su capital es la principal batalla a la que debe enfrentarse todo operador, la nube le ayuda a colocar stops y a reconocer cuándo debe ser alcista o bajista. Muchos operadores se centran en el análisis de las velas o de la acción del precio en torno a la nube para ver si está tomando forma un patrón decisivo de reversión o de continuación.

En términos sencillos, los operadores que utilizan Ichimoku deben buscar entradas de compra cuando el precio está por encima de la nube. Cuando el precio está por debajo de la nube, los operadores deberían buscar correcciones temporales al alza para introducir una orden de venta en la dirección de la tendencia. La nube es la piedra angular de todos los análisis de Ichimoku y como tal es el aspecto más vital del indicador.

Entradas en el tiempo con el Trigger y la Línea Base

Una vez que haya construido un sesgo de si debe buscar señales de compra o venta con la nube, entonces puede recurrir a las dos medias móviles únicas proporcionadas por Ichimoku. La media móvil rápida es una media móvil de 9 períodos y la media móvil lenta es una media móvil de 26 períodos por defecto. Lo que es único acerca de estas medias móviles es que, a diferencia de sus homólogos occidentales, el cálculo se basa en los precios medios en lugar de los precios de cierre. A menudo me refiero a la media móvil rápida como la línea de activación y a la media móvil lenta como la línea base.

Los componentes del Ichimoku se introducen en un orden específico porque así es como se debe analizar o negociar el mercado. Una vez que haya confirmado la tendencia al reconocer que el precio está por debajo o por encima de la nube, puede pasar a las medias móviles. Si el precio está por encima de la nube y el disparador cruza por encima de la línea de base, tiene los ingredientes de una señal de compra. Si el precio está por debajo de la nube y el disparador cruza por debajo de la línea de base, tiene una señal de venta.

Confirmar las entradas con la misteriosa línea de retraso

Además del misterio de la nube, la línea de retraso a menudo confunde a los operadores. Este no debería ser el caso, ya que es una línea muy simple que es el cierre de la vela actual empujado hacia atrás 26 períodos. Al estudiar el Ichimoku, descubrí que esta línea era considerada por la mayoría de los operadores tradicionales japoneses que utilizan principalmente el Ichimoku como uno de los componentes más importantes del indicador.

Una vez que el precio ha roto por encima o por debajo de la nube y la línea de activación está cruzando la línea de base con la tendencia, se puede mirar a la línea de retraso como confirmación. La línea de retraso puede confirmar mejor la operación al romper por encima de la nube en una nueva tendencia alcista o por debajo de la nube en una tendencia bajista en desarrollo. Si se observa lo anterior, se puede ver que la tendencia suele cobrar fuerza después de que la línea de retraso atraviese la nube. Otra ventaja de utilizar la línea de retraso como indicador de confirmación es que la línea de retraso puede crear paciencia y disciplina en su comercio, ya que no estará persiguiendo el impulso inicial, sino más bien esperando a que la corrección se desarrolle antes de entrar en la dirección de la tendencia general.

Operar con Ichimoku Lista de control

Ahora que conoce los componentes de Ichimoku, aquí tiene una lista de comprobación que puede imprimir o utilizar para mantener los principales componentes de este sistema dinámico de seguimiento de la tendencia:

Lista de control de Ichimoku:

1.¿Dónde está el precio en relación con la nube?

- Por encima de la nube -filtrado sólo para señales de compra

- En la Nube - ser cauteloso, pero listo para saltar en la tendencia anterior o finesse una posición actual. lo que las formaciones de velas palo fuertemente

- 1. Por debajo de la nube - filtrada para operaciones sólo de venta

2. ¿Está el precio constantemente en un lado de la nube o está dando vueltas en ambos lados constantemente?

- El Ichimoku se utiliza mejor con tendencias claras y debe dejarse de lado durante los mercados que oscilan.

3. ¿Qué nivel del Ichimoku le gustaría utilizar para colocar su stop?

- Si utiliza el Ichimoku para colocar los stops también, puede utilizar la nube o la línea de base.

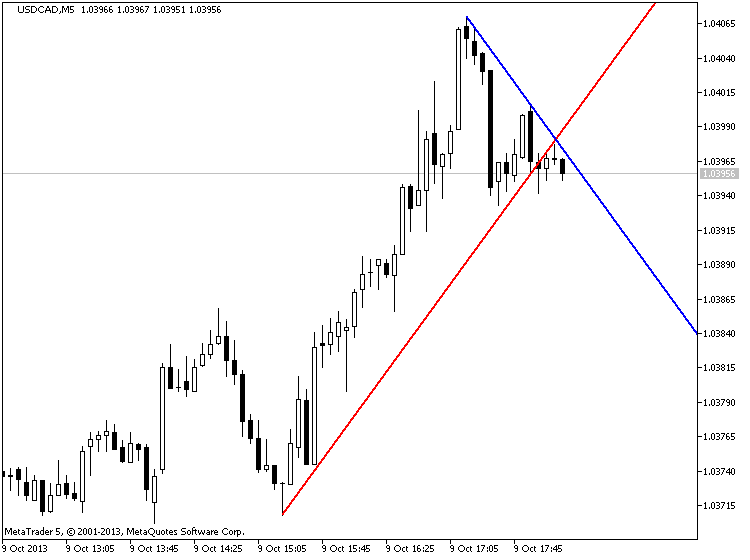

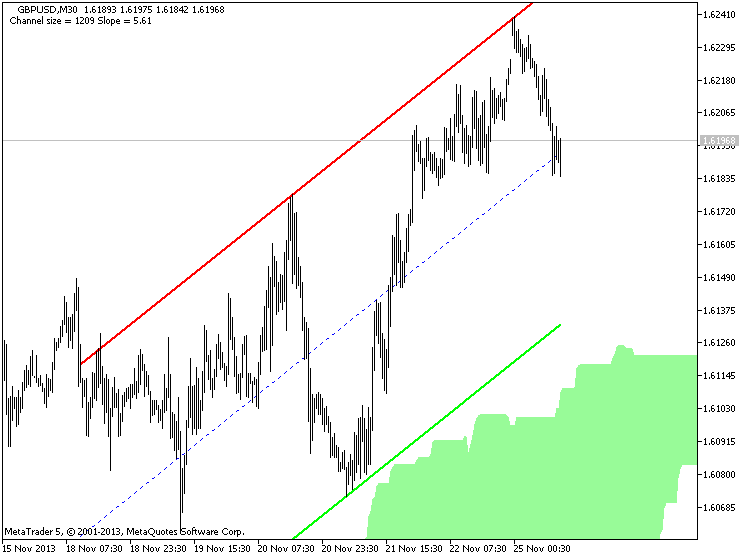

Operar con la nube de medias móviles

Texto realizado por el autor :

Aquí toco el soporte y la resistencia, las medias móviles, las líneas de tendencia y los fractales, todo lo cual está involucrado en el comercio de este sistema de nube de media móvil.

Antes de decidir si participar o no en el mercado de divisas, debe considerar cuidadosamente sus objetivos de inversión, su nivel de experiencia y su apetito de riesgo. Lo más importante es que no invierta dinero que no pueda permitirse perder.

Cualquier opinión, noticia, investigación, análisis, precios u otra información contenida en este sitio web se proporciona como comentario general sobre el mercado, y no constituye un consejo de inversión. No me responsabilizo de ninguna pérdida o daño, incluyendo sin limitación, cualquier pérdida de beneficios, que pueda surgir directa o indirectamente del uso o la confianza en dicha información.

Indicadores: Media móvil personalizada

newdigital, 2013.07.31 07:47

Niveles de soporte y resistencia de las medias móvilesLas medias móviles pueden utilizarse como puntos de soporte y resistencia.

Cuando el precio alcanza la media móvil, el nivel de la MA puede actuar como un punto de soporte o resistencia para el precio.

Señal de compra

Si el precio está en una tendencia alcista y comienza a retroceder, entonces la mayoría de los operadores pueden esperar a comprar a un mejor precio cuando el precio alcanza un nivel de soporte. Los operadores a veces utilizan la MA para determinar el nivel de soporte.

Una señal de compra se genera cuando el precio alcanza la MA, gira y comienza a moverse en dirección ascendente. La señal se confirma cuando el precio cierra por encima de la MA. Dado que muchos operadores utilizan las medias móviles para generar señales de trading, el precio normalmente reaccionará a estos niveles.

Hay que poner un stop loss justo por debajo de la MA. Lo ideal es fijarlo unos pips por debajo del mínimo anterior.

Señal de venta

Si el precio está en una tendencia a la baja y comienza a retroceder, entonces la mayoría de los operadores pueden esperar a vender a un mejor precio cuando el precio alcanza un nivel de resistencia. Los operadores a veces utilizan la MA para determinar el nivel de resistencia.

Una señal de venta se genera cuando el precio alcanza la MA, gira y comienza a moverse en dirección descendente. La señal se confirma cuando el precio cierra por debajo de la MA. Debido a que muchos operadores utilizan las medias móviles para generar señales de negociación, el precio normalmente reaccionará a estos niveles.

Un stop loss debe establecerse justo por encima de la MA. Lo ideal es fijarlo unos pocos pips por encima del máximo anterior.

La resistencia se convierte en soporte

Cuando una resistencia se rompe se convierte en soporte y viceversa.

Esto sucede cuando los fundamentos de una divisa cambian y, en consecuencia, la dirección de un par de divisas. El cambio de dirección se refleja en la media móvil, la dirección se confirma cuando la resistencia se convierte en soporte o viceversa (cuando el soporte se convierte en resistencia)

Vídeo 1 de 2 - En este vídeo de formación de Forex se discuten las características del doble techo y las condiciones de mercado circundantes que debe tener en cuenta. Antes de aprender a operar con el doble techo, debe saber cómo identificar el patrón. Vea el siguiente vídeo para aprender a operar con el doble techo.

Bibliotecas: MQL5 Wizard - Clase de patrones de velas

newdigital, 2013.09.19 13:17

La formación Tweezer Top es un patrón de reversión bajista que se ve en la parte superior de las tendencias alcistas y la formación Tweezer Bottom es un patrón de reversión alcista que se ve en la parte inferior de las tendencias bajistas.

La formación Tweezer Top consiste en dos velas:

- Vela alcista (día 1)

- Vela bajista (Día 2)

La formación Tweezer Bottom consiste en dos velas:

- Vela bajista (día 1)

- Vela alcista (día 2)

A veces los Tweezer Tops o Bottoms tienen tres velas.

Un Tweezer Top bajista ocurre durante una tendencia alcista cuando los toros llevan los precios al alza, a menudo cerrando el día cerca de los máximos (una señal alcista). Sin embargo, en el segundo día, la sensación de los operadores (es decir, su sentimiento) se invierte por completo. El mercado abre y baja directamente, a menudo eliminando todas las ganancias del primer día.

Lo contrario, un Tweezer Bottom alcista, ocurre durante una tendencia bajista cuando los osos continúan llevando los precios a la baja, generalmente cerrando el día cerca de los mínimos (una señal bajista). Sin embargo, el Día 2 es completamente opuesto porque los precios se abren y no van a ninguna parte sino al alza. Este avance alcista del Día 2 a veces elimina todas las pérdidas del día anterior.

Ejemplo de gráfico de velas con fondo de pinzaA continuación se muestra un Tweezer Bottom en el gráfico de la acción de Exxon-Mobil (XOM):

Los osos empujaron el precio de Exxon-Mobil (XOM) hacia abajo en el Día 1; sin embargo, el mercado en el Día 2 abrió donde los precios cerraron en el Día 1 y subió directamente, revirtiendo las pérdidas del Día 2. Una señal de compra se daría generalmente el día después del Tweezer Bottom, suponiendo que la vela fuera verde alcista.

Tops y Bottoms de pinzas intradiariosLa formación del Tweezer Bottom alcista que se muestra en la última página del gráfico diario de Exxon-Mobil se muestra a continuación con un gráfico de 15 minutos que abarca los dos días en los que surgió el patrón del Tweezer Bottom:

Observe cómo las acciones de Exxon-Mobil (XOM) bajaron durante todo el día 1. Luego, el día 2, el sentimiento bajista del día 1 se invirtió por completo y las acciones de XOM subieron todo el día. Este repentino y drástico cambio de opinión entre el Día 1 y el Día 2 podría considerarse como una transferencia de poder de la noche a la mañana de los osos a los toros.

El siguiente gráfico de 15 minutos del contrato de futuros E-mini Russell 2000 muestra cómo suele desarrollarse un Tweezer Top de tres días:

El día 1, los toros estaban a cargo del E-mini Russell 2000. El día 2, sin embargo, los toros comenzaron el día tratando de hacer un nuevo máximo, pero fueron rechazados por la resistencia superior creada por los máximos del día anterior. A continuación, el mercado se hundió rápidamente para recuperarse a medias al final del cierre del día 2. La tercera jornada se abrió con un espectacular hueco al alza, pero los alcistas fueron rechazados rápidamente por los bajistas en la línea de resistencia ya establecida. El Russell 2000 E-mini cayó entonces durante el resto del día. Muchos chartistas clásicos reconocerán este triple Tweezer Top como una formación Double Top (ver: Double Top).

El patrón de inversión Tweezer Top and Bottom es extremadamente útil porque indica visualmente una transferencia de poder y sentimiento de los toros y los osos. Por supuesto, otros indicadores técnicos deben ser consultados antes de hacer una señal de compra o venta basada en los patrones Tweezer.

- Aplicaciones de trading gratuitas

- 8 000+ señales para copiar

- Noticias económicas para analizar los mercados financieros

Usted acepta la política del sitio web y las condiciones de uso

Videos de trading y formación (de youtube por ejemplo) sobre forex y el mercado financiero en general.

Por favor, sube el vídeo de forex que consideres interesante. Sin publicidad directa y sin offtopic por favor.

Cualquiera de los comentarios sin vídeo será eliminado.