Está perdiendo oportunidades comerciales:

- Aplicaciones de trading gratuitas

- 8 000+ señales para copiar

- Noticias económicas para analizar los mercados financieros

Registro

Entrada

Usted acepta la política del sitio web y las condiciones de uso

Si no tiene cuenta de usuario, regístrese

Esta lección describe el ADX con los Indicadores Direccionales DI+ y DI-, y también muestra cómo se utilizan comúnmente

Foro

Indicadores: Índice de movimiento direccional medio (ADX)

newdigital, 2013.09.26 13:06

Índice de movimiento direccional medio (ADX)Desarrollado por J. Welles Wilder

El ADX es un indicador de momentum que se utiliza para determinar la fuerza de una tendencia de precios; se deriva del DMI -Directional Movement Index que tiene dos indicadores

+DI- Indicador Direccional Positivo

-DI - Indicador Direccional Negativo

El ADX se calcula restando estos dos valores y aplicando una función de suavización, por ejemplo una función de diez para obtener un ADX de 10 períodos.

ADXEl ADX no es un indicador direccional sino una medida de la fuerza de la tendencia. El ADX tiene una escala de cero a 100.

Cuanto más alto sea el valor del ADX, más fuerte será la tendencia.

Un valor del ADX inferior a 20 indica que el mercado no tiene tendencia, sino que se mueve en un rango.

Un valor de ADX superior a 20 confirma una señal de compra o de venta e indica que está surgiendo una nueva tendencia.

Un valor de ADX superior a 30 significa un mercado con una tendencia fuerte.

Cuando el valor del ADX baja de 30, significa que la tendencia actual está perdiendo impulso.

El indicador ADX combinado con el DMI- Índice de Movimiento Direccional

Dado que el ADX por sí solo es un indicador sin dirección, se combina con el índice DMI para determinar la dirección del par de divisas.

Cuando el ADX se combina con el índice DMI un operador puede determinar la dirección de la tendencia y luego utilizar el ADX para determinar el impulso de la tendencia de la divisa.

Análisis técnico del indicador ADX

Señal de compra

Una señal de compra se genera cuando el +DI está por encima del -DI, y el ADX está por encima de 20

La señal de salida se genera cuando el ADX baja de más de 30.

Señal de ventaUna señal de venta se genera cuando el -DI está por encima de +DI, y el ADX está por encima de 20

La señal de salida se genera cuando el ADX baja por encima de 30.

Uso del MACD para determinar los puntos de compra y venta

Foro

Indicadores: MACD

newdigital, 2013.07.31 19:53

Estrategia del MACD Cruce de la línea central Señal alcista y señal bajista

El indicador MACD es uno de los indicadores más utilizados. El indicador MACD es un oscilador de impulso con algunas características de seguimiento de la tendencia.

El MACD es uno de los indicadores más populares utilizados en el análisis técnico. Se utiliza para generar señales mediante cruces

El indicador MACD traza la divergencia y convergencia de las medias móviles. Se construye utilizando el análisis de medias móviles. La convergencia/divergencia de medias móviles es un indicador de seguimiento de tendencias. Indica la correlación entre dos medias móviles.

Una media móvil es de un período más corto y la otra para un período más largo de barras de precios

Este indicador tiene una línea central cero; los valores por encima de la línea cero son alcistas mientras que los que están por debajo de cero son bajistas.

En una tendencia alcista, la línea MACD más corta sube más rápido que la línea MACD más larga, lo que crea una brecha.

En una tendencia bajista, la línea MACD más corta cae más rápido que la línea MACD más larga, lo que crea una brecha.

Cuando la tendencia está a punto de invertirse, las líneas MACD comienzan a acercarse entre sí, cerrando así el hueco.

Foro

Indicadores: MACD

newdigital, 2013.08.01 09:16

Análisis técnico del oscilador MACD Línea rápida y línea de señal

El MACD se utiliza de varias maneras para dar información de análisis técnico.

Construcción del MACD

El MACD se construye utilizando dos medias móviles exponenciales y el indicador MACD traza dos líneas. Las dos medias móviles exponenciales utilizadas por defecto son 12 y 26. También se aplica un factor de suavización de 9 al trazar.

Resumen de cómo se tra za el MACD

MACD utiliza 2 EMAs + un factor de suavizado (12, 26 medias móviles exponenciales y 9 periodos de suavizado)

El MACD sólo traza dos líneas - la línea rápida y la línea de señal

Implementación

El indicador MACD implementa la línea MACD como una línea continua mientras que la línea de señal se implementa como un histograma.

La línea rápida y la línea de señal se utilizan para generar señales de trading utilizando el método de cruce.

También existe la línea central que también se conoce como la marca cero y es un punto neutral entre compradores y vendedores.

Los valores por encima de la marca central se consideran alcistas mientras que los que están por debajo son bajistas.

El MACD al ser un indicador oscilante, oscila por encima y por debajo de esta línea central.

193. Cómo colocar un trailing stop en el mercado de futuros

Para este ejemplo digamos que hemos definido nuestras condiciones de trailing stop en la plataforma como acabamos de ver con las siguientes condiciones: La condición de Stop se fijará en 10, la condición de Trailing se fijará en 5, y la condición de distancia se fijará en 10. Lo primero que es importante tener en cuenta aquí, es que cada uno de los números que hemos puesto aquí, representan el número de ticks, que como hemos comentado en lecciones anteriores, es el movimiento mínimo que puede hacer un contrato de futuros. Como también hemos comentado, el valor de un movimiento de 1 tick en el mercado varía de un mercado a otro, así que asegúrese de saber cuánto es un movimiento de 1 tick en el mercado en el que está operando, antes de utilizar el trailing stop.

Para este ejemplo vamos a utilizar el contrato E Mini S&P, donde un movimiento de 1 tick en el mercado es de 0,25 puntos. Teniendo esto en cuenta, un movimiento de 800 a 801, por ejemplo, representa un movimiento de 4 puntos en el mercado.

Ahora que entendemos esto, para este ejemplo vamos a decir que estoy comprando 1 contrato del E Mini S&P, a un precio de mercado actual de 808,50. Como tengo la casilla automática marcada como acabamos de cubrir, lo primero que va a suceder, es una orden de stop para vender 1 contrato va a ser colocada 10 ticks detrás del mercado, a un precio de 806.00. Para repasar rápidamente los cálculos, 0,25, que es un movimiento de 1 tic en el E Mini S&P, multiplicado por 10, es igual a 2,50, y el precio de ejecución de 808,50 - 2,50 me da el nivel de precios de un stop de 10 tics que es 806,00.

Si, por ejemplo, el mercado se mueve a la baja a partir de ahí, entonces no va a pasar nada con mi orden de stop, a menos que el mercado se negocie a la baja hasta 806,00, en cuyo caso la orden de stop se convertirá en una orden de mercado, y se cerrará mi posición al siguiente precio disponible.

Sin embargo, si el mercado se negocia hasta 809,75, que está 5 ticks por encima de mi precio de entrada, y la condición que he establecido en la parte de "Condición de arrastre" del trailing stop, entonces la parte de arrastre de mi orden de stop se activará. En este punto, mi stop se moverá automáticamente desde su precio original de 806,00, a 807,25, que está 10 ticks por detrás del precio de mercado actual, y la cantidad que he establecido para la condición de "Distancia" de la orden.

Si el mercado se negocia a la baja a partir de ahí, por ejemplo a 809,00, entonces mi stop no se moverá, y permanecerá en 807,25. Sin embargo, si el mercado cotiza al alza desde ahí en cualquier momento, hasta los 810,00 por ejemplo, entonces mi stop se moverá tick a tick por detrás del mercado, de manera que siempre estará 10 ticks por detrás del mercado, que serían 807,50 si el mercado se moviera hasta los 810,00.

Las matemáticas pueden parecer un poco complicadas al principio, pero si pausa el vídeo aquí y repasa esta diapositiva un par de veces, debería ver que en realidad es muy básico.

Divergencia MACDParte 1

Eche un vistazo a la Divergencia MACD en MT5 CodeBase - vaya aquí para descargarla.

Divergencia MACDParte 2

Echa un vistazo a la Divergencia MACD en MT5 CodeBase - ir aquí para descargar.

Foro

Indicadores: MACD

newdigital, 2013.08.01 16:56

Divergencia alcista y bajista del MACD Classic

La divergencia clásica del MACD se utiliza como una posible señal de cambio de tendencia. La divergencia clásica se utiliza cuando se busca una zona en la que el precio podría invertirse y comenzar a ir en la dirección opuesta. Por esta razón, la divergencia clásica se utiliza como un método de entrada de bajo riesgo y también como una forma precisa de salir de una operación.

1. Es un método de bajo riesgo para vender cerca de la parte superior del mercado o comprar cerca de la parte inferior del mercado, esto hace que el riesgo en sus operaciones sea muy pequeño en relación con la recompensa potencial.

2. Se utiliza para predecir el punto óptimo de salida de una operación de Forex

Hay dos tipos:

Divergenciaalcista clásica

La divergencia alcista clásica se produce cuando el precio está haciendo mínimos inferiores (LL), pero el oscilador está haciendo mínimos superiores (HL).

MACD Divergencia alcista clásica

La divergencia alcista clásica advierte de un posible cambio de tendencia de bajista a alcista. Esto se debe a que, aunque el precio bajó, el volumen de vendedores que empujó el precio a la baja fue menor, tal y como ilustra el indicador MACD. Esto indica una debilidad subyacente de la tendencia bajista.

Divergenciabajista clásica

La divergencia bajista clásica se produce cuando el precio está haciendo un máximo superior (HH), pero el oscilador está en un máximo inferior (LH).

MACD Divergencia bajista clásica

La divergencia bajista clásica advierte de un posible cambio de tendencia de alcista a bajista. Esto se debe a que, aunque el precio subió, el volumen de compradores que impulsó el precio al alza fue menor, tal y como ilustra el indicador MACD. Esto indica una debilidad subyacente de la tendencia alcista.

Divergencia MACDParte 3

Echa un vistazo a la Divergencia MACD en MT5 CodeBase - ve aquí para descargar.

Cuando las Divergencias MACD FALLAN y cómo gestionar esas operaciones.

Divergencia MACD Parte 4 de 4

Más ejemplos de Divergencia MACD.

Echa un vistazo a la Divergencia MACD en MT5 CodeBase - ir aquí para descargar.

Foro

Indicadores: MACD

newdigital, 2013.08.01 17:00

Divergencia alcista y bajista oculta del MACD

La divergencia oculta del MACD se utiliza como una posible señal de continuación de la tendencia.

Esta configuración se produce cuando el precio se retrae para volver a probar un máximo o un mínimo anterior.

1. Divergencia alcista oculta

2. Divergencia bajista oculta

Divergencia alcista oculta

Se forma cuando el precio está haciendo un mínimo superior (HL), pero el oscilador MACD está mostrando un mínimo inferior (LL).

La divergencia alcista oculta se produce cuando hay un retroceso en una tendencia alcista.

Divergencia alcista del MACD

Esta divergencia confirma que un movimiento de retroceso se ha completado. Esta divergencia indica la fuerza subyacente de una tendencia alcista.

Divergencia bajista oculta

Se forma cuando el precio está haciendo un máximo inferior (LH), pero el oscilador MACD está mostrando un máximo superior (HH).

La divergencia bajista oculta se produce cuando hay un retroceso en una tendencia alcista.

Divergencia bajista del MACD

Esta configuración confirma que un movimiento de retroceso se ha completado. Esta divergencia indica la fuerza subyacente de una tendencia bajista.

NB: La divergencia oculta es la mejor divergencia para operar porque da una señal que está en la misma dirección que la tendencia. Proporciona la mejor entrada posible y es más precisa que el tipo clásico de divergencia.

Vídeo 8 - Líneas de soporte y resistencia en Forex

Las líneas de soporte y resistencia son uno de los factores más comunes con los que se encontrará cuando opere. Ambos representan un punto de precio en el que las fuerzas opuestas no pueden penetrar. En su lugar, el precio rebota en la dirección opuesta ya que las líneas de soporte o resistencia son demasiado fuertes.

Foro

Indicadores: Soportes y resistencias

newdigital, 2013.09.23 10:15

Indicador técnico de soporte y resistencia

El soporte y la resistencia es uno de los conceptos más utilizados en el comercio de Forex. La mayoría de los operadores trazan líneas horizontales para mostrar losniveles de soporte y resistencia.

También existe un indicador que se utiliza para trazar los niveles de Soporte de forma automática e indicar los niveles de resistencia y soporte.

Cuando se trata de estos niveles el precio puede rebotar en estos niveles o romper estos niveles.

Si un nivel de resistencia se rompe el precio se moverá más alto y el nivel de resistencia se convertirá en un soporte.

Si se rompe un nivel de soporte, el precio bajará y el nivel de soporte se convertirá en una resistencia.

Los niveles de resistencia indican el precio al que la mayoría de los inversores creen que los precios se moverán al alza, mientras que los niveles de resistencia indican el precio al que la mayoría de los inversores creen que los precios se moverán a la baja.

Una vez que el precio ha superado un nivel de soporte o un nivel de resistencia, es probable que el precio continúe moviéndose en esa dirección particular hasta que llegue al siguiente nivel de soporte o resistencia.

Cuanto más a menudo se pruebe un nivel de soporte o resistencia o sea tocado por el precio y rebote, más importante será ese nivel de soporte o resistencia en particular.

Análisis técnico del indicador técnico de resistencia y soporteEstos niveles se calculan con el método de las líneas de tendencia.

TendenciaalcistaEn una tendencia alcista, la resistencia y el soporte se dirigen generalmente hacia arriba.

Tendencia a la bajaEn una tendencia bajista, la resistencia y el soporte se dirigirán generalmente hacia abajo.

Cómo utilizar los niveles de retroceso de Fibonacci

Foro

Indicadores: Retroceso de Fibonacci

newdigital, 2013.11.21 12:06

Retrocesos de Fibonacci (basado en el artículo de stockcharts)

Introducción

Los retrocesos de Fibonacci son ratios utilizados para identificar posibles niveles de reversión. Estos ratios se encuentran en la secuencia de Fibonacci. Los retrocesos de Fibonacci más populares son el 61,8% y el 38,2%. Tenga en cuenta que el 38,2% se suele redondear al 38% y el 61,8 se redondea al 62%. Después de un avance, los chartistas aplican los ratios de Fibonacci para definir los niveles de retroceso y pronosticar el alcance de una corrección o retroceso. Los retrocesos de Fibonacci también pueden aplicarse después de un descenso para prever la duración de un rebote en contra de la tendencia. Estos retrocesos pueden combinarse con otros indicadores y patrones de precios para crear una estrategia global.

La secuencia y los ratiosEste artículo no está diseñado para profundizar en las propiedades matemáticas detrás de la secuencia de Fibonacci y la razón de oro. Hay muchas otras fuentes para estos detalles. Sin embargo, unos pocos conceptos básicos proporcionarán los antecedentes necesarios para los números más populares. Se atribuye a Leonardo Pisano Bogollo (1170-1250), matemático italiano de Pisa, la introducción de la secuencia de Fibonacci en Occidente. Es la siguiente:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610......

La secuencia se extiende hasta el infinito y contiene muchas propiedades matemáticas únicas.

1,618 se refiere a la Razón Dorada o Media Dorada, también llamada Phi. La inversa de 1,618 es .618. Estas proporciones se encuentran en toda la naturaleza, la arquitectura, el arte y la biología. En su libro, Elliott Wave Principle, Robert Prechter cita a William Hoffer del número de diciembre de 1975 de la revista Smithsonian:

....la proporción de 0,618034 a 1 es la base matemática de la forma de los naipes y del Partenón, de los girasoles y las conchas de caracol, de los jarrones griegos y de las galaxias en espiral del espacio exterior. Los griegos basaron gran parte de su arte y arquitectura en esta proporción. La llamaban la media de oro.

Zonas de alertaLos niveles de retroceso alertan a los operadores o inversores de un posible cambio de tendencia, zona de resistencia o zona de soporte. Los retrocesos se basan en el movimiento anterior. Se espera que un rebote retroceda una parte del descenso anterior, mientras que se espera que una corrección retroceda una parte del avance anterior. Una vez que se inicia un retroceso, los chartistas pueden identificar niveles específicos de retroceso de Fibonacci para su seguimiento. A medida que la corrección se acerca a estos retrocesos, los chartistas deben estar más atentos a una posible reversión alcista. El gráfico 1 muestra a Home Depot retrocediendo alrededor del 50% de su avance anterior.

Lo contrario se aplica a un rebote o a un avance correctivo después de un descenso. Una vez que comienza un rebote, los chartistas pueden identificar niveles específicos de retroceso de Fibonacci para su seguimiento. A medida que la corrección se acerca a estos retrocesos, los chartistas deben estar más atentos a una posible reversión bajista. El gráfico 2 muestra a 3M (MMM) retrocediendo alrededor del 50% de su caída anterior.

Hay que tener en cuenta que estos niveles de retroceso no son puntos duros de reversión, sino que sirven como zonas de alerta para una potencial reversión. Es en este punto donde los operadores deben emplear otros aspectos del análisis técnico para identificar o confirmar una reversión. Estos pueden incluir velas, patrones de precios, osciladores de impulso o medias móviles.

Retrocesos comunesLa herramienta de retrocesos de Fibonacci en StockCharts muestra cuatro retrocesos comunes: 23,6%, 38,2%, 50% y 61,8%. De la sección de Fibonacci anterior, se desprende que el 23,6%, el 38,2% y el 61,8% provienen de relaciones que se encuentran dentro de la secuencia de Fibonacci. El retroceso del 50% no se basa en un número de Fibonacci. En su lugar, este número se deriva de la afirmación de la Teoría de Dow de que los promedios suelen retroceder la mitad de su movimiento anterior.

Basándonos en la profundidad, podemos considerar que un retroceso del 23,6% es relativamente poco profundo. Estos retrocesos serían apropiados para banderas o retrocesos cortos. Los retrocesos en el rango del 38,2%-50% se considerarían moderados. Aunque sea más profundo, el retroceso del 61,8% puede considerarse el retroceso dorado. Al fin y al cabo, se basa en la proporción áurea.

Los retrocesos poco profundos ocurren, pero atraparlos requiere una vigilancia más cercana y un dedo de gatillo más rápido. Los ejemplos que siguen utilizan gráficos diarios que abarcan de 3 a 9 meses. Nos centraremos en los retrocesos moderados (38,2-50%) y en los retrocesos dorados (61,8%). Además, estos ejemplos mostrarán cómo combinar los retrocesos con otros indicadores para confirmar una inversión.

Retrocesos moderadosEl gráfico 3 muestra a Target (TGT) con una corrección que retrocedió un 38% del avance anterior. Este descenso también formó una cuña descendente, lo que es típico de los movimientos correctivos. El flujo de dinero Chaikin se volvió positivo cuando la acción subió a finales de junio, pero este primer intento de reversión fracasó. Sí, habrá fracasos. La segunda inversión a mediados de julio fue exitosa. Obsérvese que TGT tuvo un gap al alza, rompió la línea de tendencia en cuña y el Chaikin Money Flow se volvió positivo (línea verde).

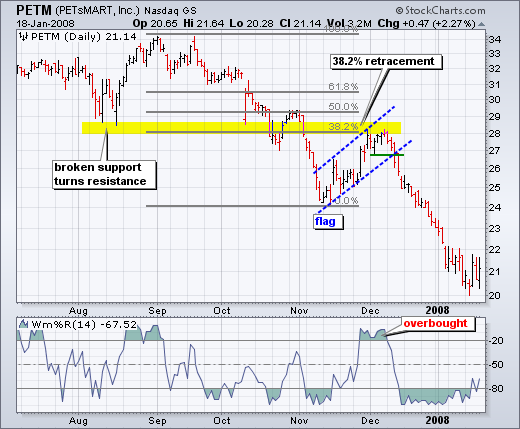

El gráfico 4 muestra a Petsmart (PETM) con un moderado retroceso del 38% y otras señales que se unen. Tras caer en septiembre-octubre, la acción rebotó hasta alrededor de 28 en noviembre. Además del retroceso del 38%, observe que el soporte roto se convirtió en resistencia en esta zona. La combinación sirvió de alerta para un posible retroceso. El William %R estaba por encima del -20% y también estaba sobrecomprado. Las señales posteriores confirmaron el cambio de tendencia. En primer lugar, el Williams %R volvió a situarse por debajo del -20%. En segundo lugar, el PETM formó una bandera ascendente y rompió el soporte de la bandera con un fuerte descenso la segunda semana de diciembre.

Retrocesos doradosEl gráfico 4 muestra a Pfizer (PFE) tocando fondo cerca del nivel de retroceso del 62%. Antes de este rebote exitoso, hubo un rebote fallido cerca del nivel de retroceso del 50%. La reversión exitosa se produjo con un martillo en un volumen alto y siguió con una ruptura unos días más tarde.

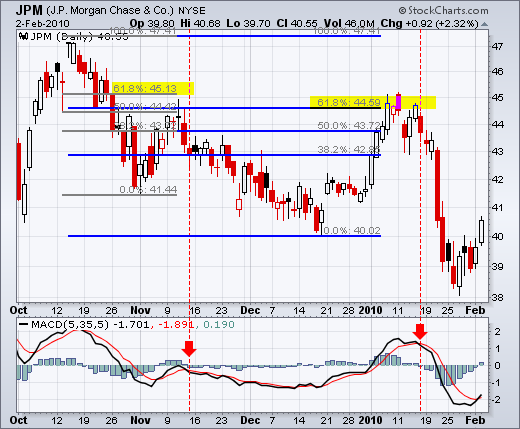

El gráfico 5 muestra a JP Morgan (JPM) alcanzando el nivel de retroceso del 62%. La subida hasta el nivel de retroceso del 62% fue bastante fuerte, pero la resistencia apareció de repente con una confirmación de reversión procedente del MACD (5,35,5). La vela roja y el hueco a la baja confirmaron la resistencia cerca del retroceso del 62%. Hubo un rebote de dos días por encima de 44,5, pero este rebote fracasó rápidamente cuando el MACD se movió por debajo de su línea de señal (línea roja punteada).

ConclusionesLos retrocesos de Fibonacci se utilizan a menudo para identificar el final de una corrección o un rebote contra la tendencia. Las correcciones y los rebotes contra-tendencia a menudo retroceden una parte del movimiento anterior. Si bien se producen retrocesos cortos del 23,6%, el 38,2-61,8% cubre más posibilidades (con el 50% en el medio). Esta zona puede parecer grande, pero es sólo una zona de alerta de reversión. Se necesitan otras señales técnicas para confirmar una reversión. Los retrocesos pueden confirmarse con velas, indicadores de impulso, volumen o patrones gráficos. De hecho, cuantos más factores de confirmación haya, más sólida será la señal.

Cómo operar con el indicador ADX en Forex

En este vídeo de formación de Forex hablamos del indicador ADX y de cómo se puede utilizar en sus operaciones de Forex. En primer lugar, definimos el indicador ADX, explicamos lo que hace y cómo se utiliza para medir la fuerza de una tendencia. También hablamos de las líneas +DI y -DI que producen la línea ADX final.

Foro

Indicadores: Índice de Movimiento Direccional Promedio Wilder

newdigital, 2013.08.29 16:55

Índice de movimiento direccional medio (ADX)

Desarrollado por J. Welles Wilder

El ADX es un indicador de impulso que se utiliza para determinar la fuerza de una tendencia de precios; se deriva del DMI -Directional Movement Index que tiene dos indicadores

+DI- Indicador direccional positivo

-DI - Indicador Direccional Negativo

El ADX se calcula restando estos dos valores y aplicando una función de suavización, por ejemplo una función de diez para obtener un ADX de 10 períodos.

El ADX no es un indicador direccional sino una medida de la fuerza de la tendencia. El ADX tiene una escala de cero a 100.

Cuanto más alto sea el valor del ADX, más fuerte será la tendencia.

Un valor del ADX inferior a 20 indica que el mercado no tiene tendencia, sino que se mueve en un rango.

Un valor de ADX superior a 20 confirma una señal de compra o de venta e indica que está surgiendo una nueva tendencia.

Un valor de ADX superior a 30 significa un mercado con una tendencia fuerte.

Cuando el valor del ADX baja de 30, significa que la tendencia actual está perdiendo impulso.

El indicador ADX combinado con el DMI- Índice de Movimiento Direccional

Dado que el ADX por sí solo es un indicador sin dirección, se combina con el índice DMI para determinar la dirección del par de divisas.

Indicador ADX e índice DMICuando el ADX se combina con el índice DMI un operador puede determinar la dirección de la tendencia y luego utilizar el ADX para determinar el impulso de la tendencia de divisas.

Análisis técnico del indicador ADX

Señal de compra

Una señal de compra se genera cuando el +DI está por encima del -DI, y el ADX está por encima de 20

La señal de salida se genera cuando el ADX baja de más de 30.

Señal de ventaUna señal de venta se genera cuando el -DI está por encima de +DI, y el ADX está por encima de 20

La señal de salida se genera cuando el ADX baja por encima de 30.

Ejemplo:

A continuación se muestra una estrategia que utiliza un cruce de medias móviles simples del período 50 y 20 en un gráfico horario del EUR/USD. Las reglas de la estrategia son sencillas, comprar cuando el periodo de 20 cruza por encima del periodo de 50, y vender cuando el periodo de 20 cruza por debajo del periodo de 50. Esta estrategia de cruce prospera en los mercados con tendencia pero sufre en los mercados con tendencia.

Las señales que se produjeron cuando el ADX estaba por encima de 30 fueron mucho más fiables. Eliminamos todas las operaciones en las que el EURUSD se movía lateralmente y sólo abrimos operaciones durante los movimientos largos de tendencia al alza o a la baja. También habrá notado que algunas de las operaciones ganadoras fueron filtradas junto con las malas operaciones, pero esto está bien. En general, eliminamos más operaciones perdedoras que ganadoras, por lo que fue un filtro general positivo para esta estrategia de tendencia.