Ticaret fırsatlarını kaçırıyorsunuz:

- Ücretsiz ticaret uygulamaları

- İşlem kopyalama için 8.000'den fazla sinyal

- Finansal piyasaları keşfetmek için ekonomik haberler

Kayıt

Giriş yap

Gizlilik ve Veri Koruma Politikasını ve MQL5.com Kullanım Şartlarını kabul edersiniz

Hesabınız yoksa, lütfen kaydolun

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Metatrader 5'e Nasıl Başlanır?

Sergey Golubev , 2016.07.28 17:01

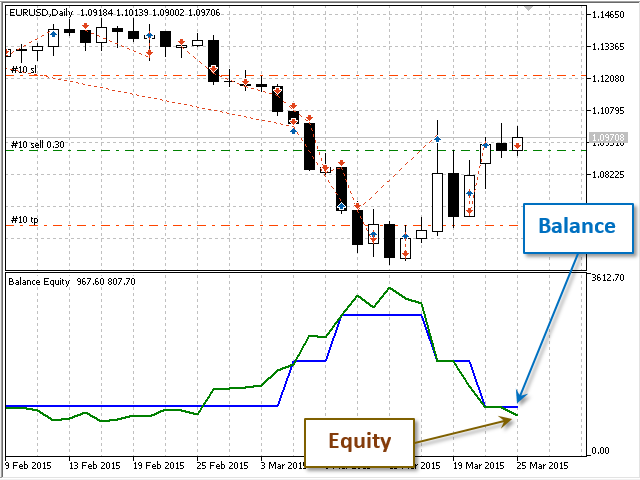

MT5 için ilginç makale (indirilecek göstergelerle birlikte):Yatırımcılar için LifeHack: Test Sırasında Bakiye, Düşüş, Yük ve Onay Göstergeleri

İçindekilerTicaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Çoklu para birimi EA fikirleri

Sergey Golubev , 2014.02.26 13:23

Çoklu para birimi EA, diğer bazı sistemlere dayalı olabilir. Yapılacak tek şey (sistemin kendisi hariç) 'hesap koruma özelliği'dir. Çünkü bu tür EA'lar riskli olabilir ve bu risk hesabın tamamı içindir (sadece benim görüşüm üzgünüm). Ancak, örneğin nasıl kodlanacağına da bağlıdır.

============

Korelasyona gelince, aşağıdakileri buldum

Video

MT5 Kod Tabanı

İlginç konu : Ticaret kitaplarında Bilgelik Sözleri

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Ticaret kitaplarında Bilgelik Sözleri

Muhammed Elbermawi , 2015.08.18 10:47

Başarılı bir tüccarın hayatı, nedir...

Ve aşağıdaki göstergeye bakmayı öneriyorum:

Yeniden Boyamayan Süper Trend Göstergesi - MetaTrader 4 için gösterge

Yeniden Boyamayan SuperTrend özellikle kararlıdır ve SuperTrend göstergelerinin eski sürümlerine göre birkaç avantajı vardır:

EA'yı indirdim ancak kurulumdan sonra sohbete ekleyemedim, tıkladığımda yanıt vermiyor. Lütfen acil biri yardım edebilir mi?

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

İlginç bir şeyler

SEVGİ , 2016.07.31 11:38

EA'yı indirdim ancak kurulumdan sonra sohbete ekleyemedim, tıkladığımda yanıt vermiyor. Lütfen acil biri yardım edebilir mi?

Bu? Yeniden Boyamayan Süper Trend Göstergesi - MetaTrader 4 için gösterge

Bu göstergedir (EA değil) ...

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

İlginç bir şeyler

Sergey Golubev , 2016.01.25 19:26

Diğer çok ilginç gösterge bulundu:

PricePercentRange - MetaTrader 4 için gösterge

Neden ilginç? Sadece aşağıdakileri okuyun:

Bu göstergeyi kullanarak trendin yönünü anlamak/tahmin etmek çok kolaydır (örneğin manuel ticaret sisteminizin alım satım açması için). Kendiniz görmek için bu göstergeyi deneyebilirsiniz.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Göstergeler: Fibonacci düzeltmesi

Sergey Golubev , 2013.11.21 12:06

Fibonacci Düzeltmeleri ( stok çizelgeleri makalesine göre)

Tanıtım

Fibonacci Düzeltmeleri, potansiyel geri dönüş seviyelerini belirlemek için kullanılan oranlardır. Bu oranlar Fibonacci dizisinde bulunur. En popüler Fibonacci Düzeltmeleri %61.8 ve %38.2'dir. %38,2'nin genellikle %38'e ve 61,8'in %62'ye yuvarlandığını unutmayın. Bir ilerlemeden sonra, grafikçiler geri çekilme seviyelerini tanımlamak ve bir düzeltme veya geri çekilmenin kapsamını tahmin etmek için Fibonacci oranlarını uygular. Fibonacci Düzeltmeleri, bir düşüşten sonra karşı trend sıçramasının uzunluğunu tahmin etmek için de uygulanabilir. Bu düzeltmeler, genel bir strateji oluşturmak için diğer göstergeler ve fiyat kalıpları ile birleştirilebilir.

Sıra ve OranlarBu makale, Fibonacci dizisi ve Altın Oran'ın arkasındaki matematiksel özellikleri çok derinlemesine araştırmak için tasarlanmamıştır. Bu ayrıntı için başka birçok kaynak var. Bununla birlikte, birkaç temel bilgi, en popüler sayılar için gerekli arka planı sağlayacaktır. Pisa'dan bir İtalyan matematikçi olan Leonardo Pisano Bogollo (1170-1250), Fibonacci dizisini Batı'ya tanıtmasıyla tanınır. Aşağıdaki gibidir:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610……

Dizi sonsuza kadar uzanır ve birçok benzersiz matematiksel özellik içerir.

1.618, Phi olarak da adlandırılan Altın Oran veya Altın Ortalama anlamına gelir. 1.618'in tersi .618'dir. Bu oranlar doğada, mimaride, sanatta ve biyolojide bulunabilir. Robert Prechter, Elliott Wave Principle adlı kitabında, Smithsonian Magazine'in Aralık 1975 sayısından William Hoffer'dan alıntı yapıyor:

….618034'ün 1'e oranı, oyun kartlarının ve Parthenon'un, ayçiçeklerinin ve salyangoz kabuklarının, Yunan vazolarının ve uzayın sarmal gökadalarının şeklinin matematiksel temelidir. Yunanlılar sanatlarının ve mimarilerinin çoğunu bu orantı üzerine kurdular. Buna altın ortalama dediler.

Uyarı BölgeleriGeri çekilme seviyeleri, tüccarları veya yatırımcıları potansiyel bir trend dönüşü, direnç alanı veya destek alanı konusunda uyarır. Geri izlemeler önceki harekete dayanır. Bir sıçramanın önceki düşüşün bir kısmını geri alması beklenirken, bir düzeltmenin önceki ilerlemenin bir kısmını geri alması beklenir. Bir geri çekilme başladığında, grafik uzmanları izleme için belirli Fibonacci düzeltme seviyelerini belirleyebilir. Düzeltme bu geri çekilmelere yaklaştıkça, grafik uzmanları olası bir yükseliş eğilimine karşı daha uyanık olmalıdır. Grafik 1, Home Depot'un önceki ilerlemesinin yaklaşık %50'sini geri çektiğini gösteriyor.

Tersi, bir düşüşten sonra bir sıçrama veya düzeltici ilerleme için geçerlidir. Bir sıçrama başladığında, grafik uzmanları izleme için belirli Fibonacci düzeltme seviyelerini belirleyebilir. Düzeltme bu geri çekilmelere yaklaştıkça, grafik uzmanları olası bir düşüş eğilimine karşı daha uyanık olmalıdır. Grafik 2, önceki düşüşün yaklaşık %50'sini geri izleyen 3M'yi (MMM) göstermektedir.

Bu geri çekilme seviyelerinin kesin geri dönüş noktaları olmadığını unutmayın. Bunun yerine, potansiyel bir geri dönüş için uyarı bölgeleri olarak hizmet ederler. Bu noktada, tüccarlar, bir geri dönüşü belirlemek veya onaylamak için teknik analizin diğer yönlerini kullanmalıdır. Bunlar, şamdanları, fiyat modellerini, momentum osilatörlerini veya hareketli ortalamaları içerebilir.

Ortak Geri ÇekilmelerStockCharts'taki Fibonacci Düzeltme Aracı, dört ortak düzeltme gösterir: %23.6, %38.2, %50 ve %61.8. Yukarıdaki Fibonacci bölümünden %23,6, %38,2 ve %61,8'in Fibonacci dizisinde bulunan oranlardan kaynaklandığı açıktır. %50 düzeltme, bir Fibonacci sayısına dayanmaz. Bunun yerine, bu sayı, Dow Theory'nin Ortalamaların genellikle önceki hareketlerinin yarısını takip ettiği iddiasından kaynaklanmaktadır.

Derinliğe dayanarak, %23,6'lık bir geri çekilmenin nispeten sığ olduğunu düşünebiliriz. Bu tür geri çekilmeler, bayraklar veya kısa geri çekilmeler için uygun olacaktır. %38.2-50 aralığındaki geri çekilmeler orta olarak kabul edilecektir. Daha derin olmasına rağmen, %61.8'lik düzeltme altın düzeltme olarak adlandırılabilir. Ne de olsa Altın Oran'a dayanıyor.

Sığ düzeltmeler meydana gelir, ancak bunları yakalamak için daha yakından izleme ve daha hızlı tetik parmağı gerekir. Aşağıdaki örneklerde 3-9 ayı kapsayan günlük grafikler kullanılmaktadır. Odak, ılımlı düzeltmeler (%38,2-50) ve altın düzeltmeler (%61,8) üzerinde olacaktır. Ek olarak, bu örnekler, bir geri dönüşü teyit etmek için düzeltmelerin diğer göstergelerle nasıl birleştirileceğini gösterecektir.

Orta Düzeyde Geri ÇekilmelerGrafik 3, önceki ilerlemenin %38'ini geri alan bir düzeltme ile Hedefi (TGT) göstermektedir. Bu düşüş aynı zamanda düzeltici hareketler için tipik olan düşen bir kama oluşturdu. Kombinasyon geri dönüş alarmını yükseltti. Chaikin Money Flow, Haziran sonunda hisse senedinin artmasıyla pozitife döndü, ancak bu ilk tersine çevirme girişimi başarısız oldu. Evet, başarısızlıklar olacaktır. Temmuz ortasındaki ikinci geri dönüş başarılı oldu. TGT'nin boşlukta kaldığına, kama trend çizgisini kırdığına ve Chaikin Money Flow'un pozitife döndüğüne (yeşil hat) dikkat edin.

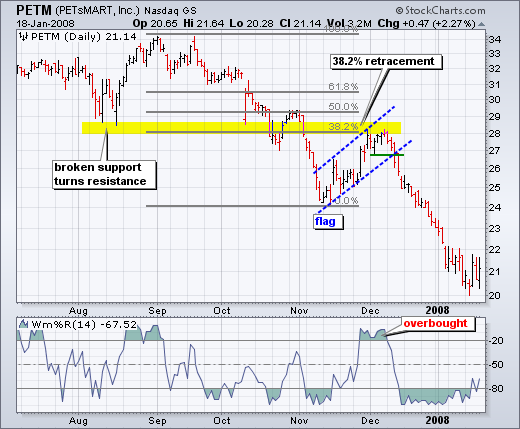

Grafik 4, Petsmart'ı (PETM) ortalama %38'lik bir geri çekilme ve diğer sinyallerin bir araya geldiğini göstermektedir. Eylül-Ekim'deki düşüşün ardından hisse senedi, Kasım ayında 28'e geri döndü. %38'lik geri çekilmeye ek olarak, bu alanda kırılan desteğin dirence dönüştüğüne dikkat edin. Kombinasyon, olası bir geri dönüş için bir uyarı görevi gördü. William %R, -20%'nin üzerinde işlem görüyordu ve aynı zamanda aşırı alım yaptı. Daha sonraki sinyaller geri dönüşü onayladı. İlk olarak, Williams %R -%20'nin altına geri döndü. İkincisi, PETM yükselen bir bayrak oluşturdu ve Aralık ayının ikinci haftasında keskin bir düşüşle bayrak desteğini kırdı.

Altın Geri ÇekilmeGrafik 4, Pfizer'in (PFE) %62'lik geri çekilme seviyesinin yakınında dibe vurduğunu gösteriyor. Bu başarılı sıçramadan önce, %50'lik geri çekilmeye yakın başarısız bir sıçrama oldu. Başarılı bir geri dönüş, yüksek hacimli bir çekiçle gerçekleşti ve birkaç gün sonra bir kırılma ile devam etti.

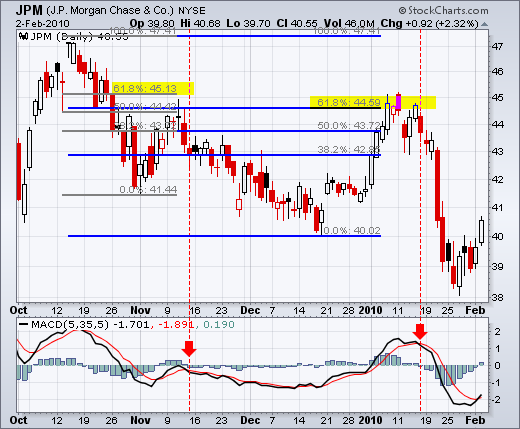

Grafik 5, JP Morgan'ın (JPM) %62'lik geri çekilme seviyesinin yakınında zirve yaptığını gösteriyor. %62'lik düzeltmeye yönelik artış oldukça güçlüydü, ancak MACD'den gelen bir geri dönüş onayı ile direnç aniden ortaya çıktı (5,35,5). Kırmızı mum çubuğu ve düşüşteki boşluk, %62'lik geri çekilmeye yakın direnci doğruladı. 44.5'in üzerine iki günlük bir geri dönüş oldu, ancak MACD sinyal çizgisinin (kırmızı noktalı çizgi) altına indiği için bu sıçrama hızla başarısız oldu.

SonuçlarFibonacci düzeltmeleri genellikle bir düzeltmenin sonunu veya bir karşı trend sıçramasını belirlemek için kullanılır. Düzeltmeler ve karşı trend sıçramaları, genellikle önceki hareketin bir kısmını takip eder. %23.6'lık kısa geri çekilmeler meydana gelirken, %38.2-61.8'lik oran daha fazla olasılığı kapsıyor (%50 ortada). Bu bölge büyük görünebilir, ancak bu sadece bir geri dönüş uyarı bölgesidir. Bir geri dönüşü onaylamak için başka teknik sinyallere ihtiyaç vardır. Ters dönüşler, mum çubukları, momentum göstergeleri, hacim veya grafik desenleri ile onaylanabilir. Aslında, ne kadar doğrulayıcı faktör olursa, sinyal o kadar sağlam olur.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

XAU/USD

Sergey Golubev , 2013.12.09 15:16

M5 ve M1 zaman çerçevesi için 3 Stoch MaFibo ticaret sistemi

- ticaret örnekleri

- indirmek için şablon

- burada nasıl ticaret yapılacağına dair açıklama ve daha fazla açıklama

- nasıl kurulur

- 2stochm_v4 EA bu gönderide.

================================Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Göstergeler: Renko

Sergey Golubev , 2013.09.03 11:03

Renko ( Achelis'ten çıkarma - A'dan Z'ye Teknik Analiz )

============

genel bakış

Renko grafikleme yönteminin, adını Japonca tuğla kelimesi olan "renga" dan aldığı düşünülmektedir. Renko çizelgeleri, Üç Satır Arası çizelgelerine benzer, ancak Renko çizelgesinde, yalnızca fiyatlar minimum miktarda hareket ederse (yani, kutu boyutu). Tuğlalar her zaman eşit büyüklüktedir. Örneğin, 5 birimlik bir Renko grafiğinde, 20 noktalı bir ralli, dört, 5 birim uzunluğundaki Renko tuğlaları olarak görüntülenir.

Kagi çizelgeleri ilk kez Amerika Birleşik Devletleri'ne Steven Nison tarafından Beyond Candlesticks kitabını yayınladığında getirildi.

Tercüme

Temel eğilim tersine dönüşleri, yeni bir beyaz veya siyah tuğlanın ortaya çıkmasıyla bildirilir. Yeni bir beyaz tuğla, yeni bir yükseliş trendinin başlangıcını gösterir. Yeni bir siyah tuğla, yeni bir düşüş eğiliminin başlangıcını gösterir. Renko grafiği bir trend izleyen teknik olduğundan, Renko çizelgelerinin kısa ömürlü trendlerin sonuna yakın sinyaller veren kamçı ürettiği zamanlar vardır. Bununla birlikte, bir trend takip tekniği ile beklenti, önemli trendlerin büyük bölümünü sürmenize izin vermesidir.

Bir Renko grafiği, küçük fiyat değişikliklerini filtreleyerek temel fiyat trendini izole ettiğinden, Renko çizelgeleri, destek ve direnç seviyelerini belirlerken de çok yardımcı olabilir.

Hesaplama

Renko çizelgeleri her zaman kapanış fiyatlarına dayanır. Görüntülenecek minimum fiyat değişikliğini belirleyen bir "kutu boyutu" belirlersiniz.

Renko tuğlaları çizmek için, bugünün kapanışı, önceki tuğlanın (beyaz veya siyah) yüksek ve düşük değerleriyle karşılaştırılır:

Kapanış fiyatı, bir önceki tuğlanın en az kutu boyutu kadar üstüne çıkarsa, yeni sütunlara bir veya daha fazla beyaz tuğla çizilir. Tuğlaların yüksekliği her zaman kutu boyutuna eşittir.

Kapanış fiyatı, bir önceki tuğlanın en az kutu boyutu kadar altına düşerse, yeni sütunlara bir veya daha fazla siyah tuğla çizilir. Yine tuğlaların yüksekliği her zaman kutu boyutuna eşittir.

Fiyatlar kutu boyutundan daha fazla hareket ederse, ancak iki tuğla oluşturmaya yetmiyorsa, yalnızca bir tuğla çekilir. Örneğin, iki birimli bir Renko grafiğinde, fiyatlar 100'den 103'e hareket ederse, 100'den 102'ye yalnızca bir beyaz tuğla çizilir. Hareketin geri kalanı, 102'den 103'e, Renko grafiğinde gösterilmez.

İndirmesi Ücretsiz: Renko göstergesi

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

İlginç bir şeyler

Sergey Golubev , 2016.05.21 07:53

Renko_v1 - MetaTrader 5 için gösterge

====

Ticaret Bulmak için Renko Tuğlaları ve Hareketli Ortalamalar Nasıl Kullanılır

Konuşma Noktaları

- Renko çubukları gürültüyü filtrelemeye yardımcı olur

- Renko çubukları daha net giriş ve çıkışları ortaya çıkarır

- Hareketli Ortalamalar, girişleri belirlemek için bazı küçük ayar değişiklikleriyle Renko çubuklarıyla kullanılabilir

Trendi Forex piyasası gürültüsü olmadan görmek her yatırımcının hedefidir. Çoğu zaman, tüccarlar fiyat hareketinin kıvrımları ve dönüşleri ile kandırılırlar.Ayrıca, giriş ve çıkışları belirtmek için hareketli ortalamalar da kullanılabilir. Genellikle zamana bağlı hareketli ortalamaların fiyat bazlı bir grafik sistemi ile çalışabilmesi için birkaç ayarın değiştirilmesi gerekmektedir.

Renko grafiğine 13 dönemlik bir üstel hareketli ortalama eklemek için Gösterge Ekle menüsünden EMA'yı seçin ve ardından “Dönem sayısı” nı 13 olarak değiştirin.

Hem Renko çubuklarını hem de 13 dönemlik üstel hareketli ortalamayı gösteren yukarıdaki tabloya dikkat edin. Renko çubukları ve hareketli ortalama etrafında basit bir sistem oluşturulabilir. Renko fiyat çubukları hareketli ortalamanın altına düştüğünde ve kırmızıya döndüğünde, tüccarlar kısa girebilir ve Renko çubukları hareketli ortalamanın üzerine çıkana kadar trendde kalabilir.

Son mavi Renko tuğlasının hemen üzerine bir ilk durak yerleştirilebilir. Yukarıdaki örnekte her tuğlanın beş pip'e eşit olduğunu unutmayın. Yukarıdaki örnekte, kırmızı daireler, Renko çubuklarının hareketli ortalamanın altında geçtiği yeri işaretler. Bir tüccar, çubuklar hareketli ortalamanın altında kaldığı için bir dizi pipin toplanmış olabileceğini görebilir.

Öte yandan, Renko çubukları renk değiştirdiğinde ve hareketli ortalamanın üzerinde kesiştiğinde, tüccarlar son kırmızı Renko tuğlasının hemen altında uzun yerleştirme durağına girebilirler. Yukarıdaki grafikte yeşil dairelerde gösterilmektedir, puanlar Renko fiyat çubuklarının hareketli ortalamanın üzerinde hareket etmesi ve net bir satın alma sinyali oluşturmasıydı.

Renko çizelgeleri, zamanın boyutu olmadan, biraz alışmak biraz zaman alabilir. Ama bir kez onları asarsanız, mumlara geri dönmek zor olabilir. Hareketli bir ortalama eklemek, giriş ve çıkış için mükemmel sinyaller verir. Onları diğer göstergelerle birleştirmek, gürültü ve korkutucu fitiller olmadan ticaretin faydalarını artırabilir!