Alım-satım fırsatlarını kaçırıyorsunuz:

- Ücretsiz alım-satım uygulamaları

- İşlem kopyalama için 8.000'den fazla sinyal

- Finansal piyasaları keşfetmek için ekonomik haberler

Kayıt

Giriş yap

Gizlilik ve Veri Koruma Politikasını ve MQL5.com Kullanım Şartlarını kabul edersiniz

Hesabınız yoksa, lütfen kaydolun

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Finansal Video Eylül 2013'te İlginç Bir Şey

yenidijital , 2013.09.17 07:20

115. Forex Ticaretinin Temelleri Testi - Bilginizi Test EdinArtık ticaret akışlarının ve sermaye akışlarının forex piyasasını nasıl hareket ettirdiğine dair temel bir anlayışa sahip olduğumuz için, bir sonraki adım, odaklanacağımız her bir para birimine bakmak, böylece onların geçmişlerini ve yapısını anlayabilmemizdir. onların ekonomileri. Bunu anladığımızda, bireysel para birimlerinin en önemli itici güçlerinin hangi temel faktörler olduğu ve dolayısıyla tüccarlar olarak nelere dikkat etmemiz gerektiği netleşecektir.

Bununla birlikte, buna girmeden önce, herkesin ticaret akışlarının ve sermaye akışlarının forex piyasasını nasıl hareket ettirdiği (bu kursun 3. modülünde ele alınmıştır) ve tümü kapsanan aşağıdaki kavramlar hakkında sağlam bir anlayışa sahip olması çok önemlidir. ücretsiz ticaret temelleri kursumuzun 8. modülünde:

- Hepimizin iş döngüsünün ne olduğunu anlamamız gerekiyor.

- Para ve maliye politikası arasındaki fark.

- Merkez bankası nedir ve faiz oranlarını nasıl değiştirirler. Ticaretin temelleri dersinin 8. modülünde, Amerika Birleşik Devletleri'ndeki merkez bankası olan Federal Rezerv'i ele alıyoruz. İleride ele alacağımız merkez bankaları, Federal Rezerv ile ilgili para politikası konusunda ne kadar agresif oldukları, para politikasını yürütmek için kullandıkları yöntemler ve para politikasının oluşturduğu forex piyasasının tepkileri konusunda farklılık gösterebilir. , hangi merkez bankasına bakarsanız bakın temelde aynıdır.

- Ele alacağımız ilk para birimi ABD Doları olacak, bu nedenle ABD Ekonomisinin temel bileşenlerini iyi anlamalısınız.

Burada herkese, ücretsiz ticaret temelleri kursumun 8. modülünü ve bu kursun 3. modülünü geçtiyseniz, yanıtlamanız gereken bilgiye sahip olmanız gereken 10 soru vereceğim. Herkes için ilginç hale getirmeye yardımcı olmak için, bu dersin yorumlar bölümünde InformedTrades.com'da 10 sorunun tümüne doğru yanıtları gönderen ilk kişiye Kathy Lien'in mükemmel kitabı Day Trading the Currency Market'in ücretsiz bir kopyasını sunacağım. Bu videoyu Youtube'da izliyorsanız, videonun sağında InformedTrades'te bu derse bir bağlantı bulabilirsiniz. Tamam, işte başlıyoruz:

1. Enflasyon düşükse ve Merkez Bankası durgunluktan endişe duyuyorsa, beklenen para politikası tepkisi ne olur?

2. Hem enflasyon hem de büyüme yüksekse, beklenen para politikası tepkisi ne olur?

3. Bir merkez bankası faiz oranlarını yükseltirse, bunun o ülkenin para birimi üzerinde olması beklenen herhangi bir etkisi varsa, diğer her şey eşit olduğunda ne olur?

4. Eğer bir merkez bankası faiz oranlarını düşürürse, bunun o ülkenin para birimi üzerinde olması beklenen herhangi bir etkisi varsa, diğer her şey eşit olduğunda ne olur?

5. Bir ülkenin ithalatı artarsa ve diğer tüm ticaret ve sermaye akışları eşit kalırsa, bunun cari hesap üzerinde ne etkisi olur ve varsa para birimi üzerinde beklenen etkisi ne olur?

6. Bir ülkenin ihracatı artarsa ve diğer tüm ticaret ve sermaye akışları eşit kalırsa, bunun cari hesap üzerinde ne etkisi olur ve varsa para birimi üzerinde beklenen etkisi ne olur?

7. Bir ülke önemli bir altın ihracatçısıysa ve altının fiyatı bir yıl boyunca %50 artarsa, diğer her şey eşit olduğunda o ülkenin para birimi üzerinde herhangi birinin beklenen etkisi ne olur?

8. Japonya önemli bir petrol ithalatçısıdır ve Kanada önemli bir petrol ihracatçısıdır. Petrol fiyatı bir yıl boyunca %50 artarsa, bunun CAD/JPY döviz çifti üzerinde diğer her şeyin eşit olması üzerinde ne gibi bir etkisi olmalı?

9. ABD Doları temellerini takip eden tüccarlar, tüketicinin genel sağlığını yansıtan rakamlara özellikle dikkat ederler. Niye ya?

10. Geçmişte ABD Ekonomisi Sanayi Ekonomisi olarak anılırken, şimdi daha çok ________________ Ekonomisi olarak anılmaktadır.

Gün içi, momentum ve salıncak ticareti için RSI kullanma.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Göstergeler: Göreceli Güç Endeksi (RSI)

yenidijital , 2013.08.07 12:55

RSI Göstergesi Forex Ticaret StratejisiGöreceli Güç Endeksi veya RSI, Forex ticaretinde kullanılan en popüler göstergedir. 0-100 arasında salınım yapan osilatör göstergesidir. RSI, trend izleyen bir göstergedir. Trendin gücünü gösterir, 50'nin üzerindeki değerler yükseliş eğilimini, 50'nin altındaki değerler düşüş eğilimini gösterir.

RSI, bir para biriminin momentumunu ölçer .

RSI için merkez çizgisi 50'dir, merkez çizgisinin geçişi, yükselişten düşüşe geçişi gösterir ve bunun tersi de geçerlidir.

50'nin üzerinde, alıcılar satıcılardan daha büyük bir ivmeye sahiptir ve bir para biriminin fiyatı, RSI 50'nin üzerinde kaldığı sürece yükselmeye devam edecektir.

50'nin altında, satıcılar alıcılardan daha fazla ivmeye sahiptir ve bir para biriminin fiyatı, RSI 50'nin altında kaldığı sürece düşmeye devam edecektir.

Yukarıdaki örnekte, RSI 50'nin altındayken fiyat düşüş eğiliminde hareket etmeye devam etti. RSI 50'nin altında olduğu sürece fiyat düşmeye devam ediyor. RSI 50'nin üzerine çıktığında, momentumun satıştan alışa değiştiğini ve düşüş trendinin sona erdiğini gösterdi.

RSI 50'nin üzerine çıktığında fiyat yükselmeye başladı ve trend düşüşten yükselişe geçti. Fiyat yükselmeye devam etti ve sonrasında RSI 50'nin üzerinde kaldı.

Yukarıdaki örnekte, trendin yükseldiği durumlarda, bazen RSI aşağı doğru döner ancak 50'nin altına inmez, bu, tüm bu süre boyunca fiyat eğiliminin genel olarak yukarı yönlü olması nedeniyle bu geçici hareketlerin sadece bir düzeltme olduğunu gösterir. RSI 50'nin altına düşmediği sürece trend bozulmadan kalır. Bu, 50 işaretinin yükseliş ve düşüş arasındaki sinyali sınırlamak için kullanılmasının nedenidir.

RSI, varsayılan RSI dönemi olarak 14 günlük süreyi kullanır, bu, J Welles Wilders tarafından RSI'yı tanıttığında tavsiye edilen süredir. Forex yatırımcısının kullandığı diğer yaygın periyotlar 9 ve 25 günlük hareketli ortalamadır.

Kullanılan RSI periyodu, kullandığınız zaman çerçevesine bağlıdır, gündüz zaman çerçevesi kullanıyorsanız RSI 14 14 günü temsil ederken, 1 saat kullanırsanız RSI 14 14 saati temsil eder. Örneğimiz için 14 günlük hareketli ortalamayı kullanacağız, ancak alım satımınız için alım satım yaptığınız zaman çerçevesi ile gün periyodunu değiştirebilirsiniz.

RSI'yı Hesaplamak için :- Bir para biriminin yükseldiği gün sayısı, belirli bir zaman diliminde para biriminin düştüğü gün sayısıyla karşılaştırılır.

- Temel formüldeki pay, yukarı yönlü fiyat değişimi ile biten tüm seansların ortalamasıdır.

- Payda, o dönem için tüm düşüşlerin ortalamasıdır.

- Düşen günlerin ortalaması mutlak sayılar olarak hesaplanır.

- İlk RS daha sonra bir osilatöre dönüştürülür.

Bazen tek bir fiyat döneminde fiyattaki çok büyük yukarı veya aşağı hareketler, ortalamanın hesaplanmasını çarpıtabilir ve ani yükseliş şeklinde yanlış bir sinyal üretebilir.Merkez çizgisi: RSI için merkez çizgisi 50'dir. 50'nin üzerindeki bir değer, ortalama kazançlar ortalama kayıplardan daha büyük olduğu için bir para biriminin yükseliş aşamasında olduğu anlamına gelir. 50'nin altındaki değerler düşüş evresini gösterir.

Aşırı Alış ve Aşırı Satış Seviyeleri :Wilder, para birimlerinin aşırı genişletildiği seviyeleri 70 ve 30 olarak belirledi

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Göstergeler: Göreceli Güç Endeksi (RSI)

yenidijital , 2013.08.07 13:15

RSI Göstergesi Iraksama Ticareti Kurulumları

Diverjans, Forex yatırımcıları tarafından kullanılan ticaret kurulumlarından biridir. Bir grafiğe ve bir göstergeye daha bakmayı içerir. Örneğimiz için RSI göstergesini kullanacağız.

Bu kurulumu tespit etmek için, fiyatın yeni bir salınımı yüksek veya yeni bir salınımı düşük yaptığı, ancak RSI göstergesinin yapmadığı, fiyat ve momentum arasında bir sapma olduğunu gösteren iki grafik noktası bulun.

Örnek :

Aşağıdaki çizelgede iki çizelge noktası belirledik, A noktası ve B noktası (yüksek salınımlar)

Daha sonra RSI göstergesini kullanarak RSI tarafından yapılan yüksekleri kontrol ederiz, bunlar Grafik A ve B noktalarının doğrudan altındaki zirvelerdir.

Daha sonra grafikte bir çizgi ve RSI göstergesinde başka bir çizgi çiziyoruz.

Ayrışma nasıl belirlenir

Farklılığı tespit etmek için aşağıdakileri ararız:

Önce bu terimlerin çizimlerine bakalım

İki tür sapma vardır :

MACD, RSI, Stokastik - stok göstergeleri

Piyasada büyük etkisi olan bir dizi sayı keşfeden adam Fibonacci'yi duymuş olabilirsiniz. Peki kim bu Fibonacci arkadaşı ve bulguları pazarda neden bu kadar önemli?

Bu on üçüncü yüzyıl İtalyan adamının matematiksel bulguları, teknik analizde ve bilim adamları tarafından çok çeşitli alanlarda kullanılan faydalı bir teknik analiz aracı sağlamıştır. Piza'lı Leonardo olarak doğdu, ticaret camiasında Fibonacci olarak daha iyi bilinir. Fibonacci'nin en iyi bilinen eseri, bugün kullandığımız Arap sayı sistemini tanıttığı kabul edilen Liber Abaci'dir.

Fibonacci, Liber Abaci'de insan doğasının bir yansıması olduğu söylenen bir sayı dizisini tanıttı. Seri şu şekildedir: 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 ve sonsuza kadar. Seri, her sayının bir öncekine eklenmesiyle türetilir. Örneğin, 1+1=2 , 2+1=3, 3+2=5, 5+3=8, 8+5=13 vb.

Fibonacci düzeltmeleri , destek ve direncin piyasaya nereden girebileceğini gösteriyor. Bir pozisyona girmek veya pozisyon eklemek için de kullanılır.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Göstergeler: Fibonacci düzeltmesi

yenidijital , 2013.11.21 12:06

Fibonacci Düzeltmeleri ( stok çizelgeleri makalesine göre)

Tanıtım

Fibonacci Düzeltmeleri, potansiyel geri dönüş seviyelerini belirlemek için kullanılan oranlardır. Bu oranlar Fibonacci dizisinde bulunur. En popüler Fibonacci Düzeltmeleri %61.8 ve %38.2'dir. %38,2'nin genellikle %38'e ve 61,8'in %62'ye yuvarlandığını unutmayın. Bir ilerlemeden sonra, grafikçiler geri çekilme seviyelerini tanımlamak ve bir düzeltme veya geri çekilmenin kapsamını tahmin etmek için Fibonacci oranlarını uygular. Fibonacci Düzeltmeleri, bir düşüşten sonra karşı trend sıçramasının uzunluğunu tahmin etmek için de uygulanabilir. Bu düzeltmeler, genel bir strateji oluşturmak için diğer göstergeler ve fiyat kalıpları ile birleştirilebilir.

Sıra ve OranlarBu makale, Fibonacci dizisi ve Altın Oran'ın arkasındaki matematiksel özellikleri çok derinlemesine araştırmak için tasarlanmamıştır. Bu ayrıntı için başka birçok kaynak var. Bununla birlikte, birkaç temel bilgi, en popüler sayılar için gerekli arka planı sağlayacaktır. Pisa'dan bir İtalyan matematikçi olan Leonardo Pisano Bogollo (1170-1250), Fibonacci dizisini Batı'ya tanıtmasıyla tanınır. Aşağıdaki gibidir:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610……

Dizi sonsuza kadar uzanır ve birçok benzersiz matematiksel özellik içerir.

1.618, Phi olarak da adlandırılan Altın Oran veya Altın Ortalama anlamına gelir. 1.618'in tersi .618'dir. Bu oranlar doğada, mimaride, sanatta ve biyolojide bulunabilir. Robert Prechter, Elliott Wave Principle adlı kitabında, Smithsonian Magazine'in Aralık 1975 sayısından William Hoffer'dan alıntı yapıyor:

….618034'ün 1'e oranı, oyun kartlarının ve Parthenon'un, ayçiçeklerinin ve salyangoz kabuklarının, Yunan vazolarının ve uzayın sarmal gökadalarının şeklinin matematiksel temelidir. Yunanlılar sanatlarının ve mimarilerinin çoğunu bu orantı üzerine kurdular. Buna altın ortalama dediler.

Uyarı BölgeleriGeri çekilme seviyeleri, tüccarları veya yatırımcıları potansiyel bir trend dönüşü, direnç alanı veya destek alanı konusunda uyarır. Geri izlemeler önceki harekete dayanır. Bir sıçramanın önceki düşüşün bir kısmını geri alması beklenirken, bir düzeltmenin önceki ilerlemenin bir kısmını geri alması beklenir. Bir geri çekilme başladığında, grafik uzmanları izleme için belirli Fibonacci düzeltme seviyelerini belirleyebilir. Düzeltme bu geri çekilmelere yaklaştıkça, grafik uzmanları olası bir yükseliş eğilimine karşı daha uyanık olmalıdır. Grafik 1, Home Depot'un önceki ilerlemesinin yaklaşık %50'sini geri çektiğini gösteriyor.

Tersi, bir düşüşten sonra bir sıçrama veya düzeltici ilerleme için geçerlidir. Bir sıçrama başladığında, grafik uzmanları izleme için belirli Fibonacci düzeltme seviyelerini belirleyebilir. Düzeltme bu geri çekilmelere yaklaştıkça, grafik uzmanları olası bir düşüş eğilimine karşı daha uyanık olmalıdır. Grafik 2, önceki düşüşün yaklaşık %50'sini geri izleyen 3M'yi (MMM) göstermektedir.

Bu geri çekilme seviyelerinin kesin geri dönüş noktaları olmadığını unutmayın. Bunun yerine, potansiyel bir geri dönüş için uyarı bölgeleri olarak hizmet ederler. Bu noktada, tüccarlar, bir geri dönüşü belirlemek veya onaylamak için teknik analizin diğer yönlerini kullanmalıdır. Bunlar, şamdanları, fiyat modellerini, momentum osilatörlerini veya hareketli ortalamaları içerebilir.

Ortak Geri ÇekilmelerStockCharts'taki Fibonacci Düzeltme Aracı, dört ortak düzeltme gösterir: %23.6, %38.2, %50 ve %61.8. Yukarıdaki Fibonacci bölümünden %23,6, %38,2 ve %61,8'in Fibonacci dizisinde bulunan oranlardan kaynaklandığı açıktır. %50 düzeltme, bir Fibonacci sayısına dayanmaz. Bunun yerine, bu sayı, Dow Theory'nin Ortalamaların genellikle önceki hareketlerinin yarısını takip ettiği iddiasından kaynaklanmaktadır.

Derinliğe dayanarak, %23,6'lık bir geri çekilmenin nispeten sığ olduğunu düşünebiliriz. Bu tür geri çekilmeler, bayraklar veya kısa geri çekilmeler için uygun olacaktır. %38.2-50 aralığındaki geri çekilmeler orta olarak kabul edilecektir. Daha derin olmasına rağmen, %61.8'lik düzeltme altın düzeltme olarak adlandırılabilir. Ne de olsa Altın Oran'a dayanıyor.

Sığ düzeltmeler meydana gelir, ancak bunları yakalamak için daha yakından izleme ve daha hızlı tetik parmağı gerekir. Aşağıdaki örneklerde 3-9 ayı kapsayan günlük grafikler kullanılmaktadır. Odak, ılımlı düzeltmeler (%38,2-50) ve altın düzeltmeler (%61,8) üzerinde olacaktır. Ek olarak, bu örnekler, bir geri dönüşü teyit etmek için düzeltmelerin diğer göstergelerle nasıl birleştirileceğini gösterecektir.

Orta Düzeyde Geri ÇekilmelerGrafik 3, önceki ilerlemenin %38'ini geri alan bir düzeltme ile Hedefi (TGT) göstermektedir. Bu düşüş aynı zamanda düzeltici hareketler için tipik olan düşen bir kama oluşturdu. Kombinasyon geri dönüş alarmını yükseltti. Chaikin Money Flow, Haziran sonunda hisse senedinin artmasıyla pozitife döndü, ancak bu ilk tersine çevirme girişimi başarısız oldu. Evet, başarısızlıklar olacaktır. Temmuz ortasındaki ikinci geri dönüş başarılı oldu. TGT'nin boşlukta kaldığına, kama trend çizgisini kırdığına ve Chaikin Money Flow'un pozitife döndüğüne (yeşil hat) dikkat edin.

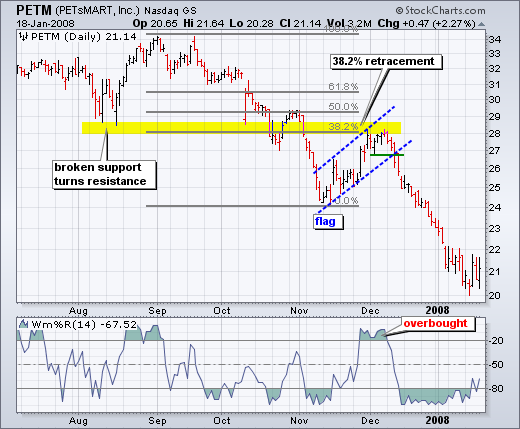

Grafik 4, Petsmart'ı (PETM) ortalama %38'lik bir geri çekilme ve diğer sinyallerin bir araya geldiğini göstermektedir. Eylül-Ekim'deki düşüşün ardından hisse senedi, Kasım ayında 28'e geri döndü. %38'lik geri çekilmeye ek olarak, bu alanda kırılan desteğin dirence dönüştüğüne dikkat edin. Kombinasyon, olası bir geri dönüş için bir uyarı görevi gördü. William %R, -20%'nin üzerinde işlem görüyordu ve aynı zamanda aşırı alım yaptı. Daha sonraki sinyaller geri dönüşü onayladı. İlk olarak, Williams %R -%20'nin altına geri döndü. İkincisi, PETM yükselen bir bayrak oluşturdu ve Aralık ayının ikinci haftasında keskin bir düşüşle bayrak desteğini kırdı.

Altın Geri DönüşlerGrafik 4, Pfizer'in (PFE) %62'lik geri çekilme seviyesinin yakınında dibe vurduğunu gösteriyor. Bu başarılı sıçramadan önce, %50'lik geri çekilmeye yakın başarısız bir sıçrama oldu. Başarılı bir geri dönüş, yüksek hacimli bir çekiçle gerçekleşti ve birkaç gün sonra bir kırılma ile devam etti.

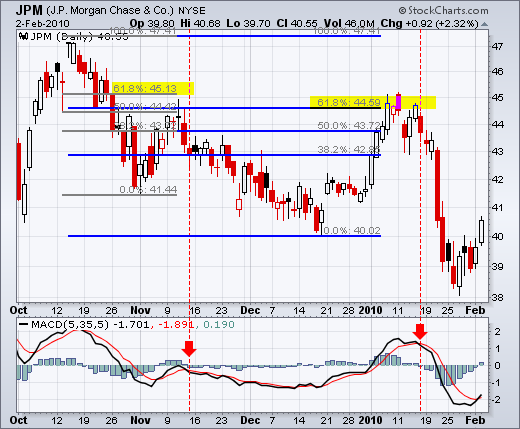

Grafik 5, JP Morgan'ın (JPM) %62'lik geri çekilme seviyesinin yakınında zirve yaptığını gösteriyor. %62'lik düzeltmeye yönelik artış oldukça güçlüydü, ancak MACD'den gelen bir geri dönüş onayı ile direnç aniden ortaya çıktı (5,35,5). Kırmızı mum çubuğu ve düşüşteki boşluk, %62'lik geri çekilmeye yakın direnci doğruladı. 44.5'in üzerine iki günlük bir geri dönüş oldu, ancak MACD sinyal çizgisinin (kırmızı noktalı çizgi) altına indiği için bu sıçrama hızla başarısız oldu.

SonuçlarFibonacci düzeltmeleri genellikle bir düzeltmenin sonunu veya bir karşı trend sıçramasını belirlemek için kullanılır. Düzeltmeler ve karşı trend sıçramaları, genellikle önceki hareketin bir kısmını takip eder. %23.6'lık kısa geri çekilmeler meydana gelirken, %38.2-61.8'lik oran daha fazla olasılığı kapsıyor (%50 ortada). Bu bölge büyük görünebilir, ancak bu sadece bir geri dönüş uyarı bölgesidir. Bir geri dönüşü onaylamak için başka teknik sinyallere ihtiyaç vardır. Ters dönüşler, mum çubukları, momentum göstergeleri, hacim veya grafik desenleri ile onaylanabilir. Aslında, ne kadar doğrulayıcı faktör olursa, sinyal o kadar sağlam olur.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Göstergeler: Fibonacci düzeltmesi

yenidijital , 2014.01.31 11:05

3 Adımlı Geri Çekme Stratejisi ( dailyfx makalesinden uyarlanmıştır)

Trend Çizgisi Bul

Bir fiyat dalgalanması ticareti yapmayı düşünmeden önce, destek veya direncin yanı sıra piyasa yönünü de bulabilmemiz gerekir. Bu sorun bir trend çizgisi oluşturarak çözülebilir. Bu alanlar, ya en yükseklere ya da en düşüklere bağlanarak ve ardından çizelgede yönlerini tahmin ederek bir çizelgede bulunabilir. Düşüş trendinde tüccarlar, trend çizgisi direnci altında fiyat hareketinin düştüğünü, yükseliş trendinde ise fiyatların trend çizgisi desteğinin üzerinde ilerlemesini beklemelidir.

Fibonacci Düzeltmeleri

Piyasa yönü ve trend çizgisi direnci belirlendikten sonra, piyasaya girmek için bir alan belirlememiz gerekiyor. Bu, bir Fibonacci düzeltmesi kullanarak bir direnç izdihamı bularak yapılabilir. Bu geri çekilme değerleri, bir düşüş trendinde yüksek/düşük salınımdan ölçüldüğü üzere önceki hareketin yüzdesi olarak görüntülenir. Daha önce çizilen trend çizgimize çok benzer şekilde, bu düzeltmeler piyasanın dönebileceği alanları belirleyebilir. Yatırımcılar, bu iki değerin nerede birleştiğini görmeli ve ardından piyasaya girmeyi planlamalıdır.

Çıkış Pozisyonları

Artık bir fiyat dalgalanmasıyla piyasaya girmek için bir planımız olduğuna göre, tüccarların piyasadan ne zaman çıkma zamanının geldiğini belirlemesi gerekecek. Bu her zaman başarılı bir stratejinin üçüncü ve son adımıdır! Riski yönetmek için, tüccarlar önce nerede bir durdurma emri oluşturacaklarını düşünmelidir. USDJPY günlük grafiği gibi bir düşüş trendinde, tüccarlar bu değeri direncin üzerine yerleştirmeyi düşünmelidir. Aşağıdaki grafikte, stop emirleri direncin dışında, mevcut trend çizgimizin ve önceki yüksek salınımımızın üzerine yerleştirildi.

Videonun tam metni:

==========

Temel Kurulumlar ve Yerleştirmeyi Durdur

Çoğu fiyat hareketi tüccarı, önceden belirlenmiş bir zararı durdur seviyesi ve bir kar al veya hedef seviyesi ile alım veya satım durdurma emirleri verir. Alış veya satış durağı, fiyatın doldurulacak sipariş için ulaşacağı seviyeyi belirler; stoploss seviyesi, bir tüccarın pozisyonu kapatmadan önce kabul edeceği kayıp marjını belirler; Kar al seviyesi, başarılı bir pozisyonun otomatik olarak kapatılacağı seviyeyi belirler.

Temel olarak stop ettiğiniz yere göre riski belirlersiniz ve bu risk düzeyine göre hedefinizi belirlersiniz; Genellikle, tüccarlar en az 1:3 risk/ödül oranı hedefleyeceklerdir, ancak scalpers ve daha kısa zaman dilimlerinde ticaret yapanlar genellikle daha küçük oranları kabul etmek zorunda kalırlar.

Alış veya satış durdurma veya giriş seviyesi, tipik olarak önemli bir destek veya direnç seviyesine ayarlanır, böylece yalnızca fiyat kesin olarak istenen yönde kırıldığında doldurulur; Tüccarlar, emirlerinde stratejik giriş seviyeleri belirleyerek, piyasanın momentumu ile işlemlere girmelerini sağlayabilirler.

Belki de en temel kurulum, önceki çubukta bir açılış ve kapanışı ve mum gövdesinin uzunluğunun en az 3 katı olan ve önceki çubukların seviyelerinin ötesine uzanan bir fitili olan pinbardır.

Uzun fitil ve kısa gövde, tüccarların fiyatı bir yönde itmek için güçlü bir girişimde bulunduğunu, ancak fiyatın daha önceki seviyelere döndüğünü ve genellikle trend yönünde bir tersine dönüş olasılığını işaret ettiğini ima eder.

Bir pinbar ticareti yapmanın temel yolu, stoploss seviyesini fitilin ucuna yerleştirmek ve giriş seviyenizi yükseliş senaryosunda gövdenin üzerine ve düşüş senaryosunda gövdenin altına yerleştirmektir. hedef, genellikle bir yükseliş senaryosunda bir direnç seviyesinde veya bir düşüş senaryosunda bir destek seviyesinde, stop loss tarafından temsil edilen risk seviyesine göre belirlenir.

Diğer bir temel strateji, içteki çubuktur, bir önceki çubuğun içerdiği bir çubuk veya bir dizi çubuktur; Küçülen mum boyutu konsolidasyon anlamına geldiğinden, mevcut eğilimin güçlü bir şekilde devam etmesi veya tersine çevrilmesi gibi büyük bir hareketin yolda olduğu anlamına gelebilir. Fiyat yönü belirsiz olduğundan, tüccarlar genellikle iç çubuğun her iki tarafına da emir verir, böylece aşağı yönlü bir hareket satışı tetikler ve yukarı yönlü bir hareket alımı tetikler. İç çubuğun en yüksek veya en alçak noktasının hemen ötesinde liberal bir giriş noktası belirlenir; daha muhafazakar bir giriş noktası, önceki ana çubuğun açılışında veya kapanışında olacaktır.

İç çubuklar, daha hızlı grafiklerde çok yaygın olduklarından, daha geniş zaman dilimi çizelgelerinde işlem yapmak için daha etkilidir.

İki Örnek

Sonuç olarak, tüccar Simit Patel'den iki gerçek doldurulmuş siparişimiz var. İlki, 6 Ocak'ta Kanada Doları/İsviçre Frangı çiftine, her ikisi de tarihi direnç seviyeleri olan .85995'te stop loss ile siyah çizgiyi .85341'den satmak için verilen pin-bar tarzı bir emirdir. kar al seviyesi .823333 olarak belirlenmiştir.

Daha sonra simit siparişinin aynı gününde fiyatın .85341'de satış durdurma seviyesine ulaştığını ve simit'in hedef seviyesi olan 8.23333'e neredeyse tam olarak düştüğünü görebiliriz.

Bu ikinci ticaret, 12 Aralık'ta euro/İngiliz sterlini çiftinde bar içi tarzda siparişte yer alıyor. Simit sat stop emrini siyah çizgide .84026'ya, zararı durdur emrini kırmızı çizgide .84750'ye ve hedefini yeşil çizgiye .80978'e indiriyor. emri verildikten sonra fiyatın, fiyatta büyük bir tersine dönmeden hemen önce sat stop emrine ulaştığını görebiliriz, bu da fiyat tekrar yükselmeye başladığında Simit'in .82800 civarında kar elde etmesine izin verir.

==========

Fiyat Davranışı için Temel Şartlar:

Trend : 2 art arda daha yüksek tepe ve dip (yükseliş trendi) / 2 art arda daha düşük tepe ve dip (düşüş trendi)

Olumlu bir trend için diğer isimler: koş/boğa koşusu/ralli

Negatif bir eğilim için diğer isimler: düşüş/düşme/düşme

Alım Satım aralığı : Piyasa, tek bir yönde kesin bir eğilim oluşturmadan tutarlı bir aralıkta yukarı ve aşağı hareket eder.

Konsolidasyon : Piyasa yönsüz hale geldikçe fiyat hareket aralığı daralır.

Ters : piyasa, önceki trendin tersi yönde hareket eder ve bu trendin sonunu ima eder.

Geri izleme : Trend sonunda eski haline getirilmeden önce piyasa bir miktar önceki trendin tersi yönde hareket eder.

2 Girişim Kuralı : Piyasa bir şeyi iki kez yapmaya çalışırsa ve başarısız olursa, tam tersinin olacağı fikri

Destek ve Direnç

Bir ticaret aralığında, hatta bir trend içinde, fiyat hareketi, sıklıkla, geçmişte önemli dönüm noktaları olan seviyelerden etkileniyor veya bunlara bağlı görünüyor; fiyat hareketi tüccarlarının çizelgelerinde, bu seviyeler gelecekteki fiyat hareketine potansiyel destek ve direnç sunan çizgiler olarak işaretlenir; cari fiyatın üzerine çizilen çizgiler direnç, altına çizilen çizgiler destektir. Bu seviyelerden herhangi biri kırılırsa, çizginin işlevi tersine çevrilir, bu nedenle, örneğin, fiyat bir direnç çizgisini geçerse, bu çizgi artık gelecekteki fiyat hareketi için bir destek çizgisi olarak anlaşılabilir.

Destek ve direnç çizgileri tipik olarak yataydır, ancak bir trend boyunca çapraz olduklarında trend çizgileri olarak bilinirler.

Örnek olarak (videoya bakın), euro ABD doları çiftinin bu tablosunda bazı önemli destek ve direnç seviyeleri işaretledim. 1,34 civarındaki bu en düşük seviye, Eylül ortasındaki ilk eğilimin durdurulduğu ve kısa bir süre düşüşe geçtiği nokta olarak belirlendi. İlk boğa ayı bu seviyede zirveye ulaştıktan sonra, iki düşüş çubuğu, 16 Eylül'deki kırılmadan önce aynı seviyeden direnç yaşıyormuş gibi maksimuma çıkıyor. Bu noktada direnç desteğe dönüşüyor ve iki ay sonra, Kasım ortasında bu destek seviyesinin test edildiğini ve ayın geri kalanında fiyat tekrar yükselirken korunduğunu görebiliriz. Açıkladığım iki deneme kuralını hatırlarsanız, bu en yüksek direnç seviyesi yaklaşık 1.383 ile eylemde olduğunu görebiliriz. Bu çizgiyi çizeriz çünkü bu grafiğin başından Ekim sonuna kadar uzanan yükseliş eğiliminin yüksekliğini temsil eder. Aralık ortasındaki bir sonraki trend zirvesinde fiyatın bu seviyeye yakın geri döndüğünü görebilir ve son olarak ay sonunda bu mumun fitili ile test edebiliriz. Seviyeye ulaşıldığından, ancak fiyat kesin olarak kırılmadığından, iki deneme kuralına dayalı bir geri dönüş bekleyebiliriz ve Aralık ayının sonundan bu yana tam olarak gördüğümüz şey bu.

Bu nedenle, bir ticaret aralığında destek ve direnci etkili bir şekilde kullanmanın arkasındaki temel fikir, destek seviyesinde satın almak ve bir yükseliş trendinde dirençte satmak veya bir düşüş trendinde dirençte satmak ve destekte satın almaktır; bu nedenle, yerleşik seviyelerde bir kırılma olmasını ummuyoruz çünkü bir kırılma, piyasanın gelecekteki performansına ilişkin güvenli bahislere izin verecek kadar öngörülebilir şekilde davranmadığı anlamına geliyor. Bunun yerine, en muhafazakar veya güvenilir alım satımlar, piyasa tanımlanabilir destek ve direnç seviyeleri arasında dalgalandıkça meydana gelen ve yükseliş trendinde, düşüş bacağının geri çekilmesi fiyatları bir destek seviyesine getirdiğinde satın almanıza ve ardından satmanıza izin veren alım satımlardır. fiyat direnç seviyesine döndüğünde veya düşüş trendinde, fiyat güvenilir bir direnç seviyesinde maksimuma ulaştığında satmak için. Bir yükseliş trendinde satın almak ve bir düşüş trendinde satmak istememizin nedeni, fiyat hareketi ticaretinin tamamen oranları oynamakla ilgili olmasıdır, bu nedenle trende karşı değil, trendle işlem yapmak genellikle daha iyi bir fikirdir çünkü bir trendin istatistiksel olarak devam etmesi daha olasıdır. tersine çevirmekten

Bu nedenle, bazı temel kurulumlara geçmeden ve yerleştirmeyi durdurmadan önce, artık bir destek ve direnç hissine sahip olduğumuza göre, burada birkaç önemli terim daha var.

Break-out : piyasa bir ticaret aralığından veya bir direnç seviyesinden çıkar

Clear-out : Piyasanın bir yöndeki patlamasını hızlı bir şekilde ters yöndeki hareketi takip eder.

Gerileme : yukarıda bir aradan sonra geri çekilme

Geri çekme : aşağıda bir aradan sonra geri çekilme

Ticaret planınızı ve ticaret uygulamalarınızı olabildiğince basit tutmanın değerine giriş. Bazı tüccarların halihazırda işe yarayan bir stratejiyi karmaşıklaştırma tuzağına nasıl düştükleri ve bunu kendiniz yapmaktan nasıl kaçınacağınız üzerine tartışmalara gireceğim. Basit tutun, gerçek tutun ve son olarak karlı tutun.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

basın Özeti

yenidijital , 2014.03.29 12:05

USDJPY Temelleri ( dailyfx makalesine göre)

Japon Yeni için Temel Tahmin : NötrForex Ticaret Videosu: Yen Çaprazları ve S&P 500 Kontrol Edildi Düşük, Kırılma Riski? :

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

basın Özeti

yenidijital , 2014.03.29 12:33

Forex Strateji Videosu: Plana Bağlı Kalın...Özellikle Ticaret Açıkken• Ticaret zaten başladıktan sonra birçok ticaret tuzağı meydana gelir

• Ticareti alma nedeni buharlaştığında, olasılıklar hızla kaybolur

• GBPUSD ve EURUSD örnekleriyle cezbedici şeylere, tehlikelere ve doğru aramalara bakıyoruz.

Temel, teknik ve piyasa koşullarının meziyetleri nedeniyle gündeme gelen bir işlem, olasılıkları lehimize çevirmelidir. İstisnalar yaptığımızda stratejimiz bozulmaya başlar. Hiçbir temel şansa veya olaya dayalı oynaklığa sahip olmayan, fiyatta tanımlanabilir bir rehberlik içermeyen, baştan çıkarıcı teknik kurulumlar, kârlılığımızdan ziyade duygularımıza hitap ediyor. Ancak plana bağlı kalmak sadece uçuş öncesi kontrol için değildir. Birçoğu, ticaretin ortasında planı değiştirecek veya umuda dönmek için değişen koşulları görmezden gelmeye karar verecek. Umut bir ticaret planı değildir. Hafta sonu Strateji Videosunda GBPUSD ve EURUSD örneklerini kullanarak hem işlem öncesinde hem de işlem sırasında plana bağlı kalmanın ne kadar önemli olduğuna bakıyoruz.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

basın Özeti

yenidijital , 2014.03.29 18:43

31 Mart 2014 Haftası Ham Petrol Tahmini, Teknik AnalizHafif tatlı ham petrol piyasası hafta boyunca yükseldi ve tekrar 100$ seviyesinin oldukça üzerine çıktı. Geçen haftanın bir çekiç oluşturmuş olması, daha yükseğe çıkabileceğimize dair bir ipucuydu, ancak asıl doğrulama, o mumun tepesini temizlediğimizde geldi. Görünüşe göre piyasa hala biraz yükselişte ve sonuç olarak, yeterli zaman verildiğinde büyük olasılıkla 104.50$ seviyesine doğru gideceğiz. Bu pazarın düşüşlerde satın alınabilecek bir pazar olacağını düşünüyoruz, çünkü aşağıda çok fazla destek var.

Bununla birlikte, 105 dolar seviyesinin büyük direnç olmaya devam edeceğine inanıyoruz ve sonuç olarak bölgenin büyük olasılıkla biraz satışa neden olacağını düşünüyoruz. Bu alanın üzerinde bir kırılma, piyasayı çok daha yükseğe çıkmak için serbest bırakması açısından elbette önemli olacaktır, ancak günün sonunda hala bu konuya gelmeden önce biraz daha gidilmesi gerektiğine inanıyoruz. Biz boğayız.

Brent

Brent piyasaları da hafta boyunca yükseldi, ancak hafif tatlı ham petrol piyasası kadar yükselişte görünmüyor. Yine de, yeterli zaman verildiğinde 112 dolar seviyesine doğru ilerliyoruz, ancak 108.50 dolar civarında bir miktar dalgalanma beklesek de, bu alan aslında geçen hafta biraz dirence neden oldu.

Bu noktada herhangi bir geri çekilme, alıcıların piyasaya girmesi gerektiği için nispeten olumlu bir şey olarak sonuçlanmalıdır. 105$ seviyesi, geçen sefer piyasayı yukarı itmek için yeterli desteği sundu ve durumun böyle olmaya devam edeceğine inanıyoruz. Tüm bunları söyledikten sonra, bu noktada geri çekilsek bile, bu pazarın bir şekilde desteklendiğini tamamen tahmin edebiliriz. Bunu göz önünde bulundurarak, satış yapmakla ilgilenmiyoruz ve nihayetinde yukarıda belirtilen 112 $ seviyesine ulaşacağımıza inanıyoruz, ancak biraz kestirmek gerekebilir.