Bu, yatırımcıların vadeli işlemler yaparken ödediği işlem maliyetlerini kapsayan ücretsiz çevrimiçi vadeli işlem kursundaki bir sonraki derstir.

========

Bir vadeli işlem sözleşmesi, gelecekte belirli bir tarihte veya daha önce bir malı bugün üzerinde anlaşılan bir fiyattan satın alma veya satma yükümlülüğüdür. “Emtia” terimi genellikle mısır, gümüş gibi sözleşmelere atıfta bulunulurken kullanılırken, finansal araçları ve hisse senedi endekslerini de içerecek şekilde tanımlanmaktadır. Vadeli işlem endüstrisinin faydalarından biri, sözleşmelerin alıcılara ve satıcılara kolaylık sağlamak için organize ve düzenlenmiş bir borsada işlem görmesidir.

Borsada işlem gören vadeli işlemler birkaç önemli ekonomik fayda sağlar, ancak en önemlilerinden biri, emtiaların ve finansal araçların fiyat riskini transfer etme veya yönetme yeteneğidir. Basit bir örnek, buğdaydaki fiyat artışıyla ilgilenen bir fırıncı, buğdayda vadeli işlem sözleşmesi satın alarak riskinden korunabilir.

Tüm vadeli işlem sözleşmeleri fiziksel teslimat sağlamaz, bazıları nihai bir nakit ödeme gerektirir. Çoğu durumda, alım veya satım yükümlülüğü, pozisyonun tasfiye edilmesiyle dengelenir. Örneğin, 1 S&P500 e-mini sözleşmesi satın alırsanız, pozisyonu dengelemek için 1 S&P500 e-mini sözleşmesi satmanız yeterlidir. Ticaretten elde edilen kar veya zarar, alış ve satış fiyatı arasındaki farktan işlem maliyetlerinin düşülmesidir. Vadeli işlem sözleşmelerindeki kazanç ve kayıplar günlük olarak hesaplanır ve her gece aracı kurum tablosuna yansıtılır. Bu işlem, günlük nakit mutabakatı olarak bilinir.

ABD vadeli işlem ticareti, Emtia Vadeli İşlemler Ticaret Komisyonu (CFTC) ve Ulusal Vadeli İşlemler Birliği (NFA) tarafından düzenlenir. CFTC, Emtia Borsası Yasası kapsamındaki düzenlemeleri benimseyen ve uygulayan ve endüstri özdenetim kuruluşlarını izleyen Washington, DC merkezli bağımsız bir federal kurumdur. Ana ofisi Chicago'da bulunan NFA, programları endüstri profesyonellerinin kaydı, belirli tescil ettirenlerin denetimi ve tahkimi içeren endüstri çapında bir özdenetim kuruluşudur.

========

64. Bölüm: Hareketli Ortalama Zarflar: Basit Ama Etkili Trend Göstergeleri!

yenidijital , 2013.11.29 06:48

Hareketli Ortalama Zarflar (çevrimiçi ticaret kavramları makalesine göre)Hareketli Ortalama Zarflar, hareketli bir ortalama artı ve eksi belirli bir kullanıcı tanımlı yüzde sapmasından oluşur. Hareketli Ortalama Zarflar, aşırı alım veya aşırı satım koşullarının bir göstergesi, fiyat eğiliminin görsel temsili ve fiyat kırılmalarının bir göstergesi olarak hizmet eder. Hareketli Ortalama Zarflar göstergesinin girdileri aşağıda paylaşılmaktadır:

- Hareketli Ortalama : Hem en yüksek hem de en düşük değerlerin basit bir hareketli ortalaması. (genellikle 20 dönem, ancak teknik analistler arasında değişir; ayrıca, bir kişi hareketli ortalamayı hesaplarken iki yerine yalnızca kapanış kullanabilir)

- Üst Bant : Yükseklerin hareketli ortalaması artı kullanıcı tanımlı yüzde artışı (genellikle %1 ve %10 arasında).

- Alt Bant : Düşüklerin hareketli ortalaması eksi kullanıcı tanımlı bir yüzde (yine, genellikle %1 ve %10 arasında).

Nasdaq 100 ETF (QQQQ) grafiği, hem %1 hem de %2 yüzde bantlarıyla 20 günlük hareketli ortalamayı gösteriyor:

QQQQ'ların yukarıdaki grafiğinde fiyat trend değil. Piyasaların trend olmayan aşamalarında, Hareketli Ortalama Zarflar, aşırı alım ve aşırı satım göstergeleri oluşturur.

- Hisse senedi fiyatı alt zarfı geçtiğinde ve zarfın içinde kapandığında satın alın.

- Hisse senedi fiyatı üst zarfı geçtiğinde ve ardından zarfın içinde tekrar kapandığında sat.

Hisse senedi fiyatları durağan ve konsolide olduğunda, bir yönde veya diğerinde kırılırlar.

- Fiyatlar üst zarfın üzerine çıktığında satın alın.

- Fiyatlar alt zarfın altına düştüğünde, sat.

Yukarıda QQQQ'ların grafiğinde yukarı yönlü bir fiyat kırılmasının bir örneği gösterilmektedir. Sağ tarafta, QQQQ'lar %2 fiyat bandının üzerine çıktı.

Fiyat Trend GöstergesiFiyattaki yeni bir eğilim, genellikle, yukarı yönlü bir fiyat eğilimi için üst bandın üzerinde devam eden bir fiyat kapanışı ile yukarıda belirtildiği gibi bir fiyat kırılması ile belirtilir. Alt bandın altında devam eden bir fiyat kapanışı, yeni bir aşağı yönlü fiyat eğilimine işaret edecektir.

QQQQ's grafiğinde fiyat kırılmasının ardından kapanış fiyatı üst bandın üzerinde kapanmaya devam etti; bu, bir fiyat trendinin nasıl başladığına dair güzel bir örnek. Kısa bir süre sonra, fiyat Hareketli Ortalama Zarflara geri dönecek, ancak Hareketli Ortalama Zarflar olumlu bir yöne gidecek ve eğilimi kolayca yukarı doğru belirleyecek.

Hareketli Ortalama Zarflar, eğilimleri ve trend kırılmalarını belirlemek ve aşırı alım ve aşırı satım koşullarını belirlemek için yararlı bir teknik analiz aracıdır. Bollinger Bantları ve Keltner Kanalları gibi oynaklığa uyum sağlayan diğer benzer göstergeler de araştırılmalıdır.

17. Forex'te Stokastik göstergesiyle nasıl işlem yapılır?

Bu Forex eğitim videosunda Stokastik göstergesinin nasıl takas edileceğini tartışıyoruz. Onu takas etmenin üç ana yolunu tartışıyoruz ve hangisinin size en uygun olduğuna karar vermek size ve kişiliğinize kalmış.

Göstergeler: Stokastik Osilatör

yenidijital , 2013.10.09 07:23

Stokastik ile Forex Trend Ticaret Girişlerini Belirleme

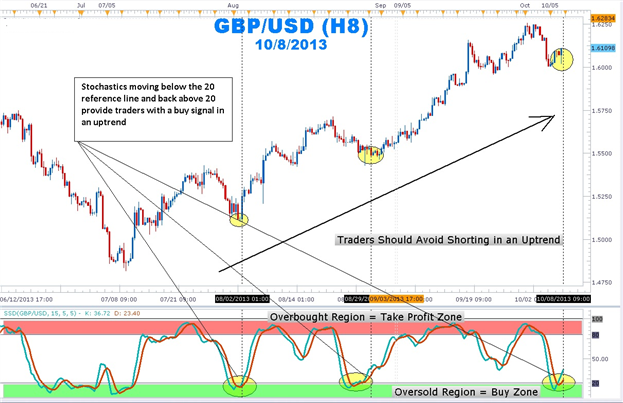

- Yükseliş trendi, daha yüksek tepeler ve daha yüksek diplerden oluşur. Yatırımcılar, trenddeki bu düşük destek noktalarındaki girişleri ödüllendirmek için mükemmel risk bulmak için Stokastik'i kullanabilir.

- Bir düşüş trendi, daha düşük tepeler ve daha düşük diplerden oluşur. Forex yatırımcıları, bu direnç yüksek noktalarında girişleri ödüllendirmek için mükemmel risk bulmak için Stokastik'i kullanabilir

- Stokastik, bir forex yatırımcısını durakları sıkılaştırması, pozisyon boyutunu küçültmesi veya bir trend ticaretinde bir kez kar elde etmesi konusunda uyarmak için kullanılabilir.

Açık farkla, baskın günlük trend yönünde ticaret yapan tüccarlar, karşı trend ticareti yapanlardan daha yüksek bir başarı yüzdesine sahiptir. Forex piyasasının en büyük cazibe merkezlerinden biri, yatırımcılara girişlerini hassas bir şekilde zamanlamaları ve riski sınırlamak için koruyucu stoplar kullanmaları durumunda yüzlerce pip yapma potansiyeli sağlayan uzun trendler ile karakterize edilir.

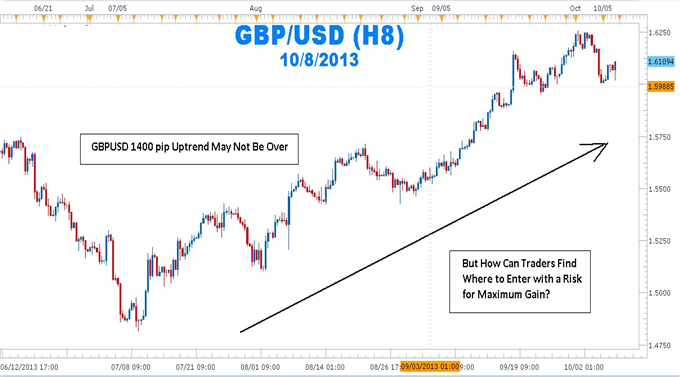

Ancak Tüccarlar Maksimum Kazanç Riski ile Nereye Gireceklerini Nasıl Bulabilir?

"Trend sona erene kadar senin dostundur" mantrası birçok ticaret kitabında bulunabilir, ancak görünüşe göre birçok forex yatırımcısı trendi dostları haline getirmedi ve bazı durumlarda trend düşman haline geldi. Trende doğru bir şekilde girmiş olan tüccarlara verilen piplerin alıcı tarafında olmak yerine, birçok tüccar trendle savaşırken ticaretin “veren” tarafında olmuştur.

İnsanlar ideal eşleşmelerini bulmak için çevrimiçi flört hizmetlerine döndüklerinden, forex yatırımcıları, trendi tekrar arkadaşları haline getirmenin bir yolu olarak stokastiğe dönebilirler.

Günlük grafikte bir yükseliş trendinde, stokastik %K ve %D çizgileri yatay '20' referans çizgisinin altına hareket ediyor ve 20 çizgisinin üzerine geri dönüyor, kâr alma düzeltmesinin sona erdiğini gösteriyor. Stokastik çaprazlama da bize alıcıların piyasaya yeniden girmeye başladığını söylüyor. Ayrıca bu iyi bir desteğin olduğunu gösteriyor.

Stokastik Kullanarak Trendle Nasıl Ticaret Yapılır?

Sabır, trendle ticaret yapmaya çalışırken oyunun adıdır. Trende çok erken girmek, tüccarları büyük düşüşlere maruz bırakabilir. Çok geç girmek, salınım tamamlanmadan önce kar miktarını azaltır.

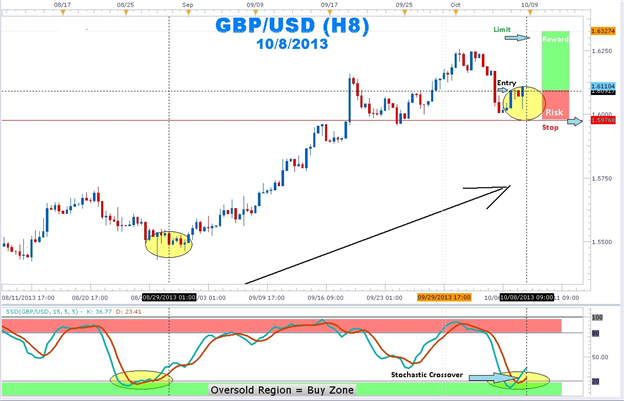

“Goldilocks” girişinin çok erken ve çok geç olmadığını bulmak için stokastik göstergesini kullanın. Güçlü bir yükseliş trendi bulunduğunda, 15, 5, 5 ayarlarıyla stokastiğin 20 yatay referans çizgisinin altındaki aşırı satım bölgesine geçmesini bekleyin. Ardından, %K ve %D çizgilerinin 20 çizgisinin üzerine çıkmasını bekleyin. Son düşük seviyenin birkaç pip altına yerleştirilmiş bir stop ile uzun girin. Durak boyutunun en az iki katı için bir sınır belirleyin.

Yükselen bir pozisyondayken, tüccarlar mümkün olduğunca fazla kâr elde etmeye çalışacaklardır. Tüccarlar genellikle açık pozisyonlarından kar alırlar veya stokastik aşırı alım bölgesine girdiğinde iz durur. Stokastik aşırı alım bölgesinde olsa bile bir forex döviz çiftinin yeni zirveler yapmaya devam edebileceğini unutmamak önemlidir.

Bir dahaki sefere bir trend gördüğünüzde ve onu nasıl "arkadaşınız" yapacağınızı bilmiyorsanız, bırakın stokastik gösterge sizi tanıştırsın! Bu dalgalanmalar stokastik tarafından vurgulandığında, durdurma yerleştirme de daha kolay hale gelir. Bir yükseliş trendindeki stokastik geçişler, girişlerinizi ana trende katılmak için belirlemenize yardımcı olabilir.

19. Forex'te trend çizgileriyle nasıl işlem yapılır?

Bu Forex eğitim videosunda, piyasa yukarı ve aşağı doğru hareket ederken trend çizgilerinin nasıl alınıp satılacağını tartışıyoruz. Trend çizgilerinin nasıl çizileceği, hedeflerin nasıl belirleneceği ve kayıpların nasıl durdurulacağı hakkında ayrıntılı talimatlar sunarken, aynı zamanda sahte trend çizgilerine yakalanmamaya da odaklanıyoruz.

yenidijital , 2013.10.09 18:20

Trend Çizgileri ile İşlem Yaparken Nasıl Çıkılır?

Konuşma Noktaları:

- Yatırımcılar, ticaret girişleri kadar çıkış planlarına da odaklanmalıdır.

- Trend çizgisi tüccarları, stop zararlarını en yakın destek veya direnç seviyesinin ötesine ayarlayabilir ve limitlerini en yakın destek veya direnç seviyesi içinde belirleyebilir.

- Çıkış fiyatlarını destek ve direnç seviyelerine göre ayarlamak, oranları lehinize çevirebilir.

Birçok tüccarın ticarete girmek için izledikleri güçlü bir kurallar dizisi vardır, ancak çıkışlarını seçmekte zorlanırlar. Bu rahatsız edici çünkü bir ticaretten nasıl çıktığımız, bir ticarete nasıl girildiğinden daha önemli değilse de aynı derecede önemli olmalıdır. Sonuçta, çıkışlarımız nihayetinde ticaretlerimizin bizim için karlı olup olmadığını belirler. Bu yüzden çıkış stratejimizin de giriş stratejimiz kadar mantıklı olduğundan emin olmamız gerekiyor.

İşlemlerimizi trend çizgilerine göre yerleştirdiğimizde, destek ve direnç seviyelerine göre yerleştiriyoruz. Fiyatın geçmişte olduğu gibi bir trend çizgisinden sıçrayacağını düşünüyoruz. Duraklarımızı ve limitlerimizi belirlerken aynı mantığı kullanmamızı öneriyorum.

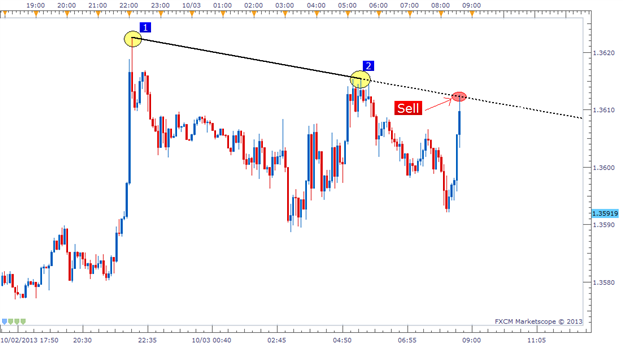

Yukarıdaki örnekte, düşüş eğilimi çizgisine göre bize verilen satış girişini görmek kolaydır. Geri dönüş için trend çizgisine girdik ama nereden çıkmak istiyoruz? Ticaret bize karşı çıkarsa ne zaman bırakırız? Kâr hedefimizi nereye yerleştiriyoruz? Hadi bir bakalım.

Desteğin/Direncin Ötesinde Durma Ayarı

Durağımızı bu trend çizgisinin üzerinde bir yere yerleştirmeye bakmamız gerekiyor. Direnç kırılırsa, ticarette yanılmışız ve kaybı çabucak kabul etmeliyiz. Bu direnci kırdıktan sonra fiyatın kârlı bölgeye geri dönmesi mümkündür, ancak şanslı olduğumuza güvenemeyiz. Sadece gördüğümüze göre ticaret yapabiliriz.

İşlem yaptığım zaman dilimine bağlı olarak stopumu en yakın destek/direnç seviyesinden 5-25 pip ayarlamayı seviyorum. Grafiğin zaman çerçevesi ne kadar küçük olursa, duraklarımı o kadar sıkı yerleştiririm. Bu takasta, önceki yükselişin (Sıçrama #2) yanı sıra direnç çizgisinin ötesinde olduğu için, durağımı girişimden 5-6 pip uzağa koydum.

Zararı Durdur'u belirlediğimizde, bunun ticaret üzerindeki parasal riskimizi de belirlediğini unutmayın. Bu nedenle, Zarar Durdurma mesafemizle ilgili olarak ticari yönümüzü de dikkate almalıyız.

Destek/Direnç İçinde Sınırları Belirleme

Artık durağımız belirlendiğine göre, kâr hedefimize odaklanmamız gerekiyor. Limit yerleştirmemiz için iki hedefimiz var:

- Limitimizin mesafesi, durağımızın mesafesinden daha fazla olmalıdır.

- Limitimizin en yakın destek/direnç içinde (en az 5 pip ile) yerleştirilmesi gerekiyor.

Ve limitimizin en yakın destek/direnç seviyesine (en az 5 pip ile) yerleştirilmesini istememizin nedeni, başlangıçta bu ticareti açmak için kullandığımız mantıkla aynı. Fiyatların daha önce düştükleri fiyat seviyelerinden sıçrama eğiliminde olduğunu biliyoruz, bu nedenle girişimiz ile limit seviyemiz arasında herhangi bir destek/direnç olmadığından emin olmak istiyoruz. Aşağıdaki örnekte, limitimi düşük salınımın (potansiyel destek) 5 pip üzerine koyduğumu görebilirsiniz. Bu, fiyata karlı bir ticaret için net bir yol sağlar.

Trend Çizgisi Stratejisi Tamamlandı

Bu trend çizgisi stratejisi, tüm döviz çiftlerinde ve zaman dilimlerinde evrensel olarak kullanılabilen bir stratejidir, bu nedenle kesinlikle öğrenmeye değer bir ticaret tarzıdır. Giriş ve çıkış kurallarının ardındaki mantık, aynı zamanda diğer strateji türlerine de uyarlanabilecek bir şeydir. İyi ticaret!

Şamdan Grafiği - Cilt 13 - Yutan Ayı Modeli

Kitaplıklar: MQL5 Sihirbazı - Şamdan Desenleri Sınıfı

yenidijital , 2013.09.11 16:21

Yutan Ayı Modeli

Ayı Yutan Şamdan Formasyonu, genellikle bir yükseliş trendinin tepesinde meydana gelen bir düşüş eğilimi formasyonudur. Desen iki Şamdandan oluşur:

- Daha Küçük Boğa Mumu (1. Gün)

- Daha Büyük Ayı Mumu (2. Gün)

Genel olarak, 1. Günün yükseliş mumunun gerçek gövdesi, 2. Günün düşüş mumunun gerçek gövdesi içinde bulunur.

2. Günde piyasa boşlukta (yükseliş işareti); ancak, boğalar ayılar devralmadan ve fiyatları daha da aşağı itmeden önce çok daha yükseğe çıkmaz, sadece sabahki açılıştan itibaren boşluğu doldurmakla kalmaz, aynı zamanda fiyatları bir önceki günün açılışının altına iter.

Yutulan Boğa Modeli ile, açılıştaki yükseliş boşluğundan günün en düşük seviyelerinde kapanan büyük gerçek gövdeli düşüş mumuna kadar inanılmaz bir duygu değişimi var. Ayılar, o gün ve muhtemelen önümüzdeki birkaç dönem için boğaları başarıyla geçti.

Aşağıdaki Verizon (VZ) hissesi grafiği, yükseliş trendlerinin sonunda meydana gelen iki Ayı Yutma Modelinin bir örneğini göstermektedir:

Yutulan Ayı Modelini kullanarak satış yapmak için üç metodoloji aşağıda en agresiften en muhafazakar olana göre sıralanmıştır:

- 2. Günün kapanışında satış yapın. Fiyattaki aşağı yönlü büyük harekete eşlik eden hacimde önemli bir artış olduğunda, satış için daha da güçlü bir gösterge verilir.

- Yutan Ayı Formasyonu oluştuktan sonraki gün satış yapın; Bir tüccar, satış yapmak için ertesi güne kadar bekleyerek, düşüş eğiliminin gerçek olduğundan ve yalnızca bir günlük bir olay olmadığından emin oluyor. Verizon'un yukarıdaki grafiğinde, satış devam ettiği için bir tüccar muhtemelen Ayı Yutma Formasyonundan sonraki gün girecektir.

- Genellikle tüccar, bir satış emri girmeden önce yukarı destek çizgisinin altında bir fiyat kırılması gibi diğer sinyalleri bekler. Bununla birlikte, yukarıdaki Verizon örneğinde, Ayı Yutma Modeli, desteğin altındaki trend çizgisi kırılmasıyla aynı zamanda meydana geldi.

Aşağıda, Ayı Yutma Modeli sırasında genellikle gün içinde meydana gelenlerin bir örneği sunulmaktadır.

Gün İçi Yutan Ayı FormasyonuAşağıdaki 15 dakikalık Verizon (VZ) grafiği, önceki sayfada yer alan Ayı Yutma Modeli örneğini içeren 2 günlük döneme aittir:

- 1. Gün: Yukarıdaki grafikte görüldüğü gibi, 1. Gün yukarı yönlü bir gündü ve günün en yüksek seviyesine yakın (yükseliş hissi) kapandı.

- 2. Gün: Açık bir boşluktu, çok yükseliş işaretiydi; yine de boğaların alım baskısı bitti ve fiyatlar günün geri kalanında düştü, günün en düşük seviyelerine (düşüş hissiyatı) yakın ve 1. günün en düşük seviyelerinin altında kapandı.

Vadeli işlem sözleşmesinin fiyatını neyin oluşturduğunu kapsayan ücretsiz vadeli işlem kursundaki bir sonraki ders.

Şamdan Grafiği - Cilt 14 - Yutan Boğa Modeli

Kitaplıklar: MQL5 Sihirbazı - Şamdan Desenleri Sınıfı

yenidijital , 2013.09.11 16:10

Yutan Şamdan Boğa Formasyonu, genellikle bir düşüş trendinin en altında meydana gelen bir yukarı dönüş formasyonudur. Desen iki Şamdandan oluşur:

- Daha Küçük Ayı Mumu (1. Gün)

- Daha Büyük Boğa Mumu (2. Gün)

1. Günün düşüş mumunun gerçek gövdesi genellikle 2. Günün yükseliş mumunun gerçek gövdesi içinde bulunur.

2. Günde, piyasa boşlukları azalır; ancak ayılar, boğaların kontrolü ele almasından ve fiyatları yükseltmeden, sabahki açılıştan itibaren boşluğu doldurmadan ve fiyatları bir önceki günün açılışından fazla itmeden önce çok uzağa gidemezler.

Yutulan Boğa Modelinin gücü, sabahları aşağı yönlü bir boşluktan günün en yüksek noktalarında kapanan büyük bir gerçek vücut mumuna kadar inanılmaz bir duygu değişikliğinden gelir. Ayılar hoş karşılanmayı aştı ve boğalar piyasanın kontrolünü ele geçirdi.

S&P 500 Depo Sertifikaları Borsa Yatırım Fonu'nun (SPY) aşağıdaki tablosu, bir düşüş trendinin sonunda meydana gelen Yutan Boğa Modelinin bir örneğini göstermektedir:

Yutan Boğa Formunu kullanarak satın almak için üç ana zaman vardır; Aşağıda sunulan satın alma sinyalleri en agresif olandan en muhafazakar olana doğru sıralanmıştır:

- Fiyatların sabah aşağı boşluktan yukarı doğru yükseldiği 2. Günün kapanışında satın alın. 2. Gündeki rallinin önemli olduğuna ve gerçekten piyasa duyarlılığının tersine döndüğüne dair güçlü bir gösterge, fiyattaki büyük harekete eşlik eden hacimde önemli bir artış olup olmadığıdır.

- Yutan Boğa Formasyonu oluştuktan sonraki gün satın alın; Bir tüccar, satın almak için ertesi güne kadar bekleyerek, önceki günün yükseliş eğiliminin ve coşkusunun devam ettiğinden ve kısa bir kapanış rallisi gibi sadece bir günlük bir olay olmadığından emin oluyor. SPY'lerin yukarıdaki çizelgesinde, bir tüccar, Yutan Boğa Modelinden sonraki günden uzun bir süre sonra piyasaya girmeyecek, çünkü piyasa önemli ölçüde düştü ve hatta yeni düşükler yaptı. 2. metodolojiyi kullanan bir tüccar, muhtemelen bir sonraki yöntem #3'te sunulan gibi daha somut bir satın alma sinyali bekleyecektir.

- Bir tüccar, Yutan Boğa Modelini gördükten sonra, bir satın alma emri girmeden önce, esas olarak aşağı direnç çizgisinin üzerinde bir fiyat kırılması olmak üzere başka bir sinyal bekler.

Bir Yutan Boğa Modeli sırasında genellikle gün içinde meydana gelen bir örnek aşağıda sunulmuştur.

Gün İçi Yutan Boğa FormasyonuS&P 500 borsa yatırım fonunun (SPY) aşağıdaki 15 dakikalık grafiği, önceki sayfada yer alan Yutan Boğa Modeli örneğini içeren 2 günlük döneme aittir:

- 1. Gün: Yukarıdaki grafikte görüldüğü gibi, 1. Gün aşağı bir gündü, hatta günü en düşük seviyede kapatıyor (düşüş hissi).

- 2. Gün: Açık, aşağı yönlü bir boşluktu, çok düşüş işaretiydi; ancak boğalar yeterli görünüyordu çünkü SPY'lerin fiyatı günün geri kalanında yükseldi, günün en yüksek seviyelerine (yükseliş duyarlılığı) yakın ve 1. Günün en yüksek seviyesinden kapandı.

Ichimoku: Stratejiler, Kurulumlar ve Nelere Dikkat Edilmeli

Birçok tüccar, JPY çiftleri ticareti yapmakta zorluk yaşadı. Bununla birlikte, Japon tüccarlar kendi yerel para birimlerinin ticaretinde büyük miktarda başarı elde ettiler. Bu sadece aşinalık nedeniyle değil, aynı zamanda bu çiftler için temel seviyeleri ölçmek için kullandıkları yaklaşım ve göstergeler - Ichimoku Bulutu.

Bu gösterge sadece öğrenmesi kolay değil, aynı zamanda JPY alım satım sinyalleri vermede son derece doğru. Kişi onu nasıl doğru kullanacağını öğrendiğinde, en değişken olanlardan biri olabilen JPY çiftleriyle işlem yaparak çok yüksek bir doğruluk ve kâr oranı oluşturabilir. Bu dersi almak size yen ticaretinde ustalaşma ve bir bütün olarak Asya çiftleri ticareti için benzersiz bir yaklaşım öğrenme şansı verebilir.

yenidijital , 2013.11.22 19:06

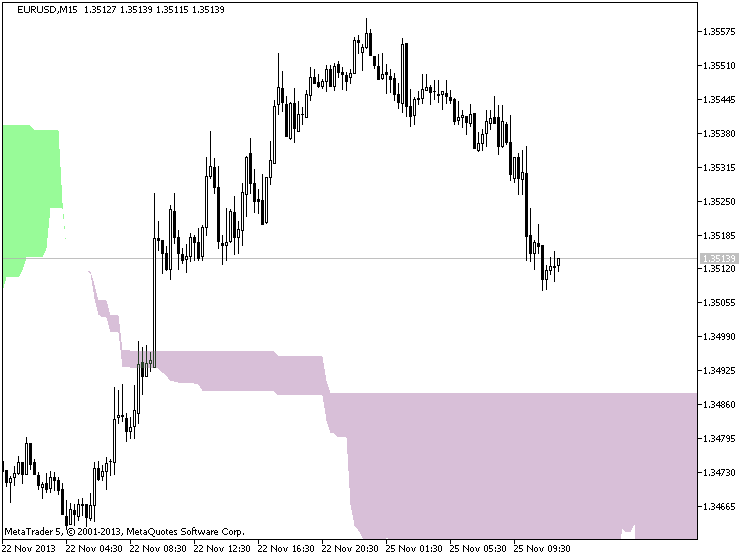

Ichimoku ile Breakout (Ichimoku ile Harika Fiyatlara Yanlış Breakoutlardan Yararlanın makalesine dayalı)

Konuşma Noktaları:

- Yanlış Kaçış nedir?

- Ichimoku Yanlış Bir Kopuşu Fark Etmenize Nasıl Yardımcı Olabilir?

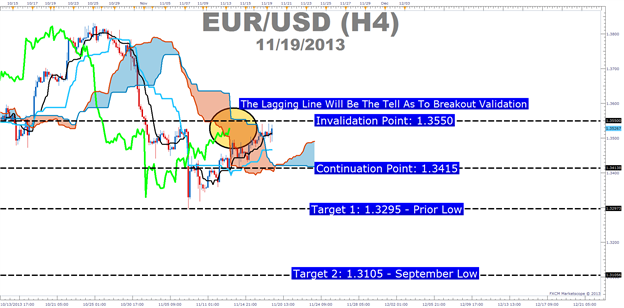

- Son Harekette Ichimoku ile EURUSD'de Ticaret Fırsatı

Yanlış Kaçış nedir?

Fiyat, yalnızca geri çekilmek üzere trend yönünde yenilenmiş bir hareket yapıyor gibi göründüğünde yanlış bir kırılma gerçekleşir. Fiyatların eninde sonunda yükselmesini arayan ancak trend yönünde bir fiyat baskısının onaylanmasını isteyen bir trend tüccarı, özellikle yanlış kırılmaların kurbanı olur. Bunun nedeni, fiyat tarafından takip edilmeden delinmiş bir trend çizgisi gibi bir direnç kırılmasının, yanlış bir kırılma için sıfır noktası olmasıdır.

Ichimoku, Yanlış Bir Kopuşu Fark Etmenize Nasıl Yardımcı Olur?

Talihsiz bir fiyattan vurulan stoplar gibi birçok ticaret sancısı gibi, yanlış kırılmalardan kaçınılamaz. Bununla birlikte, en aza indirilebilirler ve başarısızlıkları üzerine güzel bir ticaret sinyali haline gelebilirler. Alım satım fırsatı olarak yanlış kırılmalara bakmayı sevmemin nedeni, bunların genellikle iyi bir risk/ödül oranı ile önceki hareket yönünde keskin bir geri dönüşe sahip olmalarıdır.

Ichimoku, işlem yaptığınız zaman diliminde trend yönünde hareketleri yakalamanıza yardımcı olan teknik bir ticaret sistemidir. Ichimoku, bir ticaret fırsatını açıklamak için grafikte görüntülenen 5 bileşen nedeniyle genellikle öğrenmesi zor bir sistem olarak görülür, ancak her satır bir amaca hizmet eder ve her bir amacı anladığınızda, Ichimoku'nun değerini hissetmeye başlarsınız. teknik ticaret stratejinize getirebilir.

- Ichimoku Ticareti: Fiyat 1,3415'in Altında Kırılırsa, Yanlış Bir Kırılma Gerçekleştiğini Gösterirse EURUSD Satın

- Dur: 1.3550 (Çizelgedeki Teknik Geçersizlik Noktası)

- Limit: 1.3295 (Aylık Düşük)

Bu, Ichimoku raporunu ilk okumanızsa, satış ticareti için geleneksel kuralların bir özetini burada bulabilirsiniz:

- Fiyat Kumo Bulutunun altında (Bu bizim giriş tetikleyicimiz olacak)

- Tetik çizgisi (siyah) taban çizgisinin altında (açık mavi) veya aşağıdan geçiyor

- Gecikme çizgisi 26 dönem önceki fiyat hareketinin altında (parlak yeşil çizgi)

- Fiyatın önündeki Kumo düşüşte ve düşüyor (kırmızı bulut = düşüş Kumo)

Koparma meşru olduğu ortaya çıkarsa ve 1.3550 çıkarılırsa, bir sonraki hedef 1.3630 /3650 aralığı civarında olacaktır.

yenidijital , 2013.11.25 12:23

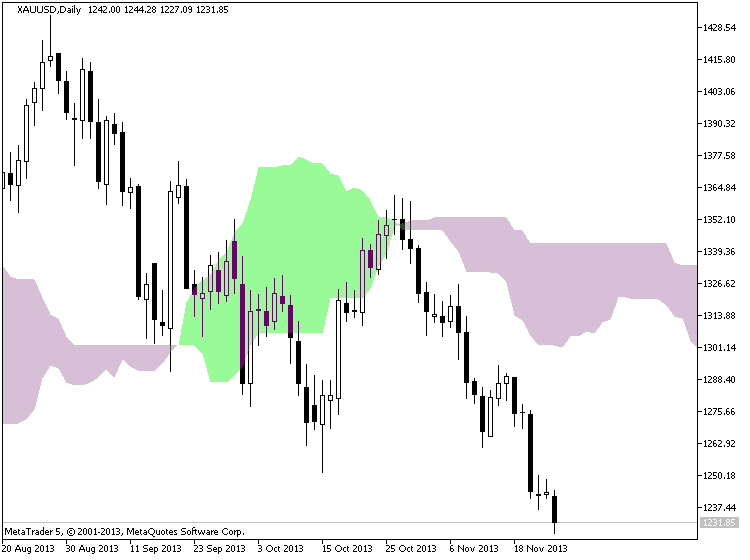

Ichimoku Bulutu (Ichimoku Bulutu ile İşlem Trendleri için Kesin Kılavuz makalesine dayalıdır)

Birçok tüccara, hangi gösterge olmadan asla yapmak istemeyecekleri sorulur. Mevcut trendi açıkça gösteren, girişleri zamanlamanıza yardımcı olan, destek ve direnci gösteren, momentumu netleştiren ve bir trendin ne zaman tersine döndüğünü size gösteren bir gösterge olduğu için cevap hiçbir zaman tereddüt etmedi. Bu gösterge Ichimoku Kinko Hyo veya daha çok Ichimoku olarak bilinir.

Ichimoku, başlı başına bir trend ticaret sistemi olan teknik veya grafik bir göstergedir. Göstergenin yaratıcısı Goichi Hosada, Ichimoku'yu "tek bakışta" bir gösterge olarak tanıttı, böylece birkaç saniye içinde ticarete konu bir trendin mevcut olup olmadığını veya belirli bir çiftte daha iyi bir kurulum beklemeniz gerekip gerekmediğini belirleyebilirsiniz. .

Göstergenin bileşenlerini açık ve ilişkilendirilebilir bir şekilde ayırmadan önce, anlamamız gereken birkaç yararlı nokta var. Ichimoku hem yükselen hem de düşen piyasalarda kullanılabilir ve herhangi bir likit alım satım aracı için tüm zaman dilimlerinde kullanılabilir. Ichimoku'yu kullanmamanın tek zamanı, net bir eğilimin olmadığı zamandır.

Her Zaman Bulutla Başlayın

Bulut, birden çok işleve hizmet etmesi amaçlanan iki dinamik çizgiden oluşur. Bununla birlikte, bulutun birincil amacı, geçmiş fiyat hareketiyle ilgili olarak mevcut fiyatın eğilimini belirlemenize yardımcı olmaktır. Sermayenizi korumanın her tüccarın yüzleşmesi gereken ana savaş olduğu göz önüne alındığında, bulut, duraklamalar yapmanıza ve ne zaman yükseliş veya düşüş eğiliminde olmanız gerektiğini anlamanıza yardımcı olur. Birçok tüccar, belirleyici bir geri dönüş veya devam modelinin şekillenip şekillenmediğini görmek için bulut etrafındaki şamdanlara veya fiyat hareketi analizine odaklanacaktır.

En basit ifadeyle, Ichimoku kullanan tüccarlar, fiyat bulutun üzerindeyken satın alma girdilerini aramalıdır. Fiyat bulutun altında olduğunda, tüccarlar trend yönünde bir satış emri girmek için geçici düzeltmeler aramalıdır. Bulut, tüm Ichimoku analizlerinin temel taşıdır ve bu nedenle göstergenin en hayati yönüdür.

Tetikleyici ve Taban Çizgisi ile Zaman Girişleri

Bulut ile alım veya satım sinyalleri arayacağınıza dair bir önyargı oluşturduktan sonra, Ichimoku tarafından sağlanan iki benzersiz hareketli ortalamaya dönebilirsiniz. Hızlı hareketli ortalama, varsayılan olarak 9 dönemlik bir hareketli ortalamadır ve yavaş hareketli ortalama, varsayılan olarak 26 dönemlik bir hareketli ortalamadır. Bu hareketli ortalamalar hakkında benzersiz olan şey, batılı emsallerinden farklı olarak, hesaplamanın kapanış fiyatlarının aksine orta fiyatlara göre yapılmasıdır. Sıklıkla hızlı hareket eden ortalamayı tetikleme çizgisi ve yavaş hareket eden ortalamayı temel çizgi olarak adlandırırım.

Ichimoku bileşenleri belirli bir sırayla sunulur, çünkü piyasayı bu şekilde analiz etmeniz veya ticaret yapmanız gerekir. Fiyatın bulutun altında veya üstünde olduğunu fark ederek trendi onayladıktan sonra hareketli ortalamalara geçebilirsiniz. Fiyat bulutun üzerindeyse ve tetikleyici taban çizgisinin üzerindeyse, bir satın alma sinyaline sahip olursunuz. Fiyat bulutun altındaysa ve tetikleyici taban çizgisinin altına düşerse, bir satış sinyali elde edersiniz.

Gizemli Gecikme Çizgisi ile Girişleri Onaylayın

Bulutun gizemine ek olarak, gecikmeli çizgi genellikle tüccarların kafasını karıştırır. 26 dönem geriye itilen mevcut mumun kapanışı olan çok basit bir çizgi olduğu için durum böyle olmamalı. Ichimoku'yu incelerken, bu satırın, esas olarak Ichimoku'yu göstergenin en önemli bileşenlerinden biri olarak kullanan çoğu geleneksel Japon tüccarı tarafından kabul edildiğini gördüm.

Fiyat bulutun üstünde veya altında kırıldığında ve tetik çizgisi trendle temel çizgiyi geçtiğinde, gecikme çizgisine onay olarak bakabilirsiniz. Gecikme çizgisi, yeni bir yükseliş trendinde bulutun üzerinde veya gelişen bir düşüş trendinde bulutun altında kırılarak ticareti en iyi şekilde onaylayabilir. Yukarıya baktığınızda, trendin genellikle gecikmeli çizgi bulutu geçtikten sonra güzel bir şekilde güç topladığını görebilirsiniz. Gecikme çizgisini bir onay göstergesi olarak kullanmanın bir başka yararı da, gecikme çizgisinin ticaretinizde sabır ve disiplin oluşturabilmesidir, çünkü ilk hamleyi kovalamayacaksınız, bunun yerine yön yönüne girmeden önce düzeltmenin gerçekleşmesini bekleyeceksiniz. Genel eğilim.

Ichimoku Kontrol Listesi ile Ticaret

Artık Ichimoku'nun bileşenlerini bildiğinize göre, çıktısını alabileceğiniz veya bu dinamik trendin ana bileşenlerini aşağıdaki sistemi takip etmek için kullanabileceğiniz bir kontrol listesi var:

Ichimoku Kontrol Listesi:

1. Fiyat, Bulutla İlişkili Olarak Nerede?

- Bulutun üstünde -yalnızca satın al sinyalleri için filtrelendi

- Bulutta - dikkatli olun, ancak önceki trende atlamaya veya mevcut bir pozisyonda ustalaşmaya hazır olun. mum çubuk oluşumları yoğun olarak ne

- Bulutun altında - yalnızca kısa vadeli işlemler için filtrelendi

2. Fiyat tutarlı bir şekilde bulutun bir tarafında mı yoksa fiyat sürekli olarak her iki tarafta da mı dalgalanıyor?

- Ichimoku en iyi şekilde net trendlerle kullanılır ve değişen pazarlar sırasında bir kenara bırakılmalıdır.

3. Durağınızı yerleştirmek için Ichimoku'nun hangi seviyesini kullanmak istersiniz?

- Durakları yerleştirmek için de Ichimoku kullanıyorsanız, bulutu veya temel çizgiyi kullanabilirsiniz.

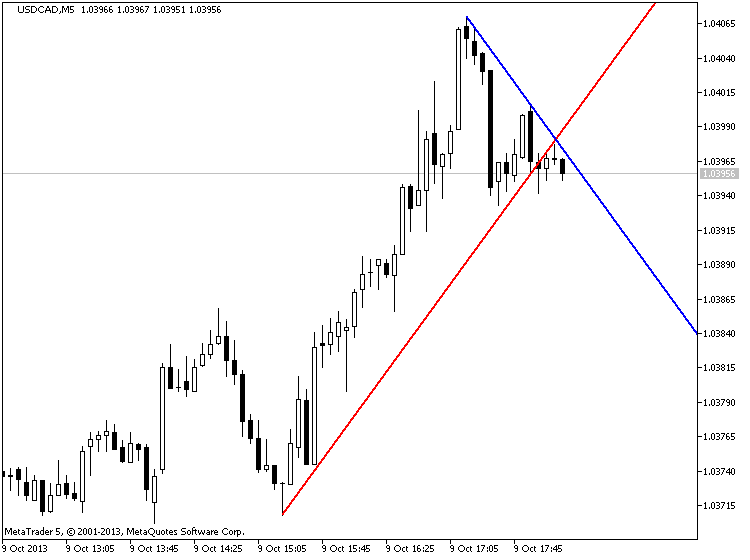

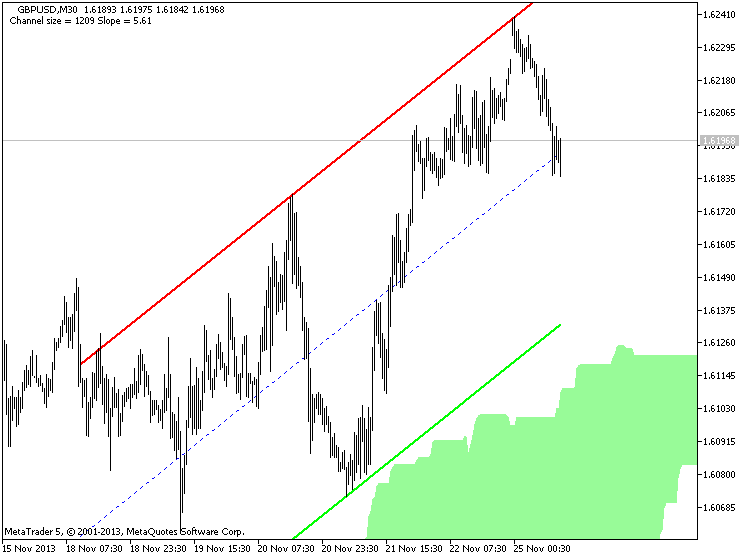

Hareketli Ortalama Bulut Ticareti

Yazarın yaptığı metin:

Burada, hepsi bu hareketli ortalama bulut sisteminin ticaretinde yer alan destek ve direnç, hareketli ortalamalar, trend çizgileri ve fraktallara değineceğim.

Forex piyasasına katılıp katılmamaya karar vermeden önce yatırım hedeflerinizi, deneyim seviyenizi ve risk iştahınızı dikkatlice düşünmelisiniz. En önemlisi, kaybetmeyi göze alamayacağınız parayla yatırım yapmayın.

Bu web sitesinde yer alan her türlü görüş, haber, araştırma, analiz, fiyat veya diğer bilgiler genel piyasa yorumu olarak sunulur ve yatırım tavsiyesi teşkil etmez. Bu tür bilgilerin kullanımından veya bu bilgilere güvenilmesinden doğrudan veya dolaylı olarak doğabilecek herhangi bir kar kaybı dahil ancak bunlarla sınırlı olmamak üzere herhangi bir kayıp veya hasardan sorumlu değilim.

Göstergeler: Özel Hareketli Ortalama

yenidijital , 2013.07.31 07:47

Hareketli Ortalama Destek ve Direnç DüzeyleriHareketli Ortalamalar, destek ve direnç noktaları olarak kullanılabilir.

Fiyat hareketli ortalamaya ulaştığında, MA seviyesi fiyat için bir destek veya direnç noktası görevi görebilir.

Sinyal Satın Al

Fiyat yükseliş eğilimindeyse ve geri çekilmeye başlarsa, çoğu tüccar fiyat destek seviyesine ulaştığında daha iyi bir fiyattan satın almak için bekleyebilir. Tüccarlar bazen destek seviyesini belirlemek için MA'yı kullanır.

Fiyat MA'ya çarptığında, döner ve yukarı yönde hareket etmeye başladığında bir satın alma sinyali üretilir. Fiyat MA'nın üzerinde kapandığında sinyal onaylanır. Birçok tüccar ticaret sinyalleri oluşturmak için hareketli ortalamaları kullandığından, fiyat normalde bu seviyelere tepki verir.

MA'nın hemen altında bir durdurma kaybı ayarlanmalıdır. İdeal olarak, önceki en düşük seviyenin birkaç pip altına ayarlanmalıdır.

Satış Sinyali

Fiyat düşüş eğilimindeyse ve geri dönmeye başlarsa, çoğu tüccar fiyat direnç seviyesine ulaştığında daha iyi bir fiyattan satmak için bekleyebilir. Yatırımcılar bazen direnç seviyesini belirlemek için MA'yı kullanırlar.

Fiyat MA'ya çarptığında bir satış sinyali üretilir, döner ve aşağı yönde hareket etmeye başlar. Fiyat MA'nın altına düştüğünde sinyal onaylanır. Birçok tüccar ticaret sinyalleri oluşturmak için hareketli ortalamaları kullandığından, fiyat normalde bu seviyelere tepki verir.

MA'nın hemen üzerinde bir durdurma kaybı ayarlanmalıdır. İdeal olarak, önceki yüksek değerin birkaç pip üzerine ayarlanmalıdır.

Direnç desteği dönüyor

Bir direnç kırıldığında, desteğe dönüşür ve bunun tersi de geçerlidir.

Bu, bir para biriminin temelleri ve dolayısıyla bir döviz çiftinin yönü değiştiğinde olur. Yön değişikliği hareketli ortalama tarafından yansıtılır, yön, direnç desteğe dönüştüğünde veya tam tersi (destek dirence dönüştüğünde) onaylanır.

Video 1 / 2 - Bu Forex eğitim videosunda, çift tepenin özelliklerini ve göz önünde bulundurmanız gereken çevreleyen piyasa koşullarını tartışıyoruz. Çift tepeyi nasıl takas edeceğinizi öğrenmeden önce, kalıbı nasıl tanımlayacağınızı bilmelisiniz. Çift tepeyi nasıl takas edeceğinizi öğrenmek için sonraki videoyu izleyin.

Kitaplıklar: MQL5 Sihirbazı - Şamdan Desenleri Sınıfı

yenidijital , 2013.09.19 13:17

Cımbız Tepesi formasyonu, yükseliş trendlerinin tepesinde görülen aşağı yönlü bir geri dönüş formasyonudur ve Cımbız Alt formasyonu, düşüş trendlerinin altında görülen bir yukarı yönlü ters formasyondur.

Cımbız Tepesi formasyonu iki mum çubuğundan oluşur:

- Boğa Mum (1. Gün)

- Ayı Mumu (2. Gün)

Cımbız Dip oluşumu iki mum çubuğundan oluşur:

- Ayı Mumu (1. Gün)

- Boğa Mum (2. Gün)

Bazen Cımbız Üstleri veya Altları üç şamdana sahiptir.

Boğaların fiyatları yükselttiği bir yükseliş trendi sırasında, genellikle günü yükseklere yakın kapatan bir Cımbız Tepesi oluşur (bir yükseliş işareti). Ancak, ikinci gün, tüccarların nasıl hissettikleri (yani duyguları) tamamen tersine döner. Piyasa açılır ve dümdüz düşer, genellikle 1. Günün tüm kazanımlarını ortadan kaldırır.

Tersine, bir düşüş eğilimi sırasında ayılar fiyatları düşürmeye devam ettiğinde, genellikle günü en düşük seviyelere yakın kapattığında (düşüş işareti) bir yükseliş Cımbız Dip oluşur. Bununla birlikte, 2. Gün tamamen zıttır çünkü fiyatlar açılır ve yukarı doğru gitmekten başka bir yere gitmez. 2. Gün'deki bu yükseliş hareketi bazen bir önceki güne ait tüm kayıpları ortadan kaldırır.

Cımbız Alt Şamdan Grafiği ÖrneğiExxon-Mobil (XOM) hisse senedi grafiğinde aşağıda bir Cımbız Tabanı gösterilmektedir:

Ayılar, 1. Günde Exxon-Mobil (XOM) fiyatını aşağı çekti; ancak, 2. Gün'de piyasa açıldı, burada fiyatlar 1. Gün'de kapandı ve doğrudan yükseldi, 2. Gün'deki kayıpları tersine çevirdi.

Gün İçi Cımbız Üstleri ve AltlarıExxon-Mobil'in günlük grafiğinin son sayfasında gösterilen yukarı yönlü Cımbız Dip formasyonu, Cımbız Dip formasyonunun ortaya çıktığı iki günü kapsayan 15 dakikalık bir grafikle aşağıda gösterilmektedir:

Exxon-Mobil (XOM) hissesinin 1. Günde tüm gün nasıl düştüğüne dikkat edin. Ardından 2. Günde, 1. Günün düşüş eğilimi tamamen tersine döndü ve XOM hissesi tüm gün yükseldi. 1. Gün ile 2. Gün arasındaki bu ani ve şiddetli fikir değişikliği, bir gecede ayılardan boğalara güç aktarımı olarak görülebilir.

E-mini Russell 2000 Vadeli İşlemler sözleşmesinin aşağıdaki 15 dakikalık grafiği, üç günlük Cımbız Topunun genellikle nasıl geliştiğini gösterir:

1. Günde, boğalar Russell 2000 E-mini'den sorumluydu. Ancak 2. Günde, boğalar güne yeni bir zirve yapmaya çalışarak başladılar, ancak önceki günün yükseklerinin yarattığı genel direnç tarafından reddedildiler. Ardından piyasa hızlı bir şekilde düştü ve 2. Gün kapanışının yarısında toparlandı. 3. Gün muhteşem bir boşlukla açıldı, ancak boğalar, şu anda kurulmuş olan direnç çizgisinde ayılar tarafından derhal reddedildi. Ardından Russell 2000 E-mini günün geri kalanında düştü. Birçok klasik grafikçi bu üçlü Cımbız Top'u bir Çift Tepe oluşumu olarak tanıyacaktır (bkz: Çift Tepe).

Cımbız Üst ve Alt tersine çevirme modeli son derece yararlıdır çünkü boğalardan ve ayılardan güç ve duygu aktarımını görsel olarak gösterir. Elbette, Cımbız kalıplarına dayalı bir alım veya satım sinyali vermeden önce diğer teknik göstergelere danışılmalıdır.

- Ücretsiz alım-satım uygulamaları

- İşlem kopyalama için 8.000'den fazla sinyal

- Finansal piyasaları keşfetmek için ekonomik haberler

Gizlilik ve Veri Koruma Politikasını ve MQL5.com Kullanım Şartlarını kabul edersiniz

Genel olarak forex ve finans piyasası hakkında ticaret ve eğitim videosu (örneğin youtube'dan).

Lütfen ilginç bulduğunuz forex videosunu yükleyin. Doğrudan reklam yok ve offtopik yok lütfen.

Videosuz yorumlar silinecektir.