Alım-satım fırsatlarını kaçırıyorsunuz:

- Ücretsiz alım-satım uygulamaları

- İşlem kopyalama için 8.000'den fazla sinyal

- Finansal piyasaları keşfetmek için ekonomik haberler

Kayıt

Giriş yap

Gizlilik ve Veri Koruma Politikasını ve MQL5.com Kullanım Şartlarını kabul edersiniz

Hesabınız yoksa, lütfen kaydolun

Teknik Analiz Öğretici Şamdanlar (Yaklaşık 2 saat ders+uygulamadır)

Teknik analizin temelleri konusunda size rehberlik etmek istiyoruz. Bu birinci sınıfta, teknik anlayışınızın temellerini almak için gerçekten neyin önemli olduğunu öğreneceksiniz. Bu ders, mum analizi, trend çizgileri ve destek ve direnci kapsayacaktır. Bir silkelemede nasıl sarsılmayacağınızı ve sahte bir kopuşla nasıl aldanmayacağınızı öğreneceksiniz. Bu, temel bilgilerdir, ancak daha deneyimli tüccarların kaçırma eğiliminde olduğu şeylere, temel bilgilerin biraz ötesine geçiyoruz. Gelecekte, formülleri grafik paketinize aktarmaya, Elliot dalga analizine ve nokta ve şekil analizine kadar her şeyi kapsayan bu seride daha ileri sınıflarla ilerleyeceğiz. Ama her şey bu dersle başlıyor. Umarım beğenirsiniz, bu ders için çok çalıştık.

Borsalar tarafından sunulan kontrol ve hükümet düzenlemesi yoluyla, emtia piyasalarında ticaret, manipülasyona karşı sınırlı bir koruma sağlar. İhtiyatlı emirlerin kullanılması ayrıca kayıplara karşı bir miktar koruma sağlar.

Kısa Vadeli İşlemler Pozisyonu

Bu basitçe, vadeli fiyatların düşeceği umuduyla kısa pozisyon almak anlamına gelir. Kısa pozisyon aldığınızda ödünç ve iade edilecek bir şey yoktur, çünkü teslimat gerçekleşirse, ileri bir zamana kadar sorun olmaz.

Limit ve Zarar Durdur Emirleri

"Limit emirleri" vadeli işlem piyasalarında yaygındır. Bu gibi durumlarda müşteri, aracıya ancak elinde bulundurduğu veya tutmak istediği sözleşmenin fiyatı belirli bir noktaya ulaştığında alım veya satım talimatı verir. Limit emirleri genellikle yalnızca belirli bir işlem seansı sırasında iyi olarak kabul edilir, ancak iptal edilene kadar "GTC" iyi olarak da işaretlenebilirler.

Maksimum Günlük Fiyat Hareketleri

Bazen belirli piyasalardaki vadeli işlem fiyatları, örneğin büyüyen bir bölgede aşırı kötü hava koşulları veya politik bir karışıklık gibi çok önemli bir haberin ardından bir yönde veya diğerinde keskin bir şekilde hareket edebilir. Daha düzenli piyasalar sağlamak için, borsaların çoğu sözleşmede belirli günlük işlem limitleri vardır.

Çoğu vadeli işlem borsası, belirli sayıda ardışık işlem günü için bu sınıra ulaşılmışsa, bir sözleşmenin günlük işlem limitini artırmak için formüller kullanır. Ayrıca. bazı piyasalarda, yakın vadeli işlem sözleşmesinin sona ermesinden önce işlem limitleri kaldırılır. Hisse senedi endeksi ve döviz vadeli işlemleri dahil olmak üzere diğer sözleşmeler için ticaret limiti yoktur.

Ticaret Borsası Yasası

Vadeli işlemlerde ticaret, Amerika Birleşik Devletleri hükümetinin bağımsız bir kuruluşu olan Emtia Vadeli İşlemler Ticaret Komisyonu tarafından düzenlenir. CFTC, Emtia Borsası Yasasını yönetir ve uygular.

Forum

Kitaplıklar: MQL5 Sihirbazı - Şamdan Desenleri Sınıfı

yenidijital , 2013.09.10 15:21

Tüccarlar için sadece bazı temel bilgiler -

Şamdan Temelleri

Şamdan grafikleri, fiyat hareketlerini görselleştirmenin etkili bir yoludur. İki temel şamdan vardır:

Şamdan Parçaları

Bir mum çubuğunun üç ana parçası vardır:

- Alt Gölge : Günün en düşüğü ile açılış (boğa mumu) veya kapanış (düşüş mumu) arasındaki dikey çizgi

Şamdan DesenleriŞamdan Grafiklerinin gücü, birden fazla mum çubuğunun geri dönüş ve devam kalıpları oluşturmasındadır:

Forum

Kitaplıklar: MQL5 Sihirbazı - Şamdan Desenleri Sınıfı

yenidijital , 2013.09.10 19:03

Gerçek Gövde ve Üst ve Alt Gölgeler

Bir ticaret seansının açılışı ve kapanışı arasındaki dikdörtgen alana gerçek beden denir. Gerçek gövdenin üstünde ve altında mum fitilleri gibi görünen ince çizgilere gölge denir. Gerçek gövdenin üzerindeki gölgeye üst gölge, üst gölgenin üst ucu işlem seansının yüksekliğine karşılık gelir ve gerçek gövdenin altındaki gölgeye alt gölge denir, burada alt gölgenin alt ucu işlem seansının en düşük seviyesine karşılık gelir.

Boğa ŞamdanBir işlem gününe (sabahtan öğleden sonraya) dayalı işlem seanslarını tartışırken, genellikle işlem gününün en önemli iki zamanı açılış ve kapanıştır. Açılış ve kapanış, mum çubuğunun gerçek gövdesini oluşturur; bu nedenle, bir mum çubuğunun en önemli kısmı gerçek gövdesidir. Bir kişi bir şamdana bakarak, tüccarların gün boyunca hevesle satın alıp almadıklarını (işlem gününde boğalar sorumluydu) - şamdan yeşil mi yoksa tüccarların gün boyunca hevesle satış yapıp yapmadığını (işlem gününü ayılar domine etti) anlayabilir. ) - şamdan kırmızıdır. Bir tüccar, mum çubuğunun gerçek gövdesinin boyutuna bakarak, boğaların işlem gününden önemli ölçüde sorumlu olup olmadığını (uzun yeşil bir mum çubuğu) veya işlem gününden yalnızca orta düzeyde sorumlu olup olmadığını (küçük bir yeşil mum çubuğu) anlayabilir. Benzer şekilde, bir tüccar büyük bir kırmızı mum görürse, ayıların satış baskısının boğalara baskın çıktığını varsayabilir; ancak şamdan çok küçük ve kırmızıysa, tüccar ayıların o gün boğalardan sadece biraz daha güçlü olduğunu görebilir. Özetle, bir mum çubuğunun gerçek gövdesi, bir alım satım periyodunun sonucunu kolayca görülebilecek bir şekilde özetleyebilir – yeşil = alım satım seansını boğalar kazanır, kırmızı = alım satım seansını ayılar kazanır; ve mumun yüksekliği, boğalar veya ayılar için zafer marjına eşittir.

Steve Nison (1994), “[yükselen] bir mumun bir anlam ifade etmesi için, bazı Japon şamdan tüccarları, gerçek gövdenin, önceki günün gerçek gövdesinden en az üç kat daha uzun olması gerektiğine inanıyor” diyor. (s. 20). Roads (2008) şunları önermektedir: “kapalı ve açık arasındaki farkın kapsadığı alanı belirleyin. Yüksek ve düşük arasındaki farkın kapsadığı alanın en az yüzde 90'ı ise, uzun beyaz bir mumunuz var” (s. 76). Bir bilgisayar grafiği paketinin tanımına bir örnek: “Kapanış fiyatı Açık fiyattan daha yüksek; Gövdesi her gölgeden daha uzundur; Gövdesi, belirtilen sayıda önceki mum için hesaplanan ortalama gövde boyutundan daha uzundur” (ThinkorSwim, 2011).

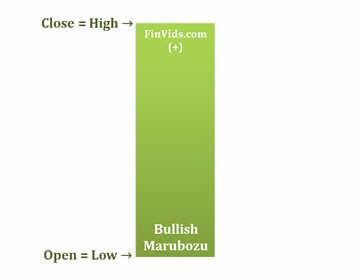

Boğa MarubozuYükseliş mumunun belirli versiyonları vardır. Birincisi, yükseliş marubozu adı verilen çok yükselişli bir şamdandır. Marubozu'nun kabaca çevirisi “kel veya az saç” şeklindedir (Rhoads, 2008, s. 74). Bir marubozu keldir veya az saçlıdır, çünkü bir marubozu'nun üst veya alt gölgesi yoktur veya en azından çok küçük bir üst ve/veya alt gölge vardır. Bu, yükseliş mum çubuğunun en uç şeklidir çünkü boğalar açılıştan kapanışa kadar sorumluydu; ayılar fiyatları açılış fiyatının altına itemediler ve işlem seansı boğaların hala alım yaparak kapanışa kadar fiyatları yukarı itmesiyle sona erdi.

Candlesticks Vol 2 - Candlestick Sentiment

Azalan Üçgen Grafik Modellerinin Nasıl Ticaret Yapılacağına İlişkin Video Eğitimi

Forum

Göstergeler: Seviyeler

yenidijital , 2013.11.13 07:42

Azalan Üçgen Ticareti Nasıl Yapılır?

Konuşma Noktaları

===============

Azalan Üçgen deseni nedir?

Azalan üçgen paterni, aşağı yukarı aynı alanda yer alan bir dizi düşük salınımdan oluşan yatay bir destek ile birleşen yerleşik bir düşüş trendi çizgisi tarafından aşağı itilen düşük salınım yükseklerinden oluşan konsolidasyon fiyat paternidir. Azalan üçgenin bir diğer adı da aynı adı taşıyan geometrik şekle benzerliğinden dolayı dik üçgen desenidir. Üçgenin yüksekliği yatay desteği 90 derecelik bir açıyla karşılar.

Genellikle, azalan üçgenler, satıcılar tarafından elde edilen kârın pazarlık avcısı alıcılarla karşılandığı şeklinde oluşur. Bununla birlikte, daha yüksek dipler yapılmadığı için satın alma baskısı azalır. Bir haber bülteni veya ekonomik duyuru, dengeyi güçlü bir şekilde satıcının lehine çevirerek fiyatı bu bobinden çıkarmak için gereken katalizör olabilir. Kuzenleri, simetrik üçgen ve yükselen üçgenin aksine, azalan, daha yüksek diplerin olmamasıyla gösterilen önemli bir yükseliş katılımından yoksundur.

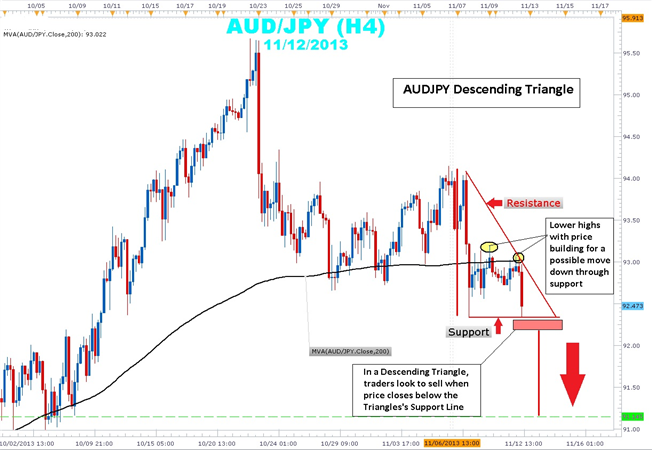

Mevcut AUDJPY 4 saatlik grafiğe bir göz atarak, 94.15'lik 11/6 yükselişini ve 93.05'lik 11/12 yükselişini birleştiren azalan bir trend çizgisi arasındaki fiyat hareketini açıkça görebilirsiniz. Bu yüksek salınım, düşüş trendindeki bina gücünü gösteren 11/10 93.19 yüksek salınımdan daha düşük bir yüksek salınımdır. Üçgen içindeki mevcut fiyat hareketi, tüccarların yükseliş veya düşüş eğilimini belirlemek için kullandığı önemli bir gösterge olan 200 basit hareketli ortalamanın (SMA) altındadır.

Tüccarlar, olası bir kırılmanın devam ettiğini doğrulamak için desteğin altında 4 saatlik bir mum için fiyat hareketini izleyecekler. Duraklar, 93.00 ve 200 SMA'nın hemen üzerindeki üçgenin ortasına yakın bir yere yerleştirilebilir. Üçgenin yüksekliği 170 pip'in biraz üzerinde. Bu yüksekliği potansiyel bir kırılma bölgesinin destek seviyesinden uzatarak, olası bir 91.14 hedefini arayın. Kâr hedefi, 2 Ekim'de görülen en düşük seviyelere denk geliyor.

Özetle, azalan üçgenler, riski ve ödülü açıkça gösteren bir düşüş trendine yeniden katılmak için mükemmel bir yol olabilir. Fiyat, azalan üçgenden aşağı yönde kırılma eğilimindedir.

Mum Modeli Aşamaları :

Onayla

Bu videoda, ticaretiniz için bir hedef seviye belirlemenin birkaç yolunu tartışacağım. Bir ticarete girmeden önce, her zaman giriş seviyeniz, zararı durdurma seviyeniz ve hedef seviyeniz kadar ayrıntıların haritasını çıkarmalı ve planlamalısınız. Bunların hepsi para yönetiminize uygun olmalıdır.

Forex piyasasına katılıp katılmamaya karar vermeden önce yatırım hedeflerinizi, deneyim seviyenizi ve risk iştahınızı dikkatlice düşünmelisiniz. En önemlisi, kaybetmeyi göze alamayacağınız parayla yatırım yapmayın.

RSI kullanmanın oldukça havalı bir yolu. RSI Ticaret Stratejisini kullanarak nasıl ticaret yapılır

=========

Trendi Tanımlayın

Herhangi bir başarılı trend tabanlı strateji ile ticaret yapmanın ilk adımı trendi bulmaktır! Eğilimi bulmanın en kolay yollarından biri, bir grafiğin en yüksek ve en düşük salınımlarını belirlemektir. Tüccarlar grafiklerinde soldan sağa çalışabilir ve fiyattaki aykırı değerleri belirleyebilir. Sürekli düşüşte olan fiyatların zirvelerini ve vadilerini görüyorsanız, düşüş trendine bakıyorsunuz demektir. Yükselişler ve düşüşler ilerliyorsa, tüccarlar bir döviz çiftinin yükseliş eğiliminde olduğunu düşünürler.

Bu bilgi göz önüne alındığında, tüccarlar, fiyat daha düşük seviyelere doğru düşmeye devam ettiği sürece AUDNZD'yi satmaya çalışmalıdır. Eğilim devam ederse, beklentiler fiyatın düşeceği ve tüccarların piyasada satış yapmak için yeni alanlar aramasına izin vereceği yönünde.

Giriş için RSI

Güçlü bir trend oluştuğunda, tüccarlar bu trende teknik bir piyasa tetikleyicisi ile katılmaya çalışacaklardır. Osilatörler, momentumun mevcut bir trende dönüp dönmediğini belirlemek için özel olarak tasarlanmış bir gösterge ailesidir. Aşağıda yine AUDNZD 8 Saatlik grafiği görebiliyoruz, ancak bu sefer RSI ( Göreceli Güç Endeksi ) göstergesi eklendi. AUDNZD'nin düşüş trendinde olduğunu belirlediğimizden, yatırımcılar RSI göstergesi 70 (aşırı alım) değerinin altına düştüğünde pariteyi satmaya çalışacaklar. Bu, yeni bir yüksek salınımın yaratılmasından sonra momentumun daha düşük geri döndüğüne işaret edecektir.

Aşağıda, AUDNZD'de sinyal verilen önceki birkaç RSI girişi örneğini bulacaksınız. Eğilim düştüğünden, yalnızca yeni satış pozisyonlarının başlatılması gerektiğini unutmayın. Hiçbir noktada bir satın alma pozisyonu fiyat düşüşü olarak düşünülmemelidir.

Riski yönetmek

Her iyi stratejinin bir risk yönetimi bileşenine ihtiyacı vardır. AUDNZD gibi güçlü trendlerle işlem yaparken, bunların sonunda sona ereceğini anlamak önemlidir! Tüccarlar, yerleştirmeyi durdurma konusunda çeşitli seçeneklere sahiptir, ancak en kolay yöntemlerden biri, grafikte bir önceki yükselişi kullanmaktır. Fiyatın daha yüksek seviyelere doğru kırılması durumunda, tüccarlar mevcut satış yönlü pozisyonlardan çıkmak ve başka yerlerde yeni fırsatlar aramak isteyeceklerdir.

İster canlı para ticareti yapıyor olun, ister sadece bir demo üzerinde çalışıyor olun, alım satımlarınızı gözden geçirmeniz de önerilir. Bu şekilde strateji kurallarına uyduğunuzdan emin olarak ilerlemenizi takip edebilirsiniz!

=========

Forum

Kitaplıklar: MQL5 Sihirbazı - Şamdan Kalıpları Sınıfı

yenidijital , 2013.09.18 22:29

Kayan yıldız

Kayan Yıldız şamdan formasyonu, esas olarak yükseliş trendlerinin tepesinde meydana gelen önemli bir aşağı yönlü ters şamdan formasyonudur.

Atış formasyonu, açılış, düşüş ve kapanış fiyatları aşağı yukarı aynı olduğunda oluşturulur. Ayrıca, genellikle gerçek cismin en az iki katı olarak tanımlanan uzun bir üst gölge vardır.

Düşük ve kapanış aynı olduğunda, düşüş eğilimi gösteren bir Kayan Yıldız mum çubuğu oluşur ve ayılar boğaları tamamen reddedebildiği ve ayılar açılış fiyatının altında kapanarak fiyatları daha da fazla itebildiği için daha güçlü bir oluşum olarak kabul edilir. .

Kayan Yıldız oluşumu daha az düşüş olarak kabul edilir, ancak yine de açık ve düşük kabaca aynı olduğunda düşüş gösterir. Ayılar boğalara karşı koyabildiler, ancak fiyatı açılış fiyatına geri getiremediler.

Kayan Yıldız'ın uzun üst gölgesi, piyasanın direncin ve arzın nerede olduğunu bulmak için test edildiğini ima ediyor. Piyasa direnç alanını bulduğunda, günün en yüksek seviyeleri, ayılar fiyatları aşağı çekmeye başladı ve günü açılış fiyatına yakın bitirdi. Böylece, yukarı yönlü yükseliş, ayılar tarafından reddedildi.

Kayan Yıldız Şamdan Grafiği ÖrneğiCisco Systems'ın (CSCO) aşağıdaki tablosu, bir yükseliş trendinden sonra bir Kayan Yıldız tersine dönüş modelini göstermektedir:

CSCO'nun yukarıdaki grafiğinde, piyasa arzın piyasaya nereden gireceğini bulmak için gün testine başladı. CSCO'nun hisse senedi fiyatı günün en yüksek seviyesinde direnç buldu. Aslında, o kadar çok direnç ve ardından satış baskısı vardı ki fiyatlar günü açılıştan önemli ölçüde daha düşük kapatabildi, bu çok düşüş işareti.

Kayan Yıldız, tüccarların direncin ve arzın nerede olduğunu görsel olarak görmelerine yardımcı olan son derece yararlı bir mum kalıbıdır. Bir yükseliş trendinden sonra, Kayan Yıldız formasyonu, yatırımcılara yükseliş trendinin sona erebileceğini ve uzun pozisyonların muhtemelen azaltılması veya tamamen terk edilmesi gerektiğinin sinyalini verebilir.

Bununla birlikte, satış sinyallerini belirlemek için Kayan Yıldız şamdan deseni ile birlikte başka göstergeler kullanılmalıdır, örneğin fiyatların düşmeye devam edip etmediğini görmek için bir gün beklemek veya yükseliş trend çizgisinin kırılması gibi diğer grafik göstergeleri.

Agresif tüccarlar için, yukarıda gösterilen Kayan Yıldız modeli satış sinyali olarak kullanılabilir. Mumun kırmızı kısmı (açılış ve kapanış arasındaki fark) CSCO ile o kadar büyüktü ki, ertesi gün meydana gelen düşüş mumuyla aynı sayılabilir. Ancak, Kayan Yıldız'ın kapanışı, Cisco Systems için yükseliş trendi destek hattında durduğundan dikkatli olunması gerekir.

Genel olarak konuşursak, bir tüccar girmeden önce bir onay mumu beklemelidir.

Kayan Yıldız oluşumunun yükseliş versiyonu, diplerde meydana gelen Ters Çekiç oluşumudur. Kayan Yıldız modeline görünüm ve yorum açısından benzer bir başka mum kalıbı da Mezartaşı Doji'dir.