TS'ye FLAT'i TREND'den ayırt etmeyi nasıl öğretirim??? - sayfa 15

Alım-satım fırsatlarını kaçırıyorsunuz:

- Ücretsiz alım-satım uygulamaları

- İşlem kopyalama için 8.000'den fazla sinyal

- Finansal piyasaları keşfetmek için ekonomik haberler

Kayıt

Giriş yap

Gizlilik ve Veri Koruma Politikasını ve MQL5.com Kullanım Şartlarını kabul edersiniz

Hesabınız yoksa, lütfen kaydolun

hata ayıklayıcı

Onun bir şeye ihtiyacı yok mu? /göstergeleri/ - koydum, ekranda hiçbir şey yok.

hata ayıklayıcı

Onun bir şeye ihtiyacı yok mu? /göstergeleri/ - koydum, ekranda hiçbir şey yok.

göstergenin kendisi ne olduğunu anlamadı. Çitin üzerinde.

Ticari bir ürün olmasa da en azından herhangi bir biçimde serip saçınızı ihtiyacınız kadar tarardınız. Alexei'yi deşifre ediyorum, o çok ince bir insan, ama biz köylüler için daha kolay. Ne düşündü, sonra ağzından çıktı. :))

Okuyucunun normal Stokastik'in nasıl çalıştığını bildiği varsayılır. TS'de kullanım için, M. Korolyuk'un (Moishe) " Kaplumbağa - kulağa hoş geliyor " makalesini okumak da faydalı olacaktır.

Yani asimetrik stokastik. Aslında, standarttan parametrelerde sadece üç fark vardır:

K dönemi şimdi iki - küçük KperiodShort (kısa) ve kıdemli KperiodLong (uzun) olmak üzere iki bölümden oluşmaktadır. Eklenen diğer bir parametre, aşırı alım seviyesini (OT) hesaplamak için kullanılan aşırı satım seviyesi (OP) Aşırı Satıştır. PC/PP bölgelerine stokastik giriş, Kperiyotları değiştirir - yüksekler/düşükler için arama uzunlukları. Üçüncü fark, duyarlılık eşiğidir - Sens parametresi.

Çalışma mantığı :

Stokastik, PP bölgesine girmişse, çubukların daha genç Kperiod'u (KperiodShort) ve yüksekler için - daha eski (KperiodLong) için düşük arama gerçekleşir. PC bölgesine girerken - ayna - minimumlar daha uzun bir bölüm için, maksimumlar - kısa bir bölüm için aranır.

Yorumlama / kullanım (ücretsiz ve isteğe bağlı))). Stokastiğin PK / PP bölgesine girişi, trend değişimi anlamına gelir. yön. Ancak! Bir trendi değiştirmek, genel durumda onun yönünde bir pozisyon açmak anlamına DEĞİLDİR. Giriş, %50 çizgisini geçerek/dokunarak tanımlanabilen bir düzeltmede gerçekleşir. "Kaplumbağa" yı kabaca takip ederseniz - düzeltmeler sırasında poz artar. Trend değiştirildiğinde ya pozisyon tamamen kapanır ya da düşer. İkinci durumda, tam bir kapanma, karşı tarafın aynı anda açılmasıyla düzeltmede zaten gerçekleşir. Duraklar bir önceki (zıt) uç noktaya yerleştirilir. Ancak çalışma modunda çalışmaları olası değildir.

Ama hepsi böyle - buldozerden. Taktik dayatmıyorum.

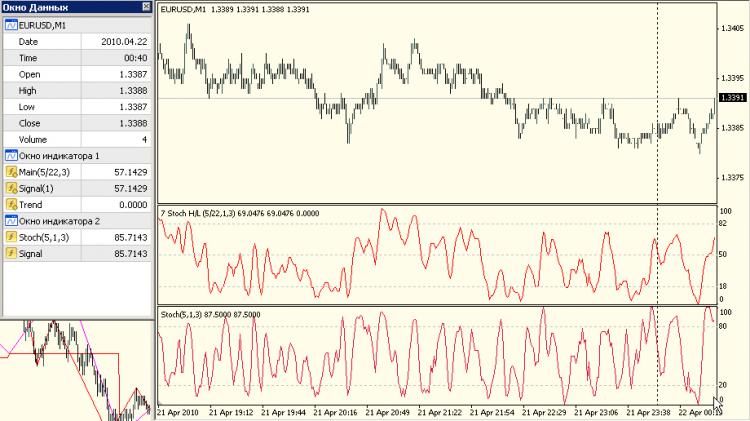

İlk alt pencerede - asymm. stokastik, ikinci sırada - sıradan.

Kodlardan, giriş parametrelerinden ve arabellek atamalarından arama yapın:

göstergenin kendisi ne olduğunu anlamadı. Çitin üzerinde.

Kalan parametre alanları veritabanında açıklanmıştır:

===

Referans için, "Trend" tamponuna göre trend yerine %K görüntülenir - dönem artışının mantığını görebilirsiniz. Veya eğilimin kendisini çıktı arabelleğine döndürebilirsiniz (yorumlanır).

===

Evet. Sümük ve ekstra parçalarla kodlayın, ancak düzenlemeyi istedikleri için - beni suçlamayın. Ve böylece - her şey doğru çalışıyor.

Ve bence, "düz" ve "trend" terimlerinin ortaya çıkışı tamamen psikolojik bir fenomendir, çünkü zihnin piyasayı açıklamak için şiirsel imgelere ihtiyacı vardır.

Benim için birinciyi ikinciden ayırmak, yeşili sıcaktan ayırmakla aynı şey.

Grafiklere baktığımda, bir nedenden dolayı, piyasanın bir dalgalanmalar topluluğu olduğu benim için çok açık. Ayrıca, farklı genliklere sahip salınımlar. Ve zaten bu dalgalanmalardan (belki de fraktal ilkeye göre) sözde. kanallar. Onlar. ve yakından bakıldığında trend ve düzlük farklı olabilir. Fiyat hızla belirli bir miktarda düşebilir - bam ve bir elma birinin kafasına düştü veya bir sonbahar yaprağı gibi gidebilir - güzel bir dalgada yumuşak bir şekilde salınıyor. Daire aynı - titreyen sıkıcı iplikler var, ancak iskelenin yatay boyunca düzgün bir kırılma dalgası var. Bu nedenle, bir dairenin bir trendden nasıl ayırt edileceği sorusu, bir soru olarak yeniden formüle edilmelidir - güçlü bir genliğin zayıf olandan nasıl ayırt edileceği. Cevap burada zaten duyuldu, ancak gereken ilgiyi görmedi - oynaklık. Başka bir deyişle, salınım hareketini görmüyorsunuz - zaman dilimini artırın. -) Düz görünüyorsa - bir büyüteç alın. Onlar. bir TF çerçevesinde - daha küçük bir çerçeve içinde - gürültü gibi görünen şey, oldukça dalgalanmadır.

Ancak salınım hareketinin kendisi zaten bir trendin ve bir tersine dönüşün iki aşamasından oluşur. O. "trend" teriminin zıt anlamlısı "tersine dönüş" terimi olmalıdır.

Sonuç olarak, TS şunları içermelidir:

1. Trendi takip etmek (H.-Ashi mumları kullanıyorum)

2. Bir geri dönüşün muhasebeleştirilmesi ( stokastik kullanıyorum )

3. Piyasanın faaliyetine bağlı olarak işin zaman çerçevesini basitçe değiştiren dalgalanmaların genliğini (StDeviation kullanıyorum) hesaba katarak.

(Aracımda bile dış etkenler göz önünde bulunduruluyor - hareketi bir yönde başlatan ve aynı zamanda patlamaları izleyen SnP500, bu keskin bir hareket olduğunda - sorgusuz sualsiz takip ediyoruz, ama bu başka bir hikaye .)

Onlar. Hangi göstergelerin ileri hareketi ve hangi geri dönüşü daha iyi takip ettiğini tartışmayı öneriyorum. Örneğin - bir geri dönüş sırasında, oynaklık genellikle düşer - peki ya hacimler?

prononsens :

peki ya hacimler?

Hacim, ATR ile çok güçlü bir korelasyona sahiptir. Elbette, Williams çubuklarını "çömelme" gibi sinyal farklılıkları var, ama genel olarak - umurumda değil. Ve hatta bir kene, hatta çok (nakit).

Pekala, buraya da bakabilirsiniz. İşte bir alıntı:

//

İşte - bakın: trend yönündeki dalgalanmalara hacimde bir artış eşlik ettiği veya Şekil 1'de olduğu gibi iyi bilinen bir düşünce. gerçek aralığın altında olması önerilen göstergeler tarafından açıkça doğrulanır. İlk alt pencerede, kalın kırmızı çizgi ATR modülasyonlu stokastiktir (~SrochAM), ince mavi çizgi ise normaldir. Stokastikteki trend dışı dalgalanmaların nasıl filtrelendiği açıkça görülmektedir. Alt pencerede, referans için - modülasyon sinyali (~norm) - normalleştirilmiş ATR(5).

===Genel olarak, geçici çerçeveye uyum sağlamaya yönelik tüm bu girişimler, bir ahtapotun üzerine bir çift palto çekmenin beyhudeliği gibidir. Ancak en azından önerilen yaklaşım, bilinen ve gösterge olmayanların rastgele çaprazlanmasından ve ardından optimize edicideki mutantların bitirilmesinden ve depoda bir kontrol atışıyla eziyetlerinin sona ermesinden daha piyasa hareketlerinin özüne daha yakındır.

//

Hacim, ATR ile çok güçlü bir korelasyona sahiptir. Elbette, Williams çubuklarını "çömelme" gibi sinyal farklılıkları var, ama genel olarak - umurumda değil. Ve hatta bir kene, hatta çok (nakit).