Ti stai perdendo delle opportunità di trading:

- App di trading gratuite

- Oltre 8.000 segnali per il copy trading

- Notizie economiche per esplorare i mercati finanziari

Registrazione

Accedi

Accetti la politica del sito e le condizioni d’uso

Se non hai un account, registrati

Forum sul trading, sistemi di trading automatico e test di strategie di trading

Rassegna stampa

newdigital, 2014.05.17 18:05

Previsioni sull'argento per la settimana del 19 maggio 2014, analisi tecnicaI mercati dell'argento hanno tentato un rally nel corso della settimana, ma hanno ceduto la maggior parte dei guadagni al momento della chiusura di venerdì. Vediamo il livello di $20.00 come massicciamente resistivo ora, dato che il mercato ha formato una stella cadente. Tuttavia, abbiamo anche formato un paio di martelli in queste vicinanze generali, quindi alla fine della giornata sarà probabilmente un consolidamento in avanti. Se facciamo un nuovo minimo, allora a quel punto saremmo disposti a vendere, ma a questo punto saremmo molto esitanti a farlo. Per quanto riguarda l'acquisto, abbiamo bisogno almeno di una chiusura giornaliera sopra la maniglia di $20.00.

Forum sul trading, sistemi di trading automatico e test di strategie di trading

Rassegna stampa

newdigital, 2014.05.17 18:07

Previsioni sull'oro per la settimana del 19 maggio 2014, analisi tecnicaI mercati dell'oro sono andati avanti e indietro durante la settimana, ma essenzialmente hanno finito per essere relativamente piatti. Ci troviamo appena sotto il livello di $1300, che è una barriera significativa, ma sembra essere anche il cosiddetto "fair value" del metallo giallo al momento. Con questo, non vediamo molto in termini di commercio fino a quando non avremo una candela impulsiva, cosa che non stiamo vedendo al momento. A causa di questo, riteniamo che questo sarà probabilmente più un mercato a breve termine per i commercianti a questo punto.

Forum sul trading, sistemi di trading automatico e test di strategie di trading

Rassegna stampa

newdigital, 2014.05.17 18:08

USD/JPY previsione per la settimana del 19 maggio 2014, analisi tecnicaLa coppia USD/JPY è andata avanti e indietro durante il corso della settimana, ma ha trovato il livello 101,25 ad essere di supporto ancora una volta. Infatti, quest'area è protetta anche da una linea di tendenza al rialzo, quindi come risultato riteniamo che questo mercato andrà più che probabilmente più in alto da qui, ma potrebbe benissimo essere contenuto all'interno dell'area di consolidamento in cui siamo stati bloccati che ha un limite al rialzo di 103. In definitiva, crediamo che questo mercato vada più in alto, ma potrebbe richiedere un po' più di tempo per raggiungere il livello di 105.

Forum sul trading, sistemi di trading automatico e test di strategie di trading

Rassegna stampa

newdigital, 2014.05.17 18:09

Previsione di USD/CAD per la settimana del 19 maggio 2014, analisi tecnicaLa coppia USD/CAD ha inizialmente tentato un rally durante la settimana, ma come potete vedere abbiamo finito per scendere. Ci troviamo proprio sulla maniglia 1.0850, un'area di supporto significativo. Stando così le cose, riteniamo che una rottura al di sotto di questo livello probabilmente manderà il mercato a cercare prima il livello 1.07 e poi il livello 1.06 dove ci aspetteremmo una quantità significativa di supporto. Qualsiasi candela di supporto laggiù, saremmo più che disposti a iniziare a comprare. Nel frattempo, però, sembra che questa coppia stia probabilmente andando a vedere più debolezza.

Forum sul trading, sistemi di trading automatico e test di strategie di trading

Rassegna stampa

newdigital, 2014.05.17 18:11

Previsioni NZD/USD per la settimana del 19 maggio 2014, analisi tecnicaLa coppia NZD/USD ha tentato un rally nel corso della settimana, ma come potete vedere ha tirato indietro per formare una stella cadente per la seconda settimana di fila. Sembra che siamo nel bel mezzo di un consolidamento, quindi è difficile immaginare che da qui in poi ci sia una rottura significativa, ma il fatto è che è più che probabile che testiamo il livello 0,85 nel breve termine. Crediamo che una candela di supporto in quell'area sia una bella opportunità di acquisto a lungo termine, poiché il mercato dovrebbe dirigersi verso 0,90.

Forum sul trading, sistemi di trading automatico e test di strategie di trading

Rassegna stampa

newdigital, 2014.05.17 18:12

Previsione GBP/USD per la settimana del 19 maggio 2014, analisi tecnicaLa coppia GBP/USD è scesa durante la maggior parte della settimana, ma ha trovato abbastanza supporto al di sotto per formare un martello. Questo martello dovrebbe rimandare i prezzi verso l'alto, ma abbiamo avuto una stella cadente della settimana precedente proprio al livello 1,70, un'area di resistenza evidente sui grafici a lungo termine. A causa di ciò, riteniamo che questo mercato andrà probabilmente più in alto, ma potrebbe essere un po' difficile da qui, dato che la resistenza dovrà essere superata. Tuttavia, se riusciamo a superare il livello di 1,70, riteniamo che questo mercato andrà di fatto molto più in alto, probabilmente al livello di 1,75, se non più in alto di così. Ovviamente, questo è un Outlook a lungo termine, ma alla fine vediamo che questo mercato è stato molto ben supportato e ha avuto un bel trend rialzista per qualche tempo. Infatti, il fondo del martello della settimana ha toccato la linea di tendenza rialzista che abbiamo appena menzionato.

Ci dovrebbe essere un po' di "pavimento" alla maniglia di 1.65, che è stata massicciamente di supporto e resistiva in passato. In effetti, si tratta di una zona di supporto molto spessa fino alla maniglia 1.64 come minimo, quindi le unità on-demand rotte verso il basso sono molto sottili a questo punto del tempo. Con questo, pensiamo che l'acquisto sui salti sarà fatto dai commercianti a breve termine, e probabilmente rimarrà così fino a quando non arriveremo alla maniglia 1,75, ogni volta che questo finirà per essere.

Se riuscissimo a rompere al di sotto della maniglia 1.64, pensiamo che a quel punto il mercato sarebbe in qualche modo rotto, e dovrebbe quasi scendere fino alla maniglia 1.60, se non più in basso di quella, con abbastanza tempo. Tuttavia, il differenziale dei tassi di interesse continua a favorire la sterlina britannica, e non vediamo assolutamente alcun motivo per pensare che questo cambierà presto, quindi in definitiva riteniamo che siamo in una tendenza al rialzo in avanti, dandoci così molta più fiducia sul lato lungo dell'equazione in questa coppia.

Forum sul trading, sistemi di trading automatico e test di strategie di trading

Rassegna stampa

newdigital, 2014.05.17 18:14

EUR/USD previsione per la settimana del 19 maggio 2014, analisi tecnicaLa coppia EUR/USD è scesa durante la maggior parte della settimana, ma è riuscita a chiudere proprio alla maniglia di 1,37, che è significativa in quanto sarebbe stata sia di supporto che di resistenza di recente. Oltre a questo, c'è una sorta di tendenza al rialzo ancora tenuta da una linea lì, e di conseguenza riteniamo che questo mercato potrebbe continuare ad andare più in alto. Potremmo aver appena trovato il range estivo - l'area tra il livello 1.37 in basso, e il livello 1.40 in alto.

Forum sul trading, sistemi di trading automatico e test di strategie di trading

Rassegna stampa

newdigital, 2014.05.19 19:15

Yen giapponese ed euro rimangono le valute da tenere d'occhio nella settimana a venire

Le condizioni del mercato forex favoriscono la continuazione dei guadagni dello yen giapponese contro l'euro in ribasso, mentre il dollaro si avvicina al supporto. Quali scambi vale la pena guardare?

Definizioni

Percentile di volatilità- Più alto è il numero, più probabilità abbiamo di vedere forti movimenti di prezzo. Questo numero ci dice dove si trovano gli attuali livelli di volatilità implicita in relazione agli ultimi 90 giorni di trading. Abbiamo scoperto che le volatilità implicite tendono a rimanere molto alte o molto basse per lunghi periodi di tempo. Come tale, è utile sapere dove si trova l'attuale livello di volatilità implicita in relazione al suo range di medio termine.

Trend- Questo indicatore misura l'intensità del trend dicendoci dove si trova il prezzo in relazione al suo range di 90 giorni di trading. Un numero molto basso ci dice che il prezzo è attualmente ai o vicino ai minimi di 90 giorni, mentre un numero più alto ci dice che siamo vicini ai massimi. Un valore pari o vicino al 50% ci dice che siamo al centro del range di 90 giorni della coppia di valute.

Range High - massimo di chiusura a 90 giorni.

Range Low - 90 giorni di chiusura in basso.

Last - Prezzo corrente di mercato.

Forum sul trading, sistemi di trading automatizzati e strategie di trading di prova

Valutazione delle condizioni di mercato basata su indicatori standard in Metatrader 5

newdigital, 2014.05.19 17:51

C'è una situazione molto interessante e unica per USDJPY per ora: breakdown per D1 e W1 timeframes.

D1 timeframe: La linea Chinkou Span dell'indicatore Ichimoku sta attraversando il prezzo storico sulla barra aperta da sopra a sotto, e il prezzo D1 si trova sotto la nuvola Ichimoku/kumo. Il livello di supporto più vicino è 101.31

Possibile rottura.

Prezzo W1: La linea Chinkou Span sta attraversando il prezzo sulla barra aperta W1 da sopra a sotto, ma il prezzo W1 si trova sopra la kumo. Il livello di supporto più vicino è 101.31

Possibile correzione.

Se il prezzo D1 romperà il supporto 101.31 sulla barra di chiusura D1, potremmo vedere un buon movimento di prezzo con il ribassista primario che continua.

Se il prezzo W1 romperà il supporto 101.31 alla chiusura della barra W1, questa tendenza al ribasso diventerà una situazione a lungo termine.

In caso contrario, potremmo vedere una condizione di mercato di tipo ranging.

Come usare i ritracciamenti di Fibonacci

I ritracciamenti di Fibonacci possono aiutare i trader a trovare punti di prezzo significativi e a prevedere i livelli di supporto e resistenza. Si basa sulla sequenza di numeri di Fibonacci, identificata da Leonardo Fibonacci nel tredicesimo secolo. Le relazioni tra questi numeri sono mostrate come rapporti, e questi rapporti sono usati per identificare possibili livelli di inversione.

Forum sul trading, sistemi di trading automatico e test di strategie di trading

Indicatori: Ritracciamento di Fibonacci

newdigital, 2013.11.21 12:06

Ritracciamenti di Fibonacci (basato su un articolo di stockcharts)

Introduzione

I ritracciamenti di Fibonacci sono rapporti utilizzati per identificare potenziali livelli di inversione. Questi rapporti si trovano nella sequenza di Fibonacci. I più popolari Fibonacci Retracements sono il 61.8% e il 38.2%. Si noti che il 38,2% è spesso arrotondato al 38% e il 61,8 è arrotondato al 62%. Dopo un'avanzata, i grafici applicano i rapporti di Fibonacci per definire i livelli di ritracciamento e prevedere la portata di una correzione o di un pullback. I ritracciamenti di Fibonacci possono anche essere applicati dopo un calo per prevedere la lunghezza di un rimbalzo in controtendenza. Questi ritracciamenti possono essere combinati con altri indicatori e modelli di prezzo per creare una strategia globale.

La sequenza e i rapportiQuesto articolo non ha lo scopo di scavare troppo a fondo nelle proprietà matematiche dietro la sequenza di Fibonacci e il Rapporto Aureo. Ci sono molte altre fonti per questo dettaglio. Alcune nozioni di base, tuttavia, forniranno il background necessario per i numeri più popolari. Leonardo Pisano Bogollo (1170-1250), un matematico italiano di Pisa, ha il merito di aver introdotto la sequenza di Fibonacci in Occidente. È la seguente:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610......

La sequenza si estende all'infinito e contiene molte proprietà matematiche uniche.

1.618 si riferisce al Rapporto Aureo o Media Aurea, chiamato anche Phi. L'inverso di 1,618 è .618. Questi rapporti si possono trovare in tutta la natura, architettura, arte e biologia. Nel suo libro, Elliott Wave Principle, Robert Prechter cita William Hoffer dal numero di dicembre 1975 dello Smithsonian Magazine:

....la proporzione di .618034 a 1 è la base matematica della forma delle carte da gioco e del Partenone, dei girasoli e dei gusci di lumaca, dei vasi greci e delle galassie a spirale dello spazio esterno. I greci hanno basato molta della loro arte e architettura su questa proporzione. La chiamavano la media aurea.

Zone di allarmeI livelli di ritracciamento avvisano i trader o gli investitori di una potenziale inversione di tendenza, area di resistenza o area di supporto. I ritracciamenti sono basati sul movimento precedente. Ci si aspetta che un rimbalzo ritracci una parte del declino precedente, mentre una correzione dovrebbe ritracciare una parte dell'anticipo precedente. Una volta che inizia un pullback, i grafici possono identificare specifici livelli di ritracciamento di Fibonacci da monitorare. Quando la correzione si avvicina a questi ritracciamenti, i grafici dovrebbero diventare più attenti per una potenziale inversione rialzista. Il grafico 1 mostra Home Depot che ritraccia intorno al 50% del suo precedente avanzamento.

L'inverso si applica ad un rimbalzo o ad un avanzamento correttivo dopo un declino. Una volta che inizia un rimbalzo, i grafici possono identificare specifici livelli di ritracciamento di Fibonacci da monitorare. Quando la correzione si avvicina a questi ritracciamenti, i grafici dovrebbero diventare più attenti a una potenziale inversione ribassista. Il grafico 2 mostra 3M (MMM) che ritraccia circa il 50% del suo precedente declino.

Tenete a mente che questi livelli di ritracciamento non sono punti di inversione rigidi, ma servono come zone di allarme per una potenziale inversione. È a questo punto che i trader dovrebbero impiegare altri aspetti dell'analisi tecnica per identificare o confermare un'inversione. Questi possono includere candele, modelli di prezzo, oscillatori di momentum o medie mobili.

Ritracciamenti comuniLo strumento dei ritracciamenti di Fibonacci su StockCharts mostra quattro ritracciamenti comuni: 23.6%, 38.2%, 50% e 61.8%. Dalla sezione Fibonacci di cui sopra, è chiaro che il 23,6%, 38,2% e 61,8% derivano da rapporti trovati all'interno della sequenza di Fibonacci. Il 50% di ritracciamento non è basato su un numero di Fibonacci. Invece, questo numero deriva dall'affermazione della teoria di Dow che le medie spesso ritracciano la metà del loro movimento precedente.

In base alla profondità, possiamo considerare un ritracciamento del 23,6% come relativamente poco profondo. Tali ritracciamenti sarebbero appropriati per bandiere o brevi pullback. Ritracciamenti nell'intervallo 38.2%-50% sarebbero considerati moderati. Anche se più profondo, il 61,8% di ritracciamento può essere definito il ritracciamento d'oro. Dopo tutto, è basato sul rapporto aureo.

I ritracciamenti poco profondi si verificano, ma la loro cattura richiede un'osservazione più attenta e un grilletto più veloce. Gli esempi che seguono utilizzano grafici giornalieri che coprono 3-9 mesi. L'attenzione si concentrerà sui ritracciamenti moderati (38,2-50%) e sui ritracciamenti dorati (61,8%). Inoltre, questi esempi mostreranno come combinare i ritracciamenti con altri indicatori per confermare un'inversione.

Ritracciamenti moderatiIl grafico 3 mostra Target (TGT) con una correzione che ha ritracciato il 38% dell'anticipo precedente. Questo declino ha anche formato un cuneo cadente, che è tipico dei movimenti correttivi. Il Chaikin Money Flow è diventato positivo quando il titolo è salito a fine giugno, ma questo primo tentativo di inversione è fallito. Sì, ci saranno dei fallimenti. La seconda inversione a metà luglio ha avuto successo. Notate che TGT ha fatto un gapped up, ha rotto la linea di tendenza a cuneo e il Chaikin Money Flow è diventato positivo (linea verde).

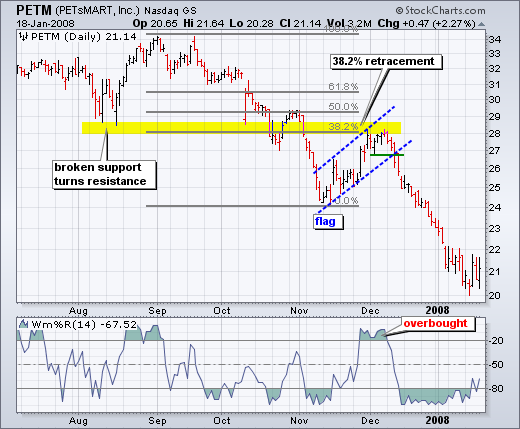

Il grafico 4 mostra Petsmart (PETM) con un moderato ritracciamento del 38% e altri segnali che si uniscono. Dopo essere sceso in settembre-ottobre, il titolo è rimbalzato a novembre a circa 28. Oltre al ritracciamento del 38%, si noti che il supporto rotto si è trasformato in resistenza in quest'area. La combinazione è servita come un allarme per una potenziale inversione. La %R di William era scambiata sopra il -20% ed era anche in ipercomprato. I segnali successivi hanno confermato l'inversione. In primo luogo, il Williams %R si è spostato di nuovo sotto -20%. In secondo luogo, il PETM ha formato una bandiera crescente e ha rotto il supporto della bandiera con un brusco calo la seconda settimana di dicembre.

Ritracciamenti doratiIl grafico 4 mostra Pfizer (PFE) che tocca il fondo vicino al livello di ritracciamento del 62%. Prima di questo rimbalzo riuscito, c'è stato un rimbalzo fallito vicino al 50% di ritracciamento. L'inversione di successo si è verificata con un martello ad alto volume e seguita da un breakout pochi giorni dopo.

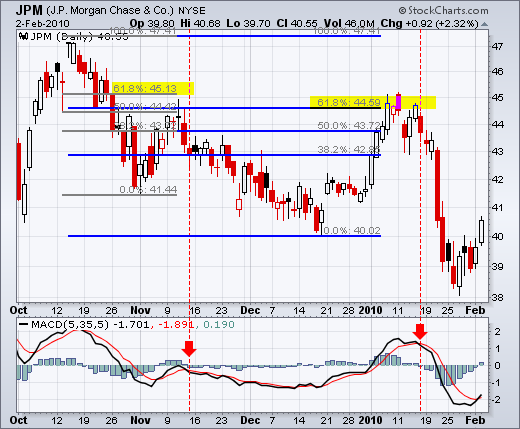

Il grafico 5 mostra JP Morgan (JPM) in cima vicino al livello di ritracciamento del 62%. L'impennata al 62% di ritracciamento è stata abbastanza forte, ma la resistenza è apparsa improvvisamente con una conferma di inversione proveniente dal MACD (5,35,5). La candela rossa e il gap down hanno affermato la resistenza vicino al 62% di ritracciamento. C'è stato un rimbalzo di due giorni sopra 44.5, ma questo rimbalzo è rapidamente fallito quando il MACD si è spostato sotto la sua linea di segnale (linea rossa tratteggiata).

ConclusioniI ritracciamenti di Fibonacci sono spesso utilizzati per identificare la fine di una correzione o di un rimbalzo in controtendenza. Le correzioni e i rimbalzi in controtendenza spesso ritracciano una parte del movimento precedente. Mentre si verificano brevi ritracciamenti del 23,6%, il 38,2-61,8% copre le maggiori possibilità (con il 50% nel mezzo). Questa zona può sembrare grande, ma è solo una zona di avviso di inversione. Altri segnali tecnici sono necessari per confermare un'inversione. Le inversioni possono essere confermate da candele, indicatori di momentum, volume o modelli grafici. Infatti, più sono i fattori di conferma, più robusto è il segnale.

Video sulla strategia: Strategia per condizioni di bassa ed estrema volatilità

Le letture della volatilità sono scivolate ai minimi estremi quest'ultima sessione - il che implica che una correzione nei livelli di attività e nei mercati potrebbe essere presto a portata di mano. Dal VIX basato sulle azioni, uno scivolo tra il 12% ci porta a livelli visti solo altre due volte negli ultimi sette anni. Le letture del FX e di altri asset finanziari hanno registrato rialzi simili. La nostra inclinazione naturale è quella di proiettare un'inversione che corrisponda alla grandezza dei nostri attuali estremi. Tuttavia, questo eventuale cambiamento sistemico potrebbe richiedere tempo e numerose false partenze. Ci sono opportunità più immediate di oscillazioni nei livelli di attività. Guardiamo questa situazione da una prospettiva di breve, medio e lungo termine, evidenziando anche le diverse opzioni commerciali attraverso la scala nel video di strategia di oggi.

Indici di volatilità VIX e VXN

Il $VIX è la volatilità implicita annualizzata a 30 giorni delle opzioni dell'indice S&P 500. Inoltre, il $VXN è la volatilità implicita annualizzata a 30 giorni delle opzioni dell'indice Nasdaq 100. Quando i mercati crollano o si muovono rapidamente verso il basso, le opzioni put diventano popolari. I trader aumentano il prezzo di queste opzioni put, il che si manifesta come un aumento del livello di volatilità implicita; quindi un aumento dell'indice $VIX e $VXN. La relazione di base tra i prezzi delle azioni e degli indici e il $VIX e il $VXN è presentata in seguito:

Questa relazione di base è riassunta da un famoso detto dei trader: "Quando il VIX è alto è tempo di comprare; quando il VIX è basso è tempo di andare".

Il seguente grafico dello S&P 500 exchange traded fund (SPY), metà superiore del grafico, mostra la relazione inversa tra esso e il $VIX Volatility Index, metà inferiore del grafico:

Notate come un trend rialzista nel prezzo dello S&P 500 è accompagnato da un trend ribassista nel livello del $VIX.

Il prossimo grafico del Nasdaq 100 exchange traded fund (QQQQ) mostra le grandi opportunità di acquisto quando il $VXN sale:

VIX & VXN segnale di acquistoQuando il $VIX o il $VXN si impennano (di solito entrambi si impennano negli stessi periodi) comprate. Se la storia si ripete, cosa che ha fatto spesso, comprare i picchi di $VIX e $VXN si è dimostrato abbastanza redditizio. Tuttavia, si applica il mantra dei fondi comuni: "La performance passata non è indicativa della performance futura".

Il trend degli indici $VIX e $VXN può aggiungere un altro utile livello di analisi agli indicatori di prezzo e volume. Un indicatore tecnico che potrebbe essere interessante è l'indicatore di volatilità