Ti stai perdendo delle opportunità di trading:

- App di trading gratuite

- Oltre 8.000 segnali per il copy trading

- Notizie economiche per esplorare i mercati finanziari

Registrazione

Accedi

Accetti la politica del sito e le condizioni d’uso

Se non hai un account, registrati

Forum sul trading, sistemi di trading automatico e strategie di trading di prova

Qualcosa di interessante nel video finanziario settembre 2013

newdigital, 2013.09.17 07:20

115. Forex Trading Fundamentals Quiz - Testa la tua conoscenzaDato che ora abbiamo una comprensione di base di come i flussi commerciali e i flussi di capitale muovono il mercato forex, il prossimo passo è quello di guardare a ciascuna delle singole valute su cui ci concentreremo in modo da poter acquisire una comprensione dei loro sfondi, e la composizione delle loro economie. Una volta che abbiamo una comprensione di questo, diventerà chiaro quali fattori fondamentali sono i driver più importanti delle singole valute, e quindi ciò che noi come trader dovremmo osservare.

Prima di entrare nel merito, tuttavia, è molto importante che tutti abbiano una solida comprensione di come i flussi commerciali e di capitale muovono il mercato del forex (argomento trattato nel modulo 3 di questo corso), così come i seguenti concetti, tutti trattati nel modulo 8 del nostro corso gratuito sulle basi del trading:

- Abbiamo tutti bisogno di capire cos'è il ciclo economico.

- La differenza tra politica monetaria e fiscale.

- Cos'è una banca centrale e come cambiano i tassi d'interesse. Nel modulo 8 delle basi del corso di trading copriamo la Federal Reserve che è la banca centrale degli Stati Uniti. Mentre le banche centrali che andremo a coprire in futuro possono differire nel modo in cui sono aggressivi con la politica monetaria in relazione alla Federal Reserve, i metodi che usano per condurre la politica monetaria, e le reazioni del mercato forex che la politica monetaria genera, è fondamentalmente la stessa, non importa quale banca centrale si sta guardando.

- La prima valuta che tratteremo sarà il dollaro USA, quindi dovreste avere una buona comprensione dei componenti di base dell'economia statunitense.

Darò a tutti 10 domande a cui dovreste avere le conoscenze per rispondere se avete seguito il modulo 8 del mio corso gratuito sulle basi del trading e il modulo 3 di questo corso. Per rendere la cosa interessante per tutti, offrirò una copia gratuita dell'eccellente libro di Kathy Lien Day Trading the Currency Market, alla prima persona che pubblicherà le risposte corrette a tutte le 10 domande nella sezione commenti di questa lezione su InformedTrades.com. Se stai guardando questo video su Youtube puoi trovare un link a questa lezione su InformedTrades alla destra del video. Ok, quindi eccoci qui:

1. Se l'inflazione è bassa e una Banca Centrale è preoccupata per la recessione, quale dovrebbe essere la risposta di politica monetaria?

2. Se l'inflazione e la crescita sono entrambe alte, quale dovrebbe essere la risposta di politica monetaria?

3. Se una banca centrale aumenta i tassi d'interesse, quale effetto ci si aspetta che abbia sulla valuta di quel paese, a parità di altre condizioni?

4. Se una banca centrale abbassa i tassi d'interesse, quale effetto ci si aspetta che abbia sulla valuta di quel paese, a parità di altre condizioni?

5. Se le importazioni di un paese crescono e tutti gli altri flussi commerciali e di capitale rimangono uguali, che effetto avrebbe sul conto corrente e quale sarebbe l'eventuale effetto previsto sulla valuta?

6. Se le esportazioni di un paese crescono e tutti gli altri flussi commerciali e di capitale rimangono uguali, che effetto avrebbe sul conto corrente e quale sarebbe l'eventuale effetto previsto sulla valuta?

7. Se un paese è un grande esportatore di oro e il prezzo dell'oro sale del 50% nel corso di un anno, quale sarebbe l'effetto previsto sulla valuta di quel paese, a parità di altre condizioni?

8. Il Giappone è un grande importatore di petrolio e il Canada è un grande esportatore di petrolio. Se il prezzo del petrolio sale del 50% nel corso di un anno, quale effetto dovrebbe avere sulla coppia di valute CAD/JPY a parità di altre condizioni?

9. I trader che seguono i fondamentali del dollaro USA prestano particolare attenzione a qualsiasi numero che rifletta la salute generale del consumatore. Perché?

10. L'economia degli Stati Uniti in passato era indicata come un'economia industriale, ora è indicata più come un'economia ________________.

Utilizzo di RSI per Intraday, momemtum e swing trading.

Forum sul trading, sistemi di trading automatico e strategie di trading di prova

Indicatori: Indice di forza relativa (RSI)

newdigital, 2013.08.07 12:55

Indicatore RSI Strategia di trading sul ForexIl Relative Strength Index o RSI è l'indicatore più popolare usato nel Forex trading. Si tratta di un indicatore oscillatore che oscilla tra 0 e 100. L'RSI è un indicatore che segue la tendenza. Indica la forza del trend, valori superiori a 50 indicano un trend rialzista mentre valori inferiori a 50 indicano un trend ribassista del Forex.

L'RSI misura il momentum di una valuta.

La linea centrale dell'RSI è 50, il crossover della linea centrale indica spostamenti da rialzista a ribassista e viceversa.

Sopra 50, i compratori hanno più slancio dei venditori e il prezzo di una valuta continuerà a salire finché l'RSI rimane sopra 50.

Al di sotto di 50, i venditori hanno più slancio dei compratori e il prezzo di una valuta continuerà ad andare verso il basso finché l'RSI rimane al di sotto di 50.

Nell'esempio sopra, quando l'RSI è sotto 50, il prezzo continua a muoversi in una tendenza al ribasso. Il prezzo continua a muoversi verso il basso finché l'RSI è sotto 50. Quando l'RSI si muove al di sopra di 50, mostra che il momentum è cambiato da vendere a comprare e che la tendenza al ribasso è finita.

Quando l'RSI si è spostato al di sopra di 50 il prezzo ha iniziato a muoversi verso l'alto e il trend è cambiato da ribassista a rialzista. Il prezzo ha continuato a muoversi verso l'alto e l'RSI è rimasto successivamente sopra 50.

Dall'esempio precedente, quando il trend era rialzista a volte l'RSI si muoveva verso il basso ma non scendeva sotto 50, questo dimostra che questi movimenti temporanei sono solo ritracciamenti perché durante tutto questo tempo il trend del prezzo era generalmente verso l'alto. Finché l'RSI non si muove al di sotto di 50 il trend rimane intatto. Questa è la ragione per cui il segno 50 è usato per demarcare il segnale tra rialzista e ribassista.

L'RSI usa un periodo di 14 giorni come periodo RSI di default, questo è il periodo raccomandato da J Welles Wilders quando introdusse l'RSI. Altri periodi comuni usati dai trader forex sono la media mobile a 9 e 25 giorni.

Il periodo RSI usato dipende dal time frame che state usando, se state usando il time frame giornaliero l'RSI 14 rappresenterà 14 giorni, mentre se usate 1 ora l'RSI 14 rappresenterà 14 ore. Per il nostro esempio useremo la media mobile a 14 giorni, ma per il tuo trading puoi sostituire il periodo giornaliero con il time frame che stai usando.

Per calcolare l'RSI:- Il numero di giorni in cui una valuta è in rialzo viene confrontato con il numero di giorni in cui la valuta è in ribasso in un determinato periodo di tempo.

- Il numeratore nella formula di base è una media di tutte le sessioni che hanno terminato con un cambiamento di prezzo al rialzo.

- Il denominatore è una media di tutte le chiusure al ribasso per quel periodo.

- La media dei giorni di ribasso è calcolata come numero assoluto.

- L'RS iniziale viene poi trasformato in un oscillatore.

A volte un movimento di prezzo molto grande verso l'alto o verso il basso in un singolo periodo di prezzo può distorcere il calcolo della media e produrre un falso segnale sotto forma di un picco.Linea centrale: La linea centrale dell'RSI è 50. Un valore superiore a 50 implica che una valuta è in una fase rialzista in quanto i guadagni medi sono maggiori delle perdite medie. Valori inferiori a 50 indicano una fase ribassista.

Livelli di ipercomprato e ipervenduto:Wilder ha fissato i livelli ai quali le valute sono sovraestese a 70 e 30

Forum sul trading, sistemi di trading automatico e strategie di trading di prova

Indicatori: Indice di forza relativa (RSI)

newdigital, 2013.08.07 13:15

Setup di trading sulla divergenza dell'indicatore RSI

La divergenza è uno dei setup di trading utilizzati dai trader di Forex. Si tratta di guardare un grafico e un altro indicatore. Per il nostro esempio useremo l'indicatore RSI.

Per individuare questo setup, trova due punti del grafico in cui il prezzo fa un nuovo swing high o un nuovo swing low ma l'indicatore RSI non lo fa, indicando una divergenza tra prezzo e momentum.

Esempio:

Nel grafico qui sotto identifichiamo due punti del grafico, il punto A e il punto B (swing highs)

Poi usando l'indicatore RSI controlliamo i massimi fatti dall'RSI, questi sono i massimi che sono direttamente sotto i punti A e B del grafico.

Tracciamo quindi una linea sul grafico e un'altra linea sull'indicatore RSI.

Come individuare la divergenza

Per individuare la divergenza cerchiamo quanto segue:

Prima guardiamo le illustrazioni di questi termini

Ci sono due tipi di divergenza:

MACD, RSI, Stocastico - indicatori azionari

Potresti aver sentito parlare di Fibonacci, l'uomo che ha scoperto una serie di numeri che hanno un grande effetto sul mercato. Ma chi è questo Fibonacci e perché le sue scoperte sono così importanti per il mercato?

Le scoperte matematiche di questo uomo italiano del tredicesimo secolo hanno prodotto un utile strumento di analisi tecnica che viene utilizzato nell'analisi tecnica e dagli scienziati in una vasta gamma di campi. Nato Leonardo di Piza, è meglio conosciuto nella comunità del trading come Fibonacci. L'opera più conosciuta di Fibonacci è il Liber Abaci, che è generalmente accreditato per aver introdotto il sistema numerico arabo che usiamo oggi.

Fibonacci ha introdotto una sequenza di numeri nel Liber Abaci che si dice sia un riflesso della natura umana. La serie è la seguente: 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 e così via fino all'infinito. La serie è derivata aggiungendo ogni numero al precedente. Per esempio, 1+1=2, 2+1=3, 3+2=5, 5+3=8, 8+5=13, e così via.

Iritracciamenti di Fibonacci mostrano dove il supporto e la resistenza potrebbero entrare nel mercato. Viene anche usato per entrare o aggiungere una posizione.

Forum sul trading, sistemi di trading automatico e test di strategie di trading

Indicatori: Ritracciamento di Fibonacci

newdigital, 2013.11.21 12:06

Ritracciamenti di Fibonacci (basato su un articolo di stockcharts)

Introduzione

I ritracciamenti di Fibonacci sono rapporti utilizzati per identificare potenziali livelli di inversione. Questi rapporti si trovano nella sequenza di Fibonacci. I più popolari Fibonacci Retracements sono il 61.8% e il 38.2%. Si noti che il 38,2% è spesso arrotondato al 38% e il 61,8 è arrotondato al 62%. Dopo un'avanzata, i grafici applicano i rapporti di Fibonacci per definire i livelli di ritracciamento e prevedere la portata di una correzione o di un pullback. I ritracciamenti di Fibonacci possono anche essere applicati dopo un calo per prevedere la lunghezza di un rimbalzo in controtendenza. Questi ritracciamenti possono essere combinati con altri indicatori e modelli di prezzo per creare una strategia globale.

La sequenza e i rapportiQuesto articolo non ha lo scopo di scavare troppo a fondo nelle proprietà matematiche dietro la sequenza di Fibonacci e il rapporto aureo. Ci sono molte altre fonti per questo dettaglio. Alcune nozioni di base, tuttavia, forniranno il background necessario per i numeri più popolari. Leonardo Pisano Bogollo (1170-1250), un matematico italiano di Pisa, ha il merito di aver introdotto la sequenza di Fibonacci in Occidente. È la seguente:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610......

La sequenza si estende all'infinito e contiene molte proprietà matematiche uniche.

1.618 si riferisce al Rapporto Aureo o Media Aurea, chiamato anche Phi. L'inverso di 1,618 è .618. Questi rapporti si possono trovare in tutta la natura, architettura, arte e biologia. Nel suo libro, Elliott Wave Principle, Robert Prechter cita William Hoffer dal numero di dicembre 1975 dello Smithsonian Magazine:

....la proporzione di .618034 a 1 è la base matematica della forma delle carte da gioco e del Partenone, dei girasoli e dei gusci di lumaca, dei vasi greci e delle galassie a spirale dello spazio esterno. I greci hanno basato molta della loro arte e architettura su questa proporzione. La chiamavano la media aurea.

Zone di allarmeI livelli di ritracciamento avvisano i trader o gli investitori di una potenziale inversione di tendenza, area di resistenza o area di supporto. I ritracciamenti sono basati sul movimento precedente. Ci si aspetta che un rimbalzo ritracci una parte del declino precedente, mentre una correzione dovrebbe ritracciare una parte dell'anticipo precedente. Una volta che inizia un pullback, i grafici possono identificare specifici livelli di ritracciamento di Fibonacci da monitorare. Quando la correzione si avvicina a questi ritracciamenti, i grafici dovrebbero diventare più attenti per una potenziale inversione rialzista. Il grafico 1 mostra Home Depot che ritraccia intorno al 50% del suo precedente avanzamento.

L'inverso si applica ad un rimbalzo o ad un avanzamento correttivo dopo un declino. Una volta che inizia un rimbalzo, i grafici possono identificare specifici livelli di ritracciamento di Fibonacci da monitorare. Quando la correzione si avvicina a questi ritracciamenti, i grafici dovrebbero diventare più attenti per una potenziale inversione ribassista. Il grafico 2 mostra 3M (MMM) che ritraccia circa il 50% del suo precedente declino.

Tenete a mente che questi livelli di ritracciamento non sono punti di inversione rigidi, ma servono come zone di allarme per una potenziale inversione. È a questo punto che i trader dovrebbero impiegare altri aspetti dell'analisi tecnica per identificare o confermare un'inversione. Questi possono includere candele, modelli di prezzo, oscillatori di momentum o medie mobili.

Ritracciamenti comuniLo strumento dei ritracciamenti di Fibonacci su StockCharts mostra quattro ritracciamenti comuni: 23.6%, 38.2%, 50% e 61.8%. Dalla sezione Fibonacci di cui sopra, è chiaro che il 23,6%, 38,2% e 61,8% derivano da rapporti trovati all'interno della sequenza di Fibonacci. Il 50% di ritracciamento non è basato su un numero di Fibonacci. Invece, questo numero deriva dall'affermazione della teoria di Dow che le medie spesso ritracciano la metà del loro movimento precedente.

In base alla profondità, possiamo considerare un ritracciamento del 23,6% come relativamente poco profondo. Tali ritracciamenti sarebbero appropriati per bandiere o brevi pullback. Ritracciamenti nell'intervallo 38.2%-50% sarebbero considerati moderati. Anche se più profondo, il 61,8% di ritracciamento può essere definito il ritracciamento d'oro. È, dopo tutto, basato sul rapporto aureo.

I ritracciamenti poco profondi si verificano, ma la loro cattura richiede un'osservazione più attenta e un grilletto più veloce. Gli esempi che seguono utilizzano grafici giornalieri che coprono 3-9 mesi. L'attenzione si concentrerà sui ritracciamenti moderati (38,2-50%) e sui ritracciamenti dorati (61,8%). Inoltre, questi esempi mostreranno come combinare i ritracciamenti con altri indicatori per confermare un'inversione.

Ritracciamenti moderatiIl grafico 3 mostra Target (TGT) con una correzione che ha ritracciato il 38% dell'anticipo precedente. Questo declino ha anche formato un cuneo cadente, che è tipico dei movimenti correttivi. Il Chaikin Money Flow è diventato positivo quando il titolo è salito a fine giugno, ma questo primo tentativo di inversione è fallito. Sì, ci saranno dei fallimenti. La seconda inversione a metà luglio ha avuto successo. Notate che TGT ha fatto un gapped up, ha rotto la linea di tendenza a cuneo e il Chaikin Money Flow è diventato positivo (linea verde).

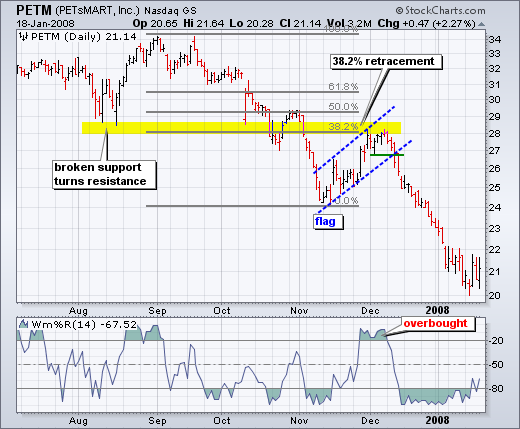

Il grafico 4 mostra Petsmart (PETM) con un moderato ritracciamento del 38% e altri segnali che si uniscono. Dopo essere sceso in settembre-ottobre, il titolo è rimbalzato a novembre a circa 28. Oltre al ritracciamento del 38%, si noti che il supporto rotto si è trasformato in resistenza in quest'area. La combinazione è servita come un allarme per una potenziale inversione. La %R di William era scambiata sopra il -20% ed era anche in ipercomprato. I segnali successivi hanno affermato l'inversione. In primo luogo, il Williams %R si è spostato di nuovo sotto -20%. In secondo luogo, il PETM ha formato una bandiera crescente e ha rotto il supporto della bandiera con un brusco calo la seconda settimana di dicembre.

Ritracciamenti doratiIl grafico 4 mostra Pfizer (PFE) che tocca il fondo vicino al livello di ritracciamento del 62%. Prima di questo rimbalzo riuscito, c'è stato un rimbalzo fallito vicino al 50% di ritracciamento. L'inversione di successo si è verificata con un martello ad alto volume e seguita da un breakout pochi giorni dopo.

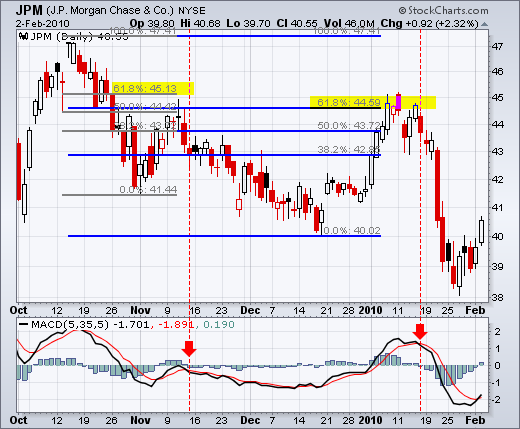

Il grafico 5 mostra JP Morgan (JPM) in cima vicino al livello di ritracciamento del 62%. L'impennata al 62% di ritracciamento è stata abbastanza forte, ma la resistenza è apparsa improvvisamente con una conferma di inversione proveniente dal MACD (5,35,5). La candela rossa e il gap down hanno affermato la resistenza vicino al 62% di ritracciamento. C'è stato un rimbalzo di due giorni sopra 44.5, ma questo rimbalzo è rapidamente fallito quando il MACD si è spostato sotto la sua linea di segnale (linea rossa tratteggiata).

ConclusioniI ritracciamenti di Fibonacci sono spesso utilizzati per identificare la fine di una correzione o di un rimbalzo in controtendenza. Le correzioni e i rimbalzi in controtendenza spesso ritracciano una parte del movimento precedente. Mentre si verificano brevi ritracciamenti del 23,6%, il 38,2-61,8% copre le maggiori possibilità (con il 50% nel mezzo). Questa zona può sembrare grande, ma è solo una zona di avviso di inversione. Altri segnali tecnici sono necessari per confermare un'inversione. Le inversioni possono essere confermate da candele, indicatori di momentum, volume o modelli grafici. Infatti, più sono i fattori di conferma, più robusto è il segnale.

Forum sul trading, sistemi di trading automatizzati e test di strategie di trading

Indicatori: Ritracciamento di Fibonacci

newdigital, 2014.01.31 11:05

La strategia del ritracciamento in 3 fasi (adattato dall'articolo di dailyfx)

Trovare una linea di tendenza

Prima di poter considerare il trading di uno swing di prezzo, dobbiamo prima essere in grado di trovare la direzione del mercato così come il supporto o la resistenza. Questo problema può essere risolto creando una trendline. Queste aree possono essere trovate su un grafico collegandosi ai massimi o ai minimi, estrapolando poi la loro direzione sul grafico. In un downtrend i trader dovrebbero cercare che l'azione dei prezzi sia in calo sotto la resistenza della trendline, mentre in un uptrend i prezzi dovrebbero avanzare sopra il supporto della trendline.

Ritracciamenti di Fibonacci

Una volta identificata la direzione del mercato e la resistenza della trendline, dobbiamo identificare un'area per entrare nel mercato. Questo può essere fatto trovando una confluenza di resistenza usando un ritracciamento di Fibonacci. Questi valori di ritracciamento sono visualizzati come una percentuale del movimento precedente, misurata dal massimo/basso dell'oscillazione in una tendenza al ribasso. Proprio come la nostra linea di tendenza tracciata in precedenza, questi ritracciamenti possono individuare le aree in cui il mercato può girare. I trader dovrebbero cercare di vedere dove questi due valori convergono e poi pianificare di entrare nel mercato.

Uscire dalle posizioni

Ora che abbiamo un piano per entrare nel mercato su un'oscillazione di prezzo, i trader dovranno identificare quando è il momento di uscire dal mercato. Questo è sempre il terzo e ultimo passo di ogni strategia di successo! Per gestire il rischio, i trader dovrebbero prima considerare dove impostare un ordine stop. In una tendenza al ribasso come il grafico giornaliero di USDJPY, i trader dovrebbero considerare di posizionare questo valore sopra la resistenza. Sul grafico qui sotto gli ordini di stop sono stati piazzati al di fuori della resistenza, al di sopra della nostra attuale linea di tendenza e del precedente swing high.

Testo completo del video :

==========

Set-up di base e posizionamento degli stop

La maggior parte dei trader di price action piazza ordini di acquisto o vendita con un livello di stop loss predeterminato e un livello di take profit o target. Lo stop di acquisto o di vendita stabilisce il livello che il prezzo deve raggiungere perché l'ordine venga eseguito; il livello di stop loss stabilisce il margine di perdita che il trader accetterà prima di chiudere la posizione; il livello di take profit stabilisce il livello al quale chiudere automaticamente una posizione di successo.

Fondamentalmente, si determina il rischio in base a dove si posiziona lo stop, e poi si determina l'obiettivo rispetto a questo livello di rischio; comunemente, i trader mirano ad un rapporto rischio-ricompensa di almeno 1:3, anche se gli scalper e coloro che operano su time frame più brevi spesso devono accettare rapporti più piccoli.

Lo stop di acquisto o di vendita, o livello di entrata, è tipicamente impostato su un significativo livello di supporto o di resistenza in modo da essere riempito solo quando il prezzo ha rotto definitivamente nella direzione desiderata; impostando livelli di entrata strategici nei loro ordini, i trader possono assicurarsi di entrare nelle operazioni con il momentum del mercato.

Forse il set-up più basilare è la pinbar, che, se ricordate, ha un'apertura e una chiusura all'interno della barra precedente, e uno stoppino di almeno 3 volte la lunghezza del corpo della candela, che sporge oltre i livelli delle barre precedenti.

Lo stoppino lungo e il corpo corto implicano che gli operatori hanno fatto un forte tentativo di spingere il prezzo in una direzione, ma il prezzo è tornato ai livelli precedenti, spesso indicando la possibilità di un'inversione di tendenza.

Il modo di base per fare trading su una pinbar è quello di posizionare il livello di stop loss all'estremo dello stoppino, e di posizionare il livello di entrata sopra il corpo in uno scenario rialzista, e sotto il corpo in uno scenario ribassista. il target è impostato relativamente al livello di rischio rappresentato dallo stop loss, spesso ad un livello di resistenza in uno scenario rialzista, o ad un livello di supporto in uno scenario ribassista.

Un'altra strategia di base è l'inside bar, una barra o una serie di barre contenute dalla barra precedente; poiché la riduzione delle dimensioni della candela implica il consolidamento, può significare che un grande movimento è in arrivo, o una forte continuazione del trend corrente, o un'inversione. Poiché la direzione del prezzo è incerta, i trader spesso piazzano un ordine su entrambi i lati della barra interna, in modo che un movimento verso il basso inneschi una vendita e un movimento verso l'alto un acquisto. Un punto di entrata liberale sarebbe impostato appena oltre il massimo o il minimo della barra interna; un punto di entrata più conservativo sarebbe all'apertura o alla chiusura della barra madre precedente.

Le barre interne sono più efficaci per il trading su grafici con time frame più grandi perché sono così comuni sul grafico più veloce.

Due esempi

Per concludere, abbiamo due ordini eseguiti dal trader Simit Patel. Il primo è un ordine stile pin-bar piazzato sulla coppia dollaro canadese/franco svizzero il 6 gennaio per vendere a .85341, la linea nera, con uno stop loss a .85995, che sono entrambi livelli di resistenza storica.

Possiamo vedere che più tardi, nello stesso giorno dell'ordine di simit, il prezzo ha raggiunto il livello di stop di vendita a .85341, prima di scendere quasi esattamente al livello target di simit di 8.23333

Questo secondo trade è un ordine in stile inside-bar piazzato sulla coppia euro/sterlina britannica il 12 dicembre. Simit imposta il suo ordine di vendita alla linea nera, .84026, e il suo stop loss alla linea rossa, circa .84750, e il suo obiettivo la linea verde in basso a .80978. possiamo vedere che dopo il suo ordine è stato posto, il prezzo ha raggiunto il suo ordine di vendita stop, poco prima di una grande inversione di prezzo, permettendo Simit di prendere profitto quando il prezzo comincia a guardare rialzista di nuovo, intorno a .82800

==========

Termini di base per il comportamento dei prezzi:

Trend: 2 top e bottom successivi (uptrend) / 2 top e bottom successivi (downtrend)

Altri nomi per un trend positivo: run up/bull run/rally

Altri nomi per un trend negativo: run down/bear run/declino

Trading range: il mercato si muove su e giù all'interno di un range coerente senza stabilire un trend definitivo in una direzione

Consolidamento: la gamma del movimento del prezzo si restringe mentre il mercato diventa senza direzione

Inversione: il mercato si muove nella direzione opposta al trend precedente, implicando la fine di quel trend

Ritracciamento: il mercato si muove di una certa quantità nella direzione opposta al trend precedente prima che il trend venga ripristinato

2 Attempts Rule: l'idea che se il mercato tenta di fare qualcosa due volte e fallisce, accadrà il contrario

Supporto e resistenza

In un range di trading, o anche all'interno di un trend, l'azione del prezzo sembra spesso influenzata o aderente a livelli che sono stati precedentemente punti di svolta significativi nella sua storia; sui grafici del trader di price action, questi livelli sono segnati come linee che offrono potenziale supporto e resistenza all'azione futura del prezzo; le linee tracciate sopra il prezzo corrente costituiscono resistenza, mentre le linee tracciate sotto di esso sono supporto. Se uno di questi livelli viene rotto, la funzione della linea viene invertita, quindi, per esempio, se il prezzo sfonda una linea di resistenza, quella linea può essere ora intesa come una linea di supporto all'azione futura del prezzo.

Le linee di supporto e resistenza sono tipicamente orizzontali, ma quando sono diagonali lungo un trend sono note come linee di tendenza.

Come esempio (vedi video), ho segnato alcuni livelli di supporto e resistenza significativi su questo grafico della coppia euro dollaro USA. Questo livello più basso a circa 1,34 è stabilito come il punto in cui la tendenza iniziale a metà settembre viene arrestata e diventa brevemente ribassista. Dopo che il primo orso rialzista ha raggiunto il massimo a questo livello, le due barre ribassiste successive raggiungono il massimo come se stessero sperimentando la resistenza dallo stesso livello prima di un break-through il 16 settembre. A questo punto, la resistenza diventa supporto, e possiamo vedere che due mesi dopo, a metà novembre, questo livello di supporto viene testato e tiene, mentre il prezzo risale per il resto del mese. Se ricordate la regola dei due tentativi che ho spiegato, possiamo vederla in azione con questo livello di resistenza più alto a circa 1,383. Tracciamo questa linea perché rappresenta l'altezza del trend rialzista che si estende dall'inizio di questo grafico alla fine di ottobre. Possiamo vedere che il prezzo torna vicino a questo livello nel prossimo picco di tendenza a metà dicembre, e poi finalmente lo testa con lo stoppino di questa candela alla fine del mese. Poiché il livello viene raggiunto, ma il prezzo non riesce a sfondarlo definitivamente, possiamo aspettarci un'inversione basata sulla regola dei due tentativi, ed è esattamente quello che abbiamo visto dalla fine di dicembre.

Quindi, l'idea di base dietro l'utilizzo efficace di supporto e resistenza in un trading range è quella di comprare al livello di supporto e vendere alla resistenza in un trend rialzista, o di vendere alla resistenza e comprare al supporto in un trend ribassista; quindi, non stiamo necessariamente sperando in un break-out attraverso i livelli stabiliti, perché un break-out significa che il mercato non si sta comportando in modo abbastanza prevedibile da permettere scommesse sicure sulla sua performance futura. Invece, i trade più conservativi o affidabili sono quelli che si verificano quando il mercato fluttua tra livelli di supporto e resistenza identificabili, permettendoti, in un trend rialzista, di comprare quando un ritracciamento della gamba ribassista ha portato i prezzi a un livello di supporto, e poi vendere quando il prezzo torna al livello di resistenza, o, in un trend ribassista, di vendere quando il prezzo ha raggiunto il massimo a un livello di resistenza affidabile. La ragione per cui stiamo cercando di comprare in un trend rialzista e vendere in un trend ribassista è che il trading di price action è tutto un gioco di probabilità, quindi fare trading con il trend piuttosto che contro di esso è di solito un'idea migliore, dato che un trend è statisticamente più probabile che continui piuttosto che invertirsi

Quindi, prima di passare ad alcuni set-up di base e al posizionamento degli stop, ecco alcuni termini più importanti ora che abbiamo un senso di supporto e resistenza.

Break-out: il mercato esce da un trading range o da un livello di resistenza

Clear-out: il break-out del mercato in una direzione è rapidamente seguito dal suo movimento nella direzione opposta

Throwback: ritracciamento dopo una rottura al di sopra

Pullback: ritracciamento dopo una rottura sotto

Introduzione al valore di mantenere il vostro piano di trading e le pratiche di trading il più semplice possibile. Mi addentrerò in discussioni su come alcuni trader cadono nella trappola di complicare una strategia che già funziona e come evitare di farlo anche tu. Mantienilo semplice, mantienilo reale e infine mantienilo redditizio.

Forum sul trading, sistemi di trading automatico e test di strategie di trading

Rassegna stampa

newdigital, 2014.03.29 12:05

Fondamentali di USDJPY (basati su un articolo di dailyfx)

Previsioni fondamentali per lo yen giapponese: NeutraleVideo Forex Trading: Croci Yen e S&P 500 controllati più in basso, rischio di rottura?:

Forum sul trading, sistemi di trading automatico e test di strategie di trading

Rassegna stampa

newdigital, 2014.03.29 12:33

Video sulla strategia Forex: Attenersi al piano... soprattutto quando il trade è in corso- Molte insidie del trading si verificano dopo che il trade è già in corso

- Quando la ragione per prendere il trade è evaporata, le probabilità svaniscono velocemente

- Vediamo le tentazioni, i pericoli e le chiamate giuste con esempi di GBPUSD e EURUSD

Un trade che è stato messo sotto torchio per i suoi meriti fondamentali, tecnici e per le condizioni di mercato dovrebbe inclinare le probabilità a nostro favore. Quando facciamo delle eccezioni, la nostra strategia inizia a rompersi. I setup tecnici stuzzicanti senza alcuna possibilità fondamentale o la volatilità guidata dagli eventi senza una guida definibile nel prezzo soddisfano le nostre emozioni piuttosto che la nostra linea di fondo. Ma attenersi al piano non è solo per il controllo pre-volo. Molti alterano il piano a metà del trading o decidono di ignorare le circostanze che cambiano per tornare alla speranza. La speranza non è un piano di trading. Vediamo come è importante attenersi al piano sia prima che durante un'operazione utilizzando esempi di GBPUSD e EURUSD nel video sulla strategia del fine settimana.

Forum sul trading, sistemi di trading automatico e test di strategie di trading

Rassegna stampa

newdigital, 2014.03.29 18:43

Previsione del petrolio greggio per la settimana del 31 marzo 2014, analisi tecnicaIl mercato del greggio dolce leggero è salito durante la settimana, rompendo di nuovo ben al di sopra del livello dei 100 dollari. Il fatto che la settimana precedente avesse formato un martello è stato un indizio che potremmo andare più in alto, ma la conferma effettiva è arrivata una volta che abbiamo eliminato la parte superiore di quella candela. Sembra che il mercato sia ancora in qualche modo rialzista, e di conseguenza ci dirigeremo più che probabilmente verso il livello di 104.50 dollari, se avremo abbastanza tempo. Pensiamo che questo mercato sarà uno di quelli che può essere comprato sui ribassi, semplicemente perché c'è così tanto in termini di supporto al di sotto.

Detto questo, crediamo che il livello di $105 continuerà ad essere una resistenza massiccia, e di conseguenza riteniamo che l'area causerà più che probabilmente un po' di vendita. Una rottura sopra quell'area naturalmente sarebbe significativa nel senso che libererebbe il mercato per andare molto più in alto, ma alla fine della giornata crediamo ancora che ci sia un po' da fare prima di arrivare a quel problema. Siamo rialzisti.

Brent

Anche i mercati del Brent sono saliti durante la settimana, ma non sembrano altrettanto rialzisti del mercato del greggio dolce leggero. Ciononostante, sembra che ci stiamo dirigendo verso il livello di 112 dollari, dato abbastanza tempo, anche se ci aspetteremmo un po' di scompiglio proprio intorno al livello di 108.50 dollari, un'area che in effetti ha causato un po' di resistenza la settimana scorsa.

Qualsiasi pullback a questo punto dovrebbe finire per essere una cosa relativamente positiva, in quanto i compratori dovrebbero entrare nel mercato. Il livello di $105 ha offerto abbastanza supporto per spingere il mercato più in alto l'ultima volta, e crediamo che questo continuerà ad essere il caso. Quindi, avendo detto tutto questo, anche se dovessimo tirare indietro in questo momento, anticiperemmo completamente che questo mercato è stato in qualche modo supportato. Con questo in mente, non siamo interessati a vendere, e crediamo che alla fine colpiremo il suddetto livello di 112 dollari, ma potrebbe volerci un bel po' di movimento.